Softline (SFTL)

Рекомендация: ПОКУПАТЬ

Целевая цена (LSE): $13,6

Целевая цена (МБ): ₽1012

Softline опубликовала сильные показатели, увеличив EBITDA за 9M21 на 42 % г/г и за 3К21 – на 36% г/г (рекордные 120% к/к). Финансовые прогнозы компании предполагают дальнейший рост оборота и прибыльности. Деятельность Softline в области слияний и поглощений ускорилась после IPO (пять сделок M&A с начала 2022 г.) и позволяет активнее капитализировать тренд цифровизации. Одобренная программа выкупа акций ($100 млн, но не более 10% от текущего количества акций в обращении) является рекордной (39% капитализации free-float) для российского рынка и станет вспомогательной мерой в случае волатильности фондового рынка, компенсирует влияние выпуска акций для программы стимулирования персонала. Последняя предназначена для привлечения лучших ИТ-специалистов и, как ожидается, будет охватывать 100% личного персонала и составлять 45% компенсации, что позитивно с точки зрения вовлечения персонала в рост капитализации компании.

Мы подтверждаем рекомендацию ПОКУПАТЬ и целевую цену $13,6/ГДР на конец 2022 г. (1012 руб./ГДР), полученную на основе дисконтированного денежного потока (DCF) при средневзвешенной стоимости капитала (WACC) в 13,5%, долгосрочном темпе роста (TGR) в 3,5% и 200 млн акций (с учетом реализации выданных опционов менеджмента).

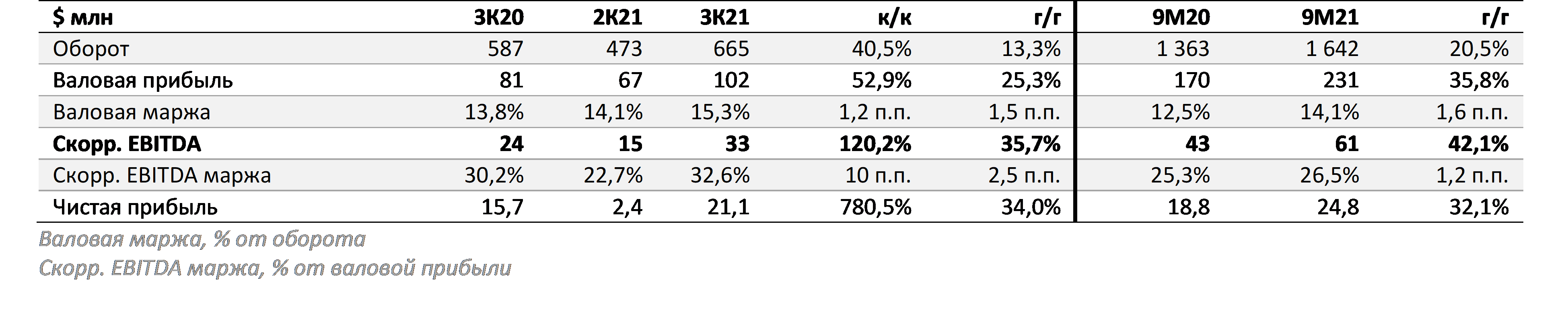

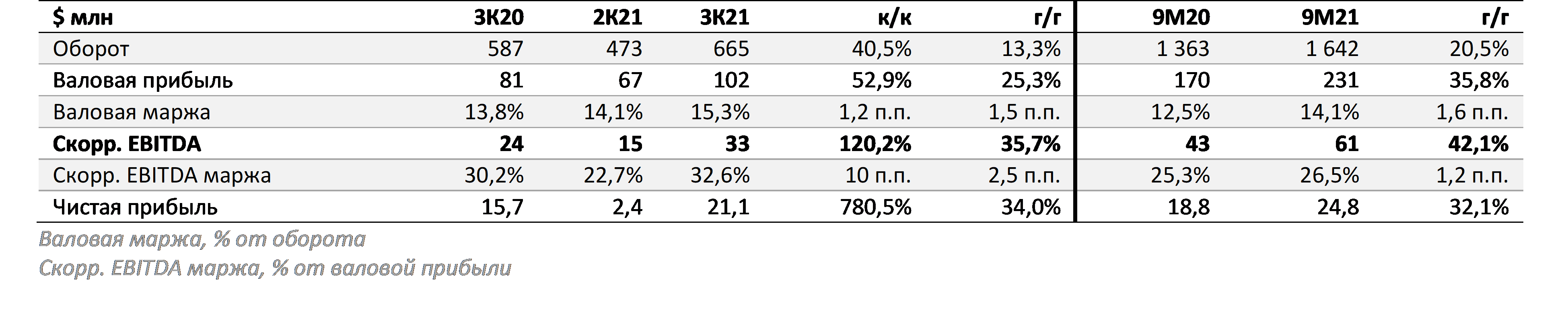

Рост оборота и рентабельности за 3К21…:

Оборот Softline увеличился на 40,5% к/к (+13,3% г/г), до $665 млн в 3К21.

Валовая прибыль: +52,9% к/к (+25,3% г/г), до $102 млн в 3К21.Валовая маржа увеличилась на 1,2 п.п. к/к (+1,5 п.п. г/г) до 15,3%.

Скорректированная EBITDA в 3К21 повысилась на рекордные 120,2% к/к (+35,7% г/г) до $33 млн, при этом норма EBITDA увеличилась на 10 п.п. к/к (+2,5 п.п. г/г), до 32,6%. Для сравнения, скорректированная EBITDA увеличивалась на 51% г/г, до $28 млн во 2К21, и на 72% г/г, до $15 млн, в 1К21.

Чистая прибыль выросла в 8,8 раза к/к (+34% г/г), до $21,1 млн.

Результаты Softline за 3К21 и 9М21: сильный рост прибыли

…и 9М21:

Оборот вырос на 20,5% г/г, до $1 642 млн. Рост показателя связан с увеличением доходов в направлениях "ПО и облака", а также ИТ-услуг. Их рост за 9М21 составил 20% г/г и 90% г/г соответственно.

Валовая прибыль увеличился на 35,8% г/г, до $231 млн, в 3К21.Валовая маржа увеличилась на 1,6 п.п. г/г до 14,1%.

Скорректированная EBITDA в 9М21 повысилась на 42,1% г/г, до $61 млн, при этом норма EBITDA увеличилась на 1,2 п.п. г/г, до 26,5%.

Чистая прибыль выросла на 32,1% г/г, до $24,8 млн.

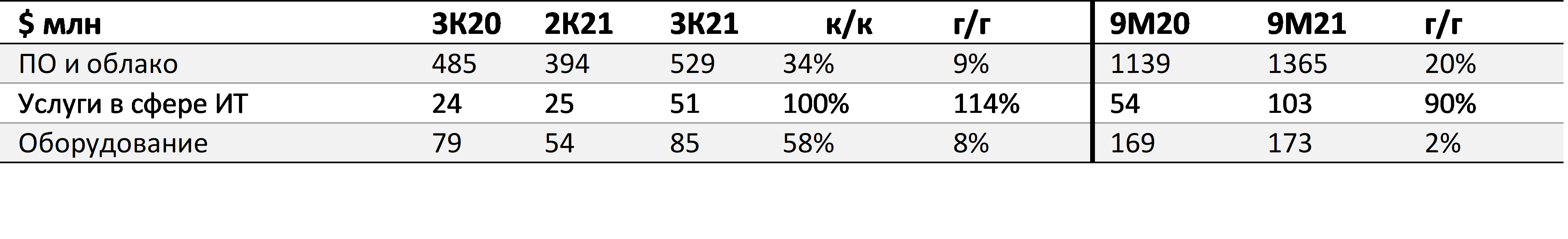

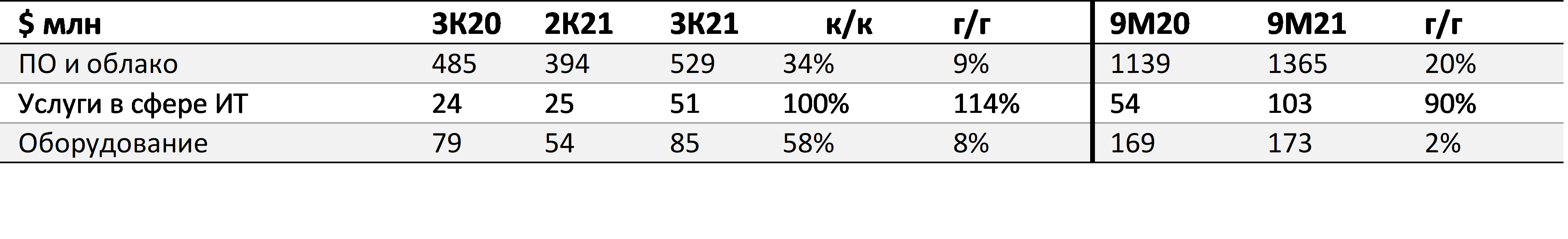

Рост оборота наиболее прибыльного направления Услуг в сфере ИТ за 9М21 составил 90% г/г, при этом в 3К21 рост был даже более высоким: +114% г/г и 100% к/к.

Оборот по направлениям деятельности

Замедление роста поставок на фоне дефицита микросхем в мире продолжило сдерживать рост в сегменте Оборудования.

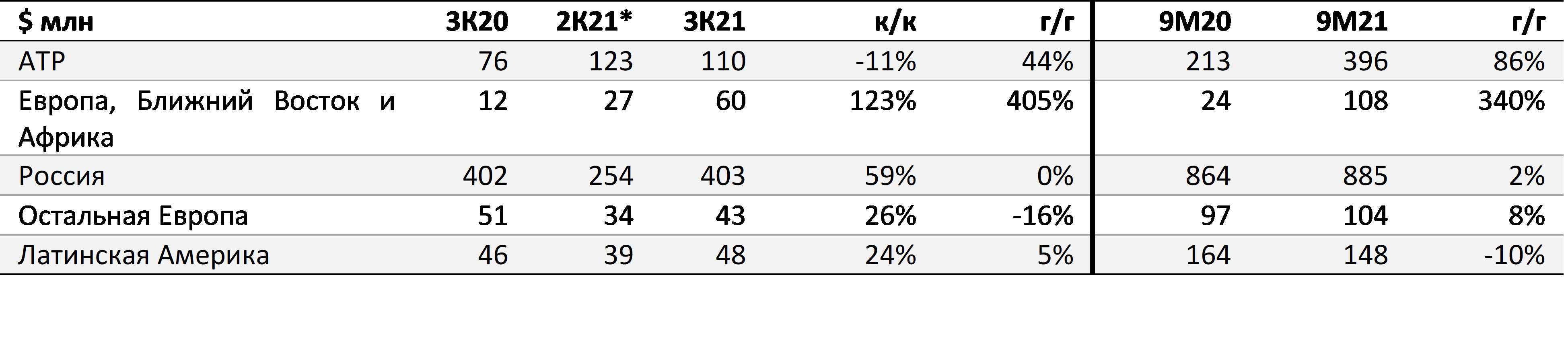

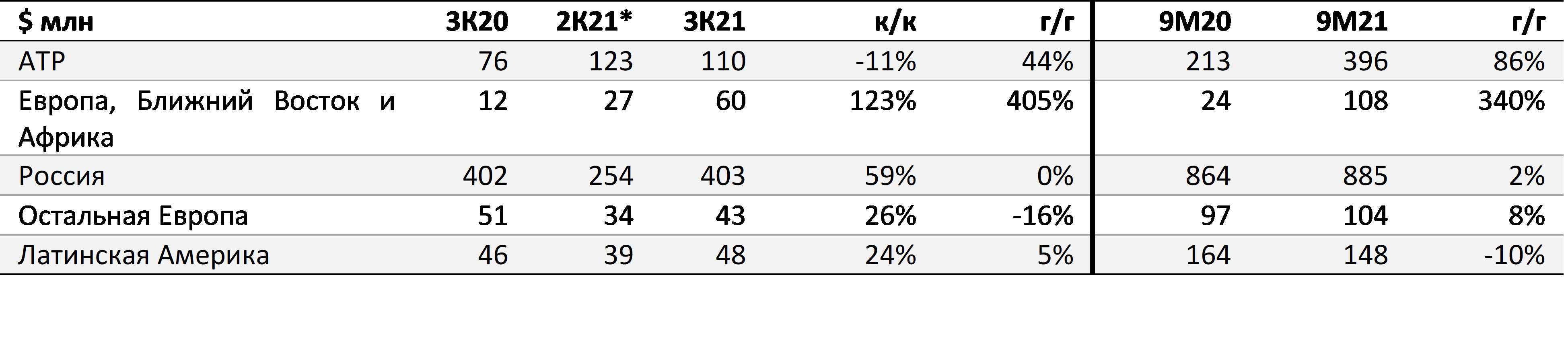

В 3К21 доля оборота, приходящаяся на Россию, выросла до 61% с 53% в 2К21. Рост к/к обусловлен изменениями в сроках заключения крупных международных контрактов, а также может быть связан с сезонностью выставления счетов. По итогам 9М21 доля оборота, приходящаяся на Россию, составила 54% против 63% в 9М20 при доле России в 3К20 на уровне 68% (также более высокой относительно 9М20).

Учитывая высокие темпы роста международного бизнеса и международную направленность M&A, мы ожидаем, что по итогам года доля России в обороте продолжит сокращаться, нивелируя специфические российские риски.

Географическая структура оборота

*данные полученные расчётным методом на основе данных за 1П21 и 1К21

Позитивный прогноз

Softline несколько освежил свои прогнозы по финансовым показателям:

Ожидания на 2021 г.:

оборот – от $2,3 до $2,4 млрд vs нашего прогноза на уровне $2,4 млрд;

маржа валовой прибыли (на основе оборота) составит не менее 13,5% (ранее был заявлен диапазон 13–14%), что выглядит более позитивно vs нашего прогноза на уровне 13,1% в 2021 г.;

показатель норма скорректированной EBITDA (на основе валовой прибыли) не менее 26% vs нашего прогноза на уровне 26,5%.

Ожидания на среднесрочную перспективу:

валовая маржа (на основе оборота), не менее 13,5% (ранее прогноз был 13–14%). Согласно нашим оценкам, валовая маржа составит 13,5% в 2022 г. и 13,6% – в 2023 г.;

норма скорректированной EBITDA (на основе валовой прибыли) на уровне 30% с небольшим процентов. На основе наших прогнозов норма EBITDA превысит 30% только в 2025 г., что потенциально делает наш прогноз несколько консервативным;

совокупный рост годового оборота составит чуть ниже 20% с дополнительным вкладом за счет M&A. В нашу модель заложен органический рост на уровне 22% в 2022 г. и 20% в 2023 г. со снижением до 18% в 2024 г. и до 16% в 2025 г.

рост посредством M&A может добавлять порядка 15% оборота.

Переход к новому этапу развития Dream 2.0

Завершив важный для себя процесс IPO, компания объявила о таргетировании нового Этапа развития 2.0, важными элементами которого являются:

выход в 80 стран (vs 56 на данный момент). С этой точки зрения можно ожидать продолжения активной политики M&A;

привлечение лучшего персонала на рынке. Для этой цели запущена программа стимулирования персонала, которая затронет все уровни;

ESG-фокус.

Ускорение развития… С нашей точки зрения, компания перешла в стадию активной количественной экспансии, которая ускоряется с получением публичного статуса и привлечения финансирования в ходе IPO ($400 млн). За последние четыре года Softline приобрела 16 компаний, а за последние два месяца, в 2022 г., еще пять.

…с последующим переходом количества в качество M&A идут по линии диверсификации географии и продуктов. На наш взгляд, игроки с более диверсифицированными, интегрированными предложениями продуктов и услуг могут обеспечить возможность отслеживания и оптимизации потребностей, предлагая дополнительные услуги, обеспечивая более глубокое проникновение в ИТ-кошелек клиентов.

M&A: резкий старт 2022 г.

Пять приобретений в 2022 г. В соответствии с планами, анонсированными в ходе IPO, Softline объявила еще о нескольких приобретениях в этом году: SoftClub, MMTR Technology, ТЦ Инженер и учебно-консалтинговый центр в России Академия АйТи, Umbrella Infocare.

M&A положительно влияют на прибыльность Приобретённые в 4К FY21 компании добавят более $57,5 млн оборота (3% оборота за FY20) и $12,8 млн EBITDA, что соответствует норме EBITDA по обороту в 22% против 3% за 2020 г. у Softline.

В ходе конференц-звонка топ-менеджмент отметил, что все пять M&A сделок завершены в 4К21, что означает, что в FY22 Softline начнет консолидировать результаты этих компаний в полном объеме.

Компания подтвердила, что новые приобретения по-прежнему осуществляются по относительно низким мультипликаторам. Готовность местных игроков к продаже по средней EV/EBITDA 5x (по сравнению со средней по сектору EV/EBITDA FY21 около 19х) снижает финансовые риски экспансии Softline, по нашему мнению, и обеспечивает эффект создания новой стоимости. Всего Softline на данный момент заплатила за пять приобретений $34 млн (из $400 млн привлеченных в ходе IPO).

Быстрый рост квалифицированного персонала… В результате приобретений команда Softline из 2500 инженеров-программистов увеличилась еще на 1700 человек. Компания активно движется к реализации своего плана по доведению штата инженеров-программистов до 5000.

…залог роста прибыльных услуг и возможного развития в сегменте Develop & Build. Приобретения соответствуют концепции развития с контролем над «последней милей» доступа к клиентам, знанию их потребностей, что в сочетании с относительно низкими издержками (обусловленными присутствием на EM) снижает риски увеличения доли рынка в подсегменте Develop & Build. Рост квалифицированного персонала позволяет активнее предлагать более прибыльные IT услуги, разрабатывать собственное ПО (IP), Данные сегменты традиционно оцениваются инвесторами по более высоким мультипликаторам по сравнению с сегментами реселлеров программного обеспечения и IT-интеграторов.

Приобретения в 2022 г.:

1. MMTR (440 специалистов) основана в 2000 г., является системным интегратором и провайдером ИТ-услуг полного цикла. Компания предлагает аналитику, проектирование архитектуры, разработку программного обеспечения, тестирование и обеспечение качества, услуги DevOps и техническую поддержку пользователей. MMTR работает на глобальном рынке и предоставляет услуги клиентам в разных странах, разрабатывая программные проекты для широкого спектра отраслей, делает упор на повышение качества внутренних процессов. DevOps основана на идее взаимозависимости создания программного продукта, его тестирования и эксплуатации, что соответствует концепции развития Softline в сегменте Develop & Build, на наш взгляд.

2. SoftClub (950 специалистов) специализируется на разработке интегрируемых решений для банков, бирж и eСommerce Центральной и Восточной Европы. Портфель SoftClub насчитывает более 50 собственных продуктов, в том числе более 15 для банковских систем.

SoftClub основана в 1993 г., ее продукты и решения внедрены более чем в 80 банках и госорганах разных стран мира. Крупнейшие центры разработки SoftClub находятся в Минске и Киеве, офисы присутствуют в России, Литве, Польше. Скорректированная EBITDA SoftClub (финансового года, завершившегося в июне 2021 г., составила около $11 млн).

Согласно комментариям менеджмента в ходе звонка, SoftClub – наиболее прибыльное по норме EBITDA из последних приобретений.

3. Академия АйТи (100 специалистов) позволила Softline расширить свое бизнес-направление технического образования и обучения. Академия АйТи ведущий учебный/консалтинговый центр СНГ. Компания зарегистрирована Институтом управления проектами (PMI), работает с более чем 10 тыс. клиентов в 10 городах России из финансовой, нефтегазовой и транспортной сфер экономики. Академия АйТи разрабатывает и внедряет индивидуальные решения для корпоративного обучения, включая сферу информационной безопасности.

В целом Softline сотрудничает с более чем 2 800 учебными заведениями в Венгрии, Колумбии, Аргентине, Кот-д'Ивуар и России. Объем сегмента образовательных технологий (EdTech) может достичь $404 млрд в мире к 2025 г.

4. ТЦ Инженер (50 специалистов) – международный поставщик ИТ-решений и услуг в области цифровой трансформации и информационной безопасности, включая сегмент GDPR (общие правила защиты данных ЕС). Компания работает с заказчиками в ЕС, США и России. Компания достигла скорости ежегодного роста в 70% за последние четыре года. Приобретение обогащает портфель Softline в кибербезопасности, одной из наиболее востребованных сфер IT.

5. Umbrella Infocare (200 специалистов) Основанная в 2012 г. Umbrella Infocare специализируется на облачных технологиях. Ее команда, насчитывающая более 200 человек, обладает квалификацией в области услуг Amazon Web Services (AWS) и решений Citrix. Приобретаемый актив расположен в Дели. По данным IDC, индийский рынок публичных облачных услуг будет расти с CAGR 21,5% в 2020–2025 гг. Помимо Индии компания также работает на рынках США и Великобритании с более чем 250 клиентами.

а) Эта сделка позволит существенно расширить присутствие Softline в Индии, втором по значимости в структуре выручки рынке Softline ($230 млн по итогам 2020 г.).

б) Приобретение Umbrella Infocare значительно укрепляет позиции компании на быстрорастущем рынке облачных услуг. По мнению менеджмента, с данной сделкой компания приобретает необходимую критическую массу для создания глобального Центра Softline по передовым решениям AWS, экспертизу которого можно успешно экспортировать в 56 стран присутствия.

Umbrella Infocare имеет статус AWS Premier Consulting Partner по компетенциям AWS Managed Services, Migration и DevOps, а также статус Platinum Plus Consulting Partner от Citrix. Благодаря этому приобретению Softline Group получает возможность предоставлять услуги AWS Managed Services своим клиентам в Индии и по всему миру.

в) Сделка позволит диверсифицировать портфель предлагаемых вендоров, снизив долю продаж, приходящихся на Microsoft (чуть менее 50% в структуре продаж).

г) Сделка еще раз свидетельствует о фокусе на международной экспансии бизнеса. В этой связи мы ожидаем, что фондовый рынок со временем перестанет ассоциировать специфические российские риски с компанией Softline.

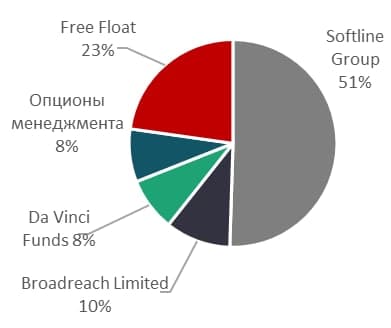

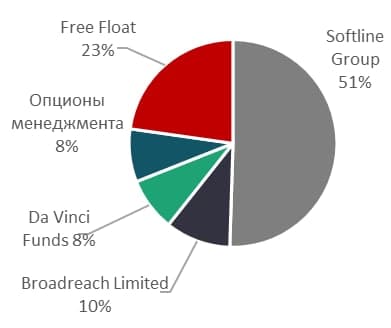

Структура акционеров

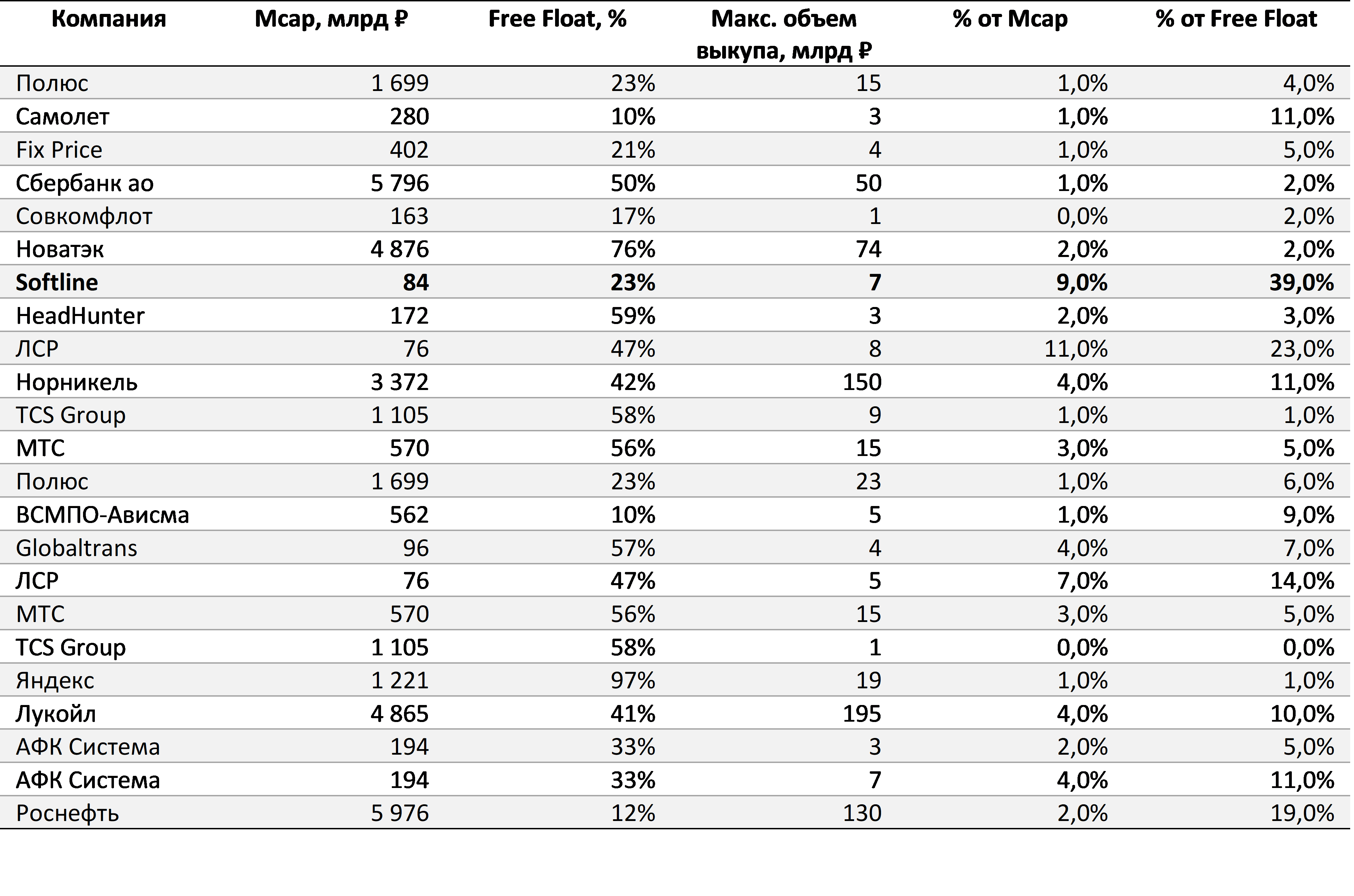

Рекордная программа Buy-back

Softline увеличила объем программы обратного выкупа с $10 млн до $100 млн. Выкуп акций запланирован до 13 декабря 2022 г. Общее количество акций, согласно пресс-релизу, которое компания готова выкупить, не превысит 18,3 млн, или 10% от текущего количества акций ($108 млн). Компания не сможет держать выкупленные бумаги более двух лет. Компания планирует фондировать программу выкупа из операционного потока и за счет финансовых инвестиций. По нашему мнению, под финансовыми инвестициями в данном случае подразумевается пакет в норвежской публичной компании Crayon объемом $100 млн в текущих ценах.

Объем выкупа, $100 млн, составляет порядка 39% от капитализации free-float (23% капитала), и 9% – от капитализации Softline. При этом объем выкупа почти в сто раз выше среднедневного оборота бумаг компании, который с начала 2022 г. составил около $0,9 млн (включая $0,33 млн на LSE и $0,57 млн на Московской бирже). Компания имеет достаточно средств для осуществления выкупа.

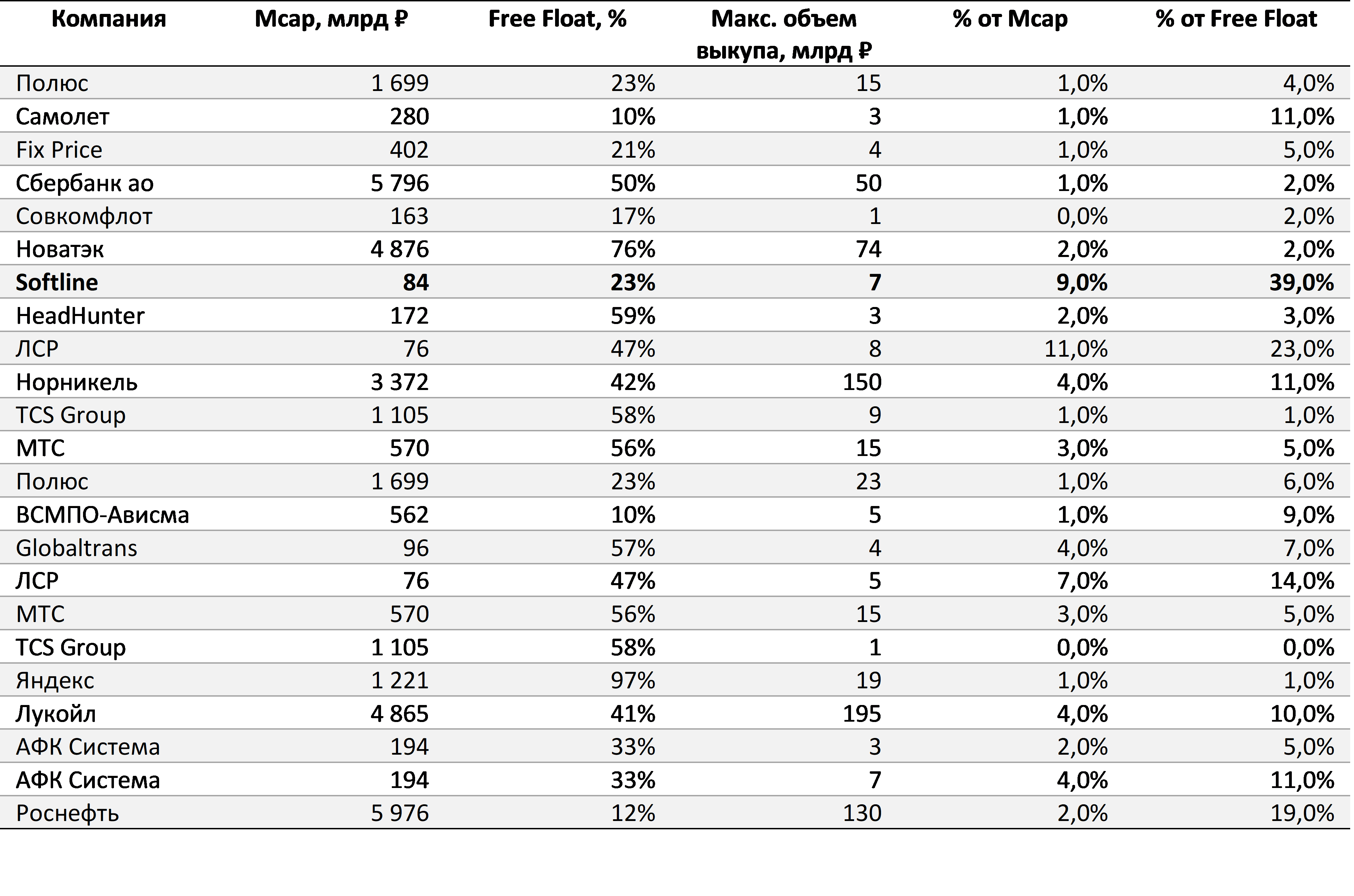

У Softline одна из наиболее объемных (в относительных показателях) buy-back программ на российском рынке

Новая программа поощрения сотрудников

Softline подтвердил запуск долгосрочной программы поощрения всех сотрудников в 2022 финансовом году.

Новая программа предусматривает получение опционов на акции Softline на сумму до 45% от годовой заработной платы ($130 млн согласно отчетности 2020 г.) по усмотрению совета директоров при достижении целевого показателя цены акции. Период реализации опционов составит до пяти лет. Помимо этого, компания предоставит сотрудникам возможность покупки акций на сумму до 15% годовой зарплаты со скидкой 15% на момент покупки.

Эффект 1 В случае реализации новой программы при достижении целевой эффективности в виде среднегодового роста акций от 30%, размытие капитала составит около 4% в год.

Эффект 2 На конец 2021 г. у компании было 16,5 млн нераспределенных опционов в рамках ранее реализованной программы долгосрочной мотивации руководства. Эти бумаги также могут оказаться на рынке.

Стоит отметить, что в своих расчетах целевой цены мы изначально использовали 200 млн акций компании, уже с учетом данной программы.

Таким образом, расширенная программа выкупа акций на $100 млн будет нивелировать эффект разводнения капитала от программ поощрения сотрудников.

Рекомендация: ПОКУПАТЬ

Целевая цена (LSE): $13,6

Целевая цена (МБ): ₽1012

Softline опубликовала сильные показатели, увеличив EBITDA за 9M21 на 42 % г/г и за 3К21 – на 36% г/г (рекордные 120% к/к). Финансовые прогнозы компании предполагают дальнейший рост оборота и прибыльности. Деятельность Softline в области слияний и поглощений ускорилась после IPO (пять сделок M&A с начала 2022 г.) и позволяет активнее капитализировать тренд цифровизации. Одобренная программа выкупа акций ($100 млн, но не более 10% от текущего количества акций в обращении) является рекордной (39% капитализации free-float) для российского рынка и станет вспомогательной мерой в случае волатильности фондового рынка, компенсирует влияние выпуска акций для программы стимулирования персонала. Последняя предназначена для привлечения лучших ИТ-специалистов и, как ожидается, будет охватывать 100% личного персонала и составлять 45% компенсации, что позитивно с точки зрения вовлечения персонала в рост капитализации компании.

Мы подтверждаем рекомендацию ПОКУПАТЬ и целевую цену $13,6/ГДР на конец 2022 г. (1012 руб./ГДР), полученную на основе дисконтированного денежного потока (DCF) при средневзвешенной стоимости капитала (WACC) в 13,5%, долгосрочном темпе роста (TGR) в 3,5% и 200 млн акций (с учетом реализации выданных опционов менеджмента).

Рост оборота и рентабельности за 3К21…:

Оборот Softline увеличился на 40,5% к/к (+13,3% г/г), до $665 млн в 3К21.

Валовая прибыль: +52,9% к/к (+25,3% г/г), до $102 млн в 3К21.Валовая маржа увеличилась на 1,2 п.п. к/к (+1,5 п.п. г/г) до 15,3%.

Скорректированная EBITDA в 3К21 повысилась на рекордные 120,2% к/к (+35,7% г/г) до $33 млн, при этом норма EBITDA увеличилась на 10 п.п. к/к (+2,5 п.п. г/г), до 32,6%. Для сравнения, скорректированная EBITDA увеличивалась на 51% г/г, до $28 млн во 2К21, и на 72% г/г, до $15 млн, в 1К21.

Чистая прибыль выросла в 8,8 раза к/к (+34% г/г), до $21,1 млн.

Результаты Softline за 3К21 и 9М21: сильный рост прибыли

…и 9М21:

Оборот вырос на 20,5% г/г, до $1 642 млн. Рост показателя связан с увеличением доходов в направлениях "ПО и облака", а также ИТ-услуг. Их рост за 9М21 составил 20% г/г и 90% г/г соответственно.

Валовая прибыль увеличился на 35,8% г/г, до $231 млн, в 3К21.Валовая маржа увеличилась на 1,6 п.п. г/г до 14,1%.

Скорректированная EBITDA в 9М21 повысилась на 42,1% г/г, до $61 млн, при этом норма EBITDA увеличилась на 1,2 п.п. г/г, до 26,5%.

Чистая прибыль выросла на 32,1% г/г, до $24,8 млн.

Рост оборота наиболее прибыльного направления Услуг в сфере ИТ за 9М21 составил 90% г/г, при этом в 3К21 рост был даже более высоким: +114% г/г и 100% к/к.

Оборот по направлениям деятельности

Замедление роста поставок на фоне дефицита микросхем в мире продолжило сдерживать рост в сегменте Оборудования.

В 3К21 доля оборота, приходящаяся на Россию, выросла до 61% с 53% в 2К21. Рост к/к обусловлен изменениями в сроках заключения крупных международных контрактов, а также может быть связан с сезонностью выставления счетов. По итогам 9М21 доля оборота, приходящаяся на Россию, составила 54% против 63% в 9М20 при доле России в 3К20 на уровне 68% (также более высокой относительно 9М20).

Учитывая высокие темпы роста международного бизнеса и международную направленность M&A, мы ожидаем, что по итогам года доля России в обороте продолжит сокращаться, нивелируя специфические российские риски.

Географическая структура оборота

*данные полученные расчётным методом на основе данных за 1П21 и 1К21

Позитивный прогноз

Softline несколько освежил свои прогнозы по финансовым показателям:

Ожидания на 2021 г.:

оборот – от $2,3 до $2,4 млрд vs нашего прогноза на уровне $2,4 млрд;

маржа валовой прибыли (на основе оборота) составит не менее 13,5% (ранее был заявлен диапазон 13–14%), что выглядит более позитивно vs нашего прогноза на уровне 13,1% в 2021 г.;

показатель норма скорректированной EBITDA (на основе валовой прибыли) не менее 26% vs нашего прогноза на уровне 26,5%.

Ожидания на среднесрочную перспективу:

валовая маржа (на основе оборота), не менее 13,5% (ранее прогноз был 13–14%). Согласно нашим оценкам, валовая маржа составит 13,5% в 2022 г. и 13,6% – в 2023 г.;

норма скорректированной EBITDA (на основе валовой прибыли) на уровне 30% с небольшим процентов. На основе наших прогнозов норма EBITDA превысит 30% только в 2025 г., что потенциально делает наш прогноз несколько консервативным;

совокупный рост годового оборота составит чуть ниже 20% с дополнительным вкладом за счет M&A. В нашу модель заложен органический рост на уровне 22% в 2022 г. и 20% в 2023 г. со снижением до 18% в 2024 г. и до 16% в 2025 г.

рост посредством M&A может добавлять порядка 15% оборота.

Переход к новому этапу развития Dream 2.0

Завершив важный для себя процесс IPO, компания объявила о таргетировании нового Этапа развития 2.0, важными элементами которого являются:

выход в 80 стран (vs 56 на данный момент). С этой точки зрения можно ожидать продолжения активной политики M&A;

привлечение лучшего персонала на рынке. Для этой цели запущена программа стимулирования персонала, которая затронет все уровни;

ESG-фокус.

Ускорение развития… С нашей точки зрения, компания перешла в стадию активной количественной экспансии, которая ускоряется с получением публичного статуса и привлечения финансирования в ходе IPO ($400 млн). За последние четыре года Softline приобрела 16 компаний, а за последние два месяца, в 2022 г., еще пять.

…с последующим переходом количества в качество M&A идут по линии диверсификации географии и продуктов. На наш взгляд, игроки с более диверсифицированными, интегрированными предложениями продуктов и услуг могут обеспечить возможность отслеживания и оптимизации потребностей, предлагая дополнительные услуги, обеспечивая более глубокое проникновение в ИТ-кошелек клиентов.

M&A: резкий старт 2022 г.

Пять приобретений в 2022 г. В соответствии с планами, анонсированными в ходе IPO, Softline объявила еще о нескольких приобретениях в этом году: SoftClub, MMTR Technology, ТЦ Инженер и учебно-консалтинговый центр в России Академия АйТи, Umbrella Infocare.

M&A положительно влияют на прибыльность Приобретённые в 4К FY21 компании добавят более $57,5 млн оборота (3% оборота за FY20) и $12,8 млн EBITDA, что соответствует норме EBITDA по обороту в 22% против 3% за 2020 г. у Softline.

В ходе конференц-звонка топ-менеджмент отметил, что все пять M&A сделок завершены в 4К21, что означает, что в FY22 Softline начнет консолидировать результаты этих компаний в полном объеме.

Компания подтвердила, что новые приобретения по-прежнему осуществляются по относительно низким мультипликаторам. Готовность местных игроков к продаже по средней EV/EBITDA 5x (по сравнению со средней по сектору EV/EBITDA FY21 около 19х) снижает финансовые риски экспансии Softline, по нашему мнению, и обеспечивает эффект создания новой стоимости. Всего Softline на данный момент заплатила за пять приобретений $34 млн (из $400 млн привлеченных в ходе IPO).

Быстрый рост квалифицированного персонала… В результате приобретений команда Softline из 2500 инженеров-программистов увеличилась еще на 1700 человек. Компания активно движется к реализации своего плана по доведению штата инженеров-программистов до 5000.

…залог роста прибыльных услуг и возможного развития в сегменте Develop & Build. Приобретения соответствуют концепции развития с контролем над «последней милей» доступа к клиентам, знанию их потребностей, что в сочетании с относительно низкими издержками (обусловленными присутствием на EM) снижает риски увеличения доли рынка в подсегменте Develop & Build. Рост квалифицированного персонала позволяет активнее предлагать более прибыльные IT услуги, разрабатывать собственное ПО (IP), Данные сегменты традиционно оцениваются инвесторами по более высоким мультипликаторам по сравнению с сегментами реселлеров программного обеспечения и IT-интеграторов.

Приобретения в 2022 г.:

1. MMTR (440 специалистов) основана в 2000 г., является системным интегратором и провайдером ИТ-услуг полного цикла. Компания предлагает аналитику, проектирование архитектуры, разработку программного обеспечения, тестирование и обеспечение качества, услуги DevOps и техническую поддержку пользователей. MMTR работает на глобальном рынке и предоставляет услуги клиентам в разных странах, разрабатывая программные проекты для широкого спектра отраслей, делает упор на повышение качества внутренних процессов. DevOps основана на идее взаимозависимости создания программного продукта, его тестирования и эксплуатации, что соответствует концепции развития Softline в сегменте Develop & Build, на наш взгляд.

2. SoftClub (950 специалистов) специализируется на разработке интегрируемых решений для банков, бирж и eСommerce Центральной и Восточной Европы. Портфель SoftClub насчитывает более 50 собственных продуктов, в том числе более 15 для банковских систем.

SoftClub основана в 1993 г., ее продукты и решения внедрены более чем в 80 банках и госорганах разных стран мира. Крупнейшие центры разработки SoftClub находятся в Минске и Киеве, офисы присутствуют в России, Литве, Польше. Скорректированная EBITDA SoftClub (финансового года, завершившегося в июне 2021 г., составила около $11 млн).

Согласно комментариям менеджмента в ходе звонка, SoftClub – наиболее прибыльное по норме EBITDA из последних приобретений.

3. Академия АйТи (100 специалистов) позволила Softline расширить свое бизнес-направление технического образования и обучения. Академия АйТи ведущий учебный/консалтинговый центр СНГ. Компания зарегистрирована Институтом управления проектами (PMI), работает с более чем 10 тыс. клиентов в 10 городах России из финансовой, нефтегазовой и транспортной сфер экономики. Академия АйТи разрабатывает и внедряет индивидуальные решения для корпоративного обучения, включая сферу информационной безопасности.

В целом Softline сотрудничает с более чем 2 800 учебными заведениями в Венгрии, Колумбии, Аргентине, Кот-д'Ивуар и России. Объем сегмента образовательных технологий (EdTech) может достичь $404 млрд в мире к 2025 г.

4. ТЦ Инженер (50 специалистов) – международный поставщик ИТ-решений и услуг в области цифровой трансформации и информационной безопасности, включая сегмент GDPR (общие правила защиты данных ЕС). Компания работает с заказчиками в ЕС, США и России. Компания достигла скорости ежегодного роста в 70% за последние четыре года. Приобретение обогащает портфель Softline в кибербезопасности, одной из наиболее востребованных сфер IT.

5. Umbrella Infocare (200 специалистов) Основанная в 2012 г. Umbrella Infocare специализируется на облачных технологиях. Ее команда, насчитывающая более 200 человек, обладает квалификацией в области услуг Amazon Web Services (AWS) и решений Citrix. Приобретаемый актив расположен в Дели. По данным IDC, индийский рынок публичных облачных услуг будет расти с CAGR 21,5% в 2020–2025 гг. Помимо Индии компания также работает на рынках США и Великобритании с более чем 250 клиентами.

а) Эта сделка позволит существенно расширить присутствие Softline в Индии, втором по значимости в структуре выручки рынке Softline ($230 млн по итогам 2020 г.).

б) Приобретение Umbrella Infocare значительно укрепляет позиции компании на быстрорастущем рынке облачных услуг. По мнению менеджмента, с данной сделкой компания приобретает необходимую критическую массу для создания глобального Центра Softline по передовым решениям AWS, экспертизу которого можно успешно экспортировать в 56 стран присутствия.

Umbrella Infocare имеет статус AWS Premier Consulting Partner по компетенциям AWS Managed Services, Migration и DevOps, а также статус Platinum Plus Consulting Partner от Citrix. Благодаря этому приобретению Softline Group получает возможность предоставлять услуги AWS Managed Services своим клиентам в Индии и по всему миру.

в) Сделка позволит диверсифицировать портфель предлагаемых вендоров, снизив долю продаж, приходящихся на Microsoft (чуть менее 50% в структуре продаж).

г) Сделка еще раз свидетельствует о фокусе на международной экспансии бизнеса. В этой связи мы ожидаем, что фондовый рынок со временем перестанет ассоциировать специфические российские риски с компанией Softline.

Структура акционеров

Рекордная программа Buy-back

Softline увеличила объем программы обратного выкупа с $10 млн до $100 млн. Выкуп акций запланирован до 13 декабря 2022 г. Общее количество акций, согласно пресс-релизу, которое компания готова выкупить, не превысит 18,3 млн, или 10% от текущего количества акций ($108 млн). Компания не сможет держать выкупленные бумаги более двух лет. Компания планирует фондировать программу выкупа из операционного потока и за счет финансовых инвестиций. По нашему мнению, под финансовыми инвестициями в данном случае подразумевается пакет в норвежской публичной компании Crayon объемом $100 млн в текущих ценах.

Объем выкупа, $100 млн, составляет порядка 39% от капитализации free-float (23% капитала), и 9% – от капитализации Softline. При этом объем выкупа почти в сто раз выше среднедневного оборота бумаг компании, который с начала 2022 г. составил около $0,9 млн (включая $0,33 млн на LSE и $0,57 млн на Московской бирже). Компания имеет достаточно средств для осуществления выкупа.

У Softline одна из наиболее объемных (в относительных показателях) buy-back программ на российском рынке

Новая программа поощрения сотрудников

Softline подтвердил запуск долгосрочной программы поощрения всех сотрудников в 2022 финансовом году.

Новая программа предусматривает получение опционов на акции Softline на сумму до 45% от годовой заработной платы ($130 млн согласно отчетности 2020 г.) по усмотрению совета директоров при достижении целевого показателя цены акции. Период реализации опционов составит до пяти лет. Помимо этого, компания предоставит сотрудникам возможность покупки акций на сумму до 15% годовой зарплаты со скидкой 15% на момент покупки.

Эффект 1 В случае реализации новой программы при достижении целевой эффективности в виде среднегодового роста акций от 30%, размытие капитала составит около 4% в год.

Эффект 2 На конец 2021 г. у компании было 16,5 млн нераспределенных опционов в рамках ранее реализованной программы долгосрочной мотивации руководства. Эти бумаги также могут оказаться на рынке.

Стоит отметить, что в своих расчетах целевой цены мы изначально использовали 200 млн акций компании, уже с учетом данной программы.

Таким образом, расширенная программа выкупа акций на $100 млн будет нивелировать эффект разводнения капитала от программ поощрения сотрудников.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба