14 марта 2022 Галицкий Алексей

ОАО «АБЗ-1» производит асфальтобетонные смеси и другие дорожно-строительные материалы в объёме 15000 тонн асфальтобетона в сутки. Видимо это самая важная деталь для инвесторов, потому что на сайте именно об этом и говориться в разделе для инвесторов и не слова о доходах и долгах. Хочу отметить, что сайт вещает от имени группы компаний «АБЗ-1» и это не то же самое, что и «Асфальтобетонный завод №1». Поэтому, все цифры на сайте, скорее вымышленные.

Кто такая группа?, какой у неё юридический адрес?, реквизиты и прочее? — непонятно и неизвестно. Есть несколько компаний, которые собрались вместе и объявили себя группой, не имеющей ни руководства, ни подчинённых. Если у кого из вас есть документальная информация о составе и руководстве группы и данные о её государственной регистрации, поделитесь, пожалуйста, в комментах, а пока будем изучать конкретную контору с конкретными обязательствами.

Общие сведения

ИНН: 7804016807

Полное наименование юридического лица: Открытое акционерное общество «Асфальтобетонный завод №1»

ОКВЭД: 23.99.3 — Производство битуминозных смесей на основе природного асфальта или битума, нефтяного битума, минеральных смол или их пеков

Сектор рынка по ОКВЭД: Производство прочей неметаллической минеральной продукции

Финансовое состояние ОАО «АБЗ-1»

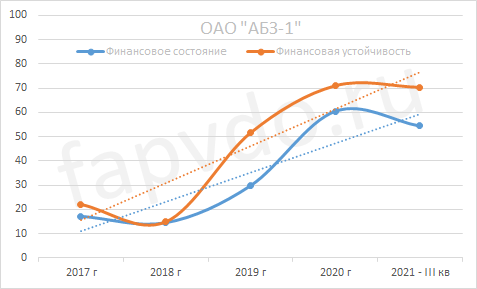

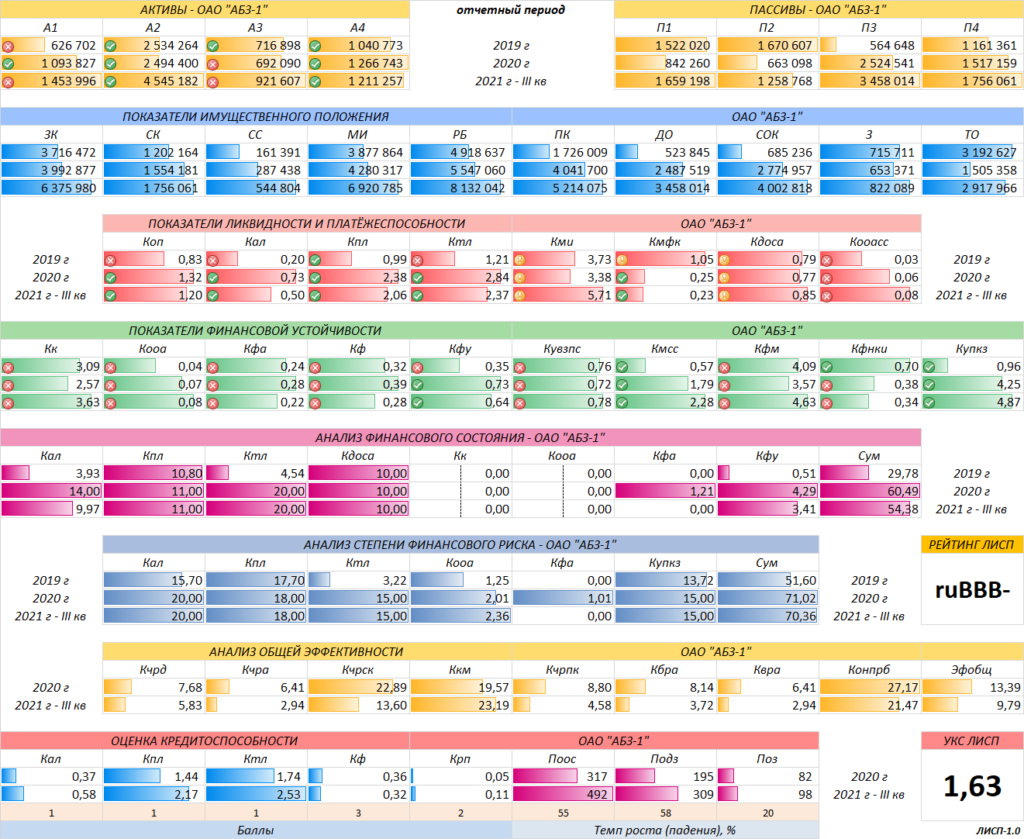

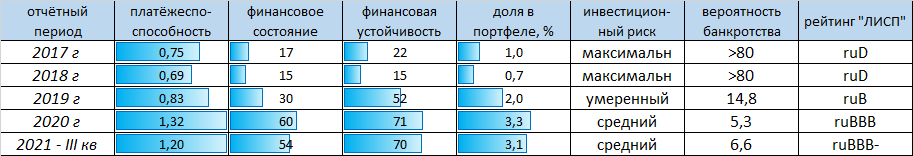

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Снижение уровня финансового состояние к концу отчётного периода составило — 10%, снижение уровня финансовой устойчивости — 1%. Сбалансированность финансовых показателей ухудшилась.

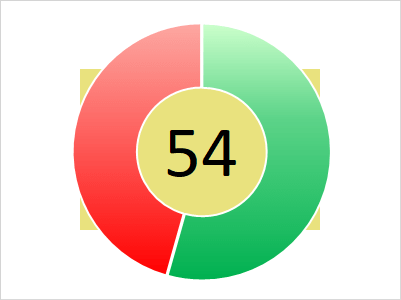

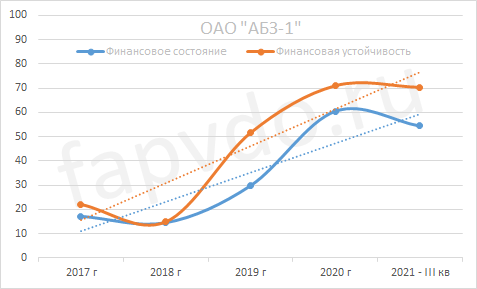

Финансовое состояние — 54 балла, минимально-допустимого уровня. Финансовое положение с преобладанием заёмных средств.

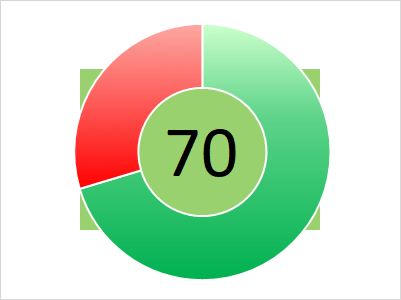

Финансовая устойчивость — 70 баллов. Умеренный риск банкротства. Возможны трудности по погашению текущих обязательств.

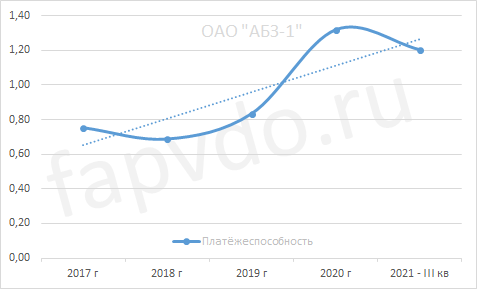

Платёжеспособность

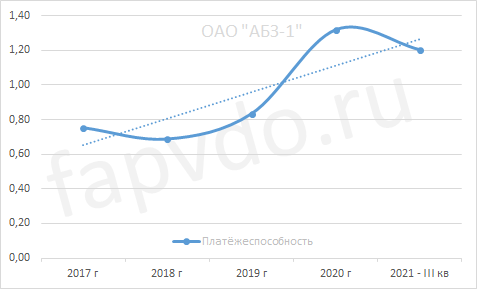

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 1.2. Снижение платёжеспособности за отчётный период — 9%.

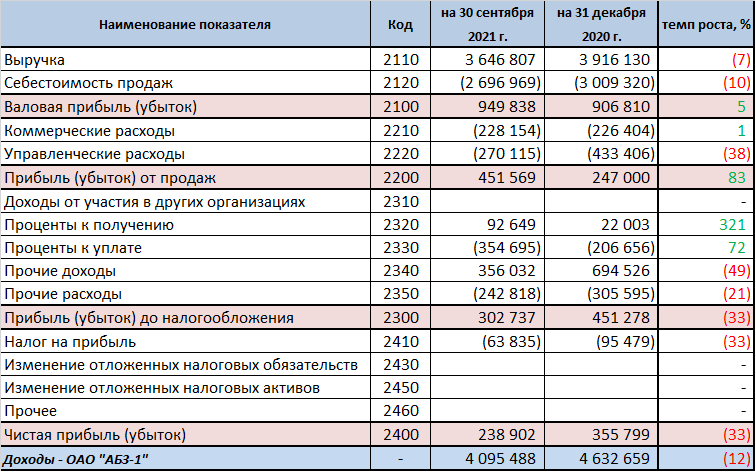

Финансовые результаты

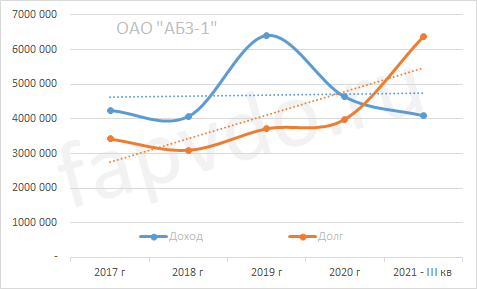

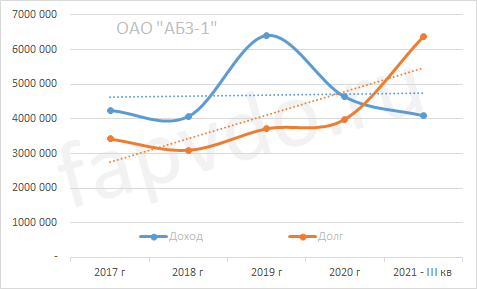

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 4.1 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года — 4.8-5.3 млрд рублей

Заёмный капитал к концу периода увеличился на 60% и составил 6.4 млрд рублей.

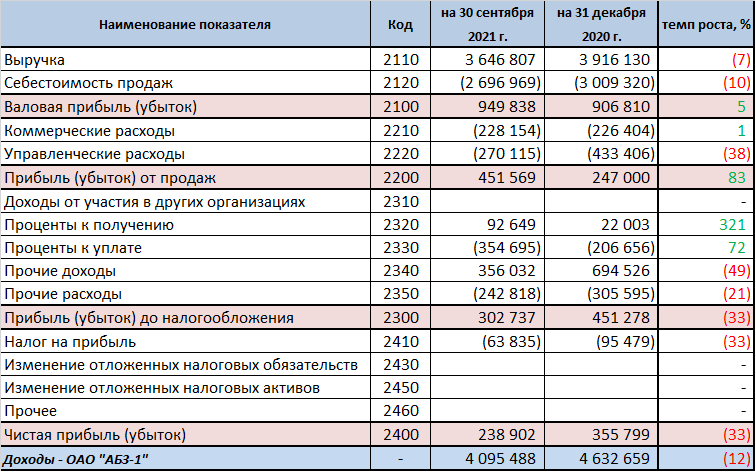

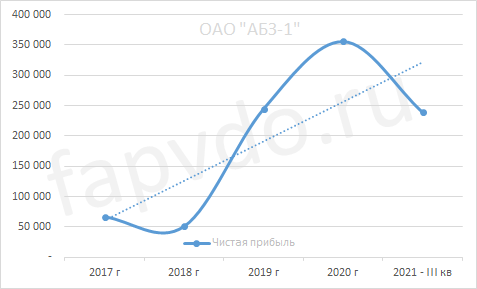

Чистая прибыль

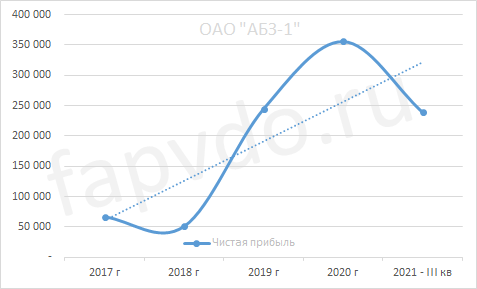

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Снижение чистой прибыли за отчётный период составило — 33%. Прогноз чистой прибыли к концу финансового года — 310-315 млн рублей

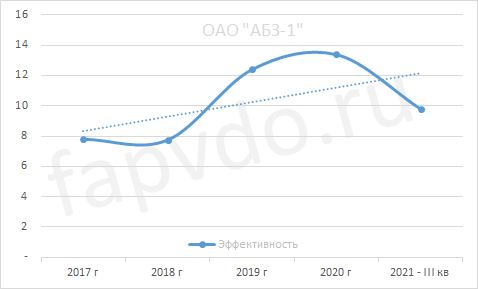

Эффективность

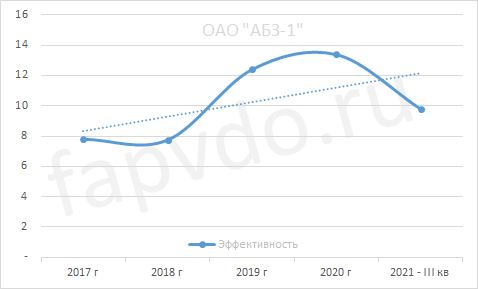

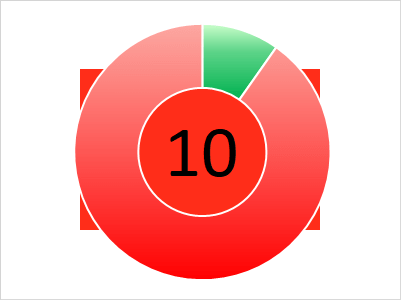

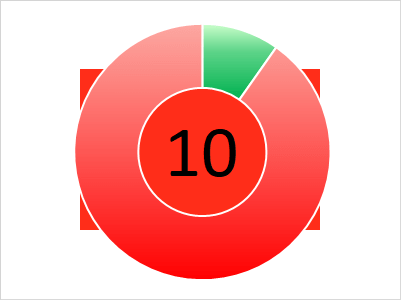

Общая эффективность предприятия — низкая. Снижение общей эффективности предприятия в отчётном периоде составило — 27%.

Общая оценка эффективности предприятия — 10 баллов. Предприятие малоэффективное.

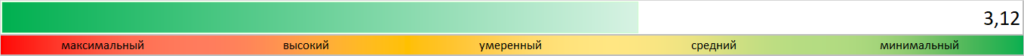

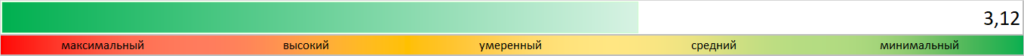

Инвестиционный риск

Уровень инвестиционного риска — умеренный, ближе к среднему. Доля облигаций ОАО «АБЗ-1», от общей доли активов инвестиционного портфеля, может достигать3.12%

Облигации ОАО «АБЗ-1»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

АБЗ-1-001Р-01-боб — 14.42/12

АБЗ-1-001Р-02-боб — 14.48/12.75

Общий облигационный долг: 5 млрд рублей

Средняя доходность эф./купон., %: 14.45/12.37

Все выпуски зарегистрированы по упрощённой схеме.

❗ 97% всех дефолтов приходится на облигации с упрощённой регистрацией.

Подробнее...(факт 5)

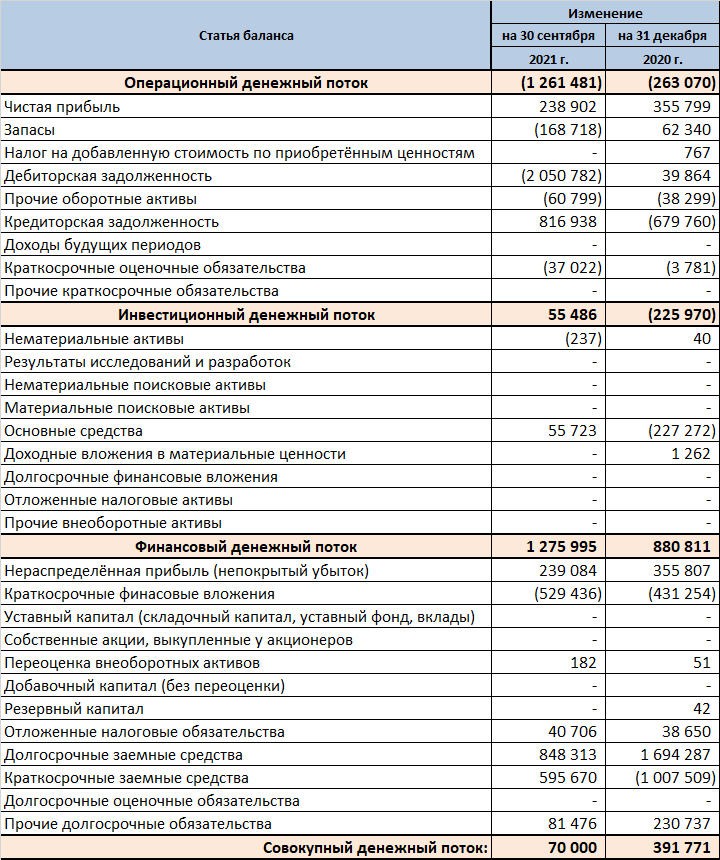

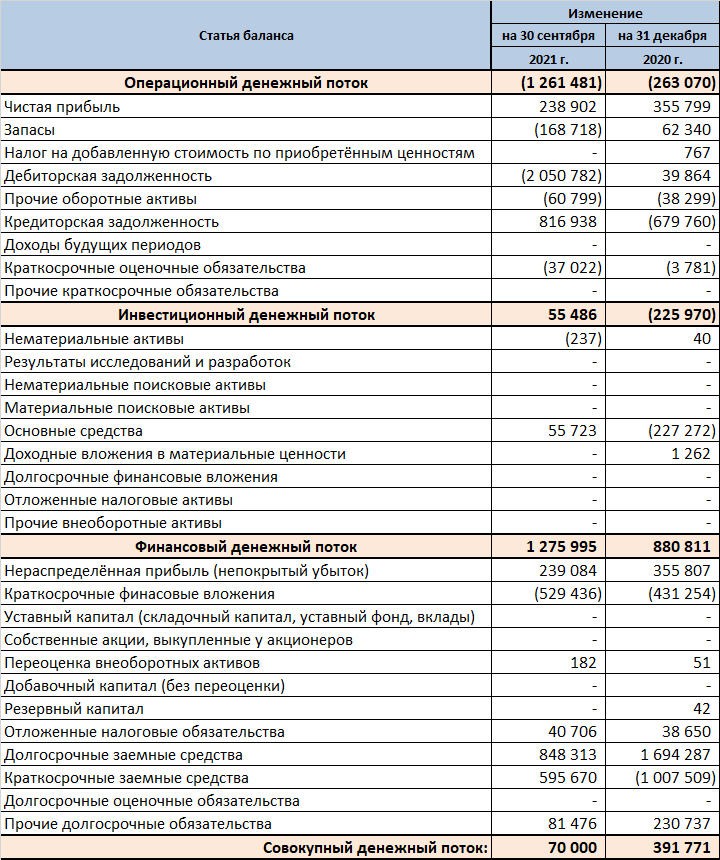

Денежные потоки ОАО «АБЗ-1»

Показатели денежных потоков за отчётный период:

Операционный — отрицательный — 1.2 млрд рублей

Инвестиционный — положительный — 55 млн рублей

Финансовый — положительный — 1.3 млрд рублей

Совокупный: — положительный — 70 млн рублей

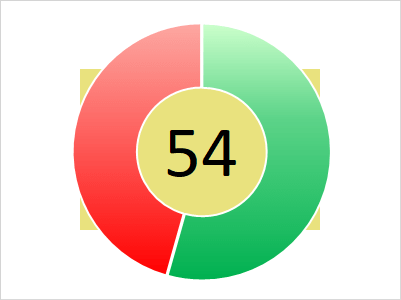

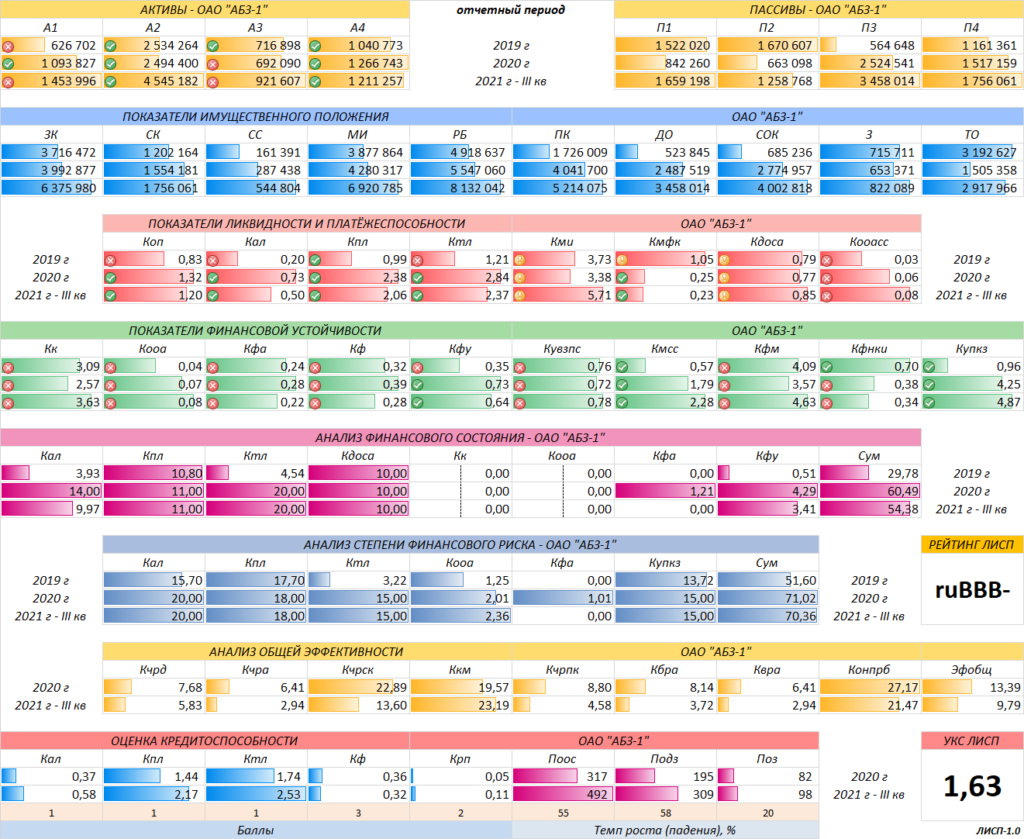

Кредитоспособность ОАО «АБЗ-1»

Уровень кредитоспособности (УКС) компании определяется её классом.

1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

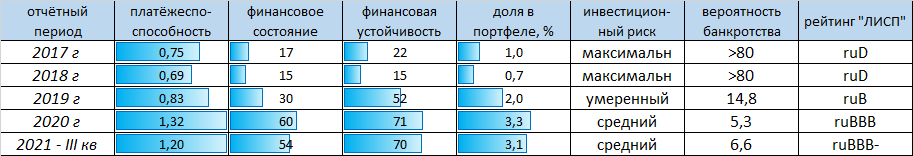

Рейтинг ОАО «АБЗ-1»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, ОАО «АБЗ-1» был присвоен рейтинг ЛИСП на уровне ruВВB- по национальной шкале.

Рейтинг-статистика с 2017 по III кв 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: B{ru}

Индекс Финансового Риска RusBonds:9

Индекс Платежной Дисциплины RusBonds: 88

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

❗ ОАО «АБЗ-1» — умеренно рискованное, закредитованное, частично неликвидное, малоэффективное предприятие.

Заёмный капитал превышает собственный в 3.63 раза. Доли текущих и долгосрочный обязательств примерно равны. Ликвидности для погашения срочных обязательств недостаточно на сумму в 200 млн, однако у предприятия большой запас менее ликвидных (дебиторской задолженности) активов, который покрывает все обязательства на горизонте до одного года. Смущает резкий рост дебиторской (на 2 млрд рублей) и кредиторской (на 800 млн рублей) задолженности — 82% и 97% соответственно. Справедливости ради необходимо отметить и рост собственного капитала — 13%, а также рост доли собственных денег в обороте — 90%.

Операционная деятельность компании отрицательная. Компания недополучила в отчётном периоде 2 млрд дебиторских денег. Вполне возможно, что по этой причине кредиторская задолженность выросла на 800 млн рублей и достигла 1.6 млрд. Такие задолженности, чистой прибылью в 239 млн, не решить.

Для решения возникших финансовых вопросов были привлечены заёмные долгосрочные и краткосрочные деньги — 848 и 595 млн рублей соответственно. Из этих денег, 530 млн рублей были направлены в оборотные активы. Других, существенных, денег направленных на развитие компании не замечено. Скорее всего утекают мелкими струйками сквозь пальцы, но возможно и пошли на погашение кредиторской задолженности. Так это или нет, покажет следующий отчётный период.

Инвестиционная вероятность банкротства: 6.6%

Статистическая вероятность банкротства: 4.4%

Целесообразность инвестирования: +7

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

надёжностью финансового состояния.

На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ОАО «АБЗ-1» выше риска потери инвестиций.

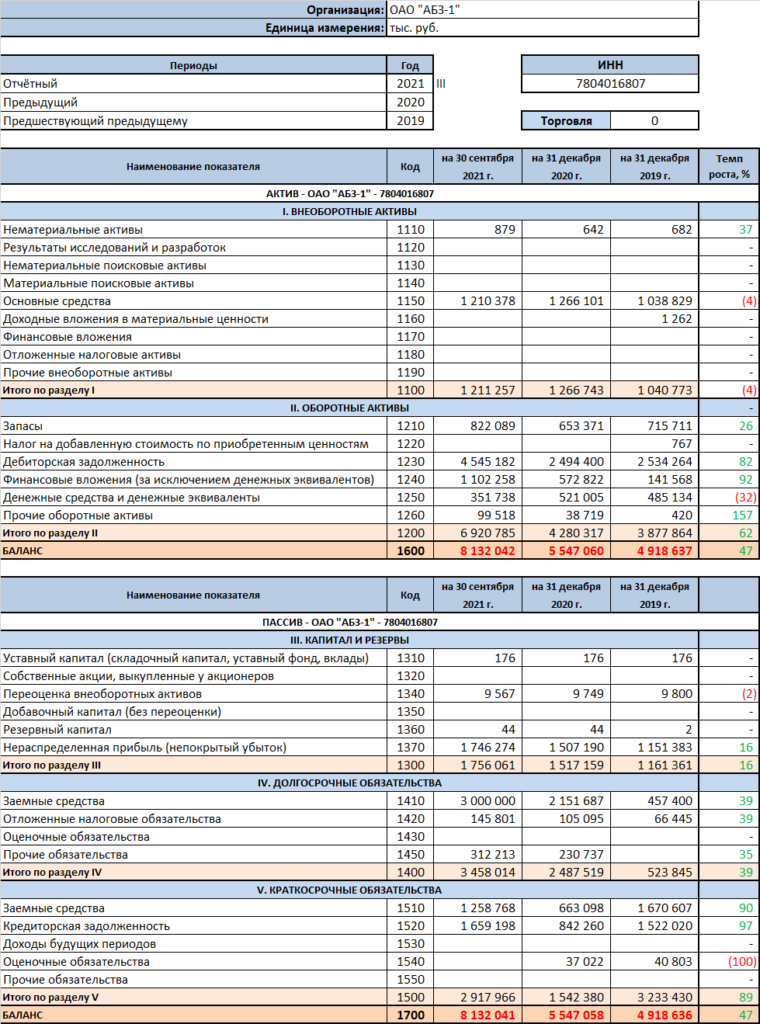

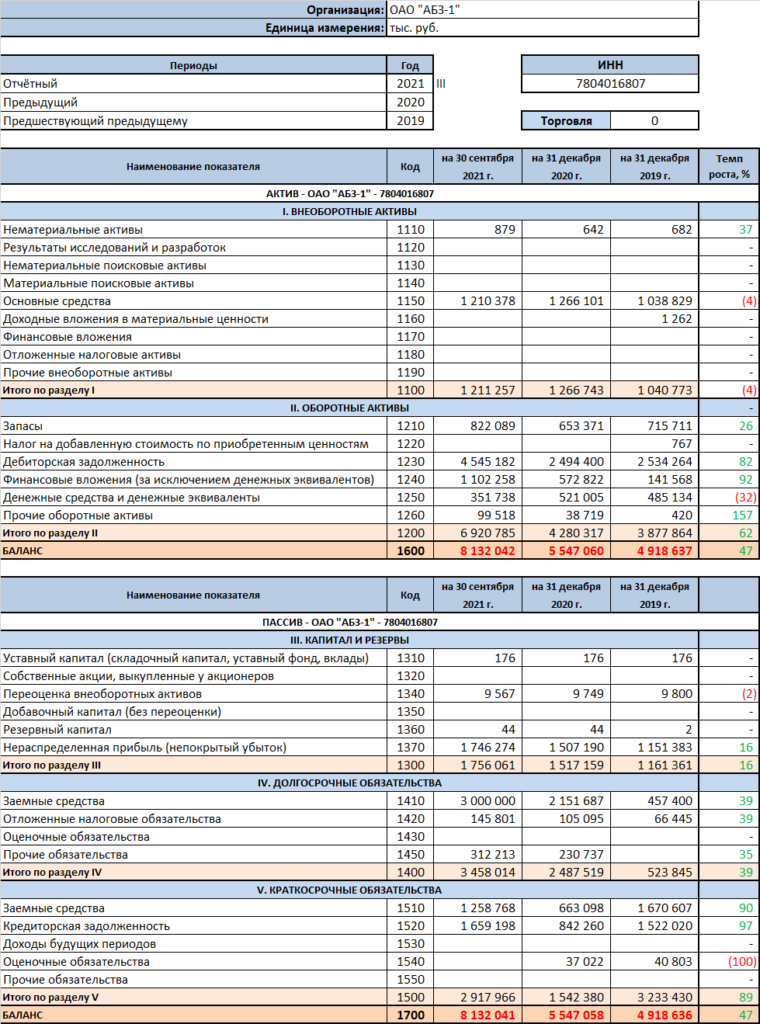

Баланс ОАО «АБЗ-1»

Финансовые коэффициенты ОАО «АБЗ-1»

Кто такая группа?, какой у неё юридический адрес?, реквизиты и прочее? — непонятно и неизвестно. Есть несколько компаний, которые собрались вместе и объявили себя группой, не имеющей ни руководства, ни подчинённых. Если у кого из вас есть документальная информация о составе и руководстве группы и данные о её государственной регистрации, поделитесь, пожалуйста, в комментах, а пока будем изучать конкретную контору с конкретными обязательствами.

Общие сведения

ИНН: 7804016807

Полное наименование юридического лица: Открытое акционерное общество «Асфальтобетонный завод №1»

ОКВЭД: 23.99.3 — Производство битуминозных смесей на основе природного асфальта или битума, нефтяного битума, минеральных смол или их пеков

Сектор рынка по ОКВЭД: Производство прочей неметаллической минеральной продукции

Финансовое состояние ОАО «АБЗ-1»

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Снижение уровня финансового состояние к концу отчётного периода составило — 10%, снижение уровня финансовой устойчивости — 1%. Сбалансированность финансовых показателей ухудшилась.

Финансовое состояние — 54 балла, минимально-допустимого уровня. Финансовое положение с преобладанием заёмных средств.

Финансовая устойчивость — 70 баллов. Умеренный риск банкротства. Возможны трудности по погашению текущих обязательств.

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 1.2. Снижение платёжеспособности за отчётный период — 9%.

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 4.1 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года — 4.8-5.3 млрд рублей

Заёмный капитал к концу периода увеличился на 60% и составил 6.4 млрд рублей.

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Снижение чистой прибыли за отчётный период составило — 33%. Прогноз чистой прибыли к концу финансового года — 310-315 млн рублей

Эффективность

Общая эффективность предприятия — низкая. Снижение общей эффективности предприятия в отчётном периоде составило — 27%.

Общая оценка эффективности предприятия — 10 баллов. Предприятие малоэффективное.

Инвестиционный риск

Уровень инвестиционного риска — умеренный, ближе к среднему. Доля облигаций ОАО «АБЗ-1», от общей доли активов инвестиционного портфеля, может достигать3.12%

Облигации ОАО «АБЗ-1»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

АБЗ-1-001Р-01-боб — 14.42/12

АБЗ-1-001Р-02-боб — 14.48/12.75

Общий облигационный долг: 5 млрд рублей

Средняя доходность эф./купон., %: 14.45/12.37

Все выпуски зарегистрированы по упрощённой схеме.

❗ 97% всех дефолтов приходится на облигации с упрощённой регистрацией.

Подробнее...(факт 5)

Денежные потоки ОАО «АБЗ-1»

Показатели денежных потоков за отчётный период:

Операционный — отрицательный — 1.2 млрд рублей

Инвестиционный — положительный — 55 млн рублей

Финансовый — положительный — 1.3 млрд рублей

Совокупный: — положительный — 70 млн рублей

Кредитоспособность ОАО «АБЗ-1»

Уровень кредитоспособности (УКС) компании определяется её классом.

1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг ОАО «АБЗ-1»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, ОАО «АБЗ-1» был присвоен рейтинг ЛИСП на уровне ruВВB- по национальной шкале.

Рейтинг-статистика с 2017 по III кв 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: B{ru}

Индекс Финансового Риска RusBonds:9

Индекс Платежной Дисциплины RusBonds: 88

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

❗ ОАО «АБЗ-1» — умеренно рискованное, закредитованное, частично неликвидное, малоэффективное предприятие.

Заёмный капитал превышает собственный в 3.63 раза. Доли текущих и долгосрочный обязательств примерно равны. Ликвидности для погашения срочных обязательств недостаточно на сумму в 200 млн, однако у предприятия большой запас менее ликвидных (дебиторской задолженности) активов, который покрывает все обязательства на горизонте до одного года. Смущает резкий рост дебиторской (на 2 млрд рублей) и кредиторской (на 800 млн рублей) задолженности — 82% и 97% соответственно. Справедливости ради необходимо отметить и рост собственного капитала — 13%, а также рост доли собственных денег в обороте — 90%.

Операционная деятельность компании отрицательная. Компания недополучила в отчётном периоде 2 млрд дебиторских денег. Вполне возможно, что по этой причине кредиторская задолженность выросла на 800 млн рублей и достигла 1.6 млрд. Такие задолженности, чистой прибылью в 239 млн, не решить.

Для решения возникших финансовых вопросов были привлечены заёмные долгосрочные и краткосрочные деньги — 848 и 595 млн рублей соответственно. Из этих денег, 530 млн рублей были направлены в оборотные активы. Других, существенных, денег направленных на развитие компании не замечено. Скорее всего утекают мелкими струйками сквозь пальцы, но возможно и пошли на погашение кредиторской задолженности. Так это или нет, покажет следующий отчётный период.

Инвестиционная вероятность банкротства: 6.6%

Статистическая вероятность банкротства: 4.4%

Целесообразность инвестирования: +7

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

надёжностью финансового состояния.

На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ОАО «АБЗ-1» выше риска потери инвестиций.

Баланс ОАО «АБЗ-1»

Финансовые коэффициенты ОАО «АБЗ-1»

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба