22 марта 2022 Альфа-Капитал

Глобальные рынки отыгрывают падение и прибавили более 5% за прошлую неделю

ФРС перешла к ужесточению монетарной политики и ожидаемо повысила ключевую ставку

Банк Англии повысил ставку, ожидаются аналогичные шаги от Европейского ЦБ

Отскок китайских акций на фоне комментариев регулятора

ЦБ сохранил ключевую ставку 20% в качестве временной антикризисной меры

Открытие торгов ОФЗ и кривая доходностей

Рост российских еврооблигаций после успешных платежей по внешнему долгу

Цена нефти снова растет на фоне новых санкций против РФ

Рубль нащупывает равновесие в результате нормализации долларовой ликвидности

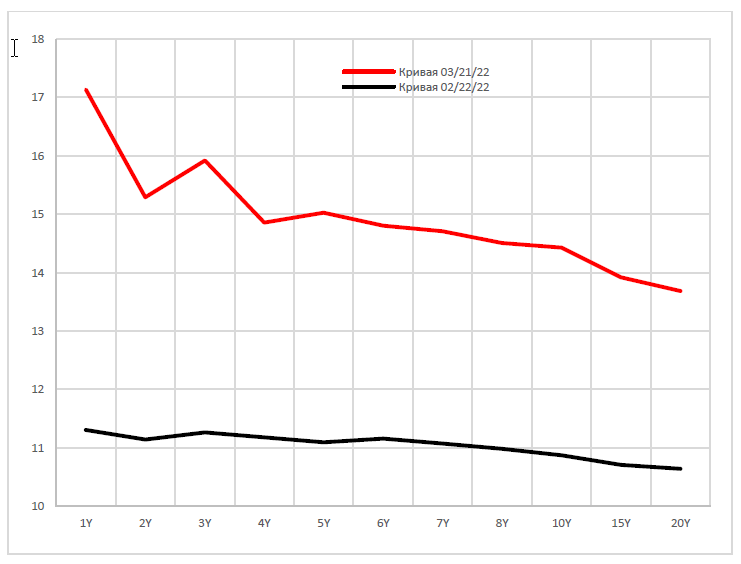

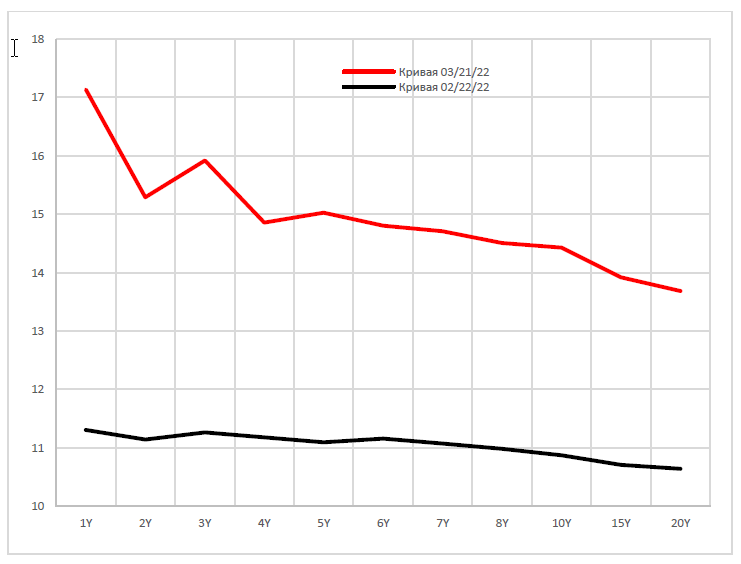

Кривые доходности ОФЗ на 21.03.2022 и 22.02.2022

После почти месяца отсутствия торгов сегодня Мосбиржа впервые открыла возможность покупать ОФЗ. Возвращение торгов проходило в условиях сильнейших ограничений (прежде всего, отсутствия нерезидентов и запрета на короткие продажи). Насколько мы понимаем, все торговые часы ключевым участником торгов выступал сам российский регулятор. Набор этих факторов определил новое положение и форму кривой российского суверенного долга. С одной стороны, текущие уровни (особенно короткие бумаги) заметно ниже ожидаемой инфляции и ставки рефинансирования, что подразумевает значительный потенциал дальнейшего снижения цен. С другой, отсутствие нерезидентов и активная позиция ЦБ могут способствовать покупкам. Еще одним фактором поддержки цен может быть временное отсутствие альтернативных рублевых инструментов для инвестирования.

АКЦИИ

Глобальные рынки отыгрывают падение

Глобальные рынки отыгрывали падение предыдущих недель. Американский индекс S&P 500 за неделю прибавил 6,2% и находится на уровне середины февраля, с начала года снижение индекса сократилось до 6,1%. Технологический Nasdaq за неделю вырос на 8,2%. При этом за тот же период доходности десятилетних американских гособлигаций выросли до 2,15%, а две недели назад находились на уровне 1,73%. Европейские индексы подрастают вторую неделю подряд. Euro STOXX 600 прибавил около 5,5%, немецкий DAX – 5,8%.

Переговоры между Россией и Украиной способствовали снижению геополитической напряженности. Нефтяные котировки марки Brent находятся на уровне 111 долл. за баррель, на 13% ниже пика, достигнутого две недели назад. На неделе ФРС провела очередное заседание и дала комментарий по монетарной политике. В понедельник председатель ФРС Дж. Пауэлл выступит на конференции Национальной ассоциации экономики бизнеса.

ФРС повысила ключевую ставку

ФРС повысила ставку до 0,25–0,5% впервые с 2018 г. Члены ФРС практически единогласно проголосовали за повышение ставки – 8 голосов за повышение на 0,25% и 1 голос за повышение на 0,5%. Также регулятор прокомментировал вероятность повышений по результатам следующих заседаний. До конца 2022 г. ФРС проведет еще шесть заседаний, а ключевая ставка приблизится к 2%, в 2023 г. – до 2,8%. При этом еще в декабре регулятор оценивал, что ключевая ставка не превысит 1% в 2022 г.

Регулятор понизил прогноз по росту экономики США. На 2022 г. прогноз по динамике ВВП был понижен с 4% до 2,8%, на 2023–2024 гг. прогноз остался неизменным – ожидается расширение экономики на 2,2% и 2% соответственно. Повышение ставки должно способствовать сдерживанию роста цен. Тем не менее ФРС ожидает, что инфляция на конец года достигнет 4,3%, что выше целевого уровня в 2%. Декабрьский прогноз инфляции был на уровне 2,6% на 2022 г.

Банк Англии повысил ставку, ожидаются аналогичные шаги от Европейского ЦБ

Европейский регион более остро ощущает рост цен и влияние конфликта на Украине, что также вынуждает европейские ЦБ ужесточать монетарную политику. Британский ЦБ третий раз подряд поднял ключевую ставку с 0,5 до 0,75%. Также регулятор прокомментировал вероятную необходимость в дальнейших повышениях. В среду выйдут данные по инфляции в Великобритании, в январе рост цен ускорился до 5,5% г/г – это рекорд за последние 30 лет. Ожидается, что рост цен в феврале достигнет 6%. Согласно заявлениям Банка Англии, за счет роста цен на сырье инфляция к лету может ускориться до 8%.

В то же время стоит подождать комментариев от Европейского ЦБ, который ранее объявил о сворачивании программы выкупа активов, но не прокомментировал необходимость в переходе к пересмотру ставок вверх. При этом рынки закладывают два повышения по 0,25% в 2022 г, тогда как в начале месяца они закладывали лишь одно повышение. Ввиду ускорения глобальной инфляции ЕЦБ может довольно скоро перейти к ужесточению монетарной политики.

Отскок китайских акций

Распродажа китайских бумаг продолжилась в начале недели на фоне геополитических рисков и новых локдаунов из-за вспышек COVID-19. Тем не менее акции отыграли часть падения после того, как китайский регулятор объявил о намерении поддержать экономику новыми стимулирующими мерами. К тому же регулятор пообещал обеспечить прозрачность рынков и доступ к аудиту, что способствовало росту бумаг компаний, чьи депозитарные расписки торгуются на американской бирже.

ОБЛИГАЦИИ

ЦБ сохранил ключевую ставку 20%

На прошлой неделе ЦБ оставил ключевую ставку без изменения на уровне 20%.

На фоне кардинально изменившихся внешних условий резкое повышение Банком России ключевой ставки 28 февраля (с 9,5 до 20%) поддержало финансовую стабильность и предотвратило неконтролируемый рост цен. Российская экономика входит в фазу масштабной структурной перестройки, которая будет сопровождаться временным, но неизбежным периодом повышенной инфляции, в основном связанным с подстройкой относительных цен по широкому кругу товаров и услуг. Проводимая Банком России денежно-кредитная политика создаст условия для постепенной адаптации экономики к новым условиям и возвращения годовой инфляции к 4% в 2024 г.

Открытие торгов ОФЗ

Сегодня после трехнедельного перерыва были открыты торги по ОФЗ. Возобновление торгов по ОФЗ – ожидаемое и радостное событие для участников торгов. Аукцион открытия был довольно вялым почти до его окончания. Заявки выставлялись довольно неактивно, преобладали желающие продать бумаги. В коротких выпусках были желающие продать бумаги с доходностью до 30%, в длинных – порядка 14–15%.

Позднее на открытии основной сессии цены очень бодро пошли вверх, и к концу торгов в 17 часов доходности снизились до уровней ниже 17% в коротких и 14% в длинных. Складывается впечатление, что кривая довольно быстро сформировалась и на ней не наблюдается заметных выбросов. Вполне может быть, что в ближайшие дни кривая может и не претерпеть сильных изменений, а в отдаленной перспективе можно ожидать снижения доходностей, что делает ОФЗ привлекательным объектом инвестирования. В случае снижения доходностей длинные облигации, очевидно, вырастут в цене сильнее коротких.

РФ провела платеж по внешнему долгу

Российские еврооблигации заметно выросли по цене за последнюю неделю. Ключевой причиной стало прояснение возможности продолжения обслуживания компаниями своих внешних обязательств в валюте. Инвесторы опасались, что после появления указа «О временном порядке исполнения обязательств перед некоторыми иностранными кредиторами» компании будут выплачивать свои валютные обязательства в рублях.

Тем не менее Минфин с ЦБ в сжатые сроки создали рабочую группу, которая стала оперативно выдавать разрешения на выплаты по внешним обязательствам, и большинство российских компаний с начала марта смогли выплатить купонные платежи и погасить долги в валюте. Дополнительный позитив пришел от Минфина США, который подтвердил наличие лицензии на возможность проведения выплат по внешним долгам по государственным обязательствам России из заблокированных ЗВР как минимум до 25 мая. Выплаты купонов по выпускам Russia 23/43 были исполнены на прошлой неделе, что стало катализатором для роста цен на российские еврооблигации, суверенные выпуски подорожали с 20 до порядка 50 пп. от номинала.

Следующим испытанием для рынка станет выплата купона по выпуску Russia 29 в понедельник, 21 марта.

СЫРЬЕ И ВАЛЮТЫ

Цена нефти снова растет

Цена нефти с середины прошлой недели снова начала расти, цена барреля Brent сегодня превысила отметку 112 долл. за баррель. Поводом для этого стали новые сообщения о вводимых санкциях против России и готовящихся новых пакетах ограничений.

Напомним, что еще до всех событий ситуация на рынке нефти характеризовалась дефицитом предложения, поэтому были все предпосылки для роста цен. Так что текущая ситуация стала мощным катализатором для роста нефтяных котировок. Это же, кстати, относится и к другим сырьевым активам.

Рубль нащупывает равновесие

Курс рубля на Мосбирже за последнюю неделю смог отыграть часть потерь относительно доллара США. Сегодня на открытии торгов курс находился в районе USD/RUB 101. Этому в немалой степени способствовала относительная нормализация ситуации с долларовой ликвидностью: средняя ставка долларового РЕПО на Мосбирже в последние дни находится в районе 4–5%, тогда как всего пару недель назад достигала 100% и более.

Причина ослабления рубля ясна, но стоит отметить, что если отбросить весь новостной шум, то несложно понять, что даже после всех введенных ограничений у России должен быть сейчас огромный профицит по счету текущих операций и чистому экспорту. Поэтому сами по себе санкции – это не повод для формирования долгосрочного тренда на ослабление рубля. Опасность для рубля сейчас исходит от инфляции: разовый скачок потребительских цен будет означать только перестановку равновесного курса. А вот устойчиво высокая инфляция – это уже повод для беспокойства, так как этот фактор будет постоянно создавать давление на рубль.

ФРС перешла к ужесточению монетарной политики и ожидаемо повысила ключевую ставку

Банк Англии повысил ставку, ожидаются аналогичные шаги от Европейского ЦБ

Отскок китайских акций на фоне комментариев регулятора

ЦБ сохранил ключевую ставку 20% в качестве временной антикризисной меры

Открытие торгов ОФЗ и кривая доходностей

Рост российских еврооблигаций после успешных платежей по внешнему долгу

Цена нефти снова растет на фоне новых санкций против РФ

Рубль нащупывает равновесие в результате нормализации долларовой ликвидности

Кривые доходности ОФЗ на 21.03.2022 и 22.02.2022

После почти месяца отсутствия торгов сегодня Мосбиржа впервые открыла возможность покупать ОФЗ. Возвращение торгов проходило в условиях сильнейших ограничений (прежде всего, отсутствия нерезидентов и запрета на короткие продажи). Насколько мы понимаем, все торговые часы ключевым участником торгов выступал сам российский регулятор. Набор этих факторов определил новое положение и форму кривой российского суверенного долга. С одной стороны, текущие уровни (особенно короткие бумаги) заметно ниже ожидаемой инфляции и ставки рефинансирования, что подразумевает значительный потенциал дальнейшего снижения цен. С другой, отсутствие нерезидентов и активная позиция ЦБ могут способствовать покупкам. Еще одним фактором поддержки цен может быть временное отсутствие альтернативных рублевых инструментов для инвестирования.

АКЦИИ

Глобальные рынки отыгрывают падение

Глобальные рынки отыгрывали падение предыдущих недель. Американский индекс S&P 500 за неделю прибавил 6,2% и находится на уровне середины февраля, с начала года снижение индекса сократилось до 6,1%. Технологический Nasdaq за неделю вырос на 8,2%. При этом за тот же период доходности десятилетних американских гособлигаций выросли до 2,15%, а две недели назад находились на уровне 1,73%. Европейские индексы подрастают вторую неделю подряд. Euro STOXX 600 прибавил около 5,5%, немецкий DAX – 5,8%.

Переговоры между Россией и Украиной способствовали снижению геополитической напряженности. Нефтяные котировки марки Brent находятся на уровне 111 долл. за баррель, на 13% ниже пика, достигнутого две недели назад. На неделе ФРС провела очередное заседание и дала комментарий по монетарной политике. В понедельник председатель ФРС Дж. Пауэлл выступит на конференции Национальной ассоциации экономики бизнеса.

ФРС повысила ключевую ставку

ФРС повысила ставку до 0,25–0,5% впервые с 2018 г. Члены ФРС практически единогласно проголосовали за повышение ставки – 8 голосов за повышение на 0,25% и 1 голос за повышение на 0,5%. Также регулятор прокомментировал вероятность повышений по результатам следующих заседаний. До конца 2022 г. ФРС проведет еще шесть заседаний, а ключевая ставка приблизится к 2%, в 2023 г. – до 2,8%. При этом еще в декабре регулятор оценивал, что ключевая ставка не превысит 1% в 2022 г.

Регулятор понизил прогноз по росту экономики США. На 2022 г. прогноз по динамике ВВП был понижен с 4% до 2,8%, на 2023–2024 гг. прогноз остался неизменным – ожидается расширение экономики на 2,2% и 2% соответственно. Повышение ставки должно способствовать сдерживанию роста цен. Тем не менее ФРС ожидает, что инфляция на конец года достигнет 4,3%, что выше целевого уровня в 2%. Декабрьский прогноз инфляции был на уровне 2,6% на 2022 г.

Банк Англии повысил ставку, ожидаются аналогичные шаги от Европейского ЦБ

Европейский регион более остро ощущает рост цен и влияние конфликта на Украине, что также вынуждает европейские ЦБ ужесточать монетарную политику. Британский ЦБ третий раз подряд поднял ключевую ставку с 0,5 до 0,75%. Также регулятор прокомментировал вероятную необходимость в дальнейших повышениях. В среду выйдут данные по инфляции в Великобритании, в январе рост цен ускорился до 5,5% г/г – это рекорд за последние 30 лет. Ожидается, что рост цен в феврале достигнет 6%. Согласно заявлениям Банка Англии, за счет роста цен на сырье инфляция к лету может ускориться до 8%.

В то же время стоит подождать комментариев от Европейского ЦБ, который ранее объявил о сворачивании программы выкупа активов, но не прокомментировал необходимость в переходе к пересмотру ставок вверх. При этом рынки закладывают два повышения по 0,25% в 2022 г, тогда как в начале месяца они закладывали лишь одно повышение. Ввиду ускорения глобальной инфляции ЕЦБ может довольно скоро перейти к ужесточению монетарной политики.

Отскок китайских акций

Распродажа китайских бумаг продолжилась в начале недели на фоне геополитических рисков и новых локдаунов из-за вспышек COVID-19. Тем не менее акции отыграли часть падения после того, как китайский регулятор объявил о намерении поддержать экономику новыми стимулирующими мерами. К тому же регулятор пообещал обеспечить прозрачность рынков и доступ к аудиту, что способствовало росту бумаг компаний, чьи депозитарные расписки торгуются на американской бирже.

ОБЛИГАЦИИ

ЦБ сохранил ключевую ставку 20%

На прошлой неделе ЦБ оставил ключевую ставку без изменения на уровне 20%.

На фоне кардинально изменившихся внешних условий резкое повышение Банком России ключевой ставки 28 февраля (с 9,5 до 20%) поддержало финансовую стабильность и предотвратило неконтролируемый рост цен. Российская экономика входит в фазу масштабной структурной перестройки, которая будет сопровождаться временным, но неизбежным периодом повышенной инфляции, в основном связанным с подстройкой относительных цен по широкому кругу товаров и услуг. Проводимая Банком России денежно-кредитная политика создаст условия для постепенной адаптации экономики к новым условиям и возвращения годовой инфляции к 4% в 2024 г.

Открытие торгов ОФЗ

Сегодня после трехнедельного перерыва были открыты торги по ОФЗ. Возобновление торгов по ОФЗ – ожидаемое и радостное событие для участников торгов. Аукцион открытия был довольно вялым почти до его окончания. Заявки выставлялись довольно неактивно, преобладали желающие продать бумаги. В коротких выпусках были желающие продать бумаги с доходностью до 30%, в длинных – порядка 14–15%.

Позднее на открытии основной сессии цены очень бодро пошли вверх, и к концу торгов в 17 часов доходности снизились до уровней ниже 17% в коротких и 14% в длинных. Складывается впечатление, что кривая довольно быстро сформировалась и на ней не наблюдается заметных выбросов. Вполне может быть, что в ближайшие дни кривая может и не претерпеть сильных изменений, а в отдаленной перспективе можно ожидать снижения доходностей, что делает ОФЗ привлекательным объектом инвестирования. В случае снижения доходностей длинные облигации, очевидно, вырастут в цене сильнее коротких.

РФ провела платеж по внешнему долгу

Российские еврооблигации заметно выросли по цене за последнюю неделю. Ключевой причиной стало прояснение возможности продолжения обслуживания компаниями своих внешних обязательств в валюте. Инвесторы опасались, что после появления указа «О временном порядке исполнения обязательств перед некоторыми иностранными кредиторами» компании будут выплачивать свои валютные обязательства в рублях.

Тем не менее Минфин с ЦБ в сжатые сроки создали рабочую группу, которая стала оперативно выдавать разрешения на выплаты по внешним обязательствам, и большинство российских компаний с начала марта смогли выплатить купонные платежи и погасить долги в валюте. Дополнительный позитив пришел от Минфина США, который подтвердил наличие лицензии на возможность проведения выплат по внешним долгам по государственным обязательствам России из заблокированных ЗВР как минимум до 25 мая. Выплаты купонов по выпускам Russia 23/43 были исполнены на прошлой неделе, что стало катализатором для роста цен на российские еврооблигации, суверенные выпуски подорожали с 20 до порядка 50 пп. от номинала.

Следующим испытанием для рынка станет выплата купона по выпуску Russia 29 в понедельник, 21 марта.

СЫРЬЕ И ВАЛЮТЫ

Цена нефти снова растет

Цена нефти с середины прошлой недели снова начала расти, цена барреля Brent сегодня превысила отметку 112 долл. за баррель. Поводом для этого стали новые сообщения о вводимых санкциях против России и готовящихся новых пакетах ограничений.

Напомним, что еще до всех событий ситуация на рынке нефти характеризовалась дефицитом предложения, поэтому были все предпосылки для роста цен. Так что текущая ситуация стала мощным катализатором для роста нефтяных котировок. Это же, кстати, относится и к другим сырьевым активам.

Рубль нащупывает равновесие

Курс рубля на Мосбирже за последнюю неделю смог отыграть часть потерь относительно доллара США. Сегодня на открытии торгов курс находился в районе USD/RUB 101. Этому в немалой степени способствовала относительная нормализация ситуации с долларовой ликвидностью: средняя ставка долларового РЕПО на Мосбирже в последние дни находится в районе 4–5%, тогда как всего пару недель назад достигала 100% и более.

Причина ослабления рубля ясна, но стоит отметить, что если отбросить весь новостной шум, то несложно понять, что даже после всех введенных ограничений у России должен быть сейчас огромный профицит по счету текущих операций и чистому экспорту. Поэтому сами по себе санкции – это не повод для формирования долгосрочного тренда на ослабление рубля. Опасность для рубля сейчас исходит от инфляции: разовый скачок потребительских цен будет означать только перестановку равновесного курса. А вот устойчиво высокая инфляция – это уже повод для беспокойства, так как этот фактор будет постоянно создавать давление на рубль.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба