22 марта 2022 investing.com Казарелла Франческо

Быть инвестором во времена рыночных коррекций очень непросто (особенно если «медвежья» фаза затягивается).

Однако именно периоды слабости напоминают нам о том, что разумные инвестиции в фондовый рынок окупаются в долгосрочной перспективе.

Как и всегда, я хочу не столько контекстуализировать момент, который мы уже обсуждали, сколько попытаться разобраться в последствиях высокой инфляции и конкретных шагов центральных банков.

Еврозона и США столкнулись с ценовым давлением, аналогичного которому эти регионы не испытывали несколько десятилетий.

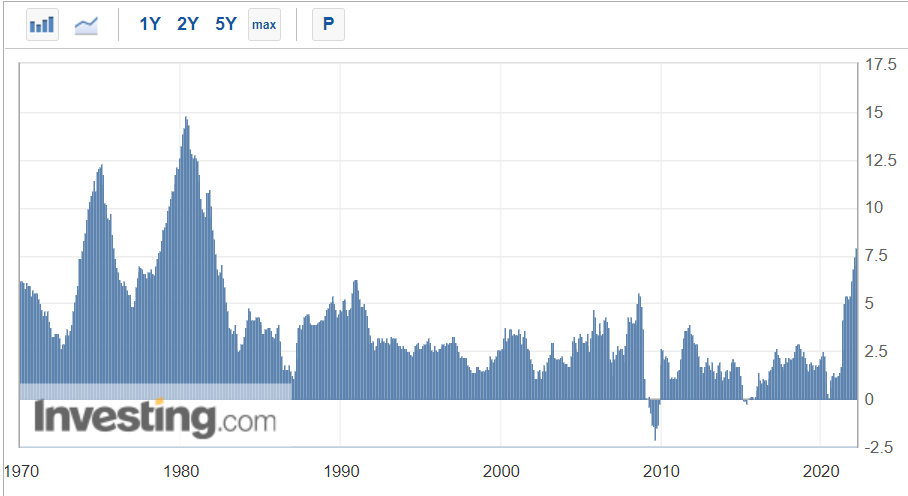

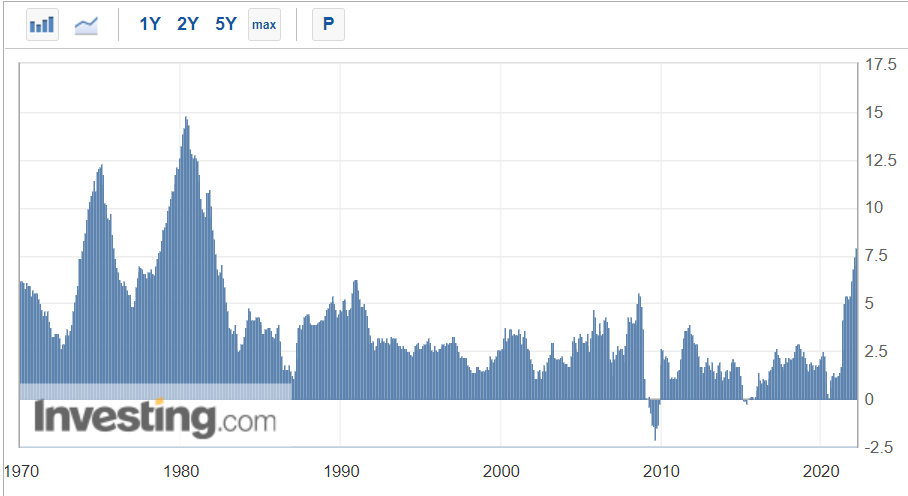

ИПЦ еврозоны

ИПЦ США

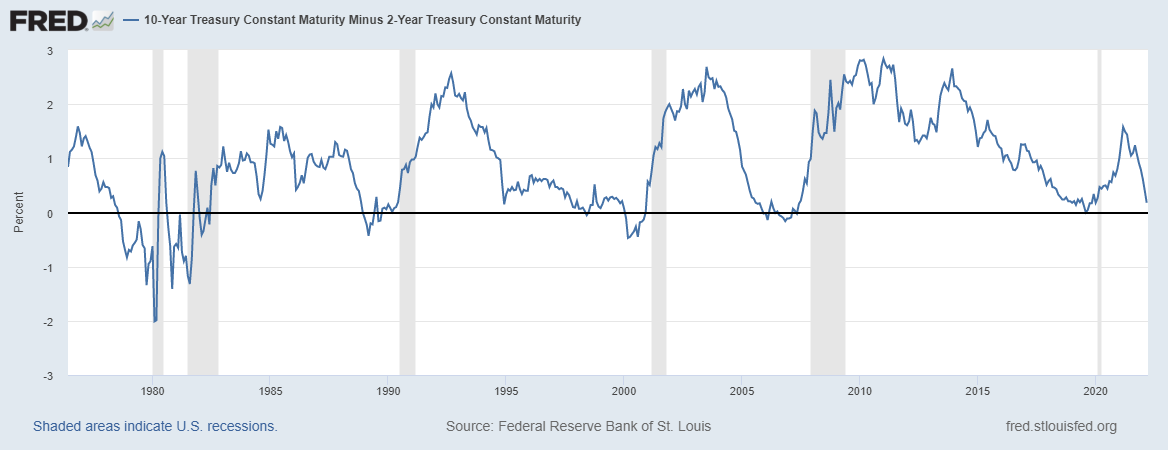

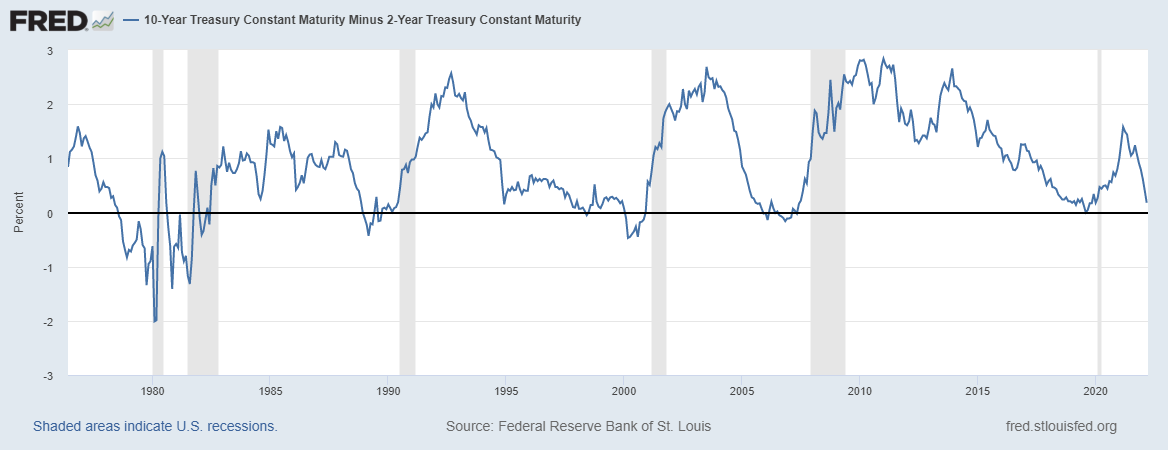

Можно выделить еще два фактора (помимо инфляции), которые «подрывают» доверие инвесторов, а именно ужесточение денежно-кредитной политики (ФРС подняла ключевую ставку впервые с 2018 года) и возможную инверсию кривой доходности (т.е. разницы между ставками по 10- и 2-летним государственным облигациям США), которая обычно предшествует рецессии.

Спред доходностей 10- и 2-летних облигаций США

Столь «апокалиптическое» стечение обстоятельств заставило многих инвесторов в панике сбросить их активы, переведя капитал в наличные. Однако это решение может стоить им потенциального состояния, поскольку за периодами слабости неизменно следуют отскоки.

Всегда ли рынок отыгрывает потери?

Вот уже более 17 лет фондовый рынок в целом отыгрывает «в плюс». И это факт.

При этом не обязательно держать позиции на протяжении всех 17 лет; положительная отдача наблюдается и в периоды продолжительностью 8-10 лет.

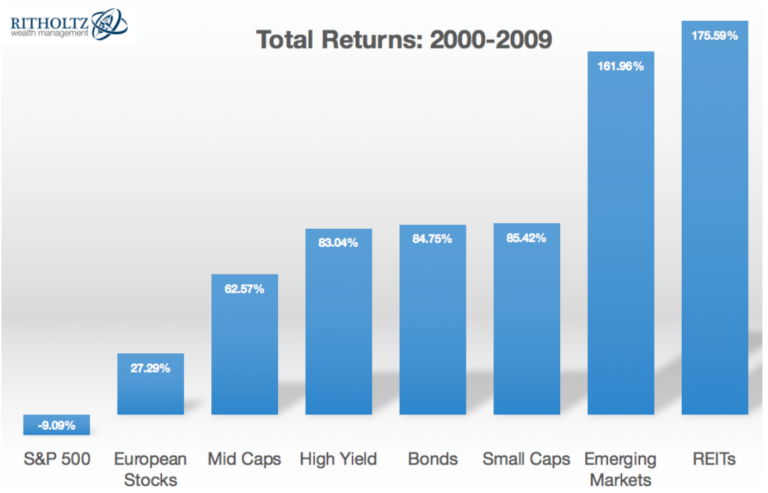

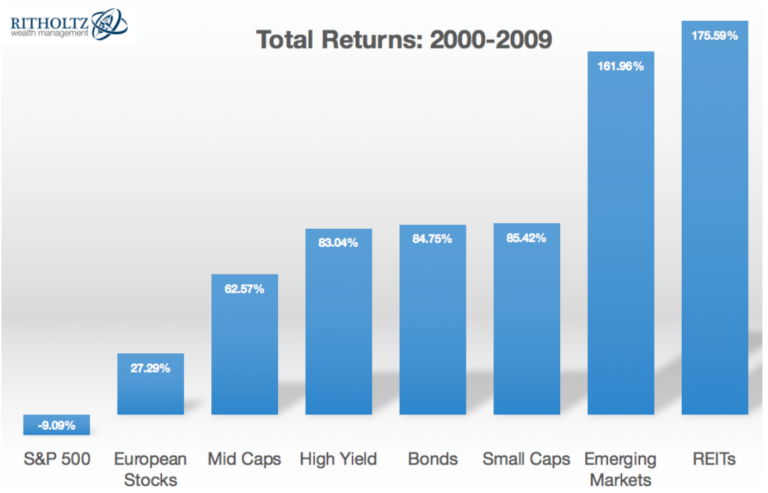

Однако тут необходима оговорка. Я не зря сказал про 17-летний период, поскольку «медвежья» фаза на рынках может длиться очень долго. Взять, к примеру, «потерянное десятилетие» (2000-2010), по итогам которого фондовый рынок США отработал в минус.

Динамика различных категорий активов за 2000-2009 годы

Но даже в этой статистике есть светлая сторона:

Диверсификация капитала между несколькими классами активов все равно позволила бы его нарастить.

За потерянным десятилетием последовал период взрывного роста фондового рынка США.

Как и всегда, знание контекста очень помогает в принятии решений.

Покупать на просадках или докупать по ходу снижения цены?

Часто эти два понятия путают. Лично для меня второй подход означает операции со «случайными» инструментами, динамику которых рынок определяет без какой-либо стратегии.

А вот покупка на просадках — совсем другое дело:

• выбирайте актив, с которым вы хорошо знакомы;

• определитесь со стратегией инвестирования (например, «Я покупаю при снижении на каждые 10%»);

• выберите модель управления капиталом (размер позиции, методики его корректировки и т.д.);

• определите точку входа и наберитесь терпения.

Как видите, это сильно отличается от «слепого» наращивания позиций в надежде на отскок. Не зря Баффет и Мангер открывают крупные позиции в период рыночной слабости. Они ведь не работают себе в убыток?

Вот почему игрок с адекватным инвестиционным горизонтом (как минимум в 5-6 лет) не должен беспокоиться, если его длинная позиция с самого открытия уходит в убыток (как это часто бывает).

Ниже я привел немного статистики для гипотетической ситуации, в которой инвестор открывает позицию по NASDAQ Composite после его коррекции на 20% (основываясь на реальной динамике индекса).

Да, покупка на крахе пузыря доткомов не оправдала бы себя и за десять лет, однако в остальных случаях позиция выйдет «в плюс» уже через год (за редкими исключениями).

Отдача от инвестирования в Nasdaq на коррекциях

Инфляция и растущие ставки

Я неоднократно говорил в своих материалах, что глобальный фондовый рынок — лучший инструмент хеджирования инфляции из всех возможных.

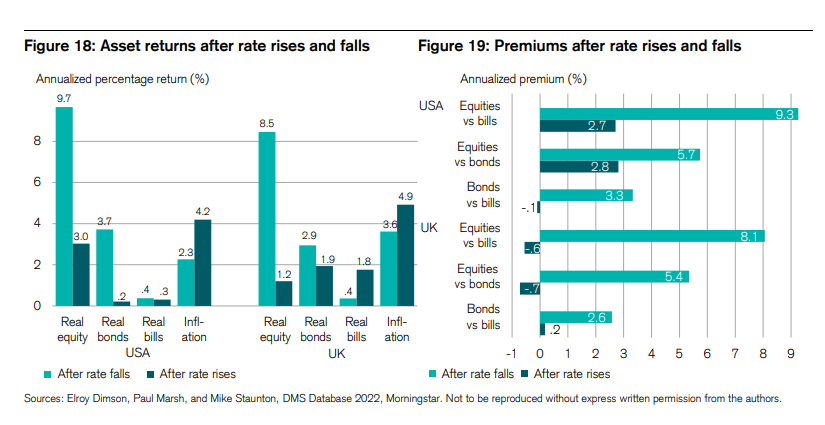

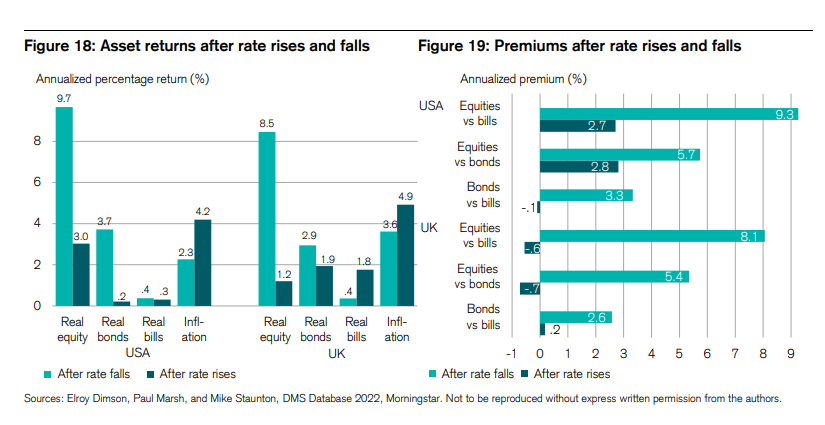

Однако стоит центробанкам начать повышать процентные ставки, как тут же раздаются возгласы в стиле «высокие ставки уронят рынок». Эти заявления разбиваются о реальные цифры.

Представленная ниже таблица показывает, что в периоды высокой инфляции и повышения процентных ставок акции растут даже быстрее, чем в периоды более стимулирующей денежно-кредитной политики (т.е. низких ставок).

Сравнение рыночной динамики в периоды снижения и повышения ставок

Как можно заметить, просадка начинается ближе к окончанию фаз ужесточения ДКП, однако на ранних стадиях рынок реагирует положительно.

В конце концов, на сегодняшний день фондовый рынок остается единственным адекватным инструментом, позволяющим диверсифицировать вложения и удерживать позиции в средне- и долгосрочной перспективе.

Однако именно периоды слабости напоминают нам о том, что разумные инвестиции в фондовый рынок окупаются в долгосрочной перспективе.

Как и всегда, я хочу не столько контекстуализировать момент, который мы уже обсуждали, сколько попытаться разобраться в последствиях высокой инфляции и конкретных шагов центральных банков.

Еврозона и США столкнулись с ценовым давлением, аналогичного которому эти регионы не испытывали несколько десятилетий.

ИПЦ еврозоны

ИПЦ США

Можно выделить еще два фактора (помимо инфляции), которые «подрывают» доверие инвесторов, а именно ужесточение денежно-кредитной политики (ФРС подняла ключевую ставку впервые с 2018 года) и возможную инверсию кривой доходности (т.е. разницы между ставками по 10- и 2-летним государственным облигациям США), которая обычно предшествует рецессии.

Спред доходностей 10- и 2-летних облигаций США

Столь «апокалиптическое» стечение обстоятельств заставило многих инвесторов в панике сбросить их активы, переведя капитал в наличные. Однако это решение может стоить им потенциального состояния, поскольку за периодами слабости неизменно следуют отскоки.

Всегда ли рынок отыгрывает потери?

Вот уже более 17 лет фондовый рынок в целом отыгрывает «в плюс». И это факт.

При этом не обязательно держать позиции на протяжении всех 17 лет; положительная отдача наблюдается и в периоды продолжительностью 8-10 лет.

Однако тут необходима оговорка. Я не зря сказал про 17-летний период, поскольку «медвежья» фаза на рынках может длиться очень долго. Взять, к примеру, «потерянное десятилетие» (2000-2010), по итогам которого фондовый рынок США отработал в минус.

Динамика различных категорий активов за 2000-2009 годы

Но даже в этой статистике есть светлая сторона:

Диверсификация капитала между несколькими классами активов все равно позволила бы его нарастить.

За потерянным десятилетием последовал период взрывного роста фондового рынка США.

Как и всегда, знание контекста очень помогает в принятии решений.

Покупать на просадках или докупать по ходу снижения цены?

Часто эти два понятия путают. Лично для меня второй подход означает операции со «случайными» инструментами, динамику которых рынок определяет без какой-либо стратегии.

А вот покупка на просадках — совсем другое дело:

• выбирайте актив, с которым вы хорошо знакомы;

• определитесь со стратегией инвестирования (например, «Я покупаю при снижении на каждые 10%»);

• выберите модель управления капиталом (размер позиции, методики его корректировки и т.д.);

• определите точку входа и наберитесь терпения.

Как видите, это сильно отличается от «слепого» наращивания позиций в надежде на отскок. Не зря Баффет и Мангер открывают крупные позиции в период рыночной слабости. Они ведь не работают себе в убыток?

Вот почему игрок с адекватным инвестиционным горизонтом (как минимум в 5-6 лет) не должен беспокоиться, если его длинная позиция с самого открытия уходит в убыток (как это часто бывает).

Ниже я привел немного статистики для гипотетической ситуации, в которой инвестор открывает позицию по NASDAQ Composite после его коррекции на 20% (основываясь на реальной динамике индекса).

Да, покупка на крахе пузыря доткомов не оправдала бы себя и за десять лет, однако в остальных случаях позиция выйдет «в плюс» уже через год (за редкими исключениями).

Отдача от инвестирования в Nasdaq на коррекциях

Инфляция и растущие ставки

Я неоднократно говорил в своих материалах, что глобальный фондовый рынок — лучший инструмент хеджирования инфляции из всех возможных.

Однако стоит центробанкам начать повышать процентные ставки, как тут же раздаются возгласы в стиле «высокие ставки уронят рынок». Эти заявления разбиваются о реальные цифры.

Представленная ниже таблица показывает, что в периоды высокой инфляции и повышения процентных ставок акции растут даже быстрее, чем в периоды более стимулирующей денежно-кредитной политики (т.е. низких ставок).

Сравнение рыночной динамики в периоды снижения и повышения ставок

Как можно заметить, просадка начинается ближе к окончанию фаз ужесточения ДКП, однако на ранних стадиях рынок реагирует положительно.

В конце концов, на сегодняшний день фондовый рынок остается единственным адекватным инструментом, позволяющим диверсифицировать вложения и удерживать позиции в средне- и долгосрочной перспективе.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба