28 марта 2022 investing.com Мовчан Андрей

Summary | В двух словах

• Стоит ли ждать «юанизации» мировой экономики.

• Приведет ли взлет цен на нефть к новому кризису.

• Как финансовая изоляция России отразится на рынке криптовалют.

• Что ждет сферу биотехнологий в постпандемийном мире.

• Что мода на тематические ETF говорит об инвесторах.

• Как защитить капитал в эпоху переоцененных акций.

Bird’s View | Макро

«Двигаются тогда, когда это выгодно;

если же это невыгодно, остаются на месте.»

Сунь-цзы

Может ли юань стать резервной мировой валютой и потеснить в этом качестве доллар? Китайская экономика – одна из крупнейших в мире, так почему бы валюте Китая не посоперничать с долларом за лидерство в мировой финансовой системе? Эта идея вновь и вновь занимает умы инвесторов, особенно в периоды потрясений на рынках.

Так, после мирового финансового кризиса 2008 года, вызванного обрушением рынка американских ипотечных бумаг, Китай и сам ставил под сомнение ведущую роль американской валюты.

Однако поведение инвесторов с тех пор свидетельствует скорее о росте доверия к доллару. В 2019 году почти 90% всех сделок на валютном рынке были совершены с американской валютой. На нее приходится около 59% мировых валютных резервов, что примерно втрое больше, чем у евро, который занимает второе место.

Кроме того, когда компании берут кредиты в иностранной валюте, они в подавляющем большинстве случаев делают это в долларах. Так, в сентябре 2021 года объем кредитов в долларах вырос до 13,4 триллиона по сравнению с 7,6 триллиона за десять лет до этого.

Несмотря на заявления о беспокойстве, Китай, похоже, давно смирился с использованием американской валюты на международном уровне. Министерство финансов КНР в последние годы выпускает долларовые облигации, Китай владеет казначейскими облигациями США на сумму более 1 триллиона долларов, а еще столько же китайские банки держат на долларовых депозитах. Китайские заемщики выпустили в обращение облигации в американской валюте на сумму около 534 миллиардов долларов.

Но санкции против России меняют расстановку сил. США фактически аннулировали около половины российских валютных резервов, запретили операции с Центральным банком РФ и ограничили доступ российских финансовых учреждений к сервису трансграничных платежей SWIFT.

Долгое время считалось, что США не пойдут на такие запреты в отношении крупной мировой экономики – это убеждение в том числе и помогло сделать доллар доминирующей валютой в мире.

Теперь же, очевидно, Китай понимает свою уязвимость из-за зависимости от американской валюты и, по сообщениям, ведет переговоры с Саудовской Аравией об использовании юаня для расчетов по нефтяным сделкам.

Но создать сильного конкурента для доллара очень непросто. Переход к установлению цен на экспортные товары в юанях в том числе означает, что иностранные компании смогут накопить большие запасы китайской валюты, которые затем нужно будет инвестировать.

Позволить зарубежным инвесторам входить и выходить из активов, деноминированных в юанях, – значит потерять значительную степень финансового контроля и потенциально открыть страну для риска бегства капитала; на это Пекин явно не готов.

Зачем это знать?

Китай опасается потерять автономию денежно-кредитной политики, что может произойти в результате зарубежной торговли в юанях. Разрешить глобальным инвесторам влиять на обменный курс и, что еще важнее, на ставки в юанях (то есть на рынок недвижимости, крайне важный для экономики КНР) – такая цена выглядит слишком высокой для китайских финансовых властей.

На другой чаше весов – потенциальная угроза лишиться возможности проводить платежи в долларах или евро. Поэтому Китай, скорее всего, продолжит интеграцию с существующими системами расчетов в этих валютах и в то же время будет работать над созданием резервной системы, которая позволит китайским компаниям осуществлять международные транзакции в случае кризиса.

В конце концов, главная цель Китая в том, чтобы продолжать расти и развиваться, а финансовая изоляция от мира противоречит этой цели. Поэтому ожидать замены доллара юанем не стоит; разве что в тех странах, у которых не осталось другого выбора.

From the markets | Рынки

Растущие цены на нефть негативно влияют на рост экономики – эта закономерность не раз повторялась в мировой истории. Иногда ценовой шок начинается с политического потрясения, как, например, Суэцкий кризис 1956 года. Бывает, производители нефти намеренно создают кризис, как в случае с эмбарго ОПЕК в 1973 году. Общим следствием во всех этих ситуациях стала рецессия в США и большинстве других развитых стран.

Поэтому вряд ли стоит удивляться, если нынешний скачок цен на нефть приведет к замедлению экономического роста. Как пишет The Economist, аналитики швейцарского банка Pictet насчитали шесть эпизодов с 1970 года, когда цены на нефть резко выросли более чем на 50%; каждый из них предшествовал рецессии. В этом году цены преодолели 50%-ный порог в феврале и с тех пор выросли еще больше.

Однако взаимосвязь между ценой на нефть и ростом экономики не является жестко заданной. Иногда цены на нефть взлетают, но рецессии удается избежать – как на пике мирового сырьевого бума в 2011 году.

Более того, значительная часть мира, похоже, со временем стала лучше справляться с нефтяными кризисами. Это связано с тремя изменениями в структуре мировой экономики, ослабляющими эффект от резкого роста цен.

Во-первых, роль нефти в циклах роста уже не та, что раньше. В 1973 году мир использовал почти целый баррель нефти для создания 1000 долларов ВВП (с поправкой на инфляцию). К 2019-му этот показатель снизился до 0,43 барреля, причем энергоемкость роста ежегодно продолжает снижаться.

Частично это объясняется смещением экономического производства из промышленности в сферу услуг. Мир также стал более эффективным в использовании нефти: автомобили, например, проезжают вдвое больше на литре бензина, чем в 1970-х годах.

Во-вторых, правительства меняют меры реагирования на нефтяные потрясения. В 1970-х американские чиновники усугубили кризис контролем цен на бензин, что вызвало дефицит. Теперь же они избегают такого контроля, что приводит к более волатильным ценам на нефть, но более плавной реакции экономики.

В-третьих, изменилось положение Америки в мировой нефтяной промышленности. В первом десятилетии 2000-х США импортировали более 10 миллионов баррелей нефти в день. После сланцевой революции добыча нефти в Америке резко возросла, и теперь страна удовлетворяет большую часть своих энергетических потребностей за счет внутреннего производства. А в 2020 году США стали нетто-экспортером нефти впервые с 1949-го.

Зачем это знать?

Нефтяные кризисы уже не дестабилизируют крупнейшую экономику мира так, как раньше. Потребители могут ворчать из-за роста цен на нефть, но американские производители ему рады. Ключевым вопросом в ближайшие месяцы будет то, насколько они увеличат бурение – это поможет компенсировать экономические потери от снижения потребительских расходов. А для остального мира устойчивая американская экономика станет поддержкой на фоне всех потрясений.

Frontier | Новые финансы, новые рынки

Перед тем, как уступить российскому рублю звание самой слабой валюты мира, турецкая лира за один год потеряла 44% стоимости по отношению к доллару. Ее покупательная способность в стране тоже упала: в зависимости от того, верить официальной статистике или частным оценкам, инфляция в Турции составила от 54 до 124%.

Как же отреагировало на коллапс валюты местное население? Перевело свои накопления в криптовалюты.

По данным Банка международных расчетов, среди всех мировых валют, обмененных на стейблкоины (криптомонеты, конвертируемые 1:1 в твердую валюту, такую как доллары США), доля лиры подскочила за два года с 0,3 до 26%. Это при том, что лира составляет всего 0,5% мирового валютного рынка.

Раньше в странах с ненадежной национальной валютой стандартом для расчетов становился доллар. Теперь же его место занимают привязанные к доллару стейблкоины или даже сам биткоин – как в Сальвадоре, где он признан законным платежным средством.

Но если раньше речь шла о небольших странах, то Россия с 11-й по размеру экономикой может придать новый импульс мировой криптовалютизации. По данным аналитической компании Kaiko, в последнее время рублевая торговля привязанным к доллару стейблкоином Tether демонстрирует огромный рост объемов.

К чему приведет такая популярность криптовалют? Она способна уменьшить роль банковских депозитов и снизить налоговые поступления, ведь криптовалютные операции невидимы для органов фискального контроля. Меньше денег в использовании означает и меньший сеньораж – доход, который монетарные власти получают от денежной эмиссии.

Кроме того, выступая в качестве шлюза для оттока капитала, цифровые активы могут усилить колебания обменных курсов.

Зачем это знать?

В обычное время волатильность и ограниченный объем предложения на P2P-биржах делают криптоактивы для большинства слишком неудобными в использовании. Людям не нужна такая альтернатива, когда банковская система подключена к пулу глобальной ликвидности, а национальная валюта поддерживается монетарными властями, имеющими доступ к многомиллиардным валютным резервам.

Но когда ни одно из этих условий не выполняется, правила игры меняются, как это произошло в России: люди выбирают криптовалюты, чтобы защитить свои активы и сохранить их ликвидность.

Со временем это приведет к новым вызовам: теперь любые проблемы с цифровыми активами – такие как сбои в работе стейблкоинов или обвал цены волатильного токена – смогут негативно повлиять на реальную экономическую обстановку.

The Gaze into tomorrow | Венчуры и частные инвестиции

Для сферы биотехнологий 2020 и 2021 годы стали периодом беспрецедентного роста: за последние два года такие стартапы привлекли более 28,5 миллиарда долларов. Однако сейчас, когда жизнь после пандемии постепенно возвращается в норму, спрос на решения в сфере биотеха со стороны венчурных фондов начал снижаться.

Скорее всего, это отразится и на стартапах, которые планировали выйти на биржу. Прошлый год был очень удачным с точки зрения проведенных IPO: биотех-стартапы привлекли рекордные 29,3 миллиарда долларов на публичном рынке. Однако сейчас более 75% таких компаний, получивших поддержку венчурных инвесторов и вышедших на биржу в прошлом году, торгуются ниже цены размещения.

Снижение интереса инвесторов к сфере биотеха связано не только с угасанием пандемийной тематики. Перспектива повышения процентных ставок также сделала менее привлекательными рискованные акции. Так, индекс NASDAQ Biotechnology, который оценивает динамику акций биотехнологических компаний, потерял более 17% с начала года.

Зачем это знать?

Для стратегических инвесторов открываются возможности на рынке M&A – появляется шанс купить хорошие компании по более адекватным оценкам.

В целом, хотя деньги венчурных инвесторов не покидают этот сектор, инвесторы, скорее всего, будут более внимательно смотреть на компании, которые они готовы поддержать, особенно на те, которые находятся на расстоянии нескольких лет от выпуска готовых к продаже препаратов.

Not the machines | Поведение

Приток большого числа частных инвесторов на рынок привел к расцвету тематических ETF, включающих активы по отдельным инвестиционным темам – от чистой энергетики и искусственного интеллекта до блокчейна и просто компаний, популярных в социальных сетях.

Каждый год здесь появляются все новые предложения акций, которые в этот момент находятся в центре внимания: так, в 2019 году новые фонды включали продукты, ориентированные на каннабис, кибербезопасность и видеоигры. В 2020-м появились ETF, инвестирующие в акции компаний, связанных с движением Black Lives Matter, коронавирусными вакцинами и трендом «работа на дому». В 2021 году, отслеживая восстановление после пандемии, новые специализированные фонды охватывали туристическую отрасль и космические путешествия, а также недвижимость и строительство.

Однако популярность этих инвестиционных тем не привела к повышенной доходности поверивших в них инвесторов. Наоборот, согласно исследованию 2021 года «Конкуренция за внимание в мире ETF», тематические фонды заметно уступают ETF, повторяющим индексы широкого рынка. А самое неудачное время для покупки нишевых фондов – сразу после их запуска, когда популярность соответствующих инвестиционных тем, которые привели к их созданию, находится на пике.

Зачем это знать?

В то время как инвесторы пытаются извлечь выгоду из популярных инвестиционных тем, на самом деле выгоду из инвесторов извлекают ETF-провайдеры, ориентируясь на то, что считается самым модным в этом инвестиционном сезоне. Использование термина «ETF» только добавляет маскировки. По сути же тематические фонды противоположны традиционным биржевым ETF, заслужившим репутацию за счет широкой диверсификации и низких комиссий, – того, чем специализированные фонды никак не могут похвастать.

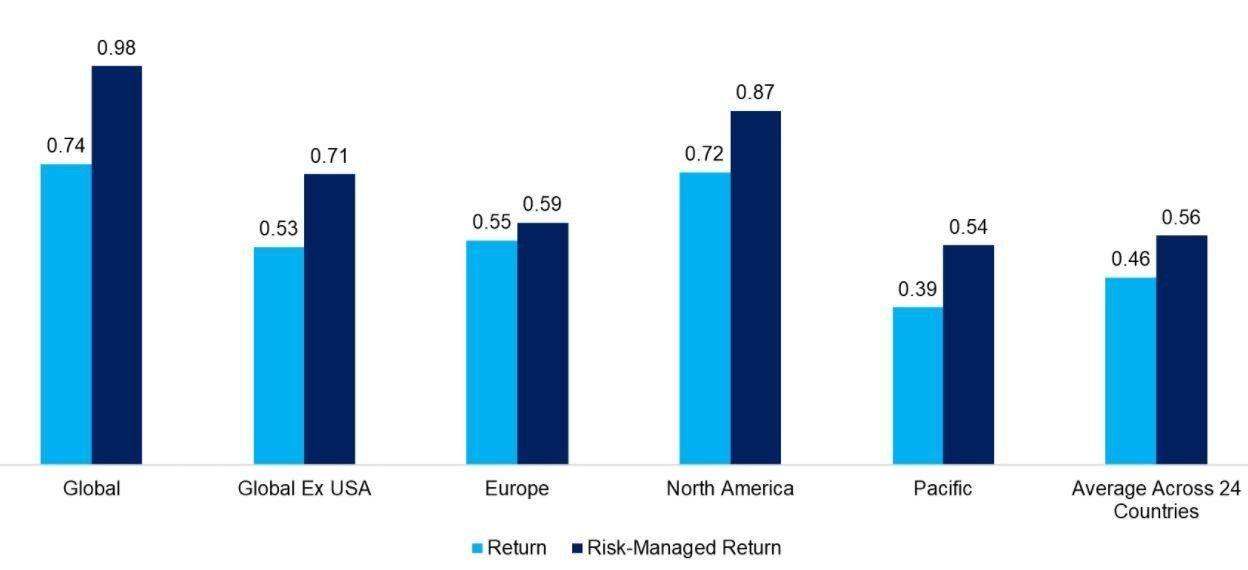

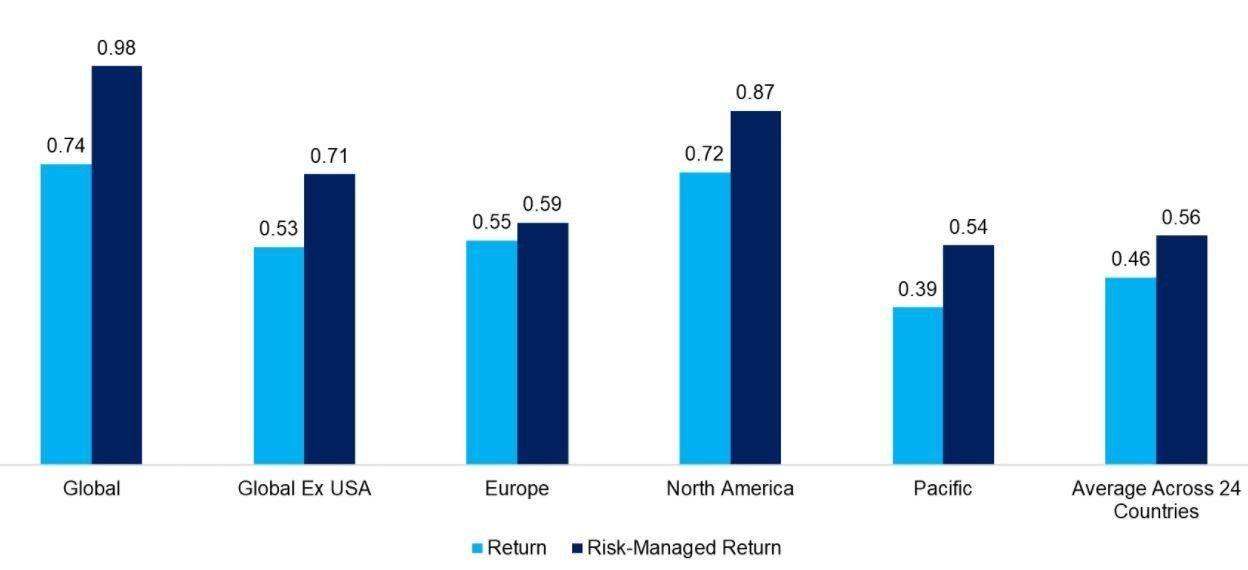

Beyond words | График

Трудно быть оптимистом насчет доходности глобального фондового рынка на ближайшие годы: в перспективе доходность в первую очередь зависит от оценок стоимости компаний, которые сейчас на высоком по историческим меркам уровне. Хуже того – долгосрочные перспективы экономического роста в большинстве стран низкие из-за падающих демографических показателей и растущего уровня государственного долга.

Размышляя о том, как защититься от риска затяжных коррекций на рынке, аналитики FactorResearch тестируют одну из самых простых моделей распределения активов, основанную на 200-дневном тренде. Если тренд положительный, инвестор держит капитал на фондовом рынке, а если отрицательный – уходит в денежные средства, с ежеквартальной ребалансировкой.

Такой подход снижает абсолютную доходность инвестиций, но уменьшает и глубину просадок. А кроме того, заметно обгоняет рынок по доходности с поправкой на риск, что отражает более высокий коэффициент Шарпа.

Коэффициент Шарпа фондового рынка

Зачем это знать?

Когда-то для управления рисками было достаточно диверсификации между акциями и облигациями. Акции иногда падали, но наличие облигаций в портфеле уменьшало просадку, и акции всегда восстанавливались – по крайней мере, на американском рынке.

Однако в будущем даже американским инвесторам придется скорректировать свои ожидания по доходности, поскольку облигации стали гораздо менее привлекательными. А исторически высокие оценки акций предполагают пониженную будущую доходность. В этих условиях инвесторам все чаще придется задумываться о стратегиях управления рисками.

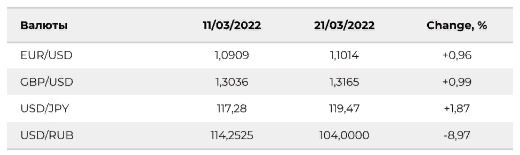

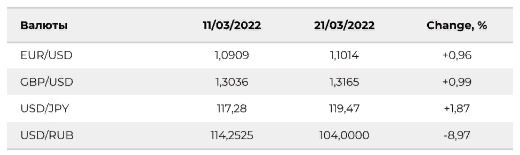

Data | Данные

Товарно-сырьевые рынки

Валюты

• Стоит ли ждать «юанизации» мировой экономики.

• Приведет ли взлет цен на нефть к новому кризису.

• Как финансовая изоляция России отразится на рынке криптовалют.

• Что ждет сферу биотехнологий в постпандемийном мире.

• Что мода на тематические ETF говорит об инвесторах.

• Как защитить капитал в эпоху переоцененных акций.

Bird’s View | Макро

«Двигаются тогда, когда это выгодно;

если же это невыгодно, остаются на месте.»

Сунь-цзы

Может ли юань стать резервной мировой валютой и потеснить в этом качестве доллар? Китайская экономика – одна из крупнейших в мире, так почему бы валюте Китая не посоперничать с долларом за лидерство в мировой финансовой системе? Эта идея вновь и вновь занимает умы инвесторов, особенно в периоды потрясений на рынках.

Так, после мирового финансового кризиса 2008 года, вызванного обрушением рынка американских ипотечных бумаг, Китай и сам ставил под сомнение ведущую роль американской валюты.

Однако поведение инвесторов с тех пор свидетельствует скорее о росте доверия к доллару. В 2019 году почти 90% всех сделок на валютном рынке были совершены с американской валютой. На нее приходится около 59% мировых валютных резервов, что примерно втрое больше, чем у евро, который занимает второе место.

Кроме того, когда компании берут кредиты в иностранной валюте, они в подавляющем большинстве случаев делают это в долларах. Так, в сентябре 2021 года объем кредитов в долларах вырос до 13,4 триллиона по сравнению с 7,6 триллиона за десять лет до этого.

Несмотря на заявления о беспокойстве, Китай, похоже, давно смирился с использованием американской валюты на международном уровне. Министерство финансов КНР в последние годы выпускает долларовые облигации, Китай владеет казначейскими облигациями США на сумму более 1 триллиона долларов, а еще столько же китайские банки держат на долларовых депозитах. Китайские заемщики выпустили в обращение облигации в американской валюте на сумму около 534 миллиардов долларов.

Но санкции против России меняют расстановку сил. США фактически аннулировали около половины российских валютных резервов, запретили операции с Центральным банком РФ и ограничили доступ российских финансовых учреждений к сервису трансграничных платежей SWIFT.

Долгое время считалось, что США не пойдут на такие запреты в отношении крупной мировой экономики – это убеждение в том числе и помогло сделать доллар доминирующей валютой в мире.

Теперь же, очевидно, Китай понимает свою уязвимость из-за зависимости от американской валюты и, по сообщениям, ведет переговоры с Саудовской Аравией об использовании юаня для расчетов по нефтяным сделкам.

Но создать сильного конкурента для доллара очень непросто. Переход к установлению цен на экспортные товары в юанях в том числе означает, что иностранные компании смогут накопить большие запасы китайской валюты, которые затем нужно будет инвестировать.

Позволить зарубежным инвесторам входить и выходить из активов, деноминированных в юанях, – значит потерять значительную степень финансового контроля и потенциально открыть страну для риска бегства капитала; на это Пекин явно не готов.

Зачем это знать?

Китай опасается потерять автономию денежно-кредитной политики, что может произойти в результате зарубежной торговли в юанях. Разрешить глобальным инвесторам влиять на обменный курс и, что еще важнее, на ставки в юанях (то есть на рынок недвижимости, крайне важный для экономики КНР) – такая цена выглядит слишком высокой для китайских финансовых властей.

На другой чаше весов – потенциальная угроза лишиться возможности проводить платежи в долларах или евро. Поэтому Китай, скорее всего, продолжит интеграцию с существующими системами расчетов в этих валютах и в то же время будет работать над созданием резервной системы, которая позволит китайским компаниям осуществлять международные транзакции в случае кризиса.

В конце концов, главная цель Китая в том, чтобы продолжать расти и развиваться, а финансовая изоляция от мира противоречит этой цели. Поэтому ожидать замены доллара юанем не стоит; разве что в тех странах, у которых не осталось другого выбора.

From the markets | Рынки

Растущие цены на нефть негативно влияют на рост экономики – эта закономерность не раз повторялась в мировой истории. Иногда ценовой шок начинается с политического потрясения, как, например, Суэцкий кризис 1956 года. Бывает, производители нефти намеренно создают кризис, как в случае с эмбарго ОПЕК в 1973 году. Общим следствием во всех этих ситуациях стала рецессия в США и большинстве других развитых стран.

Поэтому вряд ли стоит удивляться, если нынешний скачок цен на нефть приведет к замедлению экономического роста. Как пишет The Economist, аналитики швейцарского банка Pictet насчитали шесть эпизодов с 1970 года, когда цены на нефть резко выросли более чем на 50%; каждый из них предшествовал рецессии. В этом году цены преодолели 50%-ный порог в феврале и с тех пор выросли еще больше.

Однако взаимосвязь между ценой на нефть и ростом экономики не является жестко заданной. Иногда цены на нефть взлетают, но рецессии удается избежать – как на пике мирового сырьевого бума в 2011 году.

Более того, значительная часть мира, похоже, со временем стала лучше справляться с нефтяными кризисами. Это связано с тремя изменениями в структуре мировой экономики, ослабляющими эффект от резкого роста цен.

Во-первых, роль нефти в циклах роста уже не та, что раньше. В 1973 году мир использовал почти целый баррель нефти для создания 1000 долларов ВВП (с поправкой на инфляцию). К 2019-му этот показатель снизился до 0,43 барреля, причем энергоемкость роста ежегодно продолжает снижаться.

Частично это объясняется смещением экономического производства из промышленности в сферу услуг. Мир также стал более эффективным в использовании нефти: автомобили, например, проезжают вдвое больше на литре бензина, чем в 1970-х годах.

Во-вторых, правительства меняют меры реагирования на нефтяные потрясения. В 1970-х американские чиновники усугубили кризис контролем цен на бензин, что вызвало дефицит. Теперь же они избегают такого контроля, что приводит к более волатильным ценам на нефть, но более плавной реакции экономики.

В-третьих, изменилось положение Америки в мировой нефтяной промышленности. В первом десятилетии 2000-х США импортировали более 10 миллионов баррелей нефти в день. После сланцевой революции добыча нефти в Америке резко возросла, и теперь страна удовлетворяет большую часть своих энергетических потребностей за счет внутреннего производства. А в 2020 году США стали нетто-экспортером нефти впервые с 1949-го.

Зачем это знать?

Нефтяные кризисы уже не дестабилизируют крупнейшую экономику мира так, как раньше. Потребители могут ворчать из-за роста цен на нефть, но американские производители ему рады. Ключевым вопросом в ближайшие месяцы будет то, насколько они увеличат бурение – это поможет компенсировать экономические потери от снижения потребительских расходов. А для остального мира устойчивая американская экономика станет поддержкой на фоне всех потрясений.

Frontier | Новые финансы, новые рынки

Перед тем, как уступить российскому рублю звание самой слабой валюты мира, турецкая лира за один год потеряла 44% стоимости по отношению к доллару. Ее покупательная способность в стране тоже упала: в зависимости от того, верить официальной статистике или частным оценкам, инфляция в Турции составила от 54 до 124%.

Как же отреагировало на коллапс валюты местное население? Перевело свои накопления в криптовалюты.

По данным Банка международных расчетов, среди всех мировых валют, обмененных на стейблкоины (криптомонеты, конвертируемые 1:1 в твердую валюту, такую как доллары США), доля лиры подскочила за два года с 0,3 до 26%. Это при том, что лира составляет всего 0,5% мирового валютного рынка.

Раньше в странах с ненадежной национальной валютой стандартом для расчетов становился доллар. Теперь же его место занимают привязанные к доллару стейблкоины или даже сам биткоин – как в Сальвадоре, где он признан законным платежным средством.

Но если раньше речь шла о небольших странах, то Россия с 11-й по размеру экономикой может придать новый импульс мировой криптовалютизации. По данным аналитической компании Kaiko, в последнее время рублевая торговля привязанным к доллару стейблкоином Tether демонстрирует огромный рост объемов.

К чему приведет такая популярность криптовалют? Она способна уменьшить роль банковских депозитов и снизить налоговые поступления, ведь криптовалютные операции невидимы для органов фискального контроля. Меньше денег в использовании означает и меньший сеньораж – доход, который монетарные власти получают от денежной эмиссии.

Кроме того, выступая в качестве шлюза для оттока капитала, цифровые активы могут усилить колебания обменных курсов.

Зачем это знать?

В обычное время волатильность и ограниченный объем предложения на P2P-биржах делают криптоактивы для большинства слишком неудобными в использовании. Людям не нужна такая альтернатива, когда банковская система подключена к пулу глобальной ликвидности, а национальная валюта поддерживается монетарными властями, имеющими доступ к многомиллиардным валютным резервам.

Но когда ни одно из этих условий не выполняется, правила игры меняются, как это произошло в России: люди выбирают криптовалюты, чтобы защитить свои активы и сохранить их ликвидность.

Со временем это приведет к новым вызовам: теперь любые проблемы с цифровыми активами – такие как сбои в работе стейблкоинов или обвал цены волатильного токена – смогут негативно повлиять на реальную экономическую обстановку.

The Gaze into tomorrow | Венчуры и частные инвестиции

Для сферы биотехнологий 2020 и 2021 годы стали периодом беспрецедентного роста: за последние два года такие стартапы привлекли более 28,5 миллиарда долларов. Однако сейчас, когда жизнь после пандемии постепенно возвращается в норму, спрос на решения в сфере биотеха со стороны венчурных фондов начал снижаться.

Скорее всего, это отразится и на стартапах, которые планировали выйти на биржу. Прошлый год был очень удачным с точки зрения проведенных IPO: биотех-стартапы привлекли рекордные 29,3 миллиарда долларов на публичном рынке. Однако сейчас более 75% таких компаний, получивших поддержку венчурных инвесторов и вышедших на биржу в прошлом году, торгуются ниже цены размещения.

Снижение интереса инвесторов к сфере биотеха связано не только с угасанием пандемийной тематики. Перспектива повышения процентных ставок также сделала менее привлекательными рискованные акции. Так, индекс NASDAQ Biotechnology, который оценивает динамику акций биотехнологических компаний, потерял более 17% с начала года.

Зачем это знать?

Для стратегических инвесторов открываются возможности на рынке M&A – появляется шанс купить хорошие компании по более адекватным оценкам.

В целом, хотя деньги венчурных инвесторов не покидают этот сектор, инвесторы, скорее всего, будут более внимательно смотреть на компании, которые они готовы поддержать, особенно на те, которые находятся на расстоянии нескольких лет от выпуска готовых к продаже препаратов.

Not the machines | Поведение

Приток большого числа частных инвесторов на рынок привел к расцвету тематических ETF, включающих активы по отдельным инвестиционным темам – от чистой энергетики и искусственного интеллекта до блокчейна и просто компаний, популярных в социальных сетях.

Каждый год здесь появляются все новые предложения акций, которые в этот момент находятся в центре внимания: так, в 2019 году новые фонды включали продукты, ориентированные на каннабис, кибербезопасность и видеоигры. В 2020-м появились ETF, инвестирующие в акции компаний, связанных с движением Black Lives Matter, коронавирусными вакцинами и трендом «работа на дому». В 2021 году, отслеживая восстановление после пандемии, новые специализированные фонды охватывали туристическую отрасль и космические путешествия, а также недвижимость и строительство.

Однако популярность этих инвестиционных тем не привела к повышенной доходности поверивших в них инвесторов. Наоборот, согласно исследованию 2021 года «Конкуренция за внимание в мире ETF», тематические фонды заметно уступают ETF, повторяющим индексы широкого рынка. А самое неудачное время для покупки нишевых фондов – сразу после их запуска, когда популярность соответствующих инвестиционных тем, которые привели к их созданию, находится на пике.

Зачем это знать?

В то время как инвесторы пытаются извлечь выгоду из популярных инвестиционных тем, на самом деле выгоду из инвесторов извлекают ETF-провайдеры, ориентируясь на то, что считается самым модным в этом инвестиционном сезоне. Использование термина «ETF» только добавляет маскировки. По сути же тематические фонды противоположны традиционным биржевым ETF, заслужившим репутацию за счет широкой диверсификации и низких комиссий, – того, чем специализированные фонды никак не могут похвастать.

Beyond words | График

Трудно быть оптимистом насчет доходности глобального фондового рынка на ближайшие годы: в перспективе доходность в первую очередь зависит от оценок стоимости компаний, которые сейчас на высоком по историческим меркам уровне. Хуже того – долгосрочные перспективы экономического роста в большинстве стран низкие из-за падающих демографических показателей и растущего уровня государственного долга.

Размышляя о том, как защититься от риска затяжных коррекций на рынке, аналитики FactorResearch тестируют одну из самых простых моделей распределения активов, основанную на 200-дневном тренде. Если тренд положительный, инвестор держит капитал на фондовом рынке, а если отрицательный – уходит в денежные средства, с ежеквартальной ребалансировкой.

Такой подход снижает абсолютную доходность инвестиций, но уменьшает и глубину просадок. А кроме того, заметно обгоняет рынок по доходности с поправкой на риск, что отражает более высокий коэффициент Шарпа.

Коэффициент Шарпа фондового рынка

Зачем это знать?

Когда-то для управления рисками было достаточно диверсификации между акциями и облигациями. Акции иногда падали, но наличие облигаций в портфеле уменьшало просадку, и акции всегда восстанавливались – по крайней мере, на американском рынке.

Однако в будущем даже американским инвесторам придется скорректировать свои ожидания по доходности, поскольку облигации стали гораздо менее привлекательными. А исторически высокие оценки акций предполагают пониженную будущую доходность. В этих условиях инвесторам все чаще придется задумываться о стратегиях управления рисками.

Data | Данные

Товарно-сырьевые рынки

Валюты

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба