6 апреля 2022 T-Investments | ММК

Отрасль: металлургия и горнодобывающая промышленность

Сектор: материалы

Тикер: MAGN

Страна: Россия 🇷🇺

📍 О компании

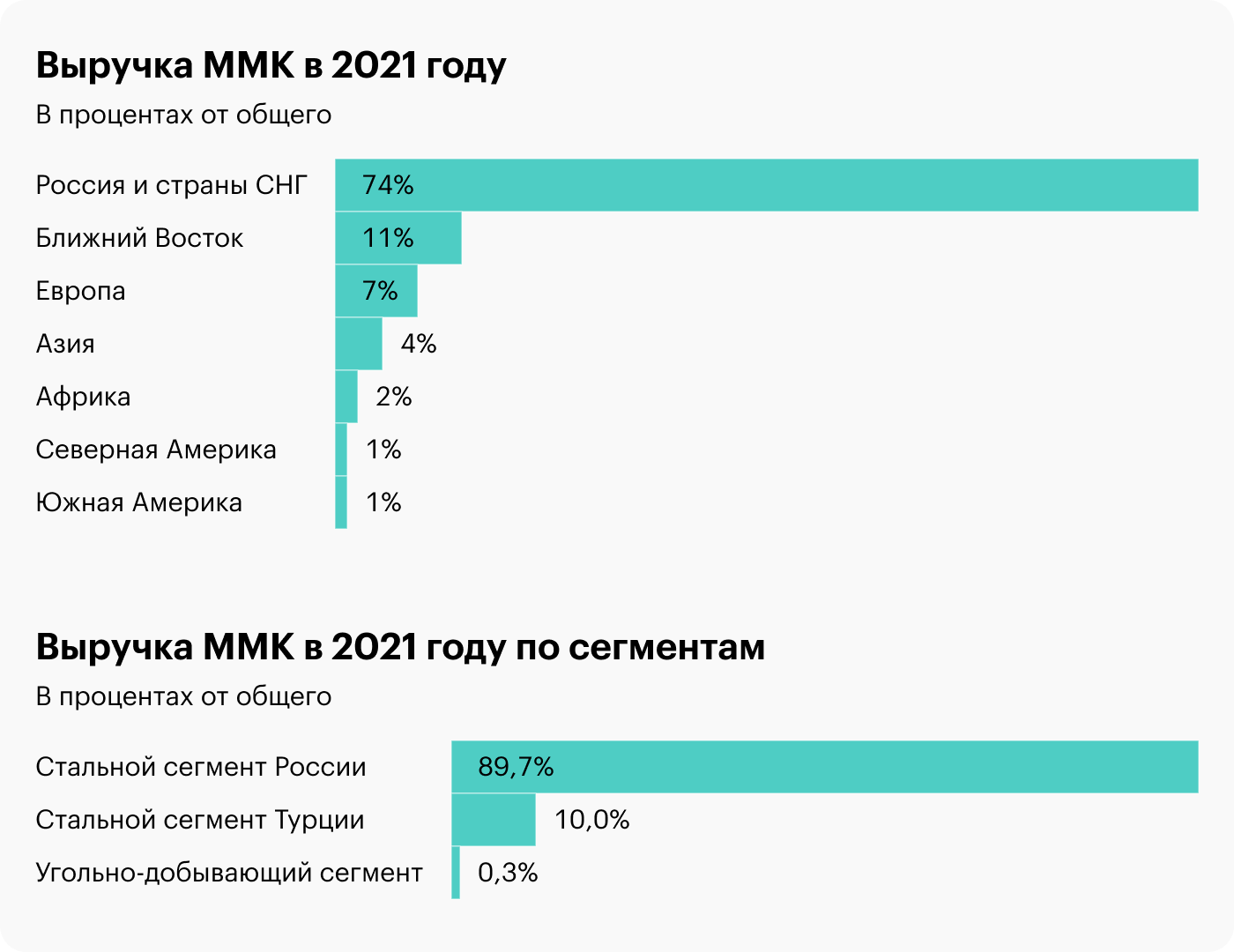

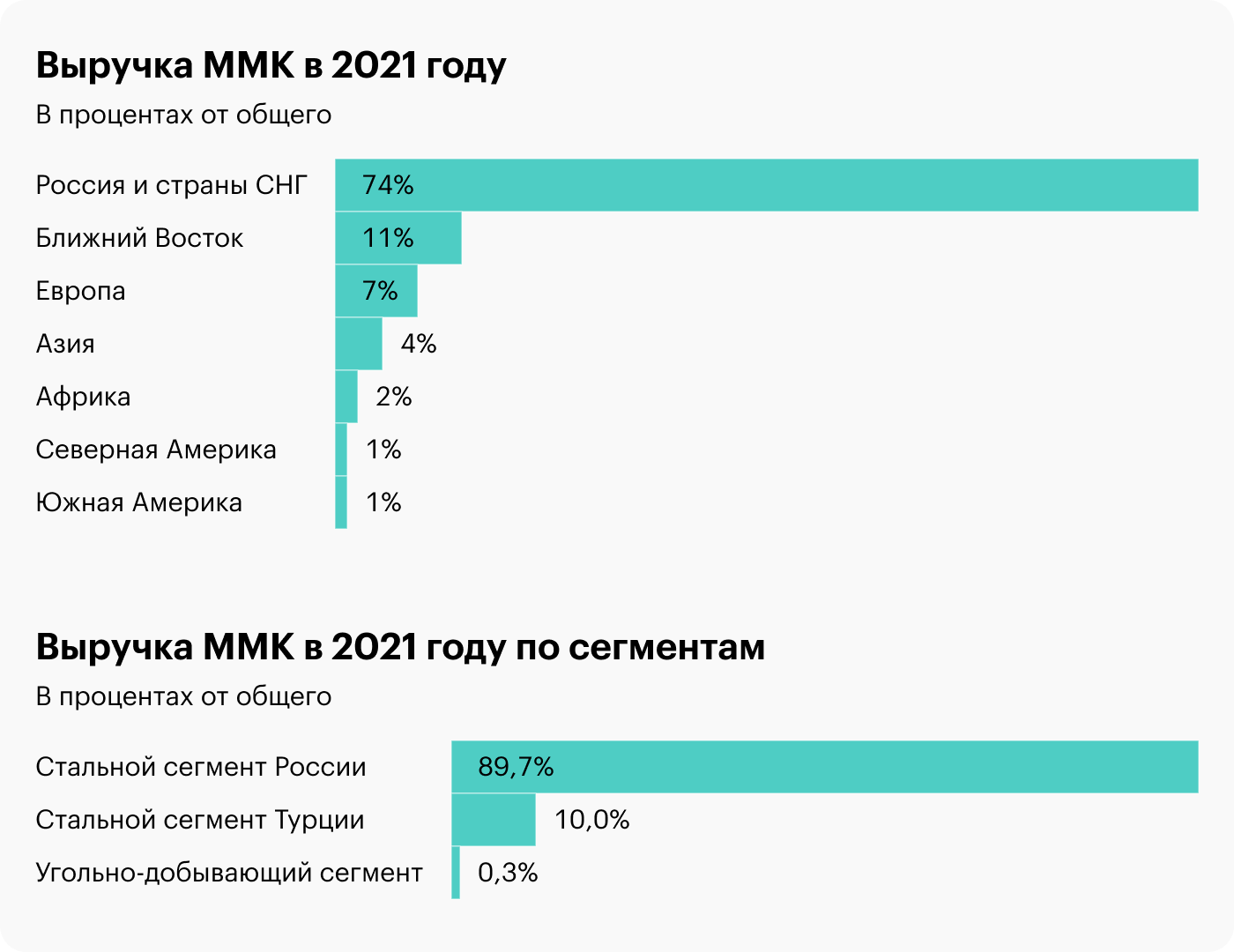

ММК (MCX: MAGN) — российский производитель стальной продукции. Компания обеспечивает сталью строительную, трубную, машино- и автомобилестроительную отрасли. По итогам 2021 года в структуре выручки преобладают Россия и страны СНГ с долей в 74%, а также Ближний Восток с долей 11%. Акции ММК торгуются на Московской бирже с 2007 года под тикером MAGN.

👥 Организационная структура

Контрольный пакет акций ММК принадлежит Виктору Рашникову, который долгие годы выступает председателем совета директоров. Еще около 20% акций находится в свободном обращении.

Структура акционерного капитала на 3 марта 2022

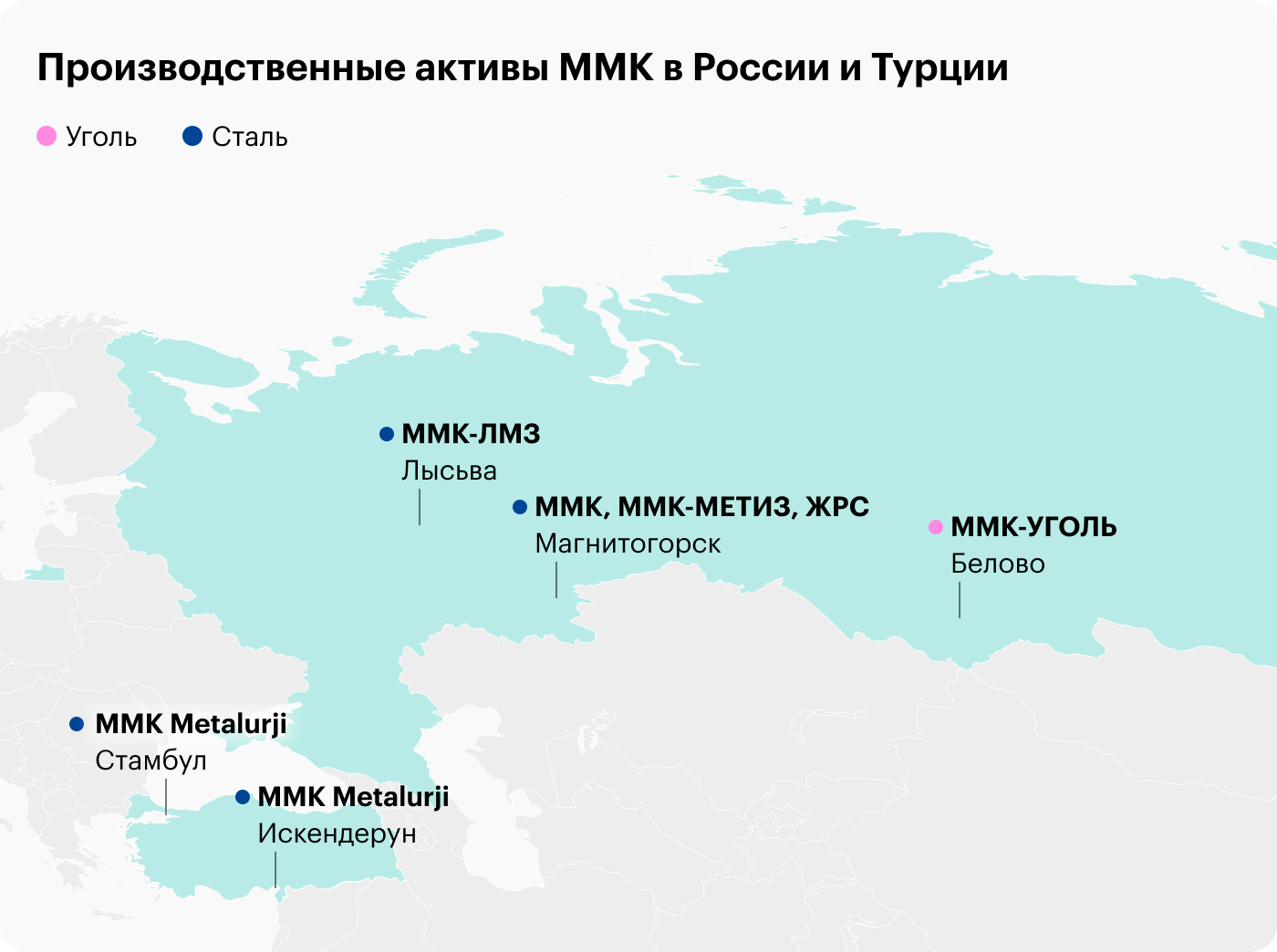

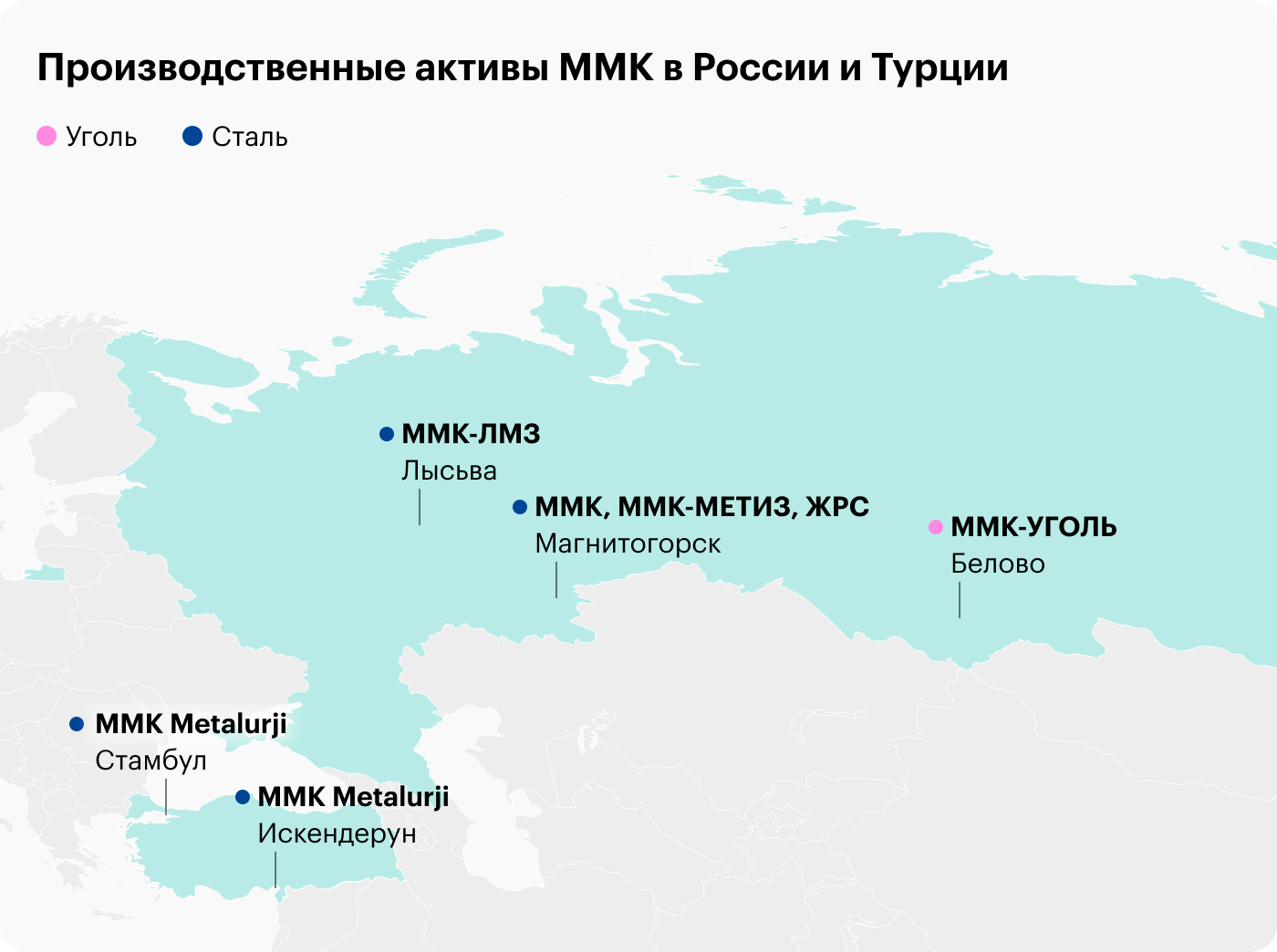

🏭 Активы

Ключевые активы компании расположены в Магнитогорске — Челябинской области. Также есть активы в Пермском крае и Кемеровской области, а к заграничным активам относятся два завода в Турции.

По итогам 2021 года в компании работает более 56 тысяч человек, а балансовая стоимость предприятия превышает 465 млрд рублей.

📦 Сегменты

ММК выделяет три операционных сегмента бизнеса: стальной сегмент России, Турции и угольно-добывающий сегмент.

Стальной сегмент России. Самый крупный сегмент компании, в который входит несколько активов:

Магнитогорский металлургический комбинат — один из крупнейших в России металлургических заводов. Производственная мощность составляет 10,3 млн тонн чугуна, 14,5 млн тонн стали, более 12 млн тонн плоского проката, 6 млн тонн премиальной продукции в год. К премиальной продукции относятся холоднокатаный прокат, толстый лист, прокат с полимерным покрытием и прочая продукция глубокой переработки. Кроме того, предприятие — единственный в России производитель белой жести.

«ММК-метиз» — один из трех крупнейших в России производителей металлических изделий (метизов). Производственная мощность предприятия — 0,8 млн тонн в год.

Малый Куйбас — производитель железной руды. Производственная мощность — около 2,4 млн тонн в год, запасов хватит еще на 3—4 года добычи.

ММК-ЛМЗ — производитель электролитически оцинкованного проката и проката с полимерным покрытием на его основе в городе Лысьва Пермского края. Производственная мощность — 0,35 млн тонн продукции в год.

Стальной сегмент Турции. У компании есть два завода в Искендеруне и Стамбуле, объединенные в MMK Metalurji. Суммарная производственная мощность активов — 2,3 млн тонн стали и плоского проката в год. Долгие годы здесь производилась только премиальная продукция, так как электросталеплавильное производство остановили еще в 2012 году из-за высокой себестоимости. В 2021 году производство стали возобновили.

Угольно-добывающий сегмент. Компания добывает уголь на предприятиях «Белон» и «ММК-уголь» в Кемеровской области. Запасы оцениваются в 277 млн тонн. Производственные мощности по добыче — 5 млн тонн, по обогащению — 6 млн тонн. Подавляющая часть угля используется внутри компании при производстве стали.

Выручка ММК в 2021 году по типу продукции

📊 Основные операционные и финансовые показатели

Выручка от реализации. Доходы компании складываются из двух компонентов: объемов продаж и средних цен реализации. В случае металлургических компаний цены реализации достаточно волатильны, так как сталь — биржевой товар. К тому же на ее цену значительно влияют экономические циклы.

Разница между выручкой от продаж и себестоимостью реализации называется валовой прибылью. Для того чтобы рассчитать чистую прибыль, из валовой вычитаем чистые операционные и финансовые расходы, включая налоговые выплаты и разовые статьи от неденежной переоценки курсовых разниц и стоимости активов.

Чистая прибыль. Позволяет оценить итоговые результаты деятельности в денежном выражении. Показатель используют при расчете популярных мультипликаторов для оценки инвестиционной привлекательности бизнеса.

Свободный денежный поток. Разница между операционной прибылью и всеми расходами, за исключением выплаты долга. Показатель свободного денежного потока позволяет понять, сколько денег осталось в компании после большинства расходов, включая капитальные затраты. Некоторые компании — и, в частности, ММК — используют его как базу для расчета дивидендов.

Коэффициент P / E — отношение рыночной капитализации к чистой прибыли. Определяет, за какой срок теоретически компания может «окупить» вложения инвестора в ценные бумаги эмитента.

Коэффициент ROE — отношение чистой прибыли компании к ее капиталу. Говорит о том, насколько эффективно компания использует свой капитал по сравнению с конкурентами.

Что изменилось в новом отчете

Динамика операционных показателей, млн тонн

Динамика финансовых показателей, млрд рублей

Динамика капитальных расходов, чистого долга и EBITDA, млрд рублей

Динамика ключевых мультипликаторов

📈 Почему акции могут расти

Дивиденды. На российском фондовом рынке представители металлургической отрасли традиционно предлагают отличные дивидендные истории. В России инвесторы очень любят дивиденды, так что если ММК продолжит стабильно выплачивать их, то многие из них продолжат покупать акции компании.

Хорошая ценовая конъюнктура на мировом рынке. Великолепные финансовые результаты ММК за 2021 год во многом определялись конъюнктурой: мировые цены на стальную продукцию значительно выросли. Инфляция в мире не утихает — возможно, конъюнктура продолжит помогать ММК.

Улучшения в геополитике и регулировании. Если в сфере геополитики начнутся послабления, это позитивно скажется как на всем рынке, так и на котировках акций ММК. Аналогично и с регуляторными ограничениями.

📉 Почему акции могут падать

Геополитика и регулирование. Акции ММК могут падать как со всем рынком на фоне введения очередных санкций, возможного будущего массового выхода нерезидентов из российских акций, так и из-за внутренних ограничений и регулирования.

Зависимость от конъюнктуры. Металлургия — циклическая отрасль, то есть в зависимости от экономического цикла спрос на продукцию и цены значительно меняются. Вслед за ними меняются финансовые показатели металлургов, дивиденды и, как следствие, котировки акций. Кроме того, в случае ММК стоит упомянуть про неполную вертикальную интеграцию производства. Так, по итогам 2020 года компания обеспечивала себя электроэнергией на 75%, угольным концентратом — на 40%, а железорудным сырьем — всего лишь на 17%. А так как вместе с ценами на сталь в 2020—2021 годах серьезно выросли и цены на сырье, необходимое для ее производства, ММК не смог в той же мере выиграть от ситуации, как более обеспеченные сырьем конкуренты.

Возможное сокращение дивидендов. Если компания из-за регуляторного давления или перемен в экономической ситуации начнет платить меньше дивидендов или скорректирует дивидендную политику в сторону меньшей привлекательности, то многие дивидендные инвесторы разочаруются и будут продавать акции ММК.

💸 Дивидендная политика

Компания выплачивает дивиденды из свободного денежного потока в зависимости от долговой нагрузки. Если значение мультипликатора «чистый долг / EBITDA» меньше единицы, то на дивиденды направляется не менее 100% свободного денежного потока. Если больше — то не менее 50%. Компания выплачивает дивиденды на ежеквартальной основе.

Размер дивидендов на акцию по результатам отчетного периода

🚨 Что важно знать прямо сейчас

Внутренние цены на металлы ограничат. Это сделают в рамках предполагаемой договоренности между Минпромторгом и представителями металлургического сектора. Это может негативно сказаться на финансовых показателях ММК из-за значительной ориентации на внутренний рынок.

ЕС запретил поставки российской стали. Причина — очередной пакет санкций. Напрямую это не должно сильно повлиять на ММК: доля ЕС в выручке невелика. Вместе с тем это может негативно повлиять на компанию косвенно, так как ее конкуренты начнут перенаправлять продукцию для ЕС на другие рынки, в том числе на российский, где будут конкурировать с ММК.

Главный акционер попал под санкции ЕС. Виктора Рашникова, как и многих других владельцев и руководителей крупных российских компаний, включили в санкционный список.

Смена структуры владения. Теперь Виктор Рашников владеет ММК не через кипрскую Mintha Holding Limited, а через российское ООО «Альтаир». Возможно, это связано с запретом на перечисление дивидендов по акциям нерезидентам.

Компания продолжает цикл крупных капитальных затрат. Согласно презентации для инвесторов, ММК предполагает еще большее увеличение капитальных затрат по сравнению с высоким уровнем 2021 года. По прогнозу компании, с 2022 по 2025 год их ежегодный размер составит около 1,25 млрд долларов.

Сектор: материалы

Тикер: MAGN

Страна: Россия 🇷🇺

📍 О компании

ММК (MCX: MAGN) — российский производитель стальной продукции. Компания обеспечивает сталью строительную, трубную, машино- и автомобилестроительную отрасли. По итогам 2021 года в структуре выручки преобладают Россия и страны СНГ с долей в 74%, а также Ближний Восток с долей 11%. Акции ММК торгуются на Московской бирже с 2007 года под тикером MAGN.

👥 Организационная структура

Контрольный пакет акций ММК принадлежит Виктору Рашникову, который долгие годы выступает председателем совета директоров. Еще около 20% акций находится в свободном обращении.

Структура акционерного капитала на 3 марта 2022

🏭 Активы

Ключевые активы компании расположены в Магнитогорске — Челябинской области. Также есть активы в Пермском крае и Кемеровской области, а к заграничным активам относятся два завода в Турции.

По итогам 2021 года в компании работает более 56 тысяч человек, а балансовая стоимость предприятия превышает 465 млрд рублей.

📦 Сегменты

ММК выделяет три операционных сегмента бизнеса: стальной сегмент России, Турции и угольно-добывающий сегмент.

Стальной сегмент России. Самый крупный сегмент компании, в который входит несколько активов:

Магнитогорский металлургический комбинат — один из крупнейших в России металлургических заводов. Производственная мощность составляет 10,3 млн тонн чугуна, 14,5 млн тонн стали, более 12 млн тонн плоского проката, 6 млн тонн премиальной продукции в год. К премиальной продукции относятся холоднокатаный прокат, толстый лист, прокат с полимерным покрытием и прочая продукция глубокой переработки. Кроме того, предприятие — единственный в России производитель белой жести.

«ММК-метиз» — один из трех крупнейших в России производителей металлических изделий (метизов). Производственная мощность предприятия — 0,8 млн тонн в год.

Малый Куйбас — производитель железной руды. Производственная мощность — около 2,4 млн тонн в год, запасов хватит еще на 3—4 года добычи.

ММК-ЛМЗ — производитель электролитически оцинкованного проката и проката с полимерным покрытием на его основе в городе Лысьва Пермского края. Производственная мощность — 0,35 млн тонн продукции в год.

Стальной сегмент Турции. У компании есть два завода в Искендеруне и Стамбуле, объединенные в MMK Metalurji. Суммарная производственная мощность активов — 2,3 млн тонн стали и плоского проката в год. Долгие годы здесь производилась только премиальная продукция, так как электросталеплавильное производство остановили еще в 2012 году из-за высокой себестоимости. В 2021 году производство стали возобновили.

Угольно-добывающий сегмент. Компания добывает уголь на предприятиях «Белон» и «ММК-уголь» в Кемеровской области. Запасы оцениваются в 277 млн тонн. Производственные мощности по добыче — 5 млн тонн, по обогащению — 6 млн тонн. Подавляющая часть угля используется внутри компании при производстве стали.

Выручка ММК в 2021 году по типу продукции

📊 Основные операционные и финансовые показатели

Выручка от реализации. Доходы компании складываются из двух компонентов: объемов продаж и средних цен реализации. В случае металлургических компаний цены реализации достаточно волатильны, так как сталь — биржевой товар. К тому же на ее цену значительно влияют экономические циклы.

Разница между выручкой от продаж и себестоимостью реализации называется валовой прибылью. Для того чтобы рассчитать чистую прибыль, из валовой вычитаем чистые операционные и финансовые расходы, включая налоговые выплаты и разовые статьи от неденежной переоценки курсовых разниц и стоимости активов.

Чистая прибыль. Позволяет оценить итоговые результаты деятельности в денежном выражении. Показатель используют при расчете популярных мультипликаторов для оценки инвестиционной привлекательности бизнеса.

Свободный денежный поток. Разница между операционной прибылью и всеми расходами, за исключением выплаты долга. Показатель свободного денежного потока позволяет понять, сколько денег осталось в компании после большинства расходов, включая капитальные затраты. Некоторые компании — и, в частности, ММК — используют его как базу для расчета дивидендов.

Коэффициент P / E — отношение рыночной капитализации к чистой прибыли. Определяет, за какой срок теоретически компания может «окупить» вложения инвестора в ценные бумаги эмитента.

Коэффициент ROE — отношение чистой прибыли компании к ее капиталу. Говорит о том, насколько эффективно компания использует свой капитал по сравнению с конкурентами.

Что изменилось в новом отчете

Динамика операционных показателей, млн тонн

Динамика финансовых показателей, млрд рублей

Динамика капитальных расходов, чистого долга и EBITDA, млрд рублей

Динамика ключевых мультипликаторов

📈 Почему акции могут расти

Дивиденды. На российском фондовом рынке представители металлургической отрасли традиционно предлагают отличные дивидендные истории. В России инвесторы очень любят дивиденды, так что если ММК продолжит стабильно выплачивать их, то многие из них продолжат покупать акции компании.

Хорошая ценовая конъюнктура на мировом рынке. Великолепные финансовые результаты ММК за 2021 год во многом определялись конъюнктурой: мировые цены на стальную продукцию значительно выросли. Инфляция в мире не утихает — возможно, конъюнктура продолжит помогать ММК.

Улучшения в геополитике и регулировании. Если в сфере геополитики начнутся послабления, это позитивно скажется как на всем рынке, так и на котировках акций ММК. Аналогично и с регуляторными ограничениями.

📉 Почему акции могут падать

Геополитика и регулирование. Акции ММК могут падать как со всем рынком на фоне введения очередных санкций, возможного будущего массового выхода нерезидентов из российских акций, так и из-за внутренних ограничений и регулирования.

Зависимость от конъюнктуры. Металлургия — циклическая отрасль, то есть в зависимости от экономического цикла спрос на продукцию и цены значительно меняются. Вслед за ними меняются финансовые показатели металлургов, дивиденды и, как следствие, котировки акций. Кроме того, в случае ММК стоит упомянуть про неполную вертикальную интеграцию производства. Так, по итогам 2020 года компания обеспечивала себя электроэнергией на 75%, угольным концентратом — на 40%, а железорудным сырьем — всего лишь на 17%. А так как вместе с ценами на сталь в 2020—2021 годах серьезно выросли и цены на сырье, необходимое для ее производства, ММК не смог в той же мере выиграть от ситуации, как более обеспеченные сырьем конкуренты.

Возможное сокращение дивидендов. Если компания из-за регуляторного давления или перемен в экономической ситуации начнет платить меньше дивидендов или скорректирует дивидендную политику в сторону меньшей привлекательности, то многие дивидендные инвесторы разочаруются и будут продавать акции ММК.

💸 Дивидендная политика

Компания выплачивает дивиденды из свободного денежного потока в зависимости от долговой нагрузки. Если значение мультипликатора «чистый долг / EBITDA» меньше единицы, то на дивиденды направляется не менее 100% свободного денежного потока. Если больше — то не менее 50%. Компания выплачивает дивиденды на ежеквартальной основе.

Размер дивидендов на акцию по результатам отчетного периода

🚨 Что важно знать прямо сейчас

Внутренние цены на металлы ограничат. Это сделают в рамках предполагаемой договоренности между Минпромторгом и представителями металлургического сектора. Это может негативно сказаться на финансовых показателях ММК из-за значительной ориентации на внутренний рынок.

ЕС запретил поставки российской стали. Причина — очередной пакет санкций. Напрямую это не должно сильно повлиять на ММК: доля ЕС в выручке невелика. Вместе с тем это может негативно повлиять на компанию косвенно, так как ее конкуренты начнут перенаправлять продукцию для ЕС на другие рынки, в том числе на российский, где будут конкурировать с ММК.

Главный акционер попал под санкции ЕС. Виктора Рашникова, как и многих других владельцев и руководителей крупных российских компаний, включили в санкционный список.

Смена структуры владения. Теперь Виктор Рашников владеет ММК не через кипрскую Mintha Holding Limited, а через российское ООО «Альтаир». Возможно, это связано с запретом на перечисление дивидендов по акциям нерезидентам.

Компания продолжает цикл крупных капитальных затрат. Согласно презентации для инвесторов, ММК предполагает еще большее увеличение капитальных затрат по сравнению с высоким уровнем 2021 года. По прогнозу компании, с 2022 по 2025 год их ежегодный размер составит около 1,25 млрд долларов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба