Акции производителя жестких дисков и поставщика решений в области хранения данных Seagate Technology (NASDAQ:STX) за последние 12 месяцев прибавили 3,6%, а потери за 2022 год составляют 26,5%.

Однако даже с учетом этой распродажи средняя годовая отдача за последние 3 года составляет 21,4%. Для сравнения, аналогичный показатель QQQ Trust (NASDAQ:QQQ) составляет 22,6%, а SPDR® S&P 500 (NYSE:SPY) — 16,6%.

22 октября ирландский поставщик решений в области хранения данных опубликовал сильный отчет за первый квартал 2022 финансового года, благодаря чему в следующие недели акции прибавили 31% и к 4 января достигли 12-месячного максимума в $116,02. Однако затем тренд развернулся вниз. Не спас ситуацию и сильный отчет за второй квартал от 26 января, согласно которому прибыль превысила ожидания аналитиков.

Главным направлением роста Seagate являются решения в области хранения больших объемов данных. 2022 год пока был неудачным для «облачного» сегмента сектора высоких технологий. WisdomTree Cloud Computing Fund (NASDAQ:WCLD) с конца декабря упал на 27%, и STX также понес потери. 14 апреля эксперты Susquehanna понизили рейтинг STX с «нейтрального» до «негативного», сославшись на перспективы снижения расходов корпоративного сектора на облачные решения.

20 октября 2021 года, когда акции торговались по 81,32 доллара, я присвоил акциям компании «бычий» рейтинг. С тех пор инвестиционная отдача от STX составила 5,3% (против -1,3% для SPY и -7,9% для QQQ).

На тот момент аналитики с Уолл-стрит выказывали оптимизм в отношении STX, а усредненный 12-месячный целевой уровень располагался более чем на 20% выше тогдашней стоимости акций. Рыночная оценка выглядела разумной, а дивидендная доходность составляла 3,3%.

В основу моего «вердикта» также легли преимущественно нейтральные ожидания участников рынка опционов.

Рыночный прогноз представляет собой коллективное мнение держателей опционов, основанное на ценах исполнения контрактов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут с различными ценами страйк и одинаковой датой экспирации, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Читателям, которые хотят подробнее ознакомиться с этим подходом, я рекомендую обратить внимание на прекрасную монографию FCA Institute.

Я пересчитал рыночный прогноз для STX на период с настоящего момента по январь 2023 года и сравнил его с текущими ожиданиями аналитиков с Уолл-стрит.

Оценки аналитиков

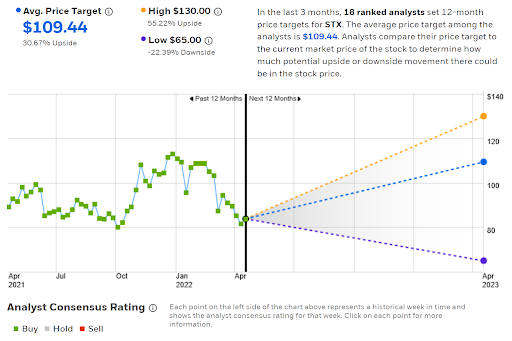

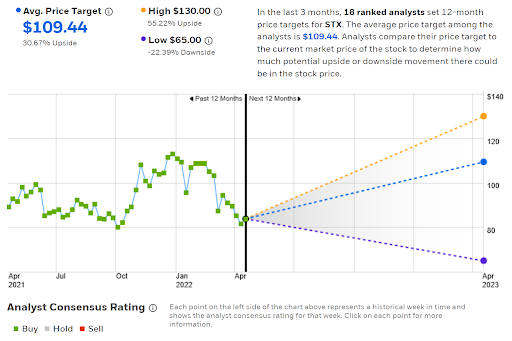

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций от 18 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг бумаг в целом является «бычьим», а 12-месячный целевой уровень в $109,44 расположен на 30,7% выше текущей цены бумаг.

Еще в октябре ценовой таргет составлял 100,40 доллара. Отдельно стоит отметить сильный разброс оценок: самый оптимистичный целевой уровень в два раза выше самой низкой оценки. Это вызывает беспокойство, поскольку высокая дисперсия снижает прогностическую ценность модели.

Исследования показали, что высокий уровень дисперсии ценовых таргетов, как правило, говорит об отрицательной корреляции между оценками и реальной динамикой акций. Другими словами, сильный разброс оценок в сочетании с оптимистичным усредненным целевым уровнем обычно являются «медвежьим» сигналом.

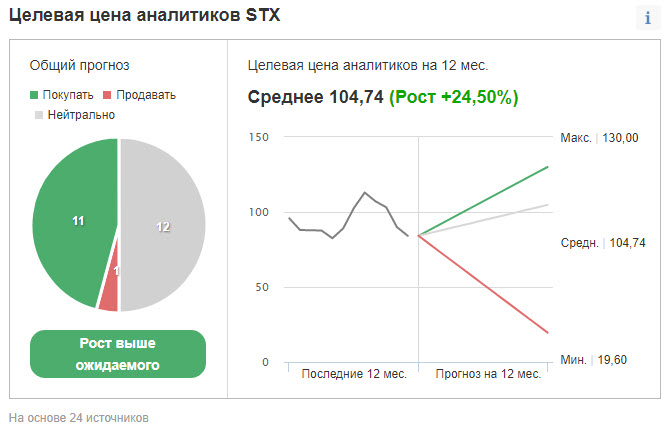

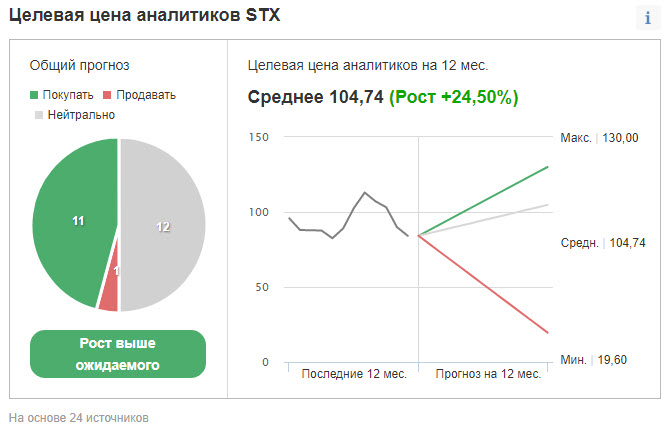

Investing.com предоставляет аналогичную информацию, базируясь на мнениях 24 индивидуальных аналитиков. Эксперты в целом полагают, что акции будут торговаться «лучше рынка», а 12-месячный целевой уровень расположен на 25,1% выше текущей цены.

В то время как эксперты с Уолл-стрит заняли «бычью» позицию, а усредненная оценка 12-месячной инвестиционной отдачи составляет 31% (с учетом дивидендной доходности в размере 3,4%), сильный разброс оценок отдельных экспертов не позволяет мне в полной мере полагаться на эти результаты.

Ожидания участников рынка опционов

Я проанализировал ожидания трейдеров на следующие 9 месяцев при помощи опционов на 20 января 2023 года. Эта дата позволит оценить настроения в отношении STX на весь текущий год.

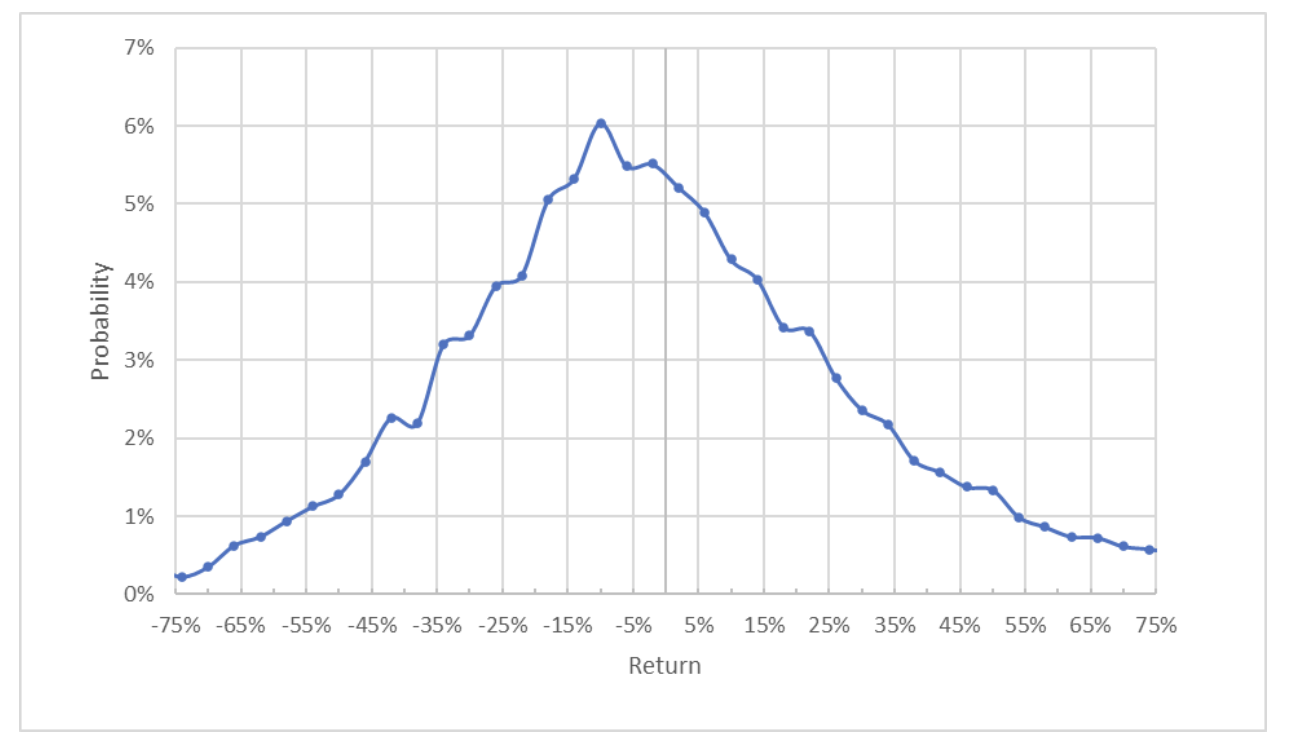

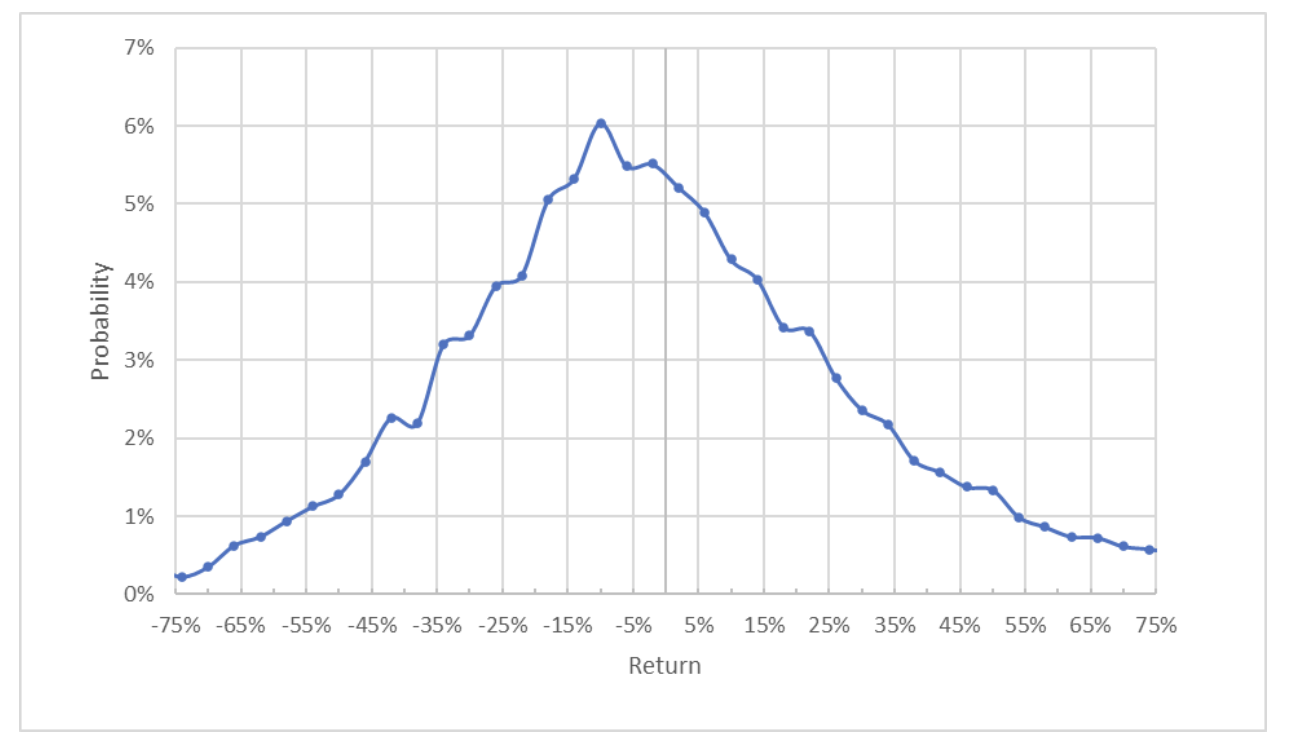

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 20 января 2023 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, однако пиковая вероятность соответствует негативному сценарию, а именно снижению акций на 10%. Годовая волатильность, рассчитанная на основе этого распределения, составляет внушительные 39%.

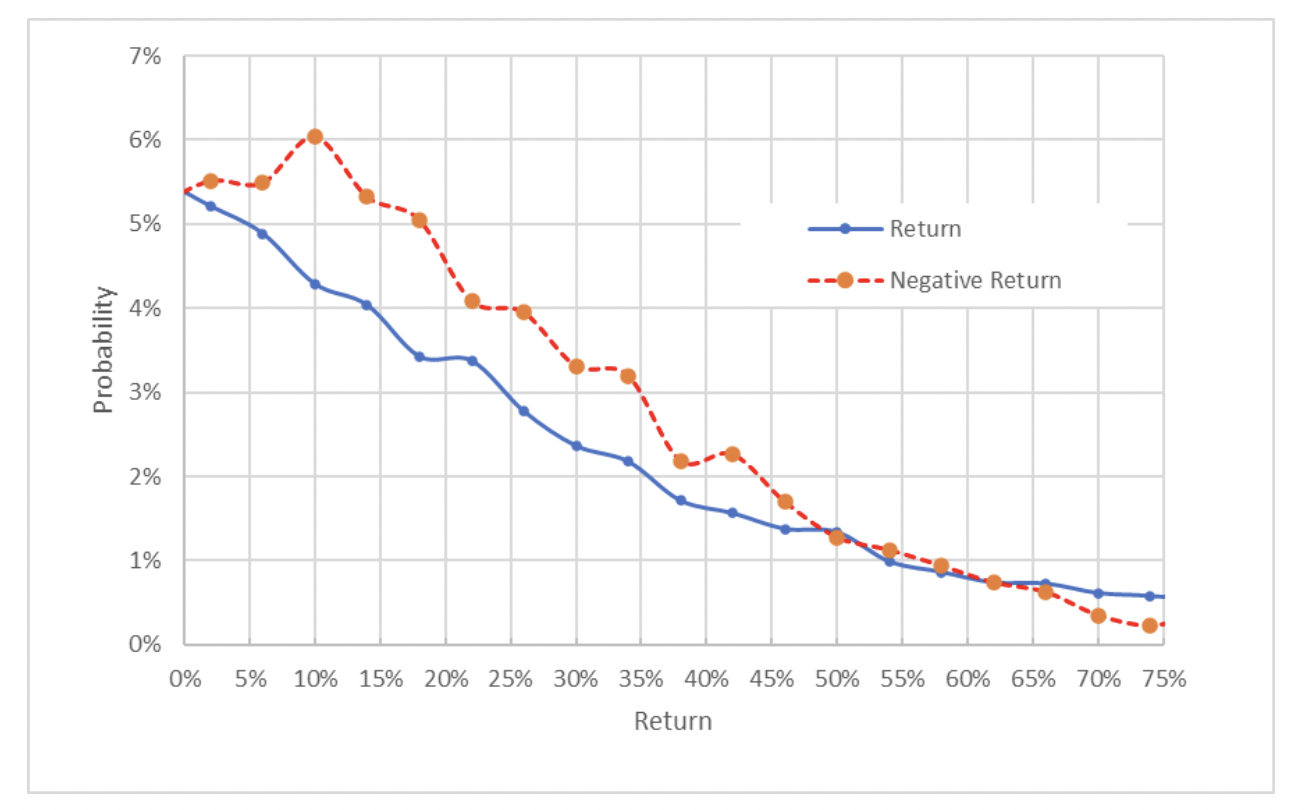

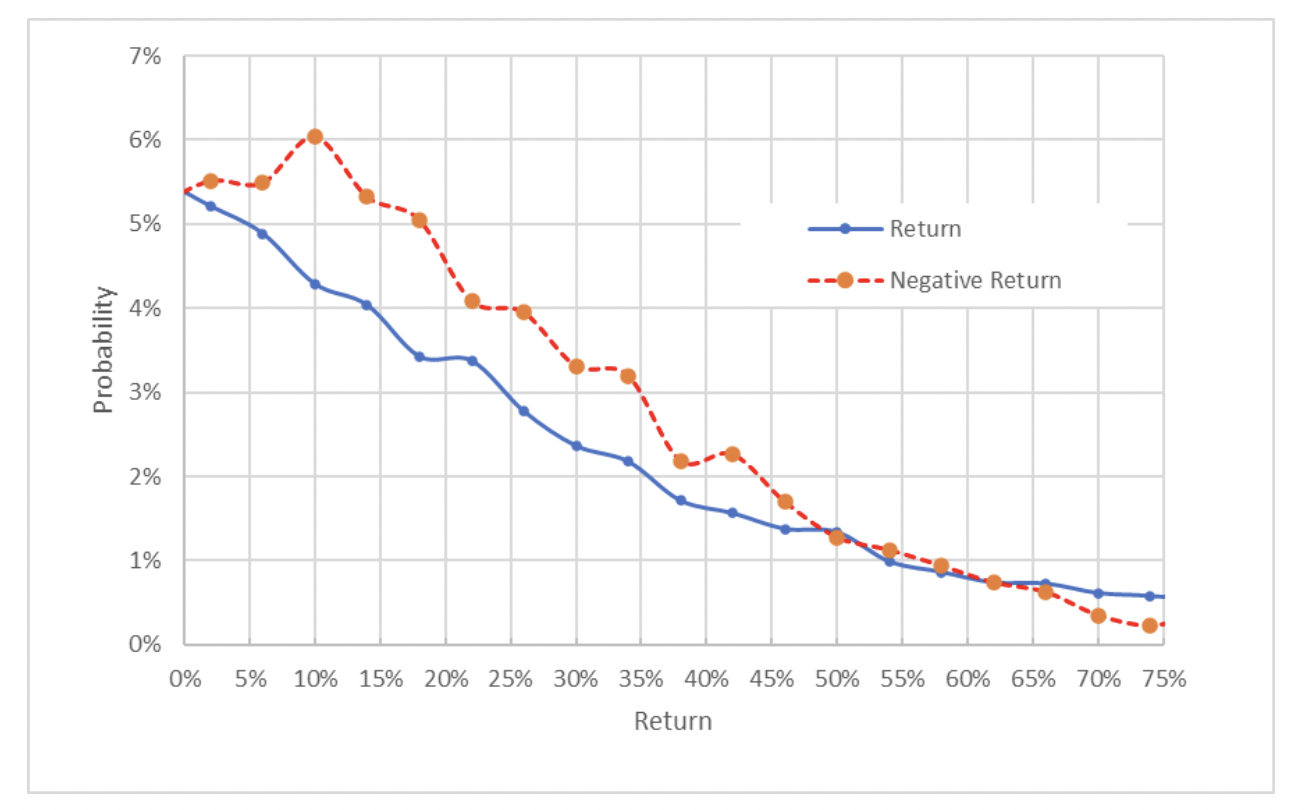

В целях упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 20 января 2023 года

Этот подход делает более очевидным «медвежий» уклон трейдеров, поскольку вероятность отрицательного исхода (красная линия) превышает вероятность аналогичного по масштабам роста акций (отмеченную синей линией) на протяжении левых двух третей всей кривой.

Экономическая теория предполагает, что подобный прогноз обычно перекошен в сторону отрицательного исхода, поскольку участники рынка склонны переплачивать за опционы пут, позволяющие защитить позицию от падения цен. Количественно измерить влияние этого эффекта не представляется возможным, но даже с поправкой на него я интерпретирую рыночный прогноз как «умеренно медвежий».

Подведем итог

На протяжении шести последних кварталов прибыль Seagate превышала ожидания аналитиков. Коэффициент P/E в 10,3 выглядит разумным, а дивидендная доходность составляет 3,4%. При этом акции торгуются на 28% ниже 12-месячного максимума. Аналитики с Уолл-стрит заняли «бычью» позицию, а усредненный 12-месячный целевой уровень расположен на 28% выше текущей цены бумаг.

Однако опасения вызывает сильный разброс оценок аналитиков, снижающий прогностическую ценность модели. В то же время настроения участников рынка опционов изменились с преимущественно нейтральных до «умеренно медвежьих».

Акции поставщиков облачных решений серьезно пострадали в 2022 году, и рыночный прогноз предполагает, что это понижательное давление с большой вероятностью сохранится как минимум до конца 2022 года, в связи с чем я понижаю рейтинг STX до «нейтрального».

Однако даже с учетом этой распродажи средняя годовая отдача за последние 3 года составляет 21,4%. Для сравнения, аналогичный показатель QQQ Trust (NASDAQ:QQQ) составляет 22,6%, а SPDR® S&P 500 (NYSE:SPY) — 16,6%.

22 октября ирландский поставщик решений в области хранения данных опубликовал сильный отчет за первый квартал 2022 финансового года, благодаря чему в следующие недели акции прибавили 31% и к 4 января достигли 12-месячного максимума в $116,02. Однако затем тренд развернулся вниз. Не спас ситуацию и сильный отчет за второй квартал от 26 января, согласно которому прибыль превысила ожидания аналитиков.

Главным направлением роста Seagate являются решения в области хранения больших объемов данных. 2022 год пока был неудачным для «облачного» сегмента сектора высоких технологий. WisdomTree Cloud Computing Fund (NASDAQ:WCLD) с конца декабря упал на 27%, и STX также понес потери. 14 апреля эксперты Susquehanna понизили рейтинг STX с «нейтрального» до «негативного», сославшись на перспективы снижения расходов корпоративного сектора на облачные решения.

20 октября 2021 года, когда акции торговались по 81,32 доллара, я присвоил акциям компании «бычий» рейтинг. С тех пор инвестиционная отдача от STX составила 5,3% (против -1,3% для SPY и -7,9% для QQQ).

На тот момент аналитики с Уолл-стрит выказывали оптимизм в отношении STX, а усредненный 12-месячный целевой уровень располагался более чем на 20% выше тогдашней стоимости акций. Рыночная оценка выглядела разумной, а дивидендная доходность составляла 3,3%.

В основу моего «вердикта» также легли преимущественно нейтральные ожидания участников рынка опционов.

Рыночный прогноз представляет собой коллективное мнение держателей опционов, основанное на ценах исполнения контрактов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут с различными ценами страйк и одинаковой датой экспирации, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Читателям, которые хотят подробнее ознакомиться с этим подходом, я рекомендую обратить внимание на прекрасную монографию FCA Institute.

Я пересчитал рыночный прогноз для STX на период с настоящего момента по январь 2023 года и сравнил его с текущими ожиданиями аналитиков с Уолл-стрит.

Оценки аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций от 18 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг бумаг в целом является «бычьим», а 12-месячный целевой уровень в $109,44 расположен на 30,7% выше текущей цены бумаг.

Еще в октябре ценовой таргет составлял 100,40 доллара. Отдельно стоит отметить сильный разброс оценок: самый оптимистичный целевой уровень в два раза выше самой низкой оценки. Это вызывает беспокойство, поскольку высокая дисперсия снижает прогностическую ценность модели.

Исследования показали, что высокий уровень дисперсии ценовых таргетов, как правило, говорит об отрицательной корреляции между оценками и реальной динамикой акций. Другими словами, сильный разброс оценок в сочетании с оптимистичным усредненным целевым уровнем обычно являются «медвежьим» сигналом.

Investing.com предоставляет аналогичную информацию, базируясь на мнениях 24 индивидуальных аналитиков. Эксперты в целом полагают, что акции будут торговаться «лучше рынка», а 12-месячный целевой уровень расположен на 25,1% выше текущей цены.

В то время как эксперты с Уолл-стрит заняли «бычью» позицию, а усредненная оценка 12-месячной инвестиционной отдачи составляет 31% (с учетом дивидендной доходности в размере 3,4%), сильный разброс оценок отдельных экспертов не позволяет мне в полной мере полагаться на эти результаты.

Ожидания участников рынка опционов

Я проанализировал ожидания трейдеров на следующие 9 месяцев при помощи опционов на 20 января 2023 года. Эта дата позволит оценить настроения в отношении STX на весь текущий год.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 20 января 2023 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, однако пиковая вероятность соответствует негативному сценарию, а именно снижению акций на 10%. Годовая волатильность, рассчитанная на основе этого распределения, составляет внушительные 39%.

В целях упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 20 января 2023 года

Этот подход делает более очевидным «медвежий» уклон трейдеров, поскольку вероятность отрицательного исхода (красная линия) превышает вероятность аналогичного по масштабам роста акций (отмеченную синей линией) на протяжении левых двух третей всей кривой.

Экономическая теория предполагает, что подобный прогноз обычно перекошен в сторону отрицательного исхода, поскольку участники рынка склонны переплачивать за опционы пут, позволяющие защитить позицию от падения цен. Количественно измерить влияние этого эффекта не представляется возможным, но даже с поправкой на него я интерпретирую рыночный прогноз как «умеренно медвежий».

Подведем итог

На протяжении шести последних кварталов прибыль Seagate превышала ожидания аналитиков. Коэффициент P/E в 10,3 выглядит разумным, а дивидендная доходность составляет 3,4%. При этом акции торгуются на 28% ниже 12-месячного максимума. Аналитики с Уолл-стрит заняли «бычью» позицию, а усредненный 12-месячный целевой уровень расположен на 28% выше текущей цены бумаг.

Однако опасения вызывает сильный разброс оценок аналитиков, снижающий прогностическую ценность модели. В то же время настроения участников рынка опционов изменились с преимущественно нейтральных до «умеренно медвежьих».

Акции поставщиков облачных решений серьезно пострадали в 2022 году, и рыночный прогноз предполагает, что это понижательное давление с большой вероятностью сохранится как минимум до конца 2022 года, в связи с чем я понижаю рейтинг STX до «нейтрального».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба