В прошлый раз я описал некоторые особенности развития цифровых корпораций, в том числе, и российских. Сегодня я продолжу исследования, загляну в отчётности этих компаний и попробую выставить по ним таргеты. Речь идёт о Яндексе и ВК.

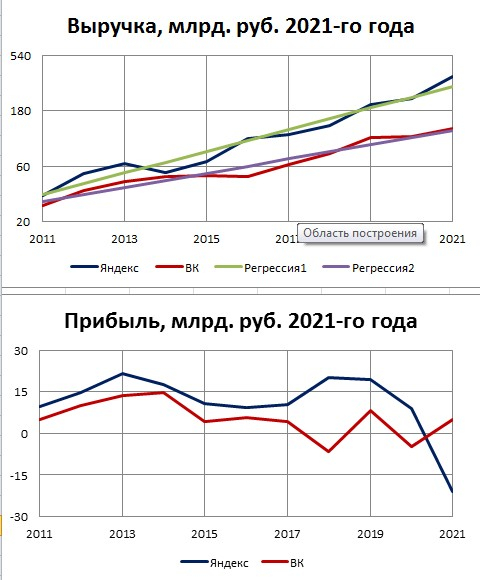

В первую очередь, обе компании быстро увеличиваются в размерах. В реальном выражении за последние 10 лет (2011-2021) выручка Яндекса прибавила около 10 раз (что соответствует ставке роста выше 25%). Результаты ВК скромнее (примерно 16%), но по сравнению с остальным рынком они всё равно впечатляющие. Количество акций у обеих компаний также росло, но их изменение (10-15% за весь период) по сравнению с ростом выручки незначительное.

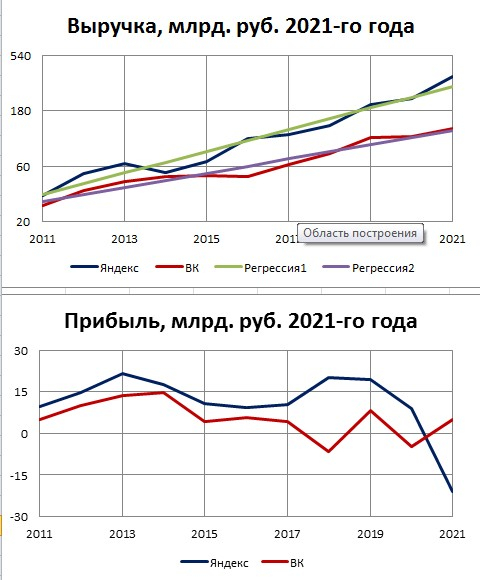

Впечатляющей прибыли, в отличие от первой половины прошлого десятилетия, у компаний не наблюдается, особенно если вычленить из неё чисто инвестиционные и прочие разовые статьи (например, доходы от владения акциями других корпораций). Но принимать данные результаты как негативные, как я описывал в прошлый раз, нет никаких оснований. Эта прибыль появится в будущем, когда прекратится рост всего цифрового сектора экономики.

Далее охарактеризуем текущее положение дел. Очевидно, что пандемия повлияла на указанные компании весьма положительно, поэтому выручку 21-го года желательно заменить на её лучший прогноз в соответствие с экспоненциальной регрессией, после чего полученный результат следует увеличить где-то на 10% (это соответствует комбинации ожидаемого падения реального ВВП и роста инфляции). Эти параметры уже в рынке и понадобятся при сравнении с индексом.

Следующий пункт рассуждений – насколько устойчивым является рост корпораций? Формально, кривая увеличения выручки выглядит безупречно и позволяет надеяться на продолжение, однако с другой стороны, на двоих указанные корпорации уже сейчас генерят около 10% от добавленной стоимости всего сектора, охватывающего взаимодействие с информацией, включая программное обеспечение, связь и телекоммуникации, поэтому предел их развития где-то недалеко.

Не вдаваясь в подробности отраслевой классификации, отмечу, что в США этот сектор составляет довольно стабильные 7% от ВВП, тогда как в России не более 3%. Ускоренный рост нескольких цифровых гигантов уже второе десятилетие происходит за счёт других подсекторов (в частности, связи и телевещания). И хотя реальный потолок отрасли несколько выше по той причине, что цифровые компании активно прорастают в иные сектора экономики и на внешние рынки, это всё равно не позволяет надеяться, что они выпрыгнут выше своей головы.

Ещё один фактор риска для цифровых корпораций произрастает собственно из текущего кризиса. По аналогии с пирамидой Маслоу, информация располагается на самой верхней ступени. Если у Вас куча свободных денег, Вы отлично потратите их на различные информационные сервисы и покупку брендированных товаров, в стоимости которых преобладает именно информация (пиар и реклама), но если деньги заканчиваются, то Вы откажетесь не только от этих игрушек. Также Вы перестанете заказывать готовую еду и вызывать такси всякий раз, когда собираетесь в город.

Теперь о долгах. Лично я рассматриваю только чистые обязательства (все обязательства минус краткосрочные активы). У Яндекса тут всё хорошо. У компании достаточно кэша, а ЧО составляют только 12% от выручки. У ВК этот показатель более 60%. На другой стороне у компании лежат венчурные проекты (покрывают более половины ЧО), но в условиях кризиса это слабое утешение. На сегодня они все убыточные, а ситуация с обязательствами у них такая же напряжённая, как и у самой материнской компании. Я полагаю, что VK вполне может сыграть в ящик.

Далее я рассчитываю очень простой вариант – рост корпораций продолжается ещё 10 лет, после чего они выходят на стабильные результаты и выплачивают в качестве дивидендов 2/3 от чистой прибыли. В качестве ставки дисконтирования я рассматриваю дивидендную доходность по всему рынку. На основе исторических данных предполагаю, что уровень ММВБ 2500 уже учитывает все списания и потери в результате последних событий (в том числе, и отмену самих дивидендов в следующие несколько лет), определяя базовую доходность 6%. Если индекс снижается, то доходность становится пропорционально больше.

Норма прибыли для чисто цифровых компаний 10% от выручки (циферки назначены из анализа отраслевых данных BEA, а также из условий более высокой доходности российского бизнеса в расчёте на единицу добавленной стоимости). Далее на основе прибыли вычисляются дивиденды, после чего стоимость приводится к индексу обычным делением на нормативную доходность 6%. Чистый долг вычитается из полученных результатов. Выручка и чистые обязательства стартапов ВК консолидируются соразмерно долям материнской компании.

Если быть проще, то 150 рублей выручки соответствуют дивидендам в 10 рублей, а они, в свою очередь, определяют стоимость компании 10/0,06 = 167 рублей, просто на основе пропорции с соответствующими показателями всего нашего рынка. Будущая стоимость просто приводится к нынешней на основе уже указанной ставки 6%, так что нынешние примерно 2500 пунктов по индексу ММВБ соответствуют уровню 4477 пункт спустя 10 лет. И наоборот, 167 рублей тогда составляют 93,35 рублей по состоянию на сегодня.

Резюме таково, что для оправдания текущей капитализации Яндекс должен расти темпами 12% в год, а ВК 6%. Это реалистично и укладывается в рамки возможностей сектора, но не более. VK, я думаю, мог бы расти быстрее, что предполагает его оценку, грубо говоря, в 2 раза выше текущей капитализации (800-1000 рублей за GDR), но у этой компании, очевидно, слишком высокие риски до светлого будущего попросту не дожить. Оценка Яндекса при этом соответствует его рыночной капитализации, но какого-то существенного апсайда, который оправдал бы владение иностранной компанией с несколькими типами акций, я здесь не наблюдаю.

И последнее. Не одной доходностью живы инвесторы. Как пешеход я хочу спокойно гулять по тротуарам, не оглядываясь назад в страхе, что на меня наедет очередной лисаперд, так что любая компания, которая так запросто использует общественную инфраструктуру, в моём понимании занимается не бизнесом, а браконьерством. Кроме того, меня не устраивает ни фактическая монополия Яндекса на такси, ни его отношение к пассажирам. Таким образом, существование этой компании банально ограничивает мои возможности, поэтому инвестиции в её акции лично я нахожу для себя неприемлемыми.

Цифровизация как враг экономики

Пятница. И я немного наброшу на вентилятор. В дополнение ко вчерашнему посту про ЯД и ВК. Почему инвесторам не стоит рассчитывать, что двузначные темпы роста этих компаний сохранятся ещё годы и десятилетия.

Информация необходима для создания любого конечного продукта, но сама по себе она никогда не является этим продуктом. Люди не роботы и байты они не кушают. Прямо сейчас Вы читаете этот блог и тоже получаете информацию. Но Ваша конечная цель заработать на инвестициях или просто рационально распорядиться своими средствами и иными ресурсами, чтобы в итоге получить от жизни как можно больше. Но больше конечных продуктов — еды, одежды, жилья, развлечений, поездок. Фильмы и музыка, кстати, тоже являются такими продуктами. Но исключительно как произведения искусства, а вовсе не как информация, которая служит для сохранения, копирования и воспроизведения.

Из этого следует несколько важных выводов. Первое – цифровизация и роботизация в состоянии обеспечить рост производительности труда, но отнюдь не совокупного потребления. В результаты мы получаем резкое увеличение числа ненужных людей, которые не востребованы экономикой, а также замедление её роста, несмотря на якобы технологический бум. Все прочие неприятности вроде перманентного стимулирования мировой экономики, пузырей и кризиса перепроизводства долга вытекают именно из этого противоречия. Второе – как бы ни увеличивалась скорость обработки данных, доля информации в мировой экономике существенно уже не вырастет. Закон убывающей предельной полезности действует неумолимо, поэтому лучшие участки, где информация жизненно необходима, уже выбраны. Соответственно, не стоит надеяться и на бурный рост прибыли сектора в целом.

И да. О том, что молодёжь через одного уже цифровые аутисты, которым не интересно ни учиться, ни трахаться, я уже умолчу. Хотя это, по-моему, вполне логично, ибо побочный урон от любого явления принципу предельной полезности не подчиняется.

В первую очередь, обе компании быстро увеличиваются в размерах. В реальном выражении за последние 10 лет (2011-2021) выручка Яндекса прибавила около 10 раз (что соответствует ставке роста выше 25%). Результаты ВК скромнее (примерно 16%), но по сравнению с остальным рынком они всё равно впечатляющие. Количество акций у обеих компаний также росло, но их изменение (10-15% за весь период) по сравнению с ростом выручки незначительное.

Впечатляющей прибыли, в отличие от первой половины прошлого десятилетия, у компаний не наблюдается, особенно если вычленить из неё чисто инвестиционные и прочие разовые статьи (например, доходы от владения акциями других корпораций). Но принимать данные результаты как негативные, как я описывал в прошлый раз, нет никаких оснований. Эта прибыль появится в будущем, когда прекратится рост всего цифрового сектора экономики.

Далее охарактеризуем текущее положение дел. Очевидно, что пандемия повлияла на указанные компании весьма положительно, поэтому выручку 21-го года желательно заменить на её лучший прогноз в соответствие с экспоненциальной регрессией, после чего полученный результат следует увеличить где-то на 10% (это соответствует комбинации ожидаемого падения реального ВВП и роста инфляции). Эти параметры уже в рынке и понадобятся при сравнении с индексом.

Следующий пункт рассуждений – насколько устойчивым является рост корпораций? Формально, кривая увеличения выручки выглядит безупречно и позволяет надеяться на продолжение, однако с другой стороны, на двоих указанные корпорации уже сейчас генерят около 10% от добавленной стоимости всего сектора, охватывающего взаимодействие с информацией, включая программное обеспечение, связь и телекоммуникации, поэтому предел их развития где-то недалеко.

Не вдаваясь в подробности отраслевой классификации, отмечу, что в США этот сектор составляет довольно стабильные 7% от ВВП, тогда как в России не более 3%. Ускоренный рост нескольких цифровых гигантов уже второе десятилетие происходит за счёт других подсекторов (в частности, связи и телевещания). И хотя реальный потолок отрасли несколько выше по той причине, что цифровые компании активно прорастают в иные сектора экономики и на внешние рынки, это всё равно не позволяет надеяться, что они выпрыгнут выше своей головы.

Ещё один фактор риска для цифровых корпораций произрастает собственно из текущего кризиса. По аналогии с пирамидой Маслоу, информация располагается на самой верхней ступени. Если у Вас куча свободных денег, Вы отлично потратите их на различные информационные сервисы и покупку брендированных товаров, в стоимости которых преобладает именно информация (пиар и реклама), но если деньги заканчиваются, то Вы откажетесь не только от этих игрушек. Также Вы перестанете заказывать готовую еду и вызывать такси всякий раз, когда собираетесь в город.

Теперь о долгах. Лично я рассматриваю только чистые обязательства (все обязательства минус краткосрочные активы). У Яндекса тут всё хорошо. У компании достаточно кэша, а ЧО составляют только 12% от выручки. У ВК этот показатель более 60%. На другой стороне у компании лежат венчурные проекты (покрывают более половины ЧО), но в условиях кризиса это слабое утешение. На сегодня они все убыточные, а ситуация с обязательствами у них такая же напряжённая, как и у самой материнской компании. Я полагаю, что VK вполне может сыграть в ящик.

Далее я рассчитываю очень простой вариант – рост корпораций продолжается ещё 10 лет, после чего они выходят на стабильные результаты и выплачивают в качестве дивидендов 2/3 от чистой прибыли. В качестве ставки дисконтирования я рассматриваю дивидендную доходность по всему рынку. На основе исторических данных предполагаю, что уровень ММВБ 2500 уже учитывает все списания и потери в результате последних событий (в том числе, и отмену самих дивидендов в следующие несколько лет), определяя базовую доходность 6%. Если индекс снижается, то доходность становится пропорционально больше.

Норма прибыли для чисто цифровых компаний 10% от выручки (циферки назначены из анализа отраслевых данных BEA, а также из условий более высокой доходности российского бизнеса в расчёте на единицу добавленной стоимости). Далее на основе прибыли вычисляются дивиденды, после чего стоимость приводится к индексу обычным делением на нормативную доходность 6%. Чистый долг вычитается из полученных результатов. Выручка и чистые обязательства стартапов ВК консолидируются соразмерно долям материнской компании.

Если быть проще, то 150 рублей выручки соответствуют дивидендам в 10 рублей, а они, в свою очередь, определяют стоимость компании 10/0,06 = 167 рублей, просто на основе пропорции с соответствующими показателями всего нашего рынка. Будущая стоимость просто приводится к нынешней на основе уже указанной ставки 6%, так что нынешние примерно 2500 пунктов по индексу ММВБ соответствуют уровню 4477 пункт спустя 10 лет. И наоборот, 167 рублей тогда составляют 93,35 рублей по состоянию на сегодня.

Резюме таково, что для оправдания текущей капитализации Яндекс должен расти темпами 12% в год, а ВК 6%. Это реалистично и укладывается в рамки возможностей сектора, но не более. VK, я думаю, мог бы расти быстрее, что предполагает его оценку, грубо говоря, в 2 раза выше текущей капитализации (800-1000 рублей за GDR), но у этой компании, очевидно, слишком высокие риски до светлого будущего попросту не дожить. Оценка Яндекса при этом соответствует его рыночной капитализации, но какого-то существенного апсайда, который оправдал бы владение иностранной компанией с несколькими типами акций, я здесь не наблюдаю.

И последнее. Не одной доходностью живы инвесторы. Как пешеход я хочу спокойно гулять по тротуарам, не оглядываясь назад в страхе, что на меня наедет очередной лисаперд, так что любая компания, которая так запросто использует общественную инфраструктуру, в моём понимании занимается не бизнесом, а браконьерством. Кроме того, меня не устраивает ни фактическая монополия Яндекса на такси, ни его отношение к пассажирам. Таким образом, существование этой компании банально ограничивает мои возможности, поэтому инвестиции в её акции лично я нахожу для себя неприемлемыми.

Цифровизация как враг экономики

Пятница. И я немного наброшу на вентилятор. В дополнение ко вчерашнему посту про ЯД и ВК. Почему инвесторам не стоит рассчитывать, что двузначные темпы роста этих компаний сохранятся ещё годы и десятилетия.

Информация необходима для создания любого конечного продукта, но сама по себе она никогда не является этим продуктом. Люди не роботы и байты они не кушают. Прямо сейчас Вы читаете этот блог и тоже получаете информацию. Но Ваша конечная цель заработать на инвестициях или просто рационально распорядиться своими средствами и иными ресурсами, чтобы в итоге получить от жизни как можно больше. Но больше конечных продуктов — еды, одежды, жилья, развлечений, поездок. Фильмы и музыка, кстати, тоже являются такими продуктами. Но исключительно как произведения искусства, а вовсе не как информация, которая служит для сохранения, копирования и воспроизведения.

Из этого следует несколько важных выводов. Первое – цифровизация и роботизация в состоянии обеспечить рост производительности труда, но отнюдь не совокупного потребления. В результаты мы получаем резкое увеличение числа ненужных людей, которые не востребованы экономикой, а также замедление её роста, несмотря на якобы технологический бум. Все прочие неприятности вроде перманентного стимулирования мировой экономики, пузырей и кризиса перепроизводства долга вытекают именно из этого противоречия. Второе – как бы ни увеличивалась скорость обработки данных, доля информации в мировой экономике существенно уже не вырастет. Закон убывающей предельной полезности действует неумолимо, поэтому лучшие участки, где информация жизненно необходима, уже выбраны. Соответственно, не стоит надеяться и на бурный рост прибыли сектора в целом.

И да. О том, что молодёжь через одного уже цифровые аутисты, которым не интересно ни учиться, ни трахаться, я уже умолчу. Хотя это, по-моему, вполне логично, ибо побочный урон от любого явления принципу предельной полезности не подчиняется.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба