26 апреля 2022 Открытие Лукичева Оксана

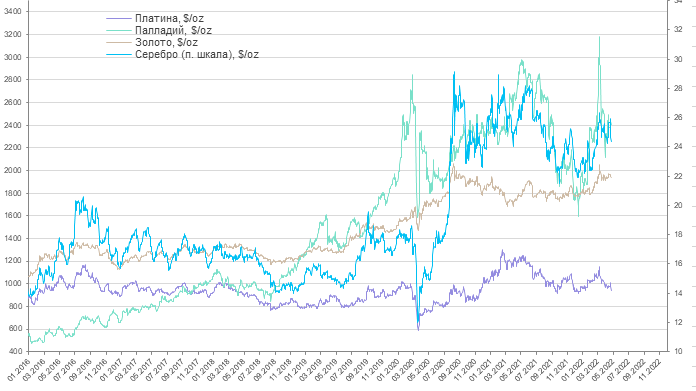

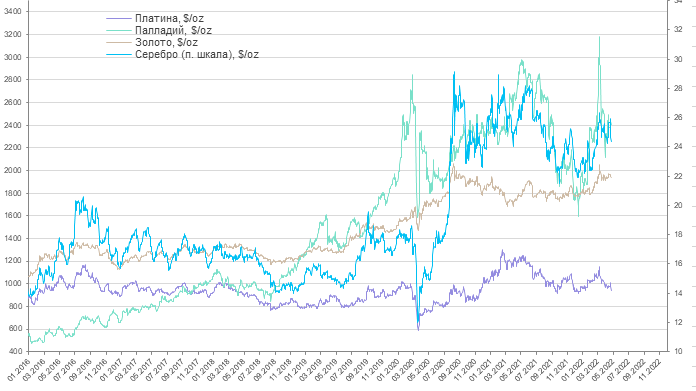

Рынки золота, серебра и платины на прошедшей неделе оказались под давлением, стоимость палладия немного повысилась. Курс доллара США и доходности казначейских облигаций продолжали расти, фондовый рынок продолжил снижение на фоне ожидаемого сокращения ликвидности в финансовой системе, что начало оказывать негативное влияние на рынки драгоценных металлов. Инвесторы продавали ликвидные активы для покрытия необеспеченных позиций.

Ожидания значительного и быстрого повышения процентной ставки ФРС США укрепились после выступления главы ФРС Джерома Пауэлла, указавшего на высокую вероятность повышения ставки на 0,5% в ходе предстоящего майского заседания. Опубликованная «Бежевая книга» ФРС показала, что инфляционные ожидания сохранятся на высоком уровне в течение ближайших месяцев. Текущее состояние экономики оценивалось на уровне скромного роста. Это поддерживало рынки драгоценных металлов, напоминая, что восстановление экономики остается неустойчивым.

Текущая неделя будет «неделей тишины» перед заседанием ФРС, назначенным на 3-4 мая. Однако заданная тенденция к снижению может быть продолжена. Кроме того, будут опубликованы данные по росту ВВП в 1 квартале для США и еврозоны, что может повлиять на динамику цен в первую неделю мая.

Выступая перед предстоящим заседанием, глава ФРС США Джером Пауэлл сигнализировал рынку о высокой вероятности повышения процентной ставки сразу на 0,5% в ходе майского заседания. Заседание назначено на 3-4 мая 2022 г.

При этом президент ФРБ Сент-Луиса Джеймс Буллард не исключил возможности повышения процентной ставки сразу на 0,75%, хотя сообщил, что это, возможно, не потребуется. К концу года, по его мнению, ставка может быть повышена до 3,5%, для чего произойдет несколько повышений на 0,5%. Участники рынка уже уверены, что в ходе июньского заседания ФРС процентная ставка также будет повышена на 0,5%. Буллард также добавил, что денежно-кредитная политика в США по-прежнему является стимулирующей, и разговоры о возможной рецессии преждевременны.

Опубликованная на предыдущей неделе «Бежевая книга» ФРС показала, что инфляционное давление оставалось сильным со времени выпуска предыдущего отчета, при этом компании продолжали перекладывать быстрорастущие затраты на клиентов. Экономическая активность в двенадцати регионах США росла умеренными темпами с середины февраля по середину апреля. Активность в производственном секторе в большинстве регионов в целом оставалась стабильной. Однако перебои в цепочках поставок, напряженность на рынке труда и повышенные производственные расходы продолжали создавать проблемы в плане способности компаний удовлетворять спрос. Дальнейшие перспективы экономического роста в США омрачены неопределенностью, вызванной геополитическими событиями и инфляцией, сообщалось в отчете.

Глава ЕЦБ Кристин Лагард сообщила, что банк, вероятно, завершит выкуп активов в июле или августе и позднее в этом году приступит к повышению ставок. Завершение выкупа активов может произойти в течение 3 квартала 2022 г. при условии сохранения текущей экономической ситуации. В целом ЕЦБ проводит более осторожную политику, чем ФРС США. Участники рынка считают, что ЕЦБ повысит процентную ставку на 0,25% в июле или сентябре 2022 г. Кроме того, представители ЕЦБ сообщали, что выкуп активов стоит завершить в июле.

Спрос на физическое золото в азиатских хабах на прошедшей неделе немного вырос после снижения цен. В Индии дилеры сузили дисконты на поставку золота, активность в Китае по-прежнему сдерживалась карантинными ограничениями. Среднедневные объемы торгов золотом на шанхайской бирже SGE продолжали падать, составив в апреле 10,5 тонн. Дисконты в Китае расширились до $10/унц против $4-6/унц неделей ранее.

Индийские дилеры продавали золото с дисконтом в $10/унц к лондонским ценам против $12/унц неделей ранее. Спрос немного улучшился, но многие розничные потребители все еще ждут большего падения цен. Несмотря на продолжающийся свадебный сезон, спрос не растет в обычном темпе из-за высоких цен, отмечали дилеры в Мумбаи.

В Гонконге золото предлагалось в диапазоне -$0,5/+$2,5/унц. В Сингапуре премии составляли $1,3-1,8/унц, многие клиенты начали продавать металл и лом, фиксируя прибыль от высоких цен. Интерес к золоту, как к страховому активу, сохраняется. В Японии золото торговалось с премией в $0,5/унц к лондонским ценам.

Гохран сообщил, что готов закупить в Госфонд 1 тонну золота и 100 кг платины в стандартных слитках в срок до конца июня. Традиционное требование по наличию статуса Good Delivery у аффинажного завода, выпустившего слитки, отменено. Оставлено только требование о соответствии стандартам РФ. Максимальная цена закупки будет привязана к бенчмарку LBMA, поставщик будет определяться, прежде всего, по размеру скидки, которую готов предложить.

Предложение Гохрана по покупке золота звучит привлекательно, т.к. ЦБ РФ в настоящее время покупает золото в золотовалютные резервы у коммерческих банков с дисконтом около 15%. Соответственно, банки также покупают золото у добывающих компаний со скидкой в 15-20% к мировому рынку.

Предложения от потенциальных поставщиков Гохран принимает до 28 апреля, решение закупочной комиссии ожидается 29 апреля. Участвовать в закупке могут в том числе субъекты добычи и производства драгметаллов.

Цены на золото на прошедшей неделе опустились от $1 958/унц до $1 930/унц и после даже прошли вниз сильный уровень поддержки $1 900/унц. В настоящее время рынок находится на уровне $1 895/унц. Снижение фондового рынка, рост доходностей казначейских облигаций и укрепление курса доллара США отрицательно влияли на динамику цен на золото. Резкие движения ФРС США пугали инвесторов. Данные FedWatch показывали, что рынок оценивал вероятность повышения ставки на 0,5% в ходе майского заседания на уровне 95,4%, и на 0,5% в ходе июньского заседания на уровне 70%.

Тем не менее интерес к золоту как к страховому активу сохраняется, а геополитические риски также поддерживают рынок. Прирост запасов в ETF, инвестирующих в золото, на прошедшей неделе составил 17,4 тонн. Общий уровень запасов в ETF составляет 3 881,2 тонн золота. Прирост в основном наблюдался в европейских и североамериканских ETF.

Цены на серебро на прошедшей неделе в корреляции с рынком золота упали от $25,25/унц до $23,64/унц. Соотношение цен между золотом и серебром достигло 80,34 (среднее значение за 5 лет — 79,50), сигнализируя о перепроданности актива. Соотношение платина/серебро составило 38,76 (среднее значение за 5 лет — 57).

Отчет The Silver Institute показал, что мировое предложение серебра в 2021 г. восстановилось на 5% г/г до 997,2 млн унций, при этом добыча выросла на 5% г/г, а вторичное предложение – на 7% г/г. При этом значительно – на 28% – выросли продажи серебра в официальном секторе. Мировое потребление серебра в 2021 г. восстановилось на 19% г/г. Наибольший прирост пришелся на инвестиции в физический металл (+36% г/г), производство столового серебра (+32% г/г) и ювелирных изделий (+21% г/г).

В 2022 г. мировое предложение серебра, по оценке The Silver Institute, продолжит расти (+3%), но прирост замедлится. Мировое потребление серебра вырастет на 5% г/г за счет продолжения роста в производстве серебряной утвари, ювелирных изделий и солнечных панелей. Баланс рынка серебра второй год будет дефицитным, а среднегодовая стоимость составит $23,90/унц.

Рынок платины на прошедшей неделе в корреляции с рынком золота понизился от $987/унц до $901/унц, пройдя вниз достаточно длительный диапазон консолидации $930 - 1 090/унц. Фундаментально рынок платины оставался слабым, в настоящий момент можно ожидать возобновления падающего тренда. Спред между золотом и платиной составил $1 001,5/унц, между палладием и платиной – $1 465/унц.

Цены на палладий на прошедшей неделе оставались стабильными вблизи уровня $2 420/унц. Однако в понедельник рынок обвалился к уровню $2 090/унц под влиянием падения на рынках прочих драгоценных металлов и на фондовом рынке. Локдауны в Китае отрицательно влияют на импорт металлов в страну и усиливают падение цен на платиноиды.

Компания «Норникель» в 1 кв. 2022 г. сократила производство палладия на 8% г/г до 706 тыс. унций. Однако прогноз по производству на 2022 г. сохранен без изменений: 2,451-2,708 млн унций палладия и 604-667 тыс. унций платины.

Ожидания значительного и быстрого повышения процентной ставки ФРС США укрепились после выступления главы ФРС Джерома Пауэлла, указавшего на высокую вероятность повышения ставки на 0,5% в ходе предстоящего майского заседания. Опубликованная «Бежевая книга» ФРС показала, что инфляционные ожидания сохранятся на высоком уровне в течение ближайших месяцев. Текущее состояние экономики оценивалось на уровне скромного роста. Это поддерживало рынки драгоценных металлов, напоминая, что восстановление экономики остается неустойчивым.

Текущая неделя будет «неделей тишины» перед заседанием ФРС, назначенным на 3-4 мая. Однако заданная тенденция к снижению может быть продолжена. Кроме того, будут опубликованы данные по росту ВВП в 1 квартале для США и еврозоны, что может повлиять на динамику цен в первую неделю мая.

Выступая перед предстоящим заседанием, глава ФРС США Джером Пауэлл сигнализировал рынку о высокой вероятности повышения процентной ставки сразу на 0,5% в ходе майского заседания. Заседание назначено на 3-4 мая 2022 г.

При этом президент ФРБ Сент-Луиса Джеймс Буллард не исключил возможности повышения процентной ставки сразу на 0,75%, хотя сообщил, что это, возможно, не потребуется. К концу года, по его мнению, ставка может быть повышена до 3,5%, для чего произойдет несколько повышений на 0,5%. Участники рынка уже уверены, что в ходе июньского заседания ФРС процентная ставка также будет повышена на 0,5%. Буллард также добавил, что денежно-кредитная политика в США по-прежнему является стимулирующей, и разговоры о возможной рецессии преждевременны.

Опубликованная на предыдущей неделе «Бежевая книга» ФРС показала, что инфляционное давление оставалось сильным со времени выпуска предыдущего отчета, при этом компании продолжали перекладывать быстрорастущие затраты на клиентов. Экономическая активность в двенадцати регионах США росла умеренными темпами с середины февраля по середину апреля. Активность в производственном секторе в большинстве регионов в целом оставалась стабильной. Однако перебои в цепочках поставок, напряженность на рынке труда и повышенные производственные расходы продолжали создавать проблемы в плане способности компаний удовлетворять спрос. Дальнейшие перспективы экономического роста в США омрачены неопределенностью, вызванной геополитическими событиями и инфляцией, сообщалось в отчете.

Глава ЕЦБ Кристин Лагард сообщила, что банк, вероятно, завершит выкуп активов в июле или августе и позднее в этом году приступит к повышению ставок. Завершение выкупа активов может произойти в течение 3 квартала 2022 г. при условии сохранения текущей экономической ситуации. В целом ЕЦБ проводит более осторожную политику, чем ФРС США. Участники рынка считают, что ЕЦБ повысит процентную ставку на 0,25% в июле или сентябре 2022 г. Кроме того, представители ЕЦБ сообщали, что выкуп активов стоит завершить в июле.

Спрос на физическое золото в азиатских хабах на прошедшей неделе немного вырос после снижения цен. В Индии дилеры сузили дисконты на поставку золота, активность в Китае по-прежнему сдерживалась карантинными ограничениями. Среднедневные объемы торгов золотом на шанхайской бирже SGE продолжали падать, составив в апреле 10,5 тонн. Дисконты в Китае расширились до $10/унц против $4-6/унц неделей ранее.

Индийские дилеры продавали золото с дисконтом в $10/унц к лондонским ценам против $12/унц неделей ранее. Спрос немного улучшился, но многие розничные потребители все еще ждут большего падения цен. Несмотря на продолжающийся свадебный сезон, спрос не растет в обычном темпе из-за высоких цен, отмечали дилеры в Мумбаи.

В Гонконге золото предлагалось в диапазоне -$0,5/+$2,5/унц. В Сингапуре премии составляли $1,3-1,8/унц, многие клиенты начали продавать металл и лом, фиксируя прибыль от высоких цен. Интерес к золоту, как к страховому активу, сохраняется. В Японии золото торговалось с премией в $0,5/унц к лондонским ценам.

Гохран сообщил, что готов закупить в Госфонд 1 тонну золота и 100 кг платины в стандартных слитках в срок до конца июня. Традиционное требование по наличию статуса Good Delivery у аффинажного завода, выпустившего слитки, отменено. Оставлено только требование о соответствии стандартам РФ. Максимальная цена закупки будет привязана к бенчмарку LBMA, поставщик будет определяться, прежде всего, по размеру скидки, которую готов предложить.

Предложение Гохрана по покупке золота звучит привлекательно, т.к. ЦБ РФ в настоящее время покупает золото в золотовалютные резервы у коммерческих банков с дисконтом около 15%. Соответственно, банки также покупают золото у добывающих компаний со скидкой в 15-20% к мировому рынку.

Предложения от потенциальных поставщиков Гохран принимает до 28 апреля, решение закупочной комиссии ожидается 29 апреля. Участвовать в закупке могут в том числе субъекты добычи и производства драгметаллов.

Цены на золото на прошедшей неделе опустились от $1 958/унц до $1 930/унц и после даже прошли вниз сильный уровень поддержки $1 900/унц. В настоящее время рынок находится на уровне $1 895/унц. Снижение фондового рынка, рост доходностей казначейских облигаций и укрепление курса доллара США отрицательно влияли на динамику цен на золото. Резкие движения ФРС США пугали инвесторов. Данные FedWatch показывали, что рынок оценивал вероятность повышения ставки на 0,5% в ходе майского заседания на уровне 95,4%, и на 0,5% в ходе июньского заседания на уровне 70%.

Тем не менее интерес к золоту как к страховому активу сохраняется, а геополитические риски также поддерживают рынок. Прирост запасов в ETF, инвестирующих в золото, на прошедшей неделе составил 17,4 тонн. Общий уровень запасов в ETF составляет 3 881,2 тонн золота. Прирост в основном наблюдался в европейских и североамериканских ETF.

Цены на серебро на прошедшей неделе в корреляции с рынком золота упали от $25,25/унц до $23,64/унц. Соотношение цен между золотом и серебром достигло 80,34 (среднее значение за 5 лет — 79,50), сигнализируя о перепроданности актива. Соотношение платина/серебро составило 38,76 (среднее значение за 5 лет — 57).

Отчет The Silver Institute показал, что мировое предложение серебра в 2021 г. восстановилось на 5% г/г до 997,2 млн унций, при этом добыча выросла на 5% г/г, а вторичное предложение – на 7% г/г. При этом значительно – на 28% – выросли продажи серебра в официальном секторе. Мировое потребление серебра в 2021 г. восстановилось на 19% г/г. Наибольший прирост пришелся на инвестиции в физический металл (+36% г/г), производство столового серебра (+32% г/г) и ювелирных изделий (+21% г/г).

В 2022 г. мировое предложение серебра, по оценке The Silver Institute, продолжит расти (+3%), но прирост замедлится. Мировое потребление серебра вырастет на 5% г/г за счет продолжения роста в производстве серебряной утвари, ювелирных изделий и солнечных панелей. Баланс рынка серебра второй год будет дефицитным, а среднегодовая стоимость составит $23,90/унц.

Рынок платины на прошедшей неделе в корреляции с рынком золота понизился от $987/унц до $901/унц, пройдя вниз достаточно длительный диапазон консолидации $930 - 1 090/унц. Фундаментально рынок платины оставался слабым, в настоящий момент можно ожидать возобновления падающего тренда. Спред между золотом и платиной составил $1 001,5/унц, между палладием и платиной – $1 465/унц.

Цены на палладий на прошедшей неделе оставались стабильными вблизи уровня $2 420/унц. Однако в понедельник рынок обвалился к уровню $2 090/унц под влиянием падения на рынках прочих драгоценных металлов и на фондовом рынке. Локдауны в Китае отрицательно влияют на импорт металлов в страну и усиливают падение цен на платиноиды.

Компания «Норникель» в 1 кв. 2022 г. сократила производство палладия на 8% г/г до 706 тыс. унций. Однако прогноз по производству на 2022 г. сохранен без изменений: 2,451-2,708 млн унций палладия и 604-667 тыс. унций платины.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба