Сегодня у нас умеренно спекулятивная идея: взять акции американского холдинга Leidos (NYSE: LDOS), дабы заработать на стабильности его бизнеса.

Потенциал роста и срок действия: 16,5% за 15 месяцев без учета дивидендов; 9% годовых в течение 15 лет с учетом дивидендов. Во всех случаях учитывается возможность выделения одного из подразделений компании в отдельного эмитента.

Почему акции могут вырасти: потому что этот эмитент может привлечь как активистов, так и консервативных инвесторов.

Как действуем: берем акции сейчас по 107,19 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Аргументы в пользу компании

Сумма всех частей. Я считаю, что бизнес компании неплохо сбалансирован: военная часть и обслуживание гражданских ведомств американского правительства дает ее бизнесу устойчивость, а медицинский бизнес активно растет за счет трат крупных медицинских компаний на НИОКР.

На мой взгляд, это может привлечь в акции инвесторов, которые будут искать сочетания стабильности и перспективности в наше неспокойное время.

Оборона. Военный бизнес компании будет очень востребован в будущем по мере того, как другие страны будут пытаться оспорить американскую гегемонию, а американское правительство будет пытаться ответить на это увеличением военных трат.

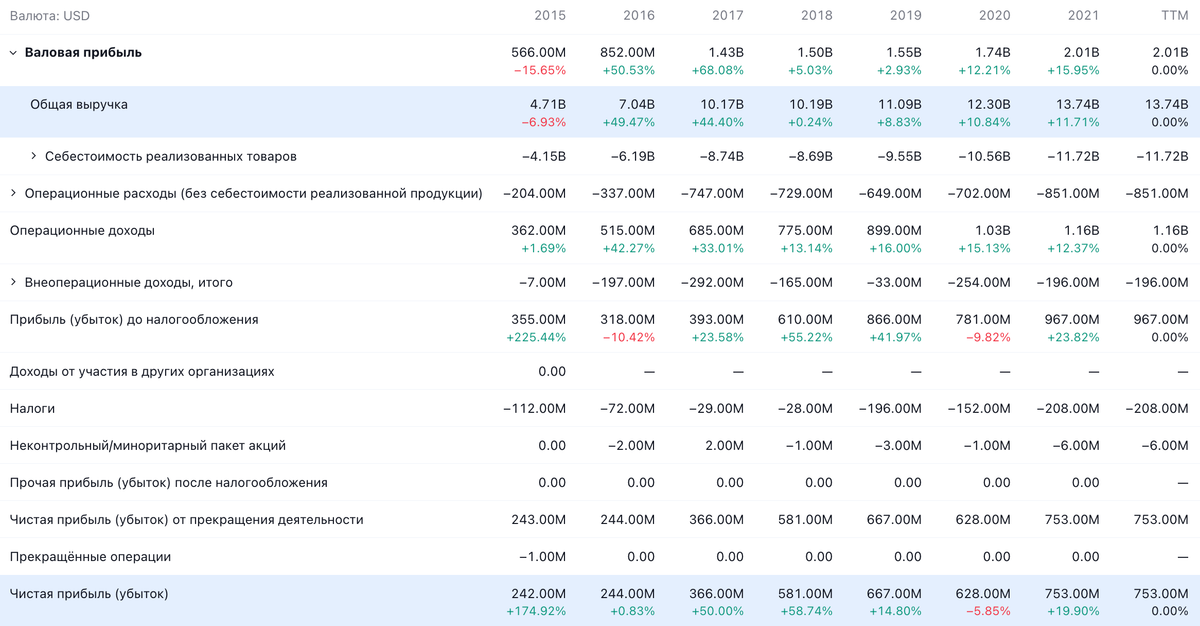

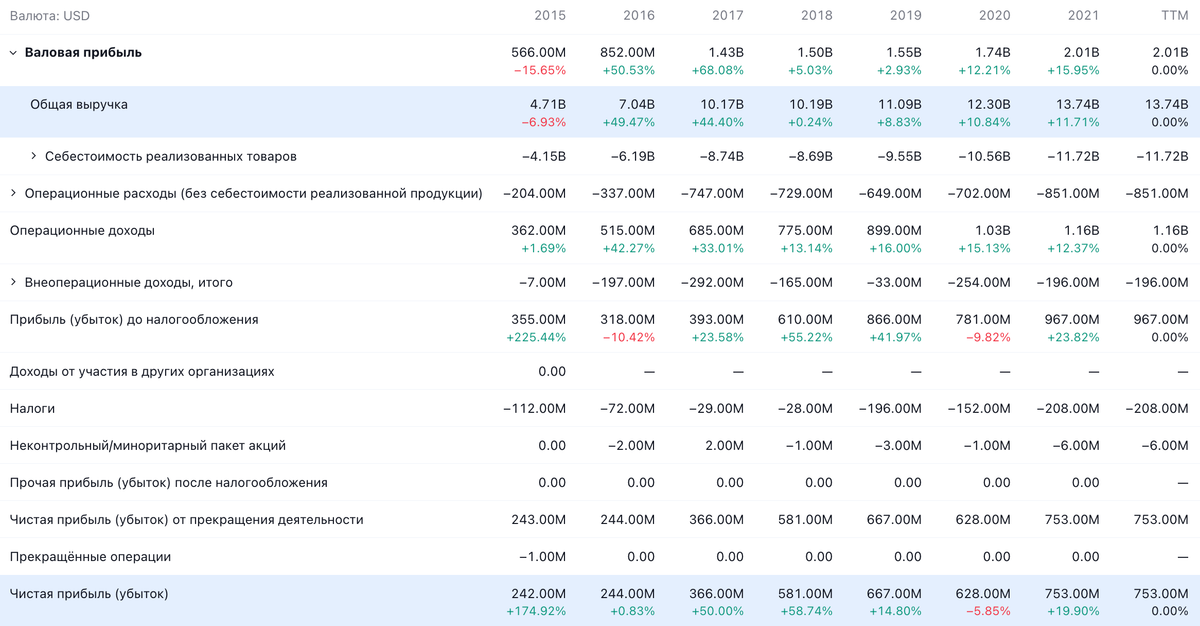

Время активизироваться. Финансовые показатели компании ощутимо выше уровня февраля 2020, но сейчас акции Leidos стоят почти столько же, сколько и тогда. По сути, котировки топчутся на месте, притом что бизнес компании показывает хорошие результаты.

На мой взгляд, такая ситуация располагает к появлению инвестора-активиста, который начнет требовать от руководства компании действий, которые приведут к росту котировок. Например, увеличения дивидендов.

Сейчас компания платит 1,44 $ на акцию в год — всего 27,37% от ее прибыли. Дивидендная доходность Leidos колеблется на уровне 1,3% годовых. Учитывая все вышесказанное, компания вполне может увеличить дивиденды раза так в два, а то и больше.

Недорого. Компания сейчас стоит недорого как в абсолютных, так и в относительных числах: капитализация 14,61 млрд, P / S 1,11 и P / E 20,56.

Могут купить. Учитывая все вышесказанное, компанию вполне могут купить. К слову, к этому ее может подтолкнуть инвестор-активист.

Время делиться. Медицинский бизнес компании выглядит лучше всего: выручка правительственной части Leidos выросла в 2021 примерно на 6%, а медицинской — на 30%. В то же время операционная маржа в процентах от выручки сегмента правительственной части компании находится где-то на уровне 7,5%, а у медицинской этот показатель составляет 17,3%.

Как мне кажется, медицинскую часть бизнеса вполне могут выделить в отдельного эмитента — и акции этой компании могут расти быстрее, чем у единой Leidos.

Такой вариант мне представляется крайне вероятным в случае атаки инвестора-активиста на эти акции. Но и без активистов вероятность его реализации очень высока: коммерческая медицина и обслуживание государственных ведомств — это, по сути, два разных бизнеса, операции компании не сильно пострадают при разделении. Это 3M не разделить без ущерба для всех частей, а вот Leidos вполне можно превратить в две разные компании.

Что может помешать

Бухгалтерия. У компании 8,917 млрд долларов задолженностей, из которых 3,229 млрд нужно погасить в течение года. Денег в распоряжении компании не так много: 727 млн на счетах и 2,189 млрд задолженностей контрагентов, так что есть вероятность того, что бремя задолженностей продолжит увеличиваться.

Учитывая, что ставки растут и кредиты дорожают, это плохо как для бухгалтерии Leidos, так и для котировок: инвесторы могут сторониться. Также такой большой объем задолженностей может ограничивать потенциал увеличения дивидендов.

Политические риски. Учитывая внутриполитические тенденции в США вроде BLM и культуры отмены, всегда есть вероятность того, что в США устроят или масштабную ревизию трат на силовые ведомства, или просто разом их сократят. В этом случае акции и бизнес компании сильно пострадают.

Что в итоге

Акции можно взять сейчас по 107,19 $. А дальше есть два варианта действий:

держать акции до уровня 125 $. Я думаю, что с учетом всех позитивных моментов мы достигнем его за следующие 15 месяцев;

держать акции 15 лет в горе и радости.

Вот что нужно иметь в виду:

В обоих случаях мы учитываем вероятность выделения медицинского подразделения компании в отдельного эмитента. Может получиться так, что акции основной Leidos упадут, а акции отдельной медицинской компании сильно вырастут. Как это работает, можно посмотреть в комментариях к идее по Synnex.

Дивидендная доходность акций компании не очень велика, так что, на мой взгляд, не имеет смысла суетиться и мониторить новости о выплатах. Даже если их сократят или вовсе отменят, не думаю, что акции сильно упадут. Хотя здесь я могу ошибаться.

Потенциал роста и срок действия: 16,5% за 15 месяцев без учета дивидендов; 9% годовых в течение 15 лет с учетом дивидендов. Во всех случаях учитывается возможность выделения одного из подразделений компании в отдельного эмитента.

Почему акции могут вырасти: потому что этот эмитент может привлечь как активистов, так и консервативных инвесторов.

Как действуем: берем акции сейчас по 107,19 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Аргументы в пользу компании

Сумма всех частей. Я считаю, что бизнес компании неплохо сбалансирован: военная часть и обслуживание гражданских ведомств американского правительства дает ее бизнесу устойчивость, а медицинский бизнес активно растет за счет трат крупных медицинских компаний на НИОКР.

На мой взгляд, это может привлечь в акции инвесторов, которые будут искать сочетания стабильности и перспективности в наше неспокойное время.

Оборона. Военный бизнес компании будет очень востребован в будущем по мере того, как другие страны будут пытаться оспорить американскую гегемонию, а американское правительство будет пытаться ответить на это увеличением военных трат.

Время активизироваться. Финансовые показатели компании ощутимо выше уровня февраля 2020, но сейчас акции Leidos стоят почти столько же, сколько и тогда. По сути, котировки топчутся на месте, притом что бизнес компании показывает хорошие результаты.

На мой взгляд, такая ситуация располагает к появлению инвестора-активиста, который начнет требовать от руководства компании действий, которые приведут к росту котировок. Например, увеличения дивидендов.

Сейчас компания платит 1,44 $ на акцию в год — всего 27,37% от ее прибыли. Дивидендная доходность Leidos колеблется на уровне 1,3% годовых. Учитывая все вышесказанное, компания вполне может увеличить дивиденды раза так в два, а то и больше.

Недорого. Компания сейчас стоит недорого как в абсолютных, так и в относительных числах: капитализация 14,61 млрд, P / S 1,11 и P / E 20,56.

Могут купить. Учитывая все вышесказанное, компанию вполне могут купить. К слову, к этому ее может подтолкнуть инвестор-активист.

Время делиться. Медицинский бизнес компании выглядит лучше всего: выручка правительственной части Leidos выросла в 2021 примерно на 6%, а медицинской — на 30%. В то же время операционная маржа в процентах от выручки сегмента правительственной части компании находится где-то на уровне 7,5%, а у медицинской этот показатель составляет 17,3%.

Как мне кажется, медицинскую часть бизнеса вполне могут выделить в отдельного эмитента — и акции этой компании могут расти быстрее, чем у единой Leidos.

Такой вариант мне представляется крайне вероятным в случае атаки инвестора-активиста на эти акции. Но и без активистов вероятность его реализации очень высока: коммерческая медицина и обслуживание государственных ведомств — это, по сути, два разных бизнеса, операции компании не сильно пострадают при разделении. Это 3M не разделить без ущерба для всех частей, а вот Leidos вполне можно превратить в две разные компании.

Что может помешать

Бухгалтерия. У компании 8,917 млрд долларов задолженностей, из которых 3,229 млрд нужно погасить в течение года. Денег в распоряжении компании не так много: 727 млн на счетах и 2,189 млрд задолженностей контрагентов, так что есть вероятность того, что бремя задолженностей продолжит увеличиваться.

Учитывая, что ставки растут и кредиты дорожают, это плохо как для бухгалтерии Leidos, так и для котировок: инвесторы могут сторониться. Также такой большой объем задолженностей может ограничивать потенциал увеличения дивидендов.

Политические риски. Учитывая внутриполитические тенденции в США вроде BLM и культуры отмены, всегда есть вероятность того, что в США устроят или масштабную ревизию трат на силовые ведомства, или просто разом их сократят. В этом случае акции и бизнес компании сильно пострадают.

Что в итоге

Акции можно взять сейчас по 107,19 $. А дальше есть два варианта действий:

держать акции до уровня 125 $. Я думаю, что с учетом всех позитивных моментов мы достигнем его за следующие 15 месяцев;

держать акции 15 лет в горе и радости.

Вот что нужно иметь в виду:

В обоих случаях мы учитываем вероятность выделения медицинского подразделения компании в отдельного эмитента. Может получиться так, что акции основной Leidos упадут, а акции отдельной медицинской компании сильно вырастут. Как это работает, можно посмотреть в комментариях к идее по Synnex.

Дивидендная доходность акций компании не очень велика, так что, на мой взгляд, не имеет смысла суетиться и мониторить новости о выплатах. Даже если их сократят или вовсе отменят, не думаю, что акции сильно упадут. Хотя здесь я могу ошибаться.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба