Продуктовый ритейл, пожалуй, один из самых защищенных секторов в текущей ситуации. Экспорта нет, поэтому и запретить его нельзя, цены на продукты растут в соответствии с инфляцией и больше. В операционной деятельности таких компаний не так активно задействуется иностранное оборудование, как в телекоммуникациях и горной добыче. Сегодня посмотрим, как «Магнит» чувствует себя в текущих условиях и какие у него перспективы.

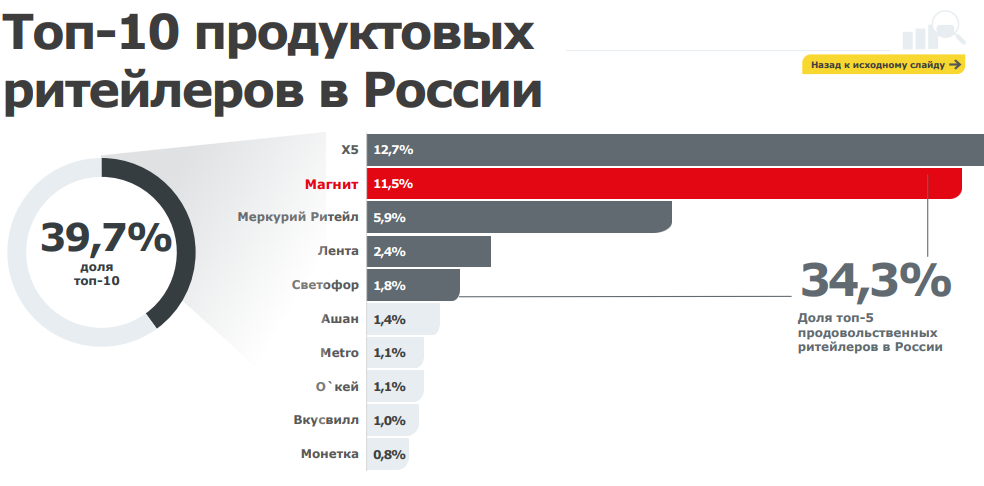

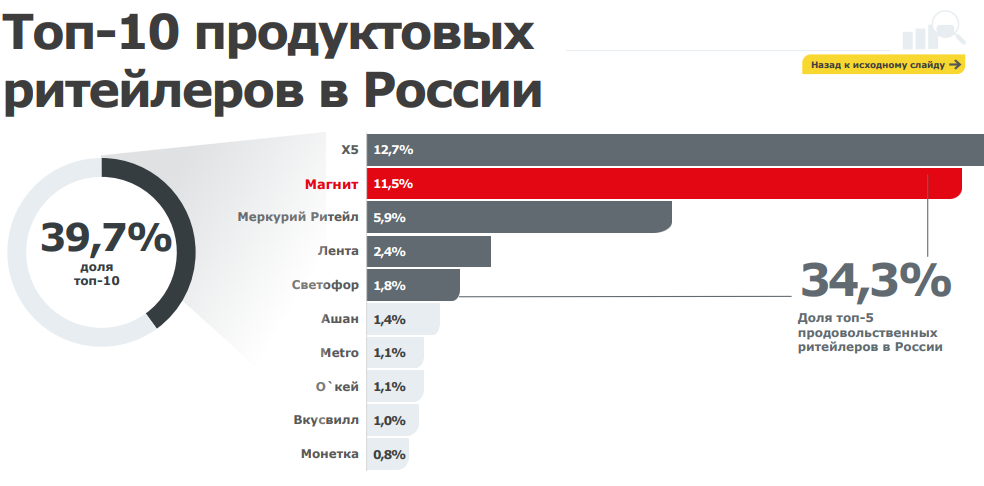

«Магнит» — второй по величине продуктовый ритейлер в России. Свое лидерство компания потеряла еще в 2015 году, когда произошла смена собственника и начались проблемы в операционном бизнесе. Сейчас компания постепенно восстанавливает позиции.

За последние 2 года «Магнит» поглотил 4 относительно небольших ритейлеров и группу «Дикси».

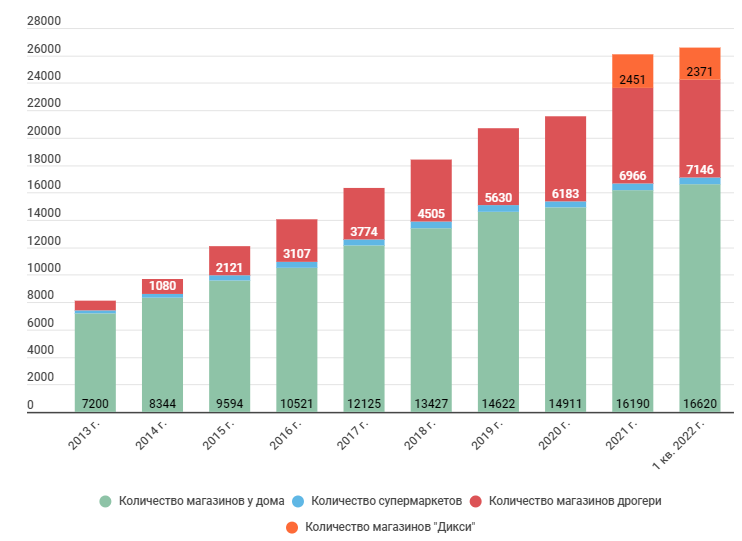

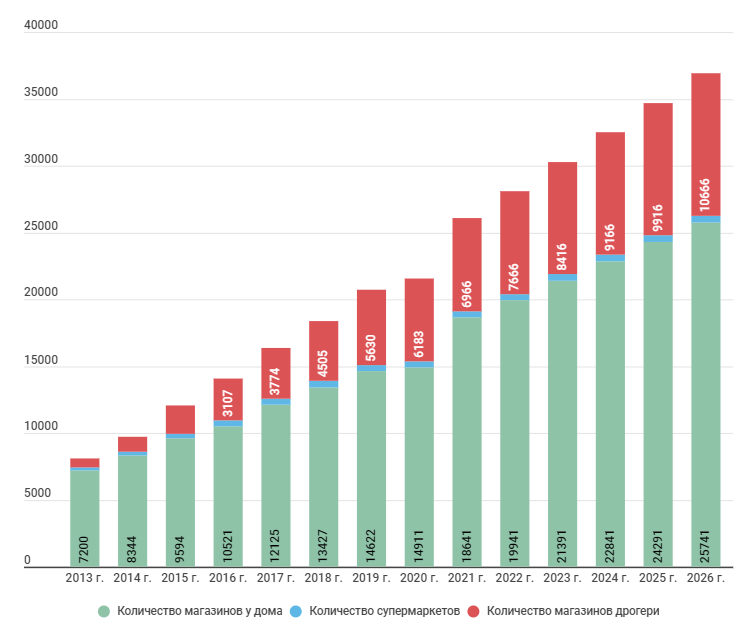

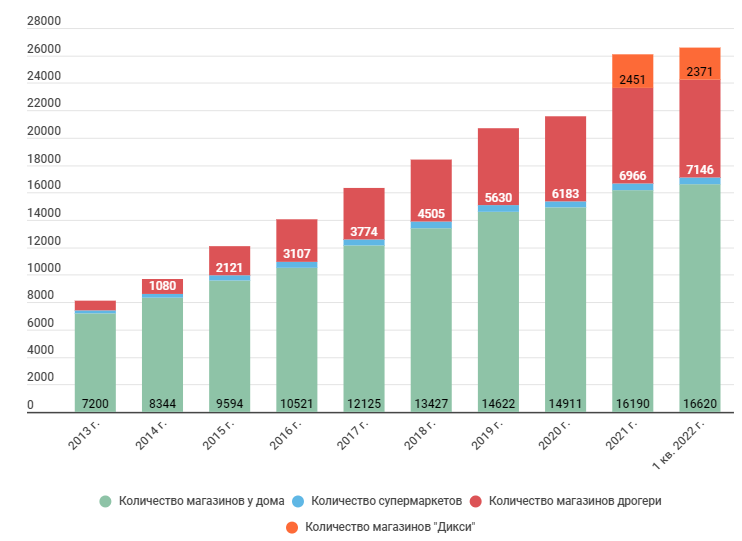

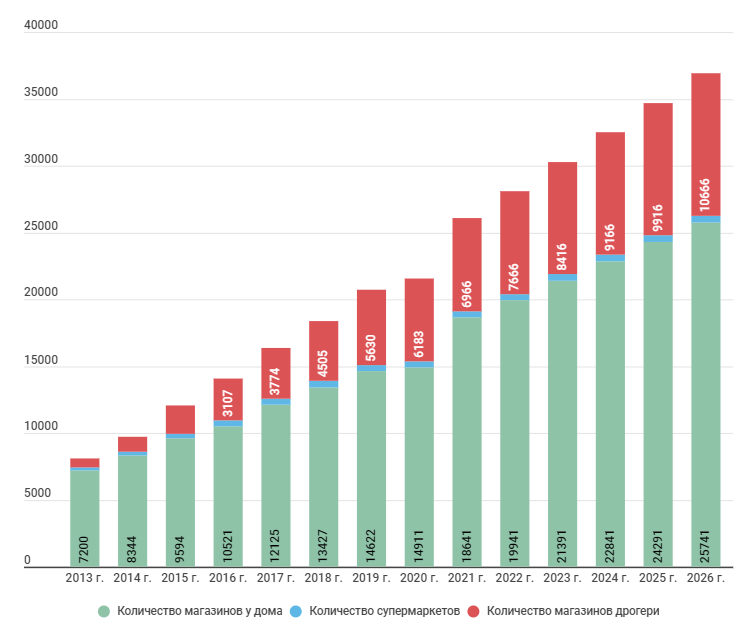

Поглощения и активное открытие новых магазинов привело к резкому увеличению торговых точек. «Магнит» активно развивает сразу несколько форматов.

В 1 квартале 2022 года рост продолжился. Число магазинов «Дикси» снизилось из-за переформатирования в магазины «Магнит».

За последние несколько лет компания смогла существенно нарастить долю магазинов дрогери (Косметик и Аптеки), что позволило расширить число потенциальных покупателей.

«Магнит» тестирует новые небольшие форматы по типу киосков и мини-кафе. Также в последнее время стало популярно развивать дискаунтеры. Учитывая текущую ситуацию, высокую инфляцию, снижение реальных доходов населения магазины подобного формата имеют большой спрос. Предполагается, что ассортимент в «Моей цене» будет на 50% состоять из собственных торговых марок. За счет более низких капитальных затрат, узкого ассортимента и экономии на коммерческих расходах рентабельность инвестиций в открытие таких магазинов больше, чем у классических.

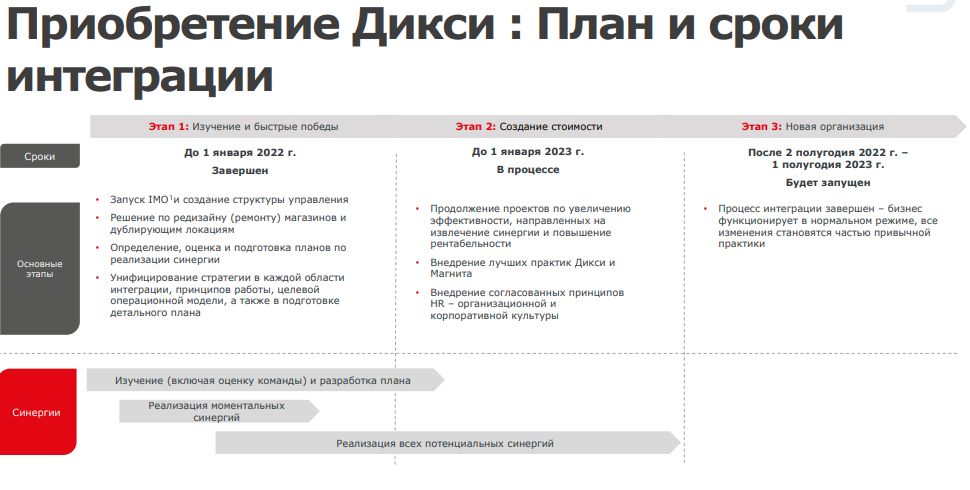

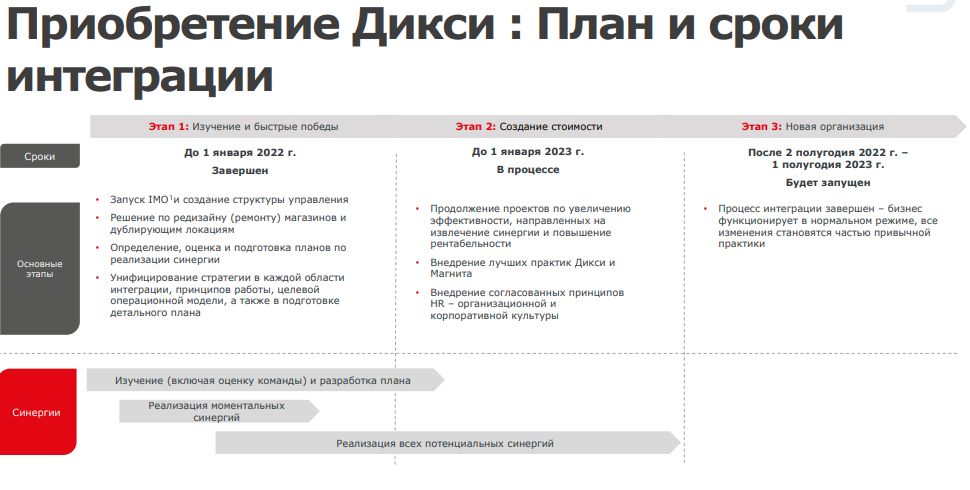

Что касается приобретения «Дикси», то «Магнит» планирует несколько этапов до полной интеграции. В конечном итоге это приведет к росту EBITDA и сеть выйдет на рентабельность, сопоставимую с другими форматами группы.

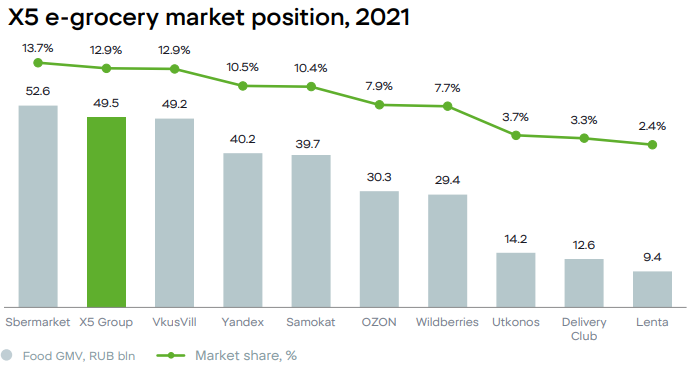

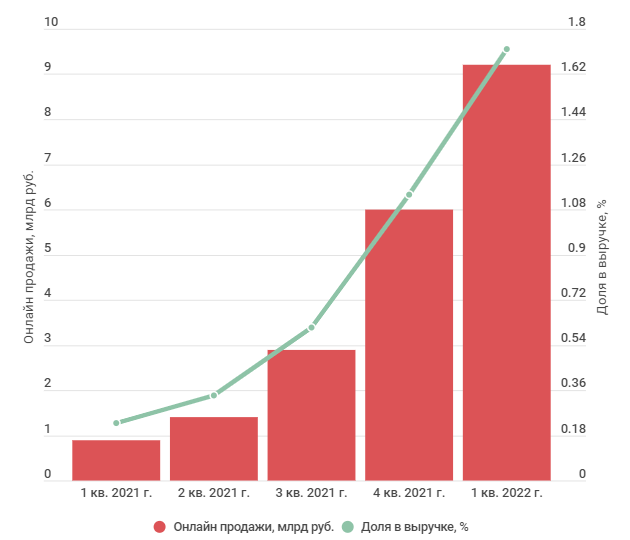

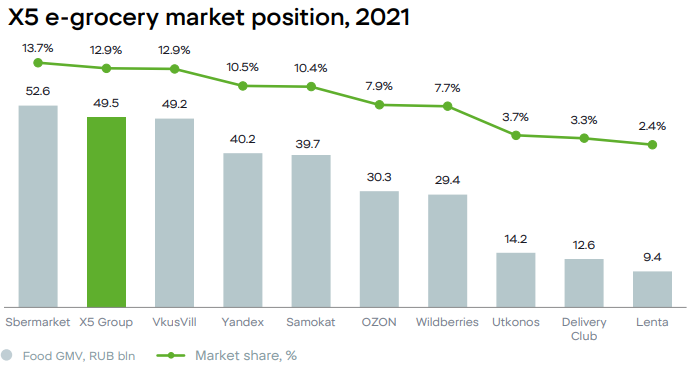

«Магнит» очень поздно стартовал с развитием приложения и доставки. Из-за этого №2 на рынке продуктового офлайн-ритейла сейчас находится на последних позициях в онлайне.

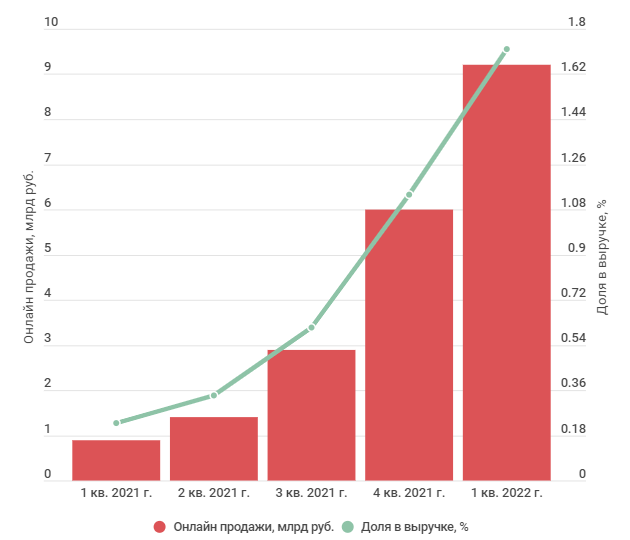

Товарооборот онлайн-доставки за 2021 год составил 11,2 млрд руб., это всего около 0,5% от общей выручки. Но уже в 1 кв. 2022 года выручка от онлайн-продаж уже составила 9,2 млрд руб. и 1,7% от общей выручки.

При этом большая часть доставки проходит через партнеров по типу Delivery club или «Сбермаркет», в то время, как другие ритейлеры уже успешно внедрили свои приложения.

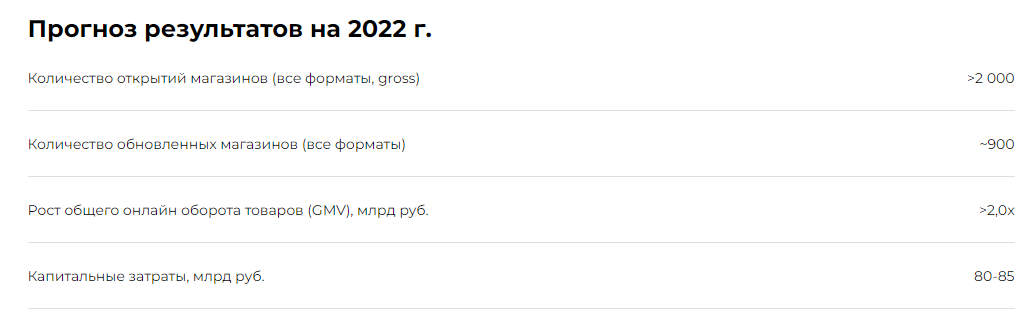

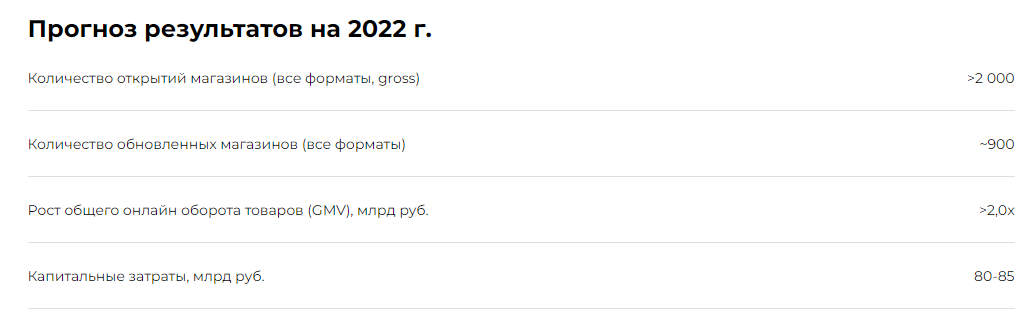

По презентациям и отчетам «Магнита» видно, что онлайн-сегмент для компании не в приоритете. Рассчитывать, что он резко выстрелит и повысит результаты не стоит. Но компания все равно старается не отставать от конкурентов и развивает свое приложение, внедряет разные виды доставок в зависимости от времени и среднего чека. Руководство планирует в 2022 году увеличить товарооборот в 2 раза. Судя по первому кварталу, это более чем реально.

Финансовые показатели

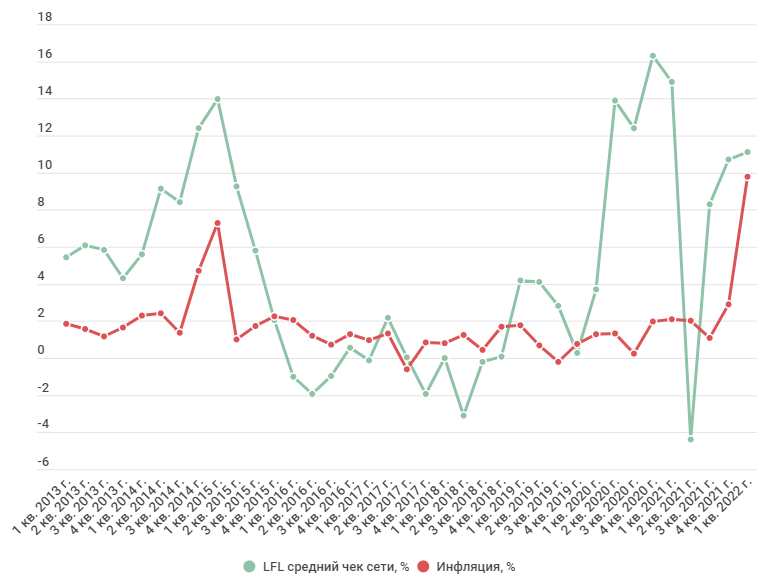

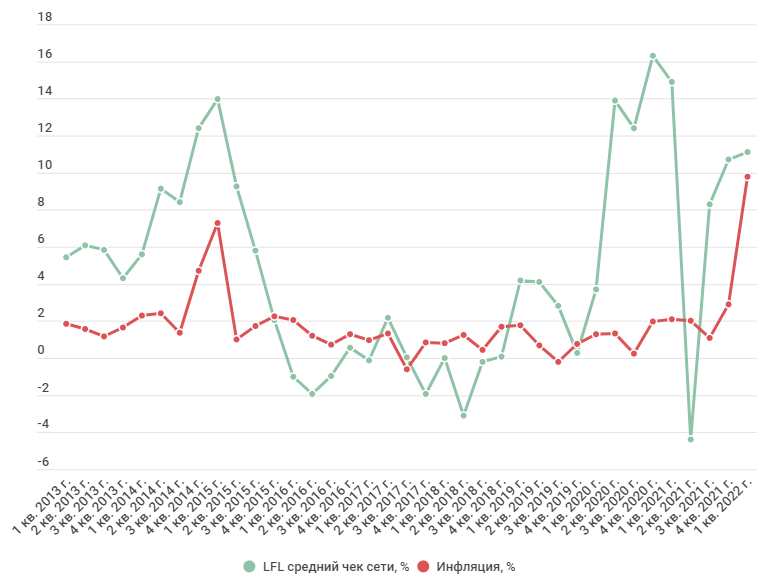

Средний чек обычно растет вместе с инфляцией. Исключением стал 2020 год, когда люди набирали запасы еды на длительный период на фоне паники и боязни лишний раз выходить из дома. Так что стоит ожидать, что в этом году у компании будет существенный прирост среднего чека, так как минимальные прогнозные значения инфляции — 20%.

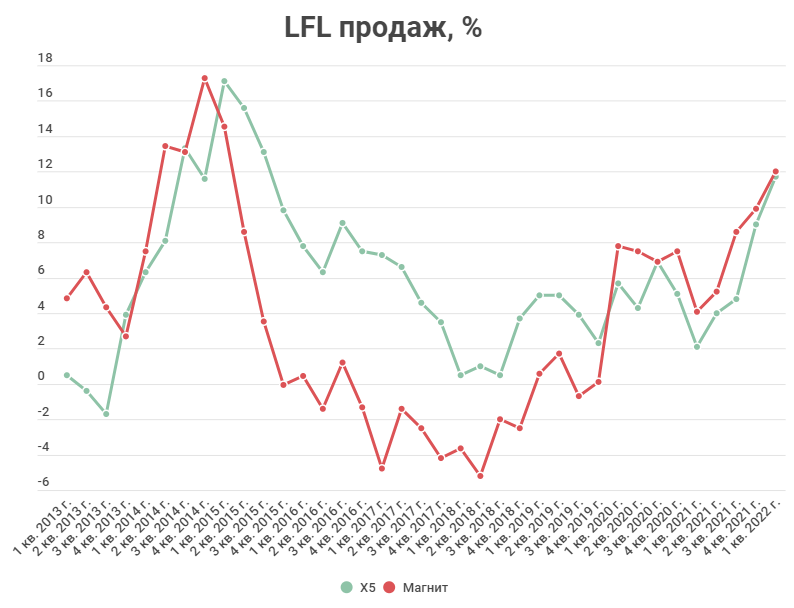

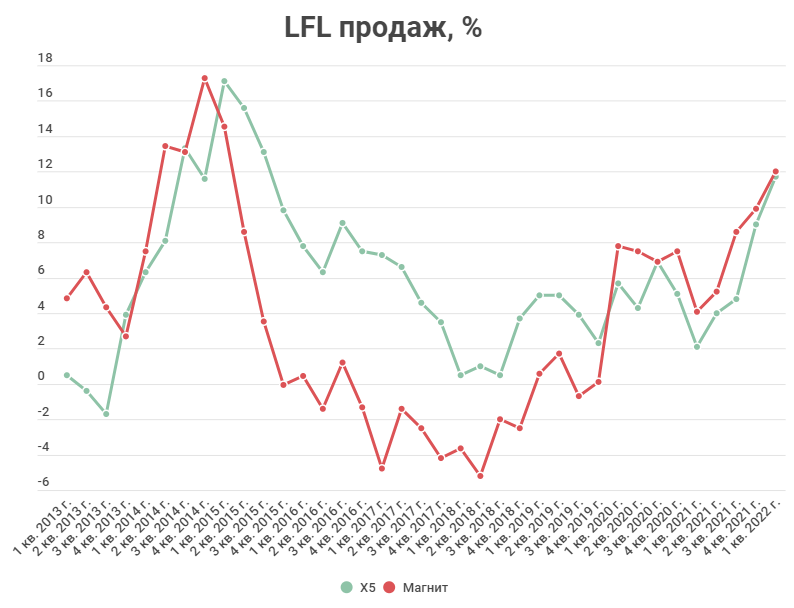

Если смотреть на динамику сопоставимых продаж, которые учитывают и средний чек и трафик, то «Магнит» стал обгонять своего основного конкурента X5. Во времена, когда инфляция была низкой, «Магниту» приходилось тяжко.

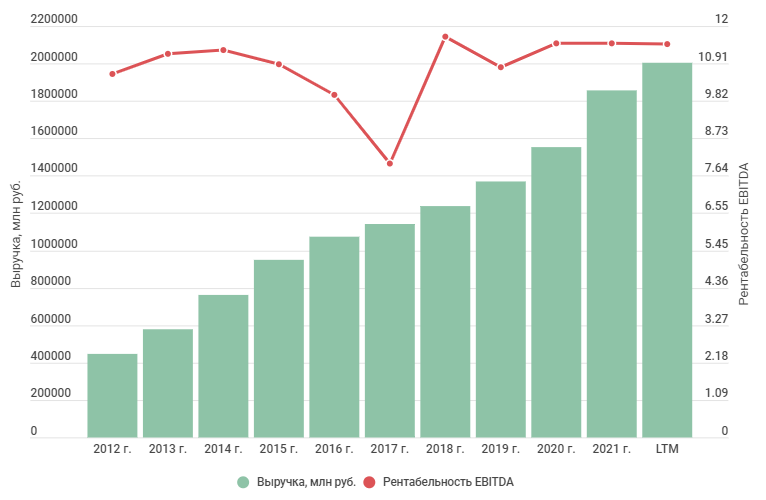

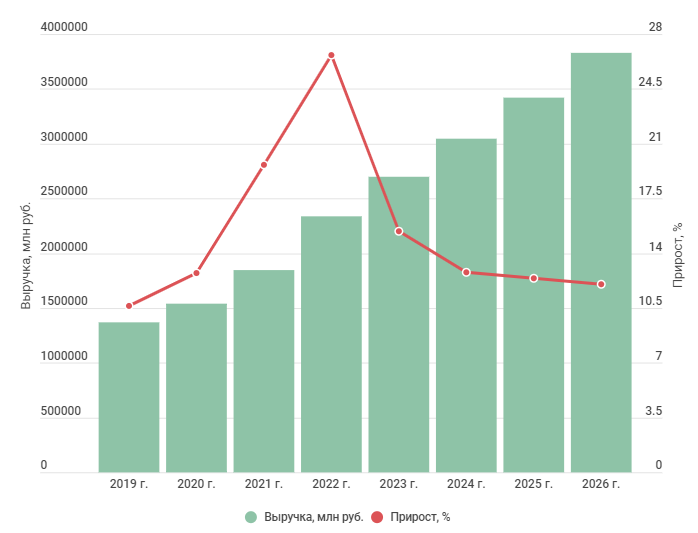

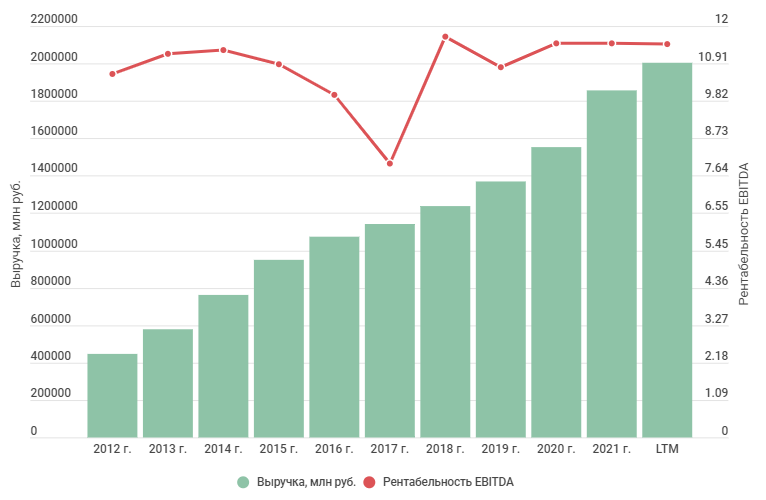

Выручка компании в 2021 году выросла на 20% с учетом поглощенной «Дикси» (результаты учитываются со 2-го полугодия). При этом рентабельность уже 4-й год закрепляется выше 10%.

В 1 квартале 2022 года выручка выросла на 37,7% год к году. В основном этому способствовало увеличение среднего чека. Наибольший рост показал чек магазинов дрогери, он вырос на 16,4% из-за того, что покупатели закупались бытовыми товарами и лекарствами на долгий срок.

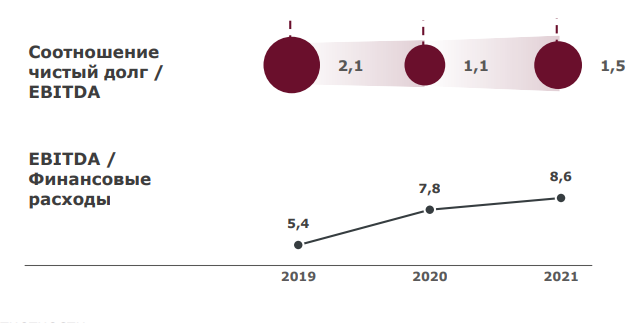

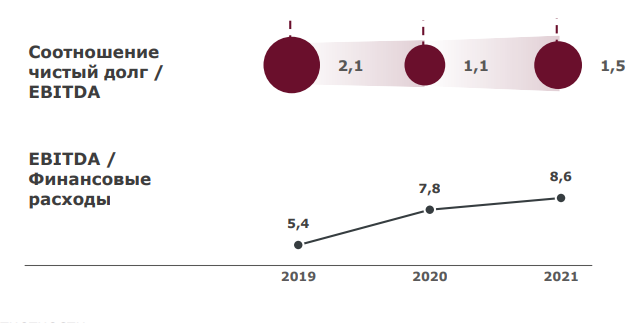

Долговая нагрузка немного выросла на фоне покупки «Дикси», но остается на нормальном уровне. Тем более, что у «Магнита» нет долгов в иностранной валюте, что защищает его от рисков, связанных с проведением платежей. Также почти весь долг с фиксированной процентной ставкой, это помогло избежать дополнительных расходов из-за повышение ставки ЦБ.

К сожалению инвесторов, «Магнит» отказался от выплаты дивидендов за 2021 год. Ожидалось, что компания может заплатить около 300 руб. на акцию. Но сейчас уже трудно удивить отменой дивидендов, скорее наоборот.

Остается надеяться, что это была разовая акция и выплаты за 9 мес. и 2022 год будут произведены. Я считаю, что компания сможет выплатить примерно такую же сумму, как планировалось в 2021 году, а то и больше. То есть около 600 руб., что при текущих ценах составляет 13,3% дивдоходности.

Сравнительный подход

Для сравнительного анализа мы возьмем 3 публичные компании из продуктового ритейла, известные всем. X5 и «Магнит» значительно выделяются по финансовым показателям и по сути являются главными конкурентами по отношению друг к другу.

Мультипликаторы «Магнита» выше средних по отрасли. Поэтому можно оценить в 3730 руб. за акцию, что ниже текущей рыночной цены.

Учитывая текущую ситуацию, сравнительный подход к оценке не может быть приоритетным. Это связано с тем, что наибольший вес при оценке «Магнита» имеют показатели X5 Retail Group, чьи акции в последний месяц заметно просели. И это не связано с фундаментальной оценкой. Все дело в том, что на Московской бирже торгуются депозитарные расписки компании. Расписки начали массово распродавать на фоне включения крупных банков и, соответственно, брокеров в санкционные списки. Другие инвесторы просто опасаются покупать ГДР, так как боятся заморозки этих активов.

На фоне всего этого я отдаю предпочтение доходному подходу для оценки «Магнита».

Доходный подход

На мой взгляд, текущая обстановка не сильно помешает реализации запланированной стратегии. Высокая инфляция поддерживает средний чек и, соответственно, выручку продуктового ритейла. Даже в условиях кризиса еда — последнее о чего откажется население. В целом это же касается лекарств и бытовой продукции.

Прогноз по открытию новых магазинов составлен с учетом стратегии компании 2022-2025. На графике магазины «Дикси» учтены в качестве магазинов у дома.

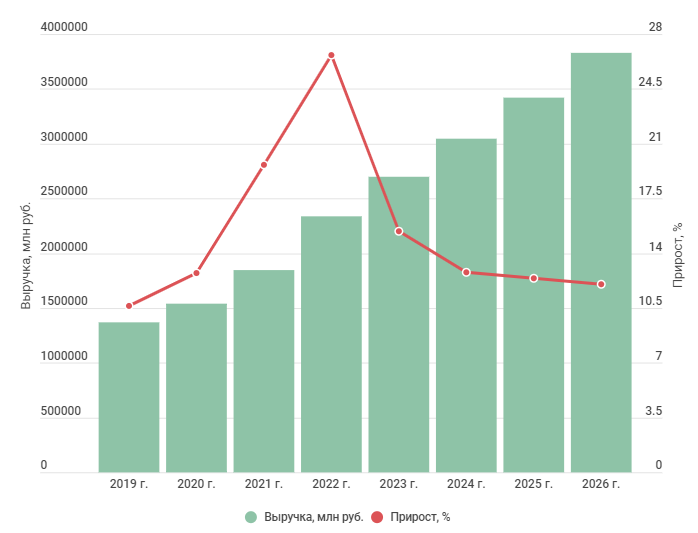

В 2022 году ожидается прирост выручки более 20% на фоне высокой инфляции. Затем будет снижение на фоне стабилизации ситуации в экономике, темпы роста вернутся к докризисным.

Сильного роста рентабельности ждать не стоит. Я предполагаю, что она будет увеличиваться постепенно, по мере завершения интеграции с «Дикси» и открытием новых форматов.

При ставке дисконтирования в 13,2% компанию можно оценить 6140 руб. за акцию.

Выводы

Продуктовый ритейл в нынешние времена действительно можно назвать защитным сектором. Инфляция переносится на продукты, выбывшие иностранные марки можно заменить собственными и повысить их продажи.

«Магнит» подошел к кризису в хорошем состоянии: расширение сети за счет приобретения «Дикси», относительно небольшой рублевый долг с фиксированными ставками и растущие операционные показатели.

Как оказалось, сейчас компаниям выгодно иметь регистрацию в РФ и акции на Московской бирже, а не ГДР. Инвесторы, уходящие из X5 вполне могут переходить в «Магнит», как вполне сопоставимую по масштабам и эффективности компанию.

«Магнит» — второй по величине продуктовый ритейлер в России. Свое лидерство компания потеряла еще в 2015 году, когда произошла смена собственника и начались проблемы в операционном бизнесе. Сейчас компания постепенно восстанавливает позиции.

За последние 2 года «Магнит» поглотил 4 относительно небольших ритейлеров и группу «Дикси».

Поглощения и активное открытие новых магазинов привело к резкому увеличению торговых точек. «Магнит» активно развивает сразу несколько форматов.

В 1 квартале 2022 года рост продолжился. Число магазинов «Дикси» снизилось из-за переформатирования в магазины «Магнит».

За последние несколько лет компания смогла существенно нарастить долю магазинов дрогери (Косметик и Аптеки), что позволило расширить число потенциальных покупателей.

«Магнит» тестирует новые небольшие форматы по типу киосков и мини-кафе. Также в последнее время стало популярно развивать дискаунтеры. Учитывая текущую ситуацию, высокую инфляцию, снижение реальных доходов населения магазины подобного формата имеют большой спрос. Предполагается, что ассортимент в «Моей цене» будет на 50% состоять из собственных торговых марок. За счет более низких капитальных затрат, узкого ассортимента и экономии на коммерческих расходах рентабельность инвестиций в открытие таких магазинов больше, чем у классических.

Что касается приобретения «Дикси», то «Магнит» планирует несколько этапов до полной интеграции. В конечном итоге это приведет к росту EBITDA и сеть выйдет на рентабельность, сопоставимую с другими форматами группы.

«Магнит» очень поздно стартовал с развитием приложения и доставки. Из-за этого №2 на рынке продуктового офлайн-ритейла сейчас находится на последних позициях в онлайне.

Товарооборот онлайн-доставки за 2021 год составил 11,2 млрд руб., это всего около 0,5% от общей выручки. Но уже в 1 кв. 2022 года выручка от онлайн-продаж уже составила 9,2 млрд руб. и 1,7% от общей выручки.

При этом большая часть доставки проходит через партнеров по типу Delivery club или «Сбермаркет», в то время, как другие ритейлеры уже успешно внедрили свои приложения.

По презентациям и отчетам «Магнита» видно, что онлайн-сегмент для компании не в приоритете. Рассчитывать, что он резко выстрелит и повысит результаты не стоит. Но компания все равно старается не отставать от конкурентов и развивает свое приложение, внедряет разные виды доставок в зависимости от времени и среднего чека. Руководство планирует в 2022 году увеличить товарооборот в 2 раза. Судя по первому кварталу, это более чем реально.

Финансовые показатели

Средний чек обычно растет вместе с инфляцией. Исключением стал 2020 год, когда люди набирали запасы еды на длительный период на фоне паники и боязни лишний раз выходить из дома. Так что стоит ожидать, что в этом году у компании будет существенный прирост среднего чека, так как минимальные прогнозные значения инфляции — 20%.

Если смотреть на динамику сопоставимых продаж, которые учитывают и средний чек и трафик, то «Магнит» стал обгонять своего основного конкурента X5. Во времена, когда инфляция была низкой, «Магниту» приходилось тяжко.

Выручка компании в 2021 году выросла на 20% с учетом поглощенной «Дикси» (результаты учитываются со 2-го полугодия). При этом рентабельность уже 4-й год закрепляется выше 10%.

В 1 квартале 2022 года выручка выросла на 37,7% год к году. В основном этому способствовало увеличение среднего чека. Наибольший рост показал чек магазинов дрогери, он вырос на 16,4% из-за того, что покупатели закупались бытовыми товарами и лекарствами на долгий срок.

Долговая нагрузка немного выросла на фоне покупки «Дикси», но остается на нормальном уровне. Тем более, что у «Магнита» нет долгов в иностранной валюте, что защищает его от рисков, связанных с проведением платежей. Также почти весь долг с фиксированной процентной ставкой, это помогло избежать дополнительных расходов из-за повышение ставки ЦБ.

К сожалению инвесторов, «Магнит» отказался от выплаты дивидендов за 2021 год. Ожидалось, что компания может заплатить около 300 руб. на акцию. Но сейчас уже трудно удивить отменой дивидендов, скорее наоборот.

Остается надеяться, что это была разовая акция и выплаты за 9 мес. и 2022 год будут произведены. Я считаю, что компания сможет выплатить примерно такую же сумму, как планировалось в 2021 году, а то и больше. То есть около 600 руб., что при текущих ценах составляет 13,3% дивдоходности.

Сравнительный подход

Для сравнительного анализа мы возьмем 3 публичные компании из продуктового ритейла, известные всем. X5 и «Магнит» значительно выделяются по финансовым показателям и по сути являются главными конкурентами по отношению друг к другу.

Мультипликаторы «Магнита» выше средних по отрасли. Поэтому можно оценить в 3730 руб. за акцию, что ниже текущей рыночной цены.

Учитывая текущую ситуацию, сравнительный подход к оценке не может быть приоритетным. Это связано с тем, что наибольший вес при оценке «Магнита» имеют показатели X5 Retail Group, чьи акции в последний месяц заметно просели. И это не связано с фундаментальной оценкой. Все дело в том, что на Московской бирже торгуются депозитарные расписки компании. Расписки начали массово распродавать на фоне включения крупных банков и, соответственно, брокеров в санкционные списки. Другие инвесторы просто опасаются покупать ГДР, так как боятся заморозки этих активов.

На фоне всего этого я отдаю предпочтение доходному подходу для оценки «Магнита».

Доходный подход

На мой взгляд, текущая обстановка не сильно помешает реализации запланированной стратегии. Высокая инфляция поддерживает средний чек и, соответственно, выручку продуктового ритейла. Даже в условиях кризиса еда — последнее о чего откажется население. В целом это же касается лекарств и бытовой продукции.

Прогноз по открытию новых магазинов составлен с учетом стратегии компании 2022-2025. На графике магазины «Дикси» учтены в качестве магазинов у дома.

В 2022 году ожидается прирост выручки более 20% на фоне высокой инфляции. Затем будет снижение на фоне стабилизации ситуации в экономике, темпы роста вернутся к докризисным.

Сильного роста рентабельности ждать не стоит. Я предполагаю, что она будет увеличиваться постепенно, по мере завершения интеграции с «Дикси» и открытием новых форматов.

При ставке дисконтирования в 13,2% компанию можно оценить 6140 руб. за акцию.

Выводы

Продуктовый ритейл в нынешние времена действительно можно назвать защитным сектором. Инфляция переносится на продукты, выбывшие иностранные марки можно заменить собственными и повысить их продажи.

«Магнит» подошел к кризису в хорошем состоянии: расширение сети за счет приобретения «Дикси», относительно небольшой рублевый долг с фиксированными ставками и растущие операционные показатели.

Как оказалось, сейчас компаниям выгодно иметь регистрацию в РФ и акции на Московской бирже, а не ГДР. Инвесторы, уходящие из X5 вполне могут переходить в «Магнит», как вполне сопоставимую по масштабам и эффективности компанию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба