5 мая 2022 T-Investments Городилов Михаил

S&P Global ставит палки в колеса страховым компаниям. Илон Маск одерживает победы.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

«Извинись, немедленно извинись!»: как S&P портит жизнь страховому бизнесу

С конца апреля рейтинговое агентство S&P Global (NYSE: SPGI) использует новую методологию оценки кредитоспособности страховых компаний — и последним это невыгодно. И вот почему.

Главное нововведение SPGI: при оценке инвестиционного портфеля страховых компаний она теперь будет снижать рейтинг для тех ценных бумаг, которым она не давала рейтинг сама. Для страховщиков это очень плохо, потому что на рейтинги их финансовой устойчивости сильно влияет статус бумаг у них в портфеле. А рейтинги — ключевой момент при оценке их как заимодателями, так и клиентами и инвесторами. Соответственно, чем ниже рейтинг бумаг в представлении SPGI, тем ниже общий рейтинг самих страховых компаний.

Разумеется, все это делается SPGI для того, чтобы заставить участников рынка платить ей за выставление кредитного рейтинга: если рейтинг им даст другая компания, то эта часть бизнеса SPGI будет страдать и у участников рынка будет меньше мотивации идти к SPGI.

Очень вероятно, что SPGI не будет сильно кошмарить инвестиционные рейтинги своих самых крупных конкурентов Fitch и Moody’s просто потому, что там работают специалисты плюс-минус такого же уровня.

Скорее всего, основной вал понижений у SPGI ждет ценные бумаги, которым рейтинг давали ее мелкие конкуренты DBRS Morningstar, Egan-Jones Ratings и Kroll Bond. В последние годы эти мелкие рейтинговые агентства активно выдавали относительно высокие рейтинги тем корпоративным эмитентам, которые не соответствовали уровню, необходимому для получения относительно высокого рейтинга у больших агентств. То есть, образно говоря, Kroll Bond могла выдать инвестиционный рейтинг такому эмитенту, которому та же SPGI присудила бы мусорный рейтинг.

Конечно же, страховщики протестуют против этих изменений и пытаются пролоббировать запрет регуляторов на такие действия со стороны SPGI. Но, на мой взгляд, вся эта ситуация имеет куда большее значение, чем это осознают в SPGI.

История с понижением SPGI «не своих» рейтингов показывает, что весь кредитно-рейтинговый бизнес зиждется на крайне сомнительных предпосылках: рейтинговые компании явно не заинтересованы в установлении истины и их волнует только оплата. Это, в принципе, логично: в конце концов, это частный бизнес. Но из-за такого подхода рынок оказывается переполнен бумагами компаний, реальная кредитоспособность которых ниже, чем заявлено. Это создает существенные риски для финансовой системы в целом.

Если казус со страховыми компаниями приведет к ревизии существующей системы оценки инвестиционных рейтингов, то бизнес SPGI, конечно, сильно пострадает.

«Распроклятый Илон Маск, ты моих не стоишь ласк»: последние успехи эксцентричного предпринимателя

Илона Маска можно считать настоящим любимцем Фортуны, поскольку прошедшая неделя принесла ему несколько побед.

Во-первых, в споре о SolarCity суд принял его сторону. Напомню предысторию: крупные акционеры Tesla (NASDAQ: TSLA) подали в суд на Маска за то, что, по их мнению, SolarCity была куплена и интегрирована в Tesla к выгоде Маска и нанесла ущерб остальным акционерам.

По мнению суда, пусть вся схема поглощения SolarCity была неидеальной, все же совет директоров одобрил сделку, так что «все по закону». Сейчас бывшая SolarCity дает около 3% выручки всей Tesla.

Во-вторых, другое его предприятие получило щедрые инвестиции: туннелестроительная компания Boring Company (игра слов: англ. boring — «бурение», «скучно») получила венчурных инвестиций на сумму 675 млн долларов, достигнув тем самым оценочной стоимости 5,675 млрд.

Компания должна будет строить тоннели в рамках плана Маска по созданию сети вакуумной транспортировки Hyperloop. Так что можно сказать, что Маск — это предприниматель-рецидивист, который не ограничивается управлением лишь одним бизнесом.

А если серьезно, то получение финансирования Boring на фоне прочих приключений Маска говорит о том, что у его имени серьезный вес и оно способно привлекать инвесторов.

Тем временем история с покупкой Маском социальной платформы Twitter (NYSE: TWTR) близится к завершению: компания приняла предложение о покупке. Все уже достаточно серьезно: согласно условиям соглашения та сторона, которая сорвет закрытие сделки, должна будет выплатить другой стороне неустойку в миллиард долларов.

Если сделка сорвется из-за действий Маска, то он должен будет выплатить Twitter эту сумму. А если сделка сорвется со стороны Twitter, например на собрании акционеров проголосуют против продажи компании, то тут уж будет очередь компании раскошелиться.

В этой сделке удивительно все. И то, как за неделю до первых новостей о ней Маск говорил, что не будет покупать компанию и что вообще управлять ею — это головная боль. И то, как внезапно изменил свое мнение после того, как с ним поговорили классово и интеллектуально близкие ему предприниматели. И то, что Маск в сжатые сроки нашел финансирование для этой сделки.

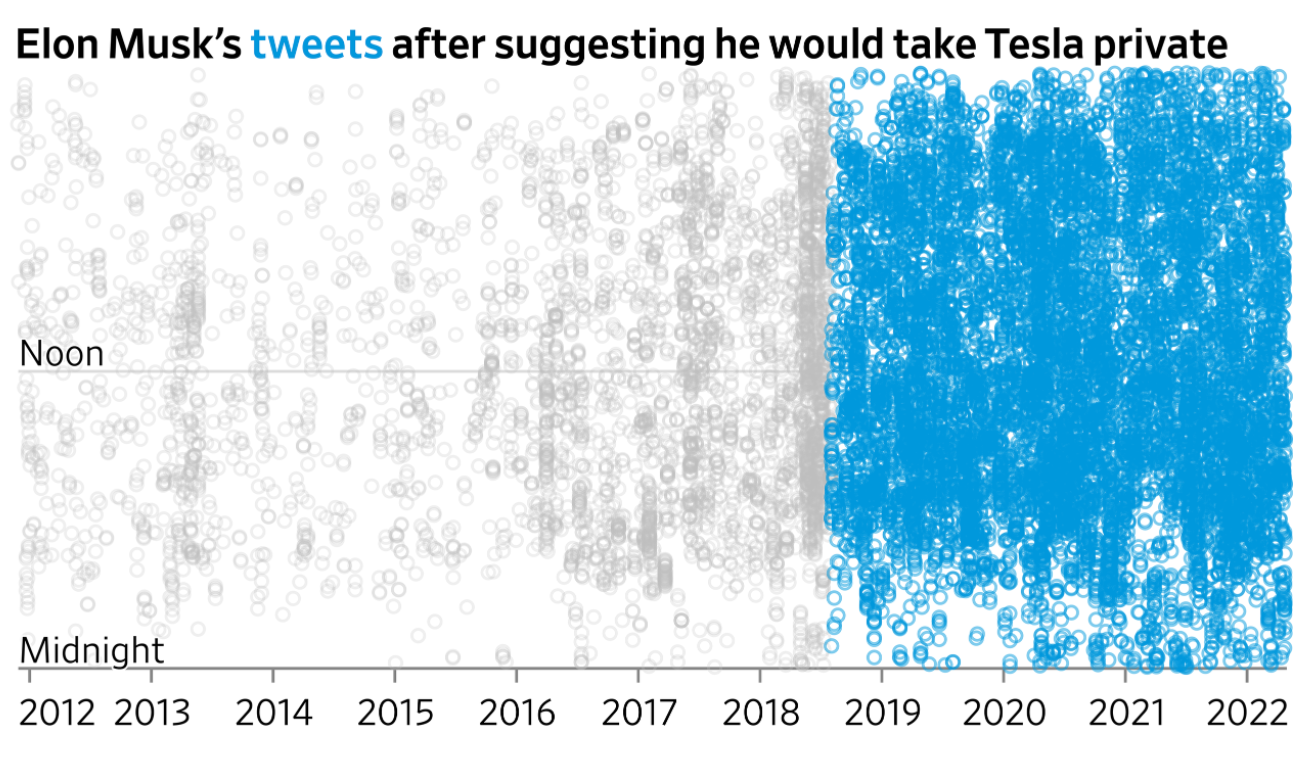

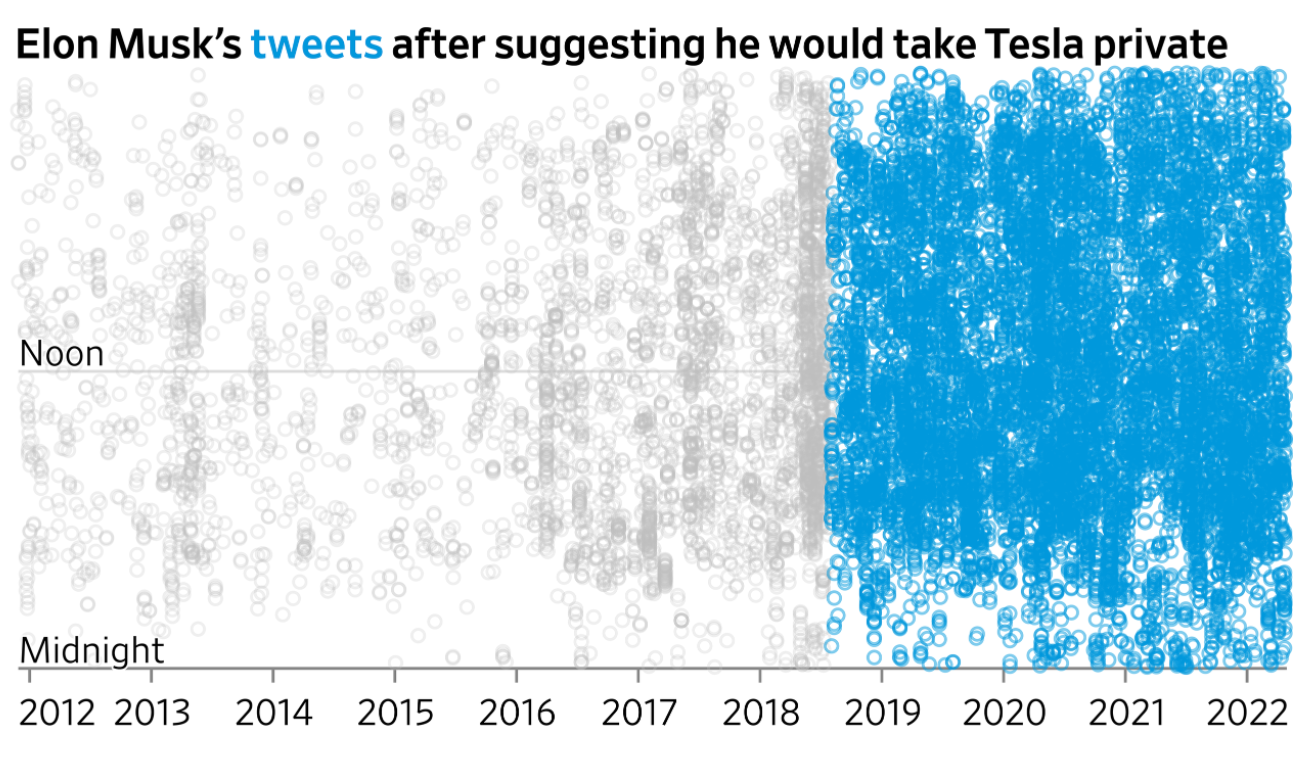

Твиты Маска после его сообщения о том, что он планирует выкупить Tesla

Твиты Маска про его компании

Наиболее частые идеограммы в твитах Илона Маска. Источник: Wall Street Journal

Так или иначе, сделка скоро должна состояться. Коммерческого смысла в покупке Twitter нет, но правильное использование платформы Маском может иметь немалую пользу для котировок Tesla.

Над Маском постоянно висит угроза иска со стороны регуляторов по поводу «злоупотребления твиттером». История эта тянется с 2018 и еще может аукнуться как самому Маску, так и тем, кому посчастливилось стать акционерами его предприятий: очевидно, что львиная доля очарования котировок в глазах инвесторов генерируется непосредственно Маском. А значит, его отстранение может привести к падению акций той же Tesla.

Впрочем, можно скромно надеяться на то, что Маск продержится еще пару лет: по некоторым сообщениям, он планирует вывести Twitter на биржу снова через несколько лет.

Дисклеймер: когда мы говорим о том, что что-то выросло, мы имеем в виду сравнение с аналогичным кварталом годом ранее. Поскольку все эмитенты из США, то все результаты в долларах. При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

«Извинись, немедленно извинись!»: как S&P портит жизнь страховому бизнесу

С конца апреля рейтинговое агентство S&P Global (NYSE: SPGI) использует новую методологию оценки кредитоспособности страховых компаний — и последним это невыгодно. И вот почему.

Главное нововведение SPGI: при оценке инвестиционного портфеля страховых компаний она теперь будет снижать рейтинг для тех ценных бумаг, которым она не давала рейтинг сама. Для страховщиков это очень плохо, потому что на рейтинги их финансовой устойчивости сильно влияет статус бумаг у них в портфеле. А рейтинги — ключевой момент при оценке их как заимодателями, так и клиентами и инвесторами. Соответственно, чем ниже рейтинг бумаг в представлении SPGI, тем ниже общий рейтинг самих страховых компаний.

Разумеется, все это делается SPGI для того, чтобы заставить участников рынка платить ей за выставление кредитного рейтинга: если рейтинг им даст другая компания, то эта часть бизнеса SPGI будет страдать и у участников рынка будет меньше мотивации идти к SPGI.

Очень вероятно, что SPGI не будет сильно кошмарить инвестиционные рейтинги своих самых крупных конкурентов Fitch и Moody’s просто потому, что там работают специалисты плюс-минус такого же уровня.

Скорее всего, основной вал понижений у SPGI ждет ценные бумаги, которым рейтинг давали ее мелкие конкуренты DBRS Morningstar, Egan-Jones Ratings и Kroll Bond. В последние годы эти мелкие рейтинговые агентства активно выдавали относительно высокие рейтинги тем корпоративным эмитентам, которые не соответствовали уровню, необходимому для получения относительно высокого рейтинга у больших агентств. То есть, образно говоря, Kroll Bond могла выдать инвестиционный рейтинг такому эмитенту, которому та же SPGI присудила бы мусорный рейтинг.

Конечно же, страховщики протестуют против этих изменений и пытаются пролоббировать запрет регуляторов на такие действия со стороны SPGI. Но, на мой взгляд, вся эта ситуация имеет куда большее значение, чем это осознают в SPGI.

История с понижением SPGI «не своих» рейтингов показывает, что весь кредитно-рейтинговый бизнес зиждется на крайне сомнительных предпосылках: рейтинговые компании явно не заинтересованы в установлении истины и их волнует только оплата. Это, в принципе, логично: в конце концов, это частный бизнес. Но из-за такого подхода рынок оказывается переполнен бумагами компаний, реальная кредитоспособность которых ниже, чем заявлено. Это создает существенные риски для финансовой системы в целом.

Если казус со страховыми компаниями приведет к ревизии существующей системы оценки инвестиционных рейтингов, то бизнес SPGI, конечно, сильно пострадает.

«Распроклятый Илон Маск, ты моих не стоишь ласк»: последние успехи эксцентричного предпринимателя

Илона Маска можно считать настоящим любимцем Фортуны, поскольку прошедшая неделя принесла ему несколько побед.

Во-первых, в споре о SolarCity суд принял его сторону. Напомню предысторию: крупные акционеры Tesla (NASDAQ: TSLA) подали в суд на Маска за то, что, по их мнению, SolarCity была куплена и интегрирована в Tesla к выгоде Маска и нанесла ущерб остальным акционерам.

По мнению суда, пусть вся схема поглощения SolarCity была неидеальной, все же совет директоров одобрил сделку, так что «все по закону». Сейчас бывшая SolarCity дает около 3% выручки всей Tesla.

Во-вторых, другое его предприятие получило щедрые инвестиции: туннелестроительная компания Boring Company (игра слов: англ. boring — «бурение», «скучно») получила венчурных инвестиций на сумму 675 млн долларов, достигнув тем самым оценочной стоимости 5,675 млрд.

Компания должна будет строить тоннели в рамках плана Маска по созданию сети вакуумной транспортировки Hyperloop. Так что можно сказать, что Маск — это предприниматель-рецидивист, который не ограничивается управлением лишь одним бизнесом.

А если серьезно, то получение финансирования Boring на фоне прочих приключений Маска говорит о том, что у его имени серьезный вес и оно способно привлекать инвесторов.

Тем временем история с покупкой Маском социальной платформы Twitter (NYSE: TWTR) близится к завершению: компания приняла предложение о покупке. Все уже достаточно серьезно: согласно условиям соглашения та сторона, которая сорвет закрытие сделки, должна будет выплатить другой стороне неустойку в миллиард долларов.

Если сделка сорвется из-за действий Маска, то он должен будет выплатить Twitter эту сумму. А если сделка сорвется со стороны Twitter, например на собрании акционеров проголосуют против продажи компании, то тут уж будет очередь компании раскошелиться.

В этой сделке удивительно все. И то, как за неделю до первых новостей о ней Маск говорил, что не будет покупать компанию и что вообще управлять ею — это головная боль. И то, как внезапно изменил свое мнение после того, как с ним поговорили классово и интеллектуально близкие ему предприниматели. И то, что Маск в сжатые сроки нашел финансирование для этой сделки.

Твиты Маска после его сообщения о том, что он планирует выкупить Tesla

Твиты Маска про его компании

Наиболее частые идеограммы в твитах Илона Маска. Источник: Wall Street Journal

Так или иначе, сделка скоро должна состояться. Коммерческого смысла в покупке Twitter нет, но правильное использование платформы Маском может иметь немалую пользу для котировок Tesla.

Над Маском постоянно висит угроза иска со стороны регуляторов по поводу «злоупотребления твиттером». История эта тянется с 2018 и еще может аукнуться как самому Маску, так и тем, кому посчастливилось стать акционерами его предприятий: очевидно, что львиная доля очарования котировок в глазах инвесторов генерируется непосредственно Маском. А значит, его отстранение может привести к падению акций той же Tesla.

Впрочем, можно скромно надеяться на то, что Маск продержится еще пару лет: по некоторым сообщениям, он планирует вывести Twitter на биржу снова через несколько лет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба