Сегодня у нас умеренно спекулятивная идея: взять акции ИТ-компании Black Knight (NYSE: BKI), чтобы заработать на скорой покупке компании.

Потенциал роста и срок действия: 22,5% за 20 месяцев; 10% годовых в течение 10 лет.

Почему акции могут вырасти: потому что компанию уже покупают. Но и без этого бизнес у нее неплохой.

Как действуем: берем акции сейчас по 69,34 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

BKI делает ПО для анализа ипотечных сделок и их дальнейшего обслуживания.

Выручка компании, согласно ее годовому отчету, делится на следующие сегменты.

Решения в сфере ПО — 85%. Выручка сегмента делится на две части. ПО для обслуживания займов занимает 67% — сюда входит все, что связано с автоматизацией работы отдела ипотечных займов, выплатами по самим займам, сопутствующей работой бухгалтерии. Выручка зависит от количества обрабатываемых ипотечных займов.

33% дает ПО для выдачи займов — сюда входит все, что связано с обработкой ипотечных займов и их выдачей. Так же, как и в предыдущей части, выручка зависит от количества заявок. Маржа EBITDA сегмента — 57,1% от его выручки.

Данные и аналитика — 15%. Услуги для корпоративных игроков, работающих в сфере недвижимости, связанные с предоставлением данных по кредитным рискам, моделированию поведения потребителей. Маржа EBITDA сегмента — 35,6% от его выручки.

Работает компания только в США.

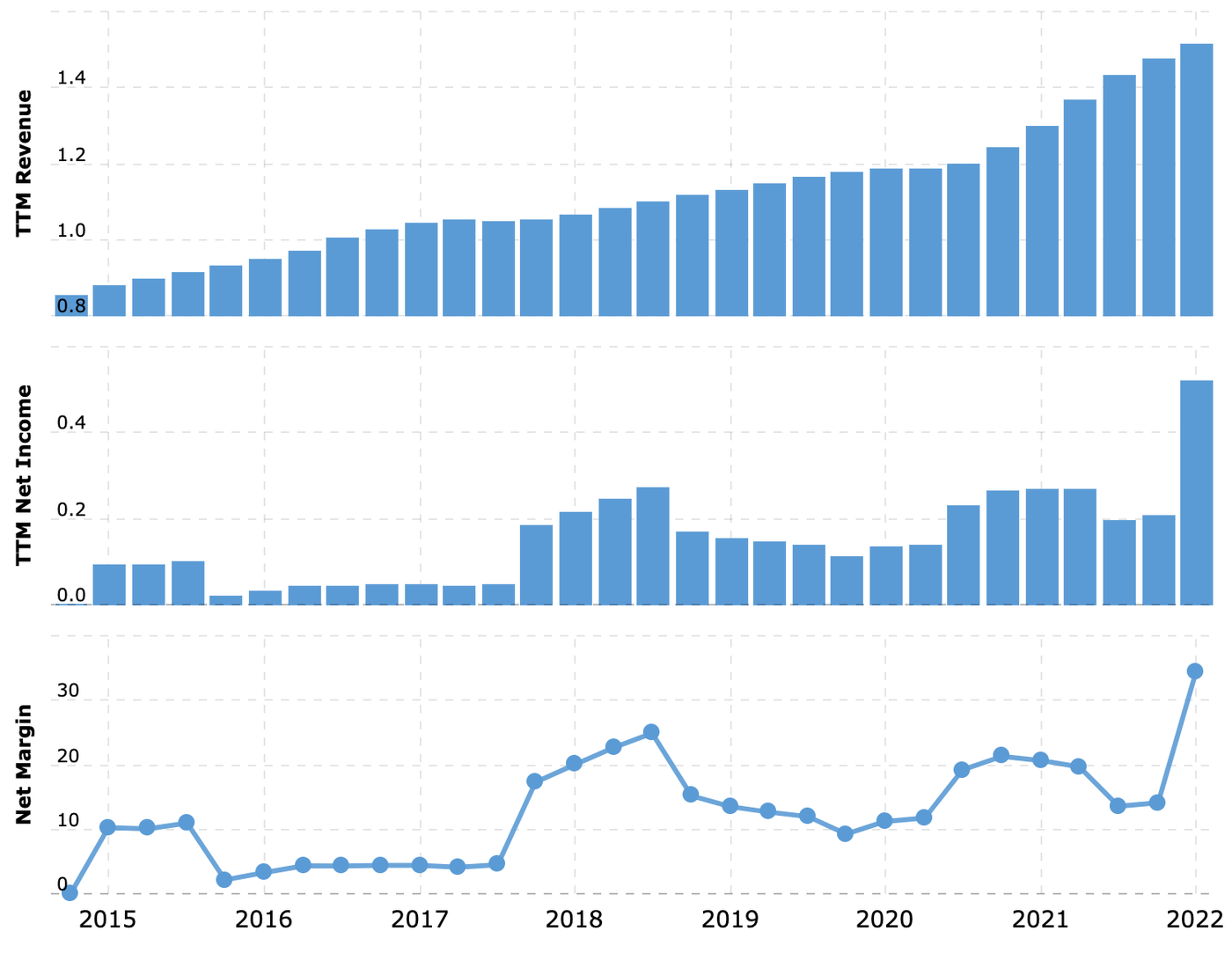

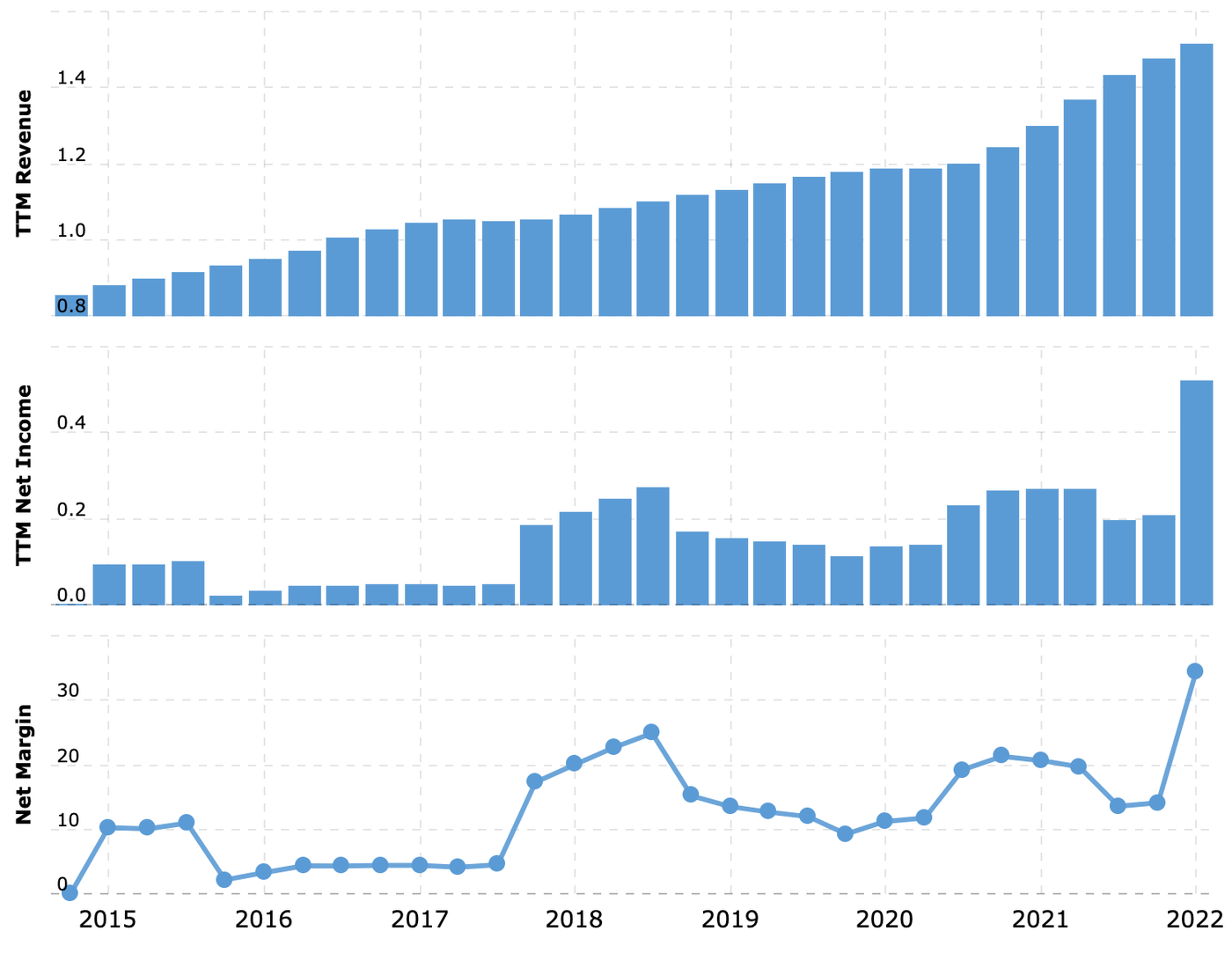

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Скачок прибыли в минувшем квартале связан с разовыми крупными доходами компании от инвестиций в Dun & Bradstreet, не связанных с основными операциями бизнеса BKI. Источник: Macrotrends

Аргументы в пользу компании

Упало. За минувшие полгода акции компании сильно подешевели: с 83 до 69,34 $. Виной тому стало небольшое снижение маржинальности ее бизнеса в последних двух кварталах. Я считаю, что с учетом ее низкой цены и некоторых обстоятельств мы можем надеяться на отскок.

Покупают. Компанию покупает оператор биржевых площадок Intercontinental Exchange (ICE). BKI покупают по цене 85 $ за акцию — с премией 35% к цене. Детали пока неизвестны, но идут разговоры о том, что 80% суммы покупки оплатят деньгами — по 69 $ за акцию, а остальное инвесторы получат акциями ICE. По этому вопросу инвесторы еще, впрочем, будут проводить голосование, и точные пропорции станут известны гораздо позже.

Сделку должны будут закрыть где-то во второй половине 2023, поэтому есть немалая вероятность того, что до этого момента появится новый покупатель, который предложит BKI цену повыше.

BKI покупают, оценивая компанию следующим образом: P / E — 42 с учетом ее операционной прибыли без разовых непрофильных доходов и P / S — 8,73. Это довольно немало, но по меркам ИТ не сказать чтобы безумно много. Особенно если учитывать прибыльность BKI — другому потенциальному покупателю имеет смысл предложить компании цену повыше.

Это может спровоцировать торг за BKI, что приведет к росту котировок выше уже предложенного ICE уровня покупки. Как мне кажется, ICE мотивирована торговаться за BKI, поскольку ее основной биржевой бизнес сейчас находится под угрозой.

Корпоративный сектор ищет возможности создания альтернативных биржевых площадок, а профессионалы из мира инвестиций недовольны высокой стоимостью услуг компании. Поэтому ICE интенсивно развивает околоипотечный бизнес. Но если BKI купят по текущей цене, то мы получим неплохую доходность.

«Нас и здесь неплохо кормят». Даже если компанию не купят, то выглядит она все равно неплохо. P / E у нее, если вычесть ее разовые непрофильные доходы от инвестиций, составляет 33, что по меркам ИТ недорого. Сектор, в котором она работает, крайне перспективен: сегмент операций с недвижимостью так и напрашивается на цифровизацию. Так что даже если BKI не купят, то мы останемся с акциями очень неплохой компании, которые имеет смысл подержать подольше.

Что может помешать

Все проблемы, с которыми мы можем столкнуться при инвестировании в BKI, актуальны только в случае, если ее не купят. Например, регуляторы заблокируют сделку. Разберемся, какие могут возникнуть проблемы.

Акции BKI временно упадут. Также если сделка развалится по вине BKI, скажем акционеры ее заблокируют, то компании придется выплатить разовую неустойку — больше 300 млн долларов.

Рикошет. В случае потрясений на рынке ипотеки акции компании пострадают от рикошета: скепсис инвесторов будет распространяться на всех эмитентов, без оглядки на фундаментальные основания бизнеса. В то же время в долгосрочной перспективе, как мне видится, BKI ничего не грозит, кроме полного экономического коллапса США. Перевести все операции «в цифру» по максимуму — это важнейшая задача для всех ипотечных игроков в США.

Долги. У компании очень большой объем задолженностей — 3,451 млрд, из которых, впрочем, только 365,9 млн нужно погасить в течение года. Но денег непосредственно в ее распоряжении не так чтобы очень много: 27,6 млн на счетах и 194,3 млн задолженностей контрагентов. Долгов у нее многовато, и это будет отпугивать немало инвесторов в свете поднятия ставок и подорожания обслуживания кредитов.

Что в итоге

Берем акции сейчас по 69,34 $. А дальше есть два варианта развития событий:

за следующие 20 месяцев сделку закроют, и мы получим деньги и акции ICE, а может быть, только деньги;

компанию не купят. Это неидеальный вариант, но, так как BKI — неплохая компания, имеет смысл подержать эти акции следующие 10 лет, чтобы она показала свой потенциал в одиночном плавании.

Так как ICE будет платить частично своими акциями, есть смысл взять определенное количество акций BKI, чтобы точно получить целую акцию ICE в итоге. Исходить следует из цены акций ICE — на данный момент она составляет 98,27 $, и в этом случае следует взять 7 акций BKI. Но, как я говорил выше, соотношение может измениться.

Потенциал роста и срок действия: 22,5% за 20 месяцев; 10% годовых в течение 10 лет.

Почему акции могут вырасти: потому что компанию уже покупают. Но и без этого бизнес у нее неплохой.

Как действуем: берем акции сейчас по 69,34 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

BKI делает ПО для анализа ипотечных сделок и их дальнейшего обслуживания.

Выручка компании, согласно ее годовому отчету, делится на следующие сегменты.

Решения в сфере ПО — 85%. Выручка сегмента делится на две части. ПО для обслуживания займов занимает 67% — сюда входит все, что связано с автоматизацией работы отдела ипотечных займов, выплатами по самим займам, сопутствующей работой бухгалтерии. Выручка зависит от количества обрабатываемых ипотечных займов.

33% дает ПО для выдачи займов — сюда входит все, что связано с обработкой ипотечных займов и их выдачей. Так же, как и в предыдущей части, выручка зависит от количества заявок. Маржа EBITDA сегмента — 57,1% от его выручки.

Данные и аналитика — 15%. Услуги для корпоративных игроков, работающих в сфере недвижимости, связанные с предоставлением данных по кредитным рискам, моделированию поведения потребителей. Маржа EBITDA сегмента — 35,6% от его выручки.

Работает компания только в США.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Скачок прибыли в минувшем квартале связан с разовыми крупными доходами компании от инвестиций в Dun & Bradstreet, не связанных с основными операциями бизнеса BKI. Источник: Macrotrends

Аргументы в пользу компании

Упало. За минувшие полгода акции компании сильно подешевели: с 83 до 69,34 $. Виной тому стало небольшое снижение маржинальности ее бизнеса в последних двух кварталах. Я считаю, что с учетом ее низкой цены и некоторых обстоятельств мы можем надеяться на отскок.

Покупают. Компанию покупает оператор биржевых площадок Intercontinental Exchange (ICE). BKI покупают по цене 85 $ за акцию — с премией 35% к цене. Детали пока неизвестны, но идут разговоры о том, что 80% суммы покупки оплатят деньгами — по 69 $ за акцию, а остальное инвесторы получат акциями ICE. По этому вопросу инвесторы еще, впрочем, будут проводить голосование, и точные пропорции станут известны гораздо позже.

Сделку должны будут закрыть где-то во второй половине 2023, поэтому есть немалая вероятность того, что до этого момента появится новый покупатель, который предложит BKI цену повыше.

BKI покупают, оценивая компанию следующим образом: P / E — 42 с учетом ее операционной прибыли без разовых непрофильных доходов и P / S — 8,73. Это довольно немало, но по меркам ИТ не сказать чтобы безумно много. Особенно если учитывать прибыльность BKI — другому потенциальному покупателю имеет смысл предложить компании цену повыше.

Это может спровоцировать торг за BKI, что приведет к росту котировок выше уже предложенного ICE уровня покупки. Как мне кажется, ICE мотивирована торговаться за BKI, поскольку ее основной биржевой бизнес сейчас находится под угрозой.

Корпоративный сектор ищет возможности создания альтернативных биржевых площадок, а профессионалы из мира инвестиций недовольны высокой стоимостью услуг компании. Поэтому ICE интенсивно развивает околоипотечный бизнес. Но если BKI купят по текущей цене, то мы получим неплохую доходность.

«Нас и здесь неплохо кормят». Даже если компанию не купят, то выглядит она все равно неплохо. P / E у нее, если вычесть ее разовые непрофильные доходы от инвестиций, составляет 33, что по меркам ИТ недорого. Сектор, в котором она работает, крайне перспективен: сегмент операций с недвижимостью так и напрашивается на цифровизацию. Так что даже если BKI не купят, то мы останемся с акциями очень неплохой компании, которые имеет смысл подержать подольше.

Что может помешать

Все проблемы, с которыми мы можем столкнуться при инвестировании в BKI, актуальны только в случае, если ее не купят. Например, регуляторы заблокируют сделку. Разберемся, какие могут возникнуть проблемы.

Акции BKI временно упадут. Также если сделка развалится по вине BKI, скажем акционеры ее заблокируют, то компании придется выплатить разовую неустойку — больше 300 млн долларов.

Рикошет. В случае потрясений на рынке ипотеки акции компании пострадают от рикошета: скепсис инвесторов будет распространяться на всех эмитентов, без оглядки на фундаментальные основания бизнеса. В то же время в долгосрочной перспективе, как мне видится, BKI ничего не грозит, кроме полного экономического коллапса США. Перевести все операции «в цифру» по максимуму — это важнейшая задача для всех ипотечных игроков в США.

Долги. У компании очень большой объем задолженностей — 3,451 млрд, из которых, впрочем, только 365,9 млн нужно погасить в течение года. Но денег непосредственно в ее распоряжении не так чтобы очень много: 27,6 млн на счетах и 194,3 млн задолженностей контрагентов. Долгов у нее многовато, и это будет отпугивать немало инвесторов в свете поднятия ставок и подорожания обслуживания кредитов.

Что в итоге

Берем акции сейчас по 69,34 $. А дальше есть два варианта развития событий:

за следующие 20 месяцев сделку закроют, и мы получим деньги и акции ICE, а может быть, только деньги;

компанию не купят. Это неидеальный вариант, но, так как BKI — неплохая компания, имеет смысл подержать эти акции следующие 10 лет, чтобы она показала свой потенциал в одиночном плавании.

Так как ICE будет платить частично своими акциями, есть смысл взять определенное количество акций BKI, чтобы точно получить целую акцию ICE в итоге. Исходить следует из цены акций ICE — на данный момент она составляет 98,27 $, и в этом случае следует взять 7 акций BKI. Но, как я говорил выше, соотношение может измениться.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба