Сегодня у нас спекулятивная идея: взять акции производителя устройств для хранения информации Western Digital (NASDAQ: WDC), дабы заработать на кампании инвестора-активиста в отношении этого эмитента.

Потенциал роста и срок действия: 19,5% в течение 14 месяцев; 81% за 10 лет. В обоих вариантах учитывается возможность выделения одного из подразделений компании в отдельного эмитента.

Почему акции могут вырасти: потому что один фонд может заставить их вырасти.

Как действуем: берем акции сейчас по 58,75 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

WDC делает HDD и флеш-память. Полгода назад мы публиковали подробный обзор компании, поэтому укажем самый важный для нас пункт: почти половина выручки Western Digital приходится на КНР — континентальный Китай и Гонконг. Огромная часть производственной активности WDC приходится на страны Азии.

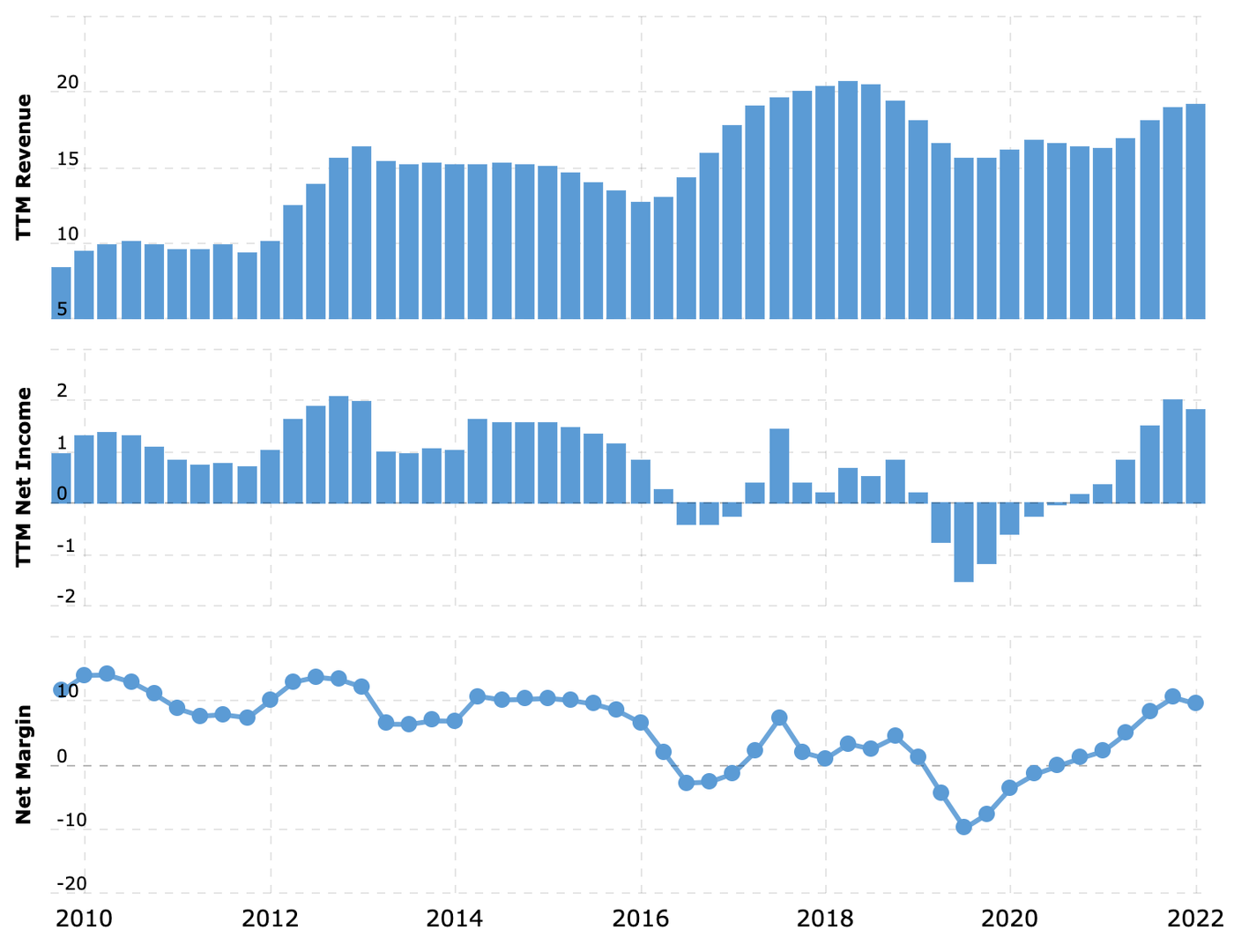

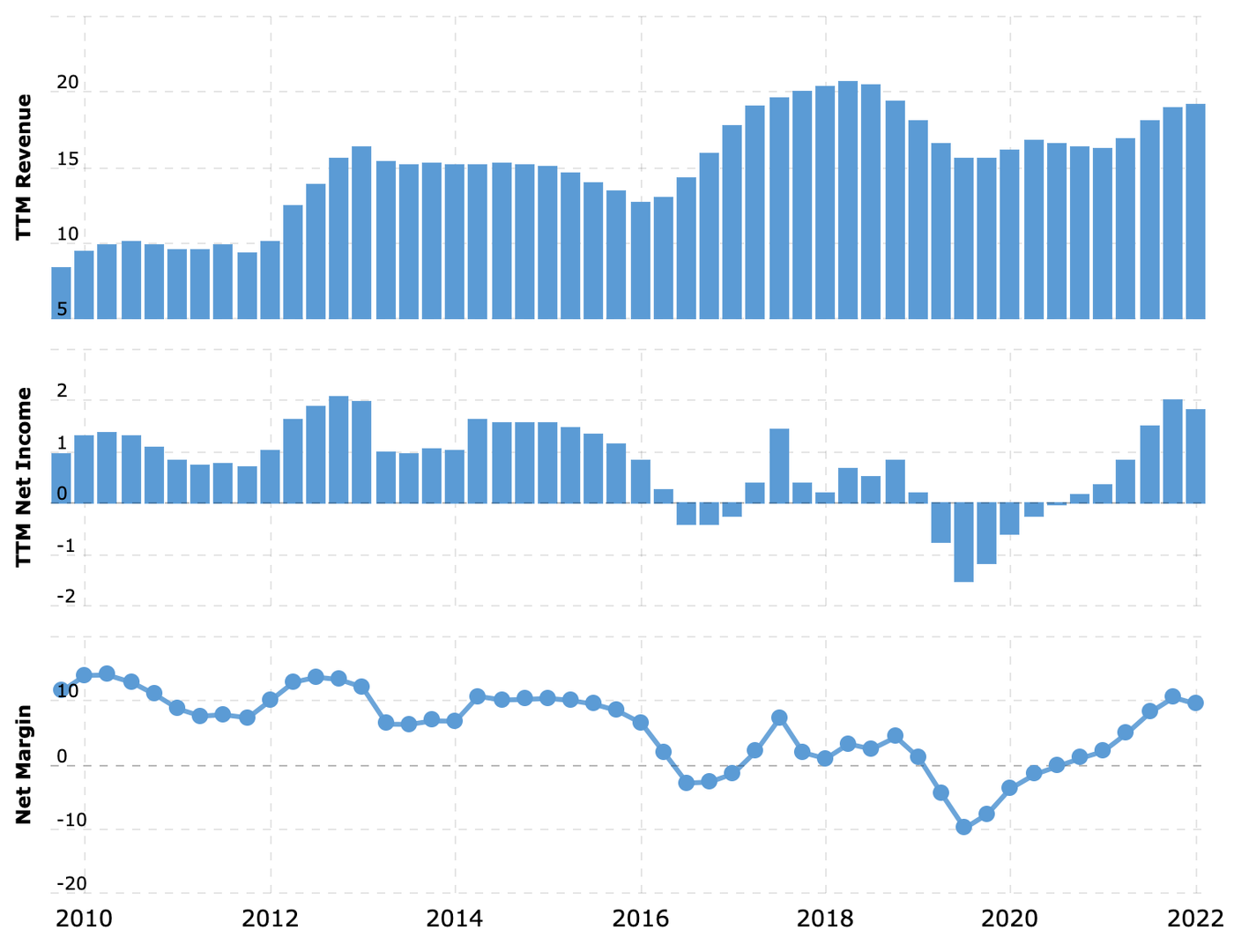

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Резкое падение маржи в минувшем квартале связано с разовыми крупными налоговыми выплатами. Источник: Macrotrends

Аргументы в пользу компании

Активатор-3000. Инвестфонд Elliott Investment Management, известный своими активистскими кампаниями, приобрел долю в WDC и призвал менеджмент компании поделить ее на два эмитента, каждый из которых будет заниматься разными функциями: HDD и, соответственно, флеш. По мнению представителей фонда, это позволит акциям двух разных компаний расти бодрее акций единой WDC.

Действительно, котировки WDC топчутся на месте последние 5 лет, а по некоторым параметрам типа доналоговой маржи компания уступает конкурентам из Seagate, и это притом, что последние платят дивиденды, которые WDC отменила 2 года назад. С 2018 акции WDC не возвращались к уровню 108 $, что, вероятно, сильно расстраивает инвесторов.

С точки зрения операционной активности WDC как предприятия разделение на две компании вряд ли будет безболезненным, поэтому руководство WDC на это не пойдет. Хотя полностью исключать этот вариант не стоит.

Но все же я думаю, что кампания Elliott стала для менеджмента WDC «звоночком» и, дабы не доводить до суда, WDC может пойти навстречу инвесторам. Например, ввести дивиденды в прежнем объеме — 2 $ на акцию в год, что будет давать нестыдные 3,44% годовых и поможет котировкам вырасти.

Другие достоинства. У WDC есть несколько достоинств, которые привлекли к компании фонд Elliott, увидевший красоту, скрытую в этих акциях.

Сейчас WDC активно наращивает долю сектора облачных вычислений в своих продажах: его доля составляет примерно 42% от выручки, а к 2025 будет уже 49%. Это более стабильный и прибыльный рынок для WDC, чем другие сегменты, по сути ориентированные на обслуживание потребительского сегмента. Так что движение в этом направлении можно считать дополнительным аргументом в пользу компании.

И еще WDC не очень дорогая. По показателям P / E и P / S она дешевле своего ближайшего конкурента Seagate. Да и капитализация у WDC не очень большая — 18,03 млрд.

Вероятно, эти два момента убедили руководство Elliott в том, что у акций WDC есть потенциал.

Что может помешать

Лучший аргумент против WDC — это внимательное изучение ее бизнеса.

Конкуренты. Рынок очень конкурентный: Seagate и Toshiba жарко дышат компании в затылок, а в чем-то даже превосходят, чем создают чудовищный стресс для руководства WDC. Столь сильные конкуренты самим фактом своего существования не позволяют ей долго удерживать высокие цены на свою продукцию и заставляют тратить безумные деньги на модернизацию своего производства — отсюда в отчетности компании «американские горки», где периоды прибыльности сменяются такими же периодами убытков.

Неидеальная бухгалтерия. У компании 13,715 млрд задолженностей, из которых 4,397 млрд нужно погасить в течение года. В распоряжении WDC есть немалые деньги, которых должно хватить на закрытие всех срочных задолженностей: 2,505 млрд на счетах и 2,353 млрд задолженностей контрагентов. Но, учитывая, что общая сумма задолженностей у нее велика, я не думаю, что компания решит вернуть дивиденды. Особенно в свете неослабевающей конкуренции с Seagate и Toshiba.

Также следует учитывать рост ставок и вытекающее из этого подорожание кредитов: обслуживать такую гору задолженностей станет сложнее, что опять-таки снижает вероятность возвращения дивидендов в интересующем нас объеме. Ну и сам по себе факт больших долгов будет отпугивать от компании часть инвесторов.

Коронакризис в КНР. Масштабный карантин не только приводит к параличу деловой и промышленной активности в этой стране, но и негативно влияет на операции в соседних регионах. А как мы помним, именно на Азию приходится львиная доля операций и выручки компании.

Так что инвесторам следует морально готовиться к тому, что компания может начать корректировать свои ожидания по итогам года. Ну или отчетность разочарует инвесторов. В любом случае китайские карантины могут привести к ощутимому падению акций WDC.

Что в итоге

Строго говоря, если бы не кампания Elliott, то я бы вообще не стал присматриваться к акциям WDC. Но я считаю, что фонд «отчебучит» что-нибудь такое, от чего котировки вырастут. Ну или что фонд хотя бы попытается это сделать.

Так что с тяжелым сердцем берем акции сейчас по 58,75 $. А дальше есть два варианта действий:

ждать, когда акции вернутся к уровню 70 $ — столько за них просили в июне 2021. Это будет достаточная добыча для Elliott. Я считаю, что здесь имеет смысл рассчитывать на 14 месяцев ожидания;

держать акции следующие 10 лет до возвращения их к уровню 108 $, которые за них просили в 2018. Очень вероятно, что на столь длинных дистанциях руководство WDC решит вернуть дивиденды.

В обоих вариантах учитывается возможность выделения одного из подразделений компании в отдельного эмитента. То есть если акции второго эмитента вырастут, в то время как акции основной WDC будут топтаться на месте, то мы будем считать это победой.

Потенциал роста и срок действия: 19,5% в течение 14 месяцев; 81% за 10 лет. В обоих вариантах учитывается возможность выделения одного из подразделений компании в отдельного эмитента.

Почему акции могут вырасти: потому что один фонд может заставить их вырасти.

Как действуем: берем акции сейчас по 58,75 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

WDC делает HDD и флеш-память. Полгода назад мы публиковали подробный обзор компании, поэтому укажем самый важный для нас пункт: почти половина выручки Western Digital приходится на КНР — континентальный Китай и Гонконг. Огромная часть производственной активности WDC приходится на страны Азии.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Резкое падение маржи в минувшем квартале связано с разовыми крупными налоговыми выплатами. Источник: Macrotrends

Аргументы в пользу компании

Активатор-3000. Инвестфонд Elliott Investment Management, известный своими активистскими кампаниями, приобрел долю в WDC и призвал менеджмент компании поделить ее на два эмитента, каждый из которых будет заниматься разными функциями: HDD и, соответственно, флеш. По мнению представителей фонда, это позволит акциям двух разных компаний расти бодрее акций единой WDC.

Действительно, котировки WDC топчутся на месте последние 5 лет, а по некоторым параметрам типа доналоговой маржи компания уступает конкурентам из Seagate, и это притом, что последние платят дивиденды, которые WDC отменила 2 года назад. С 2018 акции WDC не возвращались к уровню 108 $, что, вероятно, сильно расстраивает инвесторов.

С точки зрения операционной активности WDC как предприятия разделение на две компании вряд ли будет безболезненным, поэтому руководство WDC на это не пойдет. Хотя полностью исключать этот вариант не стоит.

Но все же я думаю, что кампания Elliott стала для менеджмента WDC «звоночком» и, дабы не доводить до суда, WDC может пойти навстречу инвесторам. Например, ввести дивиденды в прежнем объеме — 2 $ на акцию в год, что будет давать нестыдные 3,44% годовых и поможет котировкам вырасти.

Другие достоинства. У WDC есть несколько достоинств, которые привлекли к компании фонд Elliott, увидевший красоту, скрытую в этих акциях.

Сейчас WDC активно наращивает долю сектора облачных вычислений в своих продажах: его доля составляет примерно 42% от выручки, а к 2025 будет уже 49%. Это более стабильный и прибыльный рынок для WDC, чем другие сегменты, по сути ориентированные на обслуживание потребительского сегмента. Так что движение в этом направлении можно считать дополнительным аргументом в пользу компании.

И еще WDC не очень дорогая. По показателям P / E и P / S она дешевле своего ближайшего конкурента Seagate. Да и капитализация у WDC не очень большая — 18,03 млрд.

Вероятно, эти два момента убедили руководство Elliott в том, что у акций WDC есть потенциал.

Что может помешать

Лучший аргумент против WDC — это внимательное изучение ее бизнеса.

Конкуренты. Рынок очень конкурентный: Seagate и Toshiba жарко дышат компании в затылок, а в чем-то даже превосходят, чем создают чудовищный стресс для руководства WDC. Столь сильные конкуренты самим фактом своего существования не позволяют ей долго удерживать высокие цены на свою продукцию и заставляют тратить безумные деньги на модернизацию своего производства — отсюда в отчетности компании «американские горки», где периоды прибыльности сменяются такими же периодами убытков.

Неидеальная бухгалтерия. У компании 13,715 млрд задолженностей, из которых 4,397 млрд нужно погасить в течение года. В распоряжении WDC есть немалые деньги, которых должно хватить на закрытие всех срочных задолженностей: 2,505 млрд на счетах и 2,353 млрд задолженностей контрагентов. Но, учитывая, что общая сумма задолженностей у нее велика, я не думаю, что компания решит вернуть дивиденды. Особенно в свете неослабевающей конкуренции с Seagate и Toshiba.

Также следует учитывать рост ставок и вытекающее из этого подорожание кредитов: обслуживать такую гору задолженностей станет сложнее, что опять-таки снижает вероятность возвращения дивидендов в интересующем нас объеме. Ну и сам по себе факт больших долгов будет отпугивать от компании часть инвесторов.

Коронакризис в КНР. Масштабный карантин не только приводит к параличу деловой и промышленной активности в этой стране, но и негативно влияет на операции в соседних регионах. А как мы помним, именно на Азию приходится львиная доля операций и выручки компании.

Так что инвесторам следует морально готовиться к тому, что компания может начать корректировать свои ожидания по итогам года. Ну или отчетность разочарует инвесторов. В любом случае китайские карантины могут привести к ощутимому падению акций WDC.

Что в итоге

Строго говоря, если бы не кампания Elliott, то я бы вообще не стал присматриваться к акциям WDC. Но я считаю, что фонд «отчебучит» что-нибудь такое, от чего котировки вырастут. Ну или что фонд хотя бы попытается это сделать.

Так что с тяжелым сердцем берем акции сейчас по 58,75 $. А дальше есть два варианта действий:

ждать, когда акции вернутся к уровню 70 $ — столько за них просили в июне 2021. Это будет достаточная добыча для Elliott. Я считаю, что здесь имеет смысл рассчитывать на 14 месяцев ожидания;

держать акции следующие 10 лет до возвращения их к уровню 108 $, которые за них просили в 2018. Очень вероятно, что на столь длинных дистанциях руководство WDC решит вернуть дивиденды.

В обоих вариантах учитывается возможность выделения одного из подразделений компании в отдельного эмитента. То есть если акции второго эмитента вырастут, в то время как акции основной WDC будут топтаться на месте, то мы будем считать это победой.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба