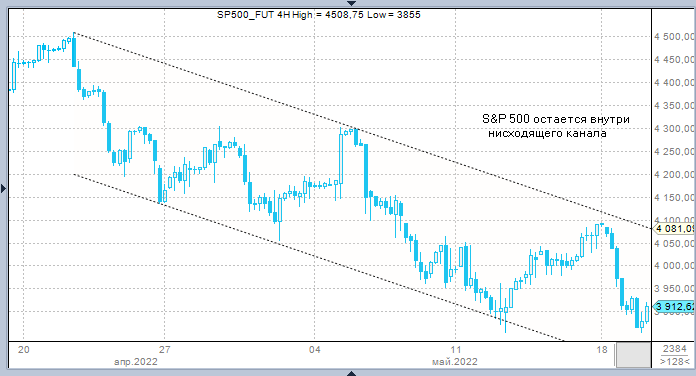

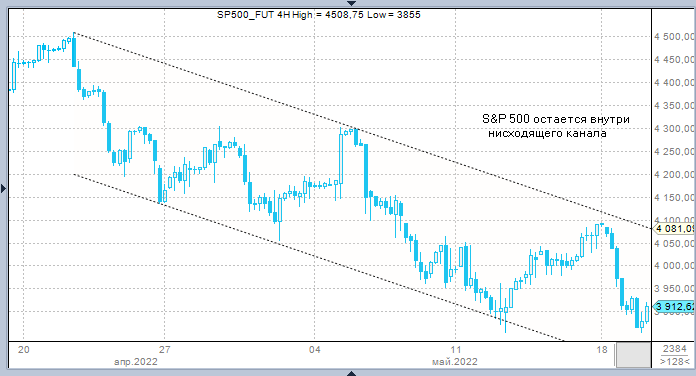

В первой половине торговой сессии четверга, 19 мая, S&P 500 незначительно снижался, продолжая медвежий тренд среды, когда индекс показал рекордное дневное снижение с июня 2020 года в 4,04%. Пока рынок акций США пытается удержаться в области недавних минимумов.

Доходность 10-летних гособлигаций США опустилась с утренних 2,91% до 2,78%, оказав давление на доллар, но S&P 500 это не помогло, так как усиление спроса на трежерис, вероятно, обусловлено бегством от риска, т. е. из акций.

На 17:00 мск:

S&P 500 — 3 912 п. (-0,27%), с нач. года: -15,59%

Dow Jones Industrial — 31 140 п. (-1,11%), с нач. года: -11,37%

Nasdaq Composite — 11 457 п. (+0,34%), с нач. года: -24,68%

Компоненты S&P 500 показывали слабую динамику: по состоянию на 17:00 мск снижались 8 из 11 основных секторов индекса.

Наилучшую динамику показывали телекомы (+0,67%), производство материалов (+0,50%) и недвижимость (+0,08%). Главными аутсайдерами выступали производство товаров первой необходимости (-1,40%), энергетика (-1,11%) и ЖКХ (-1,06%).

Недавняя отчетность крупных американских ритейлеров, вроде Walmart и Target, поставила под сомнение гипотезу о том, что корпорации смогут переложить инфляционное давление на плечи потребителей и продолжат показывать сильные финансовые результаты. Реальность такова, что инфляция снижает маржинальность бизнеса и негативно влияет на потребительские расходы.

В подобных обстоятельствах инвесторам, возможно, следует сфокусироваться на компаниях с наиболее предсказуемой выручкой и сильной ценовой властью, т. е. на лидерах своих отраслей.

Стоит отметить, что повышенная волатильность на одном месте, которую мы фиксируем в последние 10 дней, часто наблюдается в разворотных точках рынка, поэтому S&P 500 сохраняет шансы на возобновление отскока из области годовых минимумов, учитывая перепроданность и царящие на рынке агрессивные медвежьи настроения (например, это видно из данных Bank of America по позиционированию инвесторов).

Однако S&P 500 пока явно не может набрать бычьего моментума после самого затяжного с 2011 года шестинедельного снижения. Предыдущие эпизоды «медвежьего ралли», которые имели место в конце января/начале февраля и во второй половине марта, развивались гораздо более динамично, и нынешнее довольно вялое поведение рынка внушает опасения относительно рисков довольно скорого прихода новой волны продаж.

Макроэкономическая статистика

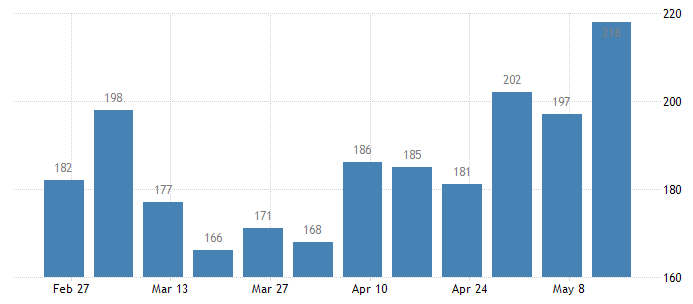

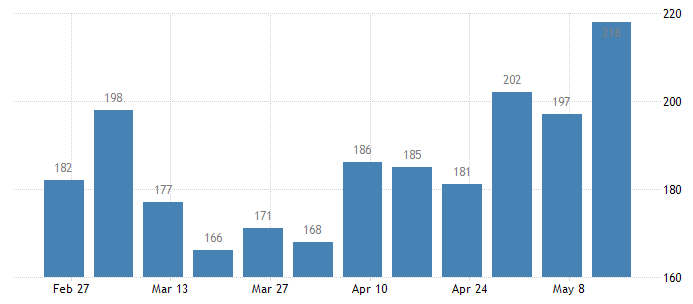

Число первичных обращений за пособием по безработице в США выросло на неделе до 14 мая до 218 тыс. со 197 тыс., заметно превысив консенсус-прогноз на уровне 200 тыс. Это — рекордное значение с отчетного периода, закончившегося 22 января.

Производственный индекс ФРБ Филадельфии снизился в мае до 2,6 п. с 17,6 п., заметно хуже консенсус-прогноза на уровне 16,0 п. Это — минимальное значение за два года. Наибольшее снижение отмечено в индексах запасов, занятости и средней продолжительности рабочей недели, тогда как индексы новых заказов и отгрузок показали хорошую динамику. Ценовое давление несколько снизилось, но остается высоким. Индексы настроений бизнеса отражают сдержанный оптимизм на горизонте полугода.

Корпоративные истории

Акции Cisco Systems, Inc. (CSCO) снижались на 10,4% после неудачного квартального отчета, который оказался хуже ожиданий по выручке. За отчетный период выручка осталась примерно на уровне прошлого года, составив $12,8 млрд, а прогноз на предстоящий квартал закладывает ее снижение на 1–5,5%. Прибыль на акцию (GAAP) составила $0,73

Акции Kohl’s Corporation (KSS) дешевели на 5,2% после квартального отчета: скорректированная прибыль на акцию составила $0,11, как и год назад, но оказалась заметно ниже ожиданий аналитиков. Сопоставимые продажи снизились на 5,2% г/г, кроме того, ритейлер понизил прогноз по скорректированной прибыли на полный год до $6,45–6,85 с $7,00–7,50, что оказалось хуже консенсус-прогноза

Доходность 10-летних гособлигаций США опустилась с утренних 2,91% до 2,78%, оказав давление на доллар, но S&P 500 это не помогло, так как усиление спроса на трежерис, вероятно, обусловлено бегством от риска, т. е. из акций.

На 17:00 мск:

S&P 500 — 3 912 п. (-0,27%), с нач. года: -15,59%

Dow Jones Industrial — 31 140 п. (-1,11%), с нач. года: -11,37%

Nasdaq Composite — 11 457 п. (+0,34%), с нач. года: -24,68%

Компоненты S&P 500 показывали слабую динамику: по состоянию на 17:00 мск снижались 8 из 11 основных секторов индекса.

Наилучшую динамику показывали телекомы (+0,67%), производство материалов (+0,50%) и недвижимость (+0,08%). Главными аутсайдерами выступали производство товаров первой необходимости (-1,40%), энергетика (-1,11%) и ЖКХ (-1,06%).

Недавняя отчетность крупных американских ритейлеров, вроде Walmart и Target, поставила под сомнение гипотезу о том, что корпорации смогут переложить инфляционное давление на плечи потребителей и продолжат показывать сильные финансовые результаты. Реальность такова, что инфляция снижает маржинальность бизнеса и негативно влияет на потребительские расходы.

В подобных обстоятельствах инвесторам, возможно, следует сфокусироваться на компаниях с наиболее предсказуемой выручкой и сильной ценовой властью, т. е. на лидерах своих отраслей.

Стоит отметить, что повышенная волатильность на одном месте, которую мы фиксируем в последние 10 дней, часто наблюдается в разворотных точках рынка, поэтому S&P 500 сохраняет шансы на возобновление отскока из области годовых минимумов, учитывая перепроданность и царящие на рынке агрессивные медвежьи настроения (например, это видно из данных Bank of America по позиционированию инвесторов).

Однако S&P 500 пока явно не может набрать бычьего моментума после самого затяжного с 2011 года шестинедельного снижения. Предыдущие эпизоды «медвежьего ралли», которые имели место в конце января/начале февраля и во второй половине марта, развивались гораздо более динамично, и нынешнее довольно вялое поведение рынка внушает опасения относительно рисков довольно скорого прихода новой волны продаж.

Макроэкономическая статистика

Число первичных обращений за пособием по безработице в США выросло на неделе до 14 мая до 218 тыс. со 197 тыс., заметно превысив консенсус-прогноз на уровне 200 тыс. Это — рекордное значение с отчетного периода, закончившегося 22 января.

Производственный индекс ФРБ Филадельфии снизился в мае до 2,6 п. с 17,6 п., заметно хуже консенсус-прогноза на уровне 16,0 п. Это — минимальное значение за два года. Наибольшее снижение отмечено в индексах запасов, занятости и средней продолжительности рабочей недели, тогда как индексы новых заказов и отгрузок показали хорошую динамику. Ценовое давление несколько снизилось, но остается высоким. Индексы настроений бизнеса отражают сдержанный оптимизм на горизонте полугода.

Корпоративные истории

Акции Cisco Systems, Inc. (CSCO) снижались на 10,4% после неудачного квартального отчета, который оказался хуже ожиданий по выручке. За отчетный период выручка осталась примерно на уровне прошлого года, составив $12,8 млрд, а прогноз на предстоящий квартал закладывает ее снижение на 1–5,5%. Прибыль на акцию (GAAP) составила $0,73

Акции Kohl’s Corporation (KSS) дешевели на 5,2% после квартального отчета: скорректированная прибыль на акцию составила $0,11, как и год назад, но оказалась заметно ниже ожиданий аналитиков. Сопоставимые продажи снизились на 5,2% г/г, кроме того, ритейлер понизил прогноз по скорректированной прибыли на полный год до $6,45–6,85 с $7,00–7,50, что оказалось хуже консенсус-прогноза

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба