24 мая 2022 | Рубль

Для спецов, сегодня Si-6.22 был дороже спота на 60% годовых в моменте. ВсЁ, кто разбирается дальше может не читать.

Теперь давайте поговорим про ценообразование валютных фьючерсов. Почему вообще фьючерс на доллар/рубль стоит всю жизнь дороже USDRUB_TOD. Ну или USDRUB_TOM)))))))

Почему даже эти два контракта отличаются в цене?) Вот про это поговорим.

Ну давайте начнем с гипотетического примера. Представим, что цены на валюты те же что и сейчас, ставки по этим валютам те же что и сейчас, но при этом (для простоты восприятия) мы продолжаем спекулировать с людьми из Америки.

Т.е мы имеем ключевые ставки: рубль= 14%, доллар=1%, курс доллар/рубль= 60.

Теперь представьте, что какой-нибудь Джордж из Америки решил вложиться в наши ОФЗ под 14%, Он продал свои 100 000$, купил рубли, а затем вложился в ОФЗ, может открыл удачно вклад, или купил фонд на облигации РФ, не суть. Представим, что он смог получить те самые стабильные 14% годовых на целый год.

И тут, он начинает париться из-за одного момента. Вроде рубль и укрепляется лучше всех в мире, но зная историю, что-то ему подсказывает, что где-то его на…ли.

И он решается хеджировать свои валютные риски. Ну ты прикинь, он продал баксы по 60, а откупать придется по 120. -50% +14%(купоны). Так себе сделка

И он решается сразу зафиксировать курс доллара по 60 против рубля. Покупает короче фьючерс Si-6.22.

А теперь представим, что фьючерс Si-6.22 равен USDRUB_TOD

И тут Джордж, как не самый глупый парень понимает одну вещь. Да ему не дадут кредит под 1%, но под 4% дадут, значит он помимо своих денег может вложиться в Россию под 14%, он полностью защищен от валютной переоценки, и таким образом может заработать 10% на те кредитные деньги, которые ему выдадут. Супер и без рисков!!!!

Но такое бывает только в сказке!!

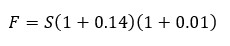

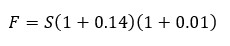

Никому не дадут заработать миллиарды просто так. Соответственно есть такой закон как Паритет Процентных Ставок:

Где:

F – цена фьючерса

S – цена USDRUB_TOD

0.14 – ставка ЦБ РФ

0.01 – ставка ФРС

По простому, рынок у Джорджа через фьючерс заберет 13% его дохода в РФ. И Джордж в итоге заработает тот же 1% в долларах. Т.е согласно этой формуле если до истечения фьючерса год, округляя у вас фьючерс дороже на 13% чем USDRUB_TOD, если полгода где-то 6%.

Вот к этому балансу и стремится рынок фьючерсов. Если русский Иван решится вложится в американские облигации под 1% , и также как Джордж полностью зафиксирует валютные риски у него будут те же 14% годовых в рублях, так как ему начислится прибыль за счет закона паритета ставок.

Так вот сегодня рынок давал возможность купить доллары и продать на них в том же обьеме фьючерсы и зафиксировать 60% годовых на 3 недели. Риск в этой сделке в том, что у нас расчетный фьючерс, а не поставочный и таким образом на экспирации фьючерс может закрыться выше рынка. Но как я показал в примере с Джорджем, есть силы которым такой арбитраж будет выгоден.

И на мой взгляд, намного интереснее открыться лонгом по сентябрьскому фьючу и зашортить июньский.

Здесь надо понимать почему возникла такая ситуация, когда июньский фьюч стоит на 60%годовых больше спота, вместо 13-15%.

Посмотрите на позиционирование по количеству участников. Все и юрики и физики стоят в лонг по этой паре. При этом у нас есть огромный навес в лице экспортеров по продаже валюты, и огромный спекулятивный навес по покупке фьючерса на доллар/рубль. Вот поэтому у нас и 60% годовых вместо условных 13%. А теперь вопрос, а вдруг через 3 недели следующий, сентябрьский фьючерс будет так же дороже на 50% годовых?

Теперь давайте поговорим про ценообразование валютных фьючерсов. Почему вообще фьючерс на доллар/рубль стоит всю жизнь дороже USDRUB_TOD. Ну или USDRUB_TOM)))))))

Почему даже эти два контракта отличаются в цене?) Вот про это поговорим.

Ну давайте начнем с гипотетического примера. Представим, что цены на валюты те же что и сейчас, ставки по этим валютам те же что и сейчас, но при этом (для простоты восприятия) мы продолжаем спекулировать с людьми из Америки.

Т.е мы имеем ключевые ставки: рубль= 14%, доллар=1%, курс доллар/рубль= 60.

Теперь представьте, что какой-нибудь Джордж из Америки решил вложиться в наши ОФЗ под 14%, Он продал свои 100 000$, купил рубли, а затем вложился в ОФЗ, может открыл удачно вклад, или купил фонд на облигации РФ, не суть. Представим, что он смог получить те самые стабильные 14% годовых на целый год.

И тут, он начинает париться из-за одного момента. Вроде рубль и укрепляется лучше всех в мире, но зная историю, что-то ему подсказывает, что где-то его на…ли.

И он решается хеджировать свои валютные риски. Ну ты прикинь, он продал баксы по 60, а откупать придется по 120. -50% +14%(купоны). Так себе сделка

И он решается сразу зафиксировать курс доллара по 60 против рубля. Покупает короче фьючерс Si-6.22.

А теперь представим, что фьючерс Si-6.22 равен USDRUB_TOD

И тут Джордж, как не самый глупый парень понимает одну вещь. Да ему не дадут кредит под 1%, но под 4% дадут, значит он помимо своих денег может вложиться в Россию под 14%, он полностью защищен от валютной переоценки, и таким образом может заработать 10% на те кредитные деньги, которые ему выдадут. Супер и без рисков!!!!

Но такое бывает только в сказке!!

Никому не дадут заработать миллиарды просто так. Соответственно есть такой закон как Паритет Процентных Ставок:

Где:

F – цена фьючерса

S – цена USDRUB_TOD

0.14 – ставка ЦБ РФ

0.01 – ставка ФРС

По простому, рынок у Джорджа через фьючерс заберет 13% его дохода в РФ. И Джордж в итоге заработает тот же 1% в долларах. Т.е согласно этой формуле если до истечения фьючерса год, округляя у вас фьючерс дороже на 13% чем USDRUB_TOD, если полгода где-то 6%.

Вот к этому балансу и стремится рынок фьючерсов. Если русский Иван решится вложится в американские облигации под 1% , и также как Джордж полностью зафиксирует валютные риски у него будут те же 14% годовых в рублях, так как ему начислится прибыль за счет закона паритета ставок.

Так вот сегодня рынок давал возможность купить доллары и продать на них в том же обьеме фьючерсы и зафиксировать 60% годовых на 3 недели. Риск в этой сделке в том, что у нас расчетный фьючерс, а не поставочный и таким образом на экспирации фьючерс может закрыться выше рынка. Но как я показал в примере с Джорджем, есть силы которым такой арбитраж будет выгоден.

И на мой взгляд, намного интереснее открыться лонгом по сентябрьскому фьючу и зашортить июньский.

Здесь надо понимать почему возникла такая ситуация, когда июньский фьюч стоит на 60%годовых больше спота, вместо 13-15%.

Посмотрите на позиционирование по количеству участников. Все и юрики и физики стоят в лонг по этой паре. При этом у нас есть огромный навес в лице экспортеров по продаже валюты, и огромный спекулятивный навес по покупке фьючерса на доллар/рубль. Вот поэтому у нас и 60% годовых вместо условных 13%. А теперь вопрос, а вдруг через 3 недели следующий, сентябрьский фьючерс будет так же дороже на 50% годовых?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба