30 мая 2022 Pro Finance Service

Стратеги Deutsche Bank Джим Рид и Генри Аллен опубликовали доклад под названием «Инвестирование в условиях стагфляции: что происходило в 1970-е годы», в котором поделились своими мыслями и дали несколько прогнозов. В частности, в работе уделяется особое внимание вопросу о том, чего ждать от различных классов активов, если инфляция останется с нами на протяжении еще нескольких лет.

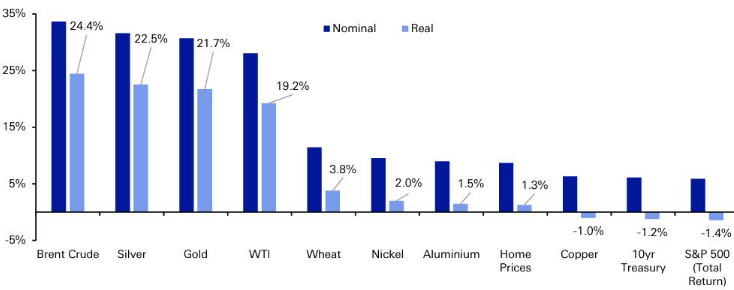

Среднегодовая процентная динамика различных классов активов (синим - номинальная, голубым - реальная) во время стагфляции 1970-х годов (слева направо): нефть Brent, серебро, золото, нефть WTI, пшеница, никель, алюминий, жилье, медь, 10-летние гособлигации США, S&P 500 (общая доходность, т.е. с учетом реинвестирования). Источник: Deutsche Bank

Пока экономисты спорят о том, ждет ли экономику США стагфляция или просто рецессия, Deutsche Bank готовится к худшему. В конце прошлой недели стратеги банка Джим Рид и Генри Аллен опубликовали доклад под названием «Инвестирование в условиях стагфляции: что происходило в 1970-е годы», в котором поделились своими мыслями и дали несколько прогнозов.

В частности, в работе уделяется особое внимание вопросу о том, чего ждать от различных классов активов, если инфляция останется с нами на протяжении еще нескольких лет. И ответ на него заключается в том, что традиционные финансовые активы, такие как акции и облигации, будут уничтожать реальный капитал инвесторов, тогда как в предыдущие сорок лет они этот реальный капитал быстро создавали.

Намного более перспективными выглядят сырьевые активы, которые, впрочем, в последние годы уже заметно подорожали, отмечают стратеги Deutsche Bank. Тем не менее их доля в портфелях инвесторов, по данным банка, в настоящий момент составляет лишь 5%, что очень мало. Поэтому перспективы увеличения веса этих активов в портфелях создают предпосылки для дальнейшего роста товарного рынка.

А вот золото и серебро в последние два года показали заметно более слабую динамику, чем сырье в целом. Поэтому, если предстоящий нам период будет похож на 1970-е годы, то сегодня драгметаллы выглядят очень дешевыми относительно возможных перспектив.

«История никогда не повторяется, однако она выступает ориентиром относительно того, как надо мыслить в ближайшие несколько лет, если инфляция останется высокой даже после спровоцированной ФРС рецессии», — резюмируют стратеги Deutsche Bank.

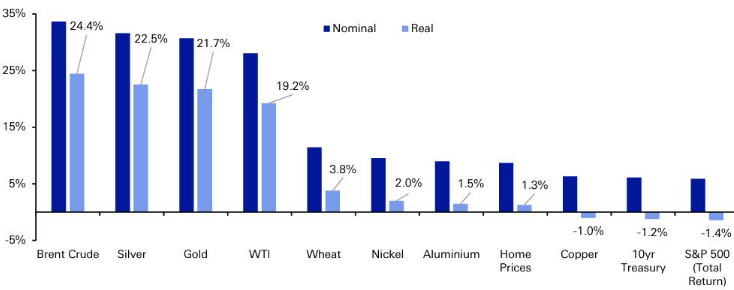

Среднегодовая процентная динамика различных классов активов (синим - номинальная, голубым - реальная) во время стагфляции 1970-х годов (слева направо): нефть Brent, серебро, золото, нефть WTI, пшеница, никель, алюминий, жилье, медь, 10-летние гособлигации США, S&P 500 (общая доходность, т.е. с учетом реинвестирования). Источник: Deutsche Bank

Пока экономисты спорят о том, ждет ли экономику США стагфляция или просто рецессия, Deutsche Bank готовится к худшему. В конце прошлой недели стратеги банка Джим Рид и Генри Аллен опубликовали доклад под названием «Инвестирование в условиях стагфляции: что происходило в 1970-е годы», в котором поделились своими мыслями и дали несколько прогнозов.

В частности, в работе уделяется особое внимание вопросу о том, чего ждать от различных классов активов, если инфляция останется с нами на протяжении еще нескольких лет. И ответ на него заключается в том, что традиционные финансовые активы, такие как акции и облигации, будут уничтожать реальный капитал инвесторов, тогда как в предыдущие сорок лет они этот реальный капитал быстро создавали.

Намного более перспективными выглядят сырьевые активы, которые, впрочем, в последние годы уже заметно подорожали, отмечают стратеги Deutsche Bank. Тем не менее их доля в портфелях инвесторов, по данным банка, в настоящий момент составляет лишь 5%, что очень мало. Поэтому перспективы увеличения веса этих активов в портфелях создают предпосылки для дальнейшего роста товарного рынка.

А вот золото и серебро в последние два года показали заметно более слабую динамику, чем сырье в целом. Поэтому, если предстоящий нам период будет похож на 1970-е годы, то сегодня драгметаллы выглядят очень дешевыми относительно возможных перспектив.

«История никогда не повторяется, однако она выступает ориентиром относительно того, как надо мыслить в ближайшие несколько лет, если инфляция останется высокой даже после спровоцированной ФРС рецессии», — резюмируют стратеги Deutsche Bank.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба