Сегодня у нас умеренно спекулятивная идея: взять акции американской нефтесервисной компании Halliburton (NYSE: HAL), дабы заработать на их отскоке после падения.

Потенциал роста и срок действия: 16,5% за 14 месяцев без учета дивидендов; 32,5% за 2 года без учета дивидендов; 10% годовых в течение 10 лет с учетом дивидендов.

Почему акции могут вырасти: потому что недавно они сильно упали безо всяких уважительных причин и должны отскочить, поскольку для бизнеса компании конъюнктура складывается отличная.

Как действуем: берем сейчас по 31,70 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

HAL — это нефтесервисная компания, которая поставляет нефтедобывающим компаниям оборудование собственного производства и оказывает сопутствующие услуги.

Согласно годовому отчету компании, ее выручка делится на две части:

Строительство и добыча — 55%. В сегменте представлены решения для сооружения скважин и последующей добычи. Операционная маржа сегмента — 14,72% от его выручки.

Бурение и анализ — 45%. Бурение, ПО и управление активами клиентов. Операционная маржа сегмента — 11,63% от его выручки.

Выручка компании делится на услуги, которые дают 71,84% выручки, и товары, которые дают 28,16%.

Выручка компании по регионам:

Северная Америка — 42%.

Латинская Америка — 15%.

Европа, Африка и СНГ — 18%.

Ближний Восток и Азия — 25%.

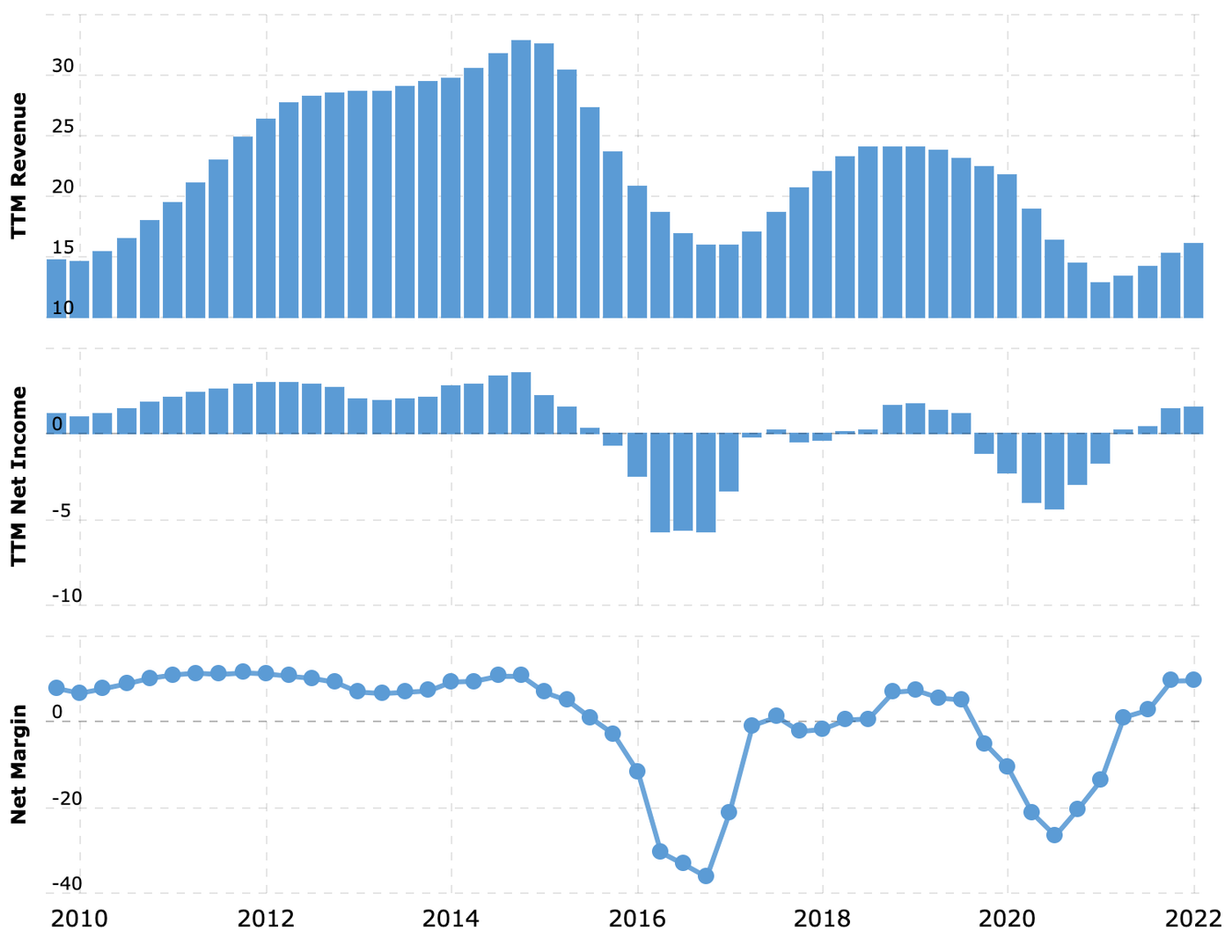

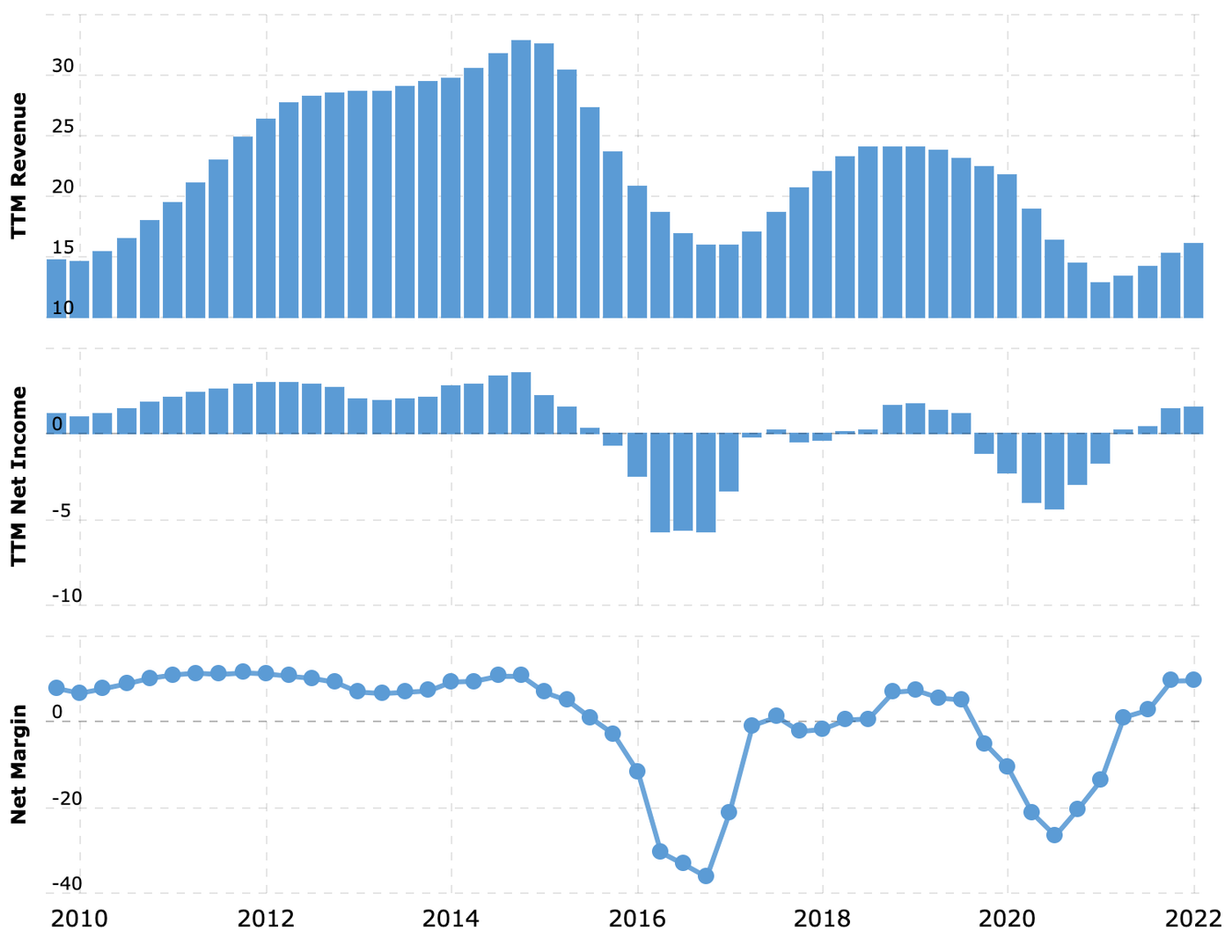

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Качают все. Исключение РФ из мировой экономики вкупе с ростом спроса на сырье делает высокие цены на нефть постоянным зрелищем — а значит, можно осторожно надеяться на то, что западные нефтегазовые компании начнут наращивать инвестиции в разведку и добычу — с позитивными последствиями для HAL.

Прогнозистика всякая. Энергетический сектор лидирует в прогнозах аналитиков по параметру позитивных пересмотров прогнозов отчетности — оно и понятно, с такой-то конъюнктурой.

Учитывая, что большая часть управляющих инвестфондами — это зашоренные простаки, я бы ожидал того, что на основании этих прогнозов они начнут активно инвестировать в компании «которые могут заработать в условиях высоких цен на нефть». Поэтому HAL может надеяться на приток денег институциональных инвесторов.

Дивиденды. Компания платит 0,48 $ на акцию в год, что дает 1,51% годовых. На дивиденды HAL тратит около четверти от своей прибыли, так что с учетом позитивной конъюнктуры вполне может увеличить выплаты раза в два.

Упало. Еще в первой половине июля акции HAL стоили 42,97 $, но после недавнего биржевого обвала упали до 31,70 $. Падение это бессмысленно в свете позитивных для компании трендов, так что я думаю, что мы можем рассчитывать на отскок акций.

Недорого. P / S у компании 1,87, а P / E — 19,34. Это не сильно мало, но с учетом указанных выше моментов не много. Рыночная капитализация у компании тоже относительно небольшая — около 28,54 млрд долларов. Думаю, это может привлечь к ней как инвесторов, так и потенциальных покупателей.

Что может помешать

Прокачай мою бухгалтерию. Американские нефтегазовые компании не спешат наращивать инвестиции в разведку и добычу, так что рост финансовых показателей HAL может оказаться более сдержанным, чем нам хотелось бы в идеале.

Не время радоваться. Если повторится полномасштабный карантин, как весной 2020 года, то компанию будут ждать тяжелые убытки.

Обещанного три года ждут. Общая сумма задолженностей компании велика: чуть больше 15 млрд долларов, из которых 4,444 млрд нужно погасить в течение года. Денег в распоряжении компании — 2,154 млрд на счетах и 4,026 млрд задолженностей контрагентов — с лихвой хватит на закрытие срочных долгов и дивиденды. Но такая внушительная гора задолженностей, которую станет обслуживать тяжелее после роста ставок, будет мешать компании наращивать выплаты.

Что в итоге

Акции можно взять сейчас по 31,70 $. А дальше есть следующие варианты действий:

ждать роста до 37 $. Тут следует ориентироваться на 14 месяцев ожидания;

держать до возвращения акций к 42 $. Тут лучше рассчитывать на 2 года;

держать акции 10 лет. Как мне кажется, компанию могут за это время купить: это хороший и крепкий бизнес.

Потенциал роста и срок действия: 16,5% за 14 месяцев без учета дивидендов; 32,5% за 2 года без учета дивидендов; 10% годовых в течение 10 лет с учетом дивидендов.

Почему акции могут вырасти: потому что недавно они сильно упали безо всяких уважительных причин и должны отскочить, поскольку для бизнеса компании конъюнктура складывается отличная.

Как действуем: берем сейчас по 31,70 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

HAL — это нефтесервисная компания, которая поставляет нефтедобывающим компаниям оборудование собственного производства и оказывает сопутствующие услуги.

Согласно годовому отчету компании, ее выручка делится на две части:

Строительство и добыча — 55%. В сегменте представлены решения для сооружения скважин и последующей добычи. Операционная маржа сегмента — 14,72% от его выручки.

Бурение и анализ — 45%. Бурение, ПО и управление активами клиентов. Операционная маржа сегмента — 11,63% от его выручки.

Выручка компании делится на услуги, которые дают 71,84% выручки, и товары, которые дают 28,16%.

Выручка компании по регионам:

Северная Америка — 42%.

Латинская Америка — 15%.

Европа, Африка и СНГ — 18%.

Ближний Восток и Азия — 25%.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Качают все. Исключение РФ из мировой экономики вкупе с ростом спроса на сырье делает высокие цены на нефть постоянным зрелищем — а значит, можно осторожно надеяться на то, что западные нефтегазовые компании начнут наращивать инвестиции в разведку и добычу — с позитивными последствиями для HAL.

Прогнозистика всякая. Энергетический сектор лидирует в прогнозах аналитиков по параметру позитивных пересмотров прогнозов отчетности — оно и понятно, с такой-то конъюнктурой.

Учитывая, что большая часть управляющих инвестфондами — это зашоренные простаки, я бы ожидал того, что на основании этих прогнозов они начнут активно инвестировать в компании «которые могут заработать в условиях высоких цен на нефть». Поэтому HAL может надеяться на приток денег институциональных инвесторов.

Дивиденды. Компания платит 0,48 $ на акцию в год, что дает 1,51% годовых. На дивиденды HAL тратит около четверти от своей прибыли, так что с учетом позитивной конъюнктуры вполне может увеличить выплаты раза в два.

Упало. Еще в первой половине июля акции HAL стоили 42,97 $, но после недавнего биржевого обвала упали до 31,70 $. Падение это бессмысленно в свете позитивных для компании трендов, так что я думаю, что мы можем рассчитывать на отскок акций.

Недорого. P / S у компании 1,87, а P / E — 19,34. Это не сильно мало, но с учетом указанных выше моментов не много. Рыночная капитализация у компании тоже относительно небольшая — около 28,54 млрд долларов. Думаю, это может привлечь к ней как инвесторов, так и потенциальных покупателей.

Что может помешать

Прокачай мою бухгалтерию. Американские нефтегазовые компании не спешат наращивать инвестиции в разведку и добычу, так что рост финансовых показателей HAL может оказаться более сдержанным, чем нам хотелось бы в идеале.

Не время радоваться. Если повторится полномасштабный карантин, как весной 2020 года, то компанию будут ждать тяжелые убытки.

Обещанного три года ждут. Общая сумма задолженностей компании велика: чуть больше 15 млрд долларов, из которых 4,444 млрд нужно погасить в течение года. Денег в распоряжении компании — 2,154 млрд на счетах и 4,026 млрд задолженностей контрагентов — с лихвой хватит на закрытие срочных долгов и дивиденды. Но такая внушительная гора задолженностей, которую станет обслуживать тяжелее после роста ставок, будет мешать компании наращивать выплаты.

Что в итоге

Акции можно взять сейчас по 31,70 $. А дальше есть следующие варианты действий:

ждать роста до 37 $. Тут следует ориентироваться на 14 месяцев ожидания;

держать до возвращения акций к 42 $. Тут лучше рассчитывать на 2 года;

держать акции 10 лет. Как мне кажется, компанию могут за это время купить: это хороший и крепкий бизнес.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба