21 июня 2022 investing.com Хект Энди

Пока что 2022 год был неудачным для ведущих индексов США в лице NASDAQ Composite, S&P 500 и Dow Jones Industrial Average.

На смену околонулевой ставки и низкой инфляции (не дотягивавшей до целевого уровня ФРС в 2%) пришло резкое усиление ценового давления. ФРС и Минфин США на протяжении большей части 2021 года называли всплеск инфляции «преходящим» явлением, возложив вину на перебои цепочек поставок. И хотя политики и чиновники признали свою неправоту, они не взяли на себя ответственность за инфляцию.

Реакцией на пандемию 2020 года стало снижение ключевой ставки и запуск программы количественного смягчения, что наводнило финансовую систему ликвидностью. Масштаб стимулирования оказался беспрецедентным, однако политика оказалась бессистемной и затянулась, посеяв семена инфляции, которые проросли во второй половине 2020 года и буйно расцвели на стыке 2021 и 2022 годов.

Рост индексов цен потребителей и производителей, а также падение рынка облигаций посылают тревожные сигналы. Российско-украинский конфликт, а также политическое и экономическое противостояние ядерных держав лишь усугубляют ситуацию.

Фондовый рынок рос на фоне низкой ставки, которую ФРС сейчас повышает для борьбы с инфляцией. Капитал перетекает из акций в инструменты с фиксированным доходом, и перспективы фондового рынка выглядят весьма мрачно.

Перегретая инфляция

Майский индекс потребительских цен составил невероятные 8,6% г/г, чего не наблюдалось с декабря 1981 года. При этом базовый показатель, исключающий продукты питания и энергоносители, достиг 6%. Оба значения оказались выше, чем ожидали эксперты. В то же время индекс цен производителей также продолжил расти, составив 10,8%.

Растущие цены на продукты питания, бензин и энергоносители поддерживают инфляцию, оказывая косвенное повышательное давление на стоимость прочих товаров и услуг. Растущая инфляция требует от мировых центральных банков ответной реакции. Европейский центральный банк недавно заявил о готовности поднять ключевую ставку (хотя реальная ставка по-прежнему будет отрицательной). То же самое касается и центрального банка США, который начал повышать ставки и ужесточать денежно-кредитную политику раньше ЕЦБ.

ФРС не поспевает за инфляцией

15 июня Федеральная резервная система повысила ставку по федеральным фондам на 75 базисных пунктов до 1,50-1,75%. Центральный банк повысил ставку на три четверти пункта впервые с 1994 года. ФРС считает базовый индекс потребительских цен самым надежным индикатором инфляции, поскольку цены на продукты питания и энергоносители очень волатильны. Таким образом, нижняя граница диапазона ключевой ставки составляет всего четверть от базовой инфляции в 6%.

Однако базовый индекс может оказаться миражом в условиях значительного роста цен на продукты питания и энергоносители из-за украинского кризиса. Вооруженные конфликты всегда подрывают сторону предложения, тогда как инструменты центральных банков, как правило, стимулируют спрос.

Установив ставку на 1,50–1,75% центральный банк все равно сильно отстает от инфляции, что может усугубить экономические проблемы.

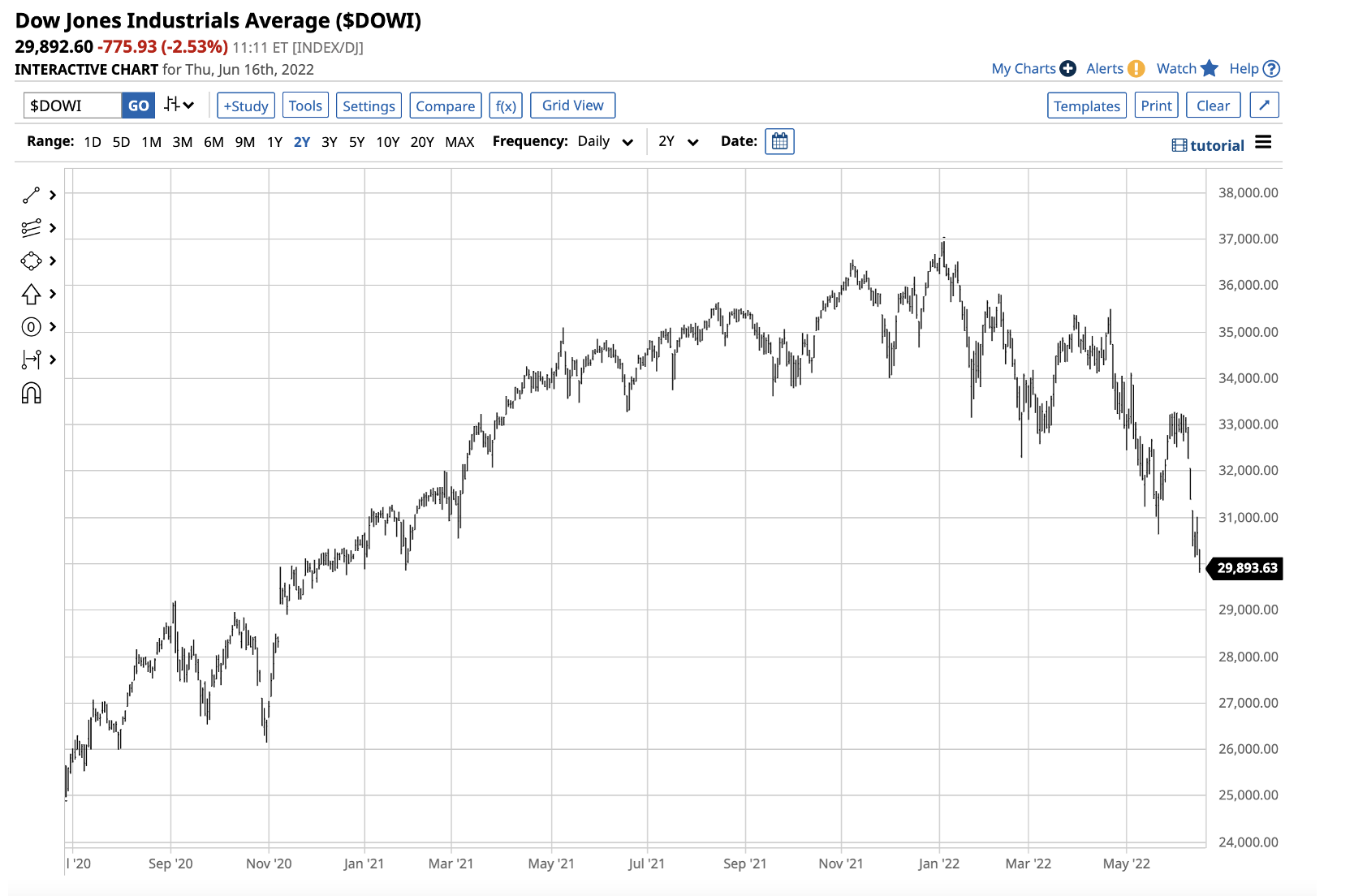

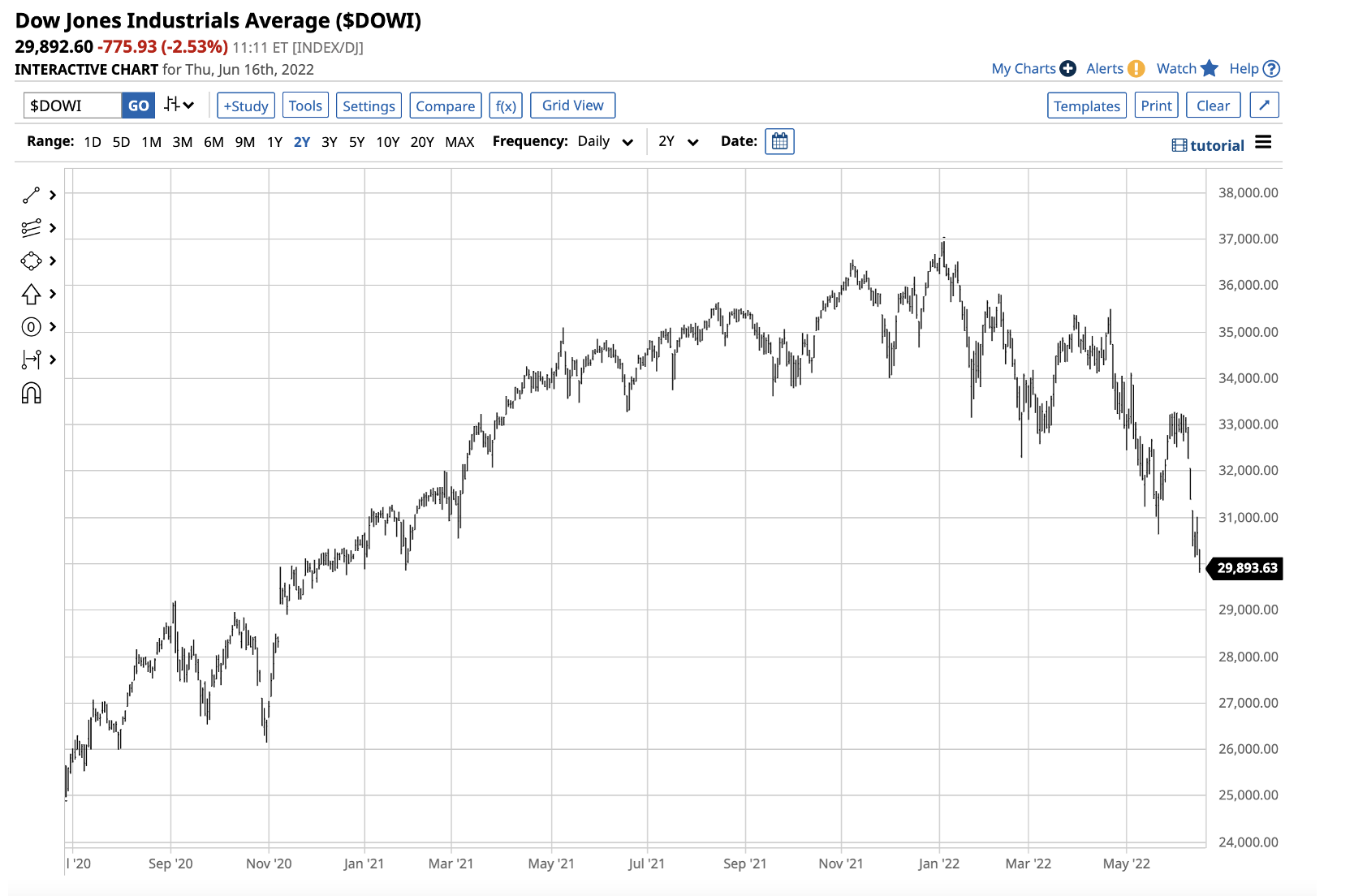

Нисходящий тренд фондового рынка

Тренд ведущих индексов фондового рынка сейчас направлен вниз, при этом понижательное давление начало усиливаться в середине июня.

Самый диверсифицированный индекс фондового рынка США в лице S&P 500 достиг рекордного максимума 4818,62 пункта на торгах 4 января. К 20 июня он просел на 24% до 3675 пунктов, при этом распродажа лишь набирает обороты на фоне свежих данных по инфляции.

Высокотехнологичный NASDAQ Composite достиг своего пика еще раньше, чем S&P 500, 22 ноября 2021 года обновив рекордный максимум на отметке 16 212,23. К 20 июня NASDAQ растерял 33,3% своей стоимости, опустившись к 10 798.

У DJIA дела идут немногим лучше, поскольку с 5 по 20 июня он растерял 19,1%. Распродажа длится уже несколько месяцев, однако она усилилась на фоне свежих данных по инфляции и решения ФРС по ставке.

Между тем, 16 июня сентябрьский фьючерс на 30-летние гособлигации США упал до уровней января 2014 года в 131-01. По состоянию на конец 2021 года ставка по тридцатилетней ипотеке не дотягивала до 3%, тогда как в середине июня 2022 года она превышала 6%. Обслуживание ипотеки с телом кредита в 300 000 долларов сейчас обходится на 750 долларов дороже, чем шесть месяцев назад.

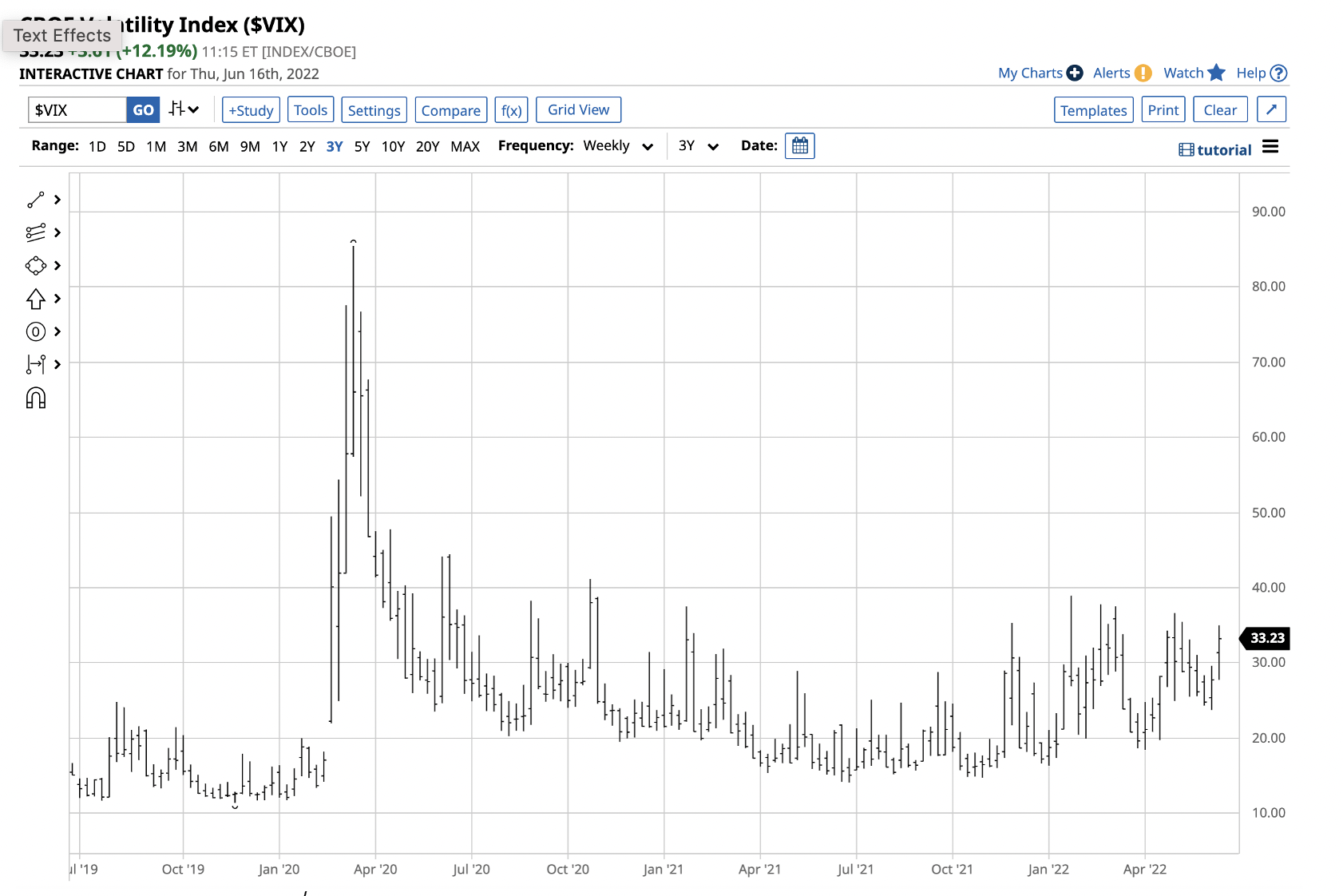

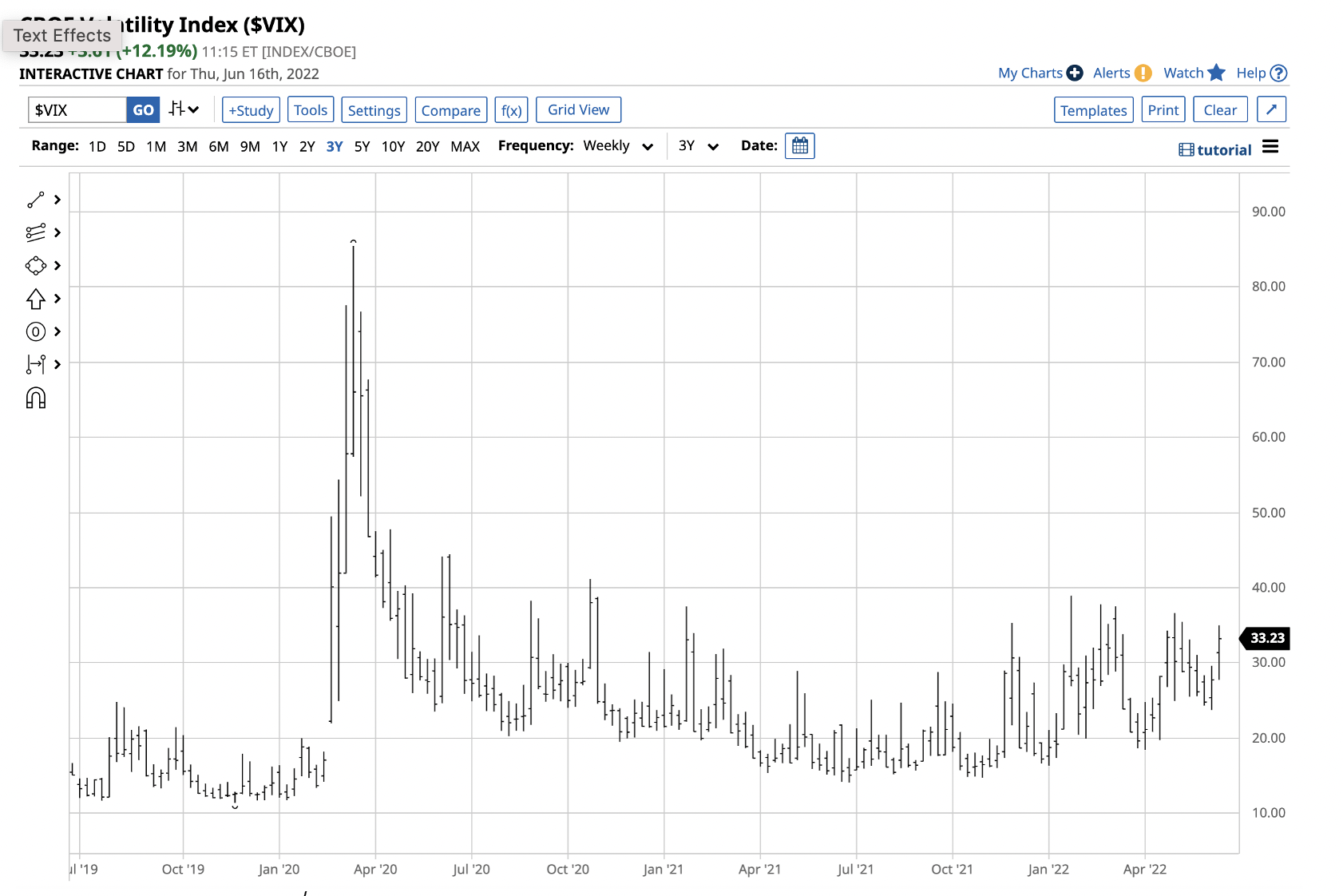

VIX не говорит о панике на рынке

В прошлом «медвежьи» фазы фондового рынка, как правило, заканчивались капитуляцией инвесторов, выводящих капитал с рынка. До публикации свежего ИПЦ акции снижались.

Индекс VIX отражает подразумеваемую волатильность S&P 500 и является одним из ключевых факторов, определяющих цены страйк опционов пут и колл. VIX склонен расти по мере снижения фондового рынка, поскольку участники рынка начинают хеджировать потенциальные изменения цен.

В то время как базовый уровень VIX за последние месяцы вырос, явного скачка не было, а значит «бегства» с фондового рынка не наблюдается.

Обвал марта 2020 года, например, сопровождался скачком VIX к отметке 85,47. По состоянию на 20 июня значение индекса составляло 30,36; это высокий, но далеко не критический уровень.

Растущие ставки — не единственная проблема

ФРС и другие центральные банки оказались в сложной ситуации, поскольку инфляция подогревается дефицитом предложения, а их инструменты эффективны в поддержании спроса. Более того, падение фондового рынка и ВВП увеличивает вероятность рецессии. Экономический спад на фоне растущих цен (т.е. стагфляция) — ужасное явление.

Рост ставок оказывает давление на фондовый рынок, однако глобально ситуация омрачается украинским кризисом, напряженностью в отношениях ведущих держав и предстоящими промежуточными выборами в США, разделенными по политическим мотивам.

Слабость рынков акций и облигаций еще не превратилась в паническое бегство, о чем говорит значение индекса VIX чуть более чем в 30.

«Медведи», вероятно, будут править бал до тех пор, пока рынок не нащупает прочное дно. Все это время каждая попытка корректирующего ралли будет наталкиваться на мощное сопротивление и заканчиваться падением к еще более низким минимумам.

Будьте осторожны, ведь повышение процентных ставок — лишь одна из многих проблем, с которыми сталкивается фондовый рынок.

На смену околонулевой ставки и низкой инфляции (не дотягивавшей до целевого уровня ФРС в 2%) пришло резкое усиление ценового давления. ФРС и Минфин США на протяжении большей части 2021 года называли всплеск инфляции «преходящим» явлением, возложив вину на перебои цепочек поставок. И хотя политики и чиновники признали свою неправоту, они не взяли на себя ответственность за инфляцию.

Реакцией на пандемию 2020 года стало снижение ключевой ставки и запуск программы количественного смягчения, что наводнило финансовую систему ликвидностью. Масштаб стимулирования оказался беспрецедентным, однако политика оказалась бессистемной и затянулась, посеяв семена инфляции, которые проросли во второй половине 2020 года и буйно расцвели на стыке 2021 и 2022 годов.

Рост индексов цен потребителей и производителей, а также падение рынка облигаций посылают тревожные сигналы. Российско-украинский конфликт, а также политическое и экономическое противостояние ядерных держав лишь усугубляют ситуацию.

Фондовый рынок рос на фоне низкой ставки, которую ФРС сейчас повышает для борьбы с инфляцией. Капитал перетекает из акций в инструменты с фиксированным доходом, и перспективы фондового рынка выглядят весьма мрачно.

Перегретая инфляция

Майский индекс потребительских цен составил невероятные 8,6% г/г, чего не наблюдалось с декабря 1981 года. При этом базовый показатель, исключающий продукты питания и энергоносители, достиг 6%. Оба значения оказались выше, чем ожидали эксперты. В то же время индекс цен производителей также продолжил расти, составив 10,8%.

Растущие цены на продукты питания, бензин и энергоносители поддерживают инфляцию, оказывая косвенное повышательное давление на стоимость прочих товаров и услуг. Растущая инфляция требует от мировых центральных банков ответной реакции. Европейский центральный банк недавно заявил о готовности поднять ключевую ставку (хотя реальная ставка по-прежнему будет отрицательной). То же самое касается и центрального банка США, который начал повышать ставки и ужесточать денежно-кредитную политику раньше ЕЦБ.

ФРС не поспевает за инфляцией

15 июня Федеральная резервная система повысила ставку по федеральным фондам на 75 базисных пунктов до 1,50-1,75%. Центральный банк повысил ставку на три четверти пункта впервые с 1994 года. ФРС считает базовый индекс потребительских цен самым надежным индикатором инфляции, поскольку цены на продукты питания и энергоносители очень волатильны. Таким образом, нижняя граница диапазона ключевой ставки составляет всего четверть от базовой инфляции в 6%.

Однако базовый индекс может оказаться миражом в условиях значительного роста цен на продукты питания и энергоносители из-за украинского кризиса. Вооруженные конфликты всегда подрывают сторону предложения, тогда как инструменты центральных банков, как правило, стимулируют спрос.

Установив ставку на 1,50–1,75% центральный банк все равно сильно отстает от инфляции, что может усугубить экономические проблемы.

Нисходящий тренд фондового рынка

Тренд ведущих индексов фондового рынка сейчас направлен вниз, при этом понижательное давление начало усиливаться в середине июня.

Самый диверсифицированный индекс фондового рынка США в лице S&P 500 достиг рекордного максимума 4818,62 пункта на торгах 4 января. К 20 июня он просел на 24% до 3675 пунктов, при этом распродажа лишь набирает обороты на фоне свежих данных по инфляции.

Высокотехнологичный NASDAQ Composite достиг своего пика еще раньше, чем S&P 500, 22 ноября 2021 года обновив рекордный максимум на отметке 16 212,23. К 20 июня NASDAQ растерял 33,3% своей стоимости, опустившись к 10 798.

У DJIA дела идут немногим лучше, поскольку с 5 по 20 июня он растерял 19,1%. Распродажа длится уже несколько месяцев, однако она усилилась на фоне свежих данных по инфляции и решения ФРС по ставке.

Между тем, 16 июня сентябрьский фьючерс на 30-летние гособлигации США упал до уровней января 2014 года в 131-01. По состоянию на конец 2021 года ставка по тридцатилетней ипотеке не дотягивала до 3%, тогда как в середине июня 2022 года она превышала 6%. Обслуживание ипотеки с телом кредита в 300 000 долларов сейчас обходится на 750 долларов дороже, чем шесть месяцев назад.

VIX не говорит о панике на рынке

В прошлом «медвежьи» фазы фондового рынка, как правило, заканчивались капитуляцией инвесторов, выводящих капитал с рынка. До публикации свежего ИПЦ акции снижались.

Индекс VIX отражает подразумеваемую волатильность S&P 500 и является одним из ключевых факторов, определяющих цены страйк опционов пут и колл. VIX склонен расти по мере снижения фондового рынка, поскольку участники рынка начинают хеджировать потенциальные изменения цен.

В то время как базовый уровень VIX за последние месяцы вырос, явного скачка не было, а значит «бегства» с фондового рынка не наблюдается.

Обвал марта 2020 года, например, сопровождался скачком VIX к отметке 85,47. По состоянию на 20 июня значение индекса составляло 30,36; это высокий, но далеко не критический уровень.

Растущие ставки — не единственная проблема

ФРС и другие центральные банки оказались в сложной ситуации, поскольку инфляция подогревается дефицитом предложения, а их инструменты эффективны в поддержании спроса. Более того, падение фондового рынка и ВВП увеличивает вероятность рецессии. Экономический спад на фоне растущих цен (т.е. стагфляция) — ужасное явление.

Рост ставок оказывает давление на фондовый рынок, однако глобально ситуация омрачается украинским кризисом, напряженностью в отношениях ведущих держав и предстоящими промежуточными выборами в США, разделенными по политическим мотивам.

Слабость рынков акций и облигаций еще не превратилась в паническое бегство, о чем говорит значение индекса VIX чуть более чем в 30.

«Медведи», вероятно, будут править бал до тех пор, пока рынок не нащупает прочное дно. Все это время каждая попытка корректирующего ралли будет наталкиваться на мощное сопротивление и заканчиваться падением к еще более низким минимумам.

Будьте осторожны, ведь повышение процентных ставок — лишь одна из многих проблем, с которыми сталкивается фондовый рынок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба