Alexandria Real Estate Equities (NYSE: ARE) — американский фонд, инвестирующий в недвижимость для НИОКР. Направление работы компании выглядит очень многообещающе, и дивиденды у нее отличные. Но что же тут не так?

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

ARE — это REIT, то есть фонд, инвестирующий в недвижимость и распределяющий большую часть своей прибыли в виде дивидендов между держателями акций.

ARE сдает помещения компаниям, которые занимаются НИОКР, — как вузам, так и частным корпорациям. Согласно годовому отчету, практически всю выручку ARE дает аренда и только 0,27% приходится на другие источники — на процентный доход и доходы компании с управления строительными проектами.

Значительную долю в ее структуре выручки занимают фармацевтические предприятия типа Moderna и Eli Lilly, но есть и технологические компании вроде Apple, Uber.

Выручка ARE с аренды по отраслям, в которых работают арендаторы:

Государственный биотех — 25%.

Фундаментальные исследования, товары, услуги, устройства — 21%.

Международные фармацевтические компании — 18%.

Институциональные сферы: академические, медицинские, НКО, правительство США — 10%.

Частный биотех — 7%.

Компании с инвестиционным рейтингом и технологические или офисные предприятия с большой капитализацией — 9%.

Другое — 4%.

Сфера деятельности арендатора скоро сменится — 6%.

Практически все доходы компании приносят объекты недвижимости в США. У нее есть 6 объектов недвижимости в Канаде и один в Китае — но их доля столь незначительна, что в отчете доля зарубежной выручки даже не указывается, как несущественная.

Распределение арендной выручки компании по регионам:

Бостон и агломерация вокруг — 35%.

Зона залива Сан-Франциско — 25%.

Сан-Диего — 16%.

Нью-Йорк — 5%.

Сиэтл — 6%.

Мэриленд — 6%.

Исследовательский Треугольник — 5%.

Другое — 2%.

На сайте компании можно посмотреть, как выглядят ее здания в разных регионах.

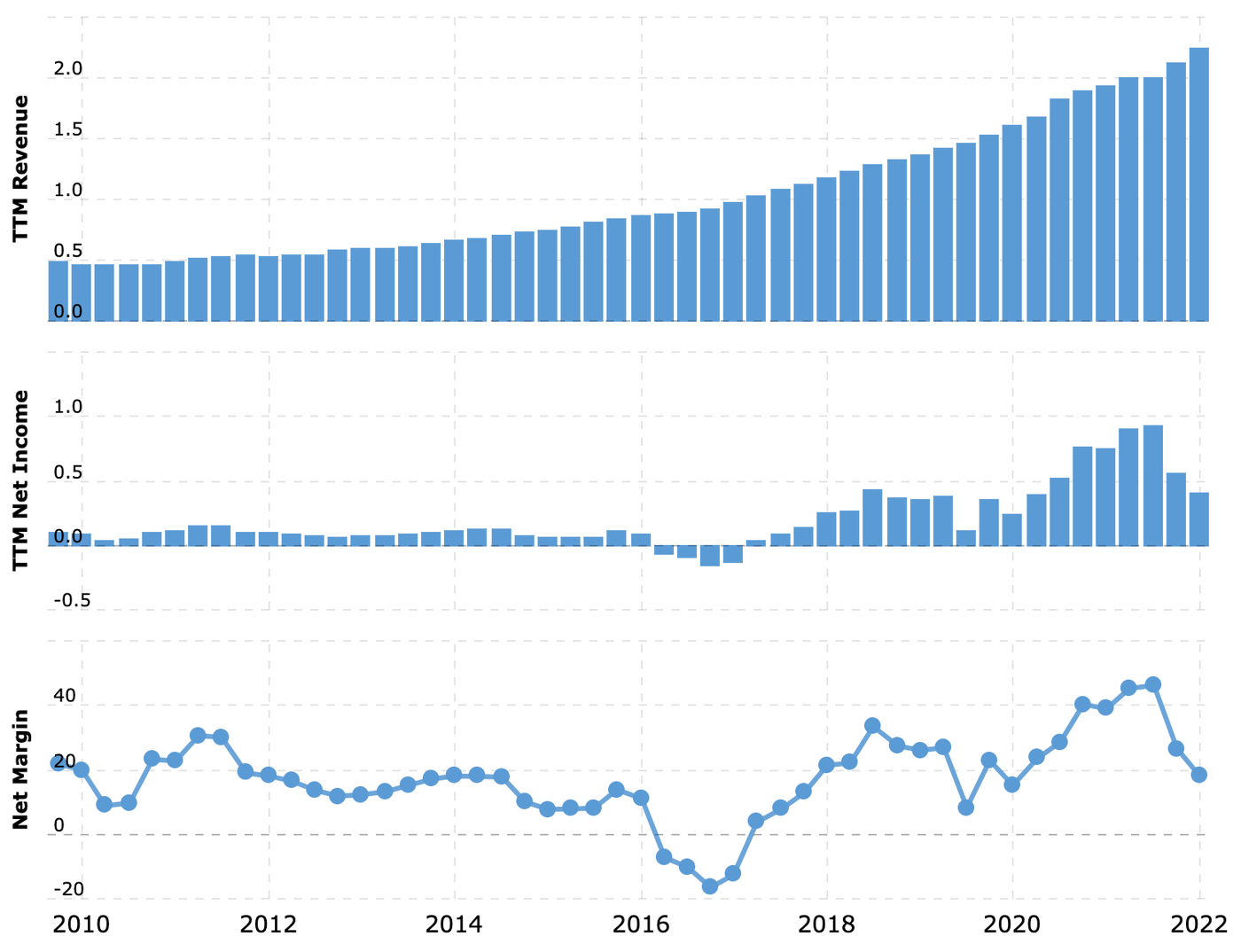

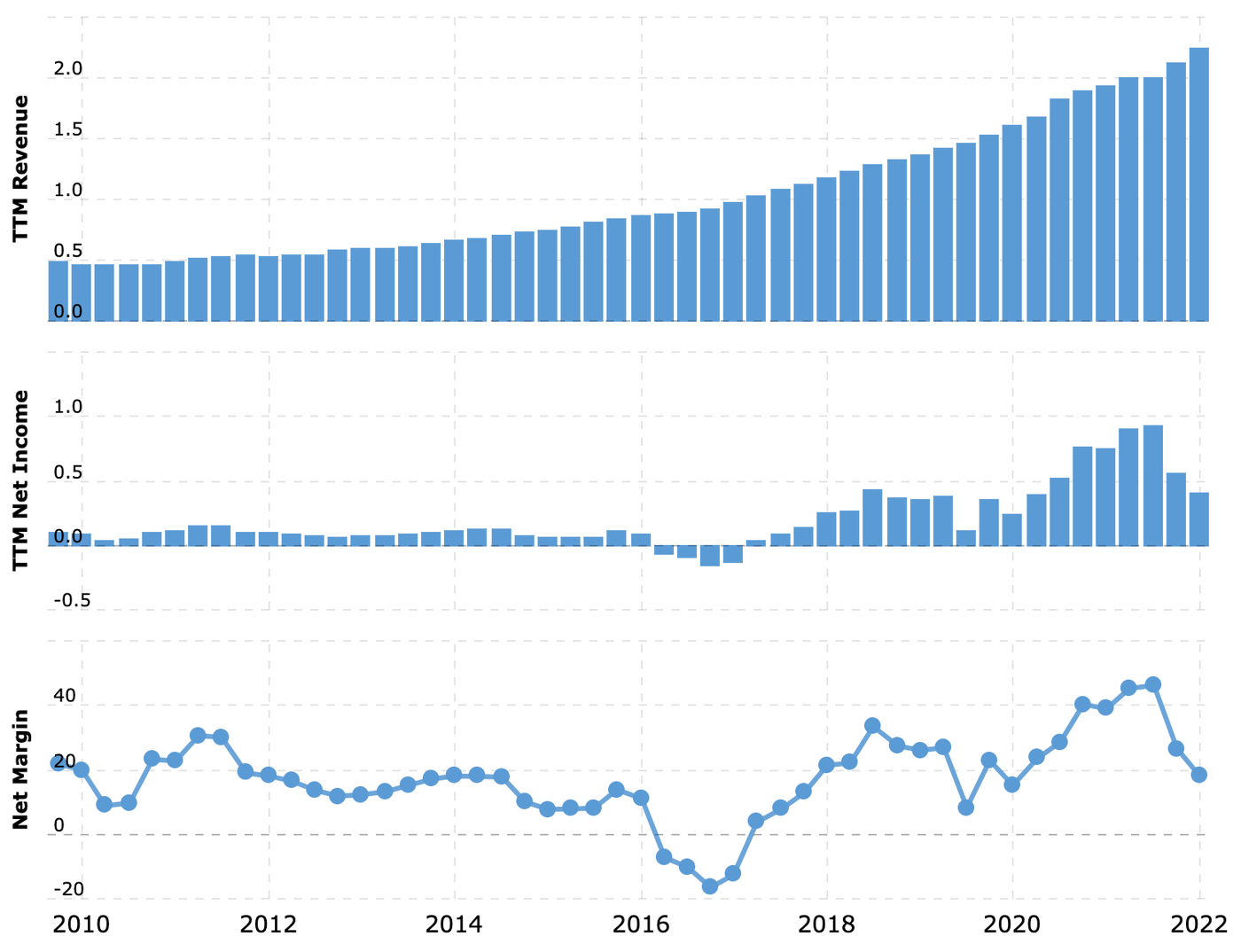

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

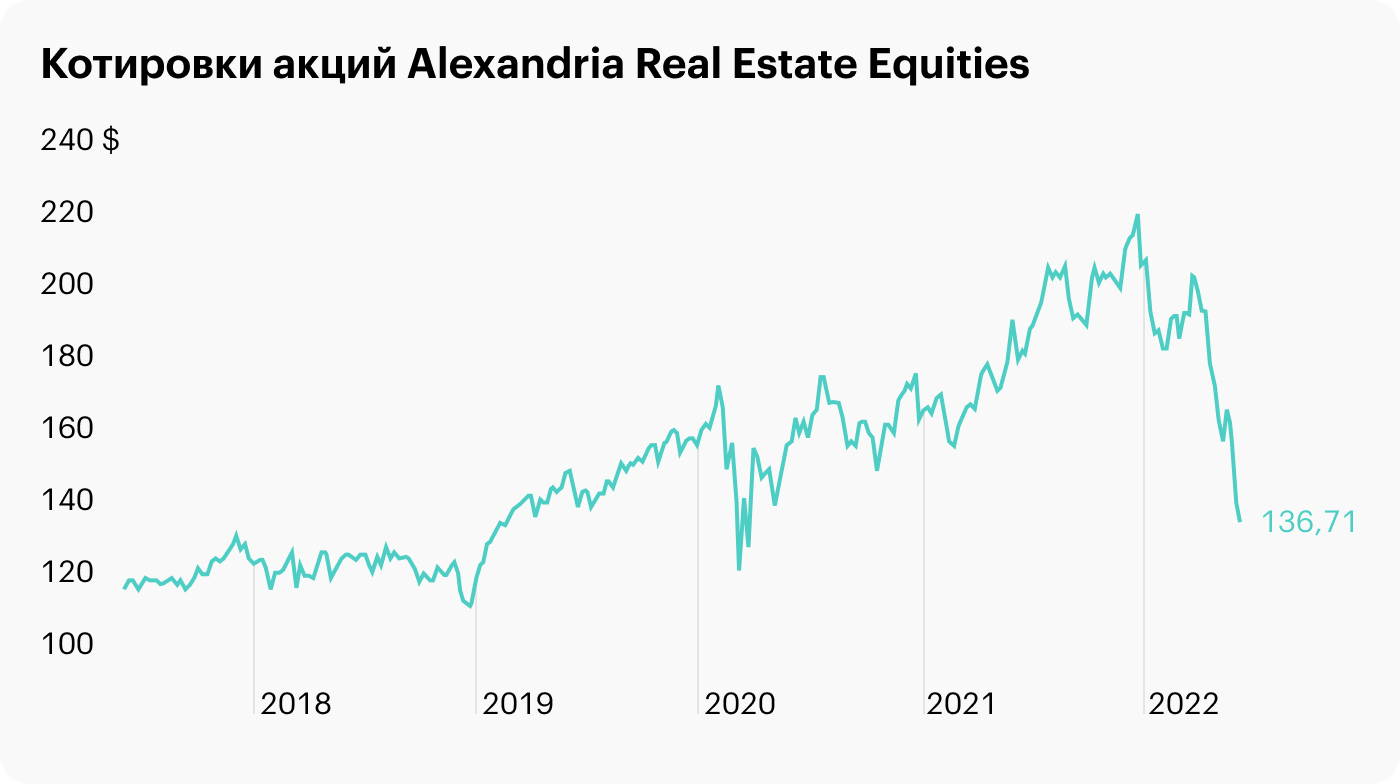

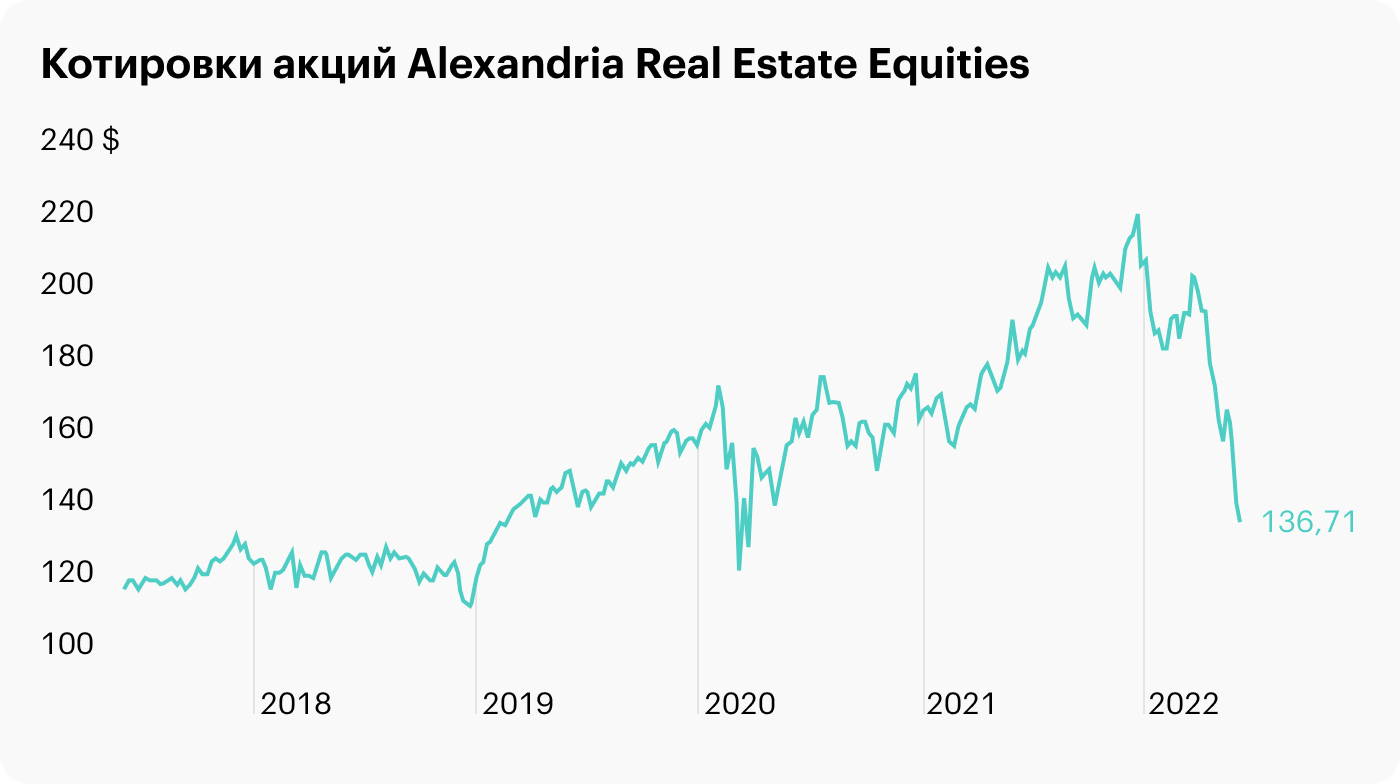

Упало. С начала года акции компании упали под весом их дороговизны. Спекулятивные инвесторы могут воспользоваться этим, чтобы заработать на отскоке.

Чудеса науки. Компания мудро занимается крайне перспективным делом — продает кирки и лопаты старателям в период золотой лихорадки. Вернее, сдает им в аренду палатки.

Фармацевтические компании тратят безумные деньги на НИОКР и, пока существует современная патентная система, будут это делать, просто чтобы оставаться на месте. А значит, будет генерироваться спрос на здания ARE.

И даже более того — я думаю, что он будет расти. Бесконечная пандемия будет генерировать спрос на новые лекарственные решения, что будет загружать научно-исследовательские отделы вузов и корпораций еще больше. Если смотреть шире, за пределами непосредственно медицины, то нужда в НИОКР есть и у технологического сектора — так что и тут все будет хорошо.

Диверсификация. Ни один из клиентов компании не дает ей больше 4% от выручки, что очень хорошо: это усиливает переговорную позицию компании и нивелирует риски для отчетности в случае ухода кого-то из арендаторов.

Дивиденды. Компания платит 4,72 $ на акцию в год, что дает 3,45% годовых. Это очень хорошая доходность. А учитывая позитивный тренд в основной сфере деятельности компании, есть перспективы роста.

Могут купить. У ARE посильная для крупного фонда капитализация — 23,87 млрд долларов. Учитывая все вышесказанное, компанию вполне могут купить. Если принимать во внимание уровень заполненности ее объектов и в целом безблагодатную ситуацию в сфере аренды других видов офисов, я бы не удивился, узнав, что ARE купил какой-нибудь крупный американский рантье, разочаровавшийся в обычной офисной аренде.

Процент занятых площадей на объектах недвижимости

Что может помешать

Бухгалтерия. Компания тратит на дивиденды как бы больше, чем зарабатывает. «Как бы» потому, что, на первый взгляд, убыток технический: если не учитывать амортизацию зданий, то убытка нет — а тот, что есть, пока есть только на бумаге.

Но амортизацию стоит учитывать, потому что рано или поздно компании придется вкладывать в реконструкцию своих зданий — причем очень большие деньги. С начала этого года стоимость труда и стройматериалов в США сильно выросла, что значительно нивелирует эффект от гипотетических инфраструктурных трат Байдена, — и эти факторы придется учитывать ARE.

Задолженностей у компании очень много — свыше 10 млрд долларов. А вот денег непосредственно в ее распоряжении маловато — 522,5 млн. Этот факт может привести как к урезанию выплат и последующему падению акций, так и к тому, что инвесторы будут сторониться этих акций в свете увеличения ставок и подорожания займов. Тем более что участники рынка ожидают очень значительного повышения ставок.

Дорого. Отношение цены акций компании к прибыли от операций находится на уровне 38 — это довольно дорого, и если не считать компанию переоцененной, то уж недооцененной ее точно нельзя назвать.

Могут не купить. Компания стоит недешево и окупится небыстро. Учитывая все вышесказанное, и в первую очередь подорожание займов и усложнение условий их выдачи, достать заемных денег на ее покупку у потенциального приобретателя может не получиться. А ее многомиллиардная стоимость несколько ограничивает круг возможных покупателей, которые смогут оплатить сделку на 100% из своего кармана.

Резюме

ARE — классный REIT с хорошей конъюнктурой бизнеса. Но высокая стоимость и большая долговая нагрузка заставляют меня повременить с инвестициями в него. Я бы подождал или падения акций до уровня 100 $, или каких-то более явных признаков усиления активности в области НИОКР среди технологических и фармацевтических компаний.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

ARE — это REIT, то есть фонд, инвестирующий в недвижимость и распределяющий большую часть своей прибыли в виде дивидендов между держателями акций.

ARE сдает помещения компаниям, которые занимаются НИОКР, — как вузам, так и частным корпорациям. Согласно годовому отчету, практически всю выручку ARE дает аренда и только 0,27% приходится на другие источники — на процентный доход и доходы компании с управления строительными проектами.

Значительную долю в ее структуре выручки занимают фармацевтические предприятия типа Moderna и Eli Lilly, но есть и технологические компании вроде Apple, Uber.

Выручка ARE с аренды по отраслям, в которых работают арендаторы:

Государственный биотех — 25%.

Фундаментальные исследования, товары, услуги, устройства — 21%.

Международные фармацевтические компании — 18%.

Институциональные сферы: академические, медицинские, НКО, правительство США — 10%.

Частный биотех — 7%.

Компании с инвестиционным рейтингом и технологические или офисные предприятия с большой капитализацией — 9%.

Другое — 4%.

Сфера деятельности арендатора скоро сменится — 6%.

Практически все доходы компании приносят объекты недвижимости в США. У нее есть 6 объектов недвижимости в Канаде и один в Китае — но их доля столь незначительна, что в отчете доля зарубежной выручки даже не указывается, как несущественная.

Распределение арендной выручки компании по регионам:

Бостон и агломерация вокруг — 35%.

Зона залива Сан-Франциско — 25%.

Сан-Диего — 16%.

Нью-Йорк — 5%.

Сиэтл — 6%.

Мэриленд — 6%.

Исследовательский Треугольник — 5%.

Другое — 2%.

На сайте компании можно посмотреть, как выглядят ее здания в разных регионах.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало. С начала года акции компании упали под весом их дороговизны. Спекулятивные инвесторы могут воспользоваться этим, чтобы заработать на отскоке.

Чудеса науки. Компания мудро занимается крайне перспективным делом — продает кирки и лопаты старателям в период золотой лихорадки. Вернее, сдает им в аренду палатки.

Фармацевтические компании тратят безумные деньги на НИОКР и, пока существует современная патентная система, будут это делать, просто чтобы оставаться на месте. А значит, будет генерироваться спрос на здания ARE.

И даже более того — я думаю, что он будет расти. Бесконечная пандемия будет генерировать спрос на новые лекарственные решения, что будет загружать научно-исследовательские отделы вузов и корпораций еще больше. Если смотреть шире, за пределами непосредственно медицины, то нужда в НИОКР есть и у технологического сектора — так что и тут все будет хорошо.

Диверсификация. Ни один из клиентов компании не дает ей больше 4% от выручки, что очень хорошо: это усиливает переговорную позицию компании и нивелирует риски для отчетности в случае ухода кого-то из арендаторов.

Дивиденды. Компания платит 4,72 $ на акцию в год, что дает 3,45% годовых. Это очень хорошая доходность. А учитывая позитивный тренд в основной сфере деятельности компании, есть перспективы роста.

Могут купить. У ARE посильная для крупного фонда капитализация — 23,87 млрд долларов. Учитывая все вышесказанное, компанию вполне могут купить. Если принимать во внимание уровень заполненности ее объектов и в целом безблагодатную ситуацию в сфере аренды других видов офисов, я бы не удивился, узнав, что ARE купил какой-нибудь крупный американский рантье, разочаровавшийся в обычной офисной аренде.

Процент занятых площадей на объектах недвижимости

Что может помешать

Бухгалтерия. Компания тратит на дивиденды как бы больше, чем зарабатывает. «Как бы» потому, что, на первый взгляд, убыток технический: если не учитывать амортизацию зданий, то убытка нет — а тот, что есть, пока есть только на бумаге.

Но амортизацию стоит учитывать, потому что рано или поздно компании придется вкладывать в реконструкцию своих зданий — причем очень большие деньги. С начала этого года стоимость труда и стройматериалов в США сильно выросла, что значительно нивелирует эффект от гипотетических инфраструктурных трат Байдена, — и эти факторы придется учитывать ARE.

Задолженностей у компании очень много — свыше 10 млрд долларов. А вот денег непосредственно в ее распоряжении маловато — 522,5 млн. Этот факт может привести как к урезанию выплат и последующему падению акций, так и к тому, что инвесторы будут сторониться этих акций в свете увеличения ставок и подорожания займов. Тем более что участники рынка ожидают очень значительного повышения ставок.

Дорого. Отношение цены акций компании к прибыли от операций находится на уровне 38 — это довольно дорого, и если не считать компанию переоцененной, то уж недооцененной ее точно нельзя назвать.

Могут не купить. Компания стоит недешево и окупится небыстро. Учитывая все вышесказанное, и в первую очередь подорожание займов и усложнение условий их выдачи, достать заемных денег на ее покупку у потенциального приобретателя может не получиться. А ее многомиллиардная стоимость несколько ограничивает круг возможных покупателей, которые смогут оплатить сделку на 100% из своего кармана.

Резюме

ARE — классный REIT с хорошей конъюнктурой бизнеса. Но высокая стоимость и большая долговая нагрузка заставляют меня повременить с инвестициями в него. Я бы подождал или падения акций до уровня 100 $, или каких-то более явных признаков усиления активности в области НИОКР среди технологических и фармацевтических компаний.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба