Nokia (NYSE: NOK) — легендарная высокотехнологичная финская компания. Пик славы она уже давно миновала, но надеется выехать на теме 5G. Получится ли у нее это сделать?

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывает

Компания выступает одним из крупнейших технологических предприятий мира с поистине глобальным масштабом операций: ни один из регионов мира не дает ей больше половины выручки.

Основные виды товаров: системы радиочастот, базовые станции, подводные кабели для коммуникаций, радиоконтроллеры, системы передачи сигнала.

Согласно годовому отчету компании, ее выручка делится следующим образом.

Мобильные сети — 43,76%. Товары и услуги в сфере коммуникаций в диапазоне от 2G до 5G. Операционная маржа сегмента — 7,9% от его выручки.

Сетевая инфраструктура — 34,56%. Товары и услуги для обеспечения работы соединения: от дата-центров до оптоволоконных кабелей. Операционная маржа сегмента — 10,2% от его выручки.

Облачные и сетевые услуги — 13,91%. Все, что нужно для развертывания и монетизации облачных бизнесов. Операционная маржа сегмента — 5,4% от его выручки.

Отдел технологий — 7,77%. Все, что связано с лицензированием технологий Nokia, коих за более чем 150 лет у компании появилось великое множество, и, соответственно, получением лицензионных отчислений. Как вы понимаете, это самый прибыльный для компании бизнес ввиду низких затрат: операционная маржа сегмента составляет 78,9% от его выручки.

По типам клиентов выручка Nokia делится так:

Поставщики услуг в сфере коммуникаций — 80,97%.

Некоммуникационные предприятия — 7,09%.

Пользователи лицензией на интеллектуальную собственность Nokia — 6,76%.

Другие типы клиентов — 5,18%.

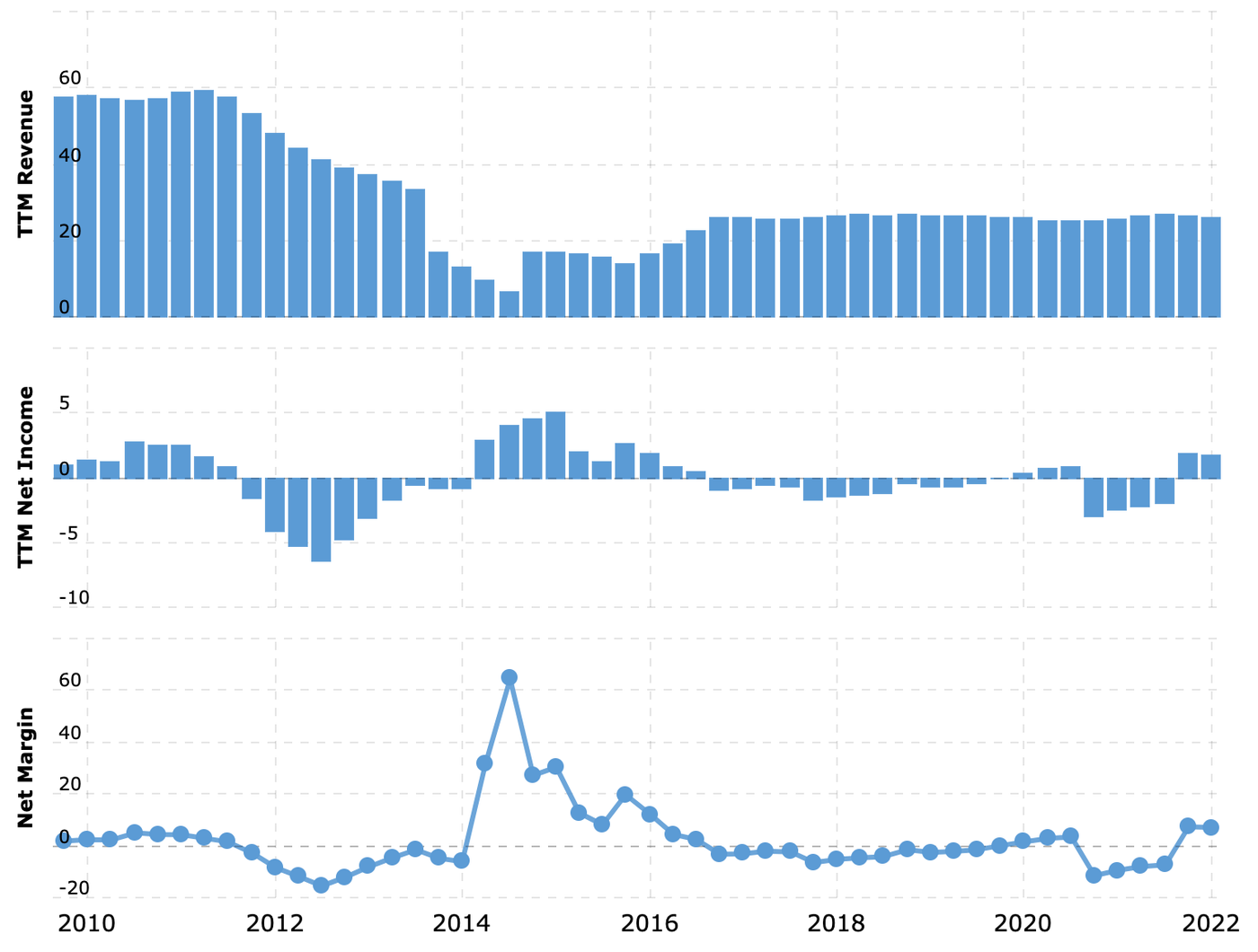

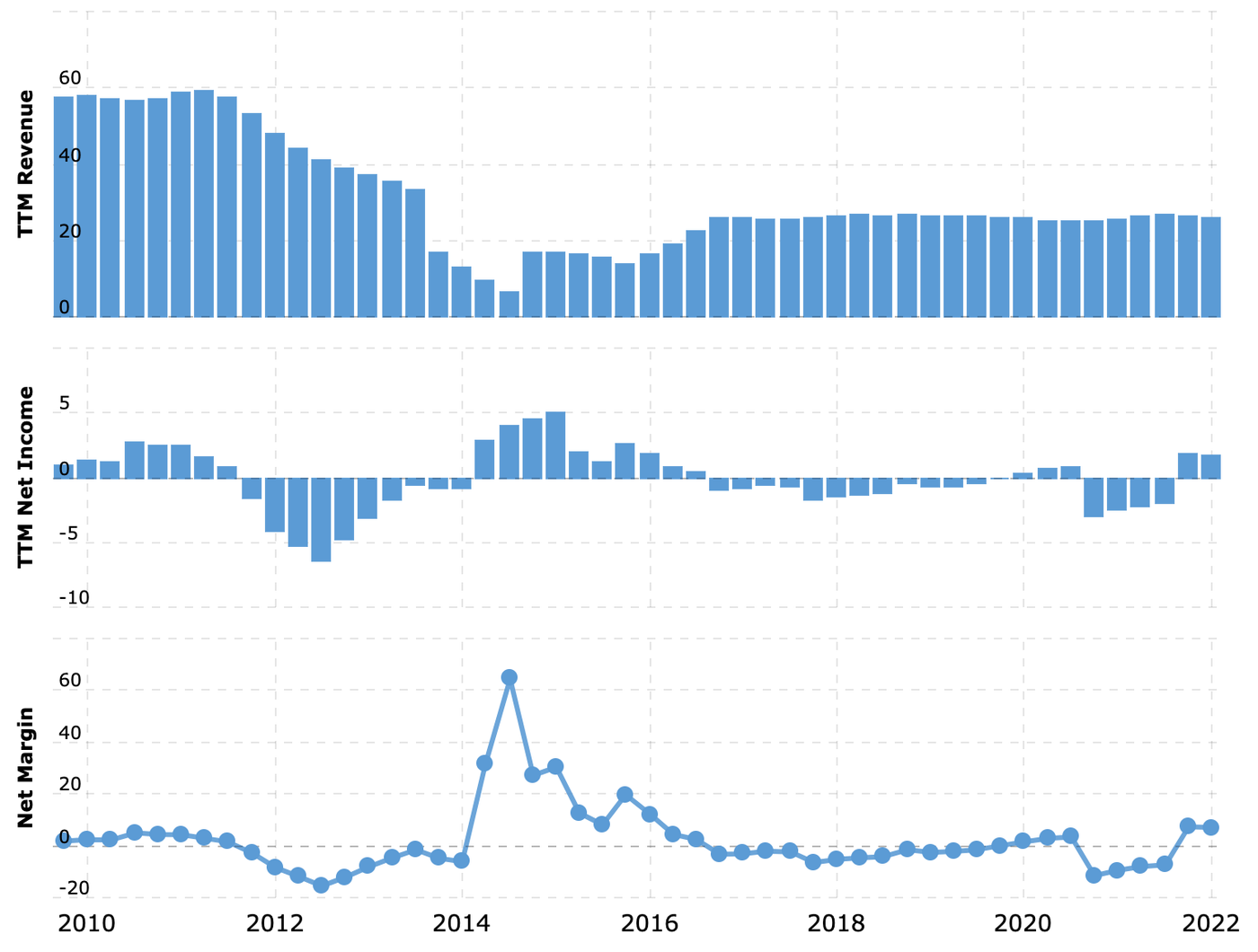

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Выручка компании и количество сотрудников по регионам, млн евро

Аргументы в пользу компании

Цена. Компания стоит довольно дешево: P / S — 1,24, P / E — 16,25 и капитализация 24,47 млрд.

Берите столько скорости, сколько унесете. Компания — один из западных лидеров по количеству патентов в сфере 5G, из чего появляется целый веер возможностей для нее и ее акционеров.

Во-первых, рост инвестиций и проектов в сфере 5G будет прямо влиять на доходы Nokia — причем как на основной бизнес, так и на лицензионный.

Во-вторых, в рамках соревнования между США и КНР «кто быстрее введет 5G-стандарт» Nokia может процветать как предприятие и эмитент по политическим причинам: она может получать крупные контракты, ей могут предоставлять выгодные условия кредитования и, наконец, ее котировки могут накачивать аффилированные с истеблишментом США крупные инвесторы.

В-третьих, компания активно следит за всякими трендами и в своих презентациях много говорит на тему метавселенной и Web 3.0. Думаю, на бирже будет много желающих клюнуть на перспективы и накачать котировки компании.

И так нормально. Впрочем, даже без 5G-истерии компания выглядит как важный игрок: ее оборудование в принципе чрезвычайно востребованно в экономике современного типа — спрос на ее решения мне кажется достаточно устойчивым.

Что может помешать

Можно и побольше. У Nokia не самая большая доля на рынке телекоммуникационного оборудования. Это сильно ограничивает ее пространство для увеличения маржи.

Доля рынка телекоммуникационного оборудования у разных компаний

Бухгалтерия. У компании свыше 25 млрд задолженностей, а денег в ее распоряжении около 7,65 млрд. Это не так чтобы безумно плохо, но в условиях подорожания займов это не очень хорошо.

Звезд с неба не хватает. Это не такой тип эмитента, где можно ожидать взрывного роста: основные плюсы от 5G для компании будут не так уж и велики, хотя несколько подстегнут бизнес, а остальные части предприятия в целом будут достаточно стабильными, но без изысков.

Резюме

В декабре 2020 года я уже брал эти акции по 3,89 $ с целью продать за 4,5 $ в течение следующих полутора лет. Расчет у меня был простой: инвесторы-простаки в очередной раз поведутся на шумиху про перспективную технологию и накачают котировки.

Все пошло немного не так: акции достигли нужной отметки к концу января 2021, а уже в августе стоили чуть больше 6 $. Сейчас они стоят 4,82 $, и, возможно, сейчас не самое плохое время для того, чтобы в них инвестировать.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывает

Компания выступает одним из крупнейших технологических предприятий мира с поистине глобальным масштабом операций: ни один из регионов мира не дает ей больше половины выручки.

Основные виды товаров: системы радиочастот, базовые станции, подводные кабели для коммуникаций, радиоконтроллеры, системы передачи сигнала.

Согласно годовому отчету компании, ее выручка делится следующим образом.

Мобильные сети — 43,76%. Товары и услуги в сфере коммуникаций в диапазоне от 2G до 5G. Операционная маржа сегмента — 7,9% от его выручки.

Сетевая инфраструктура — 34,56%. Товары и услуги для обеспечения работы соединения: от дата-центров до оптоволоконных кабелей. Операционная маржа сегмента — 10,2% от его выручки.

Облачные и сетевые услуги — 13,91%. Все, что нужно для развертывания и монетизации облачных бизнесов. Операционная маржа сегмента — 5,4% от его выручки.

Отдел технологий — 7,77%. Все, что связано с лицензированием технологий Nokia, коих за более чем 150 лет у компании появилось великое множество, и, соответственно, получением лицензионных отчислений. Как вы понимаете, это самый прибыльный для компании бизнес ввиду низких затрат: операционная маржа сегмента составляет 78,9% от его выручки.

По типам клиентов выручка Nokia делится так:

Поставщики услуг в сфере коммуникаций — 80,97%.

Некоммуникационные предприятия — 7,09%.

Пользователи лицензией на интеллектуальную собственность Nokia — 6,76%.

Другие типы клиентов — 5,18%.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Выручка компании и количество сотрудников по регионам, млн евро

Аргументы в пользу компании

Цена. Компания стоит довольно дешево: P / S — 1,24, P / E — 16,25 и капитализация 24,47 млрд.

Берите столько скорости, сколько унесете. Компания — один из западных лидеров по количеству патентов в сфере 5G, из чего появляется целый веер возможностей для нее и ее акционеров.

Во-первых, рост инвестиций и проектов в сфере 5G будет прямо влиять на доходы Nokia — причем как на основной бизнес, так и на лицензионный.

Во-вторых, в рамках соревнования между США и КНР «кто быстрее введет 5G-стандарт» Nokia может процветать как предприятие и эмитент по политическим причинам: она может получать крупные контракты, ей могут предоставлять выгодные условия кредитования и, наконец, ее котировки могут накачивать аффилированные с истеблишментом США крупные инвесторы.

В-третьих, компания активно следит за всякими трендами и в своих презентациях много говорит на тему метавселенной и Web 3.0. Думаю, на бирже будет много желающих клюнуть на перспективы и накачать котировки компании.

И так нормально. Впрочем, даже без 5G-истерии компания выглядит как важный игрок: ее оборудование в принципе чрезвычайно востребованно в экономике современного типа — спрос на ее решения мне кажется достаточно устойчивым.

Что может помешать

Можно и побольше. У Nokia не самая большая доля на рынке телекоммуникационного оборудования. Это сильно ограничивает ее пространство для увеличения маржи.

Доля рынка телекоммуникационного оборудования у разных компаний

Бухгалтерия. У компании свыше 25 млрд задолженностей, а денег в ее распоряжении около 7,65 млрд. Это не так чтобы безумно плохо, но в условиях подорожания займов это не очень хорошо.

Звезд с неба не хватает. Это не такой тип эмитента, где можно ожидать взрывного роста: основные плюсы от 5G для компании будут не так уж и велики, хотя несколько подстегнут бизнес, а остальные части предприятия в целом будут достаточно стабильными, но без изысков.

Резюме

В декабре 2020 года я уже брал эти акции по 3,89 $ с целью продать за 4,5 $ в течение следующих полутора лет. Расчет у меня был простой: инвесторы-простаки в очередной раз поведутся на шумиху про перспективную технологию и накачают котировки.

Все пошло немного не так: акции достигли нужной отметки к концу января 2021, а уже в августе стоили чуть больше 6 $. Сейчас они стоят 4,82 $, и, возможно, сейчас не самое плохое время для того, чтобы в них инвестировать.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба