Всё больше финансовых аналитиков говорят о вероятности возникновения рецессий в экономиках многих стран мира, в первую очередь в США, России и государствах Евросоюза. На фоне высокой инфляции, снижения потребительского спроса, роста цен на энергоресурсы и продукты питания, нарушения логистических цепочек и геополитической напряжённости экономики ведущих стран мира столкнулись с серьёзными вызовами.

По оценкам Международного валютного фонда (МВФ), темпы роста ВВП развитых стран в ближайшие два года будут сокращаться. Мировой объём производства также ожидает замедление роста почти в два раза.

Данные доклада МВФ «Перспективы развития мировой экономики». Источник: International Monetary Fund

В этой статье предлагаем разобраться, что такое рецессия, изучить её признаки, причины и влияние на фондовые рынки.

Что такое рецессия

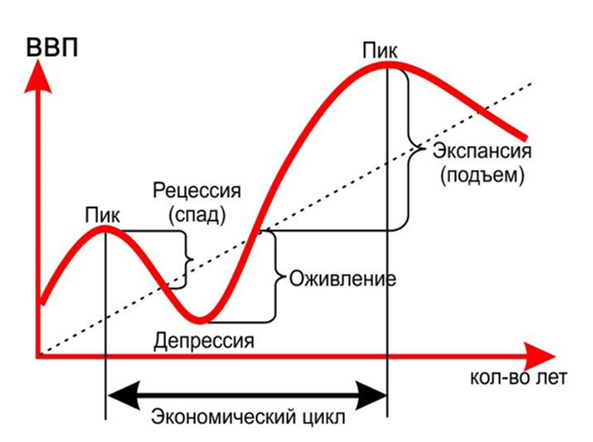

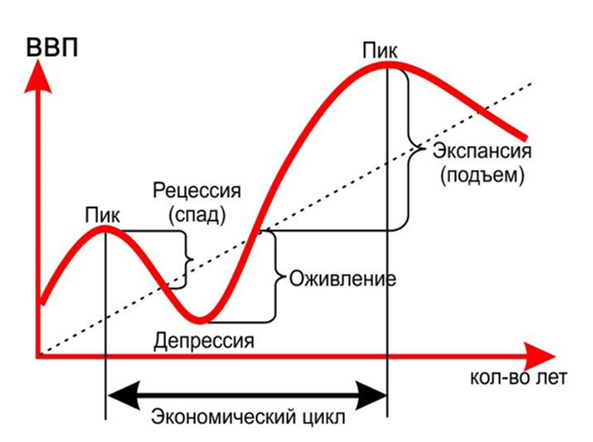

Все экономические процессы происходят исключительно в рамках колебаний, которые формируют экономические циклы, состоящие из определённых фаз.

Экономический цикл — это периодические колебания экономической активности общества, промежуток времени от начала одного кризиса до начала другого.

Любой экономический цикл состоит из четырёх фаз.

Спад (рецессия).

Депрессия (дно).

Оживление экономики.

Подъём рынка и достижение пика.

Фазы экономического цикла. Источник: краткий курс лекций «Технологические уклады современной экономики», под ред. М. Е. Андреева

Понимание экономических циклов для инвесторов крайне важно, потому что эти знания позволяют увидеть суть и причины происходящих в экономике и на фондовых рынках процессов. Для каждой фазы экономического цикла существуют свои защитные и перспективные активы, которые помогут инвестору не только сберечь свой капитал, но и приумножить его.

Рецессия — это одна из фаз экономического цикла, которая характеризуется ухудшением экономических показателей: сокращением ВВП, снижением экономической активности, что выражается в спаде производства, замедлении темпов экономического роста в одной или нескольких странах мира. Для периода рецессии также характерно сокращение доходов населения и повышение уровня безработицы.

Единого подхода к временны́м параметрам наступления этапа рецессии нет. Одни экономисты считают, что признавать наступление рецессии в экономике стоит после снижения ВВП на протяжении не менее чем двух кварталов подряд. В то же время Национальное бюро экономических исследований (NBER) США полагает, что спад экономической активности, который затрагивает всю национальную экономику и продолжается более нескольких месяцев, уже является признаками наступления рецессии.

Индикаторы рецессии

Рецессия является одной из фаз экономического цикла развития любого государства. А это значит, что её основными индикаторами являются макроэкономические показатели, к которым можно отнести показатель ВВП, уровень безработицы, индекс деловой активности, уровень инфляции и курс денежно-кредитной политики (ДКП).

Макроэкономический показатель (индикатор) — числовой показатель, который применяется в макроэкономике и служит для отражения экономического состояния.

Анализ динамики изменения этих индикаторов помогает инвестору определить, в какой фазе экономического цикла находится экономика страны. Опираясь на свои оценки, он прогнозирует направления её дальнейшего движения, адаптируя на фоне сделанных прогнозов свой инвестиционный портфель.

Проанализируем макроэкономические индикаторы на основе данных по России и США.

Показатель ВВП

Внутренний валовой продукт, или ВВП — макроэкономический показатель, который отражает чистую стоимость всех произведённых товаров и услуг в стране.

Замедление темпов роста ВВП и тем более его сокращение — это негативный фактор, который свидетельствует о том, что экономика страны испытывает трудности. Снижение ВВП — один из признаков рецессии.

И наоборот — растущий показатель ВВП говорит о том, что количество товаров и услуг, производимых в стране, растёт, а экономика развивается.

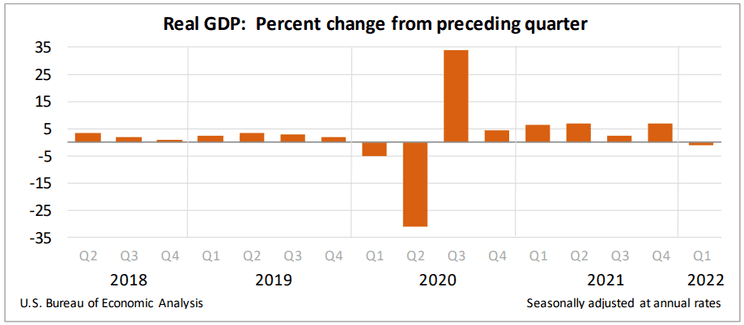

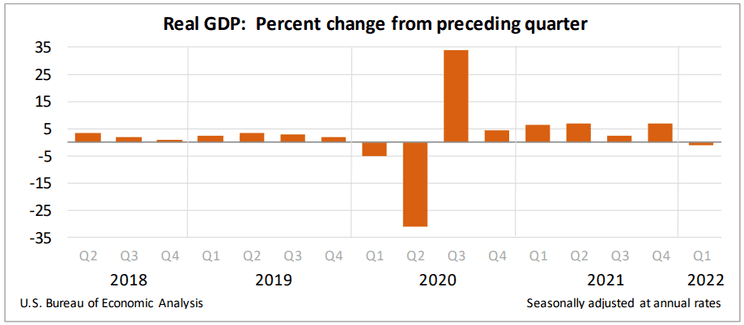

Аналитические данные Bureau of Economic Analysis. Источник: https://www.bea.gov/

В I квартале 2022 г. ВВП США снизился в годовом исчислении на 1,4%, согласно предварительной оценке, опубликованной Бюро экономического анализа. В предыдущие шесть кварталов ВВП, напротив, рос, хоть и нестабильными темпами. При этом в IV квартале 2021 г. реальный ВВП увеличился на 6,9%. Такое резкое изменение динамики говорит о серьёзных проблемах, с которыми столкнулась экономика США.

Согласно опубликованным данным Росстата, ВВП России в I квартале 2022 г. вырос на 3,5% относительно I квартала 2021 г. Однако в сравнении с IV кварталом 2021 г. он упал на 19,2%.

Динамика изменения ВВП России, июнь 2018 — июнь 2022. Источник: Investing.com

Динамика изменения данного индикатора по США и России сигнализирует о существенном замедлении и даже спаде объёмов ВВП в 2022 г.

Показатели рынка труда и уровень безработицы

Уровень безработицы отражает соотношение безработных и рабочей силы в стране. Рост безработицы — один из признаков макроэкономической нестабильности, в том числе рецессии.

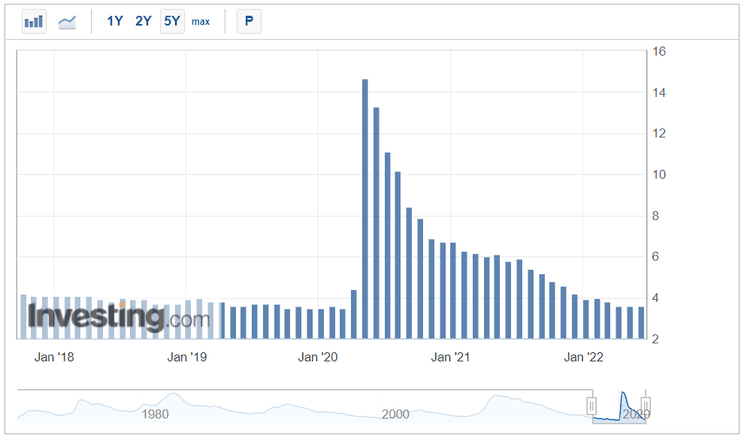

Рынок труда в США уверенно восстанавливается после пандемийного периода в 2020 г. Уровень безработицы в США к июню текущего года составляет 3,6%, что является хорошим значением. Однако по итогам апреля и мая безработица превышала прогнозные значения на 0,1% (3,6% против ожидаемых 3,5%).

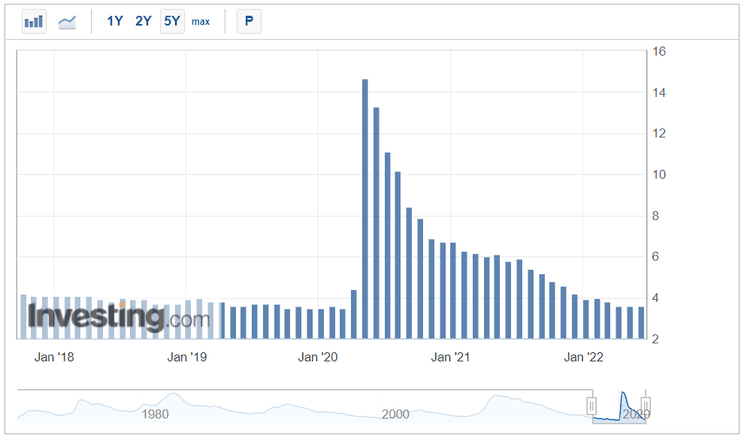

Уровень безработицы в США с 2018 г. Источник: Investing.com

По данным Росстата, уровень безработицы в России по итогам апреля 2022 г. находился на рекордно низких значениях — 4%.

Динамика уровня безработицы в России, тыс. чел. Источник: данные Росстата

Однако уже к июню ситуация немного изменилась. Согласно заявлению главы Минтруда Антона Котякова, в июне на рынке труда отмечается напряжение. С 1 марта по 1 июня регистрировали 660–680 тыс. новых безработных в месяц. Такая тенденция в основном обусловлена прекращением или сокращением деятельности компаний с иностранным участием.

PMI (индекс деловой активности)

PMI (Purchasing Managers» Index) — макроэкономический показатель, который свидетельствует о состоянии и деловой активности в различных отраслях экономики. Выделяют PMI в промышленности, услугах и композитный (обобщённый).

Нахождение значений индекса на одном уровне в течение нескольких месяцев может указывать на стагнацию в экономике. Снижение значений является одним из признаков рецессии.

Растущий индекс PMI — положительный признак, который говорит о восстановлении и росте экономики.

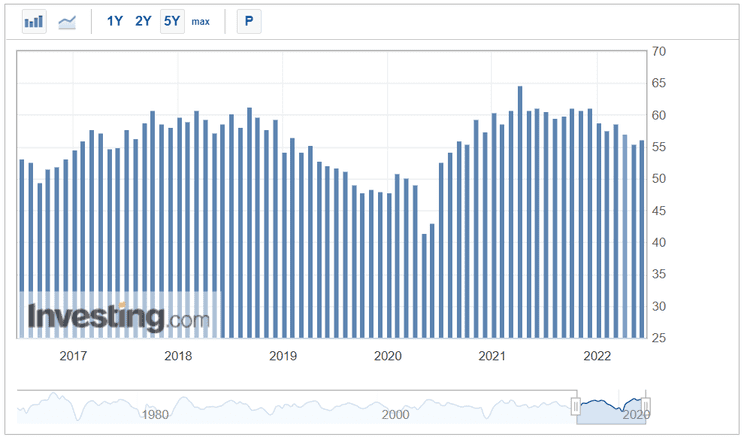

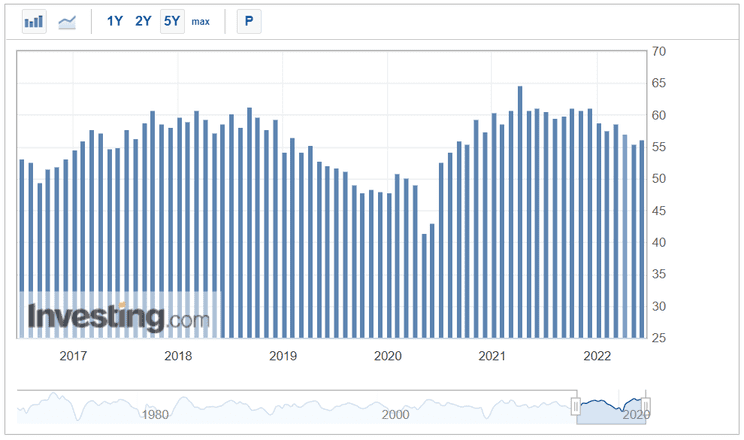

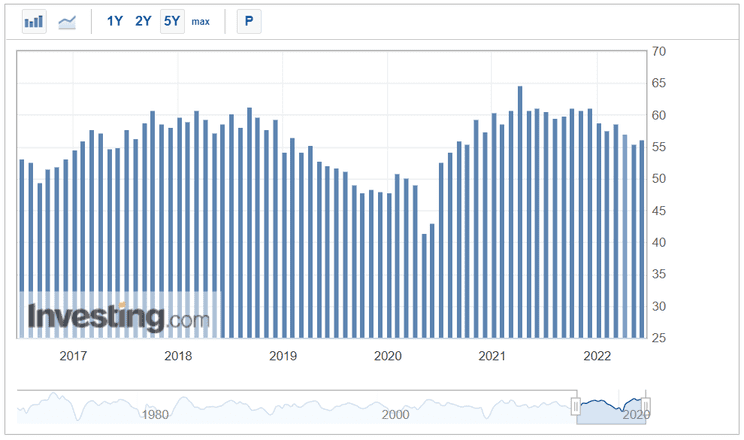

В США с середины 2021 г. наблюдается устойчивая тенденция снижения деловой активности. Пока индекс находится в значениях выше 50 пп, говорить об экономическом спаде рано. Однако тенденция замедления экономических процессов прослеживается вполне ясно.

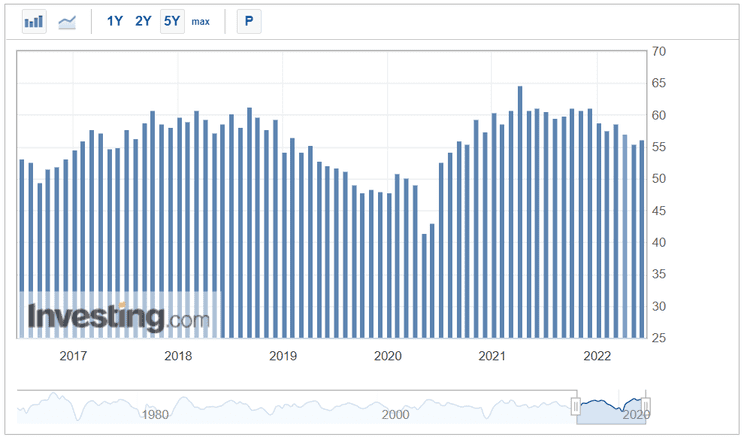

Динамика PMI (индекса деловой активности) в США. Источник: Investing.com

В России, согласно значениям индекса PMI, наблюдалось резкое падение деловой активности с февраля по апрель 2022 г. до значений в 44,1 пп, однако уже в мае динамика изменилась, и в июне текущего года индекс вырос до 50,8 пп. Но о росте деловой активности говорить рано, пока мы наблюдаем лишь её восстановление.

Динамика PMI (индекса деловой активности) в России. Investing.com

Инфляция

Инфляция — макроэкономический показатель, который отражает устойчивый рост цен на товары, работу и услуги. Показывает степень обесценивания денег и снижение их покупательной способности.

В целом инфляция является неотъемлемой частью капиталистической формы экономики. Умеренная (1–3%) инфляция является драйвером для экономического развития. Она делает невыгодным откладывание денег и заставляет людей направлять финансы в экономику — покупку товаров, вклады в банки, инвестиции в фондовые рынки и так далее.

Высокая же инфляция является негативным фактором для экономики.

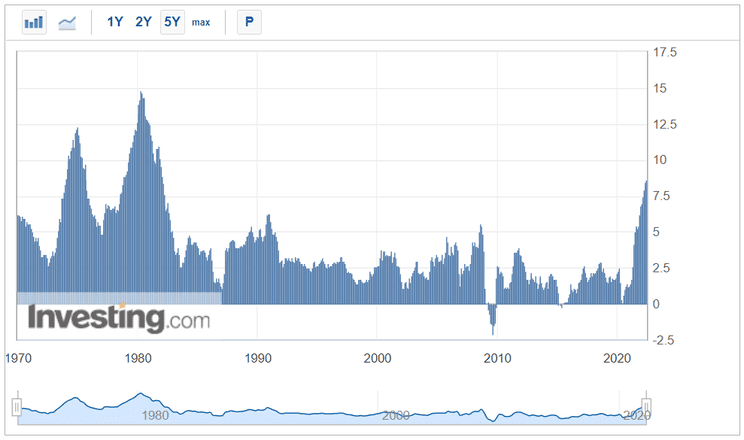

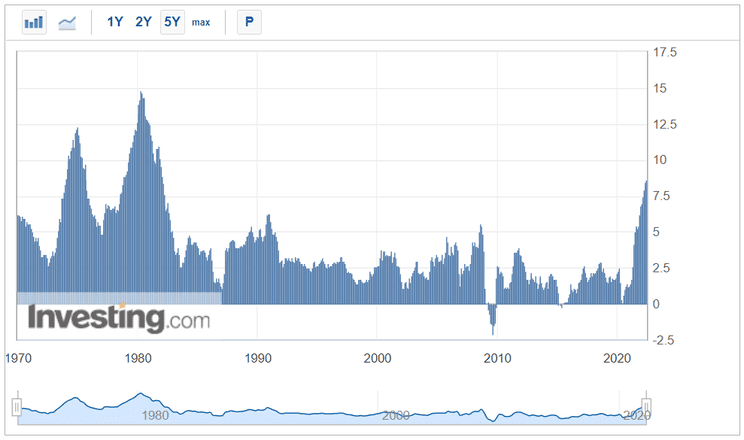

Инфляция в США в текущем году находится на максимальных значениях за последние 40 лет и на середину июня 2022 г. составляет 8,6%.

Динамика изменения индекса потребительских цен в США. Источник: Investing.com

В 2022 г. инфляция в России достигла двузначных уровней и составила 17,1%. На фоне адаптации к новым экономических реалиям прогнозируемая инфляция по итогам 2022 г., согласно оценкам ЦБ РФ, снижена с 18–23% до 14–17%.

Инфляция в США и России находится на довольно высоких значениях (для США это рекордные значения за последние 40 лет, а для России — максимум с 2015 г.), что является крайне негативным фактором для обеих стран.

Курс денежно-кредитной политики и ключевая ставка

Конечные цели реализации денежно-кредитной политики любого государства — обеспечение стабильности цен, максимальной занятости населения, роста реального объёма производства и устойчивого платёжного баланса.

За реализацию денежно-кредитной политики государства отвечают специальные финансовые организации — регуляторы. В России это Центральный банк (ЦБ), в США — Федеральная резервная система (ФРС), а в Евросоюзе — Европейский центральный банк (ЕЦБ).

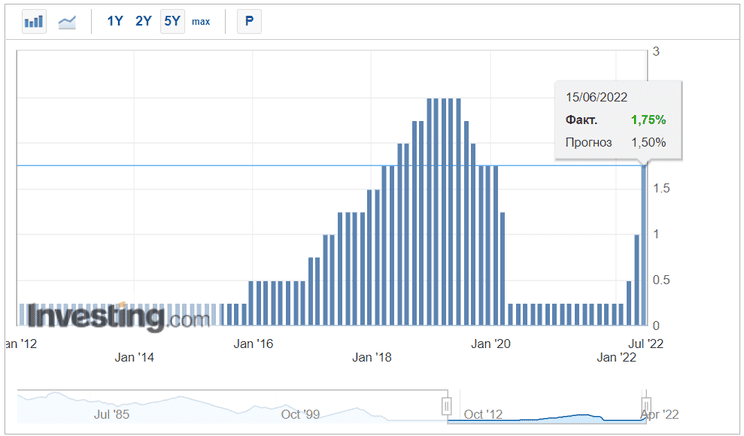

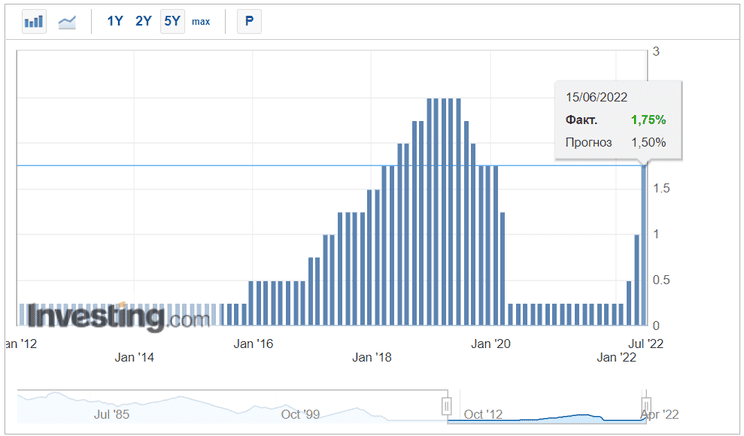

В США на фоне высокой инфляции ФРС перешла к так называемой ястребиной риторике, то есть выступает за реализацию жёсткой денежно-кредитной политики через повышение ключевой ставки и сокращение баланса ФРС.

Повышение ключевой ставки приводит к удорожанию денег для конечных потребителей — граждан и бизнеса. Это ведёт к сокращению потребления со стороны населения и уменьшению инвестиций в развитие компаний со стороны бизнеса. То есть экономика начинает замедляться.

Динамика изменения ключевой ставки ФРС. Источник: Investing.com

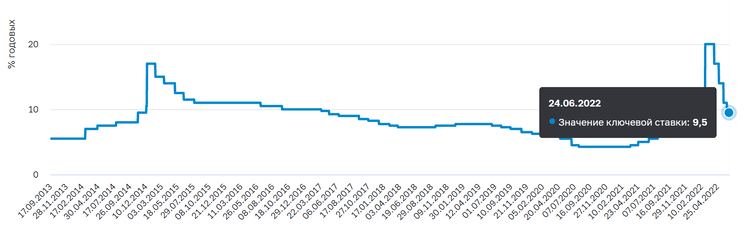

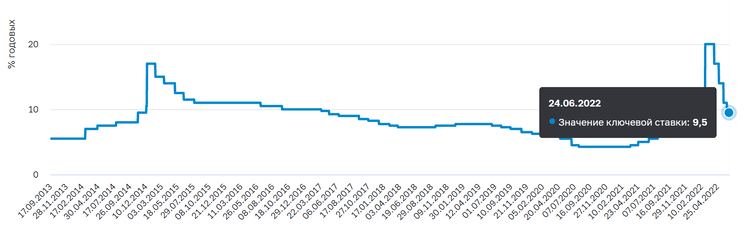

В России в конце февраля 2022 г. на фоне беспрецедентного санкционного давления ключевая ставка была резко увеличена до 20% годовых. Это было сделано в целях инфляционного сдерживания и стабилизации экономической обстановки в стране.

Но уже к июню текущего года ставка была понижена до 9,5% годовых и, по оценкам экспертов, к концу года может опуститься до 7–7,5% годовых.

Динамика изменения ключевой ставки в России. Источник: данные ЦБ РФ

Какая на сегодняшний день денежно-кредитная политика проводится в России, сказать трудно. Более точным определением является следующее: ручное управление и оперативное реагирование. И пока такая стратегия себя оправдывает.

Но проводимая в России и США денежно-кредитная политика до сих пор не решила одну из важнейших проблем для экономик обеих стран — рост инфляции.

О чём говорят макроэкономические показатели?

Экономики США и России столкнулись с серьёзными экономическими вызовами. При этом вариантов быстрого и безболезненного выхода из сложившейся ситуации просто не существует. Дополнительное давление оказывает и геополитическая напряжённость с вытекающими санкционными ограничениями и усиливающимися на их фоне негативными последствиями.

Ряд макроэкономических показателей США (PMI, инфляция, ВВП, ДКП) свидетельствует о значительном замедлении экономики страны и начале рецессии. Однако пока экономисты не торопятся делать столь однозначные выводы, заявляя, что Америка ещё имеет все шансы избежать такого сценария.

Российские макроэкономические показатели также не отличаются позитивом, но в них прослеживается определённая положительная динамика, в отличие от показателей США. Однако это не говорит о том, что российская экономика ожила. Прослеживается чёткая динамика адаптации к новым экономическим реалиям и даже некоторое восстановление, о чём свидетельствуют пересмотры более ранних прогнозов (ВВП, инфляция и так далее) в положительную сторону. Но выводы ещё делать слишком рано: важны не сиюминутные значения макроэкономических индикаторов, а их динамика.

Причины рецессии

Причины рецессии частично совпадают с причинами самой цикличности экономической системы, которые можно разделить на две большие группы: внешние и внутренние.

Внешние причины:

войны и другие политические потрясения;

неблагоприятные глобальные экономические условия (снижение цен на сырьевых рынках).

Внутренние причины:

колебание объёма личного потребления;

изменение объёма инвестиций;

государственное регулирование экономики.

Согласно экономической теории, рецессия предполагает сравнительно небольшой экономический спад, а её продолжительность может достигать около полугода или чуть более того. Вместе с тем рецессия может являться предвестником депрессии или стагнации в экономике, которые обычно характеризуются более глубокими экономическими потрясениями и охватывают более длительные временные интервалы.

Примеры рецессий в истории

СССР (февраль 1945 г. — октябрь 1945 г.)

Причина: окончание Второй мировой войны и переориентация экономики в гражданское русло.

Длительность: восемь месяцев.

Снижение ВВП: 10,9%.

Пик безработицы: 5,2%.

США (август 1957 г. — апрель 1958 г.). Рецессия Эйзенхауэра

Причины: ужесточение денежно-кредитной политики, повышение ставок по кредитам, инфляция.

Длительность: восемь месяцев.

Снижение ВВП: 3,7%.

Пик безработицы: 7,4%.

США (ноябрь 1973 г. — март 1975 г.). Нефтяной кризис

Причины: рост цен на нефть на 300%, высокие государственные расходы на войну во Вьетнаме. Стагфляция и высокий уровень безработицы.

Длительность: 16 месяцев.

Снижение ВВП: 3%.

Пик безработицы: 9%.

Иран (июль 1981 г. — ноябрь 1982 г.). Энергетический кризис

Причины: внутренний политический кризис, смена режима и политического устройства в стране. Инфляция и жёсткая денежно-кредитная политика. Ключевая ставка достигала 20,5% годовых.

Длительность: 16 месяцев.

Снижение ВВП: 2,9%.

Пик безработицы: 10,8%.

США (декабрь 2007 г. — июнь 2009 г.). Великая рецессия

Причины: ипотечный кризис в США, обрушивший мировые рынки.

Длительность: 18 месяцев.

Снижение ВВП: 4,3%.

Пик безработицы: 10,0%.

Рецессия Covid-19 (февраль 2020 г. — ещё не закончена)

Самая глубокая рецессия мирного времени с 1930-х гг.

Причины: введение локдаунов для борьбы с распространением коронавирусной инфекции и её штаммов, приостановка деятельности предприятий, энергетический кризис (впервые в истории цены на нефть оказались в отрицательных значениях, опустившись в апреле 2020 г. с 18 долл. до минус 37,6 долл. за баррель).

Снижение мирового ВВП: 4,5%.

Сокращение мировой торговли: около 7,6%.

Пик безработицы: 13% в мае 2020 г.

Последствия до сих пор не преодолены. На территории Китая и сейчас действуют серьёзные ограничения. В 2021–2022 гг. давление на глобальную экономику оказала геополитическая напряжённость.

Что делать частному инвестору во время рецессии?

В периоды рецессии, как и в периоды любой экономической нестабильности, на фондовых рынках преобладает медвежий тренд. Кроме этого, стресс создаёт и определённый информационный фон, который нагнетает обстановку.

Дать универсальный совет, как вести себя в такие периоды на рынке, невозможно. Кто-то в это время зарабатывает, совершая короткие сделки. А кто-то рассматривает периоды коррекции как удачную распродажу и возможность приобрести перспективный и надёжный инвестиционный актив по выгодной цене.

Всё зависит от вашего подхода к инвестированию: готовности к риску, инвестиционному горизонту и так далее.

И помните — все рынки цикличны. За каждым спадом следует рост, за каждой коррекцией идёт восстановление. Негативные факторы в мировой экономике или экономике отдельно взятой страны — явления временные.

Понимание сути экономических законов, причин и следствий экономических колебаний, беспристрастный анализ складывающейся ситуации в мире и на конкретном локальном рынке помогают инвестору принимать верные инвестиционные решения, опираясь на факты, а не на эмоции и удачу.

По оценкам Международного валютного фонда (МВФ), темпы роста ВВП развитых стран в ближайшие два года будут сокращаться. Мировой объём производства также ожидает замедление роста почти в два раза.

Данные доклада МВФ «Перспективы развития мировой экономики». Источник: International Monetary Fund

В этой статье предлагаем разобраться, что такое рецессия, изучить её признаки, причины и влияние на фондовые рынки.

Что такое рецессия

Все экономические процессы происходят исключительно в рамках колебаний, которые формируют экономические циклы, состоящие из определённых фаз.

Экономический цикл — это периодические колебания экономической активности общества, промежуток времени от начала одного кризиса до начала другого.

Любой экономический цикл состоит из четырёх фаз.

Спад (рецессия).

Депрессия (дно).

Оживление экономики.

Подъём рынка и достижение пика.

Фазы экономического цикла. Источник: краткий курс лекций «Технологические уклады современной экономики», под ред. М. Е. Андреева

Понимание экономических циклов для инвесторов крайне важно, потому что эти знания позволяют увидеть суть и причины происходящих в экономике и на фондовых рынках процессов. Для каждой фазы экономического цикла существуют свои защитные и перспективные активы, которые помогут инвестору не только сберечь свой капитал, но и приумножить его.

Рецессия — это одна из фаз экономического цикла, которая характеризуется ухудшением экономических показателей: сокращением ВВП, снижением экономической активности, что выражается в спаде производства, замедлении темпов экономического роста в одной или нескольких странах мира. Для периода рецессии также характерно сокращение доходов населения и повышение уровня безработицы.

Единого подхода к временны́м параметрам наступления этапа рецессии нет. Одни экономисты считают, что признавать наступление рецессии в экономике стоит после снижения ВВП на протяжении не менее чем двух кварталов подряд. В то же время Национальное бюро экономических исследований (NBER) США полагает, что спад экономической активности, который затрагивает всю национальную экономику и продолжается более нескольких месяцев, уже является признаками наступления рецессии.

Индикаторы рецессии

Рецессия является одной из фаз экономического цикла развития любого государства. А это значит, что её основными индикаторами являются макроэкономические показатели, к которым можно отнести показатель ВВП, уровень безработицы, индекс деловой активности, уровень инфляции и курс денежно-кредитной политики (ДКП).

Макроэкономический показатель (индикатор) — числовой показатель, который применяется в макроэкономике и служит для отражения экономического состояния.

Анализ динамики изменения этих индикаторов помогает инвестору определить, в какой фазе экономического цикла находится экономика страны. Опираясь на свои оценки, он прогнозирует направления её дальнейшего движения, адаптируя на фоне сделанных прогнозов свой инвестиционный портфель.

Проанализируем макроэкономические индикаторы на основе данных по России и США.

Показатель ВВП

Внутренний валовой продукт, или ВВП — макроэкономический показатель, который отражает чистую стоимость всех произведённых товаров и услуг в стране.

Замедление темпов роста ВВП и тем более его сокращение — это негативный фактор, который свидетельствует о том, что экономика страны испытывает трудности. Снижение ВВП — один из признаков рецессии.

И наоборот — растущий показатель ВВП говорит о том, что количество товаров и услуг, производимых в стране, растёт, а экономика развивается.

Аналитические данные Bureau of Economic Analysis. Источник: https://www.bea.gov/

В I квартале 2022 г. ВВП США снизился в годовом исчислении на 1,4%, согласно предварительной оценке, опубликованной Бюро экономического анализа. В предыдущие шесть кварталов ВВП, напротив, рос, хоть и нестабильными темпами. При этом в IV квартале 2021 г. реальный ВВП увеличился на 6,9%. Такое резкое изменение динамики говорит о серьёзных проблемах, с которыми столкнулась экономика США.

Согласно опубликованным данным Росстата, ВВП России в I квартале 2022 г. вырос на 3,5% относительно I квартала 2021 г. Однако в сравнении с IV кварталом 2021 г. он упал на 19,2%.

Динамика изменения ВВП России, июнь 2018 — июнь 2022. Источник: Investing.com

Динамика изменения данного индикатора по США и России сигнализирует о существенном замедлении и даже спаде объёмов ВВП в 2022 г.

Показатели рынка труда и уровень безработицы

Уровень безработицы отражает соотношение безработных и рабочей силы в стране. Рост безработицы — один из признаков макроэкономической нестабильности, в том числе рецессии.

Рынок труда в США уверенно восстанавливается после пандемийного периода в 2020 г. Уровень безработицы в США к июню текущего года составляет 3,6%, что является хорошим значением. Однако по итогам апреля и мая безработица превышала прогнозные значения на 0,1% (3,6% против ожидаемых 3,5%).

Уровень безработицы в США с 2018 г. Источник: Investing.com

По данным Росстата, уровень безработицы в России по итогам апреля 2022 г. находился на рекордно низких значениях — 4%.

Динамика уровня безработицы в России, тыс. чел. Источник: данные Росстата

Однако уже к июню ситуация немного изменилась. Согласно заявлению главы Минтруда Антона Котякова, в июне на рынке труда отмечается напряжение. С 1 марта по 1 июня регистрировали 660–680 тыс. новых безработных в месяц. Такая тенденция в основном обусловлена прекращением или сокращением деятельности компаний с иностранным участием.

PMI (индекс деловой активности)

PMI (Purchasing Managers» Index) — макроэкономический показатель, который свидетельствует о состоянии и деловой активности в различных отраслях экономики. Выделяют PMI в промышленности, услугах и композитный (обобщённый).

Нахождение значений индекса на одном уровне в течение нескольких месяцев может указывать на стагнацию в экономике. Снижение значений является одним из признаков рецессии.

Растущий индекс PMI — положительный признак, который говорит о восстановлении и росте экономики.

В США с середины 2021 г. наблюдается устойчивая тенденция снижения деловой активности. Пока индекс находится в значениях выше 50 пп, говорить об экономическом спаде рано. Однако тенденция замедления экономических процессов прослеживается вполне ясно.

Динамика PMI (индекса деловой активности) в США. Источник: Investing.com

В России, согласно значениям индекса PMI, наблюдалось резкое падение деловой активности с февраля по апрель 2022 г. до значений в 44,1 пп, однако уже в мае динамика изменилась, и в июне текущего года индекс вырос до 50,8 пп. Но о росте деловой активности говорить рано, пока мы наблюдаем лишь её восстановление.

Динамика PMI (индекса деловой активности) в России. Investing.com

Инфляция

Инфляция — макроэкономический показатель, который отражает устойчивый рост цен на товары, работу и услуги. Показывает степень обесценивания денег и снижение их покупательной способности.

В целом инфляция является неотъемлемой частью капиталистической формы экономики. Умеренная (1–3%) инфляция является драйвером для экономического развития. Она делает невыгодным откладывание денег и заставляет людей направлять финансы в экономику — покупку товаров, вклады в банки, инвестиции в фондовые рынки и так далее.

Высокая же инфляция является негативным фактором для экономики.

Инфляция в США в текущем году находится на максимальных значениях за последние 40 лет и на середину июня 2022 г. составляет 8,6%.

Динамика изменения индекса потребительских цен в США. Источник: Investing.com

В 2022 г. инфляция в России достигла двузначных уровней и составила 17,1%. На фоне адаптации к новым экономических реалиям прогнозируемая инфляция по итогам 2022 г., согласно оценкам ЦБ РФ, снижена с 18–23% до 14–17%.

Инфляция в США и России находится на довольно высоких значениях (для США это рекордные значения за последние 40 лет, а для России — максимум с 2015 г.), что является крайне негативным фактором для обеих стран.

Курс денежно-кредитной политики и ключевая ставка

Конечные цели реализации денежно-кредитной политики любого государства — обеспечение стабильности цен, максимальной занятости населения, роста реального объёма производства и устойчивого платёжного баланса.

За реализацию денежно-кредитной политики государства отвечают специальные финансовые организации — регуляторы. В России это Центральный банк (ЦБ), в США — Федеральная резервная система (ФРС), а в Евросоюзе — Европейский центральный банк (ЕЦБ).

В США на фоне высокой инфляции ФРС перешла к так называемой ястребиной риторике, то есть выступает за реализацию жёсткой денежно-кредитной политики через повышение ключевой ставки и сокращение баланса ФРС.

Повышение ключевой ставки приводит к удорожанию денег для конечных потребителей — граждан и бизнеса. Это ведёт к сокращению потребления со стороны населения и уменьшению инвестиций в развитие компаний со стороны бизнеса. То есть экономика начинает замедляться.

Динамика изменения ключевой ставки ФРС. Источник: Investing.com

В России в конце февраля 2022 г. на фоне беспрецедентного санкционного давления ключевая ставка была резко увеличена до 20% годовых. Это было сделано в целях инфляционного сдерживания и стабилизации экономической обстановки в стране.

Но уже к июню текущего года ставка была понижена до 9,5% годовых и, по оценкам экспертов, к концу года может опуститься до 7–7,5% годовых.

Динамика изменения ключевой ставки в России. Источник: данные ЦБ РФ

Какая на сегодняшний день денежно-кредитная политика проводится в России, сказать трудно. Более точным определением является следующее: ручное управление и оперативное реагирование. И пока такая стратегия себя оправдывает.

Но проводимая в России и США денежно-кредитная политика до сих пор не решила одну из важнейших проблем для экономик обеих стран — рост инфляции.

О чём говорят макроэкономические показатели?

Экономики США и России столкнулись с серьёзными экономическими вызовами. При этом вариантов быстрого и безболезненного выхода из сложившейся ситуации просто не существует. Дополнительное давление оказывает и геополитическая напряжённость с вытекающими санкционными ограничениями и усиливающимися на их фоне негативными последствиями.

Ряд макроэкономических показателей США (PMI, инфляция, ВВП, ДКП) свидетельствует о значительном замедлении экономики страны и начале рецессии. Однако пока экономисты не торопятся делать столь однозначные выводы, заявляя, что Америка ещё имеет все шансы избежать такого сценария.

Российские макроэкономические показатели также не отличаются позитивом, но в них прослеживается определённая положительная динамика, в отличие от показателей США. Однако это не говорит о том, что российская экономика ожила. Прослеживается чёткая динамика адаптации к новым экономическим реалиям и даже некоторое восстановление, о чём свидетельствуют пересмотры более ранних прогнозов (ВВП, инфляция и так далее) в положительную сторону. Но выводы ещё делать слишком рано: важны не сиюминутные значения макроэкономических индикаторов, а их динамика.

Причины рецессии

Причины рецессии частично совпадают с причинами самой цикличности экономической системы, которые можно разделить на две большие группы: внешние и внутренние.

Внешние причины:

войны и другие политические потрясения;

неблагоприятные глобальные экономические условия (снижение цен на сырьевых рынках).

Внутренние причины:

колебание объёма личного потребления;

изменение объёма инвестиций;

государственное регулирование экономики.

Согласно экономической теории, рецессия предполагает сравнительно небольшой экономический спад, а её продолжительность может достигать около полугода или чуть более того. Вместе с тем рецессия может являться предвестником депрессии или стагнации в экономике, которые обычно характеризуются более глубокими экономическими потрясениями и охватывают более длительные временные интервалы.

Примеры рецессий в истории

СССР (февраль 1945 г. — октябрь 1945 г.)

Причина: окончание Второй мировой войны и переориентация экономики в гражданское русло.

Длительность: восемь месяцев.

Снижение ВВП: 10,9%.

Пик безработицы: 5,2%.

США (август 1957 г. — апрель 1958 г.). Рецессия Эйзенхауэра

Причины: ужесточение денежно-кредитной политики, повышение ставок по кредитам, инфляция.

Длительность: восемь месяцев.

Снижение ВВП: 3,7%.

Пик безработицы: 7,4%.

США (ноябрь 1973 г. — март 1975 г.). Нефтяной кризис

Причины: рост цен на нефть на 300%, высокие государственные расходы на войну во Вьетнаме. Стагфляция и высокий уровень безработицы.

Длительность: 16 месяцев.

Снижение ВВП: 3%.

Пик безработицы: 9%.

Иран (июль 1981 г. — ноябрь 1982 г.). Энергетический кризис

Причины: внутренний политический кризис, смена режима и политического устройства в стране. Инфляция и жёсткая денежно-кредитная политика. Ключевая ставка достигала 20,5% годовых.

Длительность: 16 месяцев.

Снижение ВВП: 2,9%.

Пик безработицы: 10,8%.

США (декабрь 2007 г. — июнь 2009 г.). Великая рецессия

Причины: ипотечный кризис в США, обрушивший мировые рынки.

Длительность: 18 месяцев.

Снижение ВВП: 4,3%.

Пик безработицы: 10,0%.

Рецессия Covid-19 (февраль 2020 г. — ещё не закончена)

Самая глубокая рецессия мирного времени с 1930-х гг.

Причины: введение локдаунов для борьбы с распространением коронавирусной инфекции и её штаммов, приостановка деятельности предприятий, энергетический кризис (впервые в истории цены на нефть оказались в отрицательных значениях, опустившись в апреле 2020 г. с 18 долл. до минус 37,6 долл. за баррель).

Снижение мирового ВВП: 4,5%.

Сокращение мировой торговли: около 7,6%.

Пик безработицы: 13% в мае 2020 г.

Последствия до сих пор не преодолены. На территории Китая и сейчас действуют серьёзные ограничения. В 2021–2022 гг. давление на глобальную экономику оказала геополитическая напряжённость.

Что делать частному инвестору во время рецессии?

В периоды рецессии, как и в периоды любой экономической нестабильности, на фондовых рынках преобладает медвежий тренд. Кроме этого, стресс создаёт и определённый информационный фон, который нагнетает обстановку.

Дать универсальный совет, как вести себя в такие периоды на рынке, невозможно. Кто-то в это время зарабатывает, совершая короткие сделки. А кто-то рассматривает периоды коррекции как удачную распродажу и возможность приобрести перспективный и надёжный инвестиционный актив по выгодной цене.

Всё зависит от вашего подхода к инвестированию: готовности к риску, инвестиционному горизонту и так далее.

И помните — все рынки цикличны. За каждым спадом следует рост, за каждой коррекцией идёт восстановление. Негативные факторы в мировой экономике или экономике отдельно взятой страны — явления временные.

Понимание сути экономических законов, причин и следствий экономических колебаний, беспристрастный анализ складывающейся ситуации в мире и на конкретном локальном рынке помогают инвестору принимать верные инвестиционные решения, опираясь на факты, а не на эмоции и удачу.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба