11 июля 2022 investing.com Царьков Дмитрий

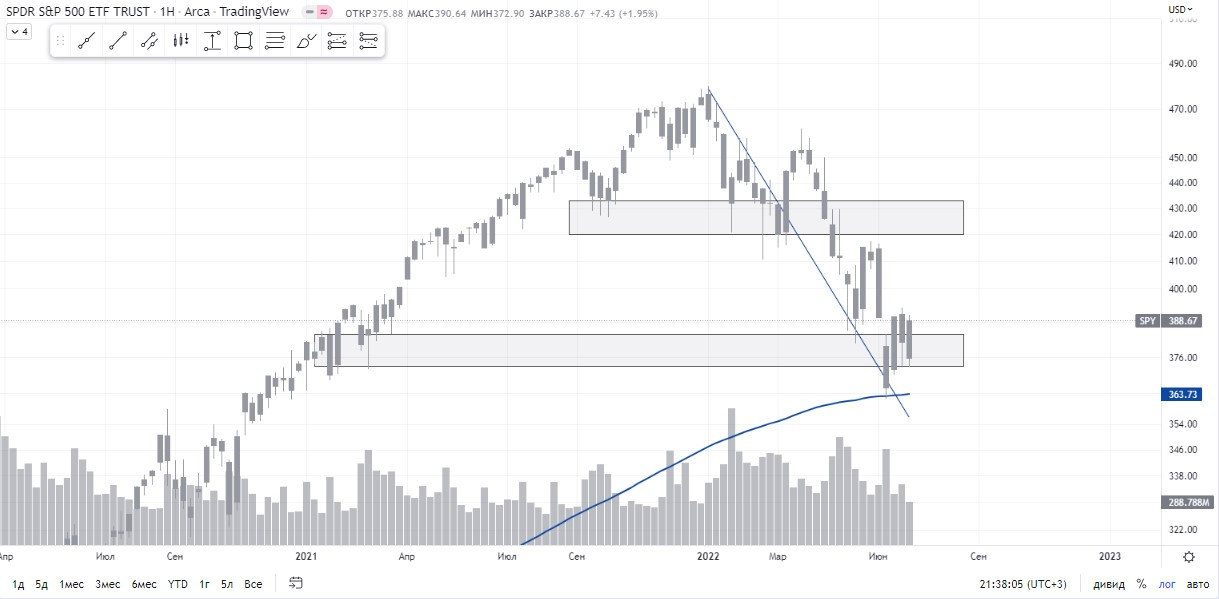

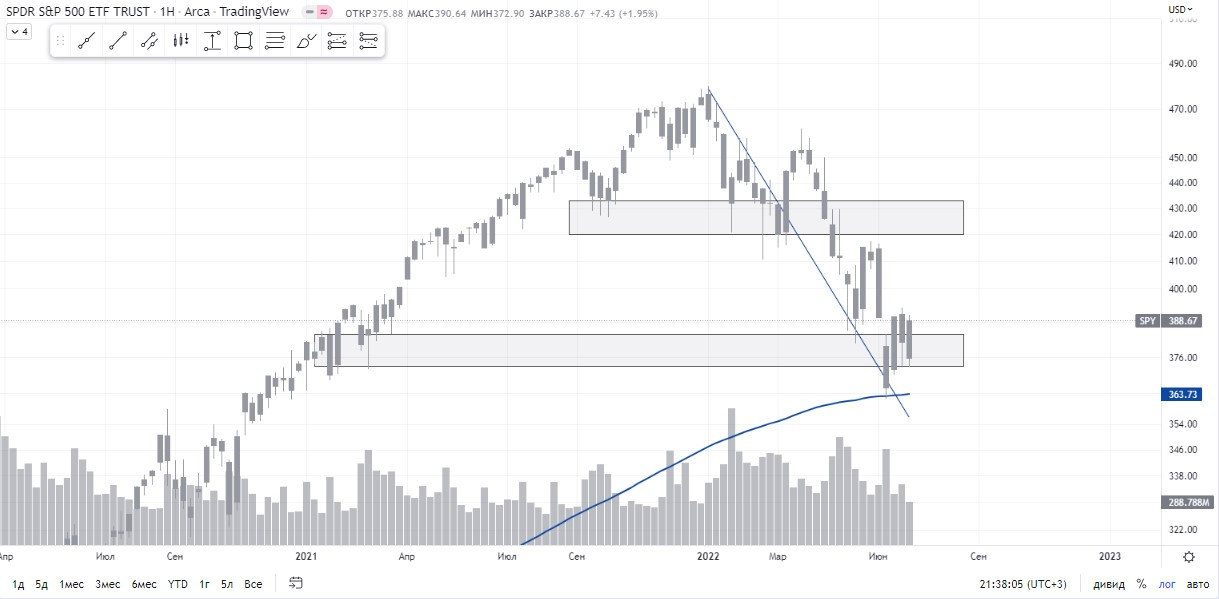

На прошедшей неделе все основные индексы американского рынка стояли на месте, не показав сколько-нибудь стоящей динамики. В общем, на прошедшей неделе, все рынки сохранили свои текущие позиции, показав нейтральную динамику.

Чем нам запомнилась прошедшая неделя?

Мы увидели очень сильную статистику как для рынка труда, так и для всей экономики США в целом. Это может означать, что у ФРС, балансирующей между рецессией и колоссальной инфляцией, есть свобода действий в повышении ключевой ставки, что даёт нам повод предположить сохранение "ястребиного" характера в риторике и действиях на ближайших заседаниях.

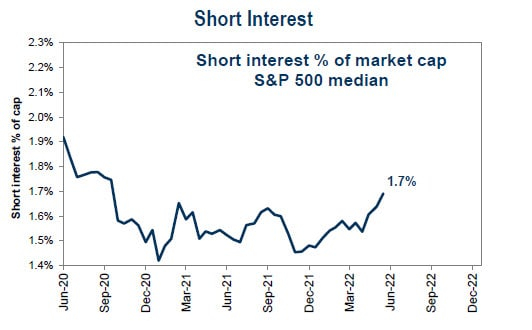

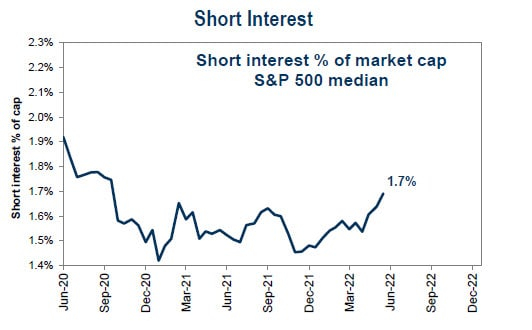

Также интересен тот факт, что количество коротких позиций в индексе широкого рынка находится в районе своих максимальных значений, что косвенно подтверждает достижение рынком своего дна.

Что на рынке ЦФА?

С криптовалютами всё примерно также – цена главной криптовалюты, BTC, осталась на месте относительно прошлой недели.

Что интересного было на этом рынке?

Ну а в новостном фоне этого рынка очень серьёзно нагнетается FUD. Опять пошли новости о том, что Mt.Gox начнёт возвращать средства своим инвесторам, что означает продажи большого количества BTC. Все прекрасно понимают негативные последствия этих действий для цены главной криптовалюты.

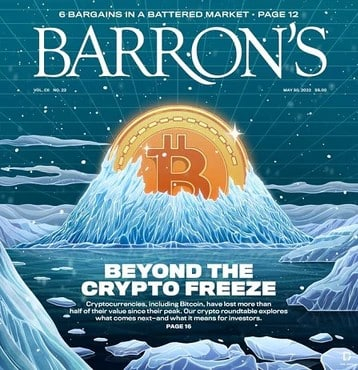

Также, с завидной регулярностью в сети появляются сообщения об остановке вывода средств с различных криптобирж и прочих подобных сервисов, что также может негативно сказаться на всей отрасли. В виду такого новостного фона вспоминается обложка экономического журнала Barrons, вышедшая в свет в начале прошлого месяца.

Всё это, аналогично с фондовым рынком, наталкивает на мысли о достижении рынком своего локального дна.

Что впереди?

На этой неделе, в среду, будут опубликованы новые данные по инфляции в США. Все участники рынка с замиранием сердца ждут эти заветные цифры. По этой причине мы наврядли увидим какую-либо острую динамику до публикации, но после — уже что-то более интересное. Могу предположить, что данные будут несколько мягче прогнозного значения в 8,8%, и мы получим небольшую передышку до заседания ФРС в конце месяца.

Что сейчас делать?

Я всё так же вижу актуальным набор защитных инструментов типа 10- и 20-тилетних казначейских бумаг через ETF UST и TLT. Доходность по ним находится на приличном уровне, а цена на эти бумаги также интересна.

Ну и, конечно же, набор долгосрочных инвестиций сейчас актуален как никогда – рынок устал от шальных денег 2020 и 2021 годов, и сейчас настало время для нормальной, можно сказать, обыденной жизни, в которой есть место сильным фундаментальным показателям и крепкому бизнесу, но никак не заоблачным ожиданиям роста просто «потому что классная идея». Всё это делает актуальным классический портфель 60/40.

Чем нам запомнилась прошедшая неделя?

Мы увидели очень сильную статистику как для рынка труда, так и для всей экономики США в целом. Это может означать, что у ФРС, балансирующей между рецессией и колоссальной инфляцией, есть свобода действий в повышении ключевой ставки, что даёт нам повод предположить сохранение "ястребиного" характера в риторике и действиях на ближайших заседаниях.

Также интересен тот факт, что количество коротких позиций в индексе широкого рынка находится в районе своих максимальных значений, что косвенно подтверждает достижение рынком своего дна.

Что на рынке ЦФА?

С криптовалютами всё примерно также – цена главной криптовалюты, BTC, осталась на месте относительно прошлой недели.

Что интересного было на этом рынке?

Ну а в новостном фоне этого рынка очень серьёзно нагнетается FUD. Опять пошли новости о том, что Mt.Gox начнёт возвращать средства своим инвесторам, что означает продажи большого количества BTC. Все прекрасно понимают негативные последствия этих действий для цены главной криптовалюты.

Также, с завидной регулярностью в сети появляются сообщения об остановке вывода средств с различных криптобирж и прочих подобных сервисов, что также может негативно сказаться на всей отрасли. В виду такого новостного фона вспоминается обложка экономического журнала Barrons, вышедшая в свет в начале прошлого месяца.

Всё это, аналогично с фондовым рынком, наталкивает на мысли о достижении рынком своего локального дна.

Что впереди?

На этой неделе, в среду, будут опубликованы новые данные по инфляции в США. Все участники рынка с замиранием сердца ждут эти заветные цифры. По этой причине мы наврядли увидим какую-либо острую динамику до публикации, но после — уже что-то более интересное. Могу предположить, что данные будут несколько мягче прогнозного значения в 8,8%, и мы получим небольшую передышку до заседания ФРС в конце месяца.

Что сейчас делать?

Я всё так же вижу актуальным набор защитных инструментов типа 10- и 20-тилетних казначейских бумаг через ETF UST и TLT. Доходность по ним находится на приличном уровне, а цена на эти бумаги также интересна.

Ну и, конечно же, набор долгосрочных инвестиций сейчас актуален как никогда – рынок устал от шальных денег 2020 и 2021 годов, и сейчас настало время для нормальной, можно сказать, обыденной жизни, в которой есть место сильным фундаментальным показателям и крепкому бизнесу, но никак не заоблачным ожиданиям роста просто «потому что классная идея». Всё это делает актуальным классический портфель 60/40.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба