11 июля 2022 investing.com Крамер Майкл

Опубликованный в прошлую пятницу отчет по рынку труда США оказался достаточно сильным, правда были отмечены некоторые расхождения в информации, полученной от компаний и домохозяйств. Опрос среди компаний свидетельствовал о существенном увеличении занятости, тогда как опрос домохозяйств указал на потери рабочих мест.

Расхождения между этими двумя выборками сохраняются с тех пор, как началась пандемия. Меня в этих данных больше всего интересовал рост заработных плат, темпы которого по-прежнему превышают уровень 5%. Именно на этом аспекте также сосредоточено внимание ФРС, и в этом плане ожидаемый на предстоящей неделе ИПЦ будет иметь ключевое значение.

ИПЦ

Рост ИПЦ по сравнению с предыдущим месяцем, согласно прогнозам, ускорился до 1,1% с 1% месяцем ранее. Рост ИПЦ к сопоставимому периоду прошлого года, по оценкам, ускорился до 8,8% с 8,6% в предыдущем месяце. Публикация данных по инфляции за последний месяц спровоцировала существенное падение на рынках, и в целом в этом году рынки обычно снижаются в первые дни после выхода ИПЦ.

VIX

На этой неделе, вероятно, следует пристально следить за индексом волатильности VIX. Индикатор вернулся на недавние минимумы и находится сейчас около тех же уровней, в районе которых он торговался перед публикацией ИПЦ за предыдущий месяц. 9 июня, когда трейдеры начали хеджировать позиции перед выходом данных, VIX подскочил вверх.

VVIX

Правда, сигнал о надвигающихся изменениях поступил днем ранее, 8 июня. Индекс VVIX, измеряющий подразумеваемую волатильность VIX, начал резко повышаться 8 июня, свидетельствуя о росте подразумеваемого уровня волатильности VIX. Сейчас VVIX находится ниже уровней 8 июня, и, если этот индикатор начнет резко расти 11 июля, это может стать первым сигналом о том, что небольшое рыночное ралли прошлой недели подошло к концу.

Биржевой фонд SPY

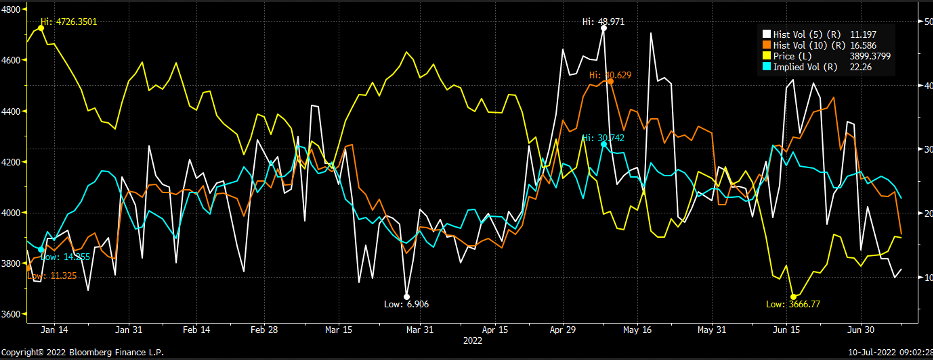

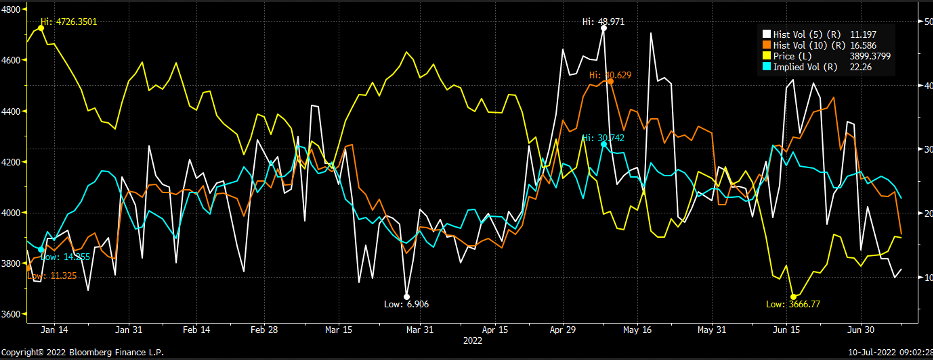

Биржевой фонд SPDR® S&P 500 (NYSE:SPY) по итогам торгов пятницы потерял 8 базисных пунктов, однако этот флэтовый результат был достигнут ценой значительной подразумеваемой волатильности. В начале дня фонд упал примерно на 85 базисных пунктов, но затем сумел вырасти благодаря тому, что опционы пут перегорали и теряли стоимость на протяжении всего дня. На графике ниже отражена подразумеваемая волатильность опциона пут на S&P 500 с ценой страйк 3900 и экспирацией 11 июля. Начиная с восьми утра подразумеваемая волатильность планомерно снижалась, в результате чего уменьшилась цена опциона.

Вдобавок к этому, понижательное давление на подразумеваемую волатильность в течение последних нескольких дней оказывало последовательное снижение реализованной волатильности. Однако пяти- и десятидневная реализованная волатильность вернулась к нижней границе своих диапазонов и «обновилась», а значит, снижение подразумеваемой волатильности либо завершилось, либо близится к концу.

VVIX на сегодняшний момент — пожалуй, ключевой индикатор, позволяющий предугадать вероятное направление рынка. На графике видно, как в прошлую пятницу VVIX постепенно повышался к концу торгов.

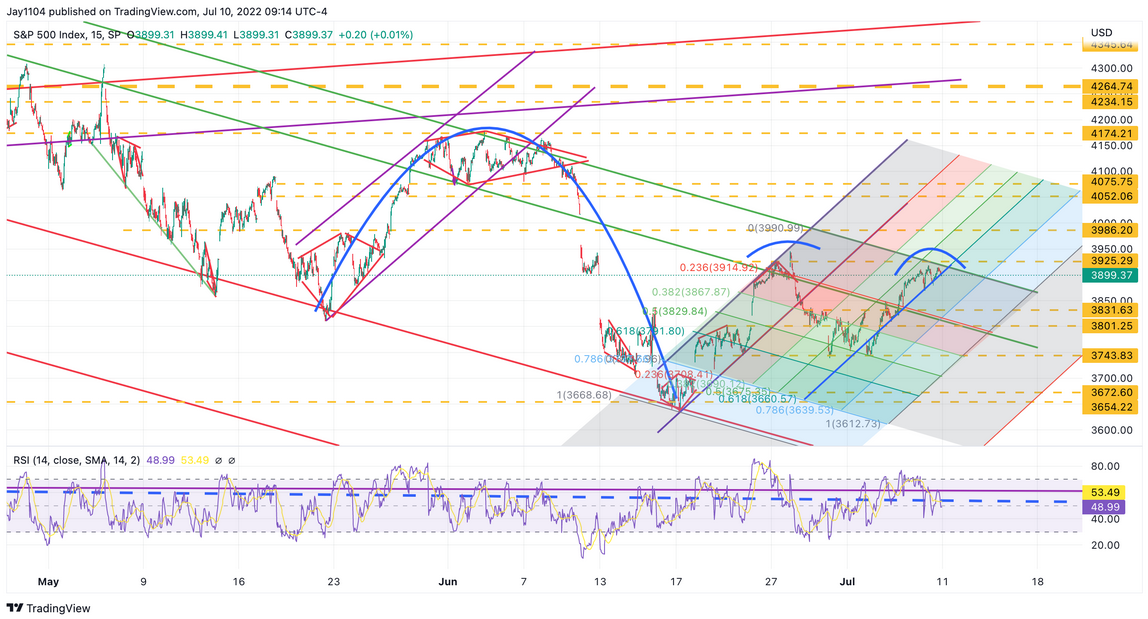

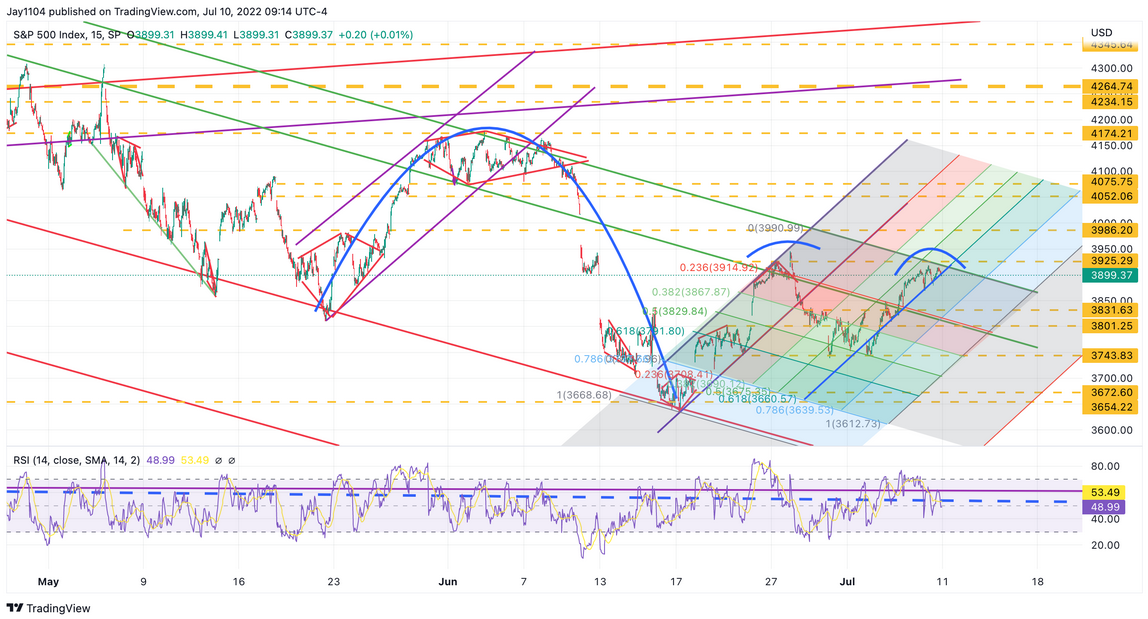

S&P 500, похоже, тоже вот-вот совершит переход. Индекс закрылся в плюсе и, похоже, формирует паттерн «двойная вершина». Он вернулся к долгосрочному нисходящему тренду, который выступил в роли сильного сопротивления при публикации ИПЦ в июне.

При снижении первым ключевым уровнем, вероятно, станет 3850. Пробой 3850 может повлечь за собой падение к 3740 и затем к 3675.

Биржевой фонд TIP

Инвесторам непременно стоит следить за биржевым фондом iShares TIPS Bond ETF (NYSE:TIP), который в пятницу был близок к новому минимуму на закрытии. Если на этой неделе TIP достигнет нового минимума, его примеру, вероятно, вскоре последует биржевой фонд QQQ. На прошлой неделе динамика этих двух ETF разошлась, но это, как мне кажется, временное явление.

JPMorgan

На этой неделе отчитываются банки. Сезон отчетности открывает в четверг JPMorgan Chase & Co (NYSE:JPM). Аналитики в последнее время повышали свои оценки по прибыли JPMorgan за второй квартал. На самом деле это означает трудности для банка, задавая для него высокую планку. При этом ходят слухи о том, что прибыль составит $3,06.

NVIDIA

По NVIDIA (NASDAQ:NVDA) не сосчитать все нисходящие тренды, в том числе нисходящий тренд RSI. Правда достаточно посмотреть на резкое снижение цен на видеокарты компании, чтобы понять, почему падают ее акции и почему они, вероятно, проверят на прочность уровень $136.

Золото

Иногда меня просят прокомментировать динамику золота, и ничего хорошего я сказать не могу. Цены пробили важный восходящий тренд, но мне при этом видится вполне вероятным откат в сторону $1675.

Home Depot

На прошлой неделе участники рынка активно ставили на падение Home Depot (NYSE:HD). Акции пока проявляют устойчивость, правда ключевым для них станет район $285–$290. Если акции упадут ниже него, «медведи», вероятно, одержат верх, и затем последует падение ниже $250.

Расхождения между этими двумя выборками сохраняются с тех пор, как началась пандемия. Меня в этих данных больше всего интересовал рост заработных плат, темпы которого по-прежнему превышают уровень 5%. Именно на этом аспекте также сосредоточено внимание ФРС, и в этом плане ожидаемый на предстоящей неделе ИПЦ будет иметь ключевое значение.

ИПЦ

Рост ИПЦ по сравнению с предыдущим месяцем, согласно прогнозам, ускорился до 1,1% с 1% месяцем ранее. Рост ИПЦ к сопоставимому периоду прошлого года, по оценкам, ускорился до 8,8% с 8,6% в предыдущем месяце. Публикация данных по инфляции за последний месяц спровоцировала существенное падение на рынках, и в целом в этом году рынки обычно снижаются в первые дни после выхода ИПЦ.

VIX

На этой неделе, вероятно, следует пристально следить за индексом волатильности VIX. Индикатор вернулся на недавние минимумы и находится сейчас около тех же уровней, в районе которых он торговался перед публикацией ИПЦ за предыдущий месяц. 9 июня, когда трейдеры начали хеджировать позиции перед выходом данных, VIX подскочил вверх.

VVIX

Правда, сигнал о надвигающихся изменениях поступил днем ранее, 8 июня. Индекс VVIX, измеряющий подразумеваемую волатильность VIX, начал резко повышаться 8 июня, свидетельствуя о росте подразумеваемого уровня волатильности VIX. Сейчас VVIX находится ниже уровней 8 июня, и, если этот индикатор начнет резко расти 11 июля, это может стать первым сигналом о том, что небольшое рыночное ралли прошлой недели подошло к концу.

Биржевой фонд SPY

Биржевой фонд SPDR® S&P 500 (NYSE:SPY) по итогам торгов пятницы потерял 8 базисных пунктов, однако этот флэтовый результат был достигнут ценой значительной подразумеваемой волатильности. В начале дня фонд упал примерно на 85 базисных пунктов, но затем сумел вырасти благодаря тому, что опционы пут перегорали и теряли стоимость на протяжении всего дня. На графике ниже отражена подразумеваемая волатильность опциона пут на S&P 500 с ценой страйк 3900 и экспирацией 11 июля. Начиная с восьми утра подразумеваемая волатильность планомерно снижалась, в результате чего уменьшилась цена опциона.

Вдобавок к этому, понижательное давление на подразумеваемую волатильность в течение последних нескольких дней оказывало последовательное снижение реализованной волатильности. Однако пяти- и десятидневная реализованная волатильность вернулась к нижней границе своих диапазонов и «обновилась», а значит, снижение подразумеваемой волатильности либо завершилось, либо близится к концу.

VVIX на сегодняшний момент — пожалуй, ключевой индикатор, позволяющий предугадать вероятное направление рынка. На графике видно, как в прошлую пятницу VVIX постепенно повышался к концу торгов.

S&P 500, похоже, тоже вот-вот совершит переход. Индекс закрылся в плюсе и, похоже, формирует паттерн «двойная вершина». Он вернулся к долгосрочному нисходящему тренду, который выступил в роли сильного сопротивления при публикации ИПЦ в июне.

При снижении первым ключевым уровнем, вероятно, станет 3850. Пробой 3850 может повлечь за собой падение к 3740 и затем к 3675.

Биржевой фонд TIP

Инвесторам непременно стоит следить за биржевым фондом iShares TIPS Bond ETF (NYSE:TIP), который в пятницу был близок к новому минимуму на закрытии. Если на этой неделе TIP достигнет нового минимума, его примеру, вероятно, вскоре последует биржевой фонд QQQ. На прошлой неделе динамика этих двух ETF разошлась, но это, как мне кажется, временное явление.

JPMorgan

На этой неделе отчитываются банки. Сезон отчетности открывает в четверг JPMorgan Chase & Co (NYSE:JPM). Аналитики в последнее время повышали свои оценки по прибыли JPMorgan за второй квартал. На самом деле это означает трудности для банка, задавая для него высокую планку. При этом ходят слухи о том, что прибыль составит $3,06.

NVIDIA

По NVIDIA (NASDAQ:NVDA) не сосчитать все нисходящие тренды, в том числе нисходящий тренд RSI. Правда достаточно посмотреть на резкое снижение цен на видеокарты компании, чтобы понять, почему падают ее акции и почему они, вероятно, проверят на прочность уровень $136.

Золото

Иногда меня просят прокомментировать динамику золота, и ничего хорошего я сказать не могу. Цены пробили важный восходящий тренд, но мне при этом видится вполне вероятным откат в сторону $1675.

Home Depot

На прошлой неделе участники рынка активно ставили на падение Home Depot (NYSE:HD). Акции пока проявляют устойчивость, правда ключевым для них станет район $285–$290. Если акции упадут ниже него, «медведи», вероятно, одержат верх, и затем последует падение ниже $250.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба