13 июля 2022 investing.com Романюк Роман

В 2020 году мы увидели приток огромного количества новых инвесторов на фондовые рынки. Люди, которые никогда не вкладывали ни одного доллара, вдруг начали экспериментировать. Соседи и родственники, до этого никогда не проявлявшие ни малейшего интереса к моей работе, вдруг стали расспрашивать у меня про акции.

В 2020-2021 годах мы видели сразу несколько модных направлений. Инвестиции в IPO, ICO, «мемные» акции и тому подобные вещи. Многие акции взлетели в цене намного выше любой разумной стоимости. Если бы вы могли точно выбрать, какие акции станут следующим большим "мемом" или будут продвигаться на "Reddit", вы могли бы получить невероятную прибыль.

Людей часто привлекают схемы «быстрого обогащения». Они хотят заработать много денег, они хотят сделать это завтра, и они хотят, чтобы это было легко. Вот почему лотерея может приносить такой большой доход. Мечта о том, чтобы однажды проснуться мультимиллионером, богаче чем в самых смелых ваших мечтаниях, соблазнительна. Но это просто фантазия — большинство людей, которые пытаются «быстро разбогатеть», гораздо чаще просто разоряются.

Я слышал, как многие люди сравнивают фондовый рынок с «казино». И если и вы считаете, что это похоже на казино, вы не инвестируете. Давайте рассмотрим некоторые распространенные ошибки, которые совершают новички, и как их избежать.

Ошибка № 1: бежать за модными течениями

Большинство из нас были в такой ситуации. Фондовый рынок может быть захватывающим местом, и тот первый раз, когда вы получаете огромную прибыль за короткий период, заставляет вас хотеть повторить это снова.

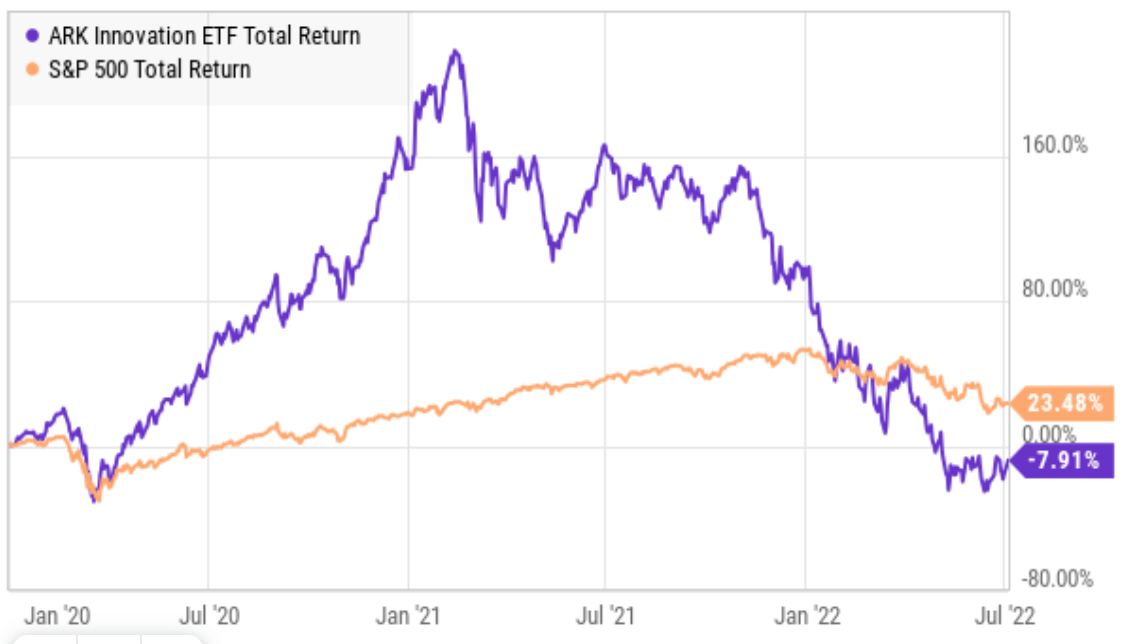

Я наблюдал это много раз за последние 17 лет, когда акции компаний с очень слабыми фундаментальными показателями просто взлетали в цене. Начинающие инвесторы часто вкладываются в такие "мемы" и криптовалюты, надеясь быстро «разбогатеть». Компании с небольшим доходом или вообще без него взлетали до бешеной стоимости без всяких на то оснований. Все, что считалось «инновационным», покупалось вслепую.

Беда в том, что любые "аномалии" не вечны, и мистер рынок рано или поздно вернет вас с небес на землю.

Я вижу это не в первый раз, и точно не в последний. Инвесторы слетаются на возможность заработка «огромной прибыли», как мотыльки на пламя. И действительно, в краткосрочной перспективе многие из таких инвестиций выглядят блестяще, и, что уж греха таить, иногда среди них попадаются везунчики, которые даже успевают и феноменальную прибыль зафиксировать, но все же большинство таких инвесторов прогорают.

В сухом остатке, как ни крути, медленные и скучные инвесторы побеждают в этой гонке. Ваши инвестиционные цели должны быть адекватными и достижимыми. Не ждите 100% прибыли каждый год, этого не произойдет. В долгосрочной перспективе S&P 500 имеет CAGR (совокупный годовой темп роста) около 9%.

Может быть, вы все же захотите иметь в своем инвестиционном портфеле несколько таких "звездных активов", — это нормально. Тем не менее, убедитесь, что ядро вашего инвестиционного портфеля состоит из надежных и предсказуемых компаний.

Ошибка № 2: отсутствие должной осмотрительности

За каждым биржевым тикером стоит реальная компания. Эта компания что-то делает и либо получает прибыль, либо нет. Эта компания либо заработает больше в будущем, либо нет.

В последние несколько лет многие инвесторы покупали компании "вслепую", не особо разбираясь, чем занимается компания, как выглядит ее баланс, или каковы ее планы. Получает ли компания прибыль? Есть ли вероятность получения прибыли в будущем?

Инвестировать, не зная этих вещей — все равно, что бросать дротики в стену с тикерами и просто покупать те акции, в которые попал ваш дротик. В краткосрочной перспективе часто не имеет значения, зарабатывает компания деньги или нет. Я видел, как цены на акции компаний, которые никогда не заработали ни копейки, стремительно росли. В долгосрочной перспективе важна только прибыль. Либо прибыль сравняется с оценкой, либо оценка сдвинется к прибыли.

Часто же лучшие возможности на рынке открываются, когда доходы компании растут, но на рынке цена акций все равно падает.

Ошибка № 3: отсутствие терпения

Терпение — это добродетель, но инвесторы часто забывают об этом. Хорошее инвестирование похоже на наблюдение за тем, как сохнет краска. Вы покупаете компании, которые по каким-то причинам недооценены рынком, и поэтому вам приходится ждать. Иногда приходится ждать достаточно долго. В вашей покупке нет ничего особенного. Рынок не собирается внезапно осознавать, что акции, которые вы купили, очень выгодны, и предлагать за них более высокую центу только потому, что вы их купили. Цена может продолжать снижаться еще достаточно продолжительное время, и это нормально!

Если вы владеете хорошими компаниями, приносящими все более и более высокую прибыль, цена акций в конечном итоге вырастет. По той же причине бедные компании, которые не приносят прибыли и не имеют перспективы получения прибыли, в конечном итоге упадут.

Когда цены падают, я часто слышу, как многие инвесторы говорят что-то вроде: «Эти акции только и делают, что падают, я устал ждать, я продаю». Даже если доходы компании растут, они продадут ее себе в убыток.

Иногда действительно необходимо продать в убыток, но у каждой продажи должна быть причина. Компания зарабатывает меньше, чем вы ожидали? Изменилось ли что-то, что заставило вас поверить, что в будущем он будет зарабатывать меньше? Это хорошие причины для продажи.

Продавать же просто потому, что цена упала — это, как правило, очень глупое решение. Сначала такие инвесторы продают что-то упавшее, а потом купят что-то другое, что пока еще растет. И вся эта суета только ради того, чтобы увидеть, как цена новых инвестиций снова упадет! Замкнутый круг.

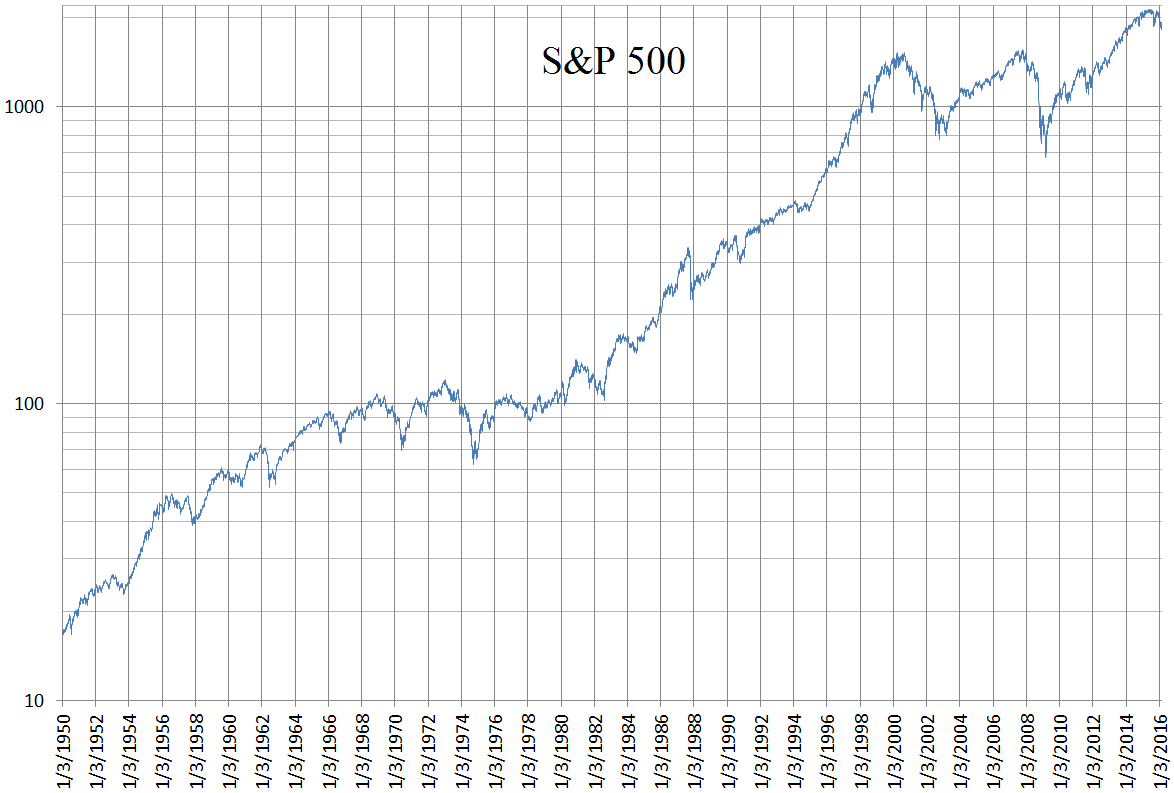

В долгосрочной перспективе рынок движется вверх. Большинство секторов будут иметь восходящий тренд. В будущем экономика будет больше, чем сегодня, и вы должны просто стараться завладеть как можно большей ее частью. Даже рецессии становятся мелкими спадами, если смотреть на картину в общем.

Мы все совершали эти ошибки

Вы, вероятно, тоже совершали эти ошибки. Может быть, вы все еще делаете их, это нормально. Это есть в каждом из нас. Ведь так легко увлечься эмоциями рынка. Особенно, если вы ежедневно следите за этим шоу.

Если вы проводите много времени в Интернете, читая об акциях, вы наверняка завалены рекламными объявлениями о выборе акций, которые обязательно вырастут на 300%!

Нет недостатка в людях, которые рады публично объявить, что они выросли на 40% на падающем рынке. Вы тоже можете легко «обыграть рынок» с их системой! Просто заявляйте исключительно о своих выгодных сделках и ничего не говорите о проигрышных.

Я часто вижу как инвесторам систематически рекомендуют сосредоточиться на краткосрочной прибыли. Если акции отстают от средних рыночных показателей, они считают, что с компанией «что-то не так».

В результате большинство розничных инвесторов торгуют слишком много. Они часто покупают или продают, основываясь на ценовом действии, а не на фундаментальных показателях самой компании.

Хватит бегать по кругу

Слишком много инвесторов имеют портфели, которые выглядят как старые мультфильмы о кролике, сидящем в клетке и, при этом, пытающемся мысленно украсть хлопья у детей. Часто в портфелях и мыслях таких инвесторов слишком много суеты.

Они празднуют свои нереализованные прибыли и впадают в отчаяние из-за своих нереализованных потерь. Они часто продают, фиксируя маленькие доходы и крупные убытки. Они привязаны к своим мобильным телефонам, постоянно наблюдают, беспокоятся и потеют над торговым терминалом.

Пытаясь преследовать толпу, они слишком часто обнаруживают, что они как раз и есть те "лохи", который продали прямо перед тем, как цена взлетела. И, как правило, таким инвесторам совершенно нечем похвастаться через 15-20 лет.

Тем не менее, даже несмотря на то, что большинству инвесторов не удается «обыграть рынок» и большинство инвесторов знают об этом, они почему-то продолжают бегать по кругу, пытаясь снова и снова поймать птицу удачи за хвост.

Моя же цель не в том, чтобы победить рынок. Иногда я побеждаю, иногда нет, для меня это не особенно актуальная метрика. Я не могу сказать вам, какое значение будет у индекса S&P 500 в следующем месяце или к концу года, потому что меня это не особо то и волнует.

Сосредоточьтесь на дивидендах

Вместо того, чтобы беспокоиться о том, сколько другие люди платят за акции, я сосредотачиваюсь на бизнесе компаний. Я покупаю акции компаний, которые приносят прибыль. Если компания не приносит прибыль, то она мне не нужна. Кроме того, я покупаю только те компании, которые делят часть этой прибыли с акционерами через систематическую выплату дивидендов.

Меня всегда немного озадачивали люди, которые лезут из кожи вон, чтобы купить акции компаний, которые не платят дивидендов и копят все деньги для себя.

Тем не менее, одними из самых популярных инвестиций являются компании, которые не платят ни копейки и вряд ли когда-либо выплатят дивиденды. Это означает, что единственный способ получить прибыль от владения акциями таких компаний — это найти покупателя, который заплатит больше, чем вы, за актив, который ничего не платит акционерам.

В моем личном инвестиционном портфеле около 100 компаний, которые платят мне на регулярной основе. Кто-то платит ежеквартально, кто-то ежемесячно, кто-то платит фиксированную сумму, а кто-то платит переменную сумму. Но все они платят мне часть своей прибыли.

Благодаря такому подходу меня не особо волнует, какими будут цены на акции в следующем месяце, в следующем квартале или даже в следующем году. Все, что мне нужно сделать, это сосредоточиться на самой компании, следить за ее финансовыми показателями и определить, сможет ли эта компания продолжать платить мне.

На протяжении многих лет подавляющая часть моей общей прибыли приходилась на дивиденды. Денежные средства, внесенные на мой счет, принадлежат мне, и я могу распоряжаться ими по своему усмотрению. Я не гонюсь за рынком. Я позволяю прибыли бежать по своему маршруту, ведь в конце концов она в любом случае найдет дорогу ко мне. Я не гонюсь за приростом капитала, я просто беру его без особых усилий как яблоко с ветки, когда рынок делает мне предложение, от которого я не могу отказаться.

Дивиденды — это игра для взрослых!

Некоторым нравится хаос. Им нравится относиться к рынку как к казино, они стремятся к большим доходам, и их устраивает тот факт, что большинство из их ставок промахиваются.

Некоторым людям нравится торговать каждый день, пытаясь выжать небольшую прибыль из краткосрочных ценовых движений, если и вам нравится это — наслаждайтесь этим. Но я настоятельно рекомендую делать это только с теми деньгами, которые вы можете позволить себе потерять. Может быть, вы станете частью того небольшого процента людей, которые добились больших успехов. Если для вас важно не упустить такую "возможность", сделайте это. Но сделайте это ровно с такими же деньгами, которые вы могли бы свободно принести в казино.

Если же мы говорим о вашем финансовом будущем, то нужно быть гораздо более прагматичным. Если вы хотите быть действительно финансового независимым человеком, то вам не нужен портфель с огромной бумажной прибылью. Все, что вам нужно — так это стабильный и высокий поток дохода от вашего портфеля, которого достаточно для удовлетворения ваших потребностей.

Вы должны быть уверены, что вашего потока доходов будет достаточно для удовлетворения ваших потребностей сегодня, завтра, в следующем году и через 10 лет. Только обретя такую уверенность, вы действительно сможете назвать себя финансово независимым и свободным человеком.

Вот почему я сосредотачиваюсь на дивидендных доходах и сосредотачиваюсь на том, как увеличить этот доход. Мне не нужно гоняться за мистером рынком в его депрессивных припадках. Я могу сидеть сложа руки, точно зная, что компании, в которые я инвестировал, по-прежнему приносят прибыль и по-прежнему платят часть этой прибыли мне.

Со временем рынок восстановится и продолжит достигать новых максимумов. Но и когда это произойдет, я не продам свою долю. Вместо этого я буду владеть еще большим количеством акций компаний, которые платят мне за то, что я ими владею!

Посмотрите еще раз на график S&P 500 за прошедшие 70 лет и навсегда запомните, что во время каждого из этих падений в прошлом инвесторы паниковали. Они продавали — падение может произойти, только если инвесторы продают. В целом вы можете видеть, что в каждом из этих случаев продажа была огромной ошибкой. Рынок всегда отскакивал и уходил все выше и выше!

Начиная с 2005 года я сидел в каждом из этих падений и собирал свои дивиденды. Используя часть из них, чтобы купить еще больше акций по очень выгодным ценам, поскольку мои коллеги, которые в панике избавлялись от своих акций, заставляли цену на акции падать слишком низко.

На этот раз не происходит ничего нового. Я покупаю все больше и больше подешевевших акций с уверенностью, что со временем рынок вернется и достигнет еще более высоких максимумов.

В последнее время я часто наблюдаю, как другие опасаются, что ситуация «может стать еще хуже», они распродают свои активы и бегут к наличным, которые постепенно сжирает инфляция. Что они делают? Они тупо продают свою долю в самом большом генераторе богатства в истории человечества!

Каждый делает свой выбор. Я свой сделал 17 лет назад. А как предпочитаете действовать вы?

В 2020-2021 годах мы видели сразу несколько модных направлений. Инвестиции в IPO, ICO, «мемные» акции и тому подобные вещи. Многие акции взлетели в цене намного выше любой разумной стоимости. Если бы вы могли точно выбрать, какие акции станут следующим большим "мемом" или будут продвигаться на "Reddit", вы могли бы получить невероятную прибыль.

Людей часто привлекают схемы «быстрого обогащения». Они хотят заработать много денег, они хотят сделать это завтра, и они хотят, чтобы это было легко. Вот почему лотерея может приносить такой большой доход. Мечта о том, чтобы однажды проснуться мультимиллионером, богаче чем в самых смелых ваших мечтаниях, соблазнительна. Но это просто фантазия — большинство людей, которые пытаются «быстро разбогатеть», гораздо чаще просто разоряются.

Я слышал, как многие люди сравнивают фондовый рынок с «казино». И если и вы считаете, что это похоже на казино, вы не инвестируете. Давайте рассмотрим некоторые распространенные ошибки, которые совершают новички, и как их избежать.

Ошибка № 1: бежать за модными течениями

Большинство из нас были в такой ситуации. Фондовый рынок может быть захватывающим местом, и тот первый раз, когда вы получаете огромную прибыль за короткий период, заставляет вас хотеть повторить это снова.

Я наблюдал это много раз за последние 17 лет, когда акции компаний с очень слабыми фундаментальными показателями просто взлетали в цене. Начинающие инвесторы часто вкладываются в такие "мемы" и криптовалюты, надеясь быстро «разбогатеть». Компании с небольшим доходом или вообще без него взлетали до бешеной стоимости без всяких на то оснований. Все, что считалось «инновационным», покупалось вслепую.

Беда в том, что любые "аномалии" не вечны, и мистер рынок рано или поздно вернет вас с небес на землю.

Я вижу это не в первый раз, и точно не в последний. Инвесторы слетаются на возможность заработка «огромной прибыли», как мотыльки на пламя. И действительно, в краткосрочной перспективе многие из таких инвестиций выглядят блестяще, и, что уж греха таить, иногда среди них попадаются везунчики, которые даже успевают и феноменальную прибыль зафиксировать, но все же большинство таких инвесторов прогорают.

В сухом остатке, как ни крути, медленные и скучные инвесторы побеждают в этой гонке. Ваши инвестиционные цели должны быть адекватными и достижимыми. Не ждите 100% прибыли каждый год, этого не произойдет. В долгосрочной перспективе S&P 500 имеет CAGR (совокупный годовой темп роста) около 9%.

Может быть, вы все же захотите иметь в своем инвестиционном портфеле несколько таких "звездных активов", — это нормально. Тем не менее, убедитесь, что ядро вашего инвестиционного портфеля состоит из надежных и предсказуемых компаний.

Ошибка № 2: отсутствие должной осмотрительности

За каждым биржевым тикером стоит реальная компания. Эта компания что-то делает и либо получает прибыль, либо нет. Эта компания либо заработает больше в будущем, либо нет.

В последние несколько лет многие инвесторы покупали компании "вслепую", не особо разбираясь, чем занимается компания, как выглядит ее баланс, или каковы ее планы. Получает ли компания прибыль? Есть ли вероятность получения прибыли в будущем?

Инвестировать, не зная этих вещей — все равно, что бросать дротики в стену с тикерами и просто покупать те акции, в которые попал ваш дротик. В краткосрочной перспективе часто не имеет значения, зарабатывает компания деньги или нет. Я видел, как цены на акции компаний, которые никогда не заработали ни копейки, стремительно росли. В долгосрочной перспективе важна только прибыль. Либо прибыль сравняется с оценкой, либо оценка сдвинется к прибыли.

Часто же лучшие возможности на рынке открываются, когда доходы компании растут, но на рынке цена акций все равно падает.

Ошибка № 3: отсутствие терпения

Терпение — это добродетель, но инвесторы часто забывают об этом. Хорошее инвестирование похоже на наблюдение за тем, как сохнет краска. Вы покупаете компании, которые по каким-то причинам недооценены рынком, и поэтому вам приходится ждать. Иногда приходится ждать достаточно долго. В вашей покупке нет ничего особенного. Рынок не собирается внезапно осознавать, что акции, которые вы купили, очень выгодны, и предлагать за них более высокую центу только потому, что вы их купили. Цена может продолжать снижаться еще достаточно продолжительное время, и это нормально!

Если вы владеете хорошими компаниями, приносящими все более и более высокую прибыль, цена акций в конечном итоге вырастет. По той же причине бедные компании, которые не приносят прибыли и не имеют перспективы получения прибыли, в конечном итоге упадут.

Когда цены падают, я часто слышу, как многие инвесторы говорят что-то вроде: «Эти акции только и делают, что падают, я устал ждать, я продаю». Даже если доходы компании растут, они продадут ее себе в убыток.

Иногда действительно необходимо продать в убыток, но у каждой продажи должна быть причина. Компания зарабатывает меньше, чем вы ожидали? Изменилось ли что-то, что заставило вас поверить, что в будущем он будет зарабатывать меньше? Это хорошие причины для продажи.

Продавать же просто потому, что цена упала — это, как правило, очень глупое решение. Сначала такие инвесторы продают что-то упавшее, а потом купят что-то другое, что пока еще растет. И вся эта суета только ради того, чтобы увидеть, как цена новых инвестиций снова упадет! Замкнутый круг.

В долгосрочной перспективе рынок движется вверх. Большинство секторов будут иметь восходящий тренд. В будущем экономика будет больше, чем сегодня, и вы должны просто стараться завладеть как можно большей ее частью. Даже рецессии становятся мелкими спадами, если смотреть на картину в общем.

Мы все совершали эти ошибки

Вы, вероятно, тоже совершали эти ошибки. Может быть, вы все еще делаете их, это нормально. Это есть в каждом из нас. Ведь так легко увлечься эмоциями рынка. Особенно, если вы ежедневно следите за этим шоу.

Если вы проводите много времени в Интернете, читая об акциях, вы наверняка завалены рекламными объявлениями о выборе акций, которые обязательно вырастут на 300%!

Нет недостатка в людях, которые рады публично объявить, что они выросли на 40% на падающем рынке. Вы тоже можете легко «обыграть рынок» с их системой! Просто заявляйте исключительно о своих выгодных сделках и ничего не говорите о проигрышных.

Я часто вижу как инвесторам систематически рекомендуют сосредоточиться на краткосрочной прибыли. Если акции отстают от средних рыночных показателей, они считают, что с компанией «что-то не так».

В результате большинство розничных инвесторов торгуют слишком много. Они часто покупают или продают, основываясь на ценовом действии, а не на фундаментальных показателях самой компании.

Хватит бегать по кругу

Слишком много инвесторов имеют портфели, которые выглядят как старые мультфильмы о кролике, сидящем в клетке и, при этом, пытающемся мысленно украсть хлопья у детей. Часто в портфелях и мыслях таких инвесторов слишком много суеты.

Они празднуют свои нереализованные прибыли и впадают в отчаяние из-за своих нереализованных потерь. Они часто продают, фиксируя маленькие доходы и крупные убытки. Они привязаны к своим мобильным телефонам, постоянно наблюдают, беспокоятся и потеют над торговым терминалом.

Пытаясь преследовать толпу, они слишком часто обнаруживают, что они как раз и есть те "лохи", который продали прямо перед тем, как цена взлетела. И, как правило, таким инвесторам совершенно нечем похвастаться через 15-20 лет.

Тем не менее, даже несмотря на то, что большинству инвесторов не удается «обыграть рынок» и большинство инвесторов знают об этом, они почему-то продолжают бегать по кругу, пытаясь снова и снова поймать птицу удачи за хвост.

Моя же цель не в том, чтобы победить рынок. Иногда я побеждаю, иногда нет, для меня это не особенно актуальная метрика. Я не могу сказать вам, какое значение будет у индекса S&P 500 в следующем месяце или к концу года, потому что меня это не особо то и волнует.

Сосредоточьтесь на дивидендах

Вместо того, чтобы беспокоиться о том, сколько другие люди платят за акции, я сосредотачиваюсь на бизнесе компаний. Я покупаю акции компаний, которые приносят прибыль. Если компания не приносит прибыль, то она мне не нужна. Кроме того, я покупаю только те компании, которые делят часть этой прибыли с акционерами через систематическую выплату дивидендов.

Меня всегда немного озадачивали люди, которые лезут из кожи вон, чтобы купить акции компаний, которые не платят дивидендов и копят все деньги для себя.

Тем не менее, одними из самых популярных инвестиций являются компании, которые не платят ни копейки и вряд ли когда-либо выплатят дивиденды. Это означает, что единственный способ получить прибыль от владения акциями таких компаний — это найти покупателя, который заплатит больше, чем вы, за актив, который ничего не платит акционерам.

В моем личном инвестиционном портфеле около 100 компаний, которые платят мне на регулярной основе. Кто-то платит ежеквартально, кто-то ежемесячно, кто-то платит фиксированную сумму, а кто-то платит переменную сумму. Но все они платят мне часть своей прибыли.

Благодаря такому подходу меня не особо волнует, какими будут цены на акции в следующем месяце, в следующем квартале или даже в следующем году. Все, что мне нужно сделать, это сосредоточиться на самой компании, следить за ее финансовыми показателями и определить, сможет ли эта компания продолжать платить мне.

На протяжении многих лет подавляющая часть моей общей прибыли приходилась на дивиденды. Денежные средства, внесенные на мой счет, принадлежат мне, и я могу распоряжаться ими по своему усмотрению. Я не гонюсь за рынком. Я позволяю прибыли бежать по своему маршруту, ведь в конце концов она в любом случае найдет дорогу ко мне. Я не гонюсь за приростом капитала, я просто беру его без особых усилий как яблоко с ветки, когда рынок делает мне предложение, от которого я не могу отказаться.

Дивиденды — это игра для взрослых!

Некоторым нравится хаос. Им нравится относиться к рынку как к казино, они стремятся к большим доходам, и их устраивает тот факт, что большинство из их ставок промахиваются.

Некоторым людям нравится торговать каждый день, пытаясь выжать небольшую прибыль из краткосрочных ценовых движений, если и вам нравится это — наслаждайтесь этим. Но я настоятельно рекомендую делать это только с теми деньгами, которые вы можете позволить себе потерять. Может быть, вы станете частью того небольшого процента людей, которые добились больших успехов. Если для вас важно не упустить такую "возможность", сделайте это. Но сделайте это ровно с такими же деньгами, которые вы могли бы свободно принести в казино.

Если же мы говорим о вашем финансовом будущем, то нужно быть гораздо более прагматичным. Если вы хотите быть действительно финансового независимым человеком, то вам не нужен портфель с огромной бумажной прибылью. Все, что вам нужно — так это стабильный и высокий поток дохода от вашего портфеля, которого достаточно для удовлетворения ваших потребностей.

Вы должны быть уверены, что вашего потока доходов будет достаточно для удовлетворения ваших потребностей сегодня, завтра, в следующем году и через 10 лет. Только обретя такую уверенность, вы действительно сможете назвать себя финансово независимым и свободным человеком.

Вот почему я сосредотачиваюсь на дивидендных доходах и сосредотачиваюсь на том, как увеличить этот доход. Мне не нужно гоняться за мистером рынком в его депрессивных припадках. Я могу сидеть сложа руки, точно зная, что компании, в которые я инвестировал, по-прежнему приносят прибыль и по-прежнему платят часть этой прибыли мне.

Со временем рынок восстановится и продолжит достигать новых максимумов. Но и когда это произойдет, я не продам свою долю. Вместо этого я буду владеть еще большим количеством акций компаний, которые платят мне за то, что я ими владею!

Посмотрите еще раз на график S&P 500 за прошедшие 70 лет и навсегда запомните, что во время каждого из этих падений в прошлом инвесторы паниковали. Они продавали — падение может произойти, только если инвесторы продают. В целом вы можете видеть, что в каждом из этих случаев продажа была огромной ошибкой. Рынок всегда отскакивал и уходил все выше и выше!

Начиная с 2005 года я сидел в каждом из этих падений и собирал свои дивиденды. Используя часть из них, чтобы купить еще больше акций по очень выгодным ценам, поскольку мои коллеги, которые в панике избавлялись от своих акций, заставляли цену на акции падать слишком низко.

На этот раз не происходит ничего нового. Я покупаю все больше и больше подешевевших акций с уверенностью, что со временем рынок вернется и достигнет еще более высоких максимумов.

В последнее время я часто наблюдаю, как другие опасаются, что ситуация «может стать еще хуже», они распродают свои активы и бегут к наличным, которые постепенно сжирает инфляция. Что они делают? Они тупо продают свою долю в самом большом генераторе богатства в истории человечества!

Каждый делает свой выбор. Я свой сделал 17 лет назад. А как предпочитаете действовать вы?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба