19 августа 2022 Открытие Шульгин Михаил

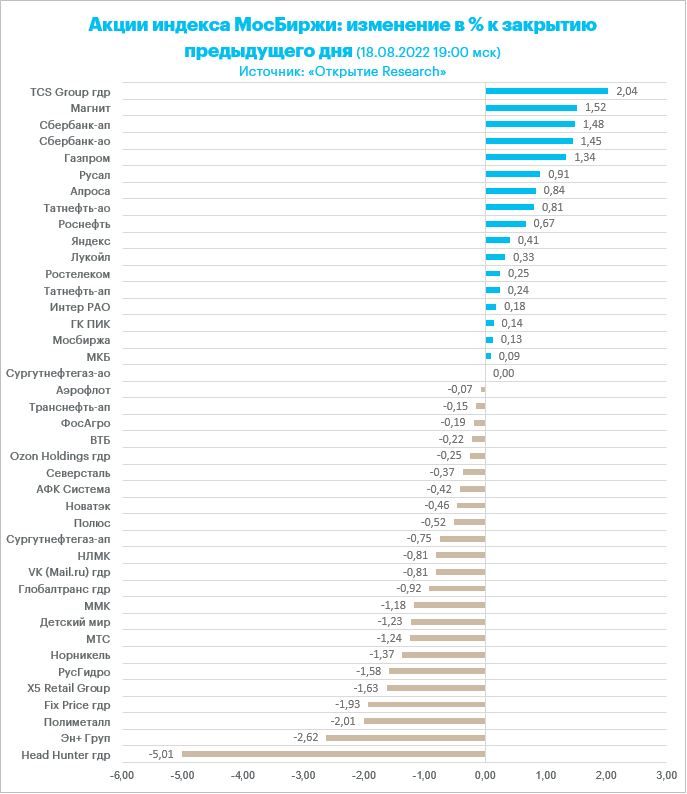

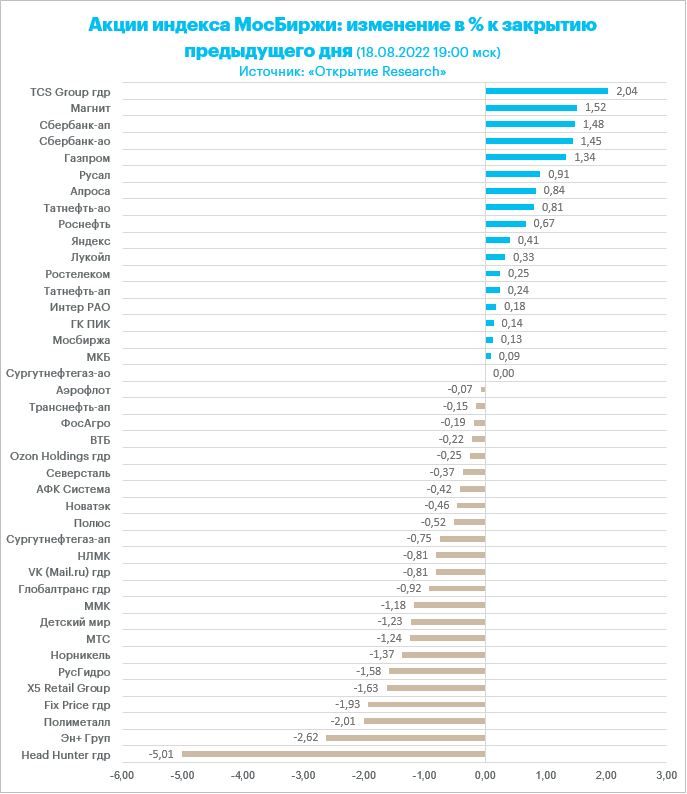

Российские акции выросли на торгах в четверг, 18 августа. Рост нельзя назвать выдающимся, да и произошел он без какого-то яркого драйвера. Инвесторы опирались в своих решениях на локальные истории и держали в уме рост цен на нефть и газ, что формировало позитивную основу. При этом рынок проигнорировал укрепление рубля, однако вовсе не исключено, если российская валюта продолжит рост, то в пятницу это уже будет фактором давления для рынка акций РФ.

На 19:00 мск:

Индекс МосБиржи — 2 194,31 п. (+0,26%), с нач. года -42,1%

Индекс РТС — 1 162,30 п. (+2,28%), с нач. года -27,2%

Дивидендная доходность индекса МосБиржи составляет 6,0 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E) и с коэффициентом 2,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Корпоративные истории

Совет директоров «ФосАгро» (PHOR) рекомендовал акционерам принять решение о выплате дивидендов из расчета 780 рублей на обыкновенную акцию. Позитивный сюрприз. Заметно больше, чем прогнозировали аналитики. Выручка «ФосАгро» выросла в 2 раза и составила 336,5 млрд рублей по итогам первого полугодия 2022 года. Это больше консенсус-ожиданий опрошенных «Интерфаксом» аналитиков. Показатель EBITDA вырос почти в 2 раза до 135,55 млрд рублей. Скорректированный свободный денежный поток составил 77,6 млрд рублей, что в 2,3 раза выше уровня прошлого года (за тот же период). При этом чистый долг снизился в 2,5 раза в рублевом выражении до 62,1 млрд рублей. Соотношение чистого долга к скорректированной EBITDA сократилось до 0,22х против 0,8х на конец прошлого года. Отличные результаты. Не будем удивлены, что на таких результатах и новостях по дивидендам бумага в пятницу успешно атакует уровень 8000 рублей за акцию.

Акционеры банка «Санкт-Петербург» (BSPB) утвердили дивиденды по итогам I полугодия 2022 года в размере 11,81 рубля на одну обыкновенную акцию и 0,11 рубля - на одну привилегированную. По итогам 2021 года дивиденды на обычку банк не выплачивал, дивиденды на преф были такими же. Решение выглядело несколько удивительным, поскольку весной ЦБ рекомендовал банка дивиденды не выплачивать. Хотя позже, летом Эльвира Набиуллина поясняла, что это лишь рекомендация. Если кредитная организация чувствует устойчивое финансовое положение, то положительное решение по дивидендам возможно.

Группа МТС (MTSS, -1,24% до 241,95 руб.) опубликовала финансовые и операционные результаты за второй квартал 2022 года. Результаты в целом нас не впечатлили. Слабая динамика на уровне выручки во II квартале стала следствием падения продаж телефонов и аксессуаров в РФ почти в два раза в годовом сопоставлении. При этом доходы МТС от услуг связи в РФ в отчетном периоде увеличились на 4,2% г/г, доходы от финансовых услуг — на 37,2% г/г. Дополнительное давление на маржинальность группы оказало увеличение резервов МТС-банка и рост кредитного портфеля финансовой организации. При этом, даже несмотря на снижение капзатрат, произошедшее по причине введенных ограничений на закупку оборудования в текущем году, по итогам I полугодия МТС продемонстрировал отрицательный свободный денежный поток (FCF).

«Мечел» (MTLR, -0,4% до 126,2 руб.) опубликовал операционные результаты за 1 полугодие и за 2 квартал 2022 года. Ранее компания отказалась публиковать консолидированные финансовые показатели за полугодие, тогда операционные результаты мы оцениваем нейтрально. Снижение реализации угольной продукции обусловлено двумя факторами: высокой базой показателей 6 месяцев прошлого года, когда компании удалось успешно распродать существенные складские запасы, а также ограничением пропускной способности в направлении дальневосточных портов. В то же время динамика продаж в сталелитейном сегменте оказалась существенно сильнее, чем у основных конкурентов, у которых уже по итогам II квартала имел место глубокий спад реализации.

EN+ Group (ENPG, -2,6% до 464 руб.) сообщила о снижении чистой прибыли в I полугодии на 19,3% до $1,801 млрд. Скорректированный показатель EBITDA вырос на 25,8% до $2,377 млрд за счёт роста цен на алюминий и электроэнергию во второй ценовой зоне. Средняя цена продажи алюминия в I полугодии составила $3365 за тонну, что на 47,1% выше цены в I полугодии год назад. Чистый долг компании на 30 июня составил $11,439 млрд по сравнению с $8,581 млрд на 31 декабря 2021 года. Рост задолженности обусловлен сокращением суммы денежных средств и их эквивалентов на 22,1% и укреплением рубля на 31,1% по сравнению с началом года..

Итоги российского рынка

Из 10 отраслевых индексов 4 выросли и 6 снизился по итогам дня.

Лидером роста стал индекс «Финансовый сектор» (+1,2%) где лидировали бумаги «Ренессанса», БСП (на дивидендных новостях) и TCS Group. В лидерах снижения была СПБ Биржа в преддверии вступления в силу запрета на короткие продажи акций площадки.

Аутсайдером дня стал индекс «Транспортный сектор» (-0,98%)» на фоне снижения акций «Совкомфлота» на 2,7%. Все представители сектора закрылись в минусе, и только НКХП подрос на 0,65%.

По итогам дня из 41 акции индекса МосБиржи: 17 подорожали и 13 подешевели.

66,7 % компаний индекса торгуются выше своей 50-дневной МА, 50,0 % торгуются выше своей 100-дневной МА, 14,3 % торгуются выше своей 200-дневной МА.

Внешний фон

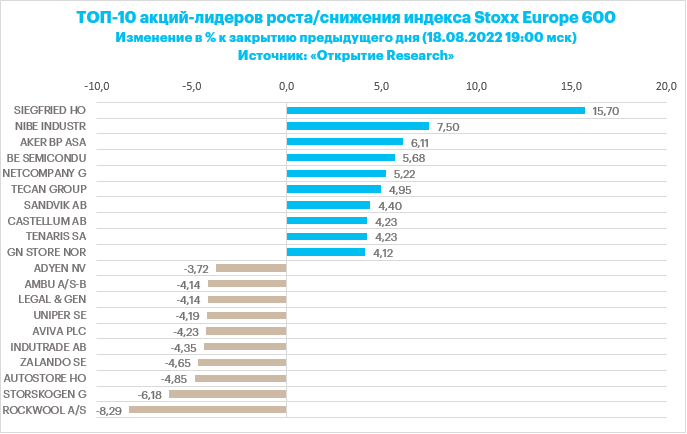

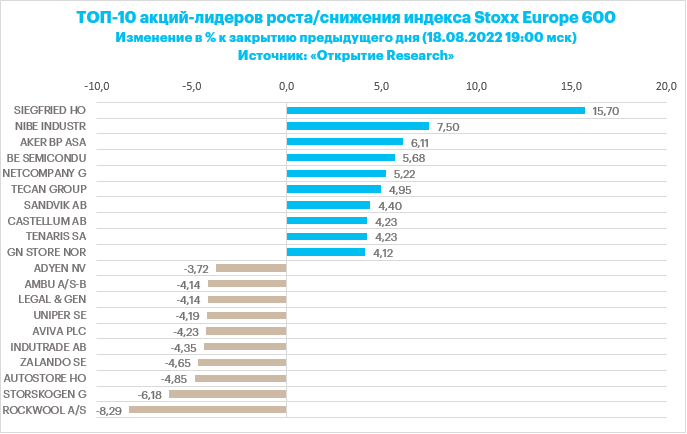

Вечером четверга Stoxx Europe 600 умеренно рос, корректируясь после вчерашнего снижения из области трехмесячных максимумов. Последние две с половиной недели индекс провел в довольно узком диапазоне, что говорит о достижении рыночного баланса на фоне отсутствия новых идей как для дальнейшего роста, так и для коррекции.

Примерно половина отраслевых секторов Stoxx Europe 600 росла, а другая половина снижалась. Наилучшую динамику показывали энергетика, ИТ и недвижимость, наихудшую – ЖКХ, производство товаров первой необходимости и телекомы.

Сезон корпоративной отчетности прошел в Европе лучше, чем опасались многие инвесторы, тем не менее стратеги Citi отмечают, что аналитики, вероятно, будут повышать прогнозы по прибыли европейских компаний очень осторожно, учитывая риски падения мировой экономики в рецессию и энергетический кризис в регионе..

Дивидендная доходность Stoxx Europe 600 составляет 3,3 %. Индекс торгуется с коэффициентом 15,4 к прибыли за прошедший год (P/E) и с коэффициентом 11,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 73,8 % компаний индекса торгуются выше своей 50-дневной МА, 51,3 % торгуются выше своей 100-дневной МА, 36,5 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 1 015,59 п. (+0,13%), с нач. года -17,6%

Stoxx Europe 600 — 440,76 п. (+0,39%), с нач. года -9,6%

DAX — 13 697,41 п. (+0,52%), с нач. года -13,8%

FTSE 100 — 7 541,85 п. (+0,35%), с нач. года +1,9%

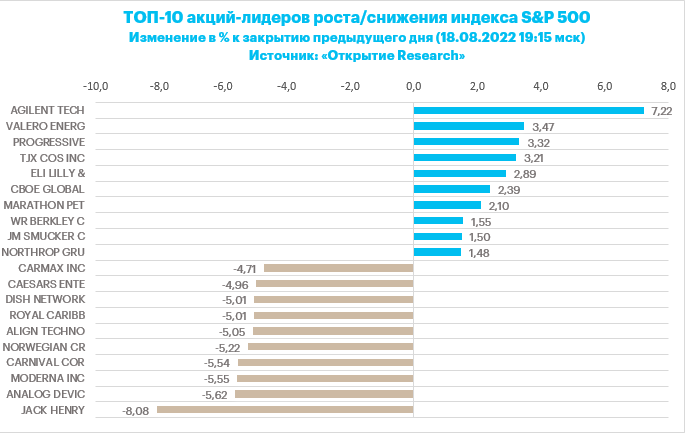

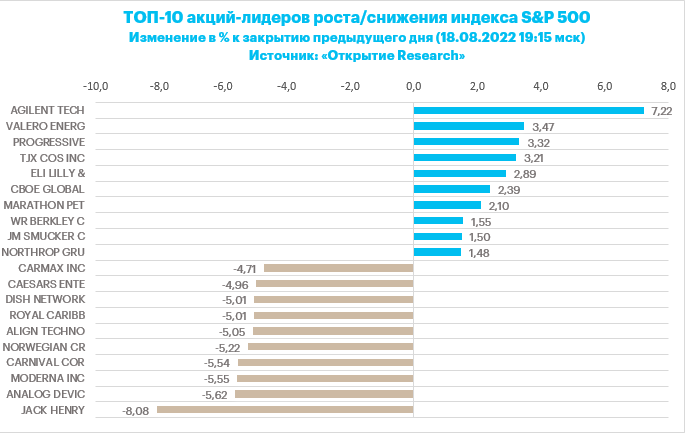

В первой половине торговой сессии четверга, 18 августа, S&P 500 незначительно снижался, продолжая корректироваться из области прохождения 200-дневной скользящей средней и вершины даунтренда текущего года.

Компоненты S&P 500 показывали слабую динамику: по состоянию на 17:30 мск снижались 7 из 11 основных секторов индекса.

Наилучшую динамику показывали энергетика (+2,39%), ЖКХ (+0,52%) и ИТ (+0,08%). Отставали здравоохранение (-0,81%), телекомы (-0,42%) и недвижимость (-0,39%).

Рынок акций США показывает завидную устойчивость несмотря на сильную перекупленность. За последние два месяца S&P 500 вырос примерно на 17% и теперь находится всего на 11,5% ниже исторического (январского максимума). Кроме того, совокупное укрепление индекса в июле и августе составляет, по данным Bloomberg, около 13%, что является третьим наилучшим результатом за всю историю после роста на 16% и 89% в 1929 и 1932 годах соответственно.

Сильно перекуплены и бумаги технологических компаний: в июне форвардный коэффициент «цена/прибыль» индекса Nasdaq 100 опускался в область 18х, т. е. ниже среднего значения за последние 10 лет на уровне 20,3х, но теперь он вновь превысил отметку 23х.

Опубликованный вчера протокол последнего заседания ФРС от 27 июля показал, что американский регулятор находится в непростой ситуации: с одной стороны, ему нужно продолжать повышать ставки для обуздания инфляции, а с другой – вовремя остановиться, чтобы не допустить жесткой посадки экономики США.

Дивидендная доходность S&P 500 составляет 1,5 %. Индекс торгуется с коэффициентом 20,9 к прибыли за прошедший год (P/E) и с коэффициентом 17,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 91,8 % компаний индекса торгуются выше своей 50-дневной МА, 73,3 % торгуются выше своей 100-дневной МА, 48,4 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 4 284,14 п. (+0,24%), с нач. года -10,1%

VIX — 19,71 п. (-0.19 пт), с нач. года +2.49 пт

MSCI World — 2 822,87 п. (-0,76%), с нач. года -12,7%

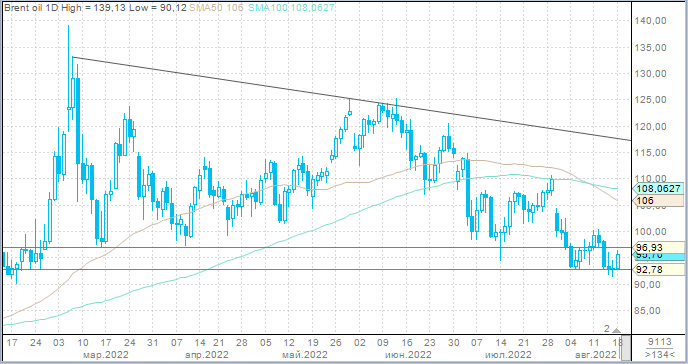

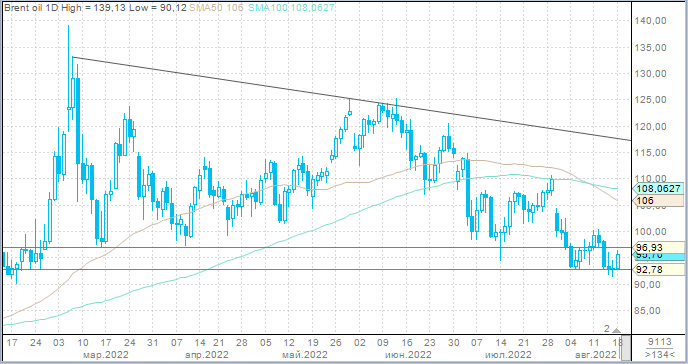

Нефть

Цены на нефть в четверг заметно выросли. Ралли началось около 11 утра, когда на новостных лентах появились комментарии председателя КНР Си Цзиньпина о том, что экономика Китая продолжит открываться. Этот позитив наложился на вчерашнее сообщение Минэнерго США о том, что на предыдущей неделе запасы сырой нефти в стране снизились на 7,06 млн баррелей, а спрос на бензин достиг максимального в этом году уровня.

Тем не менее ликвидность рынка нефти остается очень низкой: по данным Bloomberg, вчера объем открытого интереса во фьючерсах на смесь WTI опустился до минимального значения с января 2015 года.

Кроме того, сохраняется неопределенность относительно перспектив иранской ядерной сделки. В настоящий момент США изучают ответ Ирана на предложения ЕС, и возвращение на рынок иранской нефти может серьезно изменить рыночный баланс.

На 19:15 мск:

Brent, $/бар. — 95,61 (+2,09%), с нач. года +22,9%

WTI, $/бар. — 89,75 (+1,86%), с нач. года +19,3%

Urals, $/бар. — 75,13 (+4,99%), с нач. года -2,2%

Золото, $/тр. унц. — 1 757,28 (-0,25%), с нач. года -3,9%

Серебро, $/тр. унц. — 19,53 (-1,35%), с нач. года -15,2%

Алюминий, $/т — 2 404,00 (+2,59%), с нач. года -14,4%

Медь, $/т — 8 013,50 (+1,15%), с нач. года -17,6%

Никель, $/т — 21 780,00 (-0,03%). с нач. года +4,9%

Валютный рынок

Рубль уверенно укрепился против доллара, евро и китайского юаня в четверг. Благоприятная для укрепления российской валюты ситуация: повышенный спрос на рублевую ликвидность в рамках налогового периода, возвращение цен на нефть выше $95/барр. (Brent), рост цен на газ в Европе до эквивалента 2500 долларов за тыс. кубометров.

Торговый объем в паре доллар/рубль составил 81,6 млрд рублей по сравнению с 89,9 млрд рублей в предыдущий торговый день. Три дня подряд объемы не дотягивают до 100 млрд рублей. Последний раз такое наблюдалось в конце июня.

Торговый объем в паре евро/рубль составил 74,6 млрд рублей против 84,1 млрд рублей в предыдущий день. Напомним, во вторник объемы неожиданно подскочили до 100 млрд рублей. Это был рекорд с начала лета. Но к четвергу объемы постепенно снизились до стандартных для текущего лета значений.

Торговый объем в паре юань/рубль составил 70,8 млрд рублей против 55,7 млрд рублей в предыдущий день. 21 торговый день подряд объем превышает 50 млрд рублей.

Укрепление рубля произошло на более низких объемах в паре USDRUB и EURRUB при высоком объеме в паре CNYRUB. Объяснение комбинации видим в следующем. В целом в августе, а тем более во второй половине месяца наблюдается снижение активности импортеров. Другими словами, встречный предложению спрос на валюту сократился. Соответственно, рубль при таком раскладе может себе позволить более существенно укрепляться на менее существенном объеме предложения. Рост объемов в юане отражает позитивно идущий процесс переориентации некоторых крупных российских экспортеров на расчеты в юанях. Пик налоговых платежей будет приходиться по идее на следующую неделю: НДС, НДПИ, акцизы должны быть выплачены до 25 августа включительно. Однако ликвидность в юане не позволяет пока действовать так, как раньше с долларом или евро, то есть оставлять конвертацию в рублевую ликвидность на последние даты. Здесь продавцы юаней действуют заранее, понимая рынок. Вовсе не будем удивлены, если 24 и 25 августа рубль будет слабеть, поскольку давления продаж экспортной выручки уже не будет наблюдаться.

Сохраняется риск укрепления рубля до 56-58 за доллар. Баланс спроса и предложения в ближайшие дни будет смещен в сторону продолжения роста курса российской валюты.

На 19:15 мск:

EUR/USD — 1,0104 (-0,75%), с начала года -11,1%

GBP/USD — 1,1962 (-0,71%), с начала года -11,6%

USD/JPY — 135,37 (+0,24%), с начала года +17,6%

Индекс доллара — 107,245 (+0,63%), с начала года +12,1%

USD/RUB (Мосбиржа) — 59,5325 (-2,00%), с начала года -20,8%

EUR/RUB (Мосбиржа) — 60,18 (-2,41%), с начала года -29,6%

На 19:00 мск:

Индекс МосБиржи — 2 194,31 п. (+0,26%), с нач. года -42,1%

Индекс РТС — 1 162,30 п. (+2,28%), с нач. года -27,2%

Дивидендная доходность индекса МосБиржи составляет 6,0 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E) и с коэффициентом 2,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Корпоративные истории

Совет директоров «ФосАгро» (PHOR) рекомендовал акционерам принять решение о выплате дивидендов из расчета 780 рублей на обыкновенную акцию. Позитивный сюрприз. Заметно больше, чем прогнозировали аналитики. Выручка «ФосАгро» выросла в 2 раза и составила 336,5 млрд рублей по итогам первого полугодия 2022 года. Это больше консенсус-ожиданий опрошенных «Интерфаксом» аналитиков. Показатель EBITDA вырос почти в 2 раза до 135,55 млрд рублей. Скорректированный свободный денежный поток составил 77,6 млрд рублей, что в 2,3 раза выше уровня прошлого года (за тот же период). При этом чистый долг снизился в 2,5 раза в рублевом выражении до 62,1 млрд рублей. Соотношение чистого долга к скорректированной EBITDA сократилось до 0,22х против 0,8х на конец прошлого года. Отличные результаты. Не будем удивлены, что на таких результатах и новостях по дивидендам бумага в пятницу успешно атакует уровень 8000 рублей за акцию.

Акционеры банка «Санкт-Петербург» (BSPB) утвердили дивиденды по итогам I полугодия 2022 года в размере 11,81 рубля на одну обыкновенную акцию и 0,11 рубля - на одну привилегированную. По итогам 2021 года дивиденды на обычку банк не выплачивал, дивиденды на преф были такими же. Решение выглядело несколько удивительным, поскольку весной ЦБ рекомендовал банка дивиденды не выплачивать. Хотя позже, летом Эльвира Набиуллина поясняла, что это лишь рекомендация. Если кредитная организация чувствует устойчивое финансовое положение, то положительное решение по дивидендам возможно.

Группа МТС (MTSS, -1,24% до 241,95 руб.) опубликовала финансовые и операционные результаты за второй квартал 2022 года. Результаты в целом нас не впечатлили. Слабая динамика на уровне выручки во II квартале стала следствием падения продаж телефонов и аксессуаров в РФ почти в два раза в годовом сопоставлении. При этом доходы МТС от услуг связи в РФ в отчетном периоде увеличились на 4,2% г/г, доходы от финансовых услуг — на 37,2% г/г. Дополнительное давление на маржинальность группы оказало увеличение резервов МТС-банка и рост кредитного портфеля финансовой организации. При этом, даже несмотря на снижение капзатрат, произошедшее по причине введенных ограничений на закупку оборудования в текущем году, по итогам I полугодия МТС продемонстрировал отрицательный свободный денежный поток (FCF).

«Мечел» (MTLR, -0,4% до 126,2 руб.) опубликовал операционные результаты за 1 полугодие и за 2 квартал 2022 года. Ранее компания отказалась публиковать консолидированные финансовые показатели за полугодие, тогда операционные результаты мы оцениваем нейтрально. Снижение реализации угольной продукции обусловлено двумя факторами: высокой базой показателей 6 месяцев прошлого года, когда компании удалось успешно распродать существенные складские запасы, а также ограничением пропускной способности в направлении дальневосточных портов. В то же время динамика продаж в сталелитейном сегменте оказалась существенно сильнее, чем у основных конкурентов, у которых уже по итогам II квартала имел место глубокий спад реализации.

EN+ Group (ENPG, -2,6% до 464 руб.) сообщила о снижении чистой прибыли в I полугодии на 19,3% до $1,801 млрд. Скорректированный показатель EBITDA вырос на 25,8% до $2,377 млрд за счёт роста цен на алюминий и электроэнергию во второй ценовой зоне. Средняя цена продажи алюминия в I полугодии составила $3365 за тонну, что на 47,1% выше цены в I полугодии год назад. Чистый долг компании на 30 июня составил $11,439 млрд по сравнению с $8,581 млрд на 31 декабря 2021 года. Рост задолженности обусловлен сокращением суммы денежных средств и их эквивалентов на 22,1% и укреплением рубля на 31,1% по сравнению с началом года..

Итоги российского рынка

Из 10 отраслевых индексов 4 выросли и 6 снизился по итогам дня.

Лидером роста стал индекс «Финансовый сектор» (+1,2%) где лидировали бумаги «Ренессанса», БСП (на дивидендных новостях) и TCS Group. В лидерах снижения была СПБ Биржа в преддверии вступления в силу запрета на короткие продажи акций площадки.

Аутсайдером дня стал индекс «Транспортный сектор» (-0,98%)» на фоне снижения акций «Совкомфлота» на 2,7%. Все представители сектора закрылись в минусе, и только НКХП подрос на 0,65%.

По итогам дня из 41 акции индекса МосБиржи: 17 подорожали и 13 подешевели.

66,7 % компаний индекса торгуются выше своей 50-дневной МА, 50,0 % торгуются выше своей 100-дневной МА, 14,3 % торгуются выше своей 200-дневной МА.

Внешний фон

Вечером четверга Stoxx Europe 600 умеренно рос, корректируясь после вчерашнего снижения из области трехмесячных максимумов. Последние две с половиной недели индекс провел в довольно узком диапазоне, что говорит о достижении рыночного баланса на фоне отсутствия новых идей как для дальнейшего роста, так и для коррекции.

Примерно половина отраслевых секторов Stoxx Europe 600 росла, а другая половина снижалась. Наилучшую динамику показывали энергетика, ИТ и недвижимость, наихудшую – ЖКХ, производство товаров первой необходимости и телекомы.

Сезон корпоративной отчетности прошел в Европе лучше, чем опасались многие инвесторы, тем не менее стратеги Citi отмечают, что аналитики, вероятно, будут повышать прогнозы по прибыли европейских компаний очень осторожно, учитывая риски падения мировой экономики в рецессию и энергетический кризис в регионе..

Дивидендная доходность Stoxx Europe 600 составляет 3,3 %. Индекс торгуется с коэффициентом 15,4 к прибыли за прошедший год (P/E) и с коэффициентом 11,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 73,8 % компаний индекса торгуются выше своей 50-дневной МА, 51,3 % торгуются выше своей 100-дневной МА, 36,5 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 1 015,59 п. (+0,13%), с нач. года -17,6%

Stoxx Europe 600 — 440,76 п. (+0,39%), с нач. года -9,6%

DAX — 13 697,41 п. (+0,52%), с нач. года -13,8%

FTSE 100 — 7 541,85 п. (+0,35%), с нач. года +1,9%

В первой половине торговой сессии четверга, 18 августа, S&P 500 незначительно снижался, продолжая корректироваться из области прохождения 200-дневной скользящей средней и вершины даунтренда текущего года.

Компоненты S&P 500 показывали слабую динамику: по состоянию на 17:30 мск снижались 7 из 11 основных секторов индекса.

Наилучшую динамику показывали энергетика (+2,39%), ЖКХ (+0,52%) и ИТ (+0,08%). Отставали здравоохранение (-0,81%), телекомы (-0,42%) и недвижимость (-0,39%).

Рынок акций США показывает завидную устойчивость несмотря на сильную перекупленность. За последние два месяца S&P 500 вырос примерно на 17% и теперь находится всего на 11,5% ниже исторического (январского максимума). Кроме того, совокупное укрепление индекса в июле и августе составляет, по данным Bloomberg, около 13%, что является третьим наилучшим результатом за всю историю после роста на 16% и 89% в 1929 и 1932 годах соответственно.

Сильно перекуплены и бумаги технологических компаний: в июне форвардный коэффициент «цена/прибыль» индекса Nasdaq 100 опускался в область 18х, т. е. ниже среднего значения за последние 10 лет на уровне 20,3х, но теперь он вновь превысил отметку 23х.

Опубликованный вчера протокол последнего заседания ФРС от 27 июля показал, что американский регулятор находится в непростой ситуации: с одной стороны, ему нужно продолжать повышать ставки для обуздания инфляции, а с другой – вовремя остановиться, чтобы не допустить жесткой посадки экономики США.

Дивидендная доходность S&P 500 составляет 1,5 %. Индекс торгуется с коэффициентом 20,9 к прибыли за прошедший год (P/E) и с коэффициентом 17,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 91,8 % компаний индекса торгуются выше своей 50-дневной МА, 73,3 % торгуются выше своей 100-дневной МА, 48,4 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 4 284,14 п. (+0,24%), с нач. года -10,1%

VIX — 19,71 п. (-0.19 пт), с нач. года +2.49 пт

MSCI World — 2 822,87 п. (-0,76%), с нач. года -12,7%

Нефть

Цены на нефть в четверг заметно выросли. Ралли началось около 11 утра, когда на новостных лентах появились комментарии председателя КНР Си Цзиньпина о том, что экономика Китая продолжит открываться. Этот позитив наложился на вчерашнее сообщение Минэнерго США о том, что на предыдущей неделе запасы сырой нефти в стране снизились на 7,06 млн баррелей, а спрос на бензин достиг максимального в этом году уровня.

Тем не менее ликвидность рынка нефти остается очень низкой: по данным Bloomberg, вчера объем открытого интереса во фьючерсах на смесь WTI опустился до минимального значения с января 2015 года.

Кроме того, сохраняется неопределенность относительно перспектив иранской ядерной сделки. В настоящий момент США изучают ответ Ирана на предложения ЕС, и возвращение на рынок иранской нефти может серьезно изменить рыночный баланс.

На 19:15 мск:

Brent, $/бар. — 95,61 (+2,09%), с нач. года +22,9%

WTI, $/бар. — 89,75 (+1,86%), с нач. года +19,3%

Urals, $/бар. — 75,13 (+4,99%), с нач. года -2,2%

Золото, $/тр. унц. — 1 757,28 (-0,25%), с нач. года -3,9%

Серебро, $/тр. унц. — 19,53 (-1,35%), с нач. года -15,2%

Алюминий, $/т — 2 404,00 (+2,59%), с нач. года -14,4%

Медь, $/т — 8 013,50 (+1,15%), с нач. года -17,6%

Никель, $/т — 21 780,00 (-0,03%). с нач. года +4,9%

Валютный рынок

Рубль уверенно укрепился против доллара, евро и китайского юаня в четверг. Благоприятная для укрепления российской валюты ситуация: повышенный спрос на рублевую ликвидность в рамках налогового периода, возвращение цен на нефть выше $95/барр. (Brent), рост цен на газ в Европе до эквивалента 2500 долларов за тыс. кубометров.

Торговый объем в паре доллар/рубль составил 81,6 млрд рублей по сравнению с 89,9 млрд рублей в предыдущий торговый день. Три дня подряд объемы не дотягивают до 100 млрд рублей. Последний раз такое наблюдалось в конце июня.

Торговый объем в паре евро/рубль составил 74,6 млрд рублей против 84,1 млрд рублей в предыдущий день. Напомним, во вторник объемы неожиданно подскочили до 100 млрд рублей. Это был рекорд с начала лета. Но к четвергу объемы постепенно снизились до стандартных для текущего лета значений.

Торговый объем в паре юань/рубль составил 70,8 млрд рублей против 55,7 млрд рублей в предыдущий день. 21 торговый день подряд объем превышает 50 млрд рублей.

Укрепление рубля произошло на более низких объемах в паре USDRUB и EURRUB при высоком объеме в паре CNYRUB. Объяснение комбинации видим в следующем. В целом в августе, а тем более во второй половине месяца наблюдается снижение активности импортеров. Другими словами, встречный предложению спрос на валюту сократился. Соответственно, рубль при таком раскладе может себе позволить более существенно укрепляться на менее существенном объеме предложения. Рост объемов в юане отражает позитивно идущий процесс переориентации некоторых крупных российских экспортеров на расчеты в юанях. Пик налоговых платежей будет приходиться по идее на следующую неделю: НДС, НДПИ, акцизы должны быть выплачены до 25 августа включительно. Однако ликвидность в юане не позволяет пока действовать так, как раньше с долларом или евро, то есть оставлять конвертацию в рублевую ликвидность на последние даты. Здесь продавцы юаней действуют заранее, понимая рынок. Вовсе не будем удивлены, если 24 и 25 августа рубль будет слабеть, поскольку давления продаж экспортной выручки уже не будет наблюдаться.

Сохраняется риск укрепления рубля до 56-58 за доллар. Баланс спроса и предложения в ближайшие дни будет смещен в сторону продолжения роста курса российской валюты.

На 19:15 мск:

EUR/USD — 1,0104 (-0,75%), с начала года -11,1%

GBP/USD — 1,1962 (-0,71%), с начала года -11,6%

USD/JPY — 135,37 (+0,24%), с начала года +17,6%

Индекс доллара — 107,245 (+0,63%), с начала года +12,1%

USD/RUB (Мосбиржа) — 59,5325 (-2,00%), с начала года -20,8%

EUR/RUB (Мосбиржа) — 60,18 (-2,41%), с начала года -29,6%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба