24 августа 2022 Открытие Шульгин Михаил

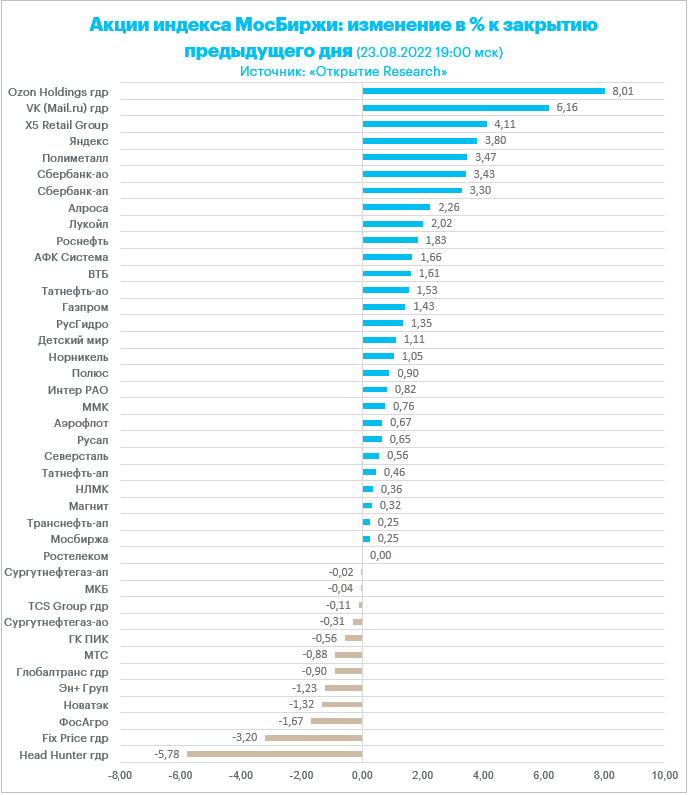

Российские акции выросли по итогам торгов во вторник, 23 августа. Индекс МосБиржи на фоне ослабления рубля, позитивной динамики рынка нефти с оптимизмом воспринял отчетность Ozon и корпоративные новости «Яндекса» и VK, которые намереваются обменяться активами, и в результате обмена VK получит dzen.ru и «Яндекс Новости», а «Яндекс» возьмёт Delivery Club. Техническая картина в рублевом индексе явно улучшилась. Однако прежде, чем говорить о возвращении на 2400 пунктов, который был утрачен в июне после разочарования дивидендами «Газпрома», придется закрепиться выше 100-дневной скользящей средней линии с текущим значением около 2305 п.

На 19:00 мск:

Индекс МосБиржи — 2 260,08 п. (+1,43%), с нач. года -40,3%

Индекс РТС — 1 190,16 п. (+1,39%), с нач. года -25,4%

Дивидендная доходность индекса МосБиржи составляет 5,8 %. Индекс торгуется с коэффициентом 3,8 к прибыли за прошедший год (P/E) и с коэффициентом 3,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Корпоративные истории

Комментарии Ивана Авсейко, ведущего аналитика «Открытие инвестиции»

Ozon Holdings выпустил сильный отчет за 2 квартал 2022 г. Отметим, компания впервые вышла на положительную рентабельность по EBITDA. Уверенный рост по всем ключевым финансовым результатам и операционным метрикам. Так во 2 квартале: валовый товарооборот (GMV) достиг 170,6 млрд руб. (+ 92% год к году), общая выручка выросла на 58% по сравнению с аналогичным периодом прошлого года и составила 58,5 млрд рублей. Скорректированная EBITDA увеличилась до 0,2 млрд руб. (0,1% от GMV), по сравнению с отрицательным результатом в 9,1 млрд руб. (-10,3% от GMV) во 2 кв. 2021 г. Компания сохраняет прогноз по росту GMV в. 80% за полный год. Отчет вызвал оптимистичную реакцию рынка, поскольку Ozon преодолел психологически важную для многих инвесторов точку операционной безубыточности. Реализация преимуществ масштаба и операционного рычага в совокупности с усилиями менеджмента по оптимизации затрат и повышению эффективности юнит-экономики позволили существенно нарастить маржинальность бизнеса. При этом сохраняются высокие темпы роста по ключевым метрикам платформы Оzon — число заказов увеличилось на 121% год к году до 90,2 млн, число покупателей составило 30,7 млн (+67%), а число продавцов утроилось до 150 тыс. Также отдельно следует отметить, что выручка Ozon от услуг (комиссии маркетплейса, реклама, доставка) превысила выручку от продажи товаров — компания становится все более сервис — ориентированной, что может привести к еще большему росту операционной маржи в долгосроке. Особенно впечатляет рост рекламной выручки на 220% до 4.8 млрд — Ozon становится все более влиятельным игроком на рекламном рынке. Таким образом, отчет Ozon за 2 квартал (который полностью пришелся на режим «новой экономической реальности») показал, что бизнес e-commerce в РФ вполне может быть рентабельным. У нас есть актуальная инвестиционная идея по бумаге, цель 2500 рублей. Цель долгосрочная.

«Яндекс» подписал обязывающее соглашение с компанией VK, в рамках которого продаёт медийные активы «Новости» и «Дзен», и при этом покупает сервис доставки готовой еды и продуктов Delivery Club. Сделка требует согласования с ФАС и планируется к закрытию до конца года. Менеджмент «Яндекс» обозначил, что данное решение является частью стратегии по выходу из «медийных» активов с усилением фокуса на поисковых услугах, технологиях и городских сервисах (в том числе каршеринг и доставка еды). С точки зрения объединения Delivery Club и «Яндекс. Еда» можно рассчитывать на некий синергетический эффект за счет перехода на единую технологическую платформу и улучшения операционной эффективности курьерской службы. К тому же рынок доставки еды по-прежнему большой — около 700 млрд руб. (и продолжит расти как минимум на 20% в год по оценкам менеджмента) и сильно фрагментированный. Таким образом, объединенный игрок, доля которого на рынке доставки еды может превысить 70%, вполне может генерировать экономическую стоимость в долгосрочном периоде. С точки зрения выхода из медиаактивов ситуация несколько неоднозначная. С одной стороны, выбытие сервиса «Новостей», одного из наиболее популярных новостных ресурсов в РФ, может несколько замедлить потенциал рекламного бизнеса «Яндекса». Но с другой, компания уберет часть потенциальных политических рисков в виде возможного регулирования новостного контента. Хотя «Яндекс» в конечном итоге лишиться новостной ленты, опыт западных поисковых бизнесов, например, Google, показывает, что монетизация рекламного бизнеса вполне может быть успешной без медиаконтента. В то же время мы скептически относимся к будущему сервисов Дзен и Новостей в рамках периметра компании VK, поскольку существует высокий риск канибализации существующих медиапродуктов и интеграции «разнонаправленных» бизнесов соцсетей. Таким образом, «Яндекс» является более очевидным выгодополучателем в данной сделке в долгосрочной перспективе, по нашему мнению.

Итоги российского рынка

Из 10 отраслевых индексов 7 выросли и 3 снизились по итогам дня.

Лидером роста стал индекс «IT-сектор» (+4,3%), что по сегодняшним корпоративным новостям вполне логично. Лидировали бумаги Ozon, VK и «Яндекса». HeadHunter подешевел на 6% и стал аутсайдером в секторе.

Аутсайдером дня стал индекс «Химии и нефтехимии» (-1,6%) на фоне снижения обычки и префов НКНХ и «ФосАгро», где третий день идет фиксация прибыли, которая вновь вернула котировки ниже 8000 рублей за акцию.

По итогам дня из 41 акции индекса МосБиржи: 28 подорожали и 12 подешевели.

61,9 % компаний индекса торгуются выше своей 50-дневной МА, 50,0 % торгуются выше своей 100-дневной МА, 14,3 % торгуются выше своей 200-дневной МА.

Внешний фон

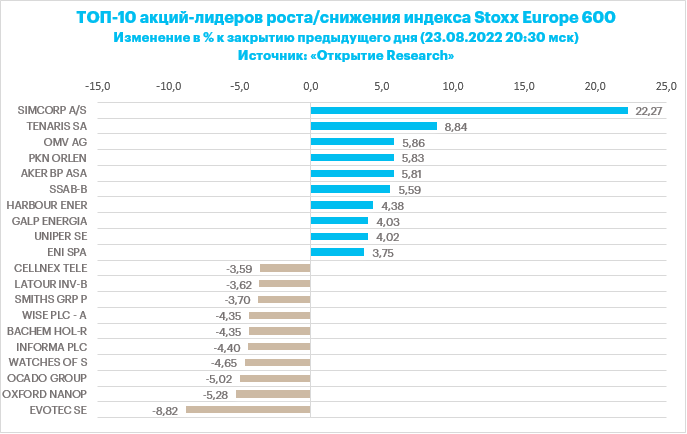

Вечером вторника Stoxx Europe 600 снижался третью сессию подряд на фоне общего сохранения медвежьих настроений на мировом рынке акций в преддверии начала ежегодного симпозиума мировых центробанков в Джексон-Хоул.

Как и в США, наилучшую динамику среди секторов Stoxx Europe 600 показывали циклические: энергетика, производство материалов и финансы, а отставали защитные: здравоохранение, производство товаров первой необходимости и телекомы.

Среди отдельных имен можно отметить акции A.P. Moller-M?rsk A/S, которые теряли около 1% после того, как Citi понизил их рейтинг до «продавать». Бумаги TAG Immobilien AG, напротив, прибавляли 2,5% после хорошего квартального отчета.

Опубликованная сегодня макроэкономическая статистика не внушила особого оптимизма: индексы деловой активности (PMI) Германии в августе остались ниже 50 п., как и индекс PMI в производственной сфере Еврозоны. Аналогичные данные по Великобритании также не порадовали: здесь индекс PMI в производственной сфере резко снизился на 6,1 п. до 46 п. Все это указывает на высокие риски рецессии.

Дивидендная доходность Stoxx Europe 600 составляет 3,4 %. Индекс торгуется с коэффициентом 15,1 к прибыли за прошедший год (P/E) и с коэффициентом 11,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 57,9 % компаний индекса торгуются выше своей 50-дневной МА, 39,4 % торгуются выше своей 100-дневной МА, 31,6 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 991,90 п. (-0,95%), с нач. года -19,5%

Stoxx Europe 600 — 431,35 п. (-0,42%), с нач. года -11,6%

DAX — 13 194,23 п. (-0,27%), с нач. года -16,9%

FTSE 100 — 7 488,11 п. (-0,61%), с нач. года +1,1%

В первой половине торговой сессии вторника, 23 августа, S&P 500 незначительно рос после двух дней снижения. Впервые за довольно продолжительное время в лидерах роста были исключительно циклические сектора, а в лидерах снижения – защитные.

Компоненты S&P 500 показывали смешанную динамику: по состоянию на 16:55 мск росли 6 из 11 основных секторов индекса.

Наилучшую динамику показывали энергетика (+3,45%), производство материалов (+1,18%) и промышленность (+0,59%). Отставали ЖКХ (-0,64%), производство товаров первой необходимости (-0,64%) и недвижимость (-0,57%).

Складывает впечатление, что снижение S&P 500, имевшее место в последние дни, было просто технической коррекцией к предыдущему росту. Это не значит, что рынок акций США теперь возобновит ралли, но и дальнейшей значительной посадки, возможно, ждать не стоит. Вполне может быть, что S&P 500 возьмет паузу на несколько недель, чтобы сконсолидироваться для следующего движения..

Дивидендная доходность S&P 500 составляет 1,6 %. Индекс торгуется с коэффициентом 20,2 к прибыли за прошедший год (P/E) и с коэффициентом 16,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 79,3 % компаний индекса торгуются выше своей 50-дневной МА, 54,4 % торгуются выше своей 100-дневной МА, 37,8 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 4 132,20 п. (-0,14%), с нач. года -13,3%

VIX — 23,90 п. (+0.1 пт), с нач. года +6.68 пт

MSCI World — 2 736,10 п. (-1,85%), с нач. года -15,3%

Нефть

Вечером вторника котировки Brent росли примерно на 4% на фоне комментариев министра энергетики Саудовской Аравии принца Абдель Азиза бин Салмана о том, что альянс ОПЕК+ может оказаться вынужденным сократить добычу нефти для стабилизации волатильного рынка. По его словам, этот вопрос может обсуждаться уже на сентябрьском заседании участников соглашения.

Принц также отметил, что, «экстремальная» волатильность и низкая ликвидность фьючерсного рынка говорит о его оторванности от фундаментальных факторов. По данным Bloomberg, открытый интерес во фьючерсах на нефть WTI опустился до минимальных значений с начала 2015 года.

На 19:15 мск:

Brent, $/бар. — 100,00 (+3,65%), с нач. года +28,6%

WTI, $/бар. — 93,75 (+3,75%), с нач. года +24,7%

Urals, $/бар. — 81,45 (+4,46%), с нач. года +6,1%

Золото, $/тр. унц. — 1 747,14 (+0,62%), с нач. года -4,5%

Серебро, $/тр. унц. — 19,11 (+0,65%), с нач. года -17,1%

Алюминий, $/т — 2 424,00 (+2,59%), с нач. года -13,7%

Медь, $/т — 8 120,00 (+1,15%), с нач. года -16,5%

Никель, $/т — 21 745,00 (-0,03%). с нач. года +4,8%

Валютный рынок

Рубль символически подешевел против доллара, евро и юаня по итогам торгов во вторник.

Торговый объем в паре доллар/рубль составил 67,6 млрд рублей по сравнению с 89,8 млрд рублей в предыдущий торговый день. 6 дней подряд объемы не дотягивают до 100 млрд рублей.

Торговый объем в паре евро/рубль составил 56 млрд рублей против 63,8 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 54,5 млрд рублей против 51,6 млрд рублей в предыдущий день. 24 торговых дня подряд объем превышает 50 млрд рублей. С 20 июля не были ни одного дня с объемом ниже 50 млрд рублей.

Рубль в начале вторника дешевел против основных конкурентов на спекуляциях в отношении возвращения осенью модифицированного бюджетного правила. Однако выше 60 рублей за доллар стали более заметны продажи экспортной выручки в рамках августовского налогового периода. При этом российская валюта во вторник практически полностью игнорировала динамику цен на нефть.

С момента старта налогового периода курс USDRUB расширил торговый диапазон, попытался атаковать 62,22, но не смог. Попытался протестировать поддержку 58,00 – опять неудача. В итоге курс вернулся к равновесию около уровня 60 за доллар. Четверг этой неделе унесет с собой пиковую нагрузку налогового периода. Рубль может завершить неделю выше 60,00.

На 19:15 мск:

EUR/USD — 0,9968 (+0,25%), с начала года -12,3%

GBP/USD — 1,1824 (+0,48%), с начала года -12,6%

USD/JPY — 136,81 (-0,49%), с начала года +18,9%

Индекс доллара — 108,54 (-0,46%), с начала года +13,5%

USD/RUB (Мосбиржа) — 59,89 (+0,03%), с начала года -20,3%

EUR/RUB (Мосбиржа) — 59,58 (+0,16%), с начала года -30,3%

На 19:00 мск:

Индекс МосБиржи — 2 260,08 п. (+1,43%), с нач. года -40,3%

Индекс РТС — 1 190,16 п. (+1,39%), с нач. года -25,4%

Дивидендная доходность индекса МосБиржи составляет 5,8 %. Индекс торгуется с коэффициентом 3,8 к прибыли за прошедший год (P/E) и с коэффициентом 3,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Корпоративные истории

Комментарии Ивана Авсейко, ведущего аналитика «Открытие инвестиции»

Ozon Holdings выпустил сильный отчет за 2 квартал 2022 г. Отметим, компания впервые вышла на положительную рентабельность по EBITDA. Уверенный рост по всем ключевым финансовым результатам и операционным метрикам. Так во 2 квартале: валовый товарооборот (GMV) достиг 170,6 млрд руб. (+ 92% год к году), общая выручка выросла на 58% по сравнению с аналогичным периодом прошлого года и составила 58,5 млрд рублей. Скорректированная EBITDA увеличилась до 0,2 млрд руб. (0,1% от GMV), по сравнению с отрицательным результатом в 9,1 млрд руб. (-10,3% от GMV) во 2 кв. 2021 г. Компания сохраняет прогноз по росту GMV в. 80% за полный год. Отчет вызвал оптимистичную реакцию рынка, поскольку Ozon преодолел психологически важную для многих инвесторов точку операционной безубыточности. Реализация преимуществ масштаба и операционного рычага в совокупности с усилиями менеджмента по оптимизации затрат и повышению эффективности юнит-экономики позволили существенно нарастить маржинальность бизнеса. При этом сохраняются высокие темпы роста по ключевым метрикам платформы Оzon — число заказов увеличилось на 121% год к году до 90,2 млн, число покупателей составило 30,7 млн (+67%), а число продавцов утроилось до 150 тыс. Также отдельно следует отметить, что выручка Ozon от услуг (комиссии маркетплейса, реклама, доставка) превысила выручку от продажи товаров — компания становится все более сервис — ориентированной, что может привести к еще большему росту операционной маржи в долгосроке. Особенно впечатляет рост рекламной выручки на 220% до 4.8 млрд — Ozon становится все более влиятельным игроком на рекламном рынке. Таким образом, отчет Ozon за 2 квартал (который полностью пришелся на режим «новой экономической реальности») показал, что бизнес e-commerce в РФ вполне может быть рентабельным. У нас есть актуальная инвестиционная идея по бумаге, цель 2500 рублей. Цель долгосрочная.

«Яндекс» подписал обязывающее соглашение с компанией VK, в рамках которого продаёт медийные активы «Новости» и «Дзен», и при этом покупает сервис доставки готовой еды и продуктов Delivery Club. Сделка требует согласования с ФАС и планируется к закрытию до конца года. Менеджмент «Яндекс» обозначил, что данное решение является частью стратегии по выходу из «медийных» активов с усилением фокуса на поисковых услугах, технологиях и городских сервисах (в том числе каршеринг и доставка еды). С точки зрения объединения Delivery Club и «Яндекс. Еда» можно рассчитывать на некий синергетический эффект за счет перехода на единую технологическую платформу и улучшения операционной эффективности курьерской службы. К тому же рынок доставки еды по-прежнему большой — около 700 млрд руб. (и продолжит расти как минимум на 20% в год по оценкам менеджмента) и сильно фрагментированный. Таким образом, объединенный игрок, доля которого на рынке доставки еды может превысить 70%, вполне может генерировать экономическую стоимость в долгосрочном периоде. С точки зрения выхода из медиаактивов ситуация несколько неоднозначная. С одной стороны, выбытие сервиса «Новостей», одного из наиболее популярных новостных ресурсов в РФ, может несколько замедлить потенциал рекламного бизнеса «Яндекса». Но с другой, компания уберет часть потенциальных политических рисков в виде возможного регулирования новостного контента. Хотя «Яндекс» в конечном итоге лишиться новостной ленты, опыт западных поисковых бизнесов, например, Google, показывает, что монетизация рекламного бизнеса вполне может быть успешной без медиаконтента. В то же время мы скептически относимся к будущему сервисов Дзен и Новостей в рамках периметра компании VK, поскольку существует высокий риск канибализации существующих медиапродуктов и интеграции «разнонаправленных» бизнесов соцсетей. Таким образом, «Яндекс» является более очевидным выгодополучателем в данной сделке в долгосрочной перспективе, по нашему мнению.

Итоги российского рынка

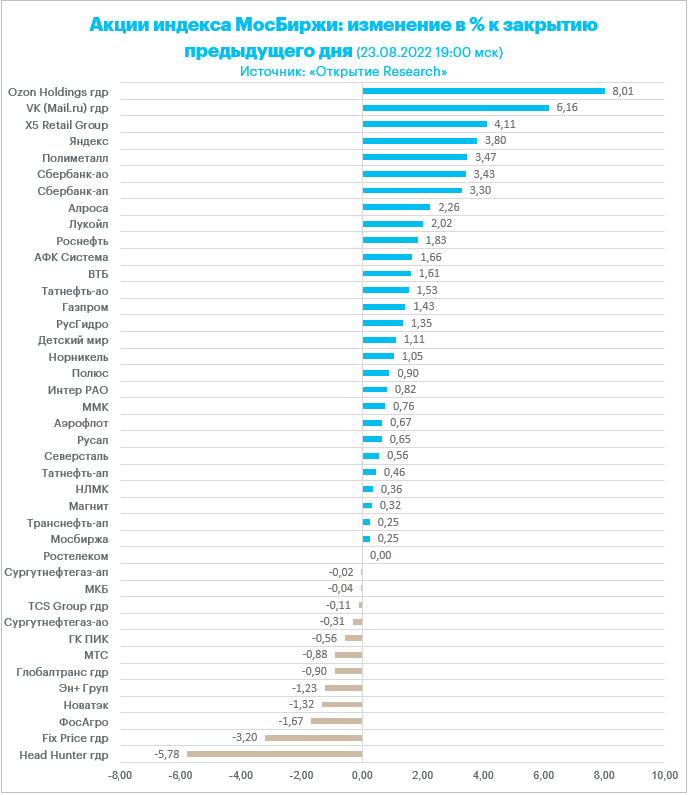

Из 10 отраслевых индексов 7 выросли и 3 снизились по итогам дня.

Лидером роста стал индекс «IT-сектор» (+4,3%), что по сегодняшним корпоративным новостям вполне логично. Лидировали бумаги Ozon, VK и «Яндекса». HeadHunter подешевел на 6% и стал аутсайдером в секторе.

Аутсайдером дня стал индекс «Химии и нефтехимии» (-1,6%) на фоне снижения обычки и префов НКНХ и «ФосАгро», где третий день идет фиксация прибыли, которая вновь вернула котировки ниже 8000 рублей за акцию.

По итогам дня из 41 акции индекса МосБиржи: 28 подорожали и 12 подешевели.

61,9 % компаний индекса торгуются выше своей 50-дневной МА, 50,0 % торгуются выше своей 100-дневной МА, 14,3 % торгуются выше своей 200-дневной МА.

Внешний фон

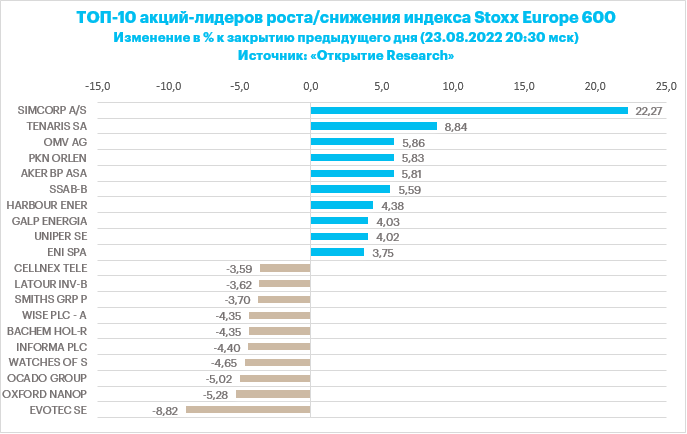

Вечером вторника Stoxx Europe 600 снижался третью сессию подряд на фоне общего сохранения медвежьих настроений на мировом рынке акций в преддверии начала ежегодного симпозиума мировых центробанков в Джексон-Хоул.

Как и в США, наилучшую динамику среди секторов Stoxx Europe 600 показывали циклические: энергетика, производство материалов и финансы, а отставали защитные: здравоохранение, производство товаров первой необходимости и телекомы.

Среди отдельных имен можно отметить акции A.P. Moller-M?rsk A/S, которые теряли около 1% после того, как Citi понизил их рейтинг до «продавать». Бумаги TAG Immobilien AG, напротив, прибавляли 2,5% после хорошего квартального отчета.

Опубликованная сегодня макроэкономическая статистика не внушила особого оптимизма: индексы деловой активности (PMI) Германии в августе остались ниже 50 п., как и индекс PMI в производственной сфере Еврозоны. Аналогичные данные по Великобритании также не порадовали: здесь индекс PMI в производственной сфере резко снизился на 6,1 п. до 46 п. Все это указывает на высокие риски рецессии.

Дивидендная доходность Stoxx Europe 600 составляет 3,4 %. Индекс торгуется с коэффициентом 15,1 к прибыли за прошедший год (P/E) и с коэффициентом 11,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 57,9 % компаний индекса торгуются выше своей 50-дневной МА, 39,4 % торгуются выше своей 100-дневной МА, 31,6 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 991,90 п. (-0,95%), с нач. года -19,5%

Stoxx Europe 600 — 431,35 п. (-0,42%), с нач. года -11,6%

DAX — 13 194,23 п. (-0,27%), с нач. года -16,9%

FTSE 100 — 7 488,11 п. (-0,61%), с нач. года +1,1%

В первой половине торговой сессии вторника, 23 августа, S&P 500 незначительно рос после двух дней снижения. Впервые за довольно продолжительное время в лидерах роста были исключительно циклические сектора, а в лидерах снижения – защитные.

Компоненты S&P 500 показывали смешанную динамику: по состоянию на 16:55 мск росли 6 из 11 основных секторов индекса.

Наилучшую динамику показывали энергетика (+3,45%), производство материалов (+1,18%) и промышленность (+0,59%). Отставали ЖКХ (-0,64%), производство товаров первой необходимости (-0,64%) и недвижимость (-0,57%).

Складывает впечатление, что снижение S&P 500, имевшее место в последние дни, было просто технической коррекцией к предыдущему росту. Это не значит, что рынок акций США теперь возобновит ралли, но и дальнейшей значительной посадки, возможно, ждать не стоит. Вполне может быть, что S&P 500 возьмет паузу на несколько недель, чтобы сконсолидироваться для следующего движения..

Дивидендная доходность S&P 500 составляет 1,6 %. Индекс торгуется с коэффициентом 20,2 к прибыли за прошедший год (P/E) и с коэффициентом 16,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 79,3 % компаний индекса торгуются выше своей 50-дневной МА, 54,4 % торгуются выше своей 100-дневной МА, 37,8 % торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 4 132,20 п. (-0,14%), с нач. года -13,3%

VIX — 23,90 п. (+0.1 пт), с нач. года +6.68 пт

MSCI World — 2 736,10 п. (-1,85%), с нач. года -15,3%

Нефть

Вечером вторника котировки Brent росли примерно на 4% на фоне комментариев министра энергетики Саудовской Аравии принца Абдель Азиза бин Салмана о том, что альянс ОПЕК+ может оказаться вынужденным сократить добычу нефти для стабилизации волатильного рынка. По его словам, этот вопрос может обсуждаться уже на сентябрьском заседании участников соглашения.

Принц также отметил, что, «экстремальная» волатильность и низкая ликвидность фьючерсного рынка говорит о его оторванности от фундаментальных факторов. По данным Bloomberg, открытый интерес во фьючерсах на нефть WTI опустился до минимальных значений с начала 2015 года.

На 19:15 мск:

Brent, $/бар. — 100,00 (+3,65%), с нач. года +28,6%

WTI, $/бар. — 93,75 (+3,75%), с нач. года +24,7%

Urals, $/бар. — 81,45 (+4,46%), с нач. года +6,1%

Золото, $/тр. унц. — 1 747,14 (+0,62%), с нач. года -4,5%

Серебро, $/тр. унц. — 19,11 (+0,65%), с нач. года -17,1%

Алюминий, $/т — 2 424,00 (+2,59%), с нач. года -13,7%

Медь, $/т — 8 120,00 (+1,15%), с нач. года -16,5%

Никель, $/т — 21 745,00 (-0,03%). с нач. года +4,8%

Валютный рынок

Рубль символически подешевел против доллара, евро и юаня по итогам торгов во вторник.

Торговый объем в паре доллар/рубль составил 67,6 млрд рублей по сравнению с 89,8 млрд рублей в предыдущий торговый день. 6 дней подряд объемы не дотягивают до 100 млрд рублей.

Торговый объем в паре евро/рубль составил 56 млрд рублей против 63,8 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 54,5 млрд рублей против 51,6 млрд рублей в предыдущий день. 24 торговых дня подряд объем превышает 50 млрд рублей. С 20 июля не были ни одного дня с объемом ниже 50 млрд рублей.

Рубль в начале вторника дешевел против основных конкурентов на спекуляциях в отношении возвращения осенью модифицированного бюджетного правила. Однако выше 60 рублей за доллар стали более заметны продажи экспортной выручки в рамках августовского налогового периода. При этом российская валюта во вторник практически полностью игнорировала динамику цен на нефть.

С момента старта налогового периода курс USDRUB расширил торговый диапазон, попытался атаковать 62,22, но не смог. Попытался протестировать поддержку 58,00 – опять неудача. В итоге курс вернулся к равновесию около уровня 60 за доллар. Четверг этой неделе унесет с собой пиковую нагрузку налогового периода. Рубль может завершить неделю выше 60,00.

На 19:15 мск:

EUR/USD — 0,9968 (+0,25%), с начала года -12,3%

GBP/USD — 1,1824 (+0,48%), с начала года -12,6%

USD/JPY — 136,81 (-0,49%), с начала года +18,9%

Индекс доллара — 108,54 (-0,46%), с начала года +13,5%

USD/RUB (Мосбиржа) — 59,89 (+0,03%), с начала года -20,3%

EUR/RUB (Мосбиржа) — 59,58 (+0,16%), с начала года -30,3%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба