26 августа 2022 Открытие Шульгин Михаил

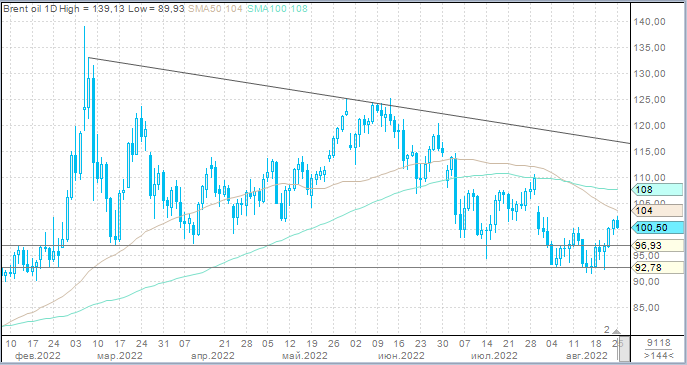

Российские индексы разнонаправленно завершили торги в четверг, 25 августа. Цены на нефть во второй половине дня уши в коррекцию и практически вернулись к $100/барр. (Brent), хотя в первой половине торгов пытались пробить $102/барр. Это оказало давление на акции нефтяников, не позволив российскому фондовому рынку завершить день в плюсе. При этом подешевевший рубль способствовал позитивной динамике индекса РТС.

На 19:00 мск:

Индекс МосБиржи — 2 246,34 п. (-0,08%), с нач. года -40,7%

Индекс РТС — 1 182,71 п. (+0,03%), с нач. года -25,9%

Дивидендная доходность индекса МосБиржи составляет 5,8%. Индекс торгуется с коэффициентом 3,6 к прибыли за прошедший год (P/E) и с коэффициентом 2,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Московская биржа планирует в сентябре возобновить торги в вечернюю сессию на рынке акций, сообщил директор департамента рынка акций МосБиржи Борис Блохин. Торговаться будут самые ликвидные инструменты — в первую очередь акции из индекса МосБиржи.

Нерезиденты из юрисдикций, являющихся недружественными, на первом этапе получат доступ на российский фондовый рынок только в режиме переговорных сделок (РПС).

Корпоративные истории

Алкогольная компания Beluga Group («Белуга», тикер BELU) опубликовала консолидированную финансовую отчетность за первую половину 2022 года в соответствии с МСФО. На наш взгляд, сильный отчет. Рост количества магазинов «ВинЛаб» на 73% к аналогичному периоду прошлого года транслировался в увеличение выручки более чем на треть (+37%). Темпы роста EBITDA и чистой прибыли впечатляют, рентабельность увеличилась по всем показателям. Весьма позитивная картина по сегментам. По-прежнему основная доля выручки приходится на сегмент «Алкоголь». Однако если ровно год назад на этот сегмент приходилось 55,5% выручки, а на сегмент «Розница» 38% выручки, то теперь доля «Алкоголя» 53,5%, а доля «Розницы» 42%. Чистый долг вырос на 76% г/г до 24,7 млрд рублей. При этом соотношение Чистого долга и EBITDA выросло с 1,48х до 1,77х, но в целом остается на комфортном уровне. По-прежнему считаем, что стратегия компании позволяет ей подстраиваться под любую экономическую ситуацию за счёт баланса между собственным производством, розничной торговлей и импортом. Акции «Белуги» остаются одной из основных наших инвестиционных идей в потребительском секторе за счёт универсальной модели бизнеса». У нас есть актуальная идея по акциям компании, цель 4081 рублей.

Компания «М.Видео» (MVID) также опубликовала операционные и сокращённые финансовые итоги, подготовленные в соответствии с МСФО за первое полугодие. На наш взгляд, слабый отчёт. Рост выручки не впечатляет на фоне роста инфляции. При этом именно во 2 квартале снижение GMV составило ощутимые 29,2% год к году. Увеличение валовой маржи и общее снижение расходов позволили вывести скорр. EBITDA в положительную плоскость, с минус 1,5 млрд до 7 млрд рублей. Однако рост показателя на 51% обусловлен тем, что компания задним числом пересчитала EBITDA за 1 полугодие 2021 г. Отчётность МСФО 17, опубликованная 19 августа 2021 г., сообщала о EBITDA на уровне 18,3 млрд рублей. Если взять за базу «старую цифру», получим в I полугодии 2022 г. не рост на 50%, а снижение на 62%. Рост финансовых расходов и расходов на амортизацию привел к увеличению чистого убытка почти на треть. При этом общий долг компании (70,8 млрд руб.) и чистый долг (68 млрд рублей) продемонстрировали относительно существенные темпы роста (+4,2% г/г и +6,2% г/г соответственно). Пожалуй, один из наиболее негативных в текущей ситуации моментов заключается в том, что отчётность не позволяет рассчитывать на то, что компания в скором времени сможет вернуться к выплате дивидендов. На декабрьском собрании акционеров было принято решение выплатить промежуточные дивиденды за 9 месяцев 2021 г. По итогам ГОСА, которое состоялось в 23 июня текущего года, акционеры решили часть оставшейся прибыли по итогам 2021 г. не распределять и не выплачивать. Дивидендная политика компании подразумевает дивиденды за год не менее 100% консолидированной чистой прибыли по МСФО при условии, что соотношение чистого долга и EBITDA не выше 2. Согласно опубликованной отчётности, сейчас этот коэффициент 2,3.

Совет директоров «НОВАТЭКа» созвал внеочередное собрание акционеров и рекомендовал дивиденд 45 руб./акция за 1 полугодие 2022 г. Доходность — 3,9%. Предлагаемая дата закрытия реестра — 9 октября. Наш прогноз дивидендов за 2022 г. — 91,3 руб. акция. Полугодовой дивиденд равен 49,3% от прогнозного дивиденда за весь год. Поскольку мы ждем, что во второй половине 2022 г. цены на СПГ и нефть в среднем будут выше, чем в 1 полугодии, мы ожидали промежуточный дивиденд ближе к 40–45% от годового. Таким образом, дивиденд превзошел прогноз как минимум на 9%. нас есть актуальная идея по акциям компании, цель 1308 рублей.

Распределительные дочки «Россетей» опубликовали отчетность за 2 квартал. «Россети Центр и Приволжье» и «Россети Центр» во II квартале снизили чистую прибыль по МСФО в 1,5 раза, Россети Волга» во II квартале увеличила чистый убыток в 3,3 раза, Россети Северо-Запад» во II квартале снизили чистую прибыль по МСФО в 2,7 раза. Таким образом, все компании ухудшили финансовые показатели, несмотря на рост выручки на 1–6%. Такие результаты связаны с повышенной инфляцией и переоценкой стоимости активов из-за изменения макроэкономических условий. Соответственно, перспективы получения дивидендов по данным компаниям ухудшились. С этой точки зрения, наиболее перспективными являются акции «Россети ЦП», «Россети Центр», дивидендная доходность по которым может составлять 10–15%.

В пятницу отчетность могут опубликовать ритейлер «О’кей» и «Сегежа».

Итоги российского рынка

Из 10 отраслевых индексов 8 выросли и 2 снизились по итогам дня.

Лидером роста стал индекс «IT-сектор» (+1,65%) где в плюсе завершили день большинство представителей сектора, включая крупные по весу «Яндекс», VK, Ozon и CIAN. Расписки HeadHunter и Softline подешевели.

Аутсайдером дня стал индекс «Строительных компаний» (-1,22%) на фоне снижения акций ГК «ПИК» на 1,8%. В плюсе завершил день только «Самолет» (+2,3%).

«Нефтегазовый сектор» просел на 0,9%. Все компании сектора закрыли четверг в минусе. Лидировал по темпам снижения «Сургутнефтегаз» (-2,3%).

По итогам дня из 41 акции индекса МосБиржи: 20 подорожали и 21 подешевела.

64,3% компаний индекса торгуются выше своей 50-дневной МА, 54,8% торгуются выше своей 100-дневной МА, 14,3% торгуются выше своей 200-дневной МА

Внешний фон

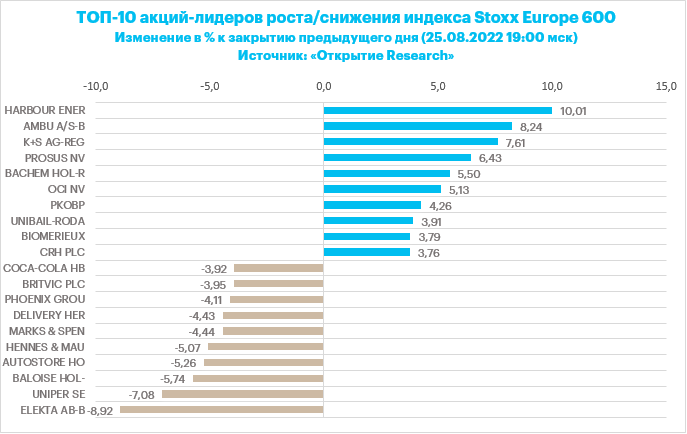

Вечером четверга Stoxx Europe 600 умеренно рос вторую сессию подряд. Плюсовали почти все сектора индекса, а наилучшую динамику, как и в США, показывали производство материалов, энергетика и ИТ, отставали производство товаров первой необходимости, ЖКХ и здравоохранение.

Поддержку рынку оказывали новости о новом стимулирующем пакете в Китае объемом около 1 трлн юаней, который в основном ориентирован на инфраструктурные расходы, а также более сильные, чем ожидалось, данные по динамике ВВП Германии во втором квартале.

Среди отдельных имен можно отметить снижение акций Baloise Holding AG (BLHEF) на 4,5% после квартального отчета, который аналитики назвали неплохим, «но невпечатляющим». Бумаги Glencore plc (GLNCY) прибавляли 1,9% на фоне общей опережающей динамики сектора производства материалов.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 15,2 к прибыли за прошедший год (P/E) и с коэффициентом 11,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 51,6% компаний индекса торгуются выше своей 50-дневной МА, 37,4% торгуются выше своей 100-дневной МА, 29,9% торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 985,13 п. (-0,45%), с нач. года -20,0%

Stoxx Europe 600 — 433,36 п. (+0,30%), с нач. года -11,2%

DAX — 13 271,96 п. (+0,39%), с нач. года -16,4%

FTSE 100 — 7 479,74 п. (+0,11%), с нач. года +1,0%

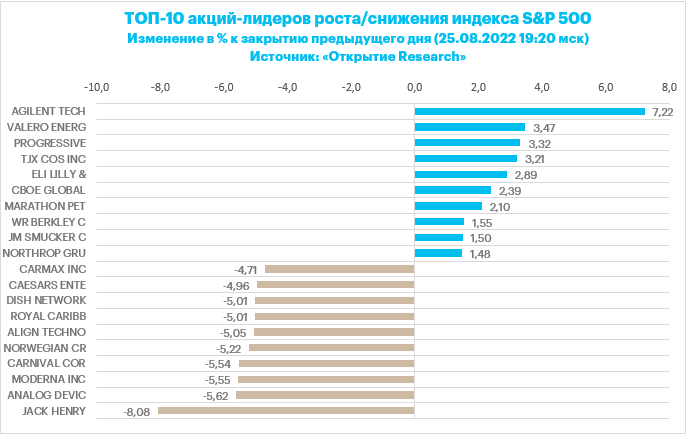

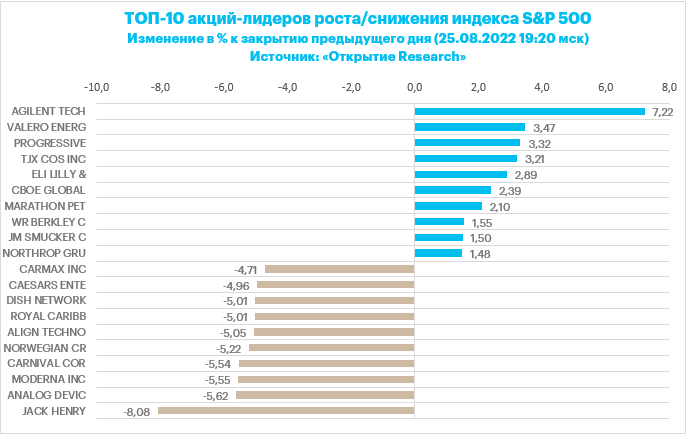

В первой половине торговой сессии четверга, 25 августа, S&P 500 умеренно рос, однако объем торгов оставался низким, как и вчера. Компоненты S&P 500 показывали очень сильную динамику: по состоянию на 17:00 мск росли 10 из 11 основных секторов индекса. Наилучшую динамику показывали производство материалов (+1,67%), телекомы (+1,29%) и энергетика (+1,25%). Отставали ЖКХ (-0,10%), производство товаров первой необходимости (+0,11%) и здравоохранение (+0,19%).

Рынок акций США провел две последних сессии, консолидируясь в узком диапазоне, т. к. инвесторы занимают выжидательную позицию накануне пятничного выступления главы ФРС Джерома Пауэлла на симпозиуме в Джексон-Хоул. Макроэкономическая статистика по США продолжает выглядеть смешанным образом или оставляет желать лучшего, и ФРС остается в непростом положении: регулятор вынужден повышать ставки для обуздания инфляции и при этом пытаться избежать жесткой посадки экономики США.

Президент ФРБ Канзас-Сити Эстер Джордж сообщила сегодня в интервью Bloomberg TV, что регулятору, возможно, придется повысить ставку по федеральным фондам выше 4%, чтобы обуздать инфляцию. Чуть ранее ее коллега — президент ФРБ Филадельфии Патрик Харкер — сообщил в интервью CNBC, что к концу года ФРС нужно достичь «ограничительного» состояния денежно-кредитной политики, т. е. поднять ставку, например, выше 3,4%», после чего взять паузу и последить за развитием событий.

Иными словами, представители ФРС пока подтверждают решительность своих намерений.

Дивидендная доходность S&P 500 составляет 1,6%. Индекс торгуется с коэффициентом 20,4 к прибыли за прошедший год (P/E) и с коэффициентом 17,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 79,7% компаний индекса торгуются выше своей 50-дневной МА, 56,0% торгуются выше своей 100-дневной МА, 38,6% торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 4 166,43 п. (+0,62%), с нач. года -12,6%

VIX — 22,49 п. (-0.33 пт), с нач. года +5.27 пт

MSCI World — 2 736,01 п. (+0,21%), с нач. года -15,3%

Нефть

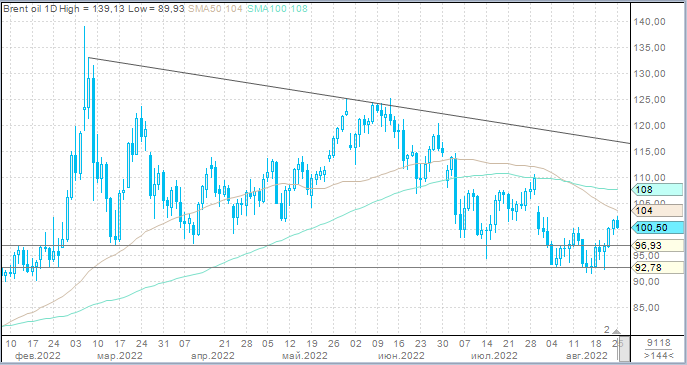

Вечером четверга цены на нефть незначительно снижались, корректируясь после роста на 10% с лишним с минимумов 17 августа. В последние дни новостной фон на рынке черного золота оставался бычьим: Саудовская Аравия сообщила, что ОПЕК+ может в перспективе сократить объем добычи, а коммерческие запасы нефти в США заметно снизились в последний отчетный период. Кроме того, сохраняется вероятность перебоев с поставками черного золота из Казахстана по КТК.

Дополнительную поддержку нефти оказывает продолжающийся рост цен на природный газ в Европе и Азии, который делает генерацию электроэнергии из нефтепродуктов все более выгодной. Тем не менее высокие цены на энергоносители повышают вероятность глобальной рецессии, которая и без того велика из-за ужесточения денежно-кредитной политики мировыми центробанками.

В средне- и долгосрочной перспективах это — негативный фактор для рынка, на который, к тому же, может вернуться иранская нефть.

На 19:15 мск:

Brent, $/бар. — 100,72 (-0,49%), с нач. года +29,5%

WTI, $/бар. — 94,12 (-0,81%), с нач. года +25,1%

Urals, $/бар. — 82,93 (-1,00%), с нач. года +8,0%

Золото, $/тр. унц. — 1 755,86 (+0,27%), с нач. года -4,0%

Серебро, $/тр. унц. — 19,19 (+0,42%), с нач. года -16,7%

Алюминий, $/т — 2 433,00 (+2,59%), с нач. года -13,3%

Медь, $/т — 8 120,50 (+1,15%), с нач. года -16,5%

Никель, $/т — 21 705,00 (-0,03%) с нач. года +4,6%

Валютный рынок

Рубль подешевел против основных конкурентов в четверг. В первой половине дня рубль чувствовал себя уверенно на фоне пиковых платежей августовского налогового периода, однако во второй половине дня начал в одно и то же время сдавать позиции против доллара, евро и юаня.

Торговый объем в паре доллар/рубль составил 88,4 млрд рублей по сравнению с 67,5 млрд рублей в предыдущий торговый день. 8 дней подряд объемы не дотягивают до 100 млрд рублей.

Торговый объем в паре евро/рубль составил 50,5 млрд рублей против 37,8 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 47,1 млрд рублей против 56 млрд рублей в предыдущий день. Впервые с 20 июля объем упал ниже 50 млрд рублей.

В целом на валютном рынке без особых изменений. По факту завершения налогового периода у рубля стало меньше оснований для укрепления ниже 60 за доллар. Соответственно, курс отодвинулся от этой психологической отметки. В то же время и для существенного ослабления российской валюты пока причин нет. Тем не менее мы по-прежнему ожидаем, что USDRUB завершит неделю выше 60,00. Динамика цен на нефть и газ может оказаться определяющей для динамики курса рубля в пятницу.

На 19:15 мск:

EUR/USD — 0,9956 (-0,11%), с начала года -12,4%

GBP/USD — 1,1806 (+0,06%), с начала года -12,8%

USD/JPY — 136,76 (-0,26%), с начала года +18,8%

Индекс доллара — 108,653 (-0,02%), с начала года +13,6%

USD/RUB (Мосбиржа) — 60,145 (+0,43%), с начала года -20,0%

EUR/RUB (Мосбиржа) — 59,905 (+0,66%), с начала года -29,9%

На 19:00 мск:

Индекс МосБиржи — 2 246,34 п. (-0,08%), с нач. года -40,7%

Индекс РТС — 1 182,71 п. (+0,03%), с нач. года -25,9%

Дивидендная доходность индекса МосБиржи составляет 5,8%. Индекс торгуется с коэффициентом 3,6 к прибыли за прошедший год (P/E) и с коэффициентом 2,8 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Московская биржа планирует в сентябре возобновить торги в вечернюю сессию на рынке акций, сообщил директор департамента рынка акций МосБиржи Борис Блохин. Торговаться будут самые ликвидные инструменты — в первую очередь акции из индекса МосБиржи.

Нерезиденты из юрисдикций, являющихся недружественными, на первом этапе получат доступ на российский фондовый рынок только в режиме переговорных сделок (РПС).

Корпоративные истории

Алкогольная компания Beluga Group («Белуга», тикер BELU) опубликовала консолидированную финансовую отчетность за первую половину 2022 года в соответствии с МСФО. На наш взгляд, сильный отчет. Рост количества магазинов «ВинЛаб» на 73% к аналогичному периоду прошлого года транслировался в увеличение выручки более чем на треть (+37%). Темпы роста EBITDA и чистой прибыли впечатляют, рентабельность увеличилась по всем показателям. Весьма позитивная картина по сегментам. По-прежнему основная доля выручки приходится на сегмент «Алкоголь». Однако если ровно год назад на этот сегмент приходилось 55,5% выручки, а на сегмент «Розница» 38% выручки, то теперь доля «Алкоголя» 53,5%, а доля «Розницы» 42%. Чистый долг вырос на 76% г/г до 24,7 млрд рублей. При этом соотношение Чистого долга и EBITDA выросло с 1,48х до 1,77х, но в целом остается на комфортном уровне. По-прежнему считаем, что стратегия компании позволяет ей подстраиваться под любую экономическую ситуацию за счёт баланса между собственным производством, розничной торговлей и импортом. Акции «Белуги» остаются одной из основных наших инвестиционных идей в потребительском секторе за счёт универсальной модели бизнеса». У нас есть актуальная идея по акциям компании, цель 4081 рублей.

Компания «М.Видео» (MVID) также опубликовала операционные и сокращённые финансовые итоги, подготовленные в соответствии с МСФО за первое полугодие. На наш взгляд, слабый отчёт. Рост выручки не впечатляет на фоне роста инфляции. При этом именно во 2 квартале снижение GMV составило ощутимые 29,2% год к году. Увеличение валовой маржи и общее снижение расходов позволили вывести скорр. EBITDA в положительную плоскость, с минус 1,5 млрд до 7 млрд рублей. Однако рост показателя на 51% обусловлен тем, что компания задним числом пересчитала EBITDA за 1 полугодие 2021 г. Отчётность МСФО 17, опубликованная 19 августа 2021 г., сообщала о EBITDA на уровне 18,3 млрд рублей. Если взять за базу «старую цифру», получим в I полугодии 2022 г. не рост на 50%, а снижение на 62%. Рост финансовых расходов и расходов на амортизацию привел к увеличению чистого убытка почти на треть. При этом общий долг компании (70,8 млрд руб.) и чистый долг (68 млрд рублей) продемонстрировали относительно существенные темпы роста (+4,2% г/г и +6,2% г/г соответственно). Пожалуй, один из наиболее негативных в текущей ситуации моментов заключается в том, что отчётность не позволяет рассчитывать на то, что компания в скором времени сможет вернуться к выплате дивидендов. На декабрьском собрании акционеров было принято решение выплатить промежуточные дивиденды за 9 месяцев 2021 г. По итогам ГОСА, которое состоялось в 23 июня текущего года, акционеры решили часть оставшейся прибыли по итогам 2021 г. не распределять и не выплачивать. Дивидендная политика компании подразумевает дивиденды за год не менее 100% консолидированной чистой прибыли по МСФО при условии, что соотношение чистого долга и EBITDA не выше 2. Согласно опубликованной отчётности, сейчас этот коэффициент 2,3.

Совет директоров «НОВАТЭКа» созвал внеочередное собрание акционеров и рекомендовал дивиденд 45 руб./акция за 1 полугодие 2022 г. Доходность — 3,9%. Предлагаемая дата закрытия реестра — 9 октября. Наш прогноз дивидендов за 2022 г. — 91,3 руб. акция. Полугодовой дивиденд равен 49,3% от прогнозного дивиденда за весь год. Поскольку мы ждем, что во второй половине 2022 г. цены на СПГ и нефть в среднем будут выше, чем в 1 полугодии, мы ожидали промежуточный дивиденд ближе к 40–45% от годового. Таким образом, дивиденд превзошел прогноз как минимум на 9%. нас есть актуальная идея по акциям компании, цель 1308 рублей.

Распределительные дочки «Россетей» опубликовали отчетность за 2 квартал. «Россети Центр и Приволжье» и «Россети Центр» во II квартале снизили чистую прибыль по МСФО в 1,5 раза, Россети Волга» во II квартале увеличила чистый убыток в 3,3 раза, Россети Северо-Запад» во II квартале снизили чистую прибыль по МСФО в 2,7 раза. Таким образом, все компании ухудшили финансовые показатели, несмотря на рост выручки на 1–6%. Такие результаты связаны с повышенной инфляцией и переоценкой стоимости активов из-за изменения макроэкономических условий. Соответственно, перспективы получения дивидендов по данным компаниям ухудшились. С этой точки зрения, наиболее перспективными являются акции «Россети ЦП», «Россети Центр», дивидендная доходность по которым может составлять 10–15%.

В пятницу отчетность могут опубликовать ритейлер «О’кей» и «Сегежа».

Итоги российского рынка

Из 10 отраслевых индексов 8 выросли и 2 снизились по итогам дня.

Лидером роста стал индекс «IT-сектор» (+1,65%) где в плюсе завершили день большинство представителей сектора, включая крупные по весу «Яндекс», VK, Ozon и CIAN. Расписки HeadHunter и Softline подешевели.

Аутсайдером дня стал индекс «Строительных компаний» (-1,22%) на фоне снижения акций ГК «ПИК» на 1,8%. В плюсе завершил день только «Самолет» (+2,3%).

«Нефтегазовый сектор» просел на 0,9%. Все компании сектора закрыли четверг в минусе. Лидировал по темпам снижения «Сургутнефтегаз» (-2,3%).

По итогам дня из 41 акции индекса МосБиржи: 20 подорожали и 21 подешевела.

64,3% компаний индекса торгуются выше своей 50-дневной МА, 54,8% торгуются выше своей 100-дневной МА, 14,3% торгуются выше своей 200-дневной МА

Внешний фон

Вечером четверга Stoxx Europe 600 умеренно рос вторую сессию подряд. Плюсовали почти все сектора индекса, а наилучшую динамику, как и в США, показывали производство материалов, энергетика и ИТ, отставали производство товаров первой необходимости, ЖКХ и здравоохранение.

Поддержку рынку оказывали новости о новом стимулирующем пакете в Китае объемом около 1 трлн юаней, который в основном ориентирован на инфраструктурные расходы, а также более сильные, чем ожидалось, данные по динамике ВВП Германии во втором квартале.

Среди отдельных имен можно отметить снижение акций Baloise Holding AG (BLHEF) на 4,5% после квартального отчета, который аналитики назвали неплохим, «но невпечатляющим». Бумаги Glencore plc (GLNCY) прибавляли 1,9% на фоне общей опережающей динамики сектора производства материалов.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 15,2 к прибыли за прошедший год (P/E) и с коэффициентом 11,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 51,6% компаний индекса торгуются выше своей 50-дневной МА, 37,4% торгуются выше своей 100-дневной МА, 29,9% торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 985,13 п. (-0,45%), с нач. года -20,0%

Stoxx Europe 600 — 433,36 п. (+0,30%), с нач. года -11,2%

DAX — 13 271,96 п. (+0,39%), с нач. года -16,4%

FTSE 100 — 7 479,74 п. (+0,11%), с нач. года +1,0%

В первой половине торговой сессии четверга, 25 августа, S&P 500 умеренно рос, однако объем торгов оставался низким, как и вчера. Компоненты S&P 500 показывали очень сильную динамику: по состоянию на 17:00 мск росли 10 из 11 основных секторов индекса. Наилучшую динамику показывали производство материалов (+1,67%), телекомы (+1,29%) и энергетика (+1,25%). Отставали ЖКХ (-0,10%), производство товаров первой необходимости (+0,11%) и здравоохранение (+0,19%).

Рынок акций США провел две последних сессии, консолидируясь в узком диапазоне, т. к. инвесторы занимают выжидательную позицию накануне пятничного выступления главы ФРС Джерома Пауэлла на симпозиуме в Джексон-Хоул. Макроэкономическая статистика по США продолжает выглядеть смешанным образом или оставляет желать лучшего, и ФРС остается в непростом положении: регулятор вынужден повышать ставки для обуздания инфляции и при этом пытаться избежать жесткой посадки экономики США.

Президент ФРБ Канзас-Сити Эстер Джордж сообщила сегодня в интервью Bloomberg TV, что регулятору, возможно, придется повысить ставку по федеральным фондам выше 4%, чтобы обуздать инфляцию. Чуть ранее ее коллега — президент ФРБ Филадельфии Патрик Харкер — сообщил в интервью CNBC, что к концу года ФРС нужно достичь «ограничительного» состояния денежно-кредитной политики, т. е. поднять ставку, например, выше 3,4%», после чего взять паузу и последить за развитием событий.

Иными словами, представители ФРС пока подтверждают решительность своих намерений.

Дивидендная доходность S&P 500 составляет 1,6%. Индекс торгуется с коэффициентом 20,4 к прибыли за прошедший год (P/E) и с коэффициентом 17,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 79,7% компаний индекса торгуются выше своей 50-дневной МА, 56,0% торгуются выше своей 100-дневной МА, 38,6% торгуются выше своей 200-дневной МА.

На 19:15 мск:

S&P 500 — 4 166,43 п. (+0,62%), с нач. года -12,6%

VIX — 22,49 п. (-0.33 пт), с нач. года +5.27 пт

MSCI World — 2 736,01 п. (+0,21%), с нач. года -15,3%

Нефть

Вечером четверга цены на нефть незначительно снижались, корректируясь после роста на 10% с лишним с минимумов 17 августа. В последние дни новостной фон на рынке черного золота оставался бычьим: Саудовская Аравия сообщила, что ОПЕК+ может в перспективе сократить объем добычи, а коммерческие запасы нефти в США заметно снизились в последний отчетный период. Кроме того, сохраняется вероятность перебоев с поставками черного золота из Казахстана по КТК.

Дополнительную поддержку нефти оказывает продолжающийся рост цен на природный газ в Европе и Азии, который делает генерацию электроэнергии из нефтепродуктов все более выгодной. Тем не менее высокие цены на энергоносители повышают вероятность глобальной рецессии, которая и без того велика из-за ужесточения денежно-кредитной политики мировыми центробанками.

В средне- и долгосрочной перспективах это — негативный фактор для рынка, на который, к тому же, может вернуться иранская нефть.

На 19:15 мск:

Brent, $/бар. — 100,72 (-0,49%), с нач. года +29,5%

WTI, $/бар. — 94,12 (-0,81%), с нач. года +25,1%

Urals, $/бар. — 82,93 (-1,00%), с нач. года +8,0%

Золото, $/тр. унц. — 1 755,86 (+0,27%), с нач. года -4,0%

Серебро, $/тр. унц. — 19,19 (+0,42%), с нач. года -16,7%

Алюминий, $/т — 2 433,00 (+2,59%), с нач. года -13,3%

Медь, $/т — 8 120,50 (+1,15%), с нач. года -16,5%

Никель, $/т — 21 705,00 (-0,03%) с нач. года +4,6%

Валютный рынок

Рубль подешевел против основных конкурентов в четверг. В первой половине дня рубль чувствовал себя уверенно на фоне пиковых платежей августовского налогового периода, однако во второй половине дня начал в одно и то же время сдавать позиции против доллара, евро и юаня.

Торговый объем в паре доллар/рубль составил 88,4 млрд рублей по сравнению с 67,5 млрд рублей в предыдущий торговый день. 8 дней подряд объемы не дотягивают до 100 млрд рублей.

Торговый объем в паре евро/рубль составил 50,5 млрд рублей против 37,8 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 47,1 млрд рублей против 56 млрд рублей в предыдущий день. Впервые с 20 июля объем упал ниже 50 млрд рублей.

В целом на валютном рынке без особых изменений. По факту завершения налогового периода у рубля стало меньше оснований для укрепления ниже 60 за доллар. Соответственно, курс отодвинулся от этой психологической отметки. В то же время и для существенного ослабления российской валюты пока причин нет. Тем не менее мы по-прежнему ожидаем, что USDRUB завершит неделю выше 60,00. Динамика цен на нефть и газ может оказаться определяющей для динамики курса рубля в пятницу.

На 19:15 мск:

EUR/USD — 0,9956 (-0,11%), с начала года -12,4%

GBP/USD — 1,1806 (+0,06%), с начала года -12,8%

USD/JPY — 136,76 (-0,26%), с начала года +18,8%

Индекс доллара — 108,653 (-0,02%), с начала года +13,6%

USD/RUB (Мосбиржа) — 60,145 (+0,43%), с начала года -20,0%

EUR/RUB (Мосбиржа) — 59,905 (+0,66%), с начала года -29,9%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба