28 августа 2022 Открытие Сыроваткин Олег

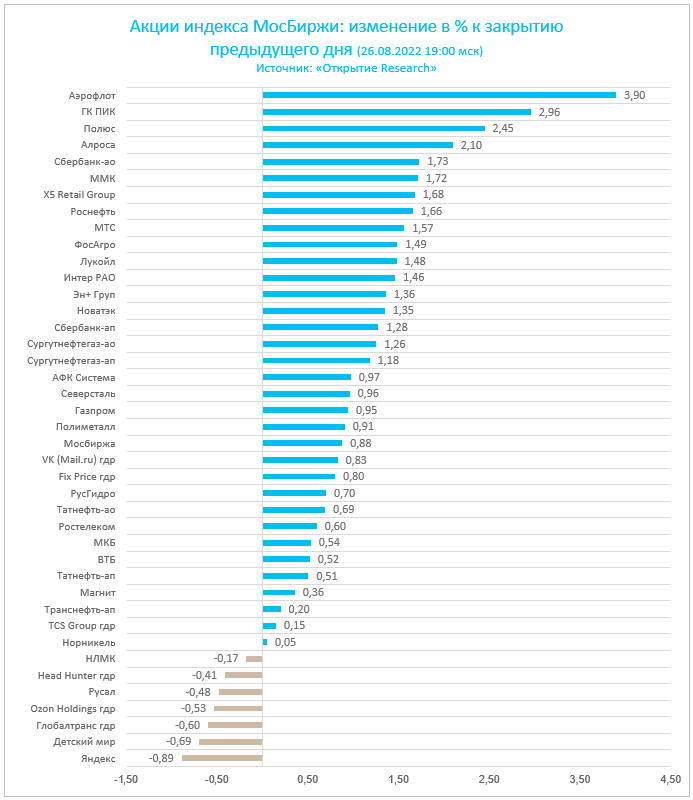

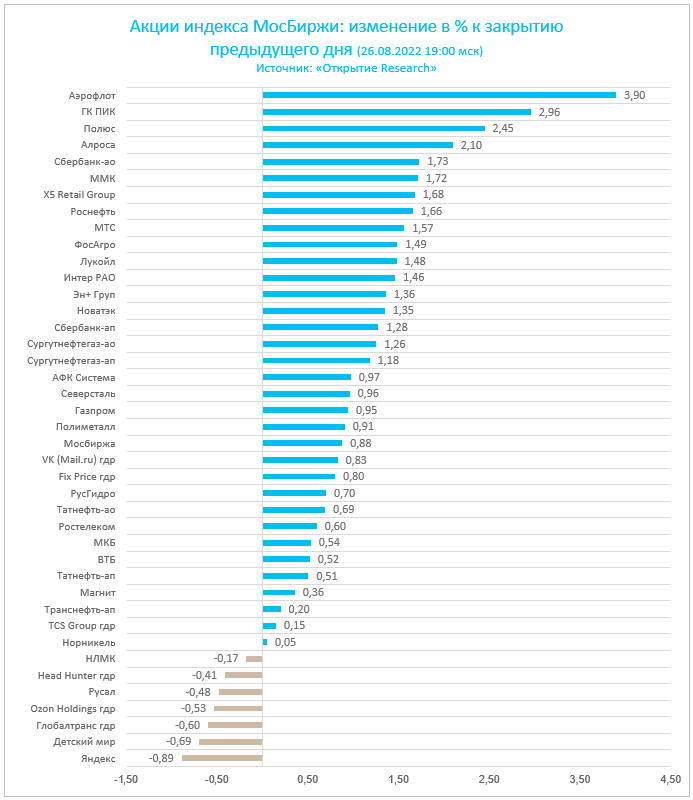

По итогам торгов в пятницу, 26 августа, индекс Мосбиржи вырос на 1,00% до 2 268,89 п, а индекс РТС — на символические 0,03% до 1 183,12 п. Хороший результат, учитывая рост доллара к рублю на 0,59%.

Комментарии Джерома Пауэлла в Джексон-Хоул подтвердили решимость ФРС продолжить повышение ставок в целях обуздания инфляции и оказали сильное давление на рынок акций развитых стран. Рынок акций РФ, который давно живет своей жизнью, их полностью проигнорировал, и индекс Мосбиржи закрылся на новом максимальном уровне с 30 июня.

Такая динамика выглядит логичной, учитывая сильную перепроданность и недооцененность рынка акций РФ, особенно, принимая во внимание заоблачные цены на природный газ в Европе и Азии, а также на остальные энергоносители в мире в целом. Продолжаем видеть технические предпосылки для дальнейшего роста в область 2350 п. по индексу Мосбиржи.

Корпоративные истории

Segezha Group по итогам первого полугодия 2022 года увеличила показатель OIBDA по МСФО на 34% по сравнению с аналогичным периодом 2021 года, до 17,7 млрд рублей. Выручка Segezha в январе—июне 2022 года выросла на 48% год к году и составила 63,3 млрд рублей. Рентабельность по OIBDA составила 28% против 31% в первом полугодии 2021 года. Чистая прибыль Segezha увеличилась на 58% по сравнению с аналогичным периодом прошлого года, до 12 млрд руб. Комментарий главного аналитика «Открытие инвестиции» по российскому рынку акций Алексея Павлова: «Очень слабый второй квартал для Segezha Group. Существенное снижение на уровне OIBDA по сравнению с аналогичным периодом прошлого года, а ведь с тех пор группа консолидировала „Новоенисейский лесохимический комплекс“ и „Интер Форест Рус“, увеличив мощности в деревообработке в 2,5 раза. По словам вице-президент Segezha по финансам и инвестициям Ровшана Алиева, основной проблемой для группы стало укрепление рубля. Впрочем, если посмотреть на проблему с другой стороны, то можно говорить и о стагнации цен. Компания рапортует о росте стоимости большинства продукции в евро в квартально сопоставлении, однако в рублевом выражении здесь наблюдается приличное снижение. Плюс, очевидно, есть проблемы и с опережающим ростом себестоимости. Например, по данным компании, стоимость логистики увеличилась в 1,5–2,0 раза. Резкий же рост чистой прибыли во II квартале имеет бумажный характер и связан с переоценкой валютного долга в рублевом эквиваленте. При этом чистый долг группы все равно продолжил расти, хотя по итогам 2022 года компания рассчитывает удержать леверидж в пределах 3,0х. При этом Группа пока планирует сохранять дивидендную политику и оптимизировать capex, однако в текущем году выплат акционерам больше не будет. Также Segezha видит возможность возобновления поставок фанеры в Европу на фоне будущего дефицита в данном сегменте, однако пока вынуждена перенаправлять данную продукцию в Азию и Африку».

Совет директоров девелопера «Самолет» рекомендовал акционерам по результатам I п/г 2022 г. направить на выплату дивидендов 2,5 млрд рублей и выплатить 41 рубль на акцию. Датой, на которую определяются лица, имеющие право на получение дивидендов, рекомендовано установить 12 октября. Выплата дивидендов состоится в октябре. Внеочередное собрание акционеров «Самолета», на которое вынесен вопрос о дивидендах по итогам полугодия, назначено на 29 сентября. Дата составления списка лиц, имеющих право на участие в собрании — 6 сентября. Комментарий главного аналитика «Открытие инвестиции» по российскому рынку акций Алексея Павлова: «В точности в рамках предыдущих обещаний менеджмента и, соответственно, рыночных ожиданий. Напомним, что в июле „Самолет“ также выплатил 2,5 млрд рублей в качестве дивидендов по итогам I квартала. Плюс компания вновь подтвердила намерение по итогам 9 месяцев направить на дивиденды еще 5 млрд рублей или 82 руб. на акцию с выплатой в декабре 2022 года и, таким образом, в общей сложности выплатить в 2022 году 10 млрд рублей».

ПАО «Россети Северный Кавказ» во II кв. 2022 г. увеличило чистый убыток на 13,7% г/г до 3,664 млрд рублей, говорится в отчетности компании по МСФО. ПАО «Россети Юг» в апреле—июне 2022 года получило чистую прибыль по МСФО в размере 331,65 млн рублей, что в 2,2 раза меньше, чем за аналогичный период прошлого года. Комментарий главного аналитика «Открытие инвестиции» по электроэнергетике Хайруллина Тимура: «Таким образом, компании ухудшили финансовые показатели, несмотря на рост тарифов. Такие результаты связаны с повышенной инфляцией и переоценкой стоимости активов из-за изменения макроэкономических условий. Перспективы получения дивидендов по данным компаниям практически отсутствуют. С этой точки зрения наиболее перспективными являются акции „Россети ЦП“ и „Россети Центр“, дивидендная доходность по которым может составлять 10–15%».

ТМК сообщила о прибыли в I полугодии на уровне 20,412 млрд рублей по сравнению с убытками 2,882 млрд рублей год назад. Скорректированный показатель EBITDA увеличился до 52,664 млрд рублей по сравнению с 22,7 млрд рублей год назад.

Итоги российского рынка

9 отраслевых индексов закрылись в плюсе, 1 — в минусе. Наилучшую динамику показали строительные компании (+2,61%), химия/нефтехимия (+1,45%) и нефть/газ (+1,13%). Отстали ИТ (-0,63%), потребительский сектор (+0,38%) и электроэнергетика (+0,48%).

По итогам дня из 41 акции индекса МосБиржи 34 подорожали и 7 подешевели.

Внешний фон

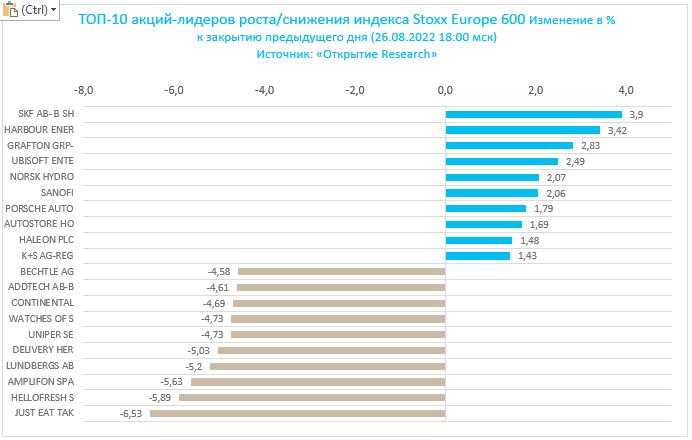

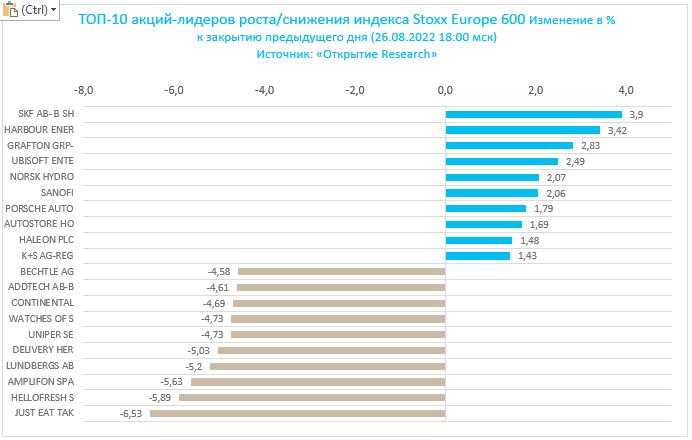

Вечером пятницы Stoxx Europe 600 снижался впервые за последние три сессии. Индекс продолжает корректироваться из области трехмесячных максимумов, достигнутых 17 августа после 10-процентного роста с минимумов июля. Stoxx Europe 600 имеет все шансы закрыть снижением вторую неделю подряд.

За исключением энергетики, наибольшую устойчивость показывали защитные сектора: здравоохранение и ЖКХ, а главными аутсайдерами выступали производство товаров длительного пользования, ИТ и промышленность.

Рынок акций Европы оказался под давлением после обеда, когда появилось сообщение Reuters о том, что некоторые представители ЕЦБ хотели бы обсудить на сентябрьском заседании регулятора повышение ставок сразу на 0,75%. А вслед за этим глава ФРС Джером Пауэлл сообщил, выступая на симпозиуме в Джексон-Хоул, о том, что «восстановление ценовой стабильности, вероятно, потребует проведения ограничительной политики в течение некоторого времени», а также о том, что «история предостерегает от преждевременного смягчения политики».

Иными словами, ФРС намерена продолжить повышать ставки в целях обуздания инфляции. Тем не менее рыночная оценка вероятности повышения ставки по федеральным фондам на заседании регулятора 21 сентября сразу после выступления Пауэлла составляла 45,5% для шага в 0,50% и 54,5% для шага 0,75%. При этом сегодня утром данные вероятности оценивались, в 37,5% и 62,5% соответственно.

На 18:00 мск:

Индекс MSCI EM — 1 003,44 (+1,86%)

Stoxx Europe 600 — 426,80 (-1,45%)

DAX — 13 012,92 (-1,95%)

FTSE 100 — 7 431,94 (-0,64%)

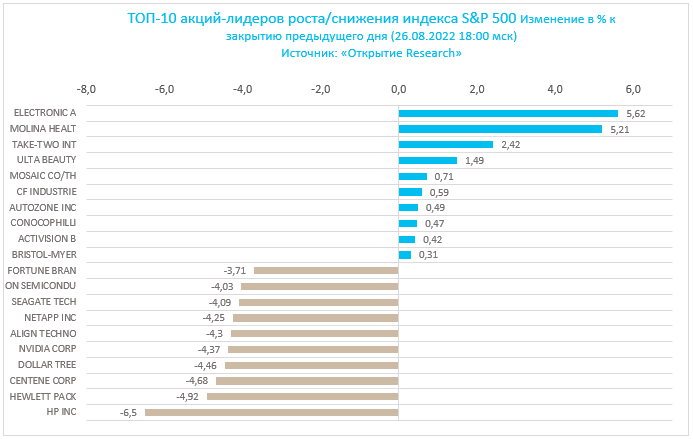

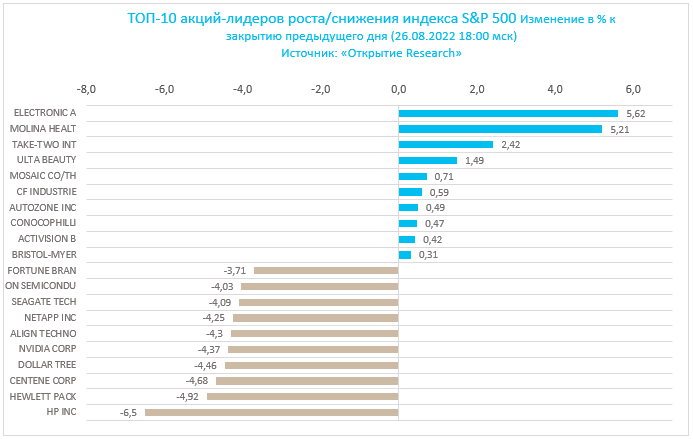

В первой половине торговой сессии пятницы, 26 августа, S&P 500 заметно снижался.

На 18:00 мск:

S&P 500 — 4 135 п. (-1,54%), с нач. года: -13,33%

Dow Jones Industrial — 32 883 п. (-1,23%), с нач. года: -9,54%

Nasdaq Composite — 12 393 п. (-1,95%), с нач. года: -20,89%

Компоненты S&P 500 показывали очень слабую динамику: по состоянию на 18:00 мск снижались все 11 основных секторов индекса.

Наибольшую устойчивость показывали ЖКХ (-0,50%), энергетика (-0,56%) и здравоохранение (-1,09%). Главными аутсайдерами выступали телекомы (-2,69%), ИТ (-2,26%) и производство товаров длительного пользования (-2,20%).

Инвесторы в спешке выходят из акций и облигаций, опасаясь экономических рисков, обусловленных жесткой денежно-кредитной политикой ФРС, пишут стратеги Bank of America со ссылкой на данные EPFR Global. В частности, на неделе до 24 августа чистый отток капитала из глобальных фондов акций составил $5,1 млрд, и фонды акций США зафиксировали первый отток за последние три недели.

Отток капитала из акций технологических компаний, которые очень чувствительны к динамике процентных ставок, достиг максимального показателя с ноября 2021 года. Отток капитала из глобальных фондов высокодоходных облигаций составил $800 млн, а фондов золота — $600 млн.

Макроэкономическая статистика

Личные доходы в июле: +0,2% м/м против консенсуса +0,6% м/м и против +0,7% м/м месяцем ранее. Шестой месяц роста подряд

Личные расходы в июле: +0,1% м/м против консенсуса +0,4% м/м и против +1,0% м/м месяцем ранее. Самое низкое значение в этом году

Оптовые запасы в июле: +0,8% м/м против консенсуса +1,4% м/м и против +1,9% м/м месяцем ранее

Сальдо внешней торговли товарами в июле: -$89,1 млрд против консенсуса -$98,5 млрд и против -$98,6 месяцем ранее

Базовый индекс расходов на личное потребление в июле: +0,1% м/м, +4,6% г/г против консенсуса +0,2% м/м, +4,7% г/г и против +0,6% м/м, +4,8% г/г месяцем ранее

Индекс настроения потребителей от Мичиганского университета в августе (окончательная оценка): 58,2 п. против консенсуса 55,5 п. и против первой оценки 55,1 п.

Нефть

Вечером пятницы цена нефти Brent снижалась второй день подряд, продолжая корректироваться после мощного роста с минимумов 17 августа. Тем не менее котировки имеют все шансы закрыть неделю в плюсе, т. к. в последние дни новостной фон на рынке черного золота оставался бычьим: Саудовская Аравия сообщила, что ОПЕК+ может в перспективе сократить объем добычи, а коммерческие запасы нефти в США заметно снизились в последний отчетный период. Кроме того, сохраняется вероятность перебоев с поставками черного золота из Казахстана по КТК.

Дополнительную поддержку нефти оказывают высокие цены на природный газ в Европе и Азии, которые делают генерацию электроэнергии из нефтепродуктов все более выгодной. Тем не менее высокие цены на энергоносители повышают вероятность глобальной рецессии, которая и без того велика из-за ужесточения денежно-кредитной политики мировыми центробанками.

В средне- и долгосрочной перспективах это — негативный фактор для рынка, на который, к тому же, может вернуться иранская нефть. Собственно, эти перспективы и послужили причиной резкого снижения цен на нефть в период с середины июня по середину августа.

Валютный рынок

Рубль подешевел против доллара, евро и юаня. Налоговый период остался позади, и теперь поддержку российской валюте оказывает лишь торговый баланс. Однако он остаётся довольно сильным благодаря дорогой нефти и заоблачным ценам на природный газ. В сентябре можно ожидать более стабильного давления на рубль в связи с началом тестовых покупок валюты Минфином в рамках нового бюджетного правила.

Торговый объем в паре доллар/рубль составил 64,1 млрд рублей по сравнению с 88,4 млрд рублей в предыдущий торговый день. 9 дней подряд объемы не дотягивают до 100 млрд рублей.

Торговый объем в паре евро/рубль составил 43,5 млрд рублей против 50,5 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 40,8 млрд рублей против 47,1 млрд рублей в предыдущий день. Второй день подряд объем торгов остается ниже 50 млрд рублей.

На 19:15 мск:

USD/RUB (Мосбиржа) — 60,50 (+0,59%)

EUR/RUB (Мосбиржа) — 60,65 (+1,24%)

Комментарии Джерома Пауэлла в Джексон-Хоул подтвердили решимость ФРС продолжить повышение ставок в целях обуздания инфляции и оказали сильное давление на рынок акций развитых стран. Рынок акций РФ, который давно живет своей жизнью, их полностью проигнорировал, и индекс Мосбиржи закрылся на новом максимальном уровне с 30 июня.

Такая динамика выглядит логичной, учитывая сильную перепроданность и недооцененность рынка акций РФ, особенно, принимая во внимание заоблачные цены на природный газ в Европе и Азии, а также на остальные энергоносители в мире в целом. Продолжаем видеть технические предпосылки для дальнейшего роста в область 2350 п. по индексу Мосбиржи.

Корпоративные истории

Segezha Group по итогам первого полугодия 2022 года увеличила показатель OIBDA по МСФО на 34% по сравнению с аналогичным периодом 2021 года, до 17,7 млрд рублей. Выручка Segezha в январе—июне 2022 года выросла на 48% год к году и составила 63,3 млрд рублей. Рентабельность по OIBDA составила 28% против 31% в первом полугодии 2021 года. Чистая прибыль Segezha увеличилась на 58% по сравнению с аналогичным периодом прошлого года, до 12 млрд руб. Комментарий главного аналитика «Открытие инвестиции» по российскому рынку акций Алексея Павлова: «Очень слабый второй квартал для Segezha Group. Существенное снижение на уровне OIBDA по сравнению с аналогичным периодом прошлого года, а ведь с тех пор группа консолидировала „Новоенисейский лесохимический комплекс“ и „Интер Форест Рус“, увеличив мощности в деревообработке в 2,5 раза. По словам вице-президент Segezha по финансам и инвестициям Ровшана Алиева, основной проблемой для группы стало укрепление рубля. Впрочем, если посмотреть на проблему с другой стороны, то можно говорить и о стагнации цен. Компания рапортует о росте стоимости большинства продукции в евро в квартально сопоставлении, однако в рублевом выражении здесь наблюдается приличное снижение. Плюс, очевидно, есть проблемы и с опережающим ростом себестоимости. Например, по данным компании, стоимость логистики увеличилась в 1,5–2,0 раза. Резкий же рост чистой прибыли во II квартале имеет бумажный характер и связан с переоценкой валютного долга в рублевом эквиваленте. При этом чистый долг группы все равно продолжил расти, хотя по итогам 2022 года компания рассчитывает удержать леверидж в пределах 3,0х. При этом Группа пока планирует сохранять дивидендную политику и оптимизировать capex, однако в текущем году выплат акционерам больше не будет. Также Segezha видит возможность возобновления поставок фанеры в Европу на фоне будущего дефицита в данном сегменте, однако пока вынуждена перенаправлять данную продукцию в Азию и Африку».

Совет директоров девелопера «Самолет» рекомендовал акционерам по результатам I п/г 2022 г. направить на выплату дивидендов 2,5 млрд рублей и выплатить 41 рубль на акцию. Датой, на которую определяются лица, имеющие право на получение дивидендов, рекомендовано установить 12 октября. Выплата дивидендов состоится в октябре. Внеочередное собрание акционеров «Самолета», на которое вынесен вопрос о дивидендах по итогам полугодия, назначено на 29 сентября. Дата составления списка лиц, имеющих право на участие в собрании — 6 сентября. Комментарий главного аналитика «Открытие инвестиции» по российскому рынку акций Алексея Павлова: «В точности в рамках предыдущих обещаний менеджмента и, соответственно, рыночных ожиданий. Напомним, что в июле „Самолет“ также выплатил 2,5 млрд рублей в качестве дивидендов по итогам I квартала. Плюс компания вновь подтвердила намерение по итогам 9 месяцев направить на дивиденды еще 5 млрд рублей или 82 руб. на акцию с выплатой в декабре 2022 года и, таким образом, в общей сложности выплатить в 2022 году 10 млрд рублей».

ПАО «Россети Северный Кавказ» во II кв. 2022 г. увеличило чистый убыток на 13,7% г/г до 3,664 млрд рублей, говорится в отчетности компании по МСФО. ПАО «Россети Юг» в апреле—июне 2022 года получило чистую прибыль по МСФО в размере 331,65 млн рублей, что в 2,2 раза меньше, чем за аналогичный период прошлого года. Комментарий главного аналитика «Открытие инвестиции» по электроэнергетике Хайруллина Тимура: «Таким образом, компании ухудшили финансовые показатели, несмотря на рост тарифов. Такие результаты связаны с повышенной инфляцией и переоценкой стоимости активов из-за изменения макроэкономических условий. Перспективы получения дивидендов по данным компаниям практически отсутствуют. С этой точки зрения наиболее перспективными являются акции „Россети ЦП“ и „Россети Центр“, дивидендная доходность по которым может составлять 10–15%».

ТМК сообщила о прибыли в I полугодии на уровне 20,412 млрд рублей по сравнению с убытками 2,882 млрд рублей год назад. Скорректированный показатель EBITDA увеличился до 52,664 млрд рублей по сравнению с 22,7 млрд рублей год назад.

Итоги российского рынка

9 отраслевых индексов закрылись в плюсе, 1 — в минусе. Наилучшую динамику показали строительные компании (+2,61%), химия/нефтехимия (+1,45%) и нефть/газ (+1,13%). Отстали ИТ (-0,63%), потребительский сектор (+0,38%) и электроэнергетика (+0,48%).

По итогам дня из 41 акции индекса МосБиржи 34 подорожали и 7 подешевели.

Внешний фон

Вечером пятницы Stoxx Europe 600 снижался впервые за последние три сессии. Индекс продолжает корректироваться из области трехмесячных максимумов, достигнутых 17 августа после 10-процентного роста с минимумов июля. Stoxx Europe 600 имеет все шансы закрыть снижением вторую неделю подряд.

За исключением энергетики, наибольшую устойчивость показывали защитные сектора: здравоохранение и ЖКХ, а главными аутсайдерами выступали производство товаров длительного пользования, ИТ и промышленность.

Рынок акций Европы оказался под давлением после обеда, когда появилось сообщение Reuters о том, что некоторые представители ЕЦБ хотели бы обсудить на сентябрьском заседании регулятора повышение ставок сразу на 0,75%. А вслед за этим глава ФРС Джером Пауэлл сообщил, выступая на симпозиуме в Джексон-Хоул, о том, что «восстановление ценовой стабильности, вероятно, потребует проведения ограничительной политики в течение некоторого времени», а также о том, что «история предостерегает от преждевременного смягчения политики».

Иными словами, ФРС намерена продолжить повышать ставки в целях обуздания инфляции. Тем не менее рыночная оценка вероятности повышения ставки по федеральным фондам на заседании регулятора 21 сентября сразу после выступления Пауэлла составляла 45,5% для шага в 0,50% и 54,5% для шага 0,75%. При этом сегодня утром данные вероятности оценивались, в 37,5% и 62,5% соответственно.

На 18:00 мск:

Индекс MSCI EM — 1 003,44 (+1,86%)

Stoxx Europe 600 — 426,80 (-1,45%)

DAX — 13 012,92 (-1,95%)

FTSE 100 — 7 431,94 (-0,64%)

В первой половине торговой сессии пятницы, 26 августа, S&P 500 заметно снижался.

На 18:00 мск:

S&P 500 — 4 135 п. (-1,54%), с нач. года: -13,33%

Dow Jones Industrial — 32 883 п. (-1,23%), с нач. года: -9,54%

Nasdaq Composite — 12 393 п. (-1,95%), с нач. года: -20,89%

Компоненты S&P 500 показывали очень слабую динамику: по состоянию на 18:00 мск снижались все 11 основных секторов индекса.

Наибольшую устойчивость показывали ЖКХ (-0,50%), энергетика (-0,56%) и здравоохранение (-1,09%). Главными аутсайдерами выступали телекомы (-2,69%), ИТ (-2,26%) и производство товаров длительного пользования (-2,20%).

Инвесторы в спешке выходят из акций и облигаций, опасаясь экономических рисков, обусловленных жесткой денежно-кредитной политикой ФРС, пишут стратеги Bank of America со ссылкой на данные EPFR Global. В частности, на неделе до 24 августа чистый отток капитала из глобальных фондов акций составил $5,1 млрд, и фонды акций США зафиксировали первый отток за последние три недели.

Отток капитала из акций технологических компаний, которые очень чувствительны к динамике процентных ставок, достиг максимального показателя с ноября 2021 года. Отток капитала из глобальных фондов высокодоходных облигаций составил $800 млн, а фондов золота — $600 млн.

Макроэкономическая статистика

Личные доходы в июле: +0,2% м/м против консенсуса +0,6% м/м и против +0,7% м/м месяцем ранее. Шестой месяц роста подряд

Личные расходы в июле: +0,1% м/м против консенсуса +0,4% м/м и против +1,0% м/м месяцем ранее. Самое низкое значение в этом году

Оптовые запасы в июле: +0,8% м/м против консенсуса +1,4% м/м и против +1,9% м/м месяцем ранее

Сальдо внешней торговли товарами в июле: -$89,1 млрд против консенсуса -$98,5 млрд и против -$98,6 месяцем ранее

Базовый индекс расходов на личное потребление в июле: +0,1% м/м, +4,6% г/г против консенсуса +0,2% м/м, +4,7% г/г и против +0,6% м/м, +4,8% г/г месяцем ранее

Индекс настроения потребителей от Мичиганского университета в августе (окончательная оценка): 58,2 п. против консенсуса 55,5 п. и против первой оценки 55,1 п.

Нефть

Вечером пятницы цена нефти Brent снижалась второй день подряд, продолжая корректироваться после мощного роста с минимумов 17 августа. Тем не менее котировки имеют все шансы закрыть неделю в плюсе, т. к. в последние дни новостной фон на рынке черного золота оставался бычьим: Саудовская Аравия сообщила, что ОПЕК+ может в перспективе сократить объем добычи, а коммерческие запасы нефти в США заметно снизились в последний отчетный период. Кроме того, сохраняется вероятность перебоев с поставками черного золота из Казахстана по КТК.

Дополнительную поддержку нефти оказывают высокие цены на природный газ в Европе и Азии, которые делают генерацию электроэнергии из нефтепродуктов все более выгодной. Тем не менее высокие цены на энергоносители повышают вероятность глобальной рецессии, которая и без того велика из-за ужесточения денежно-кредитной политики мировыми центробанками.

В средне- и долгосрочной перспективах это — негативный фактор для рынка, на который, к тому же, может вернуться иранская нефть. Собственно, эти перспективы и послужили причиной резкого снижения цен на нефть в период с середины июня по середину августа.

Валютный рынок

Рубль подешевел против доллара, евро и юаня. Налоговый период остался позади, и теперь поддержку российской валюте оказывает лишь торговый баланс. Однако он остаётся довольно сильным благодаря дорогой нефти и заоблачным ценам на природный газ. В сентябре можно ожидать более стабильного давления на рубль в связи с началом тестовых покупок валюты Минфином в рамках нового бюджетного правила.

Торговый объем в паре доллар/рубль составил 64,1 млрд рублей по сравнению с 88,4 млрд рублей в предыдущий торговый день. 9 дней подряд объемы не дотягивают до 100 млрд рублей.

Торговый объем в паре евро/рубль составил 43,5 млрд рублей против 50,5 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 40,8 млрд рублей против 47,1 млрд рублей в предыдущий день. Второй день подряд объем торгов остается ниже 50 млрд рублей.

На 19:15 мск:

USD/RUB (Мосбиржа) — 60,50 (+0,59%)

EUR/RUB (Мосбиржа) — 60,65 (+1,24%)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба