30 августа 2022 Bloomberg

JPMorgan придерживается принципа: чем хуже, тем лучше

По мнению стратегов JPMorgan Chase & Co., данные по рынку труда США, свидетельствующие о плохих новостях для экономики, на самом деле являются бычьим сигналом для акций.

Еженедельные заявки на пособие по безработице более чем на 10% выше, чем преобладающее трехмесячное скользящее среднее, и «исторически это каждый раз ассоциировалось с рецессией», — написали стратеги во главе с Миславом Матейкой в заметке во вторник. Тем не менее, S&P 500 имел тенденцию к росту в среднем на 11% в течение следующих 12 месяцев, заявили они со ссылкой на данные, собранные с 1970 года.

Стратеги JPMorgan воодушевлены тем фактом, что компании продолжают повышать прогнозы своих доходов, а также делают ставку на то, что Федеральная резервная система в последний раз повысит процентные ставки в следующем месяце. Они были одними из самых стойких оптимистов среди именитых экспертов по акциям США в этом году, даже несмотря на то, что S&P 500 изо всех сил пытался выдержать отскок на фоне опасений, что разогретая, инфляция и ястребиная политика ФРС остановят экономический рост.

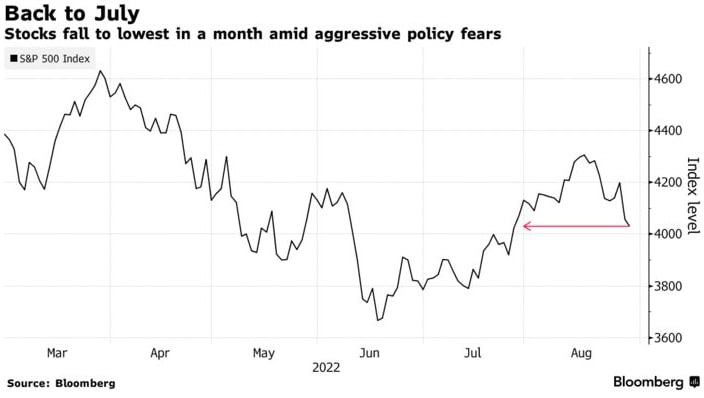

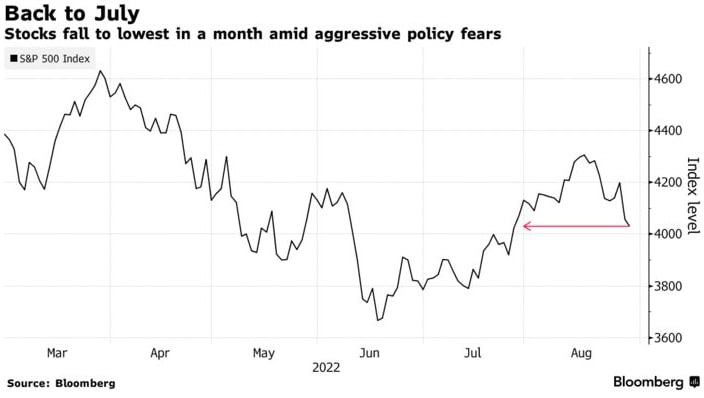

Акции упали до минимума за месяц на фоне опасений агрессивной политики ФРС

Базовый индекс США устроил яростное летнее ралли, но вернулся к месячному минимуму после того, как председатель ФРС Джером Пауэлл в пятницу разбил надежды на разворот в монетарной политике, пока не произойдет значимого снижения инфляции. Однако Матейка из JPMorgan говорит, что потребительские цены продолжают демонстрировать признаки достижения пика.

И хотя данные о деловой активности также указывают на то, что худшее для экономики еще впереди, пересмотр корпоративных доходов продолжается, улучшая перспективы акций, сказал Матейка. «В течение последних 2-3 месяцев мы придерживались мнения, что «плохой поток данных начнет восприниматься как хороший», и считаем, что такая ситуация, вероятно, сохранится».

Его взгляды расходятся со взглядами стратегов Morgan Stanley и Bank of America Corp., которые действительно ожидают, что длительный период более высоких процентных ставок усилит давление на размер прибыли. Сильный отчет по занятости за август, который должен быть опубликован в эту пятницу, может привести к еще большему, чем ожидалось, повышению ставки ФРС в следующем месяце, заявили стратеги BofA в понедельник.

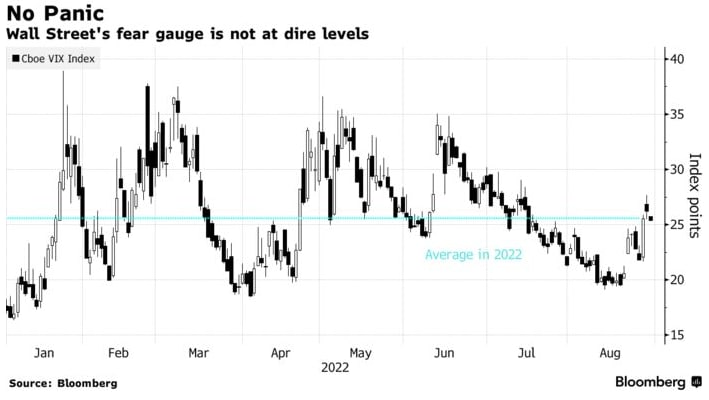

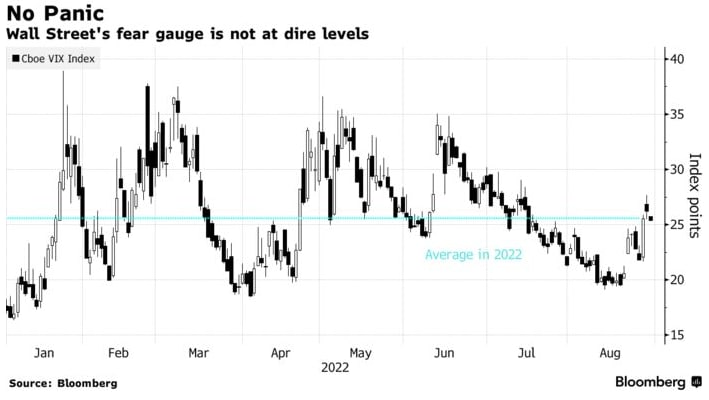

Индикатор страха Уолл-стрит не находится на ужасном уровне

В то время как инвесторы в акции беспокоятся о влиянии замедления роста экономики на акции, данные о позиционировании показывают, что они еще не паникуют. Хотя S&P 500 резко упал после выступления Пауэлла в пятницу, индекс волатильности Cboe, известный как индикатор страха Уолл-стрит, застрял на уровне около 25, что ниже, чем в шести других случаях в этом году, когда акции переживали аналогичную распродажу. Рост фьючерсов на акции США во вторник также свидетельствует о том, что инвесторы считают последнее отступление, вызванное опасениями по поводу ястребиных комментариев центрального банка, чрезмерным.

По мнению стратегов JPMorgan Chase & Co., данные по рынку труда США, свидетельствующие о плохих новостях для экономики, на самом деле являются бычьим сигналом для акций.

Еженедельные заявки на пособие по безработице более чем на 10% выше, чем преобладающее трехмесячное скользящее среднее, и «исторически это каждый раз ассоциировалось с рецессией», — написали стратеги во главе с Миславом Матейкой в заметке во вторник. Тем не менее, S&P 500 имел тенденцию к росту в среднем на 11% в течение следующих 12 месяцев, заявили они со ссылкой на данные, собранные с 1970 года.

Стратеги JPMorgan воодушевлены тем фактом, что компании продолжают повышать прогнозы своих доходов, а также делают ставку на то, что Федеральная резервная система в последний раз повысит процентные ставки в следующем месяце. Они были одними из самых стойких оптимистов среди именитых экспертов по акциям США в этом году, даже несмотря на то, что S&P 500 изо всех сил пытался выдержать отскок на фоне опасений, что разогретая, инфляция и ястребиная политика ФРС остановят экономический рост.

Акции упали до минимума за месяц на фоне опасений агрессивной политики ФРС

Базовый индекс США устроил яростное летнее ралли, но вернулся к месячному минимуму после того, как председатель ФРС Джером Пауэлл в пятницу разбил надежды на разворот в монетарной политике, пока не произойдет значимого снижения инфляции. Однако Матейка из JPMorgan говорит, что потребительские цены продолжают демонстрировать признаки достижения пика.

И хотя данные о деловой активности также указывают на то, что худшее для экономики еще впереди, пересмотр корпоративных доходов продолжается, улучшая перспективы акций, сказал Матейка. «В течение последних 2-3 месяцев мы придерживались мнения, что «плохой поток данных начнет восприниматься как хороший», и считаем, что такая ситуация, вероятно, сохранится».

Его взгляды расходятся со взглядами стратегов Morgan Stanley и Bank of America Corp., которые действительно ожидают, что длительный период более высоких процентных ставок усилит давление на размер прибыли. Сильный отчет по занятости за август, который должен быть опубликован в эту пятницу, может привести к еще большему, чем ожидалось, повышению ставки ФРС в следующем месяце, заявили стратеги BofA в понедельник.

Индикатор страха Уолл-стрит не находится на ужасном уровне

В то время как инвесторы в акции беспокоятся о влиянии замедления роста экономики на акции, данные о позиционировании показывают, что они еще не паникуют. Хотя S&P 500 резко упал после выступления Пауэлла в пятницу, индекс волатильности Cboe, известный как индикатор страха Уолл-стрит, застрял на уровне около 25, что ниже, чем в шести других случаях в этом году, когда акции переживали аналогичную распродажу. Рост фьючерсов на акции США во вторник также свидетельствует о том, что инвесторы считают последнее отступление, вызванное опасениями по поводу ястребиных комментариев центрального банка, чрезмерным.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба