6 сентября 2022 Открытие Шульгин Михаил

Российские индексы подорожали по итогам торгов в понедельник, 5 сентября. Индекс МосБиржи вырос 7-й день подряд и закрылся на самом высоком уровне с 13 апреля.

На 19:00 мск:

Индекс МосБиржи — 2 488,44 п. (+0,69%), с нач. года -34,3%

Индекс РТС — 1 287,78 п. (+0,25%), с нач. года -19,3%

Дивидендная доходность индекса МосБиржи составляет 5,2 %. Индекс торгуется с коэффициентом 4,0 к прибыли за прошедший год (P/E) и с коэффициентом 3,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

«Газпром» раскрыл новые подробности характера выявленных дефектов на единственной работавшей турбине «Северного потока» (СП): они грозят пожарами и взрывами, угрожают безопасности всего производственного объекта компрессорной станции «Портовая». Напомним, единственный рабочий двигатель СП был остановлен 31 августа для регулярного технического обслуживания. В ходе инспекции обнаружилась утечка масла, и Ростехнадзор запретил дальнейшую эксплуатацию газопровода до устранения «выявленных грубейших нарушений».

Итоги российского рынка

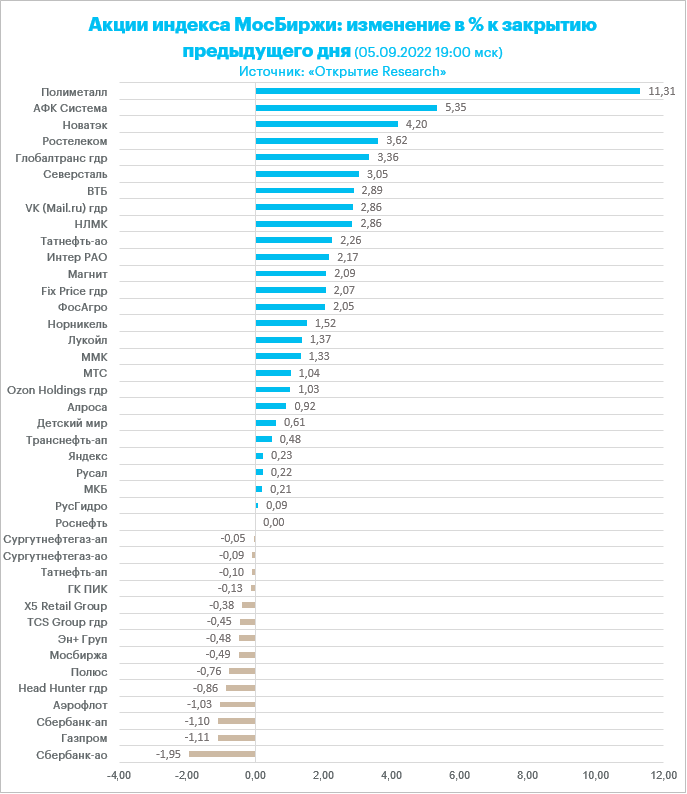

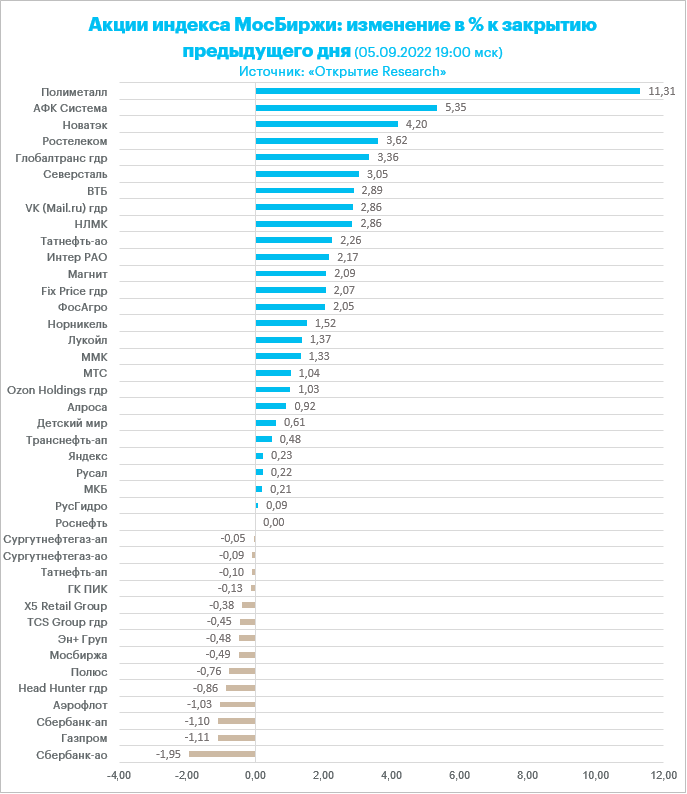

Из 10 отраслевых индексов 9 выросли и 1 снизился по итогам дня.

Лидером роста стал индекс «Электроэнергетики» (+2,76%) где в плюсе завершили день большинство представителей сектора, за исключением «Квадры» (-0,2%) и «Россети Волга». Лидером роста внутри сектора стали бумаги ОКГ-2 (+7,8%), которые на максимальном за 2 месяца объеме (430,7 млн руб.) подскочили до максимума с 1 августа. Объем в акциях ФСК ЕЭС (421,6 млн рублей) оказался максимальным с 3 августа. Бумага завершила день на максимуме с 27 мая. Драйвером роста лидеров рынка были слухи о выплате дивидендов.

Аутсайдером дня стал индекс «Финансов» (-0,3%) на фоне снижения акций Сбербанка (-2% обычка, -1,1% преф). При этом акции ВТБ подскочили на 2,9% и стали лидерами роста в секторе. Закрытие VTBR на максимуме с 13 апреля.

Нефтегазовый сектор вырос на 1,2%. «Газпром» подешевел на 1,1% и стал аутсайдером в секторе. При этом «Новатэк» подорожал на 4,2% и закрылся на 4-месячном максимуме. Очевидно, не обошлось без ротации из «Газпрома» в «Новатэк», который в истории с остановкой прокачки по «Северному потоку» должен оставаться бенефициаром роста цен на газ. Также акциям «Новатэка» оказала поддержку новость о том, что компания готова построить морскую часть инфраструктуры приема СПГ на Камчатке, с ее последующим выкупом и передачей единому оператору газификации. Об этом сообщил губернатор Камчатского края Владимир Солодов в ходе совещания по вопросам социально-экономического развития региона под руководством президента РФ Владимира Путина.

По итогам дня из 41 акции индекса МосБиржи: 26 подорожали и 14 подешевели.

95,2 % компаний индекса торгуются выше своей 50-дневной МА, 78,6 % торгуются выше своей 100-дневной МА, 23,8 % торгуются выше своей 200-дневной МА.

Внешний фон

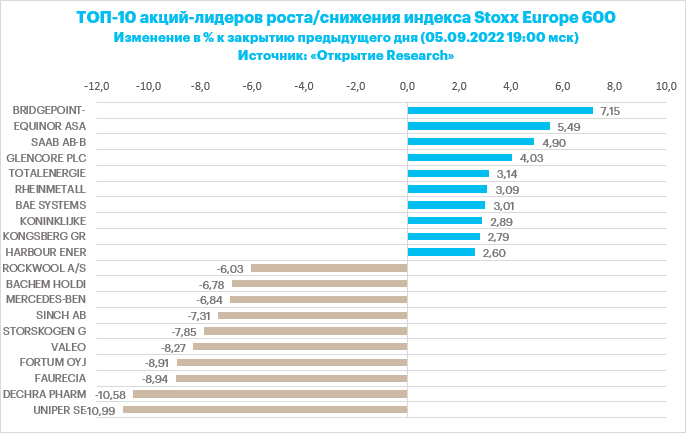

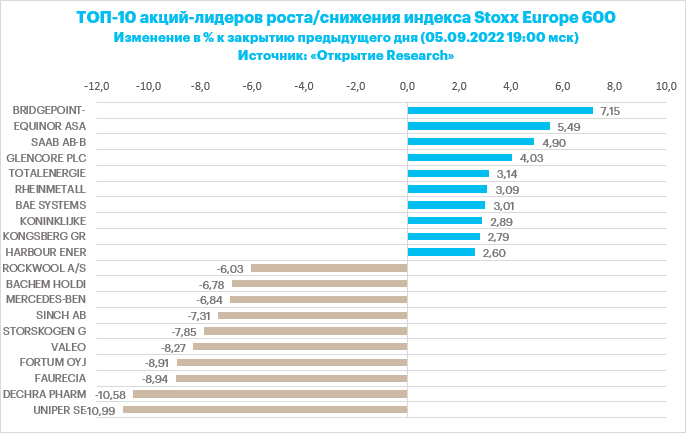

Вечером понедельника Stoxx Europe 600 умеренно снижался, консолидируясь в диапазоне предыдущих двух торговых сессий. Снижение индекса могло бы быть и более масштабным, учитывая новый взлет биржевых цен на природный газ в Европе, и тот факт, что этого не произошло, может говорить о том, что инвесторы не ждут здесь ничего хорошего, и во многом уже учли в ценах акций весь возможный негатив.

Похоже, что перспективы нормирования электроэнергии зимой и даже возможных блэкаутов уже не так пугают инвесторов, как раньше. Кроме того, очевидно, что рынок свыкся и с ожиданиями повышения ставок ЕЦБ в этот четверг на 0,75%.

Тем не менее экономика региона продолжает демонстрировать признаки замедления: из опубликованных сегодня макроэкономических данных следует, что индексы деловой активности (PMI) в секторе услуг, а также композитные индексы PMI Германии и Еврозоны показали в августе более масштабное снижение, чем предполагала первая оценка. Кроме того, все они оказались ниже уровня 50,0 п., который отделяет рост экономической активности от ее сокращения.

По состоянию на 17:00 мск снижались все отраслевые индексы Stoxx Europe 600, за исключением энергетики, которая прибавляла 2,61%. Наибольшую устойчивость также показывали традиционные защитные сектора, такие как ЖКХ (-0,19%), здравоохранение (-0,30%) и производство товаров первой необходимости (-0,66%). Главными аутсайдерами выступали производство товаров длительного пользования (-2,02%), производство материалов (-1,62%) и финансы (-1,57%).

Среди отдельных историй можно отметить снижение акций Yara International ASA (YAR.OL) на 3,5% после понижения их рейтинга со стороны Morgan Stanley. А бумаги норвежской энергетической компании Equinor ASA (EQNR), напротив, прибавляли 3,20% на фоне роста цен на энергоносители.

Отметим, что торги на рынке акций США сегодня не проводятся в связи с празднованием Дня труда.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 14,5 к прибыли за прошедший год (P/E) и с коэффициентом 11,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 31,2 % компаний индекса торгуются выше своей 50-дневной МА, 29,2 % торгуются выше своей 100-дневной МА, 24,2 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 972,02 п. (-0,42%), с нач. года -21,1%

Stoxx Europe 600 — 413,39 п. (-0,62%), с нач. года -15,3%

DAX — 12 760,78 п. (-2,22%), с нач. года -19,7%

FTSE 100 — 7 287,43 п. (+0,09%), с нач. года -1,6%

Нефть

Цены на нефть Brent и WTI весь день восстанавливались после снижения в середине прошлой недели, и к вечеру понедельника их рост превышал 3,5%. Поводом для оптимизма выступали ожидания того, что ОПЕК+ может сократить добычу на сегодняшнем заседании Министерского мониторингового комитета, о чем довольно давно предупреждала Саудовская Аравия.

Так и произошло: альянс решил сократить объем добычи нефти на 100 тыс. б/с в октябре, вернувшись к параметрам сделки, которые действовали в августе. Этим ОПЕК+ подчеркнул принципиальную готовность действовать, чтобы поддержать цены на нефть в области $100 за баррель.

Сегодня на открытии торгов биржевые цены на природный газ взлетели на нидерландской TTF на 30% относительно уровней закрытия пятницы, после чего отыграли примерно половину этого роста. Гипотетически, это – бычий фактор для нефти, т.к. дорогой газ вынуждает производителей электроэнергии переключаться на черное золото. Но, с другой стороны, энергетический кризис может погрузить Европу в глубокую рецессию, что приведет к общему снижению спроса на энергоносители.

На 21:15 мск:

Brent, $/бар. — 95,74 (+2,92%), с нач. года +23,1%

WTI, $/бар. — 88,83 (+2,26%), с нач. года +18,1%

Urals, $/бар. — 74,78 (+4,50%), с нач. года -2,6%

Золото, $/тр. унц. — 1 710,16 (-0,12%), с нач. года -6,5%

Серебро, $/тр. унц. — 18,16 (+0,67%), с нач. года -21,2%

Алюминий, $/т — 2 285,50 (+2,59%), с нач. года -18,6%

Медь, $/т — 7 653,50 (+1,15%), с нач. года -21,3%

Никель, $/т — 21 458,00 (-0,03%) с нач. года +3,4%

Валютный рынок

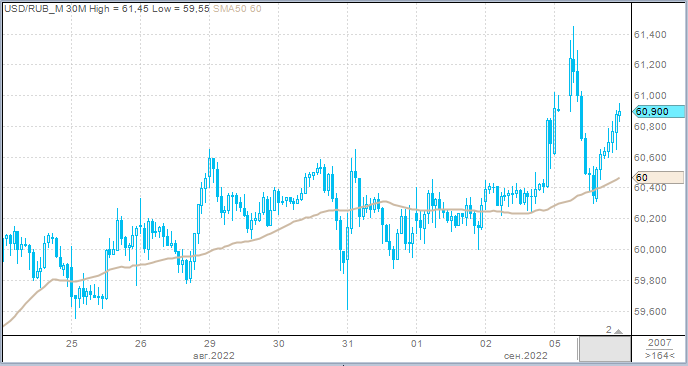

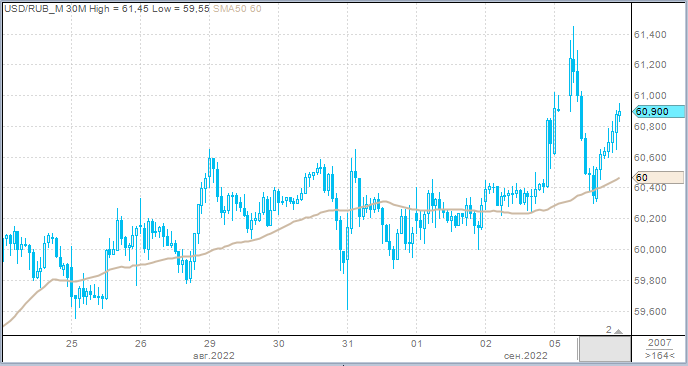

Рубль подешевел против доллара в понедельник, но прибавил в цене против евро и китайского юаня.

Торговый объем в паре доллар/рубль составил 96,8 млрд рублей по сравнению с 69,3 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 77,1 млрд рублей против 50,3 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 32,7 млрд рублей против 39,2 млрд рублей в предыдущий день.

В целом рубль отыгрывал динамику на внешнем рынке. Энергетический кризис в Европе давит на евро, при этом праздник в США (День труда) обуславливал низколиквидную торговлю долларом. Мы по-прежнему видим риски ослабления рубля к доллару до 62,00 в краткосрочной перспективе и ожидаем достижение 65 рублей за доллар осенью. Наш прогноз на конец года подразумевает курс ближе к 70,00.

На 21:15 мск:

EUR/USD — 0,9932 (-0,22%), с начала года -12,6%

GBP/USD — 1,1517 (+0,07%), с начала года -14,9%

USD/JPY — 140,56 (+0,26%), с начала года +22,1%

Индекс доллара — 109,801 (+0,24%), с начала года +14,8%

USD/RUB (Мосбиржа) — 60,87 (+0,48%), с начала года -19,0%

EUR/RUB (Мосбиржа) — 60,125 (-1,17%), с начала года -29,7%

На 19:00 мск:

Индекс МосБиржи — 2 488,44 п. (+0,69%), с нач. года -34,3%

Индекс РТС — 1 287,78 п. (+0,25%), с нач. года -19,3%

Дивидендная доходность индекса МосБиржи составляет 5,2 %. Индекс торгуется с коэффициентом 4,0 к прибыли за прошедший год (P/E) и с коэффициентом 3,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

«Газпром» раскрыл новые подробности характера выявленных дефектов на единственной работавшей турбине «Северного потока» (СП): они грозят пожарами и взрывами, угрожают безопасности всего производственного объекта компрессорной станции «Портовая». Напомним, единственный рабочий двигатель СП был остановлен 31 августа для регулярного технического обслуживания. В ходе инспекции обнаружилась утечка масла, и Ростехнадзор запретил дальнейшую эксплуатацию газопровода до устранения «выявленных грубейших нарушений».

Итоги российского рынка

Из 10 отраслевых индексов 9 выросли и 1 снизился по итогам дня.

Лидером роста стал индекс «Электроэнергетики» (+2,76%) где в плюсе завершили день большинство представителей сектора, за исключением «Квадры» (-0,2%) и «Россети Волга». Лидером роста внутри сектора стали бумаги ОКГ-2 (+7,8%), которые на максимальном за 2 месяца объеме (430,7 млн руб.) подскочили до максимума с 1 августа. Объем в акциях ФСК ЕЭС (421,6 млн рублей) оказался максимальным с 3 августа. Бумага завершила день на максимуме с 27 мая. Драйвером роста лидеров рынка были слухи о выплате дивидендов.

Аутсайдером дня стал индекс «Финансов» (-0,3%) на фоне снижения акций Сбербанка (-2% обычка, -1,1% преф). При этом акции ВТБ подскочили на 2,9% и стали лидерами роста в секторе. Закрытие VTBR на максимуме с 13 апреля.

Нефтегазовый сектор вырос на 1,2%. «Газпром» подешевел на 1,1% и стал аутсайдером в секторе. При этом «Новатэк» подорожал на 4,2% и закрылся на 4-месячном максимуме. Очевидно, не обошлось без ротации из «Газпрома» в «Новатэк», который в истории с остановкой прокачки по «Северному потоку» должен оставаться бенефициаром роста цен на газ. Также акциям «Новатэка» оказала поддержку новость о том, что компания готова построить морскую часть инфраструктуры приема СПГ на Камчатке, с ее последующим выкупом и передачей единому оператору газификации. Об этом сообщил губернатор Камчатского края Владимир Солодов в ходе совещания по вопросам социально-экономического развития региона под руководством президента РФ Владимира Путина.

По итогам дня из 41 акции индекса МосБиржи: 26 подорожали и 14 подешевели.

95,2 % компаний индекса торгуются выше своей 50-дневной МА, 78,6 % торгуются выше своей 100-дневной МА, 23,8 % торгуются выше своей 200-дневной МА.

Внешний фон

Вечером понедельника Stoxx Europe 600 умеренно снижался, консолидируясь в диапазоне предыдущих двух торговых сессий. Снижение индекса могло бы быть и более масштабным, учитывая новый взлет биржевых цен на природный газ в Европе, и тот факт, что этого не произошло, может говорить о том, что инвесторы не ждут здесь ничего хорошего, и во многом уже учли в ценах акций весь возможный негатив.

Похоже, что перспективы нормирования электроэнергии зимой и даже возможных блэкаутов уже не так пугают инвесторов, как раньше. Кроме того, очевидно, что рынок свыкся и с ожиданиями повышения ставок ЕЦБ в этот четверг на 0,75%.

Тем не менее экономика региона продолжает демонстрировать признаки замедления: из опубликованных сегодня макроэкономических данных следует, что индексы деловой активности (PMI) в секторе услуг, а также композитные индексы PMI Германии и Еврозоны показали в августе более масштабное снижение, чем предполагала первая оценка. Кроме того, все они оказались ниже уровня 50,0 п., который отделяет рост экономической активности от ее сокращения.

По состоянию на 17:00 мск снижались все отраслевые индексы Stoxx Europe 600, за исключением энергетики, которая прибавляла 2,61%. Наибольшую устойчивость также показывали традиционные защитные сектора, такие как ЖКХ (-0,19%), здравоохранение (-0,30%) и производство товаров первой необходимости (-0,66%). Главными аутсайдерами выступали производство товаров длительного пользования (-2,02%), производство материалов (-1,62%) и финансы (-1,57%).

Среди отдельных историй можно отметить снижение акций Yara International ASA (YAR.OL) на 3,5% после понижения их рейтинга со стороны Morgan Stanley. А бумаги норвежской энергетической компании Equinor ASA (EQNR), напротив, прибавляли 3,20% на фоне роста цен на энергоносители.

Отметим, что торги на рынке акций США сегодня не проводятся в связи с празднованием Дня труда.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 14,5 к прибыли за прошедший год (P/E) и с коэффициентом 11,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 31,2 % компаний индекса торгуются выше своей 50-дневной МА, 29,2 % торгуются выше своей 100-дневной МА, 24,2 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 972,02 п. (-0,42%), с нач. года -21,1%

Stoxx Europe 600 — 413,39 п. (-0,62%), с нач. года -15,3%

DAX — 12 760,78 п. (-2,22%), с нач. года -19,7%

FTSE 100 — 7 287,43 п. (+0,09%), с нач. года -1,6%

Нефть

Цены на нефть Brent и WTI весь день восстанавливались после снижения в середине прошлой недели, и к вечеру понедельника их рост превышал 3,5%. Поводом для оптимизма выступали ожидания того, что ОПЕК+ может сократить добычу на сегодняшнем заседании Министерского мониторингового комитета, о чем довольно давно предупреждала Саудовская Аравия.

Так и произошло: альянс решил сократить объем добычи нефти на 100 тыс. б/с в октябре, вернувшись к параметрам сделки, которые действовали в августе. Этим ОПЕК+ подчеркнул принципиальную готовность действовать, чтобы поддержать цены на нефть в области $100 за баррель.

Сегодня на открытии торгов биржевые цены на природный газ взлетели на нидерландской TTF на 30% относительно уровней закрытия пятницы, после чего отыграли примерно половину этого роста. Гипотетически, это – бычий фактор для нефти, т.к. дорогой газ вынуждает производителей электроэнергии переключаться на черное золото. Но, с другой стороны, энергетический кризис может погрузить Европу в глубокую рецессию, что приведет к общему снижению спроса на энергоносители.

На 21:15 мск:

Brent, $/бар. — 95,74 (+2,92%), с нач. года +23,1%

WTI, $/бар. — 88,83 (+2,26%), с нач. года +18,1%

Urals, $/бар. — 74,78 (+4,50%), с нач. года -2,6%

Золото, $/тр. унц. — 1 710,16 (-0,12%), с нач. года -6,5%

Серебро, $/тр. унц. — 18,16 (+0,67%), с нач. года -21,2%

Алюминий, $/т — 2 285,50 (+2,59%), с нач. года -18,6%

Медь, $/т — 7 653,50 (+1,15%), с нач. года -21,3%

Никель, $/т — 21 458,00 (-0,03%) с нач. года +3,4%

Валютный рынок

Рубль подешевел против доллара в понедельник, но прибавил в цене против евро и китайского юаня.

Торговый объем в паре доллар/рубль составил 96,8 млрд рублей по сравнению с 69,3 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 77,1 млрд рублей против 50,3 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 32,7 млрд рублей против 39,2 млрд рублей в предыдущий день.

В целом рубль отыгрывал динамику на внешнем рынке. Энергетический кризис в Европе давит на евро, при этом праздник в США (День труда) обуславливал низколиквидную торговлю долларом. Мы по-прежнему видим риски ослабления рубля к доллару до 62,00 в краткосрочной перспективе и ожидаем достижение 65 рублей за доллар осенью. Наш прогноз на конец года подразумевает курс ближе к 70,00.

На 21:15 мск:

EUR/USD — 0,9932 (-0,22%), с начала года -12,6%

GBP/USD — 1,1517 (+0,07%), с начала года -14,9%

USD/JPY — 140,56 (+0,26%), с начала года +22,1%

Индекс доллара — 109,801 (+0,24%), с начала года +14,8%

USD/RUB (Мосбиржа) — 60,87 (+0,48%), с начала года -19,0%

EUR/RUB (Мосбиржа) — 60,125 (-1,17%), с начала года -29,7%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба