10 сентября 2022 Открытие Шульгин Михаил

Российские акции уверенно выросли по итогам торгов в пятницу, 9 сентября. Меж тем по итогам недели индекс МосБиржи снизился на 1,84%. До этого четыре недели подряд мы наблюдали позитивную динамику. Индекс РТС за неделю снизился на 1,7%.

Внешний фон в пятницу был позитивным. Уверенно росли в цене акции на фондовых площадках в Европе и США. Нефть прибавляла к вечеру более 3%. Промышленные металлы дорожали, золото также прибавляло в цене на фоне минорной динамики доллара США.

Также поддержку российскому рынку оказало значительное расширение списка акций, которые с начала следующей недели будут по-прежнему недоступных «дружественным» нерезидентам и КИК.

Обзор важных для рынков событий недели с 12 по 18 сентября

На 19:00 мск:

Индекс МосБиржи — 2 426,06 п. (+1,50%), с нач. года -35,9%

Индекс РТС — 1 262,72 п. (+2,02%), с нач. года -20,9%

Дивидендная доходность индекса МосБиржи составляет 5,4 %. Индекс торгуется с коэффициентом 3,9 к прибыли за прошедший год (P/E) и с коэффициентом 3,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Московская биржа увеличила число акций, сделки с которыми с 12 сентября останутся недоступны для компаний россиян из недружественных стран, с 8 до 53, в список акций вошли в том числе «Русгидро», «Россети», «Сургутнефтегаз», «Норникель», «Татнефть», «Башнефть».

Первый уровень: AFLT, ALRS, FEES, FLOT, GAZP, ROSN, TRNFP, VTBR, HYDR, RSTI, RSTIP, IRAO, GMKN, TGKA, PLZL, TATN, TATNP, RNFT, MSNG.

Второй уровень: SNGS, SNGSP, MRKC, MRKP, MSRS, RASP, MRKZ, MRKU, MRKV, OGKB, MRKS.

Третий уровень: MFGS, MFGSP, LSNG, LSNGP, PMSB, PMSBP, BANE, BANEP, TGKB, TGKBP, SARE, SAREP, UNKL, SIBN, VSYD, VSYDP, DVEC, MRKK, UKUZ, TGKD, TGKDP, OMZZP, DASB.

Напомним, с 12 сентября Московская биржа предоставит возможность совершать операции на рынке акций клиентам-нерезидентам из стран, не являющихся недружественными, а также нерезидентам, находящимся под контролем российских юридических или физических лиц.

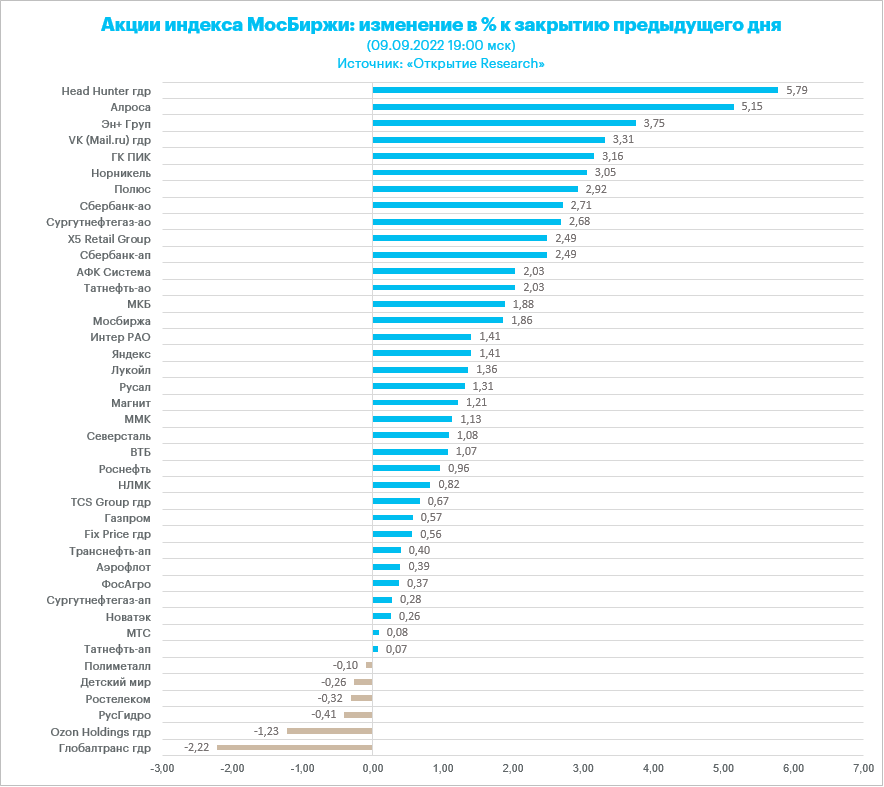

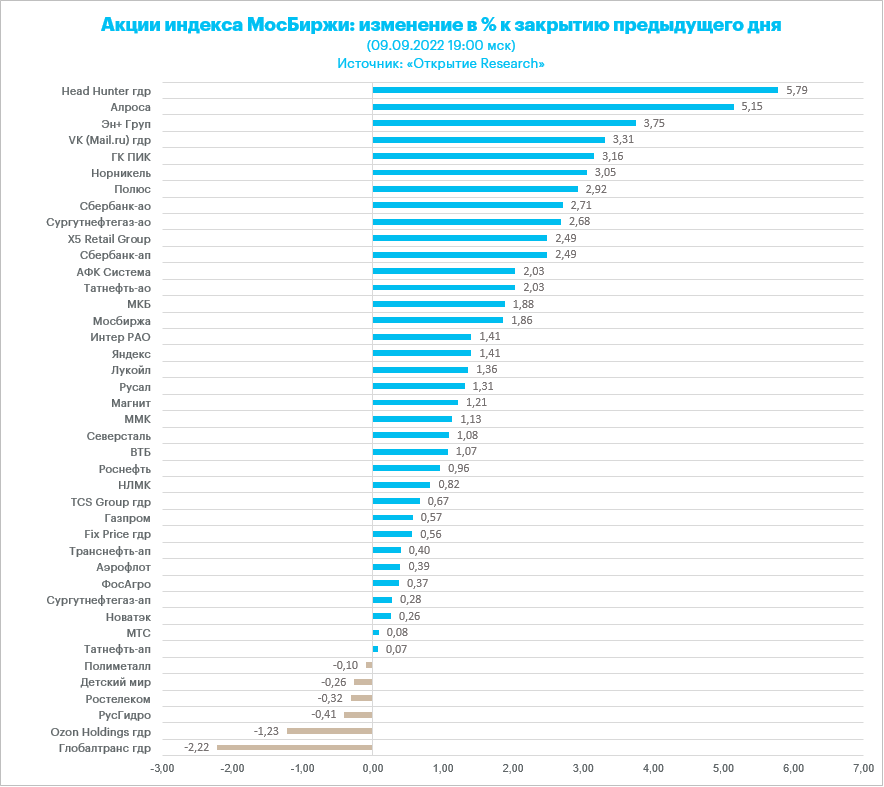

Итоги российского рынка

Из 10 отраслевых индексов 9 выросли и 1 снизился по итогам дня.

Аутсайдером дня стал индекс «Транспорта» (-0,13%). В этом статусе он второй день подряд. Внутри сектора ситуация зеркальная относительно итогов торгов в четверг, когда только расписки Globaltrans смогли завершить день в зеленой зоне (+1,1%), а остальные представители сектора в минусе. Теперь, наоборот, Globaltrans просел на 2,2% и единственным оказался в красной зоне. В лидерах роста в пятницу бумаги ДВМП (+1,35%). Они как раз были аутсайдерами в четверг.

Лидером роста стал индекс «Строительных компаний» (+2,76%). Все представители сектора завершили пятницу в плюсе, лидировали ГК «ПИК» (+3,2%) и «Самолет» (+2,3%).

По итогам дня из 41 акции индекса МосБиржи: 35 подорожали и 6 подешевели.

76,2 % компаний индекса торгуются выше своей 50-дневной МА, 73,8 % торгуются выше своей 100-дневной МА, 21,4 % торгуются выше своей 200-дневной МА.

Внешний фон

Вечером пятницы Stoxx Europe 600 уверенно рос, выйдя вверх из диапазона предыдущих шести торговых сессий. Индекс, так же, как и S&P 500, может закрыть в плюсе первую неделю из последних четырех.

Все сектора Stoxx Europe 600 росли: наилучшую динамику показывали ИТ, производство материалов и телекомы. Отставали ЖКХ, здравоохранение и производство товаров первой необходимости.

Похоже, что в развитых странах мысль о неизбежности дальнейшего роста процентных ставок больше не пугает инвесторов. Тем не менее, по данным EPFR Global, на которые ссылается Bank of America, европейские фонды акций фиксируют чистый отток капитала уже на протяжении 30 недель подряд.

По данным Citi, с конца июля аналитики чаще повышали прогнозы по прибыли европейских компаний, чем понижали, однако за последнюю неделю разница между числом повышений и понижений сильно сократилась.

Дивидендная доходность Stoxx Europe 600 составляет 3,4 %. Индекс торгуется с коэффициентом 14,8 к прибыли за прошедший год (P/E) и с коэффициентом 11,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 30,2 % компаний индекса торгуются выше своей 50-дневной МА, 27,9 % торгуются выше своей 100-дневной МА, 23,9 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 957,22 п. (+0,07%), с нач. года -22,3%

Stoxx Europe 600 — 420,37 п. (+1,52%), с нач. года -13,8%

DAX — 13 088,21 п. (+1,43%), с нач. года -17,6%

FTSE 100 — 7 351,07 п. (+1,23%), с нач. года -0,7%

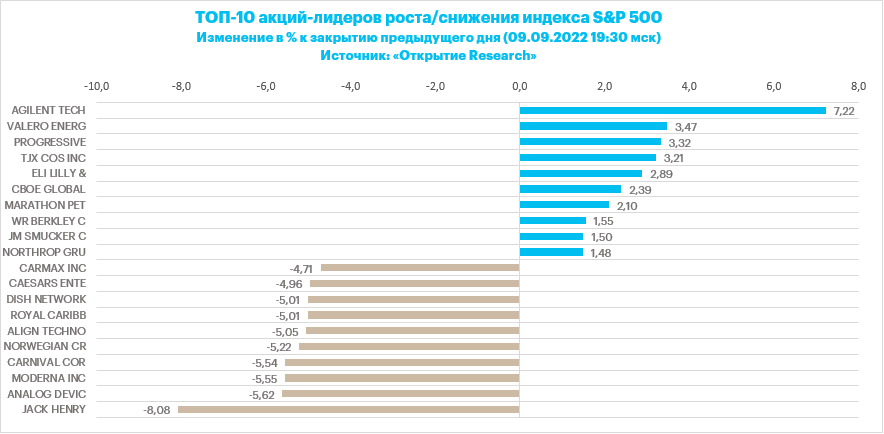

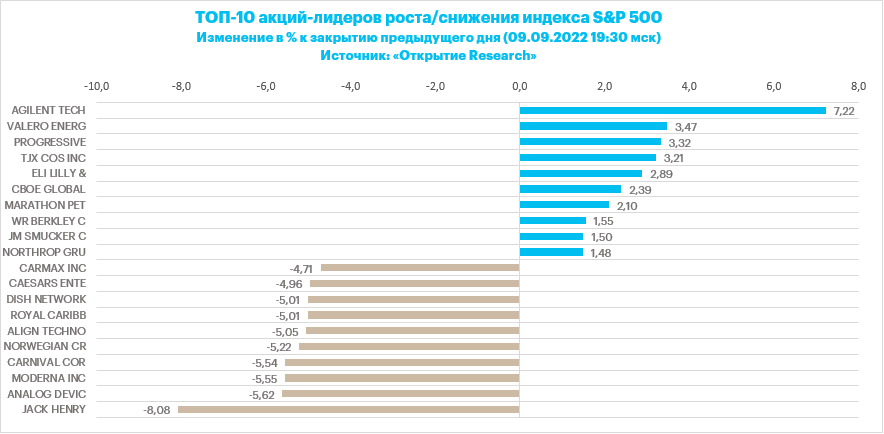

В первой половине торговой сессии пятницы, 9 августа, S&P 500 рос третий день подряд, пытаясь закрыть в плюсе первую неделю из последних четырех.

Компоненты S&P 500 показывали очень сильную динамику: по состоянию на 17:00 мск росли все 11 основных секторов индекса.

Наилучшую динамику показывали телекомы (+1,63%), энергетика (+1,61%) и ИТ (+1,36%). Отставали производство товаров первой необходимости (+0,24%), ЖКХ (+0,40%) и недвижимость (+0,54%).

За последние три с половиной недели S&P 500 отыграл 61,8% роста с минимумов июня до максимумов августа, и основная часть этого снижения была спровоцирована ястребиным выступлением главы ФРС Джерома Пауэлла на симпозиуме в Джексон-Хоул 26 августа. Теперь рынок акций США, похоже, нащупал точку опоры благодаря тому, что инвесторы свыклись с мыслью о неизбежности дальнейшего повышения ставок, и, похоже, заложили подобные ожидания в цены.

Впрочем, рыночные ожидания могут измениться в любую сторону 13 сентября, когда будут опубликованы данные по потребительской инфляции в США за август. Консенсус-прогноз предполагает ее рост на 8,1% г/г после роста на 8,5% г/г в июле.

Дивидендная доходность S&P 500 составляет 1,6 %. Индекс торгуется с коэффициентом 19,8 к прибыли за прошедший год (P/E) и с коэффициентом 16,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 55,5 % компаний индекса торгуются выше своей 50-дневной МА, 49,1 % торгуются выше своей 100-дневной МА, 36,0 % торгуются выше своей 200-дневной МА.

На 21:30 мск:

S&P 500 — 4 050,29 п. (+1,10%), с нач. года -15,0%

VIX — 22,88 п. (-0.73 пт), с нач. года +5.66 пт

MSCI World — 2 636,17 п. (+0,84%), с нач. года -18,4%

Нефть

Вечером пятницы цены на нефть уверенно росли. Котировки Brent завершают в минусе вторую неделю подряд, однако за вчера и сегодня им удалось отыграть около половины понесенных во вторник и среду потерь.

Утром четверга ноябрьский фьючерс на Brent опускался до минимального уровня с конца января. Рынок остается в устойчивом даунтренде уже три месяца подряд: инвесторы опасаются, что повышение ставок ведущими центробанками мира спровоцирует глобальную рецессию, Китай продолжает придерживаться политики нулевой терпимости к Covid, а дополнительным медвежьим фактором выступает укрепление доллара.

На этой неделе ОПЕК+ объявил о сокращении добычи нефти в октябре на 100 тыс. б/с. С одной стороны, эта цифра находится в пределах статистической погрешности, а с другой – альянс подает рынку сигнал о намерении предотвратить дальнейшее сползание цен.

Кроме того, президент РФ Владимир Путин пообещал прекратить поставки нефти странам, которые поддержат установление потолка цен на российские энергоносители. Однако ни одно из этих событий пока не смогло оказать рынку существенной поддержки.

На 19:45 мск:

Brent, $/бар. — 92,83 (+4,13%), с нач. года +19,3%

WTI, $/бар. — 87,11 (+4,27%), с нач. года +15,8%

Urals, $/бар. — 71,57 (+5,16%), с нач. года -6,8%

Золото, $/тр. унц. — 1 719,22 (+0,63%), с нач. года -6,0%

Серебро, $/тр. унц. — 18,83 (+1,61%), с нач. года -18,3%

Алюминий, $/т — 2 288,00 (+2,59%), с нач. года -18,5%

Медь, $/т — 7 869,50 (+1,15%), с нач. года -19,0%

Никель, $/т — 23 085,00 (-0,03%) с нач. года +11,2%

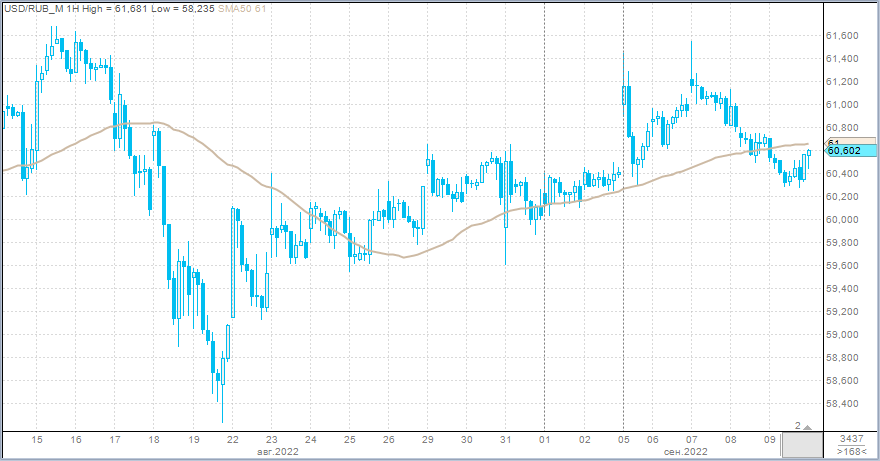

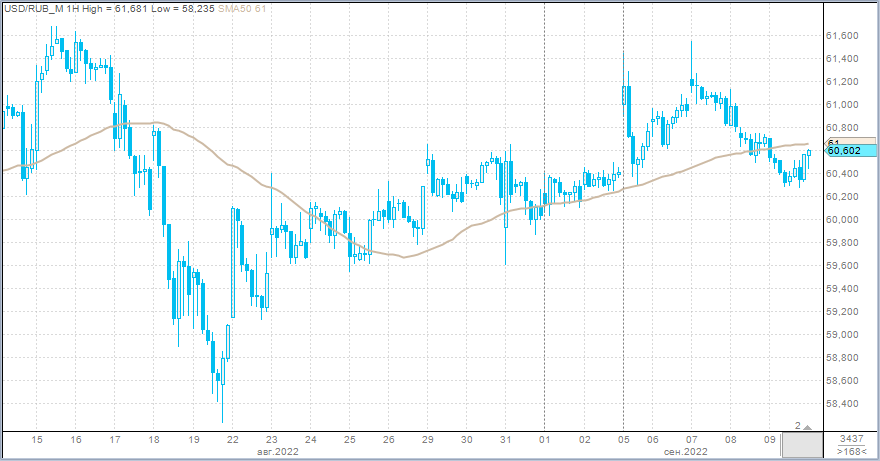

Валютный рынок

Рубль в пятницу укрепился к доллару, подешевел к евро (что соответствовало динамике на внешнем валютном рынке) и практически не изменился к юаню.

Торговый объем в паре доллар/рубль составил 69,8 млрд рублей по сравнению с 68 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 41,7 млрд рублей против 43,4 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 28 млрд рублей против 33 млрд рублей в предыдущий день. Минимальный торговый объем с 18 июля. На рынке свопов с юанем также наблюдаем плавное снижение объемов: в конце августа было 355 млрд, а теперь чуть выше 200 млрд рублей.

На следующей неделе мы можем увидеть колебания USDRUB в диапазоне 60-59 на фоне приближения сентябрьского налогового периода. Нефть пока не спешит задерживаться ниже $90 за баррель (Brent), что позитивно для российской валюты. Навес предложения экспортеров остается сопоставимым с январем текущего года (в августе нетто-продажи крупных экспортеров составили $20,3 млрд). При этом в правительстве, видимо, никак не могут найти консенсуса по вопросу нового бюджетного правила. Очевидно, что Минфин и Минэко по-разному смотрят на этот вопрос. В отличие от Антона Силуанова Максимум Орешкин считает, что резервы нужно хранить в рублях, а не в юанях. Соответственно, USDRUB, который на этой неделе оказался неспособным проверить на прочность 62,00, теперь имеет основания протестировать психологический уровень 60,00.

На 19:45 мск:

EUR/USD — 1,0044 (+0,47%), с начала года -11,7%

GBP/USD — 1,1595 (+0,79%), с начала года -14,3%

USD/JPY — 142,65 (-1,01%), с начала года +24,0%

Индекс доллара — 109,006 (-0,64%), с начала года +13,9%

USD/RUB (Мосбиржа) — 60,6 (-0,21%), с начала года -19,4%

EUR/RUB (Мосбиржа) — 60,9675 (+0,98%), с начала года -28,7%

Внешний фон в пятницу был позитивным. Уверенно росли в цене акции на фондовых площадках в Европе и США. Нефть прибавляла к вечеру более 3%. Промышленные металлы дорожали, золото также прибавляло в цене на фоне минорной динамики доллара США.

Также поддержку российскому рынку оказало значительное расширение списка акций, которые с начала следующей недели будут по-прежнему недоступных «дружественным» нерезидентам и КИК.

Обзор важных для рынков событий недели с 12 по 18 сентября

На 19:00 мск:

Индекс МосБиржи — 2 426,06 п. (+1,50%), с нач. года -35,9%

Индекс РТС — 1 262,72 п. (+2,02%), с нач. года -20,9%

Дивидендная доходность индекса МосБиржи составляет 5,4 %. Индекс торгуется с коэффициентом 3,9 к прибыли за прошедший год (P/E) и с коэффициентом 3,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Главные новости

Московская биржа увеличила число акций, сделки с которыми с 12 сентября останутся недоступны для компаний россиян из недружественных стран, с 8 до 53, в список акций вошли в том числе «Русгидро», «Россети», «Сургутнефтегаз», «Норникель», «Татнефть», «Башнефть».

Первый уровень: AFLT, ALRS, FEES, FLOT, GAZP, ROSN, TRNFP, VTBR, HYDR, RSTI, RSTIP, IRAO, GMKN, TGKA, PLZL, TATN, TATNP, RNFT, MSNG.

Второй уровень: SNGS, SNGSP, MRKC, MRKP, MSRS, RASP, MRKZ, MRKU, MRKV, OGKB, MRKS.

Третий уровень: MFGS, MFGSP, LSNG, LSNGP, PMSB, PMSBP, BANE, BANEP, TGKB, TGKBP, SARE, SAREP, UNKL, SIBN, VSYD, VSYDP, DVEC, MRKK, UKUZ, TGKD, TGKDP, OMZZP, DASB.

Напомним, с 12 сентября Московская биржа предоставит возможность совершать операции на рынке акций клиентам-нерезидентам из стран, не являющихся недружественными, а также нерезидентам, находящимся под контролем российских юридических или физических лиц.

Итоги российского рынка

Из 10 отраслевых индексов 9 выросли и 1 снизился по итогам дня.

Аутсайдером дня стал индекс «Транспорта» (-0,13%). В этом статусе он второй день подряд. Внутри сектора ситуация зеркальная относительно итогов торгов в четверг, когда только расписки Globaltrans смогли завершить день в зеленой зоне (+1,1%), а остальные представители сектора в минусе. Теперь, наоборот, Globaltrans просел на 2,2% и единственным оказался в красной зоне. В лидерах роста в пятницу бумаги ДВМП (+1,35%). Они как раз были аутсайдерами в четверг.

Лидером роста стал индекс «Строительных компаний» (+2,76%). Все представители сектора завершили пятницу в плюсе, лидировали ГК «ПИК» (+3,2%) и «Самолет» (+2,3%).

По итогам дня из 41 акции индекса МосБиржи: 35 подорожали и 6 подешевели.

76,2 % компаний индекса торгуются выше своей 50-дневной МА, 73,8 % торгуются выше своей 100-дневной МА, 21,4 % торгуются выше своей 200-дневной МА.

Внешний фон

Вечером пятницы Stoxx Europe 600 уверенно рос, выйдя вверх из диапазона предыдущих шести торговых сессий. Индекс, так же, как и S&P 500, может закрыть в плюсе первую неделю из последних четырех.

Все сектора Stoxx Europe 600 росли: наилучшую динамику показывали ИТ, производство материалов и телекомы. Отставали ЖКХ, здравоохранение и производство товаров первой необходимости.

Похоже, что в развитых странах мысль о неизбежности дальнейшего роста процентных ставок больше не пугает инвесторов. Тем не менее, по данным EPFR Global, на которые ссылается Bank of America, европейские фонды акций фиксируют чистый отток капитала уже на протяжении 30 недель подряд.

По данным Citi, с конца июля аналитики чаще повышали прогнозы по прибыли европейских компаний, чем понижали, однако за последнюю неделю разница между числом повышений и понижений сильно сократилась.

Дивидендная доходность Stoxx Europe 600 составляет 3,4 %. Индекс торгуется с коэффициентом 14,8 к прибыли за прошедший год (P/E) и с коэффициентом 11,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 30,2 % компаний индекса торгуются выше своей 50-дневной МА, 27,9 % торгуются выше своей 100-дневной МА, 23,9 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 957,22 п. (+0,07%), с нач. года -22,3%

Stoxx Europe 600 — 420,37 п. (+1,52%), с нач. года -13,8%

DAX — 13 088,21 п. (+1,43%), с нач. года -17,6%

FTSE 100 — 7 351,07 п. (+1,23%), с нач. года -0,7%

В первой половине торговой сессии пятницы, 9 августа, S&P 500 рос третий день подряд, пытаясь закрыть в плюсе первую неделю из последних четырех.

Компоненты S&P 500 показывали очень сильную динамику: по состоянию на 17:00 мск росли все 11 основных секторов индекса.

Наилучшую динамику показывали телекомы (+1,63%), энергетика (+1,61%) и ИТ (+1,36%). Отставали производство товаров первой необходимости (+0,24%), ЖКХ (+0,40%) и недвижимость (+0,54%).

За последние три с половиной недели S&P 500 отыграл 61,8% роста с минимумов июня до максимумов августа, и основная часть этого снижения была спровоцирована ястребиным выступлением главы ФРС Джерома Пауэлла на симпозиуме в Джексон-Хоул 26 августа. Теперь рынок акций США, похоже, нащупал точку опоры благодаря тому, что инвесторы свыклись с мыслью о неизбежности дальнейшего повышения ставок, и, похоже, заложили подобные ожидания в цены.

Впрочем, рыночные ожидания могут измениться в любую сторону 13 сентября, когда будут опубликованы данные по потребительской инфляции в США за август. Консенсус-прогноз предполагает ее рост на 8,1% г/г после роста на 8,5% г/г в июле.

Дивидендная доходность S&P 500 составляет 1,6 %. Индекс торгуется с коэффициентом 19,8 к прибыли за прошедший год (P/E) и с коэффициентом 16,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 55,5 % компаний индекса торгуются выше своей 50-дневной МА, 49,1 % торгуются выше своей 100-дневной МА, 36,0 % торгуются выше своей 200-дневной МА.

На 21:30 мск:

S&P 500 — 4 050,29 п. (+1,10%), с нач. года -15,0%

VIX — 22,88 п. (-0.73 пт), с нач. года +5.66 пт

MSCI World — 2 636,17 п. (+0,84%), с нач. года -18,4%

Нефть

Вечером пятницы цены на нефть уверенно росли. Котировки Brent завершают в минусе вторую неделю подряд, однако за вчера и сегодня им удалось отыграть около половины понесенных во вторник и среду потерь.

Утром четверга ноябрьский фьючерс на Brent опускался до минимального уровня с конца января. Рынок остается в устойчивом даунтренде уже три месяца подряд: инвесторы опасаются, что повышение ставок ведущими центробанками мира спровоцирует глобальную рецессию, Китай продолжает придерживаться политики нулевой терпимости к Covid, а дополнительным медвежьим фактором выступает укрепление доллара.

На этой неделе ОПЕК+ объявил о сокращении добычи нефти в октябре на 100 тыс. б/с. С одной стороны, эта цифра находится в пределах статистической погрешности, а с другой – альянс подает рынку сигнал о намерении предотвратить дальнейшее сползание цен.

Кроме того, президент РФ Владимир Путин пообещал прекратить поставки нефти странам, которые поддержат установление потолка цен на российские энергоносители. Однако ни одно из этих событий пока не смогло оказать рынку существенной поддержки.

На 19:45 мск:

Brent, $/бар. — 92,83 (+4,13%), с нач. года +19,3%

WTI, $/бар. — 87,11 (+4,27%), с нач. года +15,8%

Urals, $/бар. — 71,57 (+5,16%), с нач. года -6,8%

Золото, $/тр. унц. — 1 719,22 (+0,63%), с нач. года -6,0%

Серебро, $/тр. унц. — 18,83 (+1,61%), с нач. года -18,3%

Алюминий, $/т — 2 288,00 (+2,59%), с нач. года -18,5%

Медь, $/т — 7 869,50 (+1,15%), с нач. года -19,0%

Никель, $/т — 23 085,00 (-0,03%) с нач. года +11,2%

Валютный рынок

Рубль в пятницу укрепился к доллару, подешевел к евро (что соответствовало динамике на внешнем валютном рынке) и практически не изменился к юаню.

Торговый объем в паре доллар/рубль составил 69,8 млрд рублей по сравнению с 68 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 41,7 млрд рублей против 43,4 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 28 млрд рублей против 33 млрд рублей в предыдущий день. Минимальный торговый объем с 18 июля. На рынке свопов с юанем также наблюдаем плавное снижение объемов: в конце августа было 355 млрд, а теперь чуть выше 200 млрд рублей.

На следующей неделе мы можем увидеть колебания USDRUB в диапазоне 60-59 на фоне приближения сентябрьского налогового периода. Нефть пока не спешит задерживаться ниже $90 за баррель (Brent), что позитивно для российской валюты. Навес предложения экспортеров остается сопоставимым с январем текущего года (в августе нетто-продажи крупных экспортеров составили $20,3 млрд). При этом в правительстве, видимо, никак не могут найти консенсуса по вопросу нового бюджетного правила. Очевидно, что Минфин и Минэко по-разному смотрят на этот вопрос. В отличие от Антона Силуанова Максимум Орешкин считает, что резервы нужно хранить в рублях, а не в юанях. Соответственно, USDRUB, который на этой неделе оказался неспособным проверить на прочность 62,00, теперь имеет основания протестировать психологический уровень 60,00.

На 19:45 мск:

EUR/USD — 1,0044 (+0,47%), с начала года -11,7%

GBP/USD — 1,1595 (+0,79%), с начала года -14,3%

USD/JPY — 142,65 (-1,01%), с начала года +24,0%

Индекс доллара — 109,006 (-0,64%), с начала года +13,9%

USD/RUB (Мосбиржа) — 60,6 (-0,21%), с начала года -19,4%

EUR/RUB (Мосбиржа) — 60,9675 (+0,98%), с начала года -28,7%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба