Иена укрепляется. Реакция на повышение риска валютной интервенции Банка Японии

Доллар подорожал на фоне роста доходностей трежерис. ФРС предстоит долгий путь, чтобы взять инфляцию под контроль.

Рост объемов торгов в парах USDRUB и CNYRUB указывает на то, что экспортеры РФ увеличили продажи валюты.

Валюты G10

Доллар укрепился против всех валют Большой десятки во вторник после публикации данных по инфляции в США за август. Швейцарский франк и японская иена — коллеги доллара по статусу защитных валют, подешевели наименее значительно, но при этом потеряли в цене 0,8% и 1,2% соответственно. Аутсайдерами группы G10 стали валюты товарно-сырьевого блока: норвежская крона (-2,6%), австралийский доллар (-2,3%), новозеландский доллар (-2,3%), отражая падение цен на нефть и другие сырьевые товары.

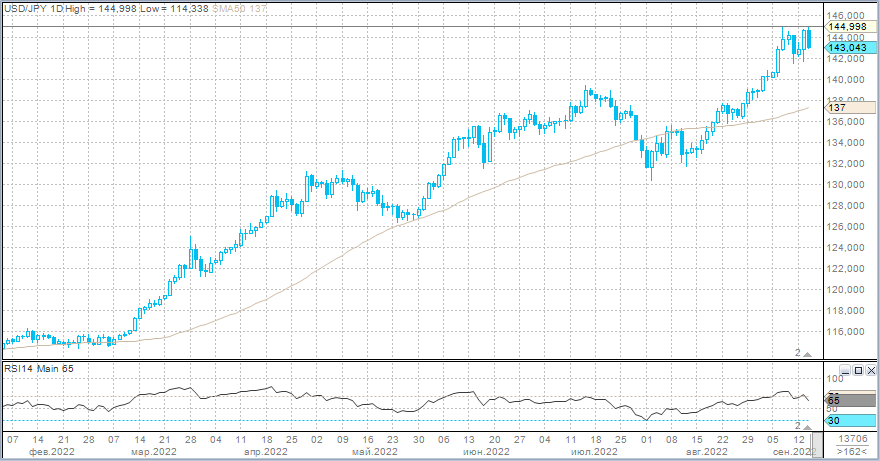

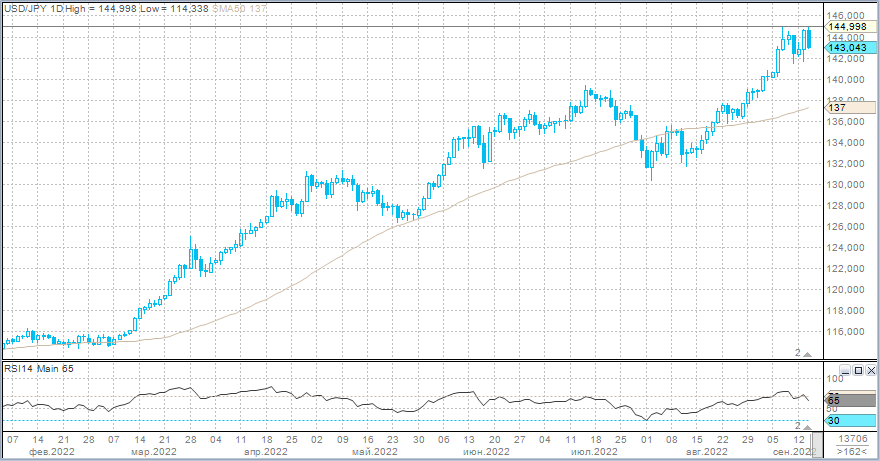

Утром в среду, 14 сентября, иена укреплялась к доллару на 0,6% и была лидером роста среди основных валют. Драйвером укрепления иены стало сообщение издания Nikkei о том, что Банк Японии проводит проверку участников валютного рынка на корректность формирования курса. Регулятор повысил бдительность и еще на одну ступень приблизился к валютным интервенциям в поддержку курса иены. Это, как минимум отпугнуло краткосрочных спекулянтов. Курс USDJPY на прошлой неделе достиг 24-летнего максимума 144,99, затем скорректировался до 141,5, а сегодня на ранних торгах вновь поднимался до 144,99. После сообщения Nikkei о проверке курса котировки снизились до 143,64. Напомним, к примеру, в сентябре 2010 года валютная интервенция японских финансовых властей последовала более чем через месяц после того, как ЦБ провел проверку курса. В 2016 году регулятор также проводил проверку, но интервенции вслед за этим так и не последовало.

Отметим, что доходность 10-летних гособлигаций Японии впервые с 17 июня выросла до 0,25%. Это верхний предел допустимого показателя доходностей этих бумаг. Банк Японии ограничивает рост выше этого значения. Банк Японии увеличил объёмы покупок облигаций со сроком погашения от 5 до 10 лет до 550 млрд иен (на 50 млрд иен больше запланированного объема). Хеджфонды летом увеличили ставку на то, что японскому регулятору придется скорректировать свою стимулирующую политику на фоне глобального роста процентных ставок. Но этого не произошло. Мы видим сигналы того, что спекуляции на тему повышения лимита роста доходностей — возвращаются. Опять хеджфонды активизировались, считая, что Банк Японии будет вынужден, как минимум повысить предел допустимой доходности десятилеток.

Доходность 2-летних нот Казначейства США выросла сегодня до 3,798%. Это новый максимум с ноября 2007 года, почти 15-летний максимум. Доходность 10-летних облигаций выросла до 3,455%. Это максимум с июня и всего немногим ниже летнего пика 3,496%, что было максимумом с апреля 2011 года.

Доходности в США выросли в качестве реакции на опубликованный накануне отчет по потребительской инфляции. Индекс потребительских цен в США в августе вырос по сравнению с июлем на 0,1% и на 8,3% относительно августа 2021 года. Данные оказались выше прогнозных оценок опрошенных Bloomberg экономистов, которые подразумевали -0,1% м/м и +8,1% г/г. Базовая потребительская инфляция, которая рассчитывается без учета высоко волатильных статей типа энергоносителей и продуктов питания, также превзошла прогнозные оценки. Core CPI в. базисе месяц к месяцу вырос на 0,6% (прогноз +0,3% м/м, в июле было +0,3% м/м). В базисе год к году core CPI вырос на 6,3% г/г (прогноз +6,1% г/г, в июле +5,9% г/г).

Рост зарплат, похоже, теперь является главным драйвером инфляции в США. Чиновники ФРС неоднократно высказывали обеспокоенность инфляционной спиралью, когда рост зарплат автоматически повышает инфляцию. Поэтому рынок фьючерсов отреагировал смещением ожиданий пиковой ставки с 4% в первом квартале 2023 года до 4,4%. Вероятность повышения в сентябре ставки сразу на 100 б.п. возросла до 40% (неделю назад 0%).

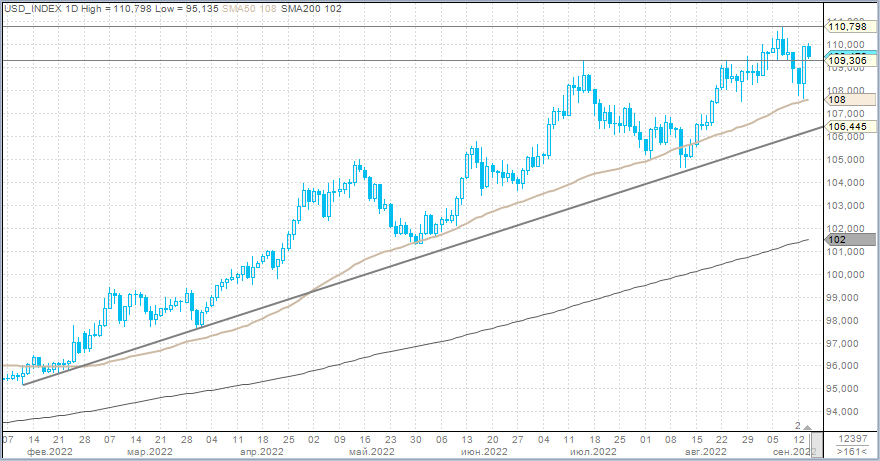

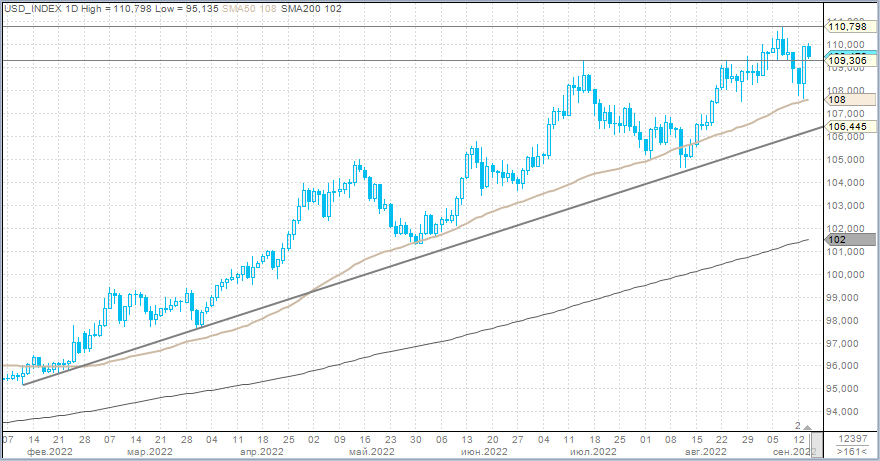

На наш взгляд, индекс доллара сохраняет потенциал обновления 20-летнего максимума, сформированного на прошлой неделе на уровне 110,8 п. Считаем, что показатель может продемонстрировать рост выше 112 пунктов в обозримом будущем.

Российский рубль

Рубль утром в среду незначительно укреплялся против доллара, евро и китайского юаня. Российская валюта игнорировала укрепление доллара на внешнем валютном рынке, а также снижение цен на нефть. При этом возросли объемы в парах USDRUB и CNYRUB. Это указывает на то, что более активно стали продавать валюту экспортеры, что обусловлено приближением сентябрьского налогового периода.

Во вторник:

Торговый объем в паре доллар/рубль составил 85,7 млрд рублей по сравнению с 78,3 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 44,8 млрд рублей против 40,7 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 46 млрд рублей против 40,4 млрд рублей в предыдущий день.

В среду торговый объем первого часа торгов ликвидной секции (с 10 до 11 утра мск) в паре USDRUB составил 13,7 млрд рублей — аналогичная картина была в первый час торгов в понедельник. Торговый объем первого ликвидного часа торгов в паре EURRUB составил 9,5 млрд рублей — максимум для этого периода с 9 сентября. Торговый объем первого ликвидного часа торгов в паре CNYRUB составил 7,3 млрд рублей — чуть ниже, чем в первый ликвидный час торгов в понедельник (8,4 млрд рублей).

Мы в начале недели в наших валютных комментариях указывали, что на этой неделе USDRUB может войти в диапазон 60–59 рублей за доллар. Воплощение в реальность этих ожиданий мы и наблюдаем. При этом в целом сохраняется с августа диапазон 58–62 рубля за доллар. Пока мы не видим драйверов, способных выбить курс из этих границ.

Доллар подорожал на фоне роста доходностей трежерис. ФРС предстоит долгий путь, чтобы взять инфляцию под контроль.

Рост объемов торгов в парах USDRUB и CNYRUB указывает на то, что экспортеры РФ увеличили продажи валюты.

Валюты G10

Доллар укрепился против всех валют Большой десятки во вторник после публикации данных по инфляции в США за август. Швейцарский франк и японская иена — коллеги доллара по статусу защитных валют, подешевели наименее значительно, но при этом потеряли в цене 0,8% и 1,2% соответственно. Аутсайдерами группы G10 стали валюты товарно-сырьевого блока: норвежская крона (-2,6%), австралийский доллар (-2,3%), новозеландский доллар (-2,3%), отражая падение цен на нефть и другие сырьевые товары.

Утром в среду, 14 сентября, иена укреплялась к доллару на 0,6% и была лидером роста среди основных валют. Драйвером укрепления иены стало сообщение издания Nikkei о том, что Банк Японии проводит проверку участников валютного рынка на корректность формирования курса. Регулятор повысил бдительность и еще на одну ступень приблизился к валютным интервенциям в поддержку курса иены. Это, как минимум отпугнуло краткосрочных спекулянтов. Курс USDJPY на прошлой неделе достиг 24-летнего максимума 144,99, затем скорректировался до 141,5, а сегодня на ранних торгах вновь поднимался до 144,99. После сообщения Nikkei о проверке курса котировки снизились до 143,64. Напомним, к примеру, в сентябре 2010 года валютная интервенция японских финансовых властей последовала более чем через месяц после того, как ЦБ провел проверку курса. В 2016 году регулятор также проводил проверку, но интервенции вслед за этим так и не последовало.

Отметим, что доходность 10-летних гособлигаций Японии впервые с 17 июня выросла до 0,25%. Это верхний предел допустимого показателя доходностей этих бумаг. Банк Японии ограничивает рост выше этого значения. Банк Японии увеличил объёмы покупок облигаций со сроком погашения от 5 до 10 лет до 550 млрд иен (на 50 млрд иен больше запланированного объема). Хеджфонды летом увеличили ставку на то, что японскому регулятору придется скорректировать свою стимулирующую политику на фоне глобального роста процентных ставок. Но этого не произошло. Мы видим сигналы того, что спекуляции на тему повышения лимита роста доходностей — возвращаются. Опять хеджфонды активизировались, считая, что Банк Японии будет вынужден, как минимум повысить предел допустимой доходности десятилеток.

Доходность 2-летних нот Казначейства США выросла сегодня до 3,798%. Это новый максимум с ноября 2007 года, почти 15-летний максимум. Доходность 10-летних облигаций выросла до 3,455%. Это максимум с июня и всего немногим ниже летнего пика 3,496%, что было максимумом с апреля 2011 года.

Доходности в США выросли в качестве реакции на опубликованный накануне отчет по потребительской инфляции. Индекс потребительских цен в США в августе вырос по сравнению с июлем на 0,1% и на 8,3% относительно августа 2021 года. Данные оказались выше прогнозных оценок опрошенных Bloomberg экономистов, которые подразумевали -0,1% м/м и +8,1% г/г. Базовая потребительская инфляция, которая рассчитывается без учета высоко волатильных статей типа энергоносителей и продуктов питания, также превзошла прогнозные оценки. Core CPI в. базисе месяц к месяцу вырос на 0,6% (прогноз +0,3% м/м, в июле было +0,3% м/м). В базисе год к году core CPI вырос на 6,3% г/г (прогноз +6,1% г/г, в июле +5,9% г/г).

Рост зарплат, похоже, теперь является главным драйвером инфляции в США. Чиновники ФРС неоднократно высказывали обеспокоенность инфляционной спиралью, когда рост зарплат автоматически повышает инфляцию. Поэтому рынок фьючерсов отреагировал смещением ожиданий пиковой ставки с 4% в первом квартале 2023 года до 4,4%. Вероятность повышения в сентябре ставки сразу на 100 б.п. возросла до 40% (неделю назад 0%).

На наш взгляд, индекс доллара сохраняет потенциал обновления 20-летнего максимума, сформированного на прошлой неделе на уровне 110,8 п. Считаем, что показатель может продемонстрировать рост выше 112 пунктов в обозримом будущем.

Российский рубль

Рубль утром в среду незначительно укреплялся против доллара, евро и китайского юаня. Российская валюта игнорировала укрепление доллара на внешнем валютном рынке, а также снижение цен на нефть. При этом возросли объемы в парах USDRUB и CNYRUB. Это указывает на то, что более активно стали продавать валюту экспортеры, что обусловлено приближением сентябрьского налогового периода.

Во вторник:

Торговый объем в паре доллар/рубль составил 85,7 млрд рублей по сравнению с 78,3 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 44,8 млрд рублей против 40,7 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 46 млрд рублей против 40,4 млрд рублей в предыдущий день.

В среду торговый объем первого часа торгов ликвидной секции (с 10 до 11 утра мск) в паре USDRUB составил 13,7 млрд рублей — аналогичная картина была в первый час торгов в понедельник. Торговый объем первого ликвидного часа торгов в паре EURRUB составил 9,5 млрд рублей — максимум для этого периода с 9 сентября. Торговый объем первого ликвидного часа торгов в паре CNYRUB составил 7,3 млрд рублей — чуть ниже, чем в первый ликвидный час торгов в понедельник (8,4 млрд рублей).

Мы в начале недели в наших валютных комментариях указывали, что на этой неделе USDRUB может войти в диапазон 60–59 рублей за доллар. Воплощение в реальность этих ожиданий мы и наблюдаем. При этом в целом сохраняется с августа диапазон 58–62 рубля за доллар. Пока мы не видим драйверов, способных выбить курс из этих границ.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба