23 сентября 2022 investing.com Крамер Майкл

• Доходность 2-летних казначейских облигаций США подскочила выше 4% после заседания FOMC.

• Теперь доходность, вероятно, нацелится на 4,5%.

• Это должно обернуться сильным всплеском волатильности на фондовом рынке.

Доходность 2-летних казначейских облигаций США поднялась выше 4% после заседания Комитета по операциям на открытом рынке (FOMC) ФРС, состоявшегося 21 сентября, и не исключено, что этот рост продолжится. По итогам этого заседания было раскрыто множество деталей и намечен потенциальный курс денежно-кредитной политики на оставшуюся часть 2022 год и 2023 год. Этот курс оказался более «ястребиным», чем ожидалось, создав условия для скорого пробоя доходностью 2-летних трежерис уровня 4,5%.

Доходность сейчас всего-навсего догоняет фьючерсы на ставку по федеральным фондам ФРС на декабрь 2023 года. Она двигалась практически в унисон с декабрьским контрактом начиная с августа с отставанием примерно на 20 базисных пунктов.

Доходность 2-леток в сопоставлении с декабрьским контрактом

Если рынок верит экономическим прогнозам FOMC, и ставка по федеральным фондам «овернайт» действительно поднимется в сторону 4,6%, то и декабрьским контрактам со временем нужно будет вырасти до уровня 4,6%. Исходя из текущего спреда между 2-летней доходностью и декабрьскими фьючерсами, доходность должна приблизиться к 4,4–4,5%.

Технический пробой

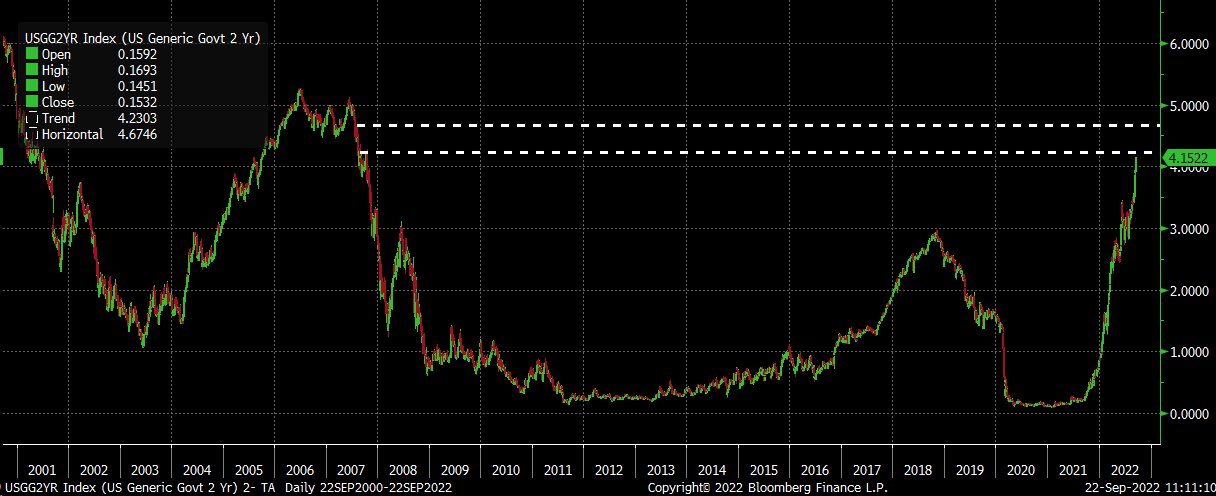

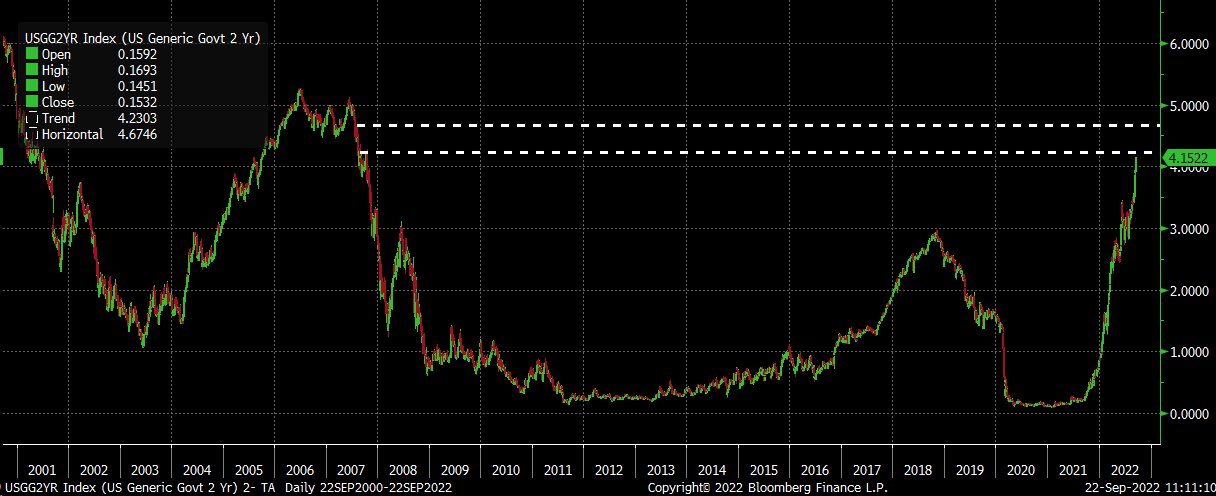

Графики тоже указывают на вероятность дальнейшего повышения доходности 2-летних трежерис с текущего уровня около 4,15%. У них на пути стоит лишь один технический уровень сопротивления в районе 4,25% и совсем отсутствует естественное сопротивление до тех пор, пока доходность не доберется приблизительно до 4,65%. Такой широкий диапазон сопротивления связан с высокими темпами снижения доходности в 2007 году, когда инвесторы начали закладывать в котировках возрастающий риск рецессии.

Доходность 2-летних казначейских облигаций США

Усиление волатильности

Повышение доходности на коротком конце кривой доходности в целом негативно отразится на акциях вследствие увеличения кредитных спредов. Соотношение биржевых фондов iShares 1-3 Year Treasury Bond ETF (NASDAQ:SHY) и iShares iBoxx High Yield Corp Bond ETF (NYSE:HYG) имитирует спред по Markit CDX High Yield Index. При сопоставлении с VIX это соотношение показывает, что при росте спредов по высокодоходным облигациям индекс волатильности тоже повышается, а это говорит о росте волатильности на фондовом рынке.

SHY, HYG – дневной таймфрейм

Повышение волатильности — это, разумеется, неприятный фактор для фондового рынка в целом и для акций с высоким бета-коэффициентом. К сожалению, некоторые из этих акций уже сильно пострадали, например бумаги компаний, ставших фаворитами инвесторов во время пандемии.

Многие из этих акций уже резко снизились, даже хотя их оценки сейчас больше соответствуют действительности, чем примерно год назад. Если на рынке в краткосрочном периоде действительно произойдет всплеск волатильности, эти акции окажутся уязвимыми.

В течение следующих нескольких недель доходность 2-летних трежерис, похоже, продолжит активно повышаться, а это с большой долей вероятности скажется на рынке акций, вызвав повышение волатильности и снижение котировок.

• Теперь доходность, вероятно, нацелится на 4,5%.

• Это должно обернуться сильным всплеском волатильности на фондовом рынке.

Доходность 2-летних казначейских облигаций США поднялась выше 4% после заседания Комитета по операциям на открытом рынке (FOMC) ФРС, состоявшегося 21 сентября, и не исключено, что этот рост продолжится. По итогам этого заседания было раскрыто множество деталей и намечен потенциальный курс денежно-кредитной политики на оставшуюся часть 2022 год и 2023 год. Этот курс оказался более «ястребиным», чем ожидалось, создав условия для скорого пробоя доходностью 2-летних трежерис уровня 4,5%.

Доходность сейчас всего-навсего догоняет фьючерсы на ставку по федеральным фондам ФРС на декабрь 2023 года. Она двигалась практически в унисон с декабрьским контрактом начиная с августа с отставанием примерно на 20 базисных пунктов.

Доходность 2-леток в сопоставлении с декабрьским контрактом

Если рынок верит экономическим прогнозам FOMC, и ставка по федеральным фондам «овернайт» действительно поднимется в сторону 4,6%, то и декабрьским контрактам со временем нужно будет вырасти до уровня 4,6%. Исходя из текущего спреда между 2-летней доходностью и декабрьскими фьючерсами, доходность должна приблизиться к 4,4–4,5%.

Технический пробой

Графики тоже указывают на вероятность дальнейшего повышения доходности 2-летних трежерис с текущего уровня около 4,15%. У них на пути стоит лишь один технический уровень сопротивления в районе 4,25% и совсем отсутствует естественное сопротивление до тех пор, пока доходность не доберется приблизительно до 4,65%. Такой широкий диапазон сопротивления связан с высокими темпами снижения доходности в 2007 году, когда инвесторы начали закладывать в котировках возрастающий риск рецессии.

Доходность 2-летних казначейских облигаций США

Усиление волатильности

Повышение доходности на коротком конце кривой доходности в целом негативно отразится на акциях вследствие увеличения кредитных спредов. Соотношение биржевых фондов iShares 1-3 Year Treasury Bond ETF (NASDAQ:SHY) и iShares iBoxx High Yield Corp Bond ETF (NYSE:HYG) имитирует спред по Markit CDX High Yield Index. При сопоставлении с VIX это соотношение показывает, что при росте спредов по высокодоходным облигациям индекс волатильности тоже повышается, а это говорит о росте волатильности на фондовом рынке.

SHY, HYG – дневной таймфрейм

Повышение волатильности — это, разумеется, неприятный фактор для фондового рынка в целом и для акций с высоким бета-коэффициентом. К сожалению, некоторые из этих акций уже сильно пострадали, например бумаги компаний, ставших фаворитами инвесторов во время пандемии.

Многие из этих акций уже резко снизились, даже хотя их оценки сейчас больше соответствуют действительности, чем примерно год назад. Если на рынке в краткосрочном периоде действительно произойдет всплеск волатильности, эти акции окажутся уязвимыми.

В течение следующих нескольких недель доходность 2-летних трежерис, похоже, продолжит активно повышаться, а это с большой долей вероятности скажется на рынке акций, вызвав повышение волатильности и снижение котировок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба