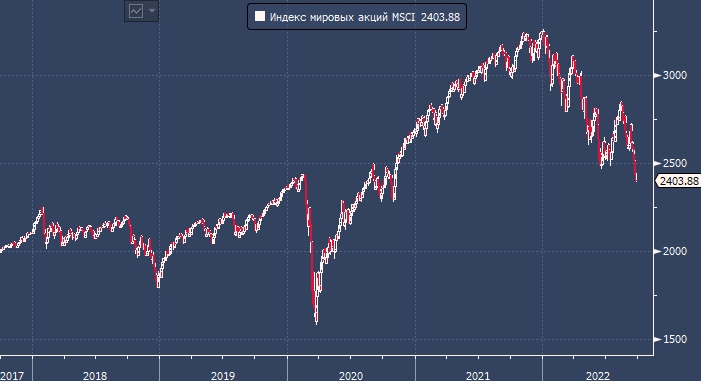

28 сентября 2022 Thomson Reuters | MSCI World

Крестовый поход ФРС против инфляции, хаос в Великобритании, правый сдвиг в Италии и новая фаза обострения энергетического кризиса обрушили мировые рынки акций до двухлетнего минимума. Перекосы мирового финансового рынка рискуют стать катализатором замедления мировой экономики

Мировые акции в среду упали до двухлетнего минимума из-за резкого роста стоимости заимствований, что усилило опасения по поводу глобальной рецессии и отправило инвесторов в объятия доллара-убежища.

Доходность 10-летних казначейских облигаций США превысила 4,0% впервые с 2010 года, поскольку рынки сделали ставку на то, что Федеральной резервной системе, возможно, придется поднять процентные ставки выше 4,5% в своем крестовом походе против инфляции.

Фунт снова подвергся резкой распродаже на фоне возобновившегося роста доходности британских облигаций, в результате чего стоимость заимствований правительства превысила расходы по займам с более тяжелым долговым бременем, такие как Греция или Италия.

Международный валютный фонд (МВФ) и рейтинговое агентство Moody's раскритиковали новую экономическую стратегию Великобритании. Инвесторы приготовились к еще большему хаосу на рынках облигаций, который уже вынудил Банк Англии пообещать «значительные» действия.

Центральные банки по всему миру подняли процентные ставки на прошлой неделе и заявили, что сделают все возможное, чтобы победить разогнавшуюся инфляцию, особенно в связи с тем, что зима в северном полушарии рискует усугубить глобальный энергетический кризис.

«Теперь ясно, что центральные банки в странах с развитой экономикой сделают нынешний цикл ужесточения самым агрессивным за три десятилетия», — сказала Дженнифер МакКаун, глава отдела глобальной экономики в Capital Economics.

«Хотя это может быть необходимо для сдерживания инфляции, это приведет к значительным экономическим издержкам.

«Короче говоря, мы думаем, что следующий год будет выглядеть как глобальная рецессия, ощущаться как глобальная рецессия, можно даже не сомневаться в этом, как мы это сейчас ни называем».

Индекс MSCI All-World потерял 0,65%, достигнув самого низкого уровня с ноября 2020 года. В сентябре он может упасть на 9%, что станет самым большим месячным снижением с марта 2020 года, когда он упал на 13%.

В Европе индекс STOXX 600 потерял 1,2% в начале торгов из-за снижения акций таких промышленных компаний, как производитель стали ThyssenKrupp и производитель алюминия Norsk Hydro.

Индекс DAX, чувствительный к экспорту, упал на 1,7% до самого низкого уровня с конца 2020 года, в то время как индекс FTSE 100 упал почти на 2%, как и другие пострадавшие активы Великобритании.

Фьючерсы на S&P 500 упали на 0,9%, а фьючерсы на Nasdaq — на 1,2%. Если эталонный индекс упадет на открытии позже, это будет означать седьмой день потерь S&P 500.

Европейские государственные облигации снова оказались под давлением, поскольку энергетический кризис в регионе усилился после серии инцидентов, вызвавших утечки из трубопровода «Северный поток».

Доходность 10-летних государственных облигаций Германии выросла на 5 базисных пунктов (б.п.) до 2,3% после достижения почти 11-летнего максимума в 2,309%.

«Доходность европейских суверенных облигаций взлетела до многолетних максимумов на фоне опасений по поводу политики Великобритании и сдвига вправо в политике Италии в условиях все еще высокой инфляции», — пишут аналитики JPMorgan в заметке.

«Итальянский 10-летний спрэд к немецким бундесам преодолел 250 базисных пунктов, что намного выше отметки в 200 базисных пунктов, которая, по нашему мнению, вызывает дискомфорт у ЕЦБ».

Подорвало доверие инвесторов падение цен на фунт стерлингов и британские облигации, что может вынудить некоторых управляющих фондами продавать другие активы для покрытия убытков.

Подчеркнув риск еще более высоких процентных ставок, главный экономист Банка Англии сказал, что снижение налогов, вероятно, потребует «значительного политического ответа».

Агентство Moody's во вторник сообщило британскому правительству, что крупные необеспеченные налоговые льготы являются "негативными для кредитоспособности" и могут подорвать финансовую надежность правительства.

Пожалуйста, больше премии за риск

В центре этой последней распродажи был так называемый «мини-бюджет» британского правительства, представленный на прошлой неделе, в котором было объявлено о множестве снижений налогов и мало подробностей о том, как они будут финансироваться.

Цены на золото упали, в результате фунт достиг рекордно низкого уровня.

Джордж Саравелос, глава отдела глобальной валютной стратегии Deutsche Bank Research, сказал, что инвесторы теперь хотят большего для финансирования дефицита страны, включая повышение процентной ставки на 200 базисных пунктов к ноябрю и повышение процентной ставки на 6% на пике цикла.

«Это уровень премии за риск, которую сейчас требует рынок для стабилизации валюты», — сказал Саравелос. «Если это не будет сделано, существует риск дальнейшего ослабления валюты, дальнейшей импортируемой инфляции и дальнейшего ужесточения порочного круга».

Фунт стерлингов упал на 0,5% до 1,0685 доллара, что все еще выше рекордного минимума понедельника в 1,0327 доллара, и это самое большое месячное падение со времен голосования по Brexit в июне 2016 года.

Доллар-убежище получил большую выгоду от падения фунта стерлингов, поднявшись до нового 20-летнего пика в 114,680 по отношению к корзине валют.

Евро падает шестой день подряд, упав на 0,35% до 0,9560 доллара, чуть ниже 20-летнего минимума прошлой недели в 0,9528 доллара.

Доллар также достиг рекордно высокого уровня против офшорного китайского юаня на отметке 7,2387, повышаясь восемь сессий подряд.

Растущее давление на валюты развивающихся рынков из-за роста доллара, в свою очередь, увеличивает риск того, что этим странам придется продолжать повышать процентные ставки и подрывать экономический рост.

Рост доллара и доходности облигаций также негативен для золота, которое колебалось на уровне 1624 доллара за унцию после достижения минимума, невиданного с апреля 2020 года.

Цены на нефть снова упали из-за проблем со спросом, а сильный доллар компенсировал поддержку сокращения добычи в США, вызванного ураганом Ян.

Цена на нефть марки Brent упала на 2% до 84,45 доллара за баррель, а цена на американскую нефть упала на 2,4% до 76,61 доллара за баррель.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба