В данной статье мы проанализируем шесть российских компаний, которые в последнем осеннем месяце могут показать опережающую биржевую динамику в сравнении с общей по рынку. Основным драйвером для повышения их капитализации должен стать новый дивидендный сезон на Московской бирже, стартующий в начале ноября.

«Лукойл»

«Лукойл» (LKOH) — одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится 2% мировой добычи нефти и около 1% доказанных запасов углеводородов.

В 2022 г. вся российская энергетическая отрасль пострадала от новых европейских и американских санкций. Это привело к тому, что летом текущего года менеджменту «Лукойла» пришлось перенести свои финальные дивиденды за 2021 г. В конце октября компания смогла решить эту проблему, объявив выплаты из нераспределённой прибыли.

Совет директоров рекомендовал выплатить акционерам дивиденд в размере 537 руб., что соответствует 100% скорректированного свободного денежного потока за прошедший период. Дивидендная доходность — 11,4%. Последний день для покупки акций «Лукойла» — 19 декабря 2022 г. Дата закрытия реестра — 21 декабря.

Кроме того, 2 ноября менеджмент также объявил о выплате за 9 месяцев 2022 г. — компания решила распределить своим инвесторам дивиденд в размере 256 руб., что эквивалентно 5,4% дивдоходности. Последний день для покупки акций Лукойла с дивидендами — 19 декабря 2022 г. Суммарная дивидендная доходность — 16,8%.

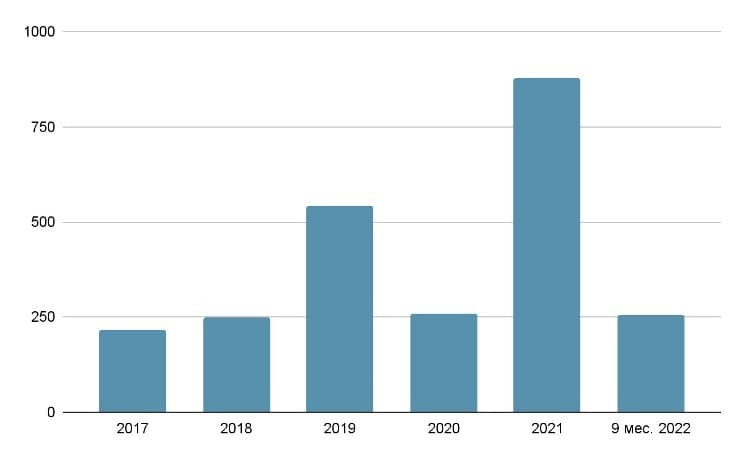

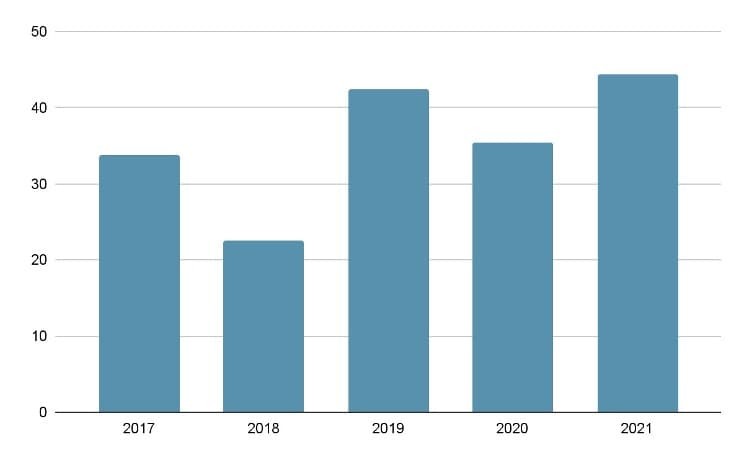

Динамика дивидендных выплат ПАО «Лукойл», руб.

«Роснефть»

«Роснефть» (ROSN) — лидер российской нефтяной отрасли и одна из крупнейших публичных энергетических компаний мира по запасам и добыче углеводородов. В 2022 г. предприятие столкнулось с теми же проблемами, что и «Лукойл», в результате чего менеджмент решил перенести выплаты акционерам.

Согласно дивидендной политике, с 2015 г. «Роснефть» фиксированно распределяла 50% заработанной чистой прибыли по МСФО, производя две выплаты — за 6 и 12 месяцев. Но в 2022 г. от данного принципа пришлось отойти — компания пропустила выплату дивидендов за 6 месяцев, решив распределить прибыль за 9.

11 ноября 2022 г. совет директоров «Роснефти» должен рассмотреть рекомендации по дивидендам. С учётом ранее опубликованной полугодовой отчётности инвесторам можно ожидать распределения не менее 20,38 руб. на акцию, что соответствует доходности около 6,2%.

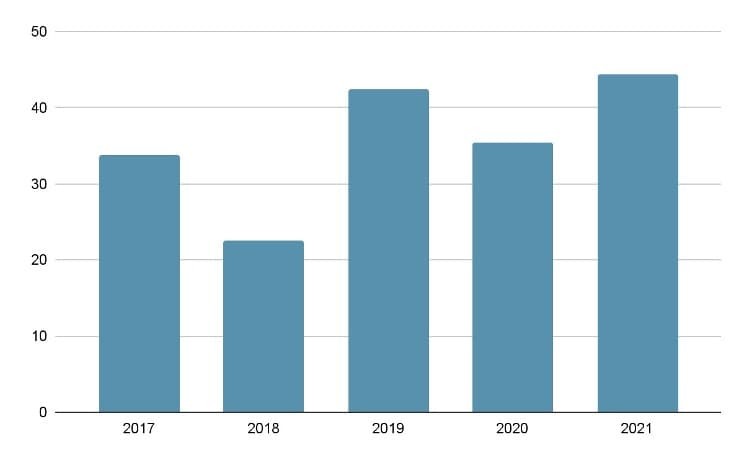

Динамика дивидендных выплат ПАО «Роснефть», руб.

«МТС»

Телекоммуникационная компания «МТС» (MTSS) активно развивает на постсоветском пространстве свою экосистему цифровых сервисов, состоящую из следующих направлений: мобильная связь, финтех, медиа, розничные продажи, облачные и цифровые решения.

Основной драйвер роста акций «МТС» — это большие дивидендные выплаты. Ранее по дивидендной политике компания распределяла среди акционеров не менее 28 руб. в год с помощью двух выплат — за 6 и 12 месяцев. В 2022 г. менеджмент решил подождать с дивидендами и ничего не распределять за I полугодие.

Однако к данному вопросу руководство должно вернуться в ноябре, после публикации финансовых результатов за III квартал. Если компания примет положительное решение, то её капитализация на Московской бирже может восстановиться — с начала года котировки телекоммуникационного эмитента упали на 26%.

На какую выплату стоит рассчитывать российским инвесторам? Если менеджмент будет придерживаться старой практики распределения прибыли, то акционеры могут получить дивиденд в размере 9–11 руб., что соответствует прошлым выплатам и 4–4,8% дивдоходности.

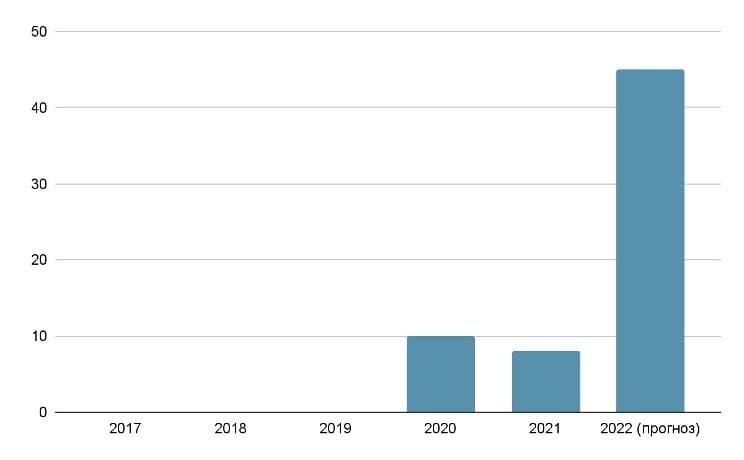

Динамика дивидендных выплат ПАО «МТС», руб.

«ИНАРКТИКА»

«ИНАРКТИКА» (AQUA) — крупнейшая российская компания в секторе товарного выращивания атлантического лосося в Баренцевом море, а также радужной форели в озёрах Республики Карелии. До сентября 2022 г. предприятие называлось «Русская Аквакультура».

1 ноября 2022 г. совет директоров «ИНАРКТИКА» представил рекомендацию по выплате дивидендов в III квартале 2022 г. В текущем отчётном периоде российская компания решила распределить среди акционеров по 15 руб. на бумагу. Квартальная дивидендная доходность при этом составит 2,39%. Дата закрытия реестра — 18 декабря. Чтобы получить дивиденды, акции нужно купить до 14 декабря.

В IV квартале 2022 г. «ИНАРКТИКА» может выплатить ещё один дивиденд в размере 15 руб., если менеджмент будет придерживаться старой практики распределения прибыли. Ранее руководство возвращало инвесторам фиксированные дивиденды практически в каждом квартале. Исключением являются IV квартал 2021 и I квартал 2022 г., когда компания решила не проводить выплаты на фоне сильной рыночной турбулентности после санкций.

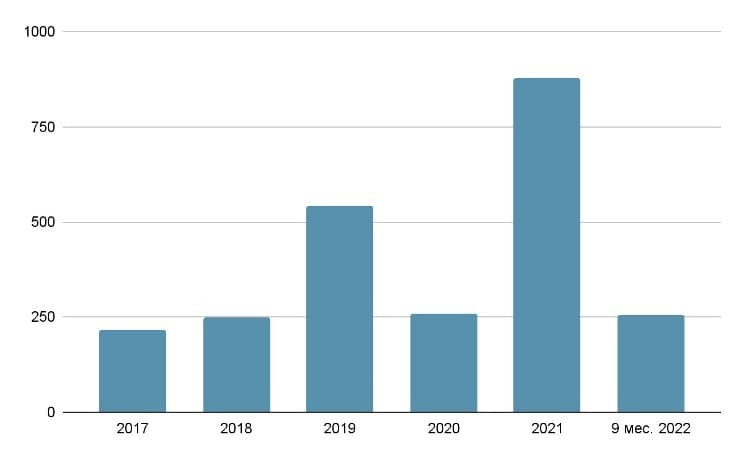

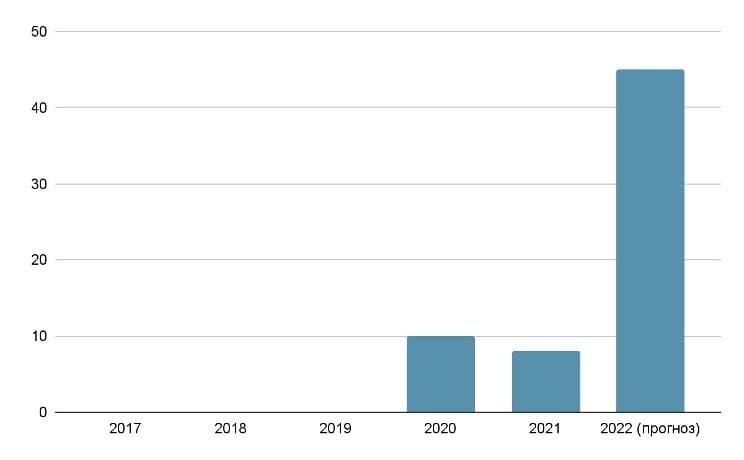

Динамика дивидендных выплат ПАО «ИНАРКТИКА», руб.

АФК «Система» и «Сегежа Групп»

АФК «Система» (AFKS) — частный инвестиционный холдинг, который обладает уникальными активами в разных секторах российской экономики. Основной портфель компании включает в себя более десяти предприятий, из которых ключевыми являются семь: «МТС», Ozon (OZON), Segezha Group (SGZH), «Эталон» (ETLN), агрохолдинг «Степь», «Медси» и «Биннофарм Групп».

В 2022 г. один из активов АФК «Система», лесопромышленный холдинг Segezha Group, столкнулся с новыми европейскими санкциями. С середины июля ЕС запретил своим компаниям покупать у российских производителей лесную продукцию. Под ограничения попали практически все экспортные товары «Сегежи»: древесина, пиломатериалы, древесные плиты, фанера, бумага, картон и прочее.

Однако санкции не привели к катастрофическому падению финансовых результатов лесопромышленного холдинга, так как менеджмент начал успешно переориентировать экспорт в другие, дружественные, страны. В рамках данного процесса компания также начала искать российские предприятия, которые используют большое количество лесной продукции, чтобы перенаправлять туда часть своих товаров. И такие активы в октябре были найдены — по данным СМИ, Segezha Group является основным претендентом на российские мебельные предприятия IKEA. В середине лета шведская компания объявила о намерении продать все четыре завода в РФ, которые расположены в Московской, Ленинградской, Кировской и Новгородской областях.

Если сделка состоится, то главными бенефициарами будут Segezha Group и её основной акционер — АФК «Система». Во-первых, качественные российские активы IKEA, вероятно, будут куплены со скидкой, а во-вторых, новые заводы увеличат финансовые результаты, дивиденды и биржевую капитализацию лесопромышленного холдинга на Мосбирже.

Какая из компаний покажет наиболее сильную биржевую динамику?

Наиболее сильную динамику в ноябре могут показать «Лукойл» и «Роснефть», так как в III квартале их дивидендные выплаты будут максимальными в сравнении с другими российскими эмитентами. Кроме этого, своих акционеров могут приятно удивить Segezha Group и АФК «Система», если им удастся купить российские активы шведской сети IKEA. Что касается «МТС» и «ИНАРКТИКА», то их биржевая динамика тоже должна обогнать общий рынок, однако она может быть не такой сильной, как у других четырёх компаний.

«Лукойл»

«Лукойл» (LKOH) — одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится 2% мировой добычи нефти и около 1% доказанных запасов углеводородов.

В 2022 г. вся российская энергетическая отрасль пострадала от новых европейских и американских санкций. Это привело к тому, что летом текущего года менеджменту «Лукойла» пришлось перенести свои финальные дивиденды за 2021 г. В конце октября компания смогла решить эту проблему, объявив выплаты из нераспределённой прибыли.

Совет директоров рекомендовал выплатить акционерам дивиденд в размере 537 руб., что соответствует 100% скорректированного свободного денежного потока за прошедший период. Дивидендная доходность — 11,4%. Последний день для покупки акций «Лукойла» — 19 декабря 2022 г. Дата закрытия реестра — 21 декабря.

Кроме того, 2 ноября менеджмент также объявил о выплате за 9 месяцев 2022 г. — компания решила распределить своим инвесторам дивиденд в размере 256 руб., что эквивалентно 5,4% дивдоходности. Последний день для покупки акций Лукойла с дивидендами — 19 декабря 2022 г. Суммарная дивидендная доходность — 16,8%.

Динамика дивидендных выплат ПАО «Лукойл», руб.

«Роснефть»

«Роснефть» (ROSN) — лидер российской нефтяной отрасли и одна из крупнейших публичных энергетических компаний мира по запасам и добыче углеводородов. В 2022 г. предприятие столкнулось с теми же проблемами, что и «Лукойл», в результате чего менеджмент решил перенести выплаты акционерам.

Согласно дивидендной политике, с 2015 г. «Роснефть» фиксированно распределяла 50% заработанной чистой прибыли по МСФО, производя две выплаты — за 6 и 12 месяцев. Но в 2022 г. от данного принципа пришлось отойти — компания пропустила выплату дивидендов за 6 месяцев, решив распределить прибыль за 9.

11 ноября 2022 г. совет директоров «Роснефти» должен рассмотреть рекомендации по дивидендам. С учётом ранее опубликованной полугодовой отчётности инвесторам можно ожидать распределения не менее 20,38 руб. на акцию, что соответствует доходности около 6,2%.

Динамика дивидендных выплат ПАО «Роснефть», руб.

«МТС»

Телекоммуникационная компания «МТС» (MTSS) активно развивает на постсоветском пространстве свою экосистему цифровых сервисов, состоящую из следующих направлений: мобильная связь, финтех, медиа, розничные продажи, облачные и цифровые решения.

Основной драйвер роста акций «МТС» — это большие дивидендные выплаты. Ранее по дивидендной политике компания распределяла среди акционеров не менее 28 руб. в год с помощью двух выплат — за 6 и 12 месяцев. В 2022 г. менеджмент решил подождать с дивидендами и ничего не распределять за I полугодие.

Однако к данному вопросу руководство должно вернуться в ноябре, после публикации финансовых результатов за III квартал. Если компания примет положительное решение, то её капитализация на Московской бирже может восстановиться — с начала года котировки телекоммуникационного эмитента упали на 26%.

На какую выплату стоит рассчитывать российским инвесторам? Если менеджмент будет придерживаться старой практики распределения прибыли, то акционеры могут получить дивиденд в размере 9–11 руб., что соответствует прошлым выплатам и 4–4,8% дивдоходности.

Динамика дивидендных выплат ПАО «МТС», руб.

«ИНАРКТИКА»

«ИНАРКТИКА» (AQUA) — крупнейшая российская компания в секторе товарного выращивания атлантического лосося в Баренцевом море, а также радужной форели в озёрах Республики Карелии. До сентября 2022 г. предприятие называлось «Русская Аквакультура».

1 ноября 2022 г. совет директоров «ИНАРКТИКА» представил рекомендацию по выплате дивидендов в III квартале 2022 г. В текущем отчётном периоде российская компания решила распределить среди акционеров по 15 руб. на бумагу. Квартальная дивидендная доходность при этом составит 2,39%. Дата закрытия реестра — 18 декабря. Чтобы получить дивиденды, акции нужно купить до 14 декабря.

В IV квартале 2022 г. «ИНАРКТИКА» может выплатить ещё один дивиденд в размере 15 руб., если менеджмент будет придерживаться старой практики распределения прибыли. Ранее руководство возвращало инвесторам фиксированные дивиденды практически в каждом квартале. Исключением являются IV квартал 2021 и I квартал 2022 г., когда компания решила не проводить выплаты на фоне сильной рыночной турбулентности после санкций.

Динамика дивидендных выплат ПАО «ИНАРКТИКА», руб.

АФК «Система» и «Сегежа Групп»

АФК «Система» (AFKS) — частный инвестиционный холдинг, который обладает уникальными активами в разных секторах российской экономики. Основной портфель компании включает в себя более десяти предприятий, из которых ключевыми являются семь: «МТС», Ozon (OZON), Segezha Group (SGZH), «Эталон» (ETLN), агрохолдинг «Степь», «Медси» и «Биннофарм Групп».

В 2022 г. один из активов АФК «Система», лесопромышленный холдинг Segezha Group, столкнулся с новыми европейскими санкциями. С середины июля ЕС запретил своим компаниям покупать у российских производителей лесную продукцию. Под ограничения попали практически все экспортные товары «Сегежи»: древесина, пиломатериалы, древесные плиты, фанера, бумага, картон и прочее.

Однако санкции не привели к катастрофическому падению финансовых результатов лесопромышленного холдинга, так как менеджмент начал успешно переориентировать экспорт в другие, дружественные, страны. В рамках данного процесса компания также начала искать российские предприятия, которые используют большое количество лесной продукции, чтобы перенаправлять туда часть своих товаров. И такие активы в октябре были найдены — по данным СМИ, Segezha Group является основным претендентом на российские мебельные предприятия IKEA. В середине лета шведская компания объявила о намерении продать все четыре завода в РФ, которые расположены в Московской, Ленинградской, Кировской и Новгородской областях.

Если сделка состоится, то главными бенефициарами будут Segezha Group и её основной акционер — АФК «Система». Во-первых, качественные российские активы IKEA, вероятно, будут куплены со скидкой, а во-вторых, новые заводы увеличат финансовые результаты, дивиденды и биржевую капитализацию лесопромышленного холдинга на Мосбирже.

Какая из компаний покажет наиболее сильную биржевую динамику?

Наиболее сильную динамику в ноябре могут показать «Лукойл» и «Роснефть», так как в III квартале их дивидендные выплаты будут максимальными в сравнении с другими российскими эмитентами. Кроме этого, своих акционеров могут приятно удивить Segezha Group и АФК «Система», если им удастся купить российские активы шведской сети IKEA. Что касается «МТС» и «ИНАРКТИКА», то их биржевая динамика тоже должна обогнать общий рынок, однако она может быть не такой сильной, как у других четырёх компаний.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба