10 ноября 2022 Открытие | Сургутнефтегаз

ПАО «Сургутнефтегаз» осуществляет поиск, разведку и добычу углеводородного сырья в трёх нефтегазоносных регионах РФ (Западно-Сибирский, Восточно-Сибирский и Тимано-Печорский). Компания занимает четвёртое место в России по добыче жидких углеводородов (УВ).

Мы рассмотрели три основных сценария развития «Сургутнефтегаза» (SNGS) (SNGSP) и его дивидендных выплат на ближайшие годы.

Дивидендная политика

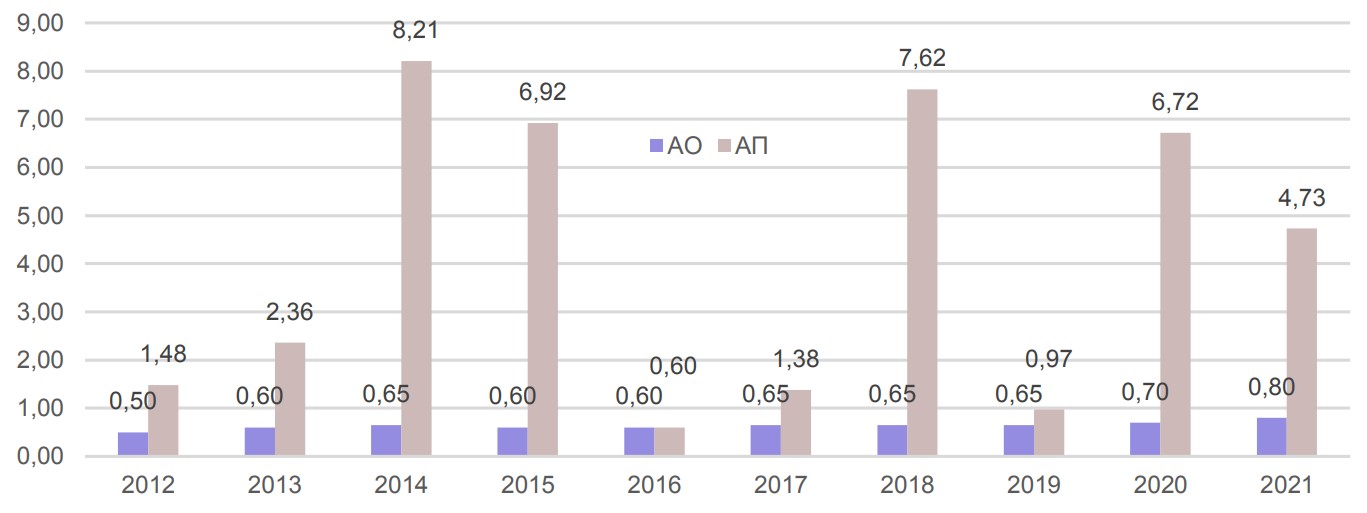

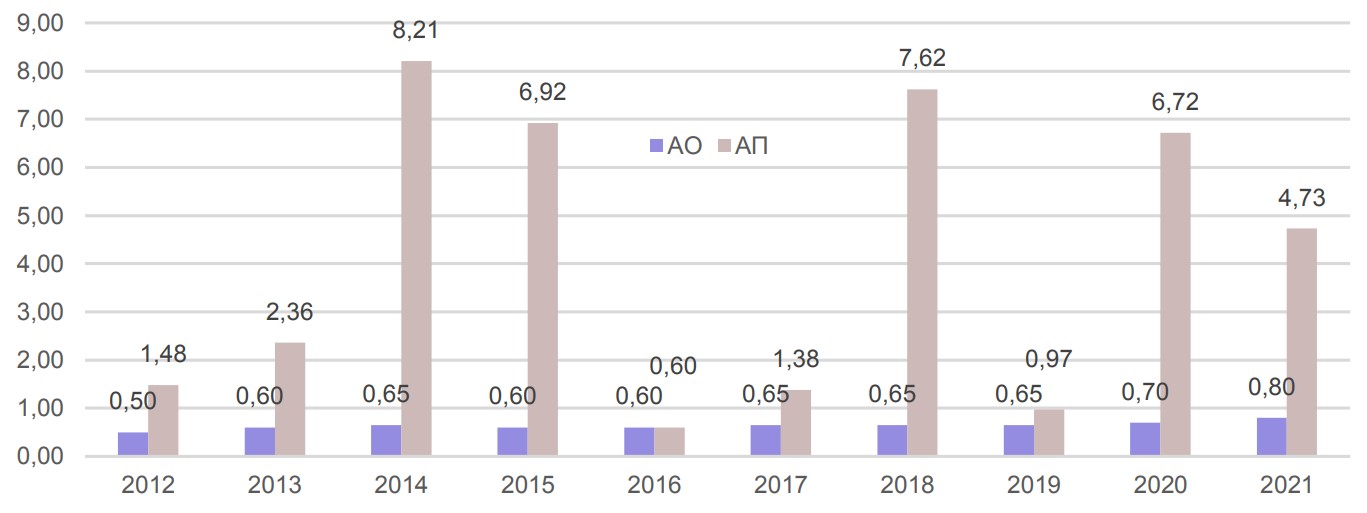

Особенность дивидендной политики компании — направление 7,09% чистой прибыли по РСБУ ежегодно на дивиденды по привилегированным акциям (АП), предусмотренное уставом.

С другой стороны, дивиденды на обыкновенную акцию (АО) не регламентируются дивидендной политикой и остаются стабильно низкими. Максимальный дивиденд на АО — 0,8 руб. за 2021 г. — соответствует доходности в 3,6% при текущей цене.

Коэффициент дивидендных выплат для АО за 2012–2021 гг. не превышал 22%, а по итогам 8 из 10 лет был ниже 20%. С 2009 г. компания не делала крупных приобретений. В результате к концу 2021 г. была накоплена денежная позиция (включающая долго- и краткосрочные банковские депозиты) на сумму около $54,5 млрд, а с учётом дочерних компаний — около $55,1 млрд (по нашей оценке, на основе отчётности по РСБУ за 2021 г. и МСФО за 1 п/г 2021 г.).

Дивиденды «Сургутнефтегаза» за 10 лет, руб.

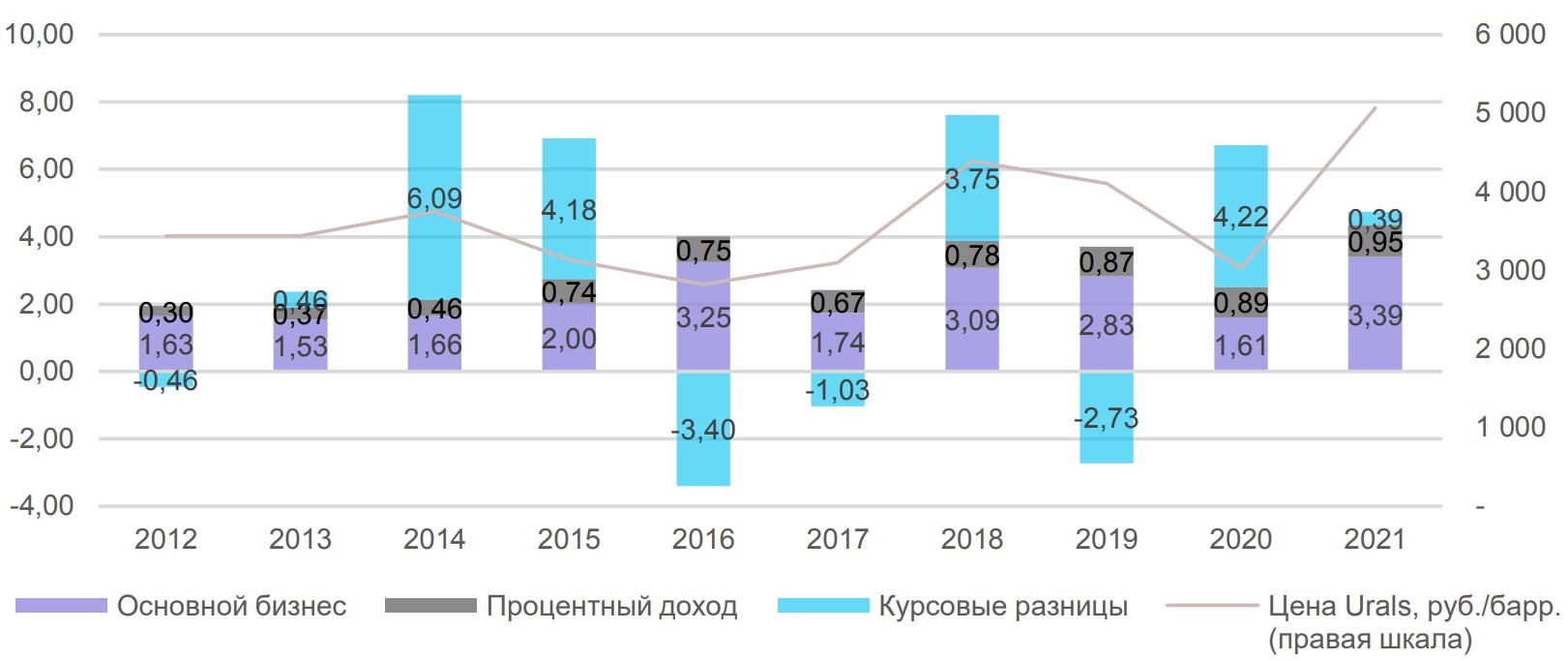

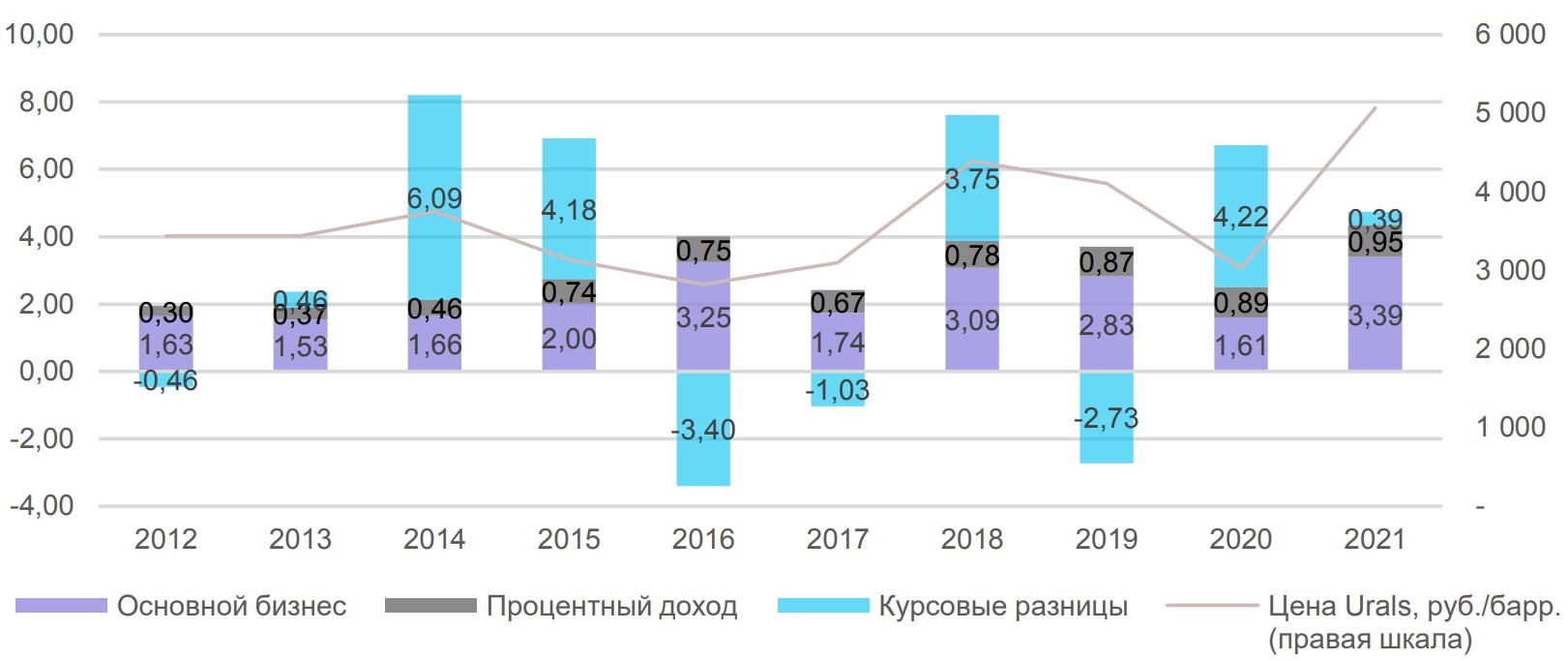

Курсовые разницы, возникающие из-за переоценки валютной позиции, оказывают большое влияние на чистую прибыль и дивиденды на АП. Так, положительные курсовые разницы — следствие ослабления рубля к доллару и евро. Поэтому на ожиданиях ослабления рубля к доллару растут оценки дивиденда на АП и привлекательность акций.

Структура дивидендов «Сургутнефтегаза» на привилегированную акцию (оценка), руб.

Мы рассматриваем три основных сценария развития компании и, как следствие, выплаты дивидендов в ближайшие годы:

«Инерционный»

Подход компании к бюджетированию капитала не меняется: крупных приобретений нет, но коэффициент дивидендных выплат также не растёт. Дивиденд на АО остаётся низким.

В этом сценарии возможно несколько подходов к управлению денежной позицией: сохранение депозитов в долларах и евро, диверсификация в другие валюты, частичный или полный перевод в рубли:

Сохранение денежной позиции в долларах и евро. Это наш базовый сценарий. В нем дивиденд на привилегированные акции за 2022 г. зависит, в основном, от курса этих валют к рублю на конец года. Мы не ожидаем, что цена на нефть и объём добычи изменятся за остаток 2022 г. так, чтобы повлиять на дивиденды. Дивиденды за 2023 г. мы ориентировочно прогнозируем в зависимости от цены Urals и курса USD/RUB. В базовом сценарии они составят 1,36 руб. в 2022 г. и 5,34 руб. в 2023 г. с доходностью 5,3% и 20,7% соответственно.

Перевод денежной позиции в рубли полностью или частично. Учитывая риски, связанные с валютными активами, банки и компания могли договориться об их конвертации в рублёвые депозиты или ценные бумаги, по курсу, приемлемому для обоих сторон. При полном отказе от валютных активов курсовые разницы перестанут влиять на чистую прибыль, но вырастут процентные доходы благодаря росту эффективной ставки с 3–4% до 7–8% (или более, при вложении в ОФЗ). Предполагая полную конвертацию в рубли по курсу конца 2021 г. (74,3 руб. за доллар) в конце I квартала 2022 г., мы оцениваем потенциальный дивиденд на АП за 2022 г. в 4,6 руб., а за 2023 г. — в 4,0 руб. (доходность 17,8% и 15,5% соответственно).

«Дивидендный»

Компания прекращает накапливать денежную позицию и направляет весь свободный денежный поток (СДП) на выплату дивидендов по АО. Как следствие, коэффициент выплат может вырасти до 30–40%, доходность на АО — превысить 15%. Сценарий идёт вразрез с многолетней дивидендной политикой компании, но несложен для реализации, поскольку для него достаточно решения Совета директоров.

«Инвестиционный»

Компания использует значительную часть денежной позиции для приобретений в ближайшие 1–2 года. Как следствие, снижается объём позиции и привлекательность АП для защиты от девальвации или для получения процентных доходов. Однако может значительно вырасти база для дивидендов — чистая прибыль компании после приобретений. Это даст рост дивидендов на АП и, возможно, на АО. Инвестирование хотя бы $5–10 млрд стало бы хорошей новостью для рынка, однако история компании говорит о низкой вероятности такого решения. Кроме того, круг объектов для потенциального приобретения весьма узок.

О компании

«Сургутнефтегаз» занимает четвёртое место в России по добыче жидких углеводородов (УВ). Компания планирует добыть в 2022 г. около 60 млн тонн (1,2 мбс), добыча в 2021 г. составила 55,45 млн тонн (1,11 мбс). Переработка нефти на НПЗ компании в Киришах (Ленинградская область) в 2021 г. — около 18 млн тонн (0,36 мбс).

На долю компании приходилось почти 11% добычи и более 6% первичной переработки нефти в РФ в 2021 г. Выручка по РСБУ за 2021 г. составила 1888 млрд руб., прибыль от продаж (операционная прибыль) — 395 млрд руб. с рентабельностью 20,9%. Чистая прибыль 2021 г. по РСБУ — 513 млрд руб. В 2022 г. промежуточные результаты по РСБУ не раскрывались.

Мы рассмотрели три основных сценария развития «Сургутнефтегаза» (SNGS) (SNGSP) и его дивидендных выплат на ближайшие годы.

Дивидендная политика

Особенность дивидендной политики компании — направление 7,09% чистой прибыли по РСБУ ежегодно на дивиденды по привилегированным акциям (АП), предусмотренное уставом.

С другой стороны, дивиденды на обыкновенную акцию (АО) не регламентируются дивидендной политикой и остаются стабильно низкими. Максимальный дивиденд на АО — 0,8 руб. за 2021 г. — соответствует доходности в 3,6% при текущей цене.

Коэффициент дивидендных выплат для АО за 2012–2021 гг. не превышал 22%, а по итогам 8 из 10 лет был ниже 20%. С 2009 г. компания не делала крупных приобретений. В результате к концу 2021 г. была накоплена денежная позиция (включающая долго- и краткосрочные банковские депозиты) на сумму около $54,5 млрд, а с учётом дочерних компаний — около $55,1 млрд (по нашей оценке, на основе отчётности по РСБУ за 2021 г. и МСФО за 1 п/г 2021 г.).

Дивиденды «Сургутнефтегаза» за 10 лет, руб.

Курсовые разницы, возникающие из-за переоценки валютной позиции, оказывают большое влияние на чистую прибыль и дивиденды на АП. Так, положительные курсовые разницы — следствие ослабления рубля к доллару и евро. Поэтому на ожиданиях ослабления рубля к доллару растут оценки дивиденда на АП и привлекательность акций.

Структура дивидендов «Сургутнефтегаза» на привилегированную акцию (оценка), руб.

Мы рассматриваем три основных сценария развития компании и, как следствие, выплаты дивидендов в ближайшие годы:

«Инерционный»

Подход компании к бюджетированию капитала не меняется: крупных приобретений нет, но коэффициент дивидендных выплат также не растёт. Дивиденд на АО остаётся низким.

В этом сценарии возможно несколько подходов к управлению денежной позицией: сохранение депозитов в долларах и евро, диверсификация в другие валюты, частичный или полный перевод в рубли:

Сохранение денежной позиции в долларах и евро. Это наш базовый сценарий. В нем дивиденд на привилегированные акции за 2022 г. зависит, в основном, от курса этих валют к рублю на конец года. Мы не ожидаем, что цена на нефть и объём добычи изменятся за остаток 2022 г. так, чтобы повлиять на дивиденды. Дивиденды за 2023 г. мы ориентировочно прогнозируем в зависимости от цены Urals и курса USD/RUB. В базовом сценарии они составят 1,36 руб. в 2022 г. и 5,34 руб. в 2023 г. с доходностью 5,3% и 20,7% соответственно.

Перевод денежной позиции в рубли полностью или частично. Учитывая риски, связанные с валютными активами, банки и компания могли договориться об их конвертации в рублёвые депозиты или ценные бумаги, по курсу, приемлемому для обоих сторон. При полном отказе от валютных активов курсовые разницы перестанут влиять на чистую прибыль, но вырастут процентные доходы благодаря росту эффективной ставки с 3–4% до 7–8% (или более, при вложении в ОФЗ). Предполагая полную конвертацию в рубли по курсу конца 2021 г. (74,3 руб. за доллар) в конце I квартала 2022 г., мы оцениваем потенциальный дивиденд на АП за 2022 г. в 4,6 руб., а за 2023 г. — в 4,0 руб. (доходность 17,8% и 15,5% соответственно).

«Дивидендный»

Компания прекращает накапливать денежную позицию и направляет весь свободный денежный поток (СДП) на выплату дивидендов по АО. Как следствие, коэффициент выплат может вырасти до 30–40%, доходность на АО — превысить 15%. Сценарий идёт вразрез с многолетней дивидендной политикой компании, но несложен для реализации, поскольку для него достаточно решения Совета директоров.

«Инвестиционный»

Компания использует значительную часть денежной позиции для приобретений в ближайшие 1–2 года. Как следствие, снижается объём позиции и привлекательность АП для защиты от девальвации или для получения процентных доходов. Однако может значительно вырасти база для дивидендов — чистая прибыль компании после приобретений. Это даст рост дивидендов на АП и, возможно, на АО. Инвестирование хотя бы $5–10 млрд стало бы хорошей новостью для рынка, однако история компании говорит о низкой вероятности такого решения. Кроме того, круг объектов для потенциального приобретения весьма узок.

О компании

«Сургутнефтегаз» занимает четвёртое место в России по добыче жидких углеводородов (УВ). Компания планирует добыть в 2022 г. около 60 млн тонн (1,2 мбс), добыча в 2021 г. составила 55,45 млн тонн (1,11 мбс). Переработка нефти на НПЗ компании в Киришах (Ленинградская область) в 2021 г. — около 18 млн тонн (0,36 мбс).

На долю компании приходилось почти 11% добычи и более 6% первичной переработки нефти в РФ в 2021 г. Выручка по РСБУ за 2021 г. составила 1888 млрд руб., прибыль от продаж (операционная прибыль) — 395 млрд руб. с рентабельностью 20,9%. Чистая прибыль 2021 г. по РСБУ — 513 млрд руб. В 2022 г. промежуточные результаты по РСБУ не раскрывались.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба