5 декабря 2022 Альфа-Капитал Орлова Наталья

На пороге 2023 г. наши ожидания на будущий год сильно отличаются от консенсус-мнения рынка. Мы считаем, что из-за миграционного оттока внутренний спрос продолжит сокращаться в 2023 г., и в сочетании с вероятным спадом инвестиций это может привести к падению ВВП на 6,5% г/г по итогам 2023 г. Снижение экспортного потенциала – также серьезный фактор риска для перспектив роста в будущем году. Мы не разделяем мнения о том, что российская бюджетная политика будет источником значимых инфляционных рисков в первой половине 2023 г. и ожидаем резкого замедления темпов годовой инфляции в апреле 2023 г. C учетом потребности поддерживать экономику, это может заставить ЦБ РФ продолжить смягчение монетарной политики в 2023 г.

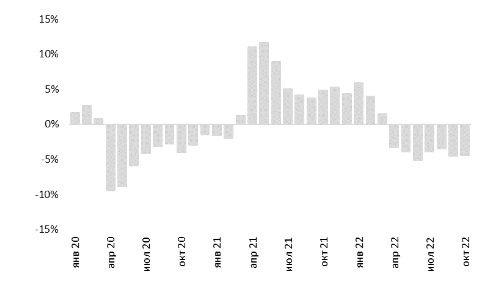

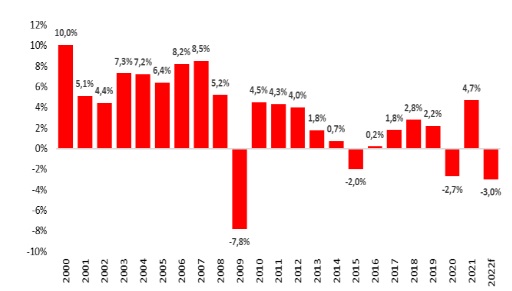

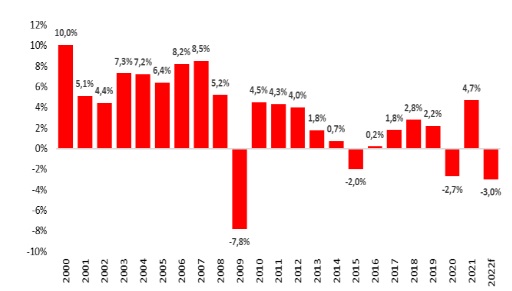

Мы понизили наш прогноз спада ВВП на 2023 г. до 6,5% г/г, оставаясь значительно ниже консенсус-прогноза: В этом году российская экономика преподнесла позитивный сюрприз, показав снижение всего на 2,1% г/г за 10M22. Несмотря на ухудшение показателей роста в сентябре-октябре (см Рис. 1), консенсус-прогноз на 2022 г. сейчас предусматривает спад ВВП на 2,6% г/г, согласно опросам ЦБ РФ; правительство РФ ожидает снижения ВВП на 2,9% г/г, тогда как МВФ улучшил свой прогноз спада российской экономики до -3,4%. Тренд этого года вселил оптимизм в отношении 2023 г. – текущий консенсус-прогноз рынка ориентируется на спад всего на 1,8% г/г в 2023 г., и официальный прогноз на 2023 г. также предполагает снижение только на 0,8% г/г. Такие ожидания в большой степени опираются на исторические данные – с конца 1990-х все кризисы в РФ проходили по схожему сценарию – спад экономики в течение одного года с возвратом к росту на следующий год (см Рис. 2). Тем не менее мы считаем, что текущий кризис имеет иную природу, и, хотя в 2022 г. целый ряд факторов, в их числе стимулирующая бюджетная политика и благоприятная конъюнктура сырьевых рынков, нивелировал негативный эффект санкций, прогноз на 2023 г. мы предпочитаем выстраивать на консервативном подходе и ожидаем спад на 6,5% г/г, что существенно хуже консенсуса.

Рис. 1: Помесячная динамика ВВП, % г/г

Рис. 2: Годовая динамика ВВП, % г/г

Сильный рынок труда сохранится в 2023 г.: Оптимизм ряда экспертов по поводу перспектив 2023 года опирается на два аргумента, которые могут поддержать потребительский тренд, – это сильный рынок труда и бюджетное стимулирование. К сентябрю безработица в РФ действительно опустилась до нового исторического минимума 3,8%; однако это объясняется весьма слабой демографической ситуацией. Россия продолжает терять население по причине естественной убыли – за 9M22 этот показатель составил 0,5 млн человек; это не такое впечатляющее естественное снижение населения как 1,0 млн, зафиксированный в 2021 г., но все же свидетельство сохраняющегося демографического сжатия. Однако еще одной проблемой стала миграция. Хотя система миграционного учета в России не позволяет оценить масштабы отъезда граждан РФ, есть косвенные признаки, что он был достаточно значительным.

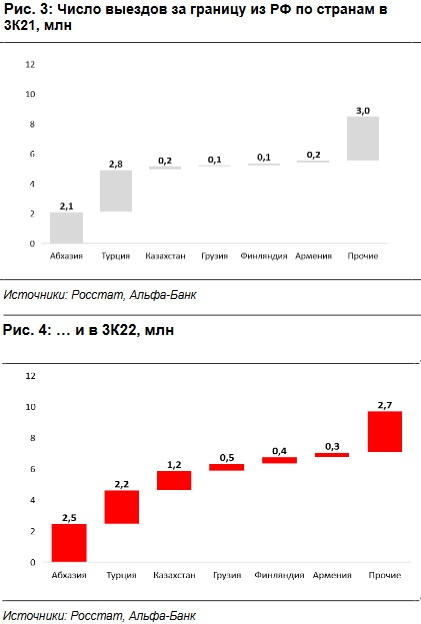

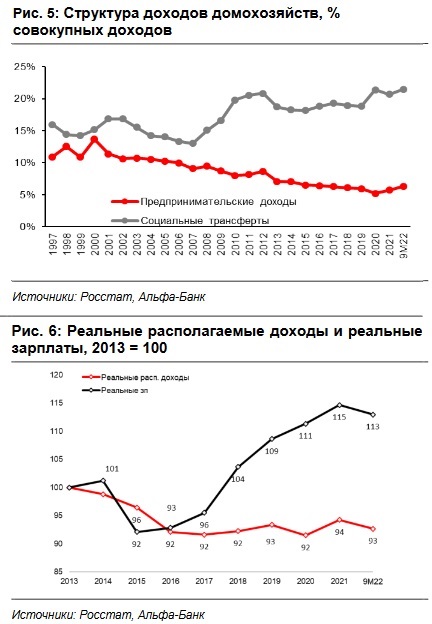

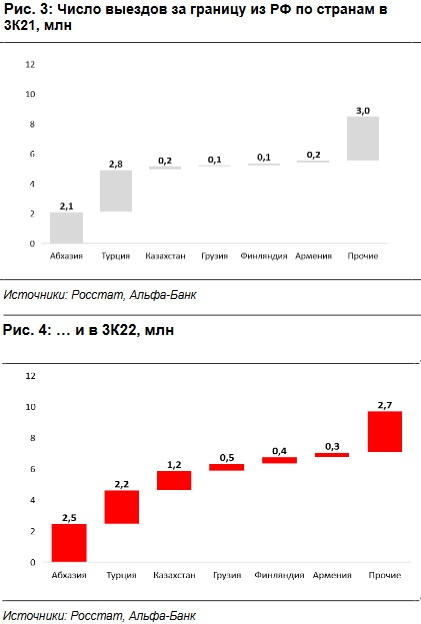

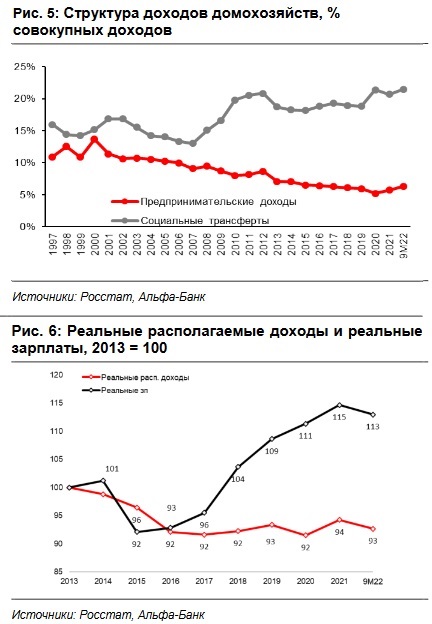

Анализ цифр по выезду за границы РФ за 9М22 указывает на то, что в 3К22 число пересечений границ (которое мы интерпретируем как аналог числа выехавших за рубеж) выросло до 9,7 млн c 8,5 млн в 3К21, или на 1,2 млн, при этом Казахстан и Грузия стали двумя основными направлениями увеличения числа выездов (см Рис. 3-4). Нельзя исключать, что с учетом всплеска миграции в феврале-марте 2022 года, речь может идти об отъезде порядка 1,5% всей рабочей силы РФ. Кроме ограниченного предложения трудовых ресурсов, динамику доходов населения действительно поддерживает бюджетный фактор. В будущем году начинается подготовка к президентским выборам; мы ожидаем, что доля социальных выплат в совокупных доходах населения, которая и так уже составила 21,7% в 3К22 (см Рис. 5), продолжит увеличиваться. Бюджетный фактор поддерживает динамику реальных располагаемых доходов населения, которые упали только на 1,7% г/г за 9М22 и с 2016 года движутся в боковом тренде (см Рис. 6).

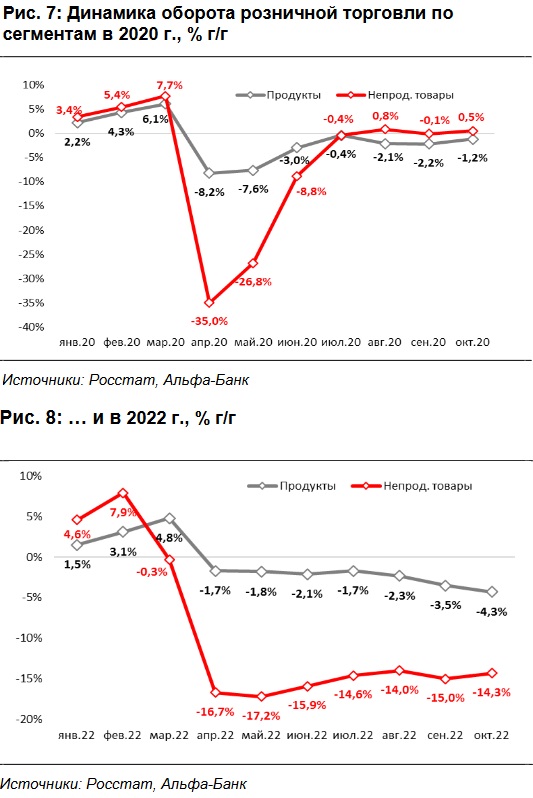

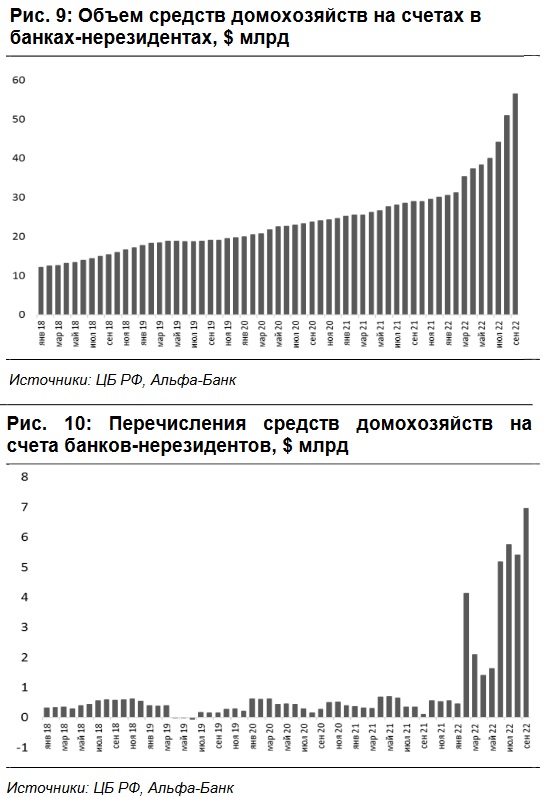

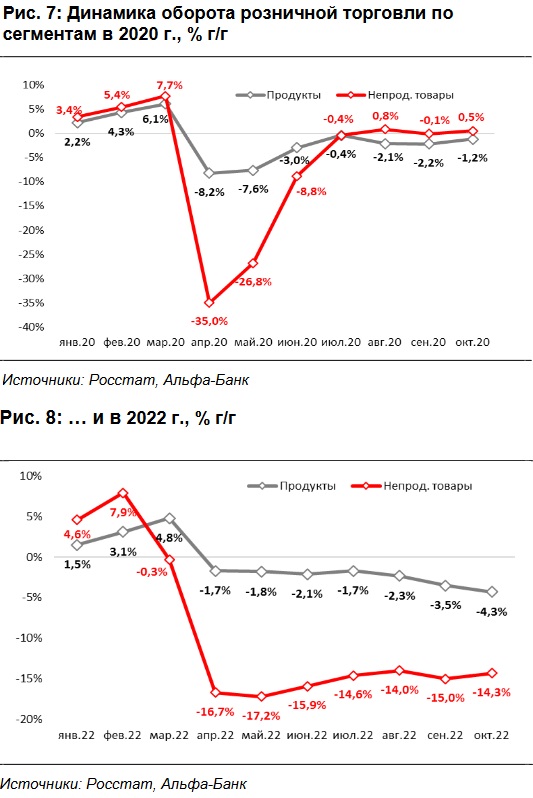

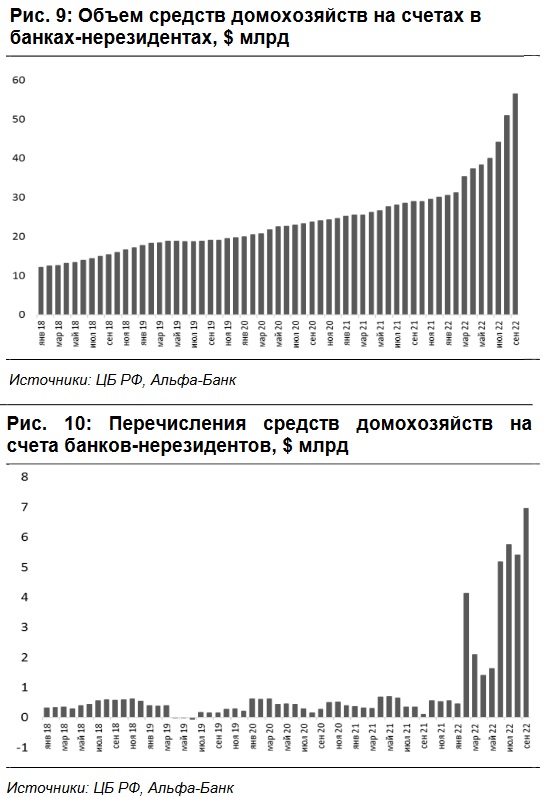

Спад спроса в непродовольственном сегменте на 10,2% за 10М22 говорит о затяжном снижении спроса: Хотя текущая динамика доходов населения сопоставима с их изменением в 2020 году (-2,0% за год), траектория потребления сильно отличается. Оборот розничной торговли показывает падение на 5,9% г/г за 10М22, включая спад на 9,1% г/г за 3К22. В 2020 г. спрос на непродовольственные товары быстро восстановился (см Рис. 7), но в 2022 году спад спроса в этом сегменте по-прежнему составляет 14-15% г/г (см Рис. 8). Возможно, сейчас российские домохозяйства сосредоточены на поддержании расходов в продуктовом сегменте: потребление продовольственных товаров снизилось всего на 0,9% г/г за 10M22, тогда как в непродовольственном сегменте оно обвалилось на 10,2% г/г за 10M22. Однако по сравнению с августом, в сентябре и октябре оба сегмента показывали дополнительную слабость, что мы связываем с увеличением миграционной активности населения. Второй момент заключается в том, что в отличие от естественной убыли населения миграционный отток сопровождается оттоком частного капитала. Одним из показателей этого тренда является рост российских вкладов на счетах банков за пределами РФ – хотя до начала 2022 г. россияне хранили менее $30 млрд за пределами РФ, с февраля эта сумма подскочила до $66 млрд по состоянию на сентябрь, отражая существенное ускорение помесячного оттока в последние месяцы (см Рис. 9-10). Иными словами, эти данные могут говорить о физическом сокращении рынка потребителей в России. Дополнительный момент заключается в том, что миграционный отток, судя по всему, отражает отток среднего класса и, следовательно, должен оказать более сильный негативный эффект на потребление в категории товаров премиального класса. В целом, мы не ожидаем, что частное потребление восстановится в 2023 г. и прогнозируем его снижение на 2,0% в будущем году.

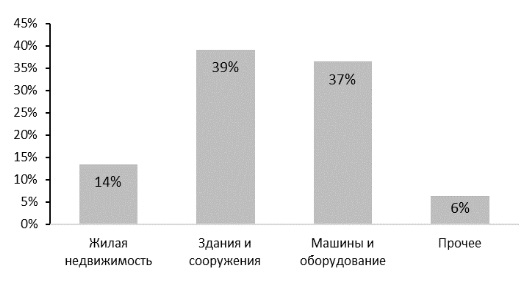

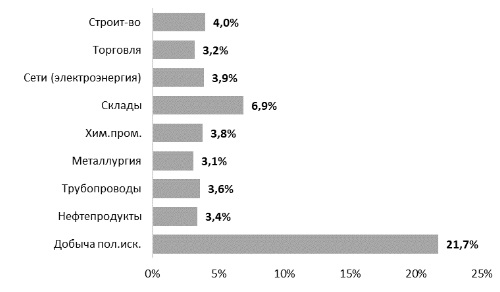

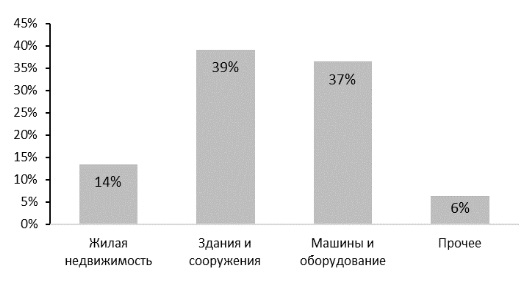

13% инвестиций чувствительны к геополитическому контексту, спад инвестиций в 2023 году может составить до 10% г/г: Помимо осторожной оценки перспектив потребления на 2023 г., основные опасения связаны с инвестициями. До сих пор валовое накопление основного капитала увеличивалось темпом в 11,1% г/г и в 3,2% г/г в 1К22 и 2К22 соответственно, что привело к росту на 7% г/г за 1П22, однако такая динамика отражает ускоренную закупку технологий и оборудования, которые, вероятно, станут недоступны. Мы считаем, что в 2023 году инвестиции в основной капитал могут сократиться на 10% г/г. Во-первых, в структуре российских инвестиций 37% приходится на машины и оборудование (см Рис. 11), то есть на сегмент, который будет уязвим к перебоям во внешнеторговых поставках. Во- вторых, на долю иностранных компаний и компаний с частичным участием иностранного капитала приходится 13% совокупных российских инвестиций, и в 2023 году этот сегмент может продемонстрировать сильное сокращение инвестпрограмм. Еще одна причина нашего негативного прогноза связана с тем, что на нефтегазовый сектор и производство нефтепродуктов в 1П22 пришлось примерно 25% инвестиций в основной капитал в РФ (см Рис. 12), и в условиях ограниченных возможностей по экспорту (в частности, ожидаемых ограничений на экспорт нефтепродуктов и, как следствие, спада в нефтепереработке и в добыче) эти инвестиции также, вероятно, будут пересматриваться в сторону понижения.

Рис. 11: Структура инвестиций в основной капитал, %

Рис. 12: Инвестиции в основной капитал по секторам в 1П22, % от общего объема

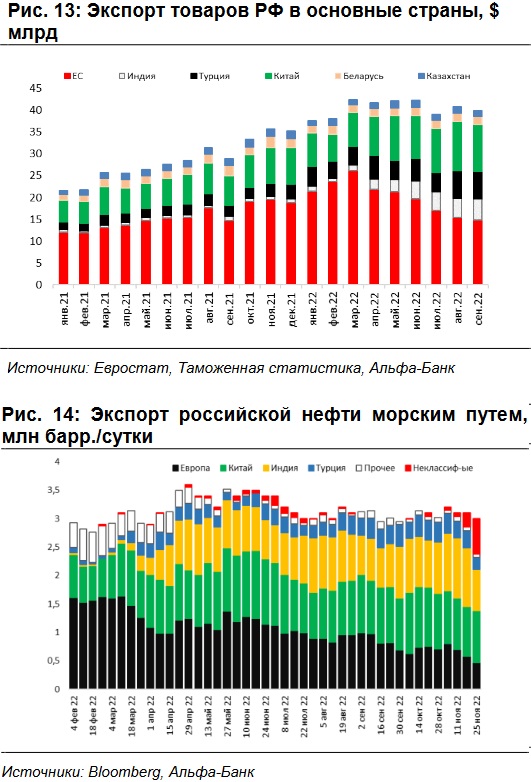

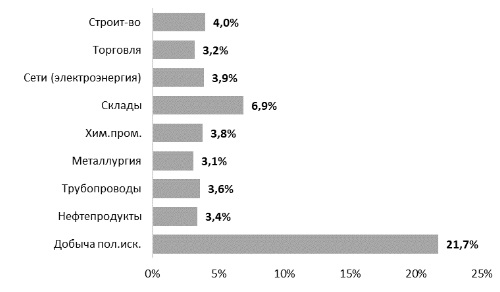

Доля ЕС в российском экспорте сократилась, но все еще составляет около 30%: Важным условием нашего прогноза на 2023 г. являются ожидания сокращения физических объемов российского экспорта при одновременном восстановлении российского импорта. В части экспорта, РФ пока удавалось диверсифицировать свои экспортные рынки – если годом ранее на страны ЕС приходилось примерно 50% российского экспорта, сейчас на долю этих стран приходится примерно 30% (см Рис. 13).

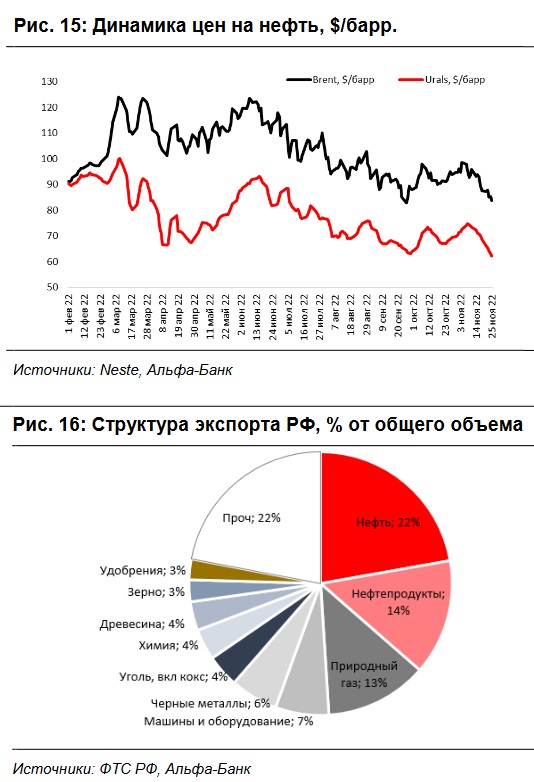

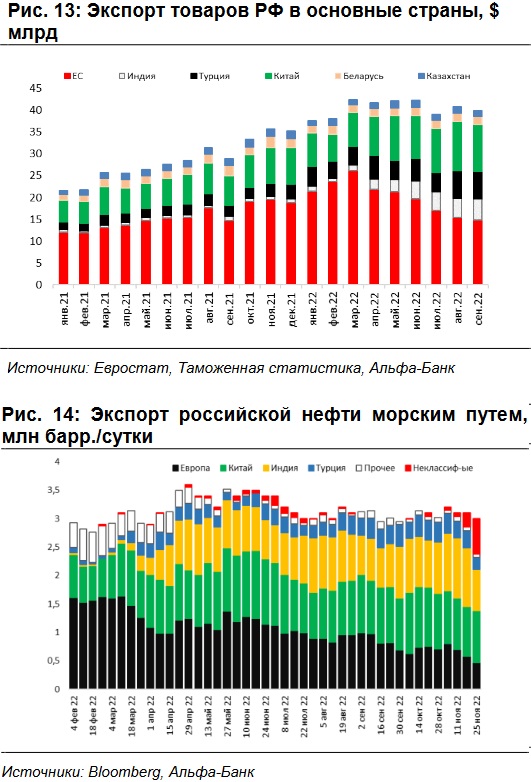

Эта тенденция в первую очередь отражает перенаправление экспорта сырой нефти морским путем (на этот канал приходится 70% экспорта российской сырой нефти): снижение поставок в ЕС полностью компенсируется ростом экспорта этой продукции на новые рынки, в Турцию и в Индию (см Рис. 14).

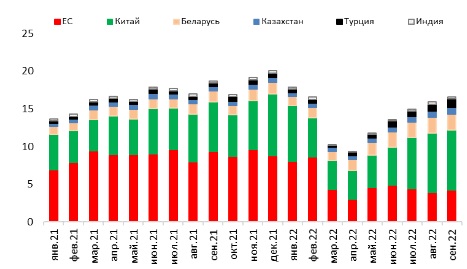

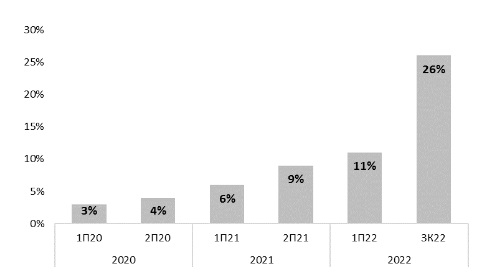

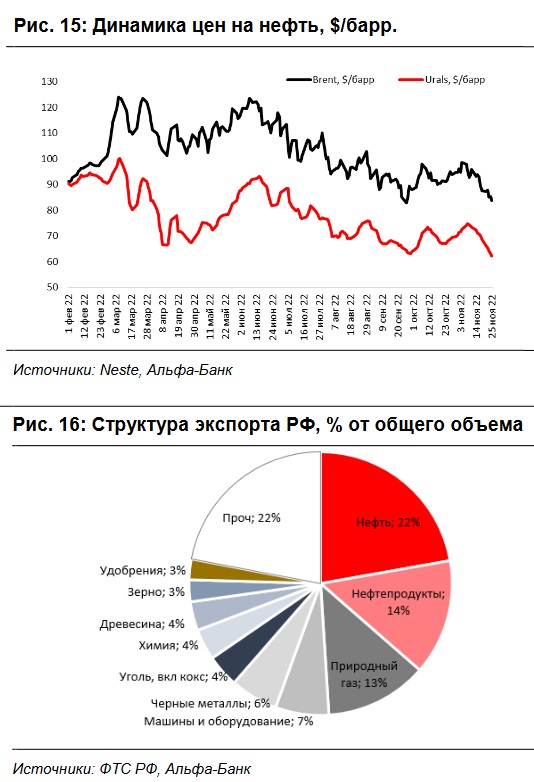

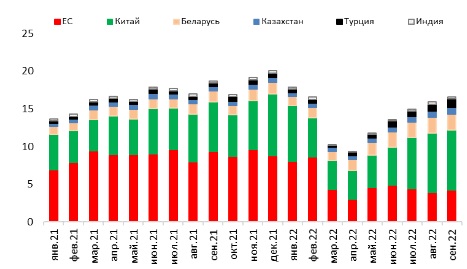

Графики 13-14 указывают на то, что как в номинальном выражении, так и в физических объемах, экспортные доходы России остаются на данный момент очень высокими, даже несмотря на значительный дисконт Urals к Brent, который теперь составляет $20-25/барр. (см Рис. 15). Средний уровень Urals с начала года составляет $80/барр., что выше $69/барр., то есть средней цены Urals в 2021 г. Но значительные экспортные доходы 2022 г. будет почти невозможно сохранить на горизонте 2023 г. Экспорт сырой нефти может пострадать, учитывая введение потолка цен по нефти с декабря 2022 и возможности его пересмотра; газовый экспорт может сократиться на 50% г/г в 2023 г. из-за снижения поставок в ЕС; экспорт нефтепродуктов, который столкнется с ограничениями с февраля-марта 2023 года, сложно будет перенаправить из ЕС в Азию в силу низкого спроса на эти товары на азиатских рынках. На эти три категории продукции приходится примерно 50% совокупных экспортных доходов (см Рис. 16), и их динамика окажет серьезное влияние на российский торговый баланс.

Несырьевые сегменты экспорта также могут испытывать давление, связанное с проблемами финансовой и транспортной логистики, а также в свете произошедшего значительного укрепления курса рубля.

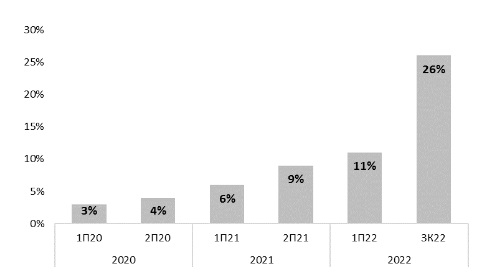

Доля ЕС в импорте РФ упала до 20% и замещена импортом из Китая: В отношении импорта ключевым вопросом весны 2022 г. был вопрос об импортозамещении – будет ли запущен этот процесс в России, или же страна пойдет путем замены своих торговых партнеров. Сейчас, на пороге 2023 г., складывается впечатление, что импортозамещение не занимает центральное место в экономической повестке, но все большую важность приобретает расширение торговых связей с Китаем, Турцией и Индией на фоне снижения импорта из ЕС (см Рис. 17). По нашим оценкам, импорт товаров в РФ к сентябрю сильно восстановился, и в 3К22 он был всего на 6% ниже среднемесячного уровня 2021 г. Российский импорт из Китая полностью вернулся к докризисным уровням, и зависимость России от Китая только растет – например, импорт автомобилей из Китая вырос на 31% г/г за 10М22. Китайские компании, на долю которых приходилось 2% общего российского рынка легковых автомобилей в 2021 г., стремительно увеличивают долю в продажах новых машин: с 3% в 2020 году до 11% в 1П22 и до 26% в 3К22 (см Рис. 18). Номинальный среднемесячный объем импорта РФ из Турции в последние месяцы вырос почти в 3 раза от уровней 2021 года. Эти новые рынки заменили прямой импорт РФ из ЕС, на долю которого в среднем в месяц приходилось $8 млрд до февраля 2022 г. и который снизился до $4 млрд в среднем в месяц после этой даты. Долю ЕС теперь можно оценить в 20% объемов российского импорта, в то время как импорт из Китая уже вырос до 35% общих объемов российского импорта. Учитывая сокращение локального спроса и риски для инвестпрограмм, мы сомневаемся в том, что восстановление импорта в 2023 г. будет очень быстрым; тем не менее мы убеждены, что и сокращаться этот показатель не будет.

Рис. 17: Российский импорт по странам, $ млрд

Рис. 18: Доля китайских брендов в продажах новых автомобилей в России, %

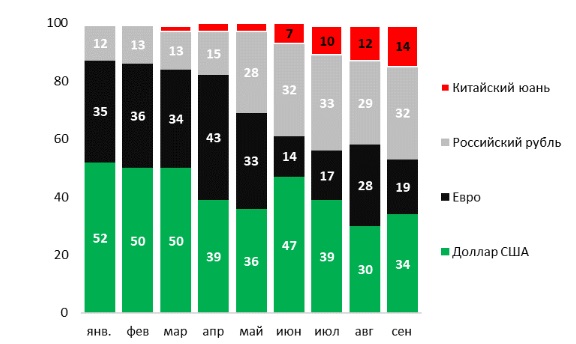

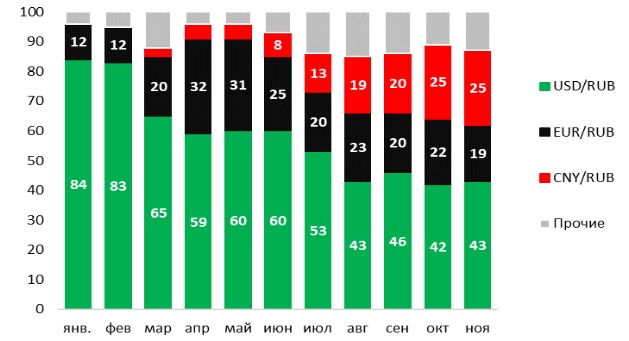

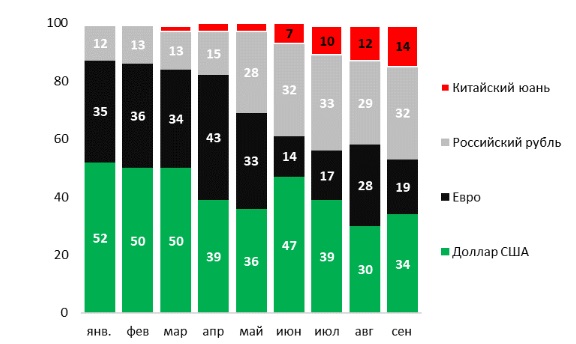

Доля юаней выросла до 14% в платежах за российский экспорт и до 25% в торгах на валютном биржевом рынке: Изменение структуры внешней торговли нашло отражение и в изменении структуры финансовых потоков. По данным ЦБ РФ, в 3К22 доля доллара в обслуживании российских экспортных контрактов снизилась до 34%, хотя составляла 55% в 2021 г. и 52% в начале текущего года; доля евро также сократилась с 30% в 2021 и 35% в начале текущего года до 21% в 3К22; по состоянию на сентябрь, 14% экспорта оплачивается юанями (в начале года его доля была нулевой) и 32% экспорта оплачивается рублями (см Рис. 19). Это говорит о том, что порядка 60% российского экспорта в Китай сейчас номинированы в юанях и что в месяц в Россию приходит юаней на сумму $6 млрд. Еще более наглядным было увеличение доли торгов в паре юань к рублю в валютных торгах на Московской бирже - к ноябрю 2022 г. на долю этой пары приходилось уже 25% объема торгов (см. Рис. 20).

Рис. 19: Доля валют в расчетах по российскому экспорту в 2022 году, %

Рис. 20: Доля валютных пар в объеме торгов биржевого валютного рынка РФ, %

Мы не ожидаем сценария сильного курса рубля в 2023 г.: Статистика по изменению структуры валютного рынка косвенно говорит о том, что к 3К22 первый раунд структурной подстройки под санкционные реалии завершился, и новые пропорции финансового рынка стабилизировались. Но помимо вопросов структуры торговли и расчетов важны также и вопросы девалютизации балансов.

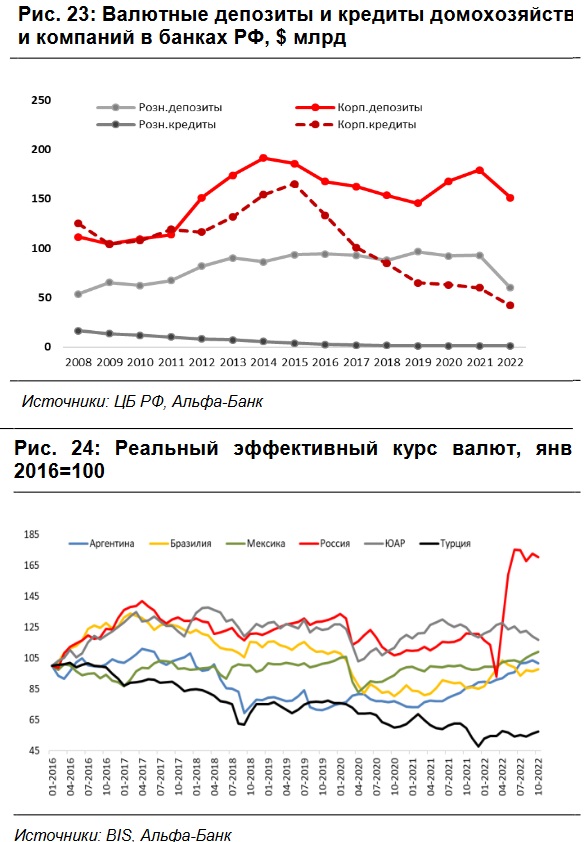

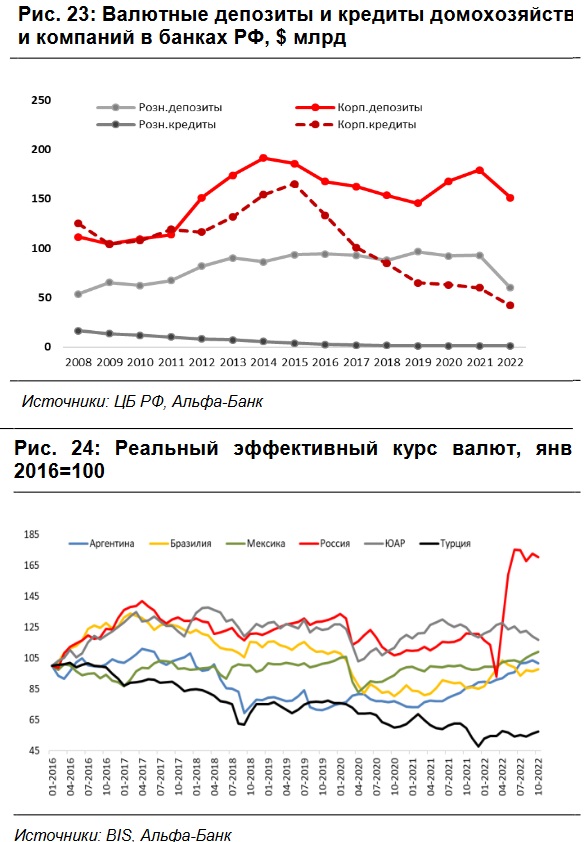

Укрепление рубля в 2К22 текущего года безусловно отражало изменение валютной структуры российских балансов. При этом следует отметить, что главным фактором этого процесса было снижение валютных рисков на балансах российских финансовых структур, которое стало необходимым в условиях резкого сжатия объемов рынка срочных инструментов в России (см Рис. 21), иными словами, с учетом невозможности хеджировать валютные риски после ухода с российского рынка нерезидентов.

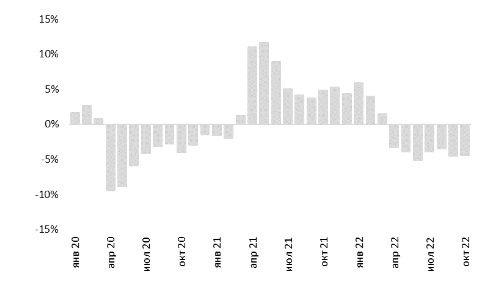

При этом с точки зрения девалютизации балансов компаний и населения, нельзя сказать, что интерес к валютным инструментам радикально снизился. Хотя доля валютных депозитов населения действительно сократилась с устойчивых 20-22% (около $90 млрд) всех их счетов в российских банках в предыдущие годы до 11% в сентябре 2022 г. (до $60 млрд), в реальности сменился лишь инструментарий держания валютных сбережений – произошло увеличение наличной валюты в обращении на $10-13 млрд. с начала года, и уже упомянутый ранее рост валютных средств на счетах за рубежом (см Рис. 22). Корпоративный сектор с начала года сократил свои валютные счета на $28 млрд, но на счетах компаний по-прежнему остается порядка $150 млрд. При этом валютные кредиты компаний сократились на $20 млрд с начала года, оценочно до $40 млрд; таким образом (см Рис. 23), в банковской системе по-прежнему остается значительный $170 млрд-ый избыток валютных пассивов клиентов (суммарно $210 млрд) над валютными кредитами (около $40 млрд). Сохранение значительных валютных остатков на счетах сейчас в меньшей степени связано с транзакционными планами компаний (оплата поставок или платежей по долгу), но больше отражает отношение к валюте как к инструменту размещения денежных средств. В условиях высокой неопределенности маловероятно, что клиенты банков будут массово переходить в рубль; это значит, что рано или поздно банки могут увеличить спрос на валюту для балансировки своих валютных рисков. Во-вторых, для поддержания российской конкурентоспособности курс рубля должен быть слабее, а отнюдь не сильнее. Динамика реального эффективного курса национальных валют по странам указывает на то, что курс рубля очень сильно укрепился в 2К22, из-за чего он стал несопоставимо сильнее других основных валют стран формирующихся рынков (см Рис. 24). Вполне очевидно, что учитывая санкционные и логистические проблемы этот сильный курс рубля может сохраняться некоторое время, однако слишком сильная валюта является фактором уязвимости. Таким образом, мы по-прежнему ожидаем, что курс рубля сместится к коридору 70-80 руб./$ в 2023 г.

Мы ожидаем резкое снижение инфляции в апреле 2023 г., но прогнозируем ускорения роста цен до 6% к концу 2023 г.: Хотя наши ожидания по курсу рубля остаются ниже консенсус-прогноза, мы считаем, что слабость курса российской валюты не приведет к ускорению инфляции. Большинство российских компаний ориентируются на коридор 70-80 руб./$ как на наиболее адекватный курс; следовательно, они вряд ли формировали свои потоки исходя из текущего курса, и ослабление рубля до указанных значений не должно дать значительного инфляционного эффекта. Таким образом, инфляционный тренд в 2023 г. будет зависеть от других факторов. Первое, на что следует обратить внимание, – это из чего складывается текущий уровень годовой инфляции: примерно 8 п. п. из текущих 12% г/г приходится только на один месяц, то есть на март 2022 г.; при этом в последние месяцы рост цен был меньше таргета ЦБ РФ и находился на уровне всего 0,2%. В результате, в апреле 2023 года годовая инфляция может опуститься ниже 4%, примерно до 2-3% г/г. В этом вероятном резком замедлении инфляции кроется причина недавнего решения властей перенести индексацию тарифов ЖКХ с июля 2023 г. на декабрь 2022 г, инфляционный эффект от которой, как ожидается, составит примерно 0,5 п. п.. Другой фактор связан с тем, что ожидаемое замедление годовой инфляции поможет создать благоприятный социальный фон накануне марта 2024 г. и с этой точки зрения является крайне желательным результатом. Мы считаем, что предвыборные бюджетные траты будут в основном аллоцированы ближе к концу 2023 года и не окажут влияния на инфляцию 2023 года, скорее их эффект проявится только в 2024 году. По этим причинам мы оставляем наш прогноз по инфляции на конец 2023 г. на уровне 6,0%, однако в данный момент не видим рисков для ее дополнительного ускорения.

Мы ожидаем, что Минфин сократит цену на нефть, балансирующую бюджет, до $95/барр. в 2023 г. и займет больше, чем планировалось на локальном рынке: Важным фактором российской макрокартины 2022 г. стало сильное смягчение российской бюджетной политики. От запланированного сокращения бюджетных расходов на 5% г/г правительство РФ перешло к росту бюджетных расходов на 20% г/г. В итоге цена на нефть, балансирующая бюджет, вероятно, двинется к уровню примерно $100/барр. в 2022 г., то есть к своему самому высокому уровню с 2014 г. В 2023 г. правительство планирует сохранить расходы на уровне 2022 г., то есть на уровне 29 млрд руб., однако мы не исключаем, что они превысят этот план как в 2022 г., так и в 2023 г.; на этом фоне мы ожидаем бюджетный дефицит на уровне 2,5 трлн руб. в этом году и 3,4 трлн руб. в 2023. В этом случае цена на нефть, балансирующая бюджет, в следующем году должна быть эквивалентна $95/барр., указывая на некоторое ужесточение политики в сравнении с этим годом. Другой важный аспект связан с планом по заимствованиям на 2023 г. Пока он составляет всего 1,7 трлн руб., что как раз совпадает с размером планируемых долговых выплат, тогда как превышение расходов над доходами планируется покрыть из нефтегазовых доходов и средств ФНБ. Тем не менее мы полагаем, что Минфин попытается сократить расходы из ФНБ и вернется на локальный рынок в больших объемах, что поможет удерживать инфляцию под контролем.

Мы ожидаем, что ЦБ РФ может продолжить понижение ставки до 6,0%: Неопределенность в отношении экономического роста и бюджетной политики будут компенсироваться механизмами монетарной политики. ЦБ РФ продемонстрировал высочайший уровень профессионализма в 2022 г., подстроив свою монетарную политику к появившимся в феврале-марте рискам путем повышения ставки до уровня 20% в сочетании с мерами по контролю над капиталом. После периода нормализации ставки с апреля по сентябрь, по итогам которого ставка опустилась до уровня 7,5% в сентябре 2022 г., монетарные власти теперь взяли курс на ужесточение своей риторики, что указывает на возможность завершения цикла понижения ставки, и прогнозируют выйти к интервалу 6,5-8,5% в 2023 г. Тем не менее мы считаем, что нынешняя риторика регулятора направлена на то, чтобы принудить банки к формированию столь недостающего в условиях недоступности внешних рынков долгосрочного фондирования. По сути в условиях отсутствия иностранного капитала российские банки вынуждены опираться на краткосрочное привлечение – по оценкам ЦБ РФ, всего 15% пассивов банковского сектора приходится на долгосрочные источники фондирования (это долгосрочные розничные депозиты и внешний долг), и оба сегмента недостаточно устойчивы, так как внешний долг будет постепенно выгашиваться без возобновления, а вклады физлиц могут быть сняты без всяких ограничений, и в период кризисов становятся по сути пассивами до востребования. Мы считаем, что текущая жесткая коммуникация ЦБ РФ соответствует сценарию умеренного спада ВВП в 2023 г., однако в случае более глубокого спада экономической активности, который для нас является базовым сценарием, следует ждать более сильного понижения ставки. Дополнительным аргументом в пользу снижения ставки может стать и ситуация на рынке ипотеки, который может оказаться чувствительным к скачку в миграционном оттоке населения и, следовательно, пострадать от снижения спроса. В противовес консенсус-прогнозу, который ожидает завершения цикла понижения ставки, мы считаем, что ставка может уйти на уровень 6,0% к середине 2023 г. Тем не менее заметим, что ожидания понижения ставки являются частью нашей более широкой картины, которая формируется из предпосылки, что потенциал экономического спада не исчерпан.

Мы понизили наш прогноз спада ВВП на 2023 г. до 6,5% г/г, оставаясь значительно ниже консенсус-прогноза: В этом году российская экономика преподнесла позитивный сюрприз, показав снижение всего на 2,1% г/г за 10M22. Несмотря на ухудшение показателей роста в сентябре-октябре (см Рис. 1), консенсус-прогноз на 2022 г. сейчас предусматривает спад ВВП на 2,6% г/г, согласно опросам ЦБ РФ; правительство РФ ожидает снижения ВВП на 2,9% г/г, тогда как МВФ улучшил свой прогноз спада российской экономики до -3,4%. Тренд этого года вселил оптимизм в отношении 2023 г. – текущий консенсус-прогноз рынка ориентируется на спад всего на 1,8% г/г в 2023 г., и официальный прогноз на 2023 г. также предполагает снижение только на 0,8% г/г. Такие ожидания в большой степени опираются на исторические данные – с конца 1990-х все кризисы в РФ проходили по схожему сценарию – спад экономики в течение одного года с возвратом к росту на следующий год (см Рис. 2). Тем не менее мы считаем, что текущий кризис имеет иную природу, и, хотя в 2022 г. целый ряд факторов, в их числе стимулирующая бюджетная политика и благоприятная конъюнктура сырьевых рынков, нивелировал негативный эффект санкций, прогноз на 2023 г. мы предпочитаем выстраивать на консервативном подходе и ожидаем спад на 6,5% г/г, что существенно хуже консенсуса.

Рис. 1: Помесячная динамика ВВП, % г/г

Рис. 2: Годовая динамика ВВП, % г/г

Сильный рынок труда сохранится в 2023 г.: Оптимизм ряда экспертов по поводу перспектив 2023 года опирается на два аргумента, которые могут поддержать потребительский тренд, – это сильный рынок труда и бюджетное стимулирование. К сентябрю безработица в РФ действительно опустилась до нового исторического минимума 3,8%; однако это объясняется весьма слабой демографической ситуацией. Россия продолжает терять население по причине естественной убыли – за 9M22 этот показатель составил 0,5 млн человек; это не такое впечатляющее естественное снижение населения как 1,0 млн, зафиксированный в 2021 г., но все же свидетельство сохраняющегося демографического сжатия. Однако еще одной проблемой стала миграция. Хотя система миграционного учета в России не позволяет оценить масштабы отъезда граждан РФ, есть косвенные признаки, что он был достаточно значительным.

Анализ цифр по выезду за границы РФ за 9М22 указывает на то, что в 3К22 число пересечений границ (которое мы интерпретируем как аналог числа выехавших за рубеж) выросло до 9,7 млн c 8,5 млн в 3К21, или на 1,2 млн, при этом Казахстан и Грузия стали двумя основными направлениями увеличения числа выездов (см Рис. 3-4). Нельзя исключать, что с учетом всплеска миграции в феврале-марте 2022 года, речь может идти об отъезде порядка 1,5% всей рабочей силы РФ. Кроме ограниченного предложения трудовых ресурсов, динамику доходов населения действительно поддерживает бюджетный фактор. В будущем году начинается подготовка к президентским выборам; мы ожидаем, что доля социальных выплат в совокупных доходах населения, которая и так уже составила 21,7% в 3К22 (см Рис. 5), продолжит увеличиваться. Бюджетный фактор поддерживает динамику реальных располагаемых доходов населения, которые упали только на 1,7% г/г за 9М22 и с 2016 года движутся в боковом тренде (см Рис. 6).

Спад спроса в непродовольственном сегменте на 10,2% за 10М22 говорит о затяжном снижении спроса: Хотя текущая динамика доходов населения сопоставима с их изменением в 2020 году (-2,0% за год), траектория потребления сильно отличается. Оборот розничной торговли показывает падение на 5,9% г/г за 10М22, включая спад на 9,1% г/г за 3К22. В 2020 г. спрос на непродовольственные товары быстро восстановился (см Рис. 7), но в 2022 году спад спроса в этом сегменте по-прежнему составляет 14-15% г/г (см Рис. 8). Возможно, сейчас российские домохозяйства сосредоточены на поддержании расходов в продуктовом сегменте: потребление продовольственных товаров снизилось всего на 0,9% г/г за 10M22, тогда как в непродовольственном сегменте оно обвалилось на 10,2% г/г за 10M22. Однако по сравнению с августом, в сентябре и октябре оба сегмента показывали дополнительную слабость, что мы связываем с увеличением миграционной активности населения. Второй момент заключается в том, что в отличие от естественной убыли населения миграционный отток сопровождается оттоком частного капитала. Одним из показателей этого тренда является рост российских вкладов на счетах банков за пределами РФ – хотя до начала 2022 г. россияне хранили менее $30 млрд за пределами РФ, с февраля эта сумма подскочила до $66 млрд по состоянию на сентябрь, отражая существенное ускорение помесячного оттока в последние месяцы (см Рис. 9-10). Иными словами, эти данные могут говорить о физическом сокращении рынка потребителей в России. Дополнительный момент заключается в том, что миграционный отток, судя по всему, отражает отток среднего класса и, следовательно, должен оказать более сильный негативный эффект на потребление в категории товаров премиального класса. В целом, мы не ожидаем, что частное потребление восстановится в 2023 г. и прогнозируем его снижение на 2,0% в будущем году.

13% инвестиций чувствительны к геополитическому контексту, спад инвестиций в 2023 году может составить до 10% г/г: Помимо осторожной оценки перспектив потребления на 2023 г., основные опасения связаны с инвестициями. До сих пор валовое накопление основного капитала увеличивалось темпом в 11,1% г/г и в 3,2% г/г в 1К22 и 2К22 соответственно, что привело к росту на 7% г/г за 1П22, однако такая динамика отражает ускоренную закупку технологий и оборудования, которые, вероятно, станут недоступны. Мы считаем, что в 2023 году инвестиции в основной капитал могут сократиться на 10% г/г. Во-первых, в структуре российских инвестиций 37% приходится на машины и оборудование (см Рис. 11), то есть на сегмент, который будет уязвим к перебоям во внешнеторговых поставках. Во- вторых, на долю иностранных компаний и компаний с частичным участием иностранного капитала приходится 13% совокупных российских инвестиций, и в 2023 году этот сегмент может продемонстрировать сильное сокращение инвестпрограмм. Еще одна причина нашего негативного прогноза связана с тем, что на нефтегазовый сектор и производство нефтепродуктов в 1П22 пришлось примерно 25% инвестиций в основной капитал в РФ (см Рис. 12), и в условиях ограниченных возможностей по экспорту (в частности, ожидаемых ограничений на экспорт нефтепродуктов и, как следствие, спада в нефтепереработке и в добыче) эти инвестиции также, вероятно, будут пересматриваться в сторону понижения.

Рис. 11: Структура инвестиций в основной капитал, %

Рис. 12: Инвестиции в основной капитал по секторам в 1П22, % от общего объема

Доля ЕС в российском экспорте сократилась, но все еще составляет около 30%: Важным условием нашего прогноза на 2023 г. являются ожидания сокращения физических объемов российского экспорта при одновременном восстановлении российского импорта. В части экспорта, РФ пока удавалось диверсифицировать свои экспортные рынки – если годом ранее на страны ЕС приходилось примерно 50% российского экспорта, сейчас на долю этих стран приходится примерно 30% (см Рис. 13).

Эта тенденция в первую очередь отражает перенаправление экспорта сырой нефти морским путем (на этот канал приходится 70% экспорта российской сырой нефти): снижение поставок в ЕС полностью компенсируется ростом экспорта этой продукции на новые рынки, в Турцию и в Индию (см Рис. 14).

Графики 13-14 указывают на то, что как в номинальном выражении, так и в физических объемах, экспортные доходы России остаются на данный момент очень высокими, даже несмотря на значительный дисконт Urals к Brent, который теперь составляет $20-25/барр. (см Рис. 15). Средний уровень Urals с начала года составляет $80/барр., что выше $69/барр., то есть средней цены Urals в 2021 г. Но значительные экспортные доходы 2022 г. будет почти невозможно сохранить на горизонте 2023 г. Экспорт сырой нефти может пострадать, учитывая введение потолка цен по нефти с декабря 2022 и возможности его пересмотра; газовый экспорт может сократиться на 50% г/г в 2023 г. из-за снижения поставок в ЕС; экспорт нефтепродуктов, который столкнется с ограничениями с февраля-марта 2023 года, сложно будет перенаправить из ЕС в Азию в силу низкого спроса на эти товары на азиатских рынках. На эти три категории продукции приходится примерно 50% совокупных экспортных доходов (см Рис. 16), и их динамика окажет серьезное влияние на российский торговый баланс.

Несырьевые сегменты экспорта также могут испытывать давление, связанное с проблемами финансовой и транспортной логистики, а также в свете произошедшего значительного укрепления курса рубля.

Доля ЕС в импорте РФ упала до 20% и замещена импортом из Китая: В отношении импорта ключевым вопросом весны 2022 г. был вопрос об импортозамещении – будет ли запущен этот процесс в России, или же страна пойдет путем замены своих торговых партнеров. Сейчас, на пороге 2023 г., складывается впечатление, что импортозамещение не занимает центральное место в экономической повестке, но все большую важность приобретает расширение торговых связей с Китаем, Турцией и Индией на фоне снижения импорта из ЕС (см Рис. 17). По нашим оценкам, импорт товаров в РФ к сентябрю сильно восстановился, и в 3К22 он был всего на 6% ниже среднемесячного уровня 2021 г. Российский импорт из Китая полностью вернулся к докризисным уровням, и зависимость России от Китая только растет – например, импорт автомобилей из Китая вырос на 31% г/г за 10М22. Китайские компании, на долю которых приходилось 2% общего российского рынка легковых автомобилей в 2021 г., стремительно увеличивают долю в продажах новых машин: с 3% в 2020 году до 11% в 1П22 и до 26% в 3К22 (см Рис. 18). Номинальный среднемесячный объем импорта РФ из Турции в последние месяцы вырос почти в 3 раза от уровней 2021 года. Эти новые рынки заменили прямой импорт РФ из ЕС, на долю которого в среднем в месяц приходилось $8 млрд до февраля 2022 г. и который снизился до $4 млрд в среднем в месяц после этой даты. Долю ЕС теперь можно оценить в 20% объемов российского импорта, в то время как импорт из Китая уже вырос до 35% общих объемов российского импорта. Учитывая сокращение локального спроса и риски для инвестпрограмм, мы сомневаемся в том, что восстановление импорта в 2023 г. будет очень быстрым; тем не менее мы убеждены, что и сокращаться этот показатель не будет.

Рис. 17: Российский импорт по странам, $ млрд

Рис. 18: Доля китайских брендов в продажах новых автомобилей в России, %

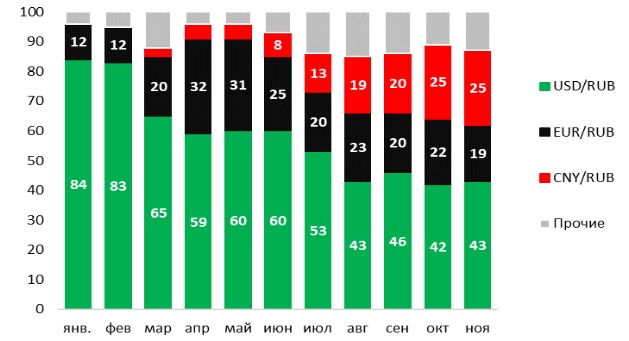

Доля юаней выросла до 14% в платежах за российский экспорт и до 25% в торгах на валютном биржевом рынке: Изменение структуры внешней торговли нашло отражение и в изменении структуры финансовых потоков. По данным ЦБ РФ, в 3К22 доля доллара в обслуживании российских экспортных контрактов снизилась до 34%, хотя составляла 55% в 2021 г. и 52% в начале текущего года; доля евро также сократилась с 30% в 2021 и 35% в начале текущего года до 21% в 3К22; по состоянию на сентябрь, 14% экспорта оплачивается юанями (в начале года его доля была нулевой) и 32% экспорта оплачивается рублями (см Рис. 19). Это говорит о том, что порядка 60% российского экспорта в Китай сейчас номинированы в юанях и что в месяц в Россию приходит юаней на сумму $6 млрд. Еще более наглядным было увеличение доли торгов в паре юань к рублю в валютных торгах на Московской бирже - к ноябрю 2022 г. на долю этой пары приходилось уже 25% объема торгов (см. Рис. 20).

Рис. 19: Доля валют в расчетах по российскому экспорту в 2022 году, %

Рис. 20: Доля валютных пар в объеме торгов биржевого валютного рынка РФ, %

Мы не ожидаем сценария сильного курса рубля в 2023 г.: Статистика по изменению структуры валютного рынка косвенно говорит о том, что к 3К22 первый раунд структурной подстройки под санкционные реалии завершился, и новые пропорции финансового рынка стабилизировались. Но помимо вопросов структуры торговли и расчетов важны также и вопросы девалютизации балансов.

Укрепление рубля в 2К22 текущего года безусловно отражало изменение валютной структуры российских балансов. При этом следует отметить, что главным фактором этого процесса было снижение валютных рисков на балансах российских финансовых структур, которое стало необходимым в условиях резкого сжатия объемов рынка срочных инструментов в России (см Рис. 21), иными словами, с учетом невозможности хеджировать валютные риски после ухода с российского рынка нерезидентов.

При этом с точки зрения девалютизации балансов компаний и населения, нельзя сказать, что интерес к валютным инструментам радикально снизился. Хотя доля валютных депозитов населения действительно сократилась с устойчивых 20-22% (около $90 млрд) всех их счетов в российских банках в предыдущие годы до 11% в сентябре 2022 г. (до $60 млрд), в реальности сменился лишь инструментарий держания валютных сбережений – произошло увеличение наличной валюты в обращении на $10-13 млрд. с начала года, и уже упомянутый ранее рост валютных средств на счетах за рубежом (см Рис. 22). Корпоративный сектор с начала года сократил свои валютные счета на $28 млрд, но на счетах компаний по-прежнему остается порядка $150 млрд. При этом валютные кредиты компаний сократились на $20 млрд с начала года, оценочно до $40 млрд; таким образом (см Рис. 23), в банковской системе по-прежнему остается значительный $170 млрд-ый избыток валютных пассивов клиентов (суммарно $210 млрд) над валютными кредитами (около $40 млрд). Сохранение значительных валютных остатков на счетах сейчас в меньшей степени связано с транзакционными планами компаний (оплата поставок или платежей по долгу), но больше отражает отношение к валюте как к инструменту размещения денежных средств. В условиях высокой неопределенности маловероятно, что клиенты банков будут массово переходить в рубль; это значит, что рано или поздно банки могут увеличить спрос на валюту для балансировки своих валютных рисков. Во-вторых, для поддержания российской конкурентоспособности курс рубля должен быть слабее, а отнюдь не сильнее. Динамика реального эффективного курса национальных валют по странам указывает на то, что курс рубля очень сильно укрепился в 2К22, из-за чего он стал несопоставимо сильнее других основных валют стран формирующихся рынков (см Рис. 24). Вполне очевидно, что учитывая санкционные и логистические проблемы этот сильный курс рубля может сохраняться некоторое время, однако слишком сильная валюта является фактором уязвимости. Таким образом, мы по-прежнему ожидаем, что курс рубля сместится к коридору 70-80 руб./$ в 2023 г.

Мы ожидаем резкое снижение инфляции в апреле 2023 г., но прогнозируем ускорения роста цен до 6% к концу 2023 г.: Хотя наши ожидания по курсу рубля остаются ниже консенсус-прогноза, мы считаем, что слабость курса российской валюты не приведет к ускорению инфляции. Большинство российских компаний ориентируются на коридор 70-80 руб./$ как на наиболее адекватный курс; следовательно, они вряд ли формировали свои потоки исходя из текущего курса, и ослабление рубля до указанных значений не должно дать значительного инфляционного эффекта. Таким образом, инфляционный тренд в 2023 г. будет зависеть от других факторов. Первое, на что следует обратить внимание, – это из чего складывается текущий уровень годовой инфляции: примерно 8 п. п. из текущих 12% г/г приходится только на один месяц, то есть на март 2022 г.; при этом в последние месяцы рост цен был меньше таргета ЦБ РФ и находился на уровне всего 0,2%. В результате, в апреле 2023 года годовая инфляция может опуститься ниже 4%, примерно до 2-3% г/г. В этом вероятном резком замедлении инфляции кроется причина недавнего решения властей перенести индексацию тарифов ЖКХ с июля 2023 г. на декабрь 2022 г, инфляционный эффект от которой, как ожидается, составит примерно 0,5 п. п.. Другой фактор связан с тем, что ожидаемое замедление годовой инфляции поможет создать благоприятный социальный фон накануне марта 2024 г. и с этой точки зрения является крайне желательным результатом. Мы считаем, что предвыборные бюджетные траты будут в основном аллоцированы ближе к концу 2023 года и не окажут влияния на инфляцию 2023 года, скорее их эффект проявится только в 2024 году. По этим причинам мы оставляем наш прогноз по инфляции на конец 2023 г. на уровне 6,0%, однако в данный момент не видим рисков для ее дополнительного ускорения.

Мы ожидаем, что Минфин сократит цену на нефть, балансирующую бюджет, до $95/барр. в 2023 г. и займет больше, чем планировалось на локальном рынке: Важным фактором российской макрокартины 2022 г. стало сильное смягчение российской бюджетной политики. От запланированного сокращения бюджетных расходов на 5% г/г правительство РФ перешло к росту бюджетных расходов на 20% г/г. В итоге цена на нефть, балансирующая бюджет, вероятно, двинется к уровню примерно $100/барр. в 2022 г., то есть к своему самому высокому уровню с 2014 г. В 2023 г. правительство планирует сохранить расходы на уровне 2022 г., то есть на уровне 29 млрд руб., однако мы не исключаем, что они превысят этот план как в 2022 г., так и в 2023 г.; на этом фоне мы ожидаем бюджетный дефицит на уровне 2,5 трлн руб. в этом году и 3,4 трлн руб. в 2023. В этом случае цена на нефть, балансирующая бюджет, в следующем году должна быть эквивалентна $95/барр., указывая на некоторое ужесточение политики в сравнении с этим годом. Другой важный аспект связан с планом по заимствованиям на 2023 г. Пока он составляет всего 1,7 трлн руб., что как раз совпадает с размером планируемых долговых выплат, тогда как превышение расходов над доходами планируется покрыть из нефтегазовых доходов и средств ФНБ. Тем не менее мы полагаем, что Минфин попытается сократить расходы из ФНБ и вернется на локальный рынок в больших объемах, что поможет удерживать инфляцию под контролем.

Мы ожидаем, что ЦБ РФ может продолжить понижение ставки до 6,0%: Неопределенность в отношении экономического роста и бюджетной политики будут компенсироваться механизмами монетарной политики. ЦБ РФ продемонстрировал высочайший уровень профессионализма в 2022 г., подстроив свою монетарную политику к появившимся в феврале-марте рискам путем повышения ставки до уровня 20% в сочетании с мерами по контролю над капиталом. После периода нормализации ставки с апреля по сентябрь, по итогам которого ставка опустилась до уровня 7,5% в сентябре 2022 г., монетарные власти теперь взяли курс на ужесточение своей риторики, что указывает на возможность завершения цикла понижения ставки, и прогнозируют выйти к интервалу 6,5-8,5% в 2023 г. Тем не менее мы считаем, что нынешняя риторика регулятора направлена на то, чтобы принудить банки к формированию столь недостающего в условиях недоступности внешних рынков долгосрочного фондирования. По сути в условиях отсутствия иностранного капитала российские банки вынуждены опираться на краткосрочное привлечение – по оценкам ЦБ РФ, всего 15% пассивов банковского сектора приходится на долгосрочные источники фондирования (это долгосрочные розничные депозиты и внешний долг), и оба сегмента недостаточно устойчивы, так как внешний долг будет постепенно выгашиваться без возобновления, а вклады физлиц могут быть сняты без всяких ограничений, и в период кризисов становятся по сути пассивами до востребования. Мы считаем, что текущая жесткая коммуникация ЦБ РФ соответствует сценарию умеренного спада ВВП в 2023 г., однако в случае более глубокого спада экономической активности, который для нас является базовым сценарием, следует ждать более сильного понижения ставки. Дополнительным аргументом в пользу снижения ставки может стать и ситуация на рынке ипотеки, который может оказаться чувствительным к скачку в миграционном оттоке населения и, следовательно, пострадать от снижения спроса. В противовес консенсус-прогнозу, который ожидает завершения цикла понижения ставки, мы считаем, что ставка может уйти на уровень 6,0% к середине 2023 г. Тем не менее заметим, что ожидания понижения ставки являются частью нашей более широкой картины, которая формируется из предпосылки, что потенциал экономического спада не исчерпан.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба