27 декабря 2022 investing.com Крамер Майкл

В последней статье этого года я решил поделиться с читателями своими 10 предсказаниями для фондового рынка на 2023 год. Рынки — штука непредсказуемая, тем не менее, смысл составлять прогнозы все же есть. Это помогает разложить по полочкам план действий и мысли насчет вероятной траектории рынка на предстоящий год. Здесь вы можете узнать, сбылись ли мои предсказания на 2022 год.

А делать точные прогнозы на минувший год было невозможно. Почти все сделанные в конце 2021 года предсказания оказались либо ошибочными, либо слишком робкими, за исключением прогноза о том, что индекс S&P 500 завершит 2022 год в районе 3800 пунктов. На закрытии торгов 23 декабря индекс составил 3844 пункта.

Угадать с прогнозами на 2023 год, возможно, будет еще сложнее, поскольку экономика сейчас находится на том этапе, когда ситуация будет развиваться либо лучше ожиданий, либо хуже.

Темпы инфляции замедлились после достижения пиковых значений летом 2022 года, но как сильно они снизятся дальше — по-прежнему не ясно. Между тем, долговой рынок указывает на рецессию, а данные по ВВП за третий и четвертый квартал свидетельствовали об устойчивости экономики.

1. Инфляция резко замедлится

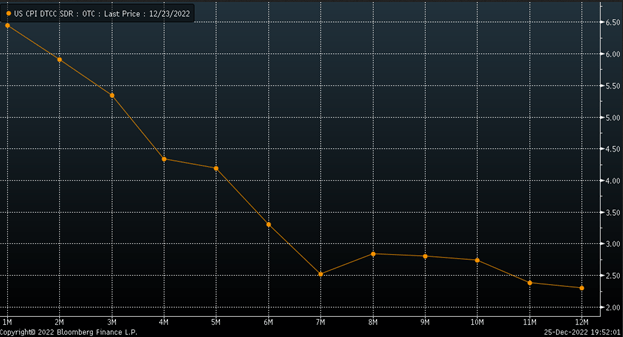

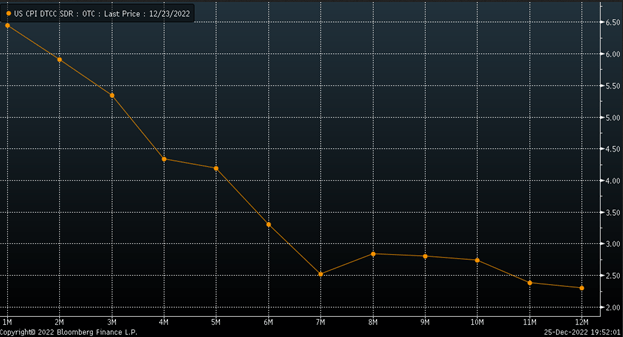

Рынок инфляционных свопов, похоже, считает, что ИПЦ резко снизится в 2023 году, достигнув к середине года 2,5%.

На вероятное снижение инфляции указывают многие индикаторы, в то время как другие говорят о том, что инфляция задержится и, возможно, будет оставаться на более высоких уровнях, чем ожидает рынок. Так называемый «липкий» 12-месячный ИПЦ Федерального резервного банка Атланты ускорился в ноябре до 6,6%.

Это максимальное значение с 1982 года. Наиболее вероятным кажется сценарий, при котором ИПЦ окажется где-то в диапазоне 4–6% в 2023 году и не будет замедляться так быстро, как того ожидает рынок.

2. Стагфляционные условия

Сохранение инфляции в пределах 4–6%, вероятно, означает замедление темпов роста номинального ВВП, но рецессию в 2023 году мы не ожидаем. Скорее речь будет идти о стагфляционных условиях с нулевыми темпами роста реального ВВП.

3. Рецессии прибылей не будет

Поскольку прибыль и продажи компании исчисляются в номинальном выражении, оценки прибылей для S&P 500 снизятся не так сильно, как ожидают некоторые наблюдатели.

Компании смогут поддержать прибыли на уровнях 2022 года, а значит, мы не столкнемся с рецессией прибылей, но не будет и роста. В результате прибыль на акцию для S&P 500 составит порядка $220, тогда как на конец 2022 года прогнозировался рост темпами почти 7%.

4. Ключевые ставки поднимутся выше 6%

При том что инфляция будет оставаться в диапазоне 4–6%, а экономика продолжит проявлять устойчивость, ФРС будет вынуждена поднять процентные ставки выше уровня 5,1%, о котором говорилось на декабрьском заседании FOMC. В итоге ставка «овернайт» почти наверняка превысит 6%.

5. Доходность 2-летних трежерис подскочит вверх

«Липкая» инфляция и более агрессивный настрой ФРС приведут к тому, что доходность 2-летних казначейских облигаций США продолжит расти и достигнет примерно 5,25%.

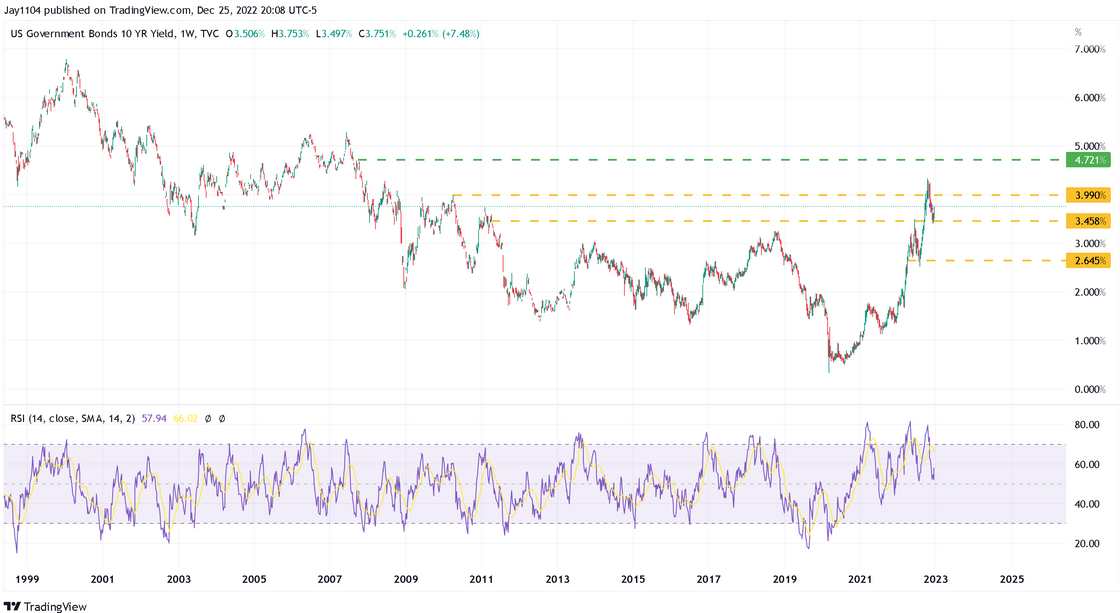

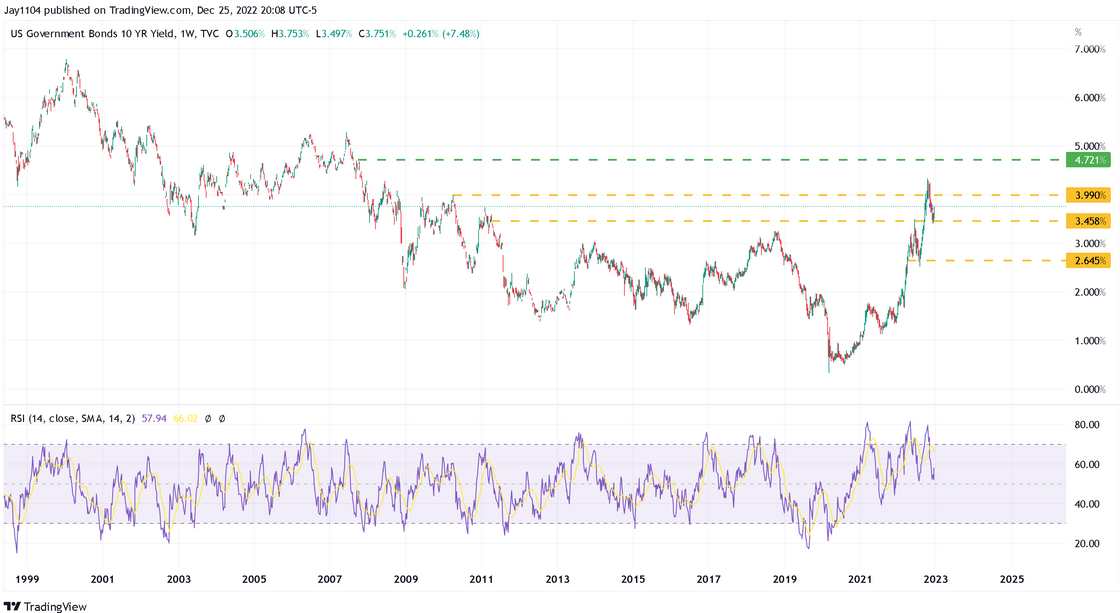

6. Доходность 10-летних трежерис тоже вырастет

Растущая доходность 2-летних трежерис потянет за собой вверх доходность 10-летних облигаций, при этом будет сохраняться инверсия кривой доходности примерно в -50 базисных пунктов. Это будет эквивалентно росту доходности 10-летних трежерис примерно до 4,75%.

7. Доллар будет стагнировать

Ставки в США, вероятно, будут повышаться, при этом будут расти и ставки в Европе и Японии. По этой причине индекс доллара ждет стагнация, при которой он будет торговаться между 101 и 115.

8. Цена биткоина рухнет

Повышение процентных ставок и ужесточение финансовых условий негативно скажутся на биткоине, лишив этот актив привлекательности, поскольку он ничего не создает, не обладает как таковой ценностью и не служит средством сохранения стоимости. Цена биткоина как следствие упадет в район 11 000 в 2023 году.

9. Акции стоимости будут опережать акции роста

Акции стоимости, вероятно, будут опережать по динамике акции роста в 2023 году, поскольку будущий год будет непростым для «длинных» активов.

10. S&P 500 ждет еще один год с отрицательной доходностью

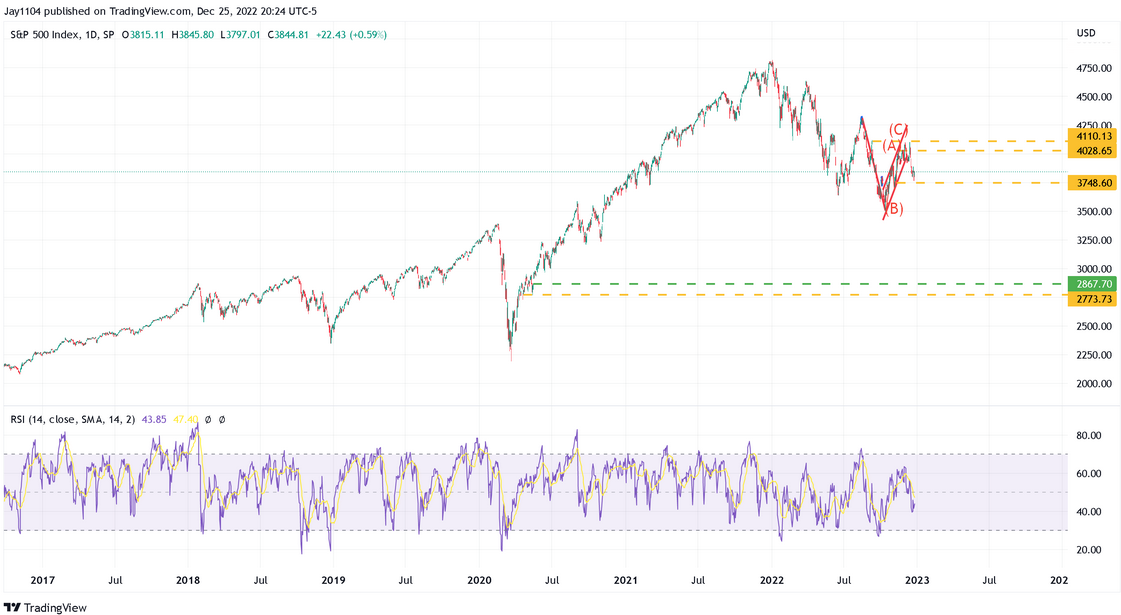

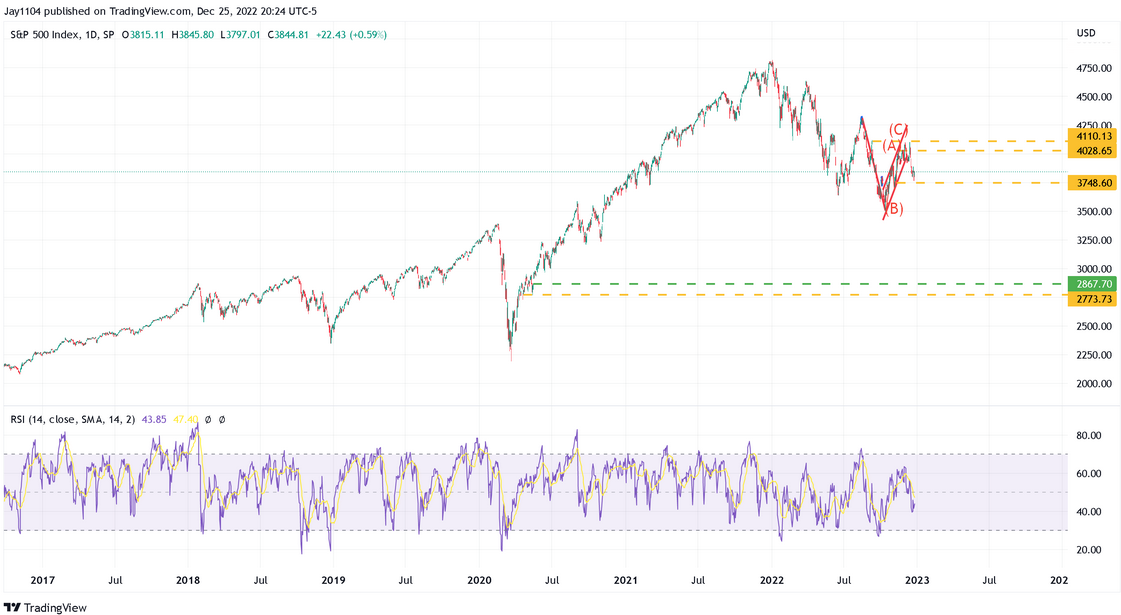

S&P 500 будет испытывать давление в 2023 году. ФРС поднимет ставки сильнее ожиданий, инфляция будет оставаться на высоких уровнях, а прибыли компаний окажутся под вопросом — с учетом всего этого S&P 500 упадет второй год подряд.

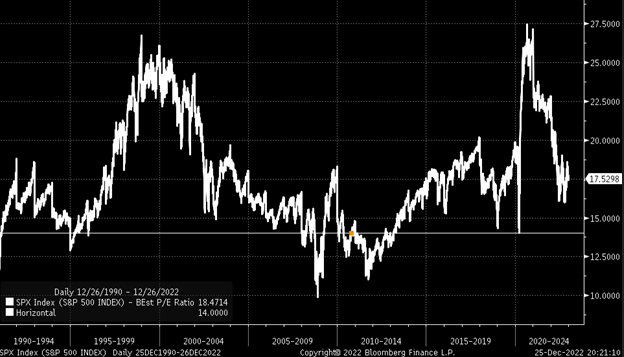

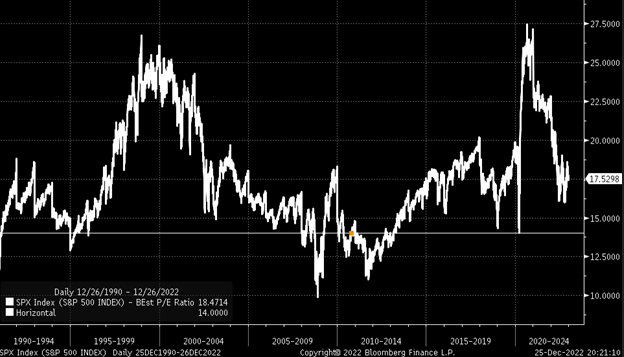

Когда мультипликатор P/E достигнет примерно 13-14, на рынке, вероятно, произойдет капитуляция.

Мультипликатор 14 к прибыли $220, равной уровню за 2022 год, означает, что индекс будет составлять всего 3100, а мультипликатор 13 означает всего 2800 пунктов.

Однако с учетом любви рынка к экстремальным колебаниям, S&P 500 может упасть еще сильнее, опуститься ниже 3100 и заполнить гэп с мая 2020 года в районе 2867 пунктов. Затем рынок совершит отскок и завершит год около 3200 пунктов.

А делать точные прогнозы на минувший год было невозможно. Почти все сделанные в конце 2021 года предсказания оказались либо ошибочными, либо слишком робкими, за исключением прогноза о том, что индекс S&P 500 завершит 2022 год в районе 3800 пунктов. На закрытии торгов 23 декабря индекс составил 3844 пункта.

Угадать с прогнозами на 2023 год, возможно, будет еще сложнее, поскольку экономика сейчас находится на том этапе, когда ситуация будет развиваться либо лучше ожиданий, либо хуже.

Темпы инфляции замедлились после достижения пиковых значений летом 2022 года, но как сильно они снизятся дальше — по-прежнему не ясно. Между тем, долговой рынок указывает на рецессию, а данные по ВВП за третий и четвертый квартал свидетельствовали об устойчивости экономики.

1. Инфляция резко замедлится

Рынок инфляционных свопов, похоже, считает, что ИПЦ резко снизится в 2023 году, достигнув к середине года 2,5%.

На вероятное снижение инфляции указывают многие индикаторы, в то время как другие говорят о том, что инфляция задержится и, возможно, будет оставаться на более высоких уровнях, чем ожидает рынок. Так называемый «липкий» 12-месячный ИПЦ Федерального резервного банка Атланты ускорился в ноябре до 6,6%.

Это максимальное значение с 1982 года. Наиболее вероятным кажется сценарий, при котором ИПЦ окажется где-то в диапазоне 4–6% в 2023 году и не будет замедляться так быстро, как того ожидает рынок.

2. Стагфляционные условия

Сохранение инфляции в пределах 4–6%, вероятно, означает замедление темпов роста номинального ВВП, но рецессию в 2023 году мы не ожидаем. Скорее речь будет идти о стагфляционных условиях с нулевыми темпами роста реального ВВП.

3. Рецессии прибылей не будет

Поскольку прибыль и продажи компании исчисляются в номинальном выражении, оценки прибылей для S&P 500 снизятся не так сильно, как ожидают некоторые наблюдатели.

Компании смогут поддержать прибыли на уровнях 2022 года, а значит, мы не столкнемся с рецессией прибылей, но не будет и роста. В результате прибыль на акцию для S&P 500 составит порядка $220, тогда как на конец 2022 года прогнозировался рост темпами почти 7%.

4. Ключевые ставки поднимутся выше 6%

При том что инфляция будет оставаться в диапазоне 4–6%, а экономика продолжит проявлять устойчивость, ФРС будет вынуждена поднять процентные ставки выше уровня 5,1%, о котором говорилось на декабрьском заседании FOMC. В итоге ставка «овернайт» почти наверняка превысит 6%.

5. Доходность 2-летних трежерис подскочит вверх

«Липкая» инфляция и более агрессивный настрой ФРС приведут к тому, что доходность 2-летних казначейских облигаций США продолжит расти и достигнет примерно 5,25%.

6. Доходность 10-летних трежерис тоже вырастет

Растущая доходность 2-летних трежерис потянет за собой вверх доходность 10-летних облигаций, при этом будет сохраняться инверсия кривой доходности примерно в -50 базисных пунктов. Это будет эквивалентно росту доходности 10-летних трежерис примерно до 4,75%.

7. Доллар будет стагнировать

Ставки в США, вероятно, будут повышаться, при этом будут расти и ставки в Европе и Японии. По этой причине индекс доллара ждет стагнация, при которой он будет торговаться между 101 и 115.

8. Цена биткоина рухнет

Повышение процентных ставок и ужесточение финансовых условий негативно скажутся на биткоине, лишив этот актив привлекательности, поскольку он ничего не создает, не обладает как таковой ценностью и не служит средством сохранения стоимости. Цена биткоина как следствие упадет в район 11 000 в 2023 году.

9. Акции стоимости будут опережать акции роста

Акции стоимости, вероятно, будут опережать по динамике акции роста в 2023 году, поскольку будущий год будет непростым для «длинных» активов.

10. S&P 500 ждет еще один год с отрицательной доходностью

S&P 500 будет испытывать давление в 2023 году. ФРС поднимет ставки сильнее ожиданий, инфляция будет оставаться на высоких уровнях, а прибыли компаний окажутся под вопросом — с учетом всего этого S&P 500 упадет второй год подряд.

Когда мультипликатор P/E достигнет примерно 13-14, на рынке, вероятно, произойдет капитуляция.

Мультипликатор 14 к прибыли $220, равной уровню за 2022 год, означает, что индекс будет составлять всего 3100, а мультипликатор 13 означает всего 2800 пунктов.

Однако с учетом любви рынка к экстремальным колебаниям, S&P 500 может упасть еще сильнее, опуститься ниже 3100 и заполнить гэп с мая 2020 года в районе 2867 пунктов. Затем рынок совершит отскок и завершит год около 3200 пунктов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба