16 января 2023 Bloomberg

Недоумение и мучительные вопросы возникали у инвесторов в прошлом году всякий раз после сообщений о том, как известные хедж-фонды по очереди понижали стоимость своих долей в частных компаниях-стартапах. Каждый раз, когда они снижали стоимость своих пакетов акций на миллионы, а то и на миллиарды долларов, участники рынка задавались вопросом, последние ли это потери.

Эксклюзивный анализ Bloomberg News предлагает свой взгляд на проблему оценки стоимости частных компаний - одну из самых непрозрачных тем инвестиционного процесса, и выводы экспертов не внушают оптимизма. Во многих случаях хедж-фонды и другие финансовые организации расходятся в критериях оценки стартапов, в том числе таких популярных как ByteDance и Discord.

Один из выводов заключается в том, что инвестиционные убытки одним годом могут не ограничиться. К концу 2022 года дорогостоящие стартапы стоимостью более $1 миллиарда, известные как «единороги», в совокупности потеряли более 40% своей стоимости по сравнению с пиком года, согласно оценке поставщика данных частного рынка Caplight Technologies. Их падение оказалось более сильным и глубоким по сравнению с акциями других публично торгуемых технологических компаний, и результатами большинства хедж-фондов IT-отрасли. И конечно, вопрос о том, сколько сейчас стоят эти компании, важны для людей, вложившихся в эти акции.

Пять крупных хедж-фондов - Tiger Global Management, D1 Capital Partners, Lone Pine Capital, Viking Global Investors и Coatue Management - за последние несколько лет существенно увеличили свои вложения в стартапы, полагая, что резкий рост их стоимости в период ажиотажа на рынке IPO принесет огромные прибыли. Эти ставки во многом окупились в 2021 году, когда на биржу вышло рекордное количество частных компаний.

Но в прошлом году ситуация резко изменилась: несколько хедж-фондов, представленных в данном анализе, понесли рекордные убытки.

Десятки компаний, которые они приобрели, также принадлежат фондам взаимных инвестиций, управляемым, например, Fidelity и T. Rowe Price. Эти фонды обязаны регулярно раскрывать информацию о стоимости своих активов. В их оценке, многие акции стартапов подешевели в 2022 году сильнее, чем на финансовых рынках.

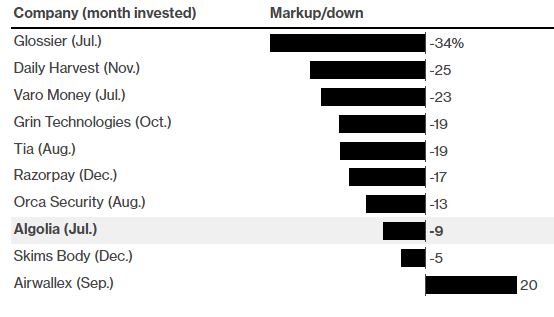

Собрав данные нескольких тысяч фондов взаимных инвестиций за последний год, Bloomberg отследил их оценки для 46 частных компаний, инвесторами которых также являются пять названных выше хедж-фондов. При том, что среднерыночное снижение составило 35%, фонды взаимных инвестиций снизили стоимость 70% стартапов. А некоторые активы обесценились и вовсе на 85%.

Если бы хедж-фонды подражали фондам взаимных инвестиций…

Фонды взаимных инвестиций снизили оценку компаний, которыми также владеют хедж-фонды.

Примечание: Проценты показывают среднюю наценку или уценку по взаимным фондам. **Блок Fi находится в стадии реструктуризации после подачи заявления о банкротстве.

Источники: Bloomberg News analysis, Cyndx и Crunchbase.

Конечно, 46 компаний, о которых идет речь, - это лишь малая часть стартапов, в которые инвестировали хедж-фонды. Только Tiger Global инвестировал, например, в сотни компаний в рамках своих хедж-фондов и венчурных стратегий.

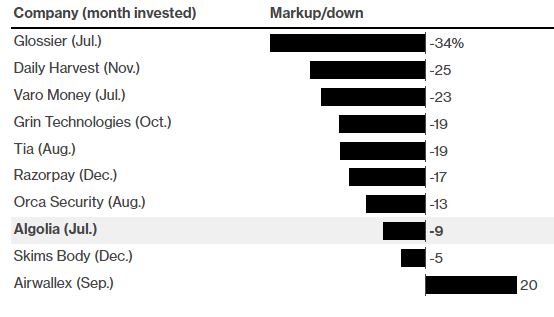

Хедж-фонд Lone Pine в июле 2021 года инвестировал в американскую софтверную компанию Algolia. Согласно опубликованным данным, с которыми ознакомился Bloomberg, с июля 2021 по июнь 2022 года - по мере роста инфляции и повышения процентных ставок - взаимные фонды под управлением Fidelity снизили стоимость компании на 39%. За тот же период времени Lone Pine снизила свою долю в Algolia всего на 9%.

Спад венчурных ставок хедж-фонда

Примечание: Месяц инвестирования относится к месяцу первоначального инвестирования и не учитывает возможные последующие инвестиции в ту же компанию. Процентное изменение оценок Lone Pine приведено по состоянию на 30 июня 2022 года.

Источник: Документы инвесторов

К концу сентября уценка компании Fidelity достигла 43%. Неясно, скорректировал ли Lone Pine свою оценку компании Algolia с тех пор и насколько сильно. Представители этого и четырех других хедж-фондов отказались от комментариев для данной статьи.

Как известно, частные рынки непрозрачны, и управляющие фондами имеют полную свободу действий в оценке активов. Несмотря на то, что существуют базовые стандарты бухгалтерского учета, фирмы могут использовать разные метрики и обработку. Более того, управляющие могут оценивать эти активы так часто, как им вздумается - хотя большинство хедж-фондов предпочитают проводить оценку не реже одного раза в квартал. Оценивать частный бизнес сейчас сложнее, поскольку приток финансирования уменьшился, а IPO застопорились.

«Это целое искусство», - говорит Дженнифер Лью, стратег по частному рынку UBS Group AG. По ее словам, у каждой фирмы есть свои нюансы в том, как она оценивает свои активы.

Интересно, что фонды взаимных инвестиций обычно предоставляют клиентам большую ликвидность - возможность покупать и продавать в любое время, когда открыты рынки. Это стимулирует управляющих быстро обновлять стоимость активов, учитывая потенциально более агрессивные уценки, чтобы клиенты, которые выводят средства из фонда, не переплачивали. Напротив, клиенты хедж-фондов обычно могут получать наличные ежеквартально, а клиенты венчурных и прямых инвестиций могут быть заблокированы на годы.

Будучи крайне закрытыми, хедж-фонды не афишируют свою аналитику, делясь ею только со своими клиентами. Поэтому трудно сказать, насколько оценки хедж-фондов расходятся друг с другом или с фондами взаимных инвестиций, владеющими одними и теми же компаниями.

"Не все работают согласованно", - говорит Логан Бартлетт, управляющий директор Redpoint Ventures, которая курирует потребительские и корпоративные стартапы.

Причин для этого немало. Прежде всего, по сравнению с фондами взаимных инвестиций, хедж-фонды, как правило, имеют больший опыт работы со стартапами, которые они покупают. Они могут договориться об особых условиях для своих вложений, например, о представительстве в советах директоров, льготном режиме в будущих раундах финансирования или о предотвращении разводнения. Управляющие, которые приобретают крупные пакеты акций или покупают напрямую, а не на вторичном рынке, могут также чаще получать информацию о результатах деятельности предприятия. Все это может повлиять на оценку стоимости.

«Это означает, что стоимость, по которой хедж-фонд держит актив, может значительно отличаться от моей, - говорит Бартлетт, - из-за разницы в их инвесторской базе, в том, когда они вложили деньги, как была структурирована сделка и в качестве их методологии».

В некоторых случаях оценки хедж-фондов были даже жестче, чем у фондов взаимных инвестиций. По словам одного из экспертов Bloomberg, компания Viking снизила стоимость Druva и Impossible Foods на 25-45% в течение сентября, в то время как управляющие фондов взаимных инвестиций, по данным Bloomberg, сохраняли обе компании практически неизменными большую часть прошлого года. По словам эксперта, D1 снизил цены на некоторые стартапы больше, чем фонды взаимных инвестицийц.

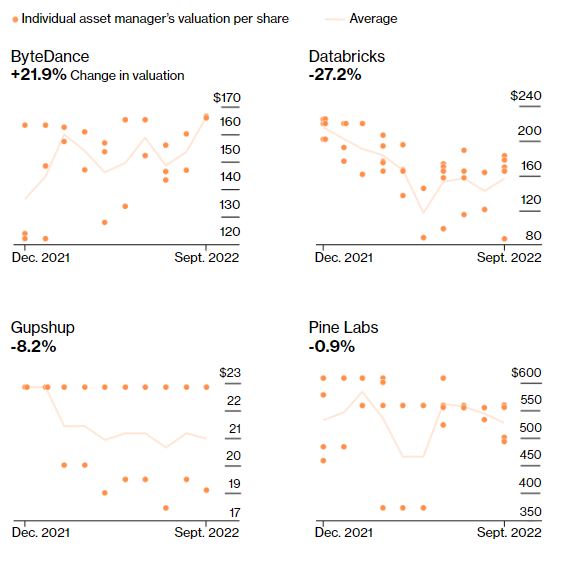

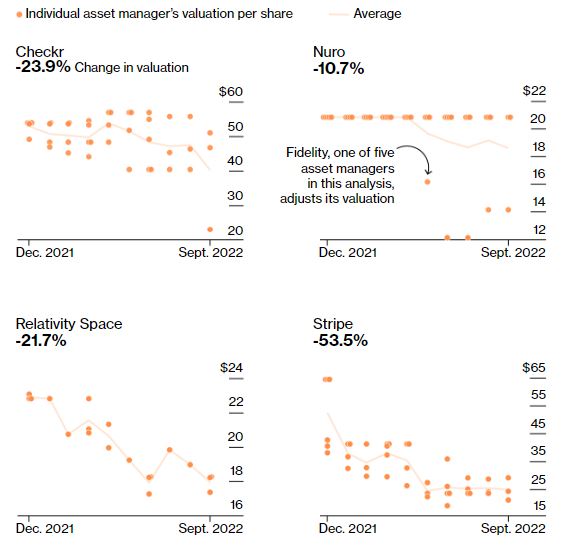

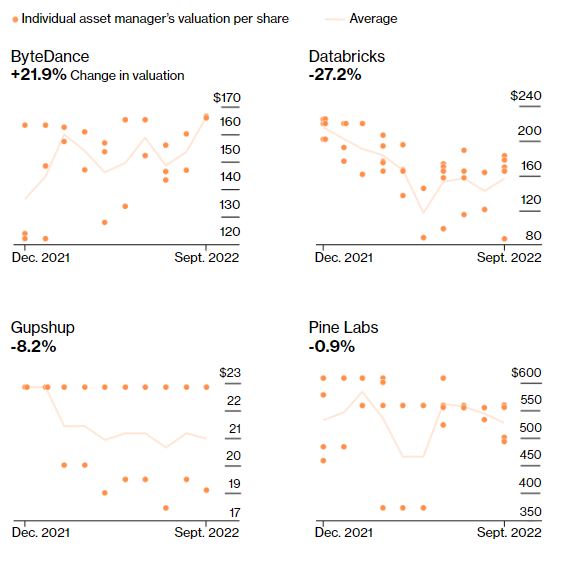

Различия в оценках отмечаются даже среди самих фондов взаимных инвестиций. Данные показывают, что такие управляющие, как Fidelity и T. Rowe, оценивали владельца TikTok ByteDance совершенно иначе, чем BlackRock большую часть прошлого года. Тем временем семь управляющих фондами, владевших Databricks, не договорились о цене за последний год. Оценки Pine Labs и Gupshup также сильно различались.

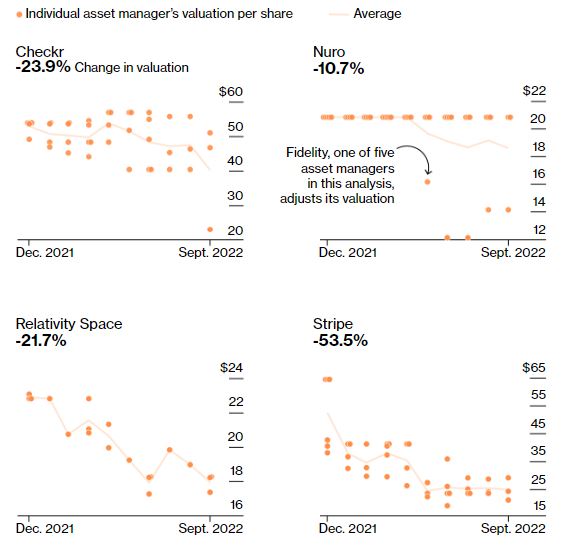

Тем не менее, иногда взаимные фонды все же приходят к единому мнению - как это было в случае с Checkr, Stripe, Relativity Space и Nuro.

Фонды взаимных инвестиций расходятся во мнениях в непростой год…

Оценки менеджеров некоторых частных компаний сильно различались.

... Но не всегда

Примечание: Среднемесячные значения цены за акцию рассчитаны на основе имеющихся данных, так как некоторые управляющие раскрывают данные с меньшей периодичностью.

Источник: Анализ Bloomberg News

Все пять хедж-фондов, отслеживаемых в данном анализе, восходят к пионеру хедж-фондов Джулиану Робертсону. Их управляющие начинали как торговцы акциями. Затем за последние несколько лет они стали китами в мире венчурного капитала, подняв стоимость таких стартапов, как Stripe, Instacart и Chime.

Но в 2022 году большинство из этой группы продемонстрировали худшие результаты за всю свою историю, пострадав как от падения фондовых рынков, так и от уценки частных компаний, поскольку финансирование стартапов усложнилось в условиях экономического кризиса. За год индекс Nasdaq упал на 33%, что стало самым глубоким падением с 2008 года.

Lone Pine был не одинок в сокращении пакета акций. Tiger Global уменьшил свои частные фонды на 24% за девять месяцев по сентябрь, а D1 - на 23% по октябрь.

У каждого хедж-фонда есть своя система для корректировки оценок, они обычно изучают финансовые показатели компании, недавний сбор средств и корзину сопоставимых публично торгуемых акций. Помимо этого, они привлекают внешних экспертов.

Tiger Global изучает также цены, по которым частные акции продаются на вторичном рынке, и любые особые условия инвестирования.

В Tiger Global работает группа по оценке из девяти человек, которая присваивает оценки независимо от инвестиционного подразделения. По словам источников, в D1 инвестиционная команда ежеквартально выставляет оценки, которые затем рассматриваются финансовыми специалистами компании. В конечном итоге D1 следит за тем, чтобы итоговые оценки попадали в диапазон, предоставленный внешними экспертами по оценке.

Более тщательная проверка проводится в конце года, когда оценки проверяют аудиторы — этот процесс сейчас идет полным ходом.

«Учитывая неопределенность экономических перспектив на 2023 год, управляющим и аудиторам будет сложнее договориться об общей оценке», - говорит Тейлор Розанова, директор компании Marcum LLP, которая проводит аудит оценок инвестиционных компаний в конеце года.

По мнению экспертов в вопросе комплексной оценки, иногда возникают конфликты интересов. Это связано с тем, что отношения могут быть внутренне взаимозависимыми: фонду требуется одобрение аудитора, а аудитор не хочет терять многомиллионного клиента. Возможны споры и компромиссы. Как отмечает один из экспертов, на возможность такого конфликта может указывать запоздалый процесс публикации аудированных показателей, если он затянулся, то возможно стороны увязли в переговорах.

Эксклюзивный анализ Bloomberg News предлагает свой взгляд на проблему оценки стоимости частных компаний - одну из самых непрозрачных тем инвестиционного процесса, и выводы экспертов не внушают оптимизма. Во многих случаях хедж-фонды и другие финансовые организации расходятся в критериях оценки стартапов, в том числе таких популярных как ByteDance и Discord.

Один из выводов заключается в том, что инвестиционные убытки одним годом могут не ограничиться. К концу 2022 года дорогостоящие стартапы стоимостью более $1 миллиарда, известные как «единороги», в совокупности потеряли более 40% своей стоимости по сравнению с пиком года, согласно оценке поставщика данных частного рынка Caplight Technologies. Их падение оказалось более сильным и глубоким по сравнению с акциями других публично торгуемых технологических компаний, и результатами большинства хедж-фондов IT-отрасли. И конечно, вопрос о том, сколько сейчас стоят эти компании, важны для людей, вложившихся в эти акции.

Пять крупных хедж-фондов - Tiger Global Management, D1 Capital Partners, Lone Pine Capital, Viking Global Investors и Coatue Management - за последние несколько лет существенно увеличили свои вложения в стартапы, полагая, что резкий рост их стоимости в период ажиотажа на рынке IPO принесет огромные прибыли. Эти ставки во многом окупились в 2021 году, когда на биржу вышло рекордное количество частных компаний.

Но в прошлом году ситуация резко изменилась: несколько хедж-фондов, представленных в данном анализе, понесли рекордные убытки.

Десятки компаний, которые они приобрели, также принадлежат фондам взаимных инвестиций, управляемым, например, Fidelity и T. Rowe Price. Эти фонды обязаны регулярно раскрывать информацию о стоимости своих активов. В их оценке, многие акции стартапов подешевели в 2022 году сильнее, чем на финансовых рынках.

Собрав данные нескольких тысяч фондов взаимных инвестиций за последний год, Bloomberg отследил их оценки для 46 частных компаний, инвесторами которых также являются пять названных выше хедж-фондов. При том, что среднерыночное снижение составило 35%, фонды взаимных инвестиций снизили стоимость 70% стартапов. А некоторые активы обесценились и вовсе на 85%.

Если бы хедж-фонды подражали фондам взаимных инвестиций…

Фонды взаимных инвестиций снизили оценку компаний, которыми также владеют хедж-фонды.

Примечание: Проценты показывают среднюю наценку или уценку по взаимным фондам. **Блок Fi находится в стадии реструктуризации после подачи заявления о банкротстве.

Источники: Bloomberg News analysis, Cyndx и Crunchbase.

Конечно, 46 компаний, о которых идет речь, - это лишь малая часть стартапов, в которые инвестировали хедж-фонды. Только Tiger Global инвестировал, например, в сотни компаний в рамках своих хедж-фондов и венчурных стратегий.

Хедж-фонд Lone Pine в июле 2021 года инвестировал в американскую софтверную компанию Algolia. Согласно опубликованным данным, с которыми ознакомился Bloomberg, с июля 2021 по июнь 2022 года - по мере роста инфляции и повышения процентных ставок - взаимные фонды под управлением Fidelity снизили стоимость компании на 39%. За тот же период времени Lone Pine снизила свою долю в Algolia всего на 9%.

Спад венчурных ставок хедж-фонда

Примечание: Месяц инвестирования относится к месяцу первоначального инвестирования и не учитывает возможные последующие инвестиции в ту же компанию. Процентное изменение оценок Lone Pine приведено по состоянию на 30 июня 2022 года.

Источник: Документы инвесторов

К концу сентября уценка компании Fidelity достигла 43%. Неясно, скорректировал ли Lone Pine свою оценку компании Algolia с тех пор и насколько сильно. Представители этого и четырех других хедж-фондов отказались от комментариев для данной статьи.

Как известно, частные рынки непрозрачны, и управляющие фондами имеют полную свободу действий в оценке активов. Несмотря на то, что существуют базовые стандарты бухгалтерского учета, фирмы могут использовать разные метрики и обработку. Более того, управляющие могут оценивать эти активы так часто, как им вздумается - хотя большинство хедж-фондов предпочитают проводить оценку не реже одного раза в квартал. Оценивать частный бизнес сейчас сложнее, поскольку приток финансирования уменьшился, а IPO застопорились.

«Это целое искусство», - говорит Дженнифер Лью, стратег по частному рынку UBS Group AG. По ее словам, у каждой фирмы есть свои нюансы в том, как она оценивает свои активы.

Интересно, что фонды взаимных инвестиций обычно предоставляют клиентам большую ликвидность - возможность покупать и продавать в любое время, когда открыты рынки. Это стимулирует управляющих быстро обновлять стоимость активов, учитывая потенциально более агрессивные уценки, чтобы клиенты, которые выводят средства из фонда, не переплачивали. Напротив, клиенты хедж-фондов обычно могут получать наличные ежеквартально, а клиенты венчурных и прямых инвестиций могут быть заблокированы на годы.

Будучи крайне закрытыми, хедж-фонды не афишируют свою аналитику, делясь ею только со своими клиентами. Поэтому трудно сказать, насколько оценки хедж-фондов расходятся друг с другом или с фондами взаимных инвестиций, владеющими одними и теми же компаниями.

"Не все работают согласованно", - говорит Логан Бартлетт, управляющий директор Redpoint Ventures, которая курирует потребительские и корпоративные стартапы.

Причин для этого немало. Прежде всего, по сравнению с фондами взаимных инвестиций, хедж-фонды, как правило, имеют больший опыт работы со стартапами, которые они покупают. Они могут договориться об особых условиях для своих вложений, например, о представительстве в советах директоров, льготном режиме в будущих раундах финансирования или о предотвращении разводнения. Управляющие, которые приобретают крупные пакеты акций или покупают напрямую, а не на вторичном рынке, могут также чаще получать информацию о результатах деятельности предприятия. Все это может повлиять на оценку стоимости.

«Это означает, что стоимость, по которой хедж-фонд держит актив, может значительно отличаться от моей, - говорит Бартлетт, - из-за разницы в их инвесторской базе, в том, когда они вложили деньги, как была структурирована сделка и в качестве их методологии».

В некоторых случаях оценки хедж-фондов были даже жестче, чем у фондов взаимных инвестиций. По словам одного из экспертов Bloomberg, компания Viking снизила стоимость Druva и Impossible Foods на 25-45% в течение сентября, в то время как управляющие фондов взаимных инвестиций, по данным Bloomberg, сохраняли обе компании практически неизменными большую часть прошлого года. По словам эксперта, D1 снизил цены на некоторые стартапы больше, чем фонды взаимных инвестицийц.

Различия в оценках отмечаются даже среди самих фондов взаимных инвестиций. Данные показывают, что такие управляющие, как Fidelity и T. Rowe, оценивали владельца TikTok ByteDance совершенно иначе, чем BlackRock большую часть прошлого года. Тем временем семь управляющих фондами, владевших Databricks, не договорились о цене за последний год. Оценки Pine Labs и Gupshup также сильно различались.

Тем не менее, иногда взаимные фонды все же приходят к единому мнению - как это было в случае с Checkr, Stripe, Relativity Space и Nuro.

Фонды взаимных инвестиций расходятся во мнениях в непростой год…

Оценки менеджеров некоторых частных компаний сильно различались.

... Но не всегда

Примечание: Среднемесячные значения цены за акцию рассчитаны на основе имеющихся данных, так как некоторые управляющие раскрывают данные с меньшей периодичностью.

Источник: Анализ Bloomberg News

Все пять хедж-фондов, отслеживаемых в данном анализе, восходят к пионеру хедж-фондов Джулиану Робертсону. Их управляющие начинали как торговцы акциями. Затем за последние несколько лет они стали китами в мире венчурного капитала, подняв стоимость таких стартапов, как Stripe, Instacart и Chime.

Но в 2022 году большинство из этой группы продемонстрировали худшие результаты за всю свою историю, пострадав как от падения фондовых рынков, так и от уценки частных компаний, поскольку финансирование стартапов усложнилось в условиях экономического кризиса. За год индекс Nasdaq упал на 33%, что стало самым глубоким падением с 2008 года.

Lone Pine был не одинок в сокращении пакета акций. Tiger Global уменьшил свои частные фонды на 24% за девять месяцев по сентябрь, а D1 - на 23% по октябрь.

У каждого хедж-фонда есть своя система для корректировки оценок, они обычно изучают финансовые показатели компании, недавний сбор средств и корзину сопоставимых публично торгуемых акций. Помимо этого, они привлекают внешних экспертов.

Tiger Global изучает также цены, по которым частные акции продаются на вторичном рынке, и любые особые условия инвестирования.

В Tiger Global работает группа по оценке из девяти человек, которая присваивает оценки независимо от инвестиционного подразделения. По словам источников, в D1 инвестиционная команда ежеквартально выставляет оценки, которые затем рассматриваются финансовыми специалистами компании. В конечном итоге D1 следит за тем, чтобы итоговые оценки попадали в диапазон, предоставленный внешними экспертами по оценке.

Более тщательная проверка проводится в конце года, когда оценки проверяют аудиторы — этот процесс сейчас идет полным ходом.

«Учитывая неопределенность экономических перспектив на 2023 год, управляющим и аудиторам будет сложнее договориться об общей оценке», - говорит Тейлор Розанова, директор компании Marcum LLP, которая проводит аудит оценок инвестиционных компаний в конеце года.

По мнению экспертов в вопросе комплексной оценки, иногда возникают конфликты интересов. Это связано с тем, что отношения могут быть внутренне взаимозависимыми: фонду требуется одобрение аудитора, а аудитор не хочет терять многомиллионного клиента. Возможны споры и компромиссы. Как отмечает один из экспертов, на возможность такого конфликта может указывать запоздалый процесс публикации аудированных показателей, если он затянулся, то возможно стороны увязли в переговорах.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба