17 января 2023 Открытие Сыроваткин Олег

Европа

Во вторник Stoxx Europe 600 достиг нового максимального уровня с апреля. По состоянию на 17:45 мск 6 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали энергетика, промышленность и производство материалов. Отставали здравоохранение, финансы и недвижимость.

Рынок акций Европы показал хороший рост в IV кв. прошлого года и в начале этого, и теперь достиг уровней сильной перекупленности. Аналитики JPMorgan призывают инвесторов фиксировать прибыль, т. к. ЕЦБ, вероятно, продолжит повышение ставок до высоких ограничительных уровней.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 15,6 к прибыли за прошедший год (P/E) и с коэффициентом 12,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 84,5% компаний индекса торгуются выше своей 50-дневной МА, 89,0% торгуются выше своей 100-дневной МА, 75,5% торгуются выше своей 200-дневной МА.

На 18:30 мск:

Индекс MSCI EM -1 030,91 п. (+0,10%), с нач. года +7,8%

Stoxx Europe 600 -456,02 п. (+0,31%), с нач. года +7,3%

DAX -15 182,04 п. (+0,32%) с нач. года +9,0%

FTSE 100 — 7 846,45 п. (-0,17%), с нач. года +5,3%

США

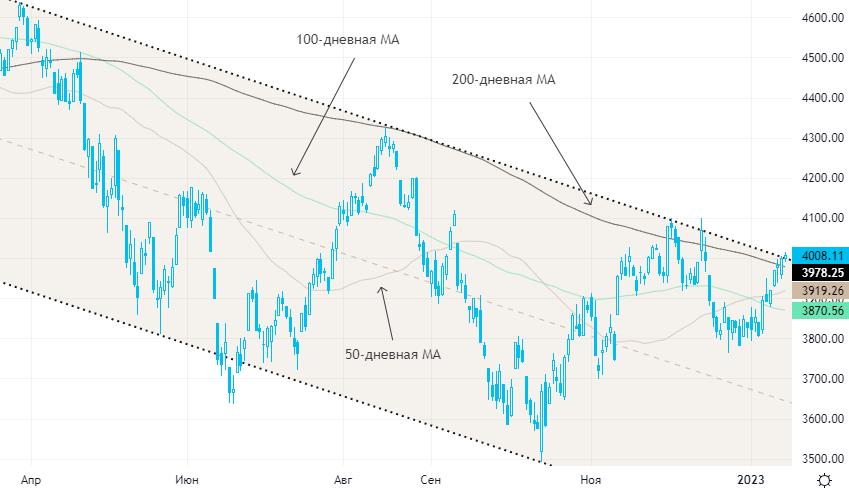

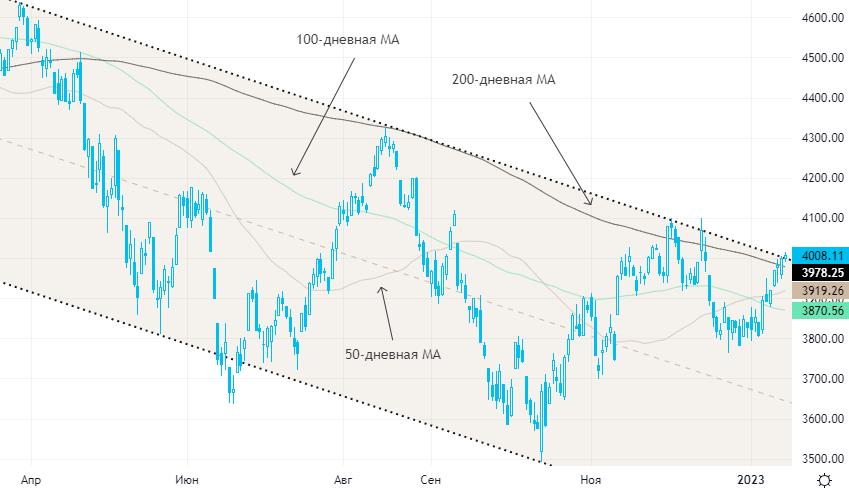

Рынок акций США, как и рынок акций Европы, перекуплен и начинает демонстрировать признаки усталости. По состоянию на 17:45 мск 6 из 11 основных секторов S&P 500 находились в плюсе. Наилучшую динамику показывали энергетика, ЖКХ и производство товаров первой необходимости. Отставали телекомы, финансы и производство материалов.

Акции Goldman Sachs резко подешевели, т. к. квартальный отчет банка разочаровал в части выручки и показал заметное увеличение расходов на персонал. Бумаги Morgan Stanley так же резко подорожали благодаря сильным квартальным результатам бизнеса по управлению активами.

На этой неделе начинается экономический форум в Давосе, где ожидаются выступления представителей ЕЦБ, ФРС и МВФ. Эти выступления могут дать намеки на дальнейшие планы регуляторов и тем самым оказать влияние на динамику рынков.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,4 к прибыли за прошедший год (P/E) и с коэффициентом 16,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 77,0% компаний индекса торгуются выше своей 50-дневной МА, 79,8% торгуются выше своей 100-дневной МА, 66,4% торгуются выше своей 200-дневной МА.

На 18:30 мск:

S&P 500 — 4 008,62 п. (+0,24%), с нач. года +4,4%

VIX — 19,66 пт (+0.17 пт), с нач. года -2.01 пт

MSCI World — 2 735,88 п. (+0,01%), с нач. года +5,1%

Нефть и другие сырьевые активы

На торгах во вторник фьючерсы на нефть Brent и WTI достигли двухнедельных максимумов.

Одной из причин рыночного оптимизма могла послужить публикация данных по ВВП Китая за 4 кв. (+2,9% в годовом выражении, выше консенсус-прогноза в +1,6%). Тем не менее по итогам всего 2022 г. экономика Китая выросла лишь на 3,0% г/г, что является самым низким значением за многие десятилетия.

Данные по розничным продажам за декабрь также вышли лучше ожиданий, хотя и показали третье подряд снижение. А промышленное производство в декабре выросло на 1,3% г/г, превысив консенсус на уровне 0,1% г/г, но темпы роста замедлились с ноябрьских 2,2% г/г. Впрочем, декабрь оказался для Китая сложным месяцем, т. к. смягчение антиковидных мер повлекло за собой резкий всплеск заболеваемости. Поэтому в будущее рынок смотрит с оптимизмом, по крайней мере, об этом говорит динамика цен на нефть.

Медь и алюминий продолжали консолидироваться в области многомесячных максимумов. Здесь поддержку рынку также оказывают ожидания усиления спроса со стороны Китая. Недавний рост цен на медь был как минимум частично обусловлен закрытием коротких позиций, открытых в середине 2022 года, пишут аналитики Citi. То же самое, по данным экспертов банка, относится и к другим базовым металлам и железной руде.

По данным LME, на неделе до 13 января спекулянты увеличили чистую длинную позицию во фьючерсах и опционах на медь до 7-месячного максимума, причем вырос объем как длинных, так и коротких позиций. Идентичная ситуация также наблюдалась во фьючерсах и опционах на алюминий и цинк, где чистая длинная спекулятивная позиция выросла до 4-недельного и 10-месячного максимумов соответственно на фоне увеличения открытого интереса.

На 18:30 мск:

Brent, $/бар. — 86,09 (+1,93%) с нач. года +0,2%

WTI, $/бар. — 80,57 (+0,89%) с нач. года +0,4%

Urals, $/бар. — 63,14 (+3,34%) с нач. года -1,4%

Золото, $/тр. унц. — 1 910,16 (-0,31%) с нач. года +4,7%

Серебро, $/тр. унц. — 23,94 (-1,31%) с нач. года -0,1%

Алюминий, $/т — 2 605,00 (-0,61%) с нач. года +9,5%

Медь, $/т — 9 187,00 (+0,91%) с нач. года +9,7%

Никель, $/т — 27 085,00 (-0,48%) с нач. года -9,9%

Во вторник Stoxx Europe 600 достиг нового максимального уровня с апреля. По состоянию на 17:45 мск 6 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали энергетика, промышленность и производство материалов. Отставали здравоохранение, финансы и недвижимость.

Рынок акций Европы показал хороший рост в IV кв. прошлого года и в начале этого, и теперь достиг уровней сильной перекупленности. Аналитики JPMorgan призывают инвесторов фиксировать прибыль, т. к. ЕЦБ, вероятно, продолжит повышение ставок до высоких ограничительных уровней.

Дивидендная доходность Stoxx Europe 600 составляет 3,2%. Индекс торгуется с коэффициентом 15,6 к прибыли за прошедший год (P/E) и с коэффициентом 12,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 84,5% компаний индекса торгуются выше своей 50-дневной МА, 89,0% торгуются выше своей 100-дневной МА, 75,5% торгуются выше своей 200-дневной МА.

На 18:30 мск:

Индекс MSCI EM -1 030,91 п. (+0,10%), с нач. года +7,8%

Stoxx Europe 600 -456,02 п. (+0,31%), с нач. года +7,3%

DAX -15 182,04 п. (+0,32%) с нач. года +9,0%

FTSE 100 — 7 846,45 п. (-0,17%), с нач. года +5,3%

США

Рынок акций США, как и рынок акций Европы, перекуплен и начинает демонстрировать признаки усталости. По состоянию на 17:45 мск 6 из 11 основных секторов S&P 500 находились в плюсе. Наилучшую динамику показывали энергетика, ЖКХ и производство товаров первой необходимости. Отставали телекомы, финансы и производство материалов.

Акции Goldman Sachs резко подешевели, т. к. квартальный отчет банка разочаровал в части выручки и показал заметное увеличение расходов на персонал. Бумаги Morgan Stanley так же резко подорожали благодаря сильным квартальным результатам бизнеса по управлению активами.

На этой неделе начинается экономический форум в Давосе, где ожидаются выступления представителей ЕЦБ, ФРС и МВФ. Эти выступления могут дать намеки на дальнейшие планы регуляторов и тем самым оказать влияние на динамику рынков.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,4 к прибыли за прошедший год (P/E) и с коэффициентом 16,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 77,0% компаний индекса торгуются выше своей 50-дневной МА, 79,8% торгуются выше своей 100-дневной МА, 66,4% торгуются выше своей 200-дневной МА.

На 18:30 мск:

S&P 500 — 4 008,62 п. (+0,24%), с нач. года +4,4%

VIX — 19,66 пт (+0.17 пт), с нач. года -2.01 пт

MSCI World — 2 735,88 п. (+0,01%), с нач. года +5,1%

Нефть и другие сырьевые активы

На торгах во вторник фьючерсы на нефть Brent и WTI достигли двухнедельных максимумов.

Одной из причин рыночного оптимизма могла послужить публикация данных по ВВП Китая за 4 кв. (+2,9% в годовом выражении, выше консенсус-прогноза в +1,6%). Тем не менее по итогам всего 2022 г. экономика Китая выросла лишь на 3,0% г/г, что является самым низким значением за многие десятилетия.

Данные по розничным продажам за декабрь также вышли лучше ожиданий, хотя и показали третье подряд снижение. А промышленное производство в декабре выросло на 1,3% г/г, превысив консенсус на уровне 0,1% г/г, но темпы роста замедлились с ноябрьских 2,2% г/г. Впрочем, декабрь оказался для Китая сложным месяцем, т. к. смягчение антиковидных мер повлекло за собой резкий всплеск заболеваемости. Поэтому в будущее рынок смотрит с оптимизмом, по крайней мере, об этом говорит динамика цен на нефть.

Медь и алюминий продолжали консолидироваться в области многомесячных максимумов. Здесь поддержку рынку также оказывают ожидания усиления спроса со стороны Китая. Недавний рост цен на медь был как минимум частично обусловлен закрытием коротких позиций, открытых в середине 2022 года, пишут аналитики Citi. То же самое, по данным экспертов банка, относится и к другим базовым металлам и железной руде.

По данным LME, на неделе до 13 января спекулянты увеличили чистую длинную позицию во фьючерсах и опционах на медь до 7-месячного максимума, причем вырос объем как длинных, так и коротких позиций. Идентичная ситуация также наблюдалась во фьючерсах и опционах на алюминий и цинк, где чистая длинная спекулятивная позиция выросла до 4-недельного и 10-месячного максимумов соответственно на фоне увеличения открытого интереса.

На 18:30 мск:

Brent, $/бар. — 86,09 (+1,93%) с нач. года +0,2%

WTI, $/бар. — 80,57 (+0,89%) с нач. года +0,4%

Urals, $/бар. — 63,14 (+3,34%) с нач. года -1,4%

Золото, $/тр. унц. — 1 910,16 (-0,31%) с нач. года +4,7%

Серебро, $/тр. унц. — 23,94 (-1,31%) с нач. года -0,1%

Алюминий, $/т — 2 605,00 (-0,61%) с нач. года +9,5%

Медь, $/т — 9 187,00 (+0,91%) с нач. года +9,7%

Никель, $/т — 27 085,00 (-0,48%) с нач. года -9,9%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба