18 января 2023 finversia.ru Чайка Федор

Реинвестирование дивидендов по получаемому эффекту стоит в одном ряду с магией сложного процента: на длинных временных дистанциях среднегодовая доходность вашего портфеля вырастет на 71%.

Но, если честно, то реинвестирование дивидендов и получаемых процентов (сложные проценты) – суть одно и то же явление. Смысл в том, чтобы не вынимать деньги с рынка. Кстати, регулярное добавление денег на депозит имеет такой же эффект.

Давайте посмотрим на историю доходности фондового рынка, чтобы показать, насколько важны дивиденды для результатов с течением времени.

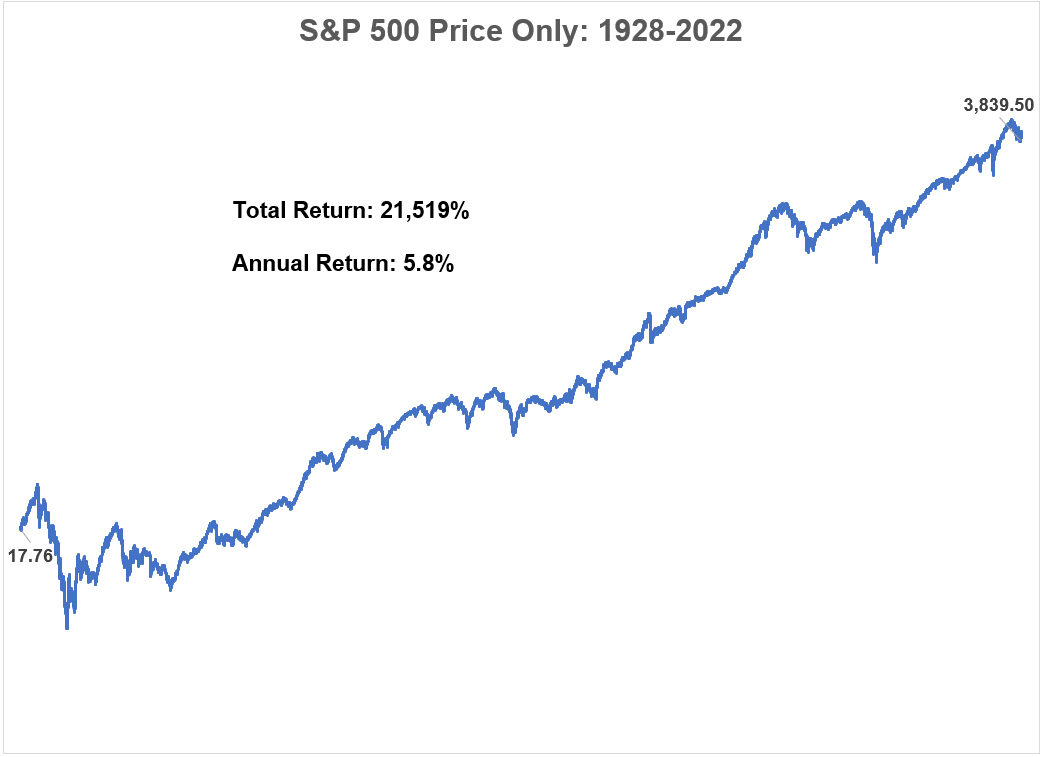

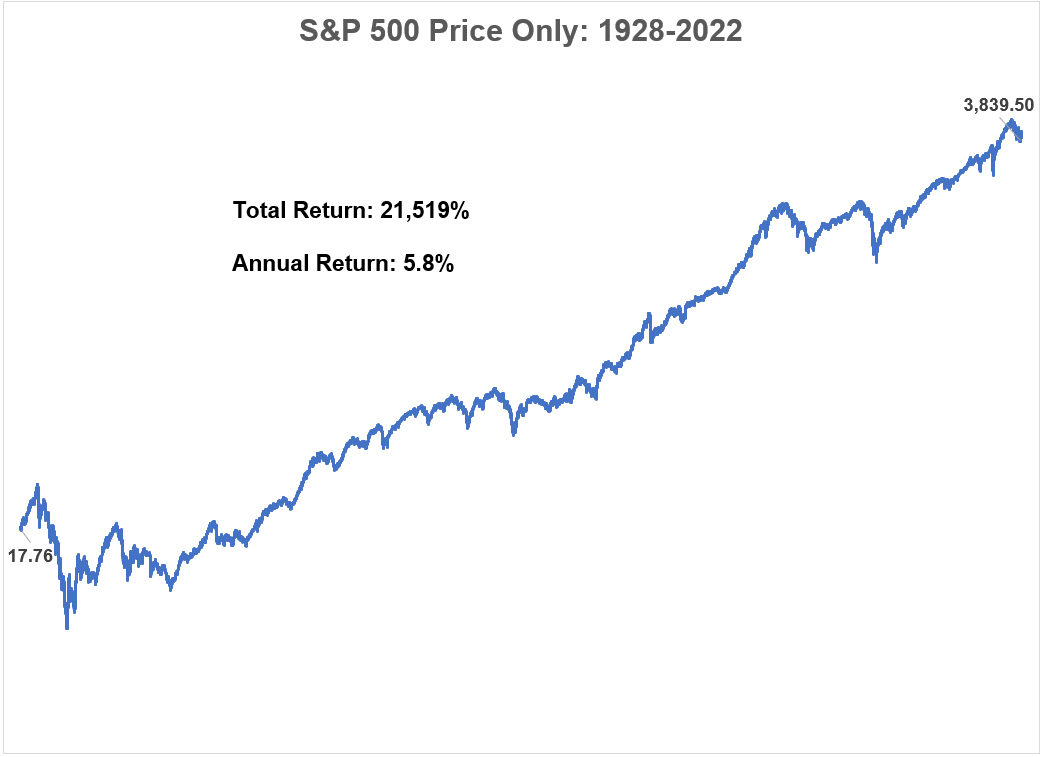

График индекса S&P500 с 1928 по 2022 годы

Это индекс без учёта реинвестирования дивидендов. Индекс вырос в 1928-2022 годах на 21519% или 5,8% в годовом исчислении.

Но что получится, если мы учтем реинвестированные дивиденды для общей доходности? Это даст нам уже 9,9% в год за последние 95 лет данных.

Таким образом, это на 71% выше – когда вы реинвестируете денежные потоки обратно на рынок.

«Я знаю, что трудно смириться с идеей инвестирования на 10, 20, 30 лет или больше, но именно там делаются настоящие деньги», – Бен Карлсон, Ritholtz Wealth Management

С учетом реинвестирования дивидендов общая доходность увеличивается с 21519% при годовой доходности 5,8% до более чем 750000% при доходности 9,9%.

Таким образом, общая доходность примерно в 35 раз превышает доходность только по цене: доходность $1, вложенного в фондовый рынок США в 1928 году, к концу 2022 года выросла бы примерно до $216. Однако, с учетом реинвестированных дивидендов, речь идёт скорее о $7500 (!).

– Следует отметить, что приведённые расчёты не учитывают такие вещи, как налоги или сборы и комиссии, или даже такой факт, что до последнего времени было очень сложно реинвестировать ваши дивиденды – финтех позволил инвесторам это делать с легкостью лишь в последние годы, – пишет Бен Карлсон, портфельный управляющий Ritholtz Wealth Management LLC.

30-летние периоды инвестиций

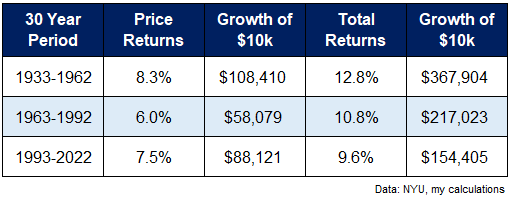

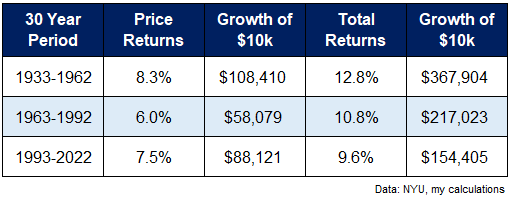

Теперь возьмём 30-летний период для инвестиций. У большинства инвесторов будет 30-летний временной горизонт, если они будут копить на пенсию.

Вот сравнение трех отдельных 30-летних периодов для фондового рынка США вместе с соответствующей доходностью цен, общей доходностью и ростом первоначальных инвестиций в размере $10 тыс.

Улучшение от цены до общей доходности было где-то в 2-3 раза лучше для роста этих первоначальных инвестиций в размере $10 тысяч.

– Я знаю, что трудно смириться с идеей инвестирования на 10, 20, 30 лет или больше, но именно там делаются настоящие деньги, – делает вывод эксперт.

Дивидендные акции в периоды рецессий и стагфляции

Александр Абрамов, профессор РАНХиГС, в марте 2021 года в своём блоге приводил информацию от издания Morningstar.

В январской статье Amy C. Arnott в Morningstar приводится очень простой и наглядный анализ эффективности вложений в дивидендные акции в США за период 1976-2020 годов. на основании скользящих средних 5-летней доходности дивидендных акций и индекса S&P-500.

Как выяснилось, акции с регулярной выплатой дивидендов, как правило, демонстрируют худшие результаты во время более бурных рынков. Акции, выплачивающие более высокие дивиденды, также имеют тенденцию отставать в периоды роста ставки процента. Как правило, они добивались лучших результатов в периоды медленного экономического роста и низкой рыночной доходности, например, в начале 1980-х, когда стагфляция снизила доходность рынка, а также в 2000-е, когда рынок изо всех сил пытался отыграть предыдущие достижения после спада, вызванного технологией.

«Эмитенты, которые регулярно выплачивают дивиденды, показывают лучшие результаты в сравнении с другими в периоды медленного экономического роста и низкой рыночной доходности», – Morningstar

Эти показатели помогли дивидендным акциям опередить более широкий рынок в последнем 20-летнем периоде, закончившемся в 2020 году, с годовой доходностью 7,9% по сравнению с 7,5% для индекса S&P-500. За последний 20-летний период дивидендные акции также показали меньшую волатильность, что привело к привлекательной доходности с поправкой на риск.

Но, если честно, то реинвестирование дивидендов и получаемых процентов (сложные проценты) – суть одно и то же явление. Смысл в том, чтобы не вынимать деньги с рынка. Кстати, регулярное добавление денег на депозит имеет такой же эффект.

Давайте посмотрим на историю доходности фондового рынка, чтобы показать, насколько важны дивиденды для результатов с течением времени.

График индекса S&P500 с 1928 по 2022 годы

Это индекс без учёта реинвестирования дивидендов. Индекс вырос в 1928-2022 годах на 21519% или 5,8% в годовом исчислении.

Но что получится, если мы учтем реинвестированные дивиденды для общей доходности? Это даст нам уже 9,9% в год за последние 95 лет данных.

Таким образом, это на 71% выше – когда вы реинвестируете денежные потоки обратно на рынок.

«Я знаю, что трудно смириться с идеей инвестирования на 10, 20, 30 лет или больше, но именно там делаются настоящие деньги», – Бен Карлсон, Ritholtz Wealth Management

С учетом реинвестирования дивидендов общая доходность увеличивается с 21519% при годовой доходности 5,8% до более чем 750000% при доходности 9,9%.

Таким образом, общая доходность примерно в 35 раз превышает доходность только по цене: доходность $1, вложенного в фондовый рынок США в 1928 году, к концу 2022 года выросла бы примерно до $216. Однако, с учетом реинвестированных дивидендов, речь идёт скорее о $7500 (!).

– Следует отметить, что приведённые расчёты не учитывают такие вещи, как налоги или сборы и комиссии, или даже такой факт, что до последнего времени было очень сложно реинвестировать ваши дивиденды – финтех позволил инвесторам это делать с легкостью лишь в последние годы, – пишет Бен Карлсон, портфельный управляющий Ritholtz Wealth Management LLC.

30-летние периоды инвестиций

Теперь возьмём 30-летний период для инвестиций. У большинства инвесторов будет 30-летний временной горизонт, если они будут копить на пенсию.

Вот сравнение трех отдельных 30-летних периодов для фондового рынка США вместе с соответствующей доходностью цен, общей доходностью и ростом первоначальных инвестиций в размере $10 тыс.

Улучшение от цены до общей доходности было где-то в 2-3 раза лучше для роста этих первоначальных инвестиций в размере $10 тысяч.

– Я знаю, что трудно смириться с идеей инвестирования на 10, 20, 30 лет или больше, но именно там делаются настоящие деньги, – делает вывод эксперт.

Дивидендные акции в периоды рецессий и стагфляции

Александр Абрамов, профессор РАНХиГС, в марте 2021 года в своём блоге приводил информацию от издания Morningstar.

В январской статье Amy C. Arnott в Morningstar приводится очень простой и наглядный анализ эффективности вложений в дивидендные акции в США за период 1976-2020 годов. на основании скользящих средних 5-летней доходности дивидендных акций и индекса S&P-500.

Как выяснилось, акции с регулярной выплатой дивидендов, как правило, демонстрируют худшие результаты во время более бурных рынков. Акции, выплачивающие более высокие дивиденды, также имеют тенденцию отставать в периоды роста ставки процента. Как правило, они добивались лучших результатов в периоды медленного экономического роста и низкой рыночной доходности, например, в начале 1980-х, когда стагфляция снизила доходность рынка, а также в 2000-е, когда рынок изо всех сил пытался отыграть предыдущие достижения после спада, вызванного технологией.

«Эмитенты, которые регулярно выплачивают дивиденды, показывают лучшие результаты в сравнении с другими в периоды медленного экономического роста и низкой рыночной доходности», – Morningstar

Эти показатели помогли дивидендным акциям опередить более широкий рынок в последнем 20-летнем периоде, закончившемся в 2020 году, с годовой доходностью 7,9% по сравнению с 7,5% для индекса S&P-500. За последний 20-летний период дивидендные акции также показали меньшую волатильность, что привело к привлекательной доходности с поправкой на риск.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба