25 января 2023 Фридом Финанс | Core & Main

О компании

Core & Main, Inc. (NYSE: CNM) предлагает продукцию для обеспечения водоснабжения, водоотведения, ливневой канализации и противопожарной защиты, а также сопутствующие услуги для клиентов, занятых в секторах муниципальной инфраструктуры, нежилых построек и жилого строительства в США.

В чем идея?

Качественная диверсификация бизнеса на рынки сбыта, имеющие перспективы дальнейшего роста.

Активная M&A деятельность помогает компании эффективно расширяться.

Возможность перекладывать инфляционные расходы на клиента поддержит стабильный рост бизнеса.

Невысокий уровень долговой нагрузки и хороший запас ликвидных средств обеспечивают финансовую устойчивость.

Почему нам нравится Core & Main Inc?

Причина 1. Потенциал роста конечных рынков

Core & Main получает доход за счет поддержания существующей и развития новой инфраструктуры для клиентов, ведущих деятельность на трех конечных рынках — муниципальной инфраструктуры, нежилых построек и жилой недвижимости. По состоянию на 30 января 2022:

Рынок нежилого строительства принес 39% выручки

Рынок муниципальной инфраструктуры обеспечил также 39%

Рынок жилого строительства — 22%

Хотя эти данные были актуальны почти год назад, они показывают, что бизнес компании уже тогда был неплохо подготовлен к потенциальным экономическим сложностям и снизил долю зависимости от жилой застройки с 50% во время последней рецессии до 22%. Сокращение доли направления, ориентированного на жилую недвижимость, будет способствовать поддержанию устойчивости Core & Main в условиях, когда рынок недвижимости сталкивается со сложностями. Goldman Sachs и Wells Fargo ожидают спад на рынке жилой недвижимости на 7,5% и 5,5% соответственно в течение 2023 года. Однако в долгосрочной перспективе, согласно прогнозам старшего вице-президента NAR Лоуренса Юна, спрос будет сохраняться.

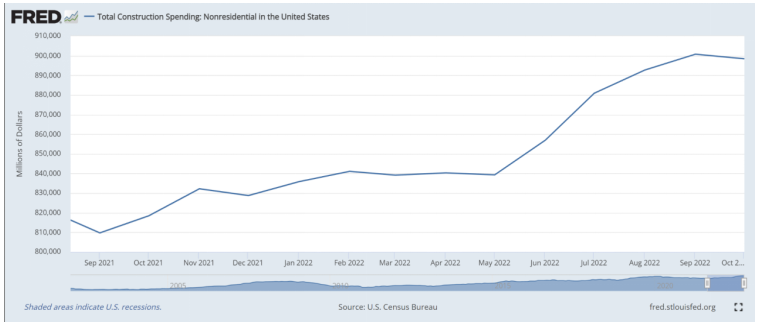

В свою очередь рынок нежилого строительства чувствует себя неплохо — по данным U.S. Census Bureau, затраты на такой тип застройки в США выросли с $818,43 млрд до $898,44 млрд в период с октября 2021 года по октябрь 2022 года.

Дополнительный спрос в этом направлении может быть сформирован за счет выстраивания более устойчивых цепочек поставок. Как отмечает в своем исследовании, DHL, в рамках этого процесса потребуется реконфигурация складской инфраструктуры. Таким образом, могут понадобиться новые склады, которые потребуют обеспечения водоснабжением и противопожарной защитой. В этом случае Core & Main может оказаться основным бенефициаром, что в конечном итоге позитивно отразится на финансовых результатах компании.

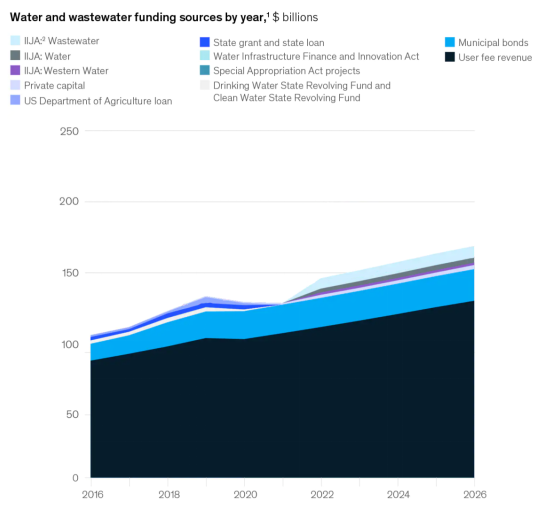

Переходя к рынку муниципальной инфраструктуры, заметим, что он также находится в благоприятных условиях благодаря двухпартийному закону об инфраструктуре. В ноябре 2021 года президент США подписал закон предусматривающий инвестиции в водную инфраструктуру страны в размере $55 млрд. Благодаря этому в ближайшие годы можно ожидать увеличения объемов строительства муниципальной инфраструктуры, что позитивно скажется на динамике финансовых показателей Core & Main, получаемых на этом рынке.

Причина 2. Фундаментальная стабильность

В целом сектор водоснабжения себя чувствует себя стабильно: согласно исследованию McKinsey, начинают появляться признаки новых источников капитала, а объем фондирования растет.

Отдельно выделим также принципиальные факторы, позитивно влияющие на устойчивость бизнеса компании:

Даже во время снижения потребности в организации новой инфраструктуры водоснабжения, Core & Main продолжит получать денежный поток за счет ремонта и замены уже существующей инфраструктуры, т.к. ее необходимо регулярно обслуживать.

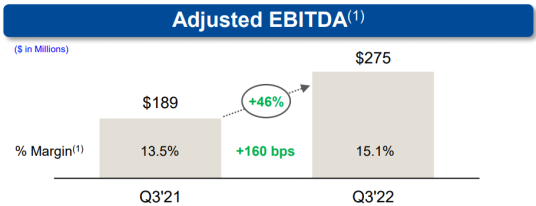

Компания имеет возможность перекладывать инфляционные издержки на клиентов и активно этим пользуется: маржинальность показателя adj. EBITDA по итогам последнего отчетного периода выросла с 13,5% до 15,1% год к году несмотря на стремительное ускорение инфляции в 2022 году.

Изменение климата увеличивает число природных катаклизмов: согласно исследованию National Centers for Environmental Information, в период 1980-2021 годов количество таких катаклизмов в год в среднем составляло 7,7, а в период 2017-2021 годов — уже 17,8. С ростом частоты природных бедствий может расти также и частота, с которой потребуется восстановление водоснабжающей инфраструктуры. Кроме того, будет увеличиваться спрос на продукцию, обеспечивающую отвод воды и противопожарную безопасность.

Причина 3. M&A активность

Core & Main инвестирует в неорганический рост через поглощения, позволяющие расширяться как с точки зрения географии, так и в плане предлагаемых продуктов и услуг. Начиная с 2017 года, компания провела 23 поглощения, включая семь в 2022 году.

Стоит отметить, что в 3-м квартале компания провела четыре сделки, несмотря на общие негативные настроения на рынке. Таким образом, Core & Main стремится на нестабильном рынке приобретать привлекательные активы по низким ценам. Суммарно аннуализированная выручка активов, приобретенных в течение квартала, составляет порядка $115 млн.

Помимо увеличения темпов проведения сделок поглощения отметим, что менеджмент компании заявляет о наличии значительных возможностей для дальнейшего роста за счет M&A. Мы ожидаем, что эта активность продолжится в 2023 году и позитивно отразится на стоимости акций Core & Main.

Финансовые показатели

Результаты компании за последние девять месяцев:

Выручка: рост с $3,76 млрд до $5,28 млрд

Операционная прибыль: рост с $316,0 млн до $651,0 млн:

с точки зрения операционной маржинальности — рост c 8,4% до 12,3% в основном за счет снижения SG&A расходов с 14,2% до 12,6%

Чистая прибыль: рост с $118,0 млн до $312,0 млн:

с точки зрения чистой маржинальности — рост с 3,1% до 5,9%

Операционный денежный поток: рост с $-66,0 млн до $94,0 млн благодаря улучшениям в части прибыли

Свободный денежный поток: рост с $-78 млн до $74 млн

По результатам последнего отчетного периода:

Выручка: рост с $1,41 млрд до $ 1,82 млрд

Операционная прибыль: рост с $147,0 млн до $234,0 млн:

с точки зрения операционной маржинальности — рост c 10,5% до 12,9% в основном за счет снижения SG&A расходов с 13,4% до 12,7%

Чистая прибыль: рост с $64,0 млн до $111,0 млн:

с точки зрения чистой маржинальности — рост с 4,6% до 6,1%

Операционный денежный поток: рост с $32,9 млн до $154,0 млн за счет улучшений в части прибыльности и снижения доли изменений в рабочем капитале относительно чистой прибыли

Свободный денежный поток: рост с $-78,2 млн до $74,0 млн

Core & Main показала прекрасные финансовые результаты как по результатам последних 12 месяцев, так и по итогам последнего отчетного периода. Результаты свидетельствуют о способности компании перекладывать инфляционные издержки на покупателей и увеличивают возможности для инвестиций в рост в следующем году.

Наличные и эквиваленты: $0

Чистый долг: $1,57 млрд

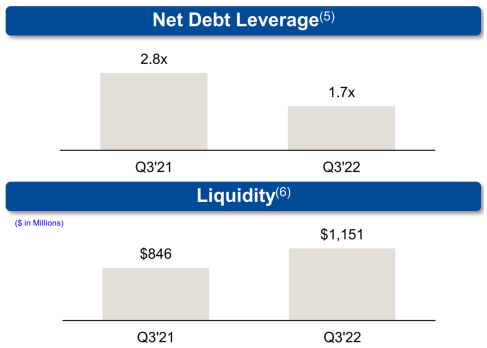

Net debt/EBITDA: снижение год к году с 2,8x до 1,7x

Core&Main демонстрирует хорошие темпы снижения долговой нагрузки, которая сейчас находится в приемлемом диапазоне. Несмотря на отсутствие наличных на балансе компании, объем доступной ликвидности за счет кредитной линии составляет $1,15 млрд.

Оценка

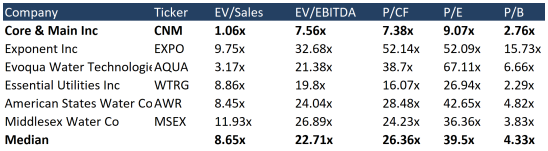

С учетом специфики деятельности Core&Main в сравнительную выборку попали в том числе компании, предлагающие коммунальные услуги, включая энергетические. С точки зрения торговых мультипликаторов компания недооценена относительно конкурентов по всем показателям.

По результатам 2022 года менеджмент ожидает рост выручки в диапазоне 31%-33% год к году, а показателя adj. EBITDA — в диапазоне 51%-54% год к году. На наш взгляд, с учетом динамики финансовых показателей в 2022 году, компания ставит реалистичные цели.

Рейтинги других инвестиционных домов

Минимальный ценовой таргет, установленный Citigroup и Truist Financial, составляет $22 за акцию. Deutsche Bank в свою очередь установил целевую цену в $41 за акцию. Согласно консенсусу, справедливая стоимость акций составляет $28,75 за штуку, что предполагает потенциал роста на 40,84%.

Ключевые риски

Компания имеет аллокацию на жилую недвижимость, которая в 2023 году, скорее всего, покажет негативную динамику за счет роста ставок.

В случае замедления в других секторах строительства темпы роста компании могут аналогично снизиться.

Если при выделении средств господдержки водной инфраструктуры США возникнут сложности, это отрицательно повлияет на темпы роста Core & Main.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба