Доллар в четверг укрепился против всех валют Большой десятки на фоне опубликованных экономических данных. Укрепление доллара совпало с ростом аппетита к риску в Европе и США. При этом доходность 2-летних нот Казначейства США прервала двухдневное снижение и выросла в четверг до 4,18%, доходность 10-летних облигаций поднялась на 5 б.п. до 3,49%.

Экономика США превзошла ожидания в IV квартале 2022 г. ВВП, согласно предварительной оценке, вырос на 2,9% г/г (консенсус-прогноз — 2,6% г/г) по сравнению с ростом на 3,2% г/г в III квартале. При этом первичные требования на получение пособий по безработице за неделю до 21 января неожиданно снизились до 186 тыс. заявок — это самый низкий недельный показатель с апреля 2022 года. Заказы на товары длительного пользования в декабре и продажи новых домов также превзошли оценки. Цифры указывают на все ещё устойчивую экономику, а не на экономику, которая находится на гране рецессии. Несмотря на крайне агрессивный цикл повышения ставок, который ФРС реализовала в 2022 году, шансы на «мягкую посадку» все-таки ещё существуют, говорят обнародованные в четверг цифры. Это повышает вероятность сценария, в котором жёсткая денежно-кредитная политика сокращает расходы домохозяйств и снижает инфляционное давление, но при этом сопутствующее экономическое замедление не является настолько существенным, чтобы вызвать всплеск безработицы.

Однако не обошлось без ложки дёгтя. Американская экономика держится на потребительском спросе. Темпы роста индикатора персонального потребления в IV квартале замедлились до 2,1% по сравнению с 2,3% в III квартале и прогнозом на уровне 2,9%. В итоге при более детальном изучении данных по ВВП получаем, что сильные потребительские расходы в сфере услуг привели к устойчивому росту американской экономики в IV квартале 2022 года. Однако потребительский спрос теряет свой импульс, поэтому мы сохраняем свой взгляд, согласно которому экономика США в 2023 году движется к умеренной (мягкой) рецессии. Рынок по-прежнему уверен в том, что ФРС 1 февраля повысит ставку по федеральным фондам на 25 б.п., до диапазона 4,5–4,75% годовых. Будет ли в марте повышение ставки на 25 б.п. (рынок оценивает сейчас такой шаг с вероятностью 85%) — менее важно, нежели то, будет ли ФРС держать ставку на пиковом уровне в течение всего 2023 года или же, как ожидает рынок, в конце года снизит её на 25 или 50 б.п.

В фокусе заседания ФРС и ЕЦБ на следующей неделе. Как широко ожидается, ФРС на следующей неделе в среду повысит ставку на 25 б.п. При этом ЕЦБ практически гарантировал, что в следующий четверг, 2 февраля, депозитная ставка будет повышена на 50 б.п. Поскольку эти события уже учтены рынком, а дальнейшие перспективы покрыты туманом неопределённости, мы можем увидеть некоторую техническую восходящую коррекцию доллара по факту частичной фиксации прибыли в коротких позициях по американской валюте перед 1 и 2 февраля. Ключевой вопрос в том, даст ли ФРС сигнал к тому, чтобы ожидать в марте ещё одного повышения ставки на 25 б.п. Аналогичным образом, не менее важный вопрос — сигнализирует ли ЕЦБ в марте об очередном повышении ставки на 50 б.п. или же намекнёт на снижение шага до 25 б.п. Рынок свопов на 100% сейчас не уверен в том, что с марта ФРС возьмёт паузу, а ЕЦБ перейдёт к шагу +0,25%. Если вероятность такого исхода возрастёт, то индекс доллара может оказаться ниже 100 пунктов впервые с апреля 2022 года, а курс EUR/USD может атаковать психологический уровень 1,10.

Пока же мы предполагаем снижение индекса доллара до 100 пунктов и разворот с последующей коррекцией, подразумевающей укрепление валюты США.

Пятница, 27 января. Персональные доходы в декабре: прогноз 0,2% против 0,4% в ноябре;

Пятница, 27 января. Персональные расходы в декабре: прогноз -0,1% против 0,1% в ноябре;

Пятница, 27 января. PCE Core Deflator в декабре: прогноз 4,4% против 4,7% в ноябре;

Пятница, 27 января. Инфляционные ожидания Мичиганского университета в январе (финальное чтение): прогноз 4% на год и 3% на период 5–10 лет, как в первом чтении.

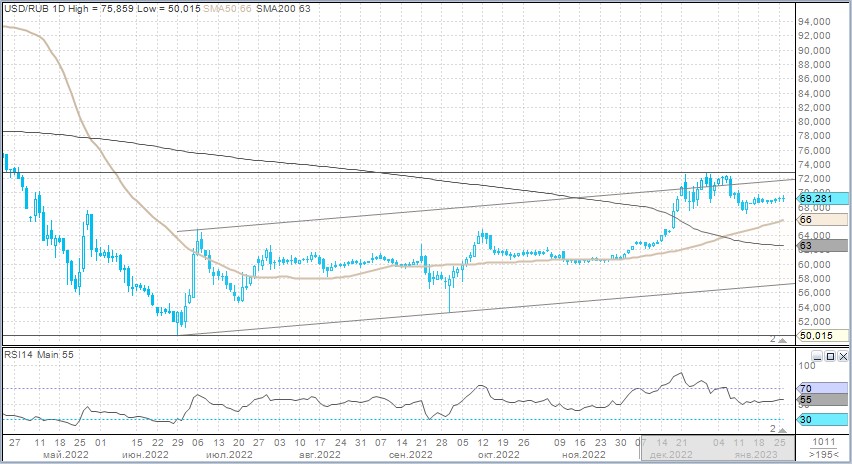

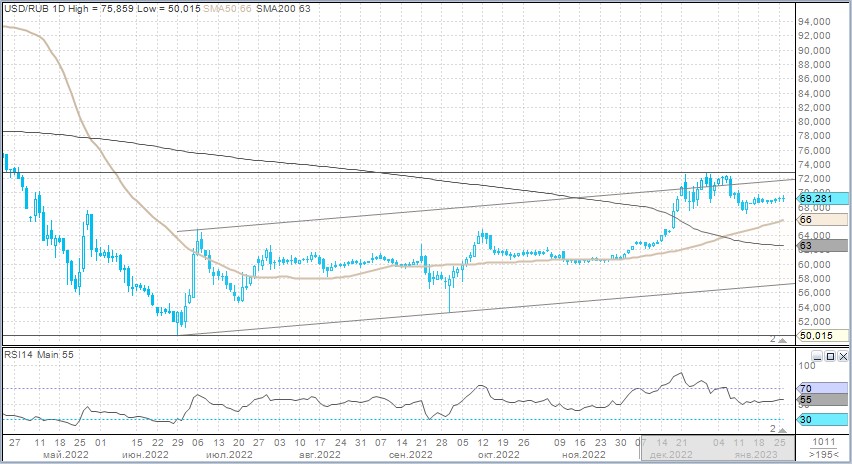

Краткосрочный диапазон в 70–65 рублей за доллар должен сохраниться в ближайшее время

Приносим извинения. В комментариях по валютному рынку от 26 января была допущена ошибка. С 1 января 2023 года НДС, НДПИ, акцизы, налог на прибыль уплачиваются в бюджет не позднее 28 числа месяца, а не 25 числа, как это было в 2022 году. Поскольку 28 января — суббота, уплату вышеперечисленных налогов в бюджет в январе нужно произвести до 30 числа включительно.

Рубль в четверг на 4 копейки подорожал к доллару (69,265), на 1,5 копейки ослаб к евро (75,4325) и почти на 6 копеек просел к юаню (10,279). Торговые объёмы возросли по сравнению с показателями среды.

Торговый объём в паре USD/RUB (расчётами завтра) составил 66 млрд руб. против с 75,8 млрд руб. в предыдущий день.

Торговый объём в паре EUR/RUB (расчётами завтра) составил 46,4 млрд руб. против 43,3 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB (расчётами завтра) составил 59,9 млрд руб. против 45,4 млрд руб. в предыдущий день.

По отношению к доллару рубль получил поддержку со стороны роста цен на нефть. Евросоюз изучает возможность установить потолок цены на российские нефтепродукты, которые обычно торгуются с премией к сырой нефти, например, дизельное топливо, на уровне $100 за баррель, сообщил накануне Bloomberg со ссылкой на конфиденциальные источники. Потолок цены на нефтепродукты, которые продаются с дисконтом (например, мазут), может быть установлен на уровне $45.

Российские нефтепродукты в последнее время торгуются со значительной скидкой по сравнению с поставками из других стран, а это означает, что влияние на доходы российских продавцов может быть не таким значительным, показывают данные, предоставленные S&P Global Commodity Insights. В середине января Platts оценивала дисконт на российское дизельное топливо в размере в $113,50 за тонну или $15,20 за баррель, по отношению к поставкам за пределами России.

Евросоюз начнёт обсуждать уровень цен на нефтепродукты в пятницу, 27 января. Ожидается, что переговоры продолжатся в течение следующих нескольких дней. Если в итоге будет официально объявлено о предельной цене на российский дизель в размере $100 за баррель для третьих стран (с 5 февраля в ЕС начинает действовать эмбарго на российские нефтепродукты), то это довольно комфортный потолок, который не предвещает риска острого дефицита на мировом рынке дизеля, а дефицит мог бы подстегнуть цены на нефть к росту.

Пока ожидаем конкретики, считаем, что курс доллара к рублю мог бы проверить на прочность 70,00, но должен оставаться ниже этой отметки в перспективе ближайших недель.

Курс юаня к рублю с момента начала 13 января действия бюджетного правила (ЦБ до 6 февраля по распоряжению Минфина ежедневно продаёт из ФНБ юани в объёме 3,2 млрд руб.) держался в диапазоне 10,00–10,25. 26 января впервые за 2 недели мы наблюдали закрытие дня выше уровня 10,25 рубля за юань. Однако эта динамика может быть связана с тем, что Банк России с понедельника не продаёт юани на рынке в рамках бюджетного правила, что может быть обусловлено новогодними праздниками в Китае, которые продлятся до 5 февраля. Переползание курса CNY/RUB в диапазон 10,25–10,5 руб. за юань может как раз стимулировать тестирование уровня 70,00 в паре USD/RUB. Однако позже ЦБ вернётся к продажам юаней и, очевидно, компенсирует временный простой продаж китайской валюты. Поэтому мы пока ожидаем сохранение диапазона 70–65 в паре USD/RUB.

Экономика США превзошла ожидания в IV квартале 2022 г. ВВП, согласно предварительной оценке, вырос на 2,9% г/г (консенсус-прогноз — 2,6% г/г) по сравнению с ростом на 3,2% г/г в III квартале. При этом первичные требования на получение пособий по безработице за неделю до 21 января неожиданно снизились до 186 тыс. заявок — это самый низкий недельный показатель с апреля 2022 года. Заказы на товары длительного пользования в декабре и продажи новых домов также превзошли оценки. Цифры указывают на все ещё устойчивую экономику, а не на экономику, которая находится на гране рецессии. Несмотря на крайне агрессивный цикл повышения ставок, который ФРС реализовала в 2022 году, шансы на «мягкую посадку» все-таки ещё существуют, говорят обнародованные в четверг цифры. Это повышает вероятность сценария, в котором жёсткая денежно-кредитная политика сокращает расходы домохозяйств и снижает инфляционное давление, но при этом сопутствующее экономическое замедление не является настолько существенным, чтобы вызвать всплеск безработицы.

Однако не обошлось без ложки дёгтя. Американская экономика держится на потребительском спросе. Темпы роста индикатора персонального потребления в IV квартале замедлились до 2,1% по сравнению с 2,3% в III квартале и прогнозом на уровне 2,9%. В итоге при более детальном изучении данных по ВВП получаем, что сильные потребительские расходы в сфере услуг привели к устойчивому росту американской экономики в IV квартале 2022 года. Однако потребительский спрос теряет свой импульс, поэтому мы сохраняем свой взгляд, согласно которому экономика США в 2023 году движется к умеренной (мягкой) рецессии. Рынок по-прежнему уверен в том, что ФРС 1 февраля повысит ставку по федеральным фондам на 25 б.п., до диапазона 4,5–4,75% годовых. Будет ли в марте повышение ставки на 25 б.п. (рынок оценивает сейчас такой шаг с вероятностью 85%) — менее важно, нежели то, будет ли ФРС держать ставку на пиковом уровне в течение всего 2023 года или же, как ожидает рынок, в конце года снизит её на 25 или 50 б.п.

В фокусе заседания ФРС и ЕЦБ на следующей неделе. Как широко ожидается, ФРС на следующей неделе в среду повысит ставку на 25 б.п. При этом ЕЦБ практически гарантировал, что в следующий четверг, 2 февраля, депозитная ставка будет повышена на 50 б.п. Поскольку эти события уже учтены рынком, а дальнейшие перспективы покрыты туманом неопределённости, мы можем увидеть некоторую техническую восходящую коррекцию доллара по факту частичной фиксации прибыли в коротких позициях по американской валюте перед 1 и 2 февраля. Ключевой вопрос в том, даст ли ФРС сигнал к тому, чтобы ожидать в марте ещё одного повышения ставки на 25 б.п. Аналогичным образом, не менее важный вопрос — сигнализирует ли ЕЦБ в марте об очередном повышении ставки на 50 б.п. или же намекнёт на снижение шага до 25 б.п. Рынок свопов на 100% сейчас не уверен в том, что с марта ФРС возьмёт паузу, а ЕЦБ перейдёт к шагу +0,25%. Если вероятность такого исхода возрастёт, то индекс доллара может оказаться ниже 100 пунктов впервые с апреля 2022 года, а курс EUR/USD может атаковать психологический уровень 1,10.

Пока же мы предполагаем снижение индекса доллара до 100 пунктов и разворот с последующей коррекцией, подразумевающей укрепление валюты США.

Пятница, 27 января. Персональные доходы в декабре: прогноз 0,2% против 0,4% в ноябре;

Пятница, 27 января. Персональные расходы в декабре: прогноз -0,1% против 0,1% в ноябре;

Пятница, 27 января. PCE Core Deflator в декабре: прогноз 4,4% против 4,7% в ноябре;

Пятница, 27 января. Инфляционные ожидания Мичиганского университета в январе (финальное чтение): прогноз 4% на год и 3% на период 5–10 лет, как в первом чтении.

Краткосрочный диапазон в 70–65 рублей за доллар должен сохраниться в ближайшее время

Приносим извинения. В комментариях по валютному рынку от 26 января была допущена ошибка. С 1 января 2023 года НДС, НДПИ, акцизы, налог на прибыль уплачиваются в бюджет не позднее 28 числа месяца, а не 25 числа, как это было в 2022 году. Поскольку 28 января — суббота, уплату вышеперечисленных налогов в бюджет в январе нужно произвести до 30 числа включительно.

Рубль в четверг на 4 копейки подорожал к доллару (69,265), на 1,5 копейки ослаб к евро (75,4325) и почти на 6 копеек просел к юаню (10,279). Торговые объёмы возросли по сравнению с показателями среды.

Торговый объём в паре USD/RUB (расчётами завтра) составил 66 млрд руб. против с 75,8 млрд руб. в предыдущий день.

Торговый объём в паре EUR/RUB (расчётами завтра) составил 46,4 млрд руб. против 43,3 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB (расчётами завтра) составил 59,9 млрд руб. против 45,4 млрд руб. в предыдущий день.

По отношению к доллару рубль получил поддержку со стороны роста цен на нефть. Евросоюз изучает возможность установить потолок цены на российские нефтепродукты, которые обычно торгуются с премией к сырой нефти, например, дизельное топливо, на уровне $100 за баррель, сообщил накануне Bloomberg со ссылкой на конфиденциальные источники. Потолок цены на нефтепродукты, которые продаются с дисконтом (например, мазут), может быть установлен на уровне $45.

Российские нефтепродукты в последнее время торгуются со значительной скидкой по сравнению с поставками из других стран, а это означает, что влияние на доходы российских продавцов может быть не таким значительным, показывают данные, предоставленные S&P Global Commodity Insights. В середине января Platts оценивала дисконт на российское дизельное топливо в размере в $113,50 за тонну или $15,20 за баррель, по отношению к поставкам за пределами России.

Евросоюз начнёт обсуждать уровень цен на нефтепродукты в пятницу, 27 января. Ожидается, что переговоры продолжатся в течение следующих нескольких дней. Если в итоге будет официально объявлено о предельной цене на российский дизель в размере $100 за баррель для третьих стран (с 5 февраля в ЕС начинает действовать эмбарго на российские нефтепродукты), то это довольно комфортный потолок, который не предвещает риска острого дефицита на мировом рынке дизеля, а дефицит мог бы подстегнуть цены на нефть к росту.

Пока ожидаем конкретики, считаем, что курс доллара к рублю мог бы проверить на прочность 70,00, но должен оставаться ниже этой отметки в перспективе ближайших недель.

Курс юаня к рублю с момента начала 13 января действия бюджетного правила (ЦБ до 6 февраля по распоряжению Минфина ежедневно продаёт из ФНБ юани в объёме 3,2 млрд руб.) держался в диапазоне 10,00–10,25. 26 января впервые за 2 недели мы наблюдали закрытие дня выше уровня 10,25 рубля за юань. Однако эта динамика может быть связана с тем, что Банк России с понедельника не продаёт юани на рынке в рамках бюджетного правила, что может быть обусловлено новогодними праздниками в Китае, которые продлятся до 5 февраля. Переползание курса CNY/RUB в диапазон 10,25–10,5 руб. за юань может как раз стимулировать тестирование уровня 70,00 в паре USD/RUB. Однако позже ЦБ вернётся к продажам юаней и, очевидно, компенсирует временный простой продаж китайской валюты. Поэтому мы пока ожидаем сохранение диапазона 70–65 в паре USD/RUB.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба