Итоги среды. Доллар подорожал к рублю на 77 копеек, до 74,57 руб. Евро подорожал на 64 копейки — до 79,89 руб. Китайский юань вырос на символические 7 копеек, до 10,87 руб.

Торговый объём в парах USD/RUB и EUR/RUB снизился относительно вторника, в паре CNY/RUB оказался максимальным с 11 января.

Торговый объём в паре доллар/рубль (расчётами завтра) составил 70,1 млрд руб. против с 80,6 млрд руб. в предыдущий день.

Торговый объём в паре евро/рубль (расчётами завтра) составил 39,1 млрд руб. против 61,6 млрд руб. в предыдущий день.

Торговый объём в паре юань/рубль (расчётами завтра) составил 76,5 млрд руб. против 66 млрд руб. в предыдущий день.

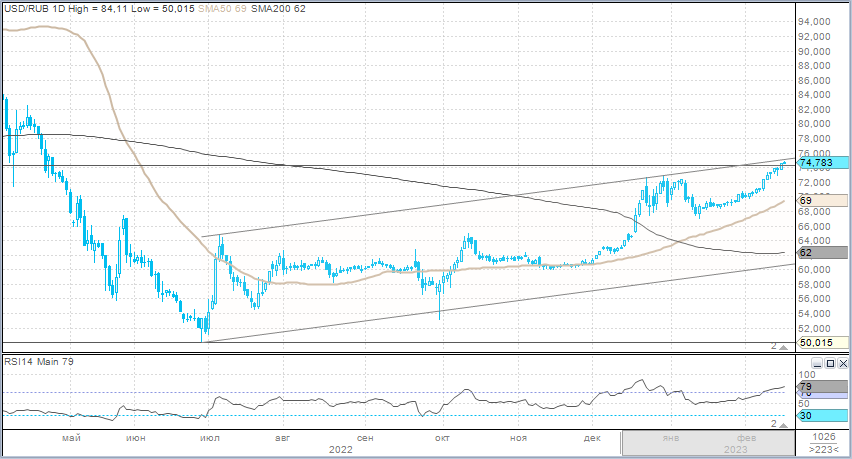

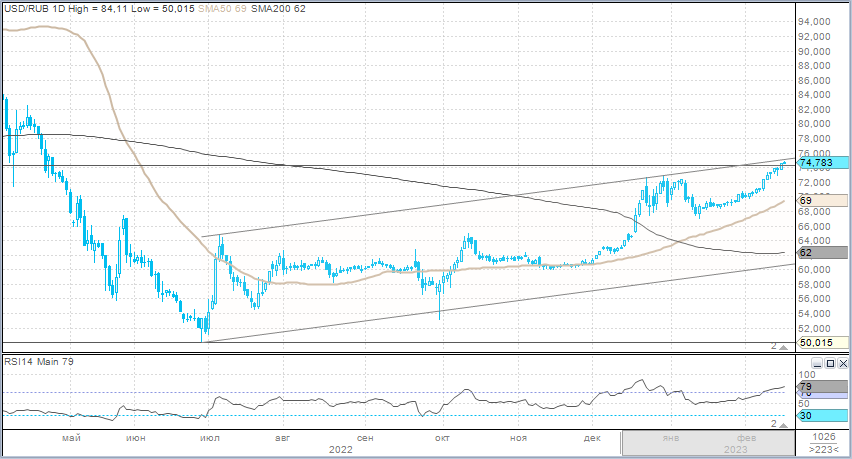

Старт четверга. На утренних торгах USD/RUB рос на 25 копеек, до 74,82. EUR/RUB прибавлял 20 копеек, до 80,08. CNY/RUB рос на 4 копейки, до 10,91. Таким образом, рубль продолжает обновлять минимумы с апреля против основных конкурентов.

За последние 11 торговых дней рубль подешевел к доллару 10 раз (по итогам дня). Старт четверга намекает на то, что к вечеру может быть 11 дней ослабления из 12. Темпы ослабления рубля к доллару возросли с 8 февраля.

Краткосрочно основным фактором давления является тема санкций. Евросоюз обсуждает состав десятого пакета санкций против России, который подразумевает потери от недополученных торговых доходов РФ в размере 11 млрд евро. Обсуждается предложение отключить от SWIFT ещё четыре российских банка, включая Альфа-банк, «Тинькофф» и Росбанк. ЕС намерен ввести запрет на импорт из России асфальта и резины. По слухам, ЕС намерен запретить экспорт в РФ электронных компонентов, телекамер, а также стали и алюминия, используемых в строительстве. Строительная техника также может попасть под запрет.

Мы указывали на возможность тестирования области 75–76 за доллар и по-прежнему считаем эти уровни вполне достижимыми, несмотря на назревшую техническую перекупленность доллара по отношению к рублю.

Если в среднесрочной перспективе рассуждать торговыми диапазонами, область 50–60 рублей за доллар, по сути, теперь полностью закрыта условиями нового бюджетного правила, даже если профицит торгового баланса вновь будет выше $15 млрд в месяц, и поддержка рублю со стороны предложения валютной выручки будут такими же, как в середине 2022 года. Однако сейчас для рубля это слишком оптимистичный сценарий.

Диапазон в 60–70 рублей за доллар возможен в случае сокращения давления со стороны оттока капитала, а также в случае профицита торгового баланса выше $11–12 млрд в месяц. Это подразумевает заметное сужение дисконта между Urals и Brent. Пока же дисконт может сохраняться на уровне $35–32/барр. и должен уменьшиться до $30–25/барр. Но, как мы видим, это не перспектива ближайших двух месяцев.

Соответственно, текущий диапазон в 70–80 рублей за доллар вполне актуален. При этом техническая перекупленность в целом не помешает краткосрочному росту до верхней границы этого диапазона. Однако мы пока по-прежнему рассчитываем увидеть формирование локального пика в диапазоне 75–76 рублей за доллар.

Индекс доллара сохраняет диапазон в 103–104 пункта: рынки по-разному оценили цифры по розничным продажам в США

Итоги среды. Доллар укрепился против всех валют Большой десятки. Индекс доллара достигал максимального значения с 9 января на уровне 104,1 пункта. Опубликованная в среду статистика показала, что розничные продажи в США в январе после двух предыдущих месяцев снижения продемонстрировали максимальный темп роста в базисе месяц к месяцу почти за 2 года. Данные намекают, что ФРС придётся дольше держать ставки на высоком уровне, повышая риск более высокой пиковой ставки в 2023 г., нежели ожидает ФРС и рынок, поскольку высокие потребительские расходы будут стимулировать рост цен.

Старт четверга. Утром 16 февраля доллар, наоборот, дешевел против всех основных конкурентов из G10 на фоне возвращения аппетита к риску на фондовых площадках. В Азии фондовые индексы, кроме китайских, показали уверенный рост. Фьючерсы на европейские индексы уверенно торговались в зелёной зоне. Нефть и промышленные металлы в Лондоне (кроме никеля) также дорожали. Обратная сторона оценки данных по январским розничным продажам в США заключается в возможности предположить мягкую посадку в экономике даже при агрессивном цикле повышения ставок ФРС. Есть немало приверженцев такого сценария в будущем, а он предполагает ралли на рынках акций (в первую очередь на развивающихся рынках).

Наш взгляд на перспективы доллара. Рынки сократили свои ожидания по поводу того, что ФРС может снизить ставку по федеральным фондам во второй половине 2023 года. Это привело к тому, что казначейские облигации оказались под давлением, и кривая доходностей за месяц уверенно сместилась вверх по всей длине (на 30–40 б.п. на среднем участке). При этом акции подорожали в январе, а феврале продемонстрировали очень умеренную коррекцию. Поддержку акциям как раз оказывают ожидания мягкой посадки в экономике США.

Наша совокупная оценка опубликованных в последние недели макроэкономических данных указывает на то, что экономика США демонстрирует удивительную устойчивость перед лицом ФРС, которая пытается ужесточением денежно-кредитной политики эту экономику замедлить, чтобы победить инфляцию. Однако спрос на товары и услуги выглядит стабильным на фоне сильного рынка труда, а инфляция замедляется очень медленно, при этом демонстрируя риски того, что в базовом значении ситуация может развернуться к возобновлению роста инфляции. Особенно если открытие Китая поддержит ралли сырьевых цен на мировом рынке.

Очевидно, что ФРС не отступит. Чем выше ставки и чем жёстче финансовые условия, тем более драматичным может оказаться посадка экономики. Мы ожидаем, что рецессия может проявить себя где-то в III квартале 2023 года. Пока денежные рынки в своём ценообразовании совсем не учитывают вариант роста ставки по федеральным фондам выше 5,5%, не говоря уже о риске роста ставки до 6%.

Мы считаем, что доллар ещё не до конца отыграл переоценку рынком будущих действий ФРС. Поэтому пока сохраняем свои ожидания, которые подразумевают рост индекса доллара и уверенный вход DXY в диапазон 104–106 пунктов.

Торговый объём в парах USD/RUB и EUR/RUB снизился относительно вторника, в паре CNY/RUB оказался максимальным с 11 января.

Торговый объём в паре доллар/рубль (расчётами завтра) составил 70,1 млрд руб. против с 80,6 млрд руб. в предыдущий день.

Торговый объём в паре евро/рубль (расчётами завтра) составил 39,1 млрд руб. против 61,6 млрд руб. в предыдущий день.

Торговый объём в паре юань/рубль (расчётами завтра) составил 76,5 млрд руб. против 66 млрд руб. в предыдущий день.

Старт четверга. На утренних торгах USD/RUB рос на 25 копеек, до 74,82. EUR/RUB прибавлял 20 копеек, до 80,08. CNY/RUB рос на 4 копейки, до 10,91. Таким образом, рубль продолжает обновлять минимумы с апреля против основных конкурентов.

За последние 11 торговых дней рубль подешевел к доллару 10 раз (по итогам дня). Старт четверга намекает на то, что к вечеру может быть 11 дней ослабления из 12. Темпы ослабления рубля к доллару возросли с 8 февраля.

Краткосрочно основным фактором давления является тема санкций. Евросоюз обсуждает состав десятого пакета санкций против России, который подразумевает потери от недополученных торговых доходов РФ в размере 11 млрд евро. Обсуждается предложение отключить от SWIFT ещё четыре российских банка, включая Альфа-банк, «Тинькофф» и Росбанк. ЕС намерен ввести запрет на импорт из России асфальта и резины. По слухам, ЕС намерен запретить экспорт в РФ электронных компонентов, телекамер, а также стали и алюминия, используемых в строительстве. Строительная техника также может попасть под запрет.

Мы указывали на возможность тестирования области 75–76 за доллар и по-прежнему считаем эти уровни вполне достижимыми, несмотря на назревшую техническую перекупленность доллара по отношению к рублю.

Если в среднесрочной перспективе рассуждать торговыми диапазонами, область 50–60 рублей за доллар, по сути, теперь полностью закрыта условиями нового бюджетного правила, даже если профицит торгового баланса вновь будет выше $15 млрд в месяц, и поддержка рублю со стороны предложения валютной выручки будут такими же, как в середине 2022 года. Однако сейчас для рубля это слишком оптимистичный сценарий.

Диапазон в 60–70 рублей за доллар возможен в случае сокращения давления со стороны оттока капитала, а также в случае профицита торгового баланса выше $11–12 млрд в месяц. Это подразумевает заметное сужение дисконта между Urals и Brent. Пока же дисконт может сохраняться на уровне $35–32/барр. и должен уменьшиться до $30–25/барр. Но, как мы видим, это не перспектива ближайших двух месяцев.

Соответственно, текущий диапазон в 70–80 рублей за доллар вполне актуален. При этом техническая перекупленность в целом не помешает краткосрочному росту до верхней границы этого диапазона. Однако мы пока по-прежнему рассчитываем увидеть формирование локального пика в диапазоне 75–76 рублей за доллар.

Индекс доллара сохраняет диапазон в 103–104 пункта: рынки по-разному оценили цифры по розничным продажам в США

Итоги среды. Доллар укрепился против всех валют Большой десятки. Индекс доллара достигал максимального значения с 9 января на уровне 104,1 пункта. Опубликованная в среду статистика показала, что розничные продажи в США в январе после двух предыдущих месяцев снижения продемонстрировали максимальный темп роста в базисе месяц к месяцу почти за 2 года. Данные намекают, что ФРС придётся дольше держать ставки на высоком уровне, повышая риск более высокой пиковой ставки в 2023 г., нежели ожидает ФРС и рынок, поскольку высокие потребительские расходы будут стимулировать рост цен.

Старт четверга. Утром 16 февраля доллар, наоборот, дешевел против всех основных конкурентов из G10 на фоне возвращения аппетита к риску на фондовых площадках. В Азии фондовые индексы, кроме китайских, показали уверенный рост. Фьючерсы на европейские индексы уверенно торговались в зелёной зоне. Нефть и промышленные металлы в Лондоне (кроме никеля) также дорожали. Обратная сторона оценки данных по январским розничным продажам в США заключается в возможности предположить мягкую посадку в экономике даже при агрессивном цикле повышения ставок ФРС. Есть немало приверженцев такого сценария в будущем, а он предполагает ралли на рынках акций (в первую очередь на развивающихся рынках).

Наш взгляд на перспективы доллара. Рынки сократили свои ожидания по поводу того, что ФРС может снизить ставку по федеральным фондам во второй половине 2023 года. Это привело к тому, что казначейские облигации оказались под давлением, и кривая доходностей за месяц уверенно сместилась вверх по всей длине (на 30–40 б.п. на среднем участке). При этом акции подорожали в январе, а феврале продемонстрировали очень умеренную коррекцию. Поддержку акциям как раз оказывают ожидания мягкой посадки в экономике США.

Наша совокупная оценка опубликованных в последние недели макроэкономических данных указывает на то, что экономика США демонстрирует удивительную устойчивость перед лицом ФРС, которая пытается ужесточением денежно-кредитной политики эту экономику замедлить, чтобы победить инфляцию. Однако спрос на товары и услуги выглядит стабильным на фоне сильного рынка труда, а инфляция замедляется очень медленно, при этом демонстрируя риски того, что в базовом значении ситуация может развернуться к возобновлению роста инфляции. Особенно если открытие Китая поддержит ралли сырьевых цен на мировом рынке.

Очевидно, что ФРС не отступит. Чем выше ставки и чем жёстче финансовые условия, тем более драматичным может оказаться посадка экономики. Мы ожидаем, что рецессия может проявить себя где-то в III квартале 2023 года. Пока денежные рынки в своём ценообразовании совсем не учитывают вариант роста ставки по федеральным фондам выше 5,5%, не говоря уже о риске роста ставки до 6%.

Мы считаем, что доллар ещё не до конца отыграл переоценку рынком будущих действий ФРС. Поэтому пока сохраняем свои ожидания, которые подразумевают рост индекса доллара и уверенный вход DXY в диапазон 104–106 пунктов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба