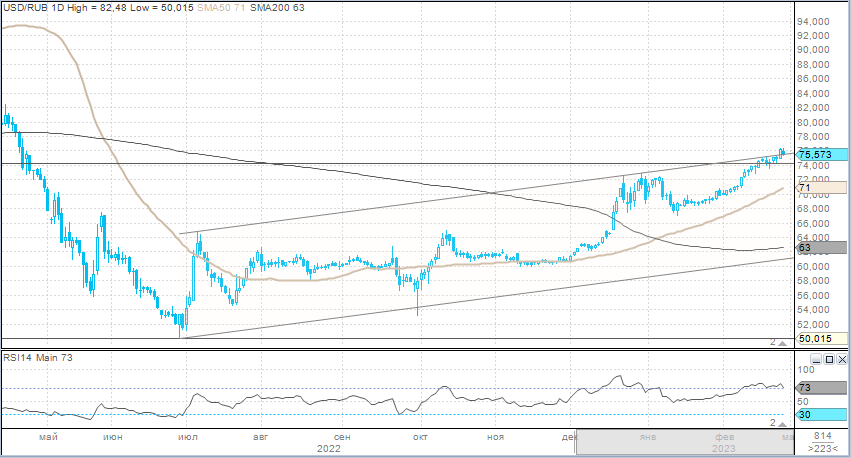

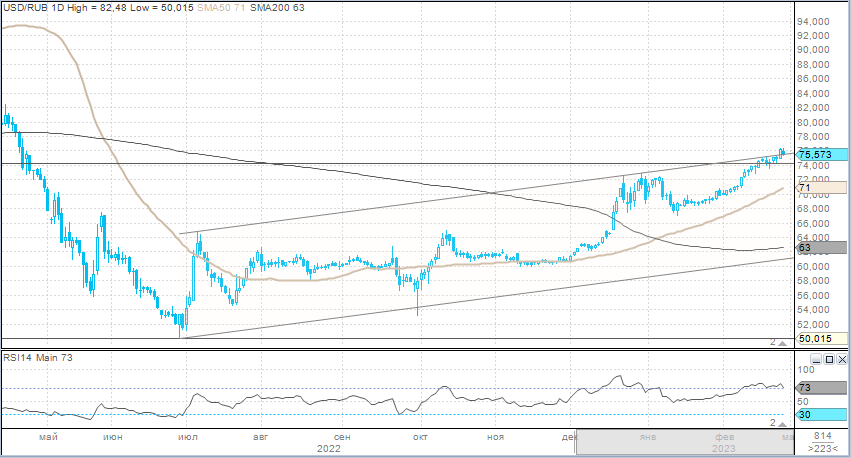

Краткие итоги минувшей недели. Доллар подорожал к рублю на 184 копейки, до 76,13 руб. Это соответствует самому высокому закрытию недели с первой половины апреля 2022 г. Евро подорожал на 108 копеек, до 80,38 руб. — это также самое высокое закрытие за 10 месяцев. Китайский юань подорожал на 20,5 копейки, до 10,965 руб.

Торговый объём в парах USD/RUB, EUR/RUB и CNY/RUB снизились, что обусловлено эффектом короткой недели из-за празднования Дня защитника Отечества.

Торговый объём в паре доллар/рубль (расчётами завтра) составил 314 млрд руб. против с 406 млрд руб. в предыдущий день.

Торговый объём в паре евро/рубль (расчётами завтра) составил 129,2 млрд руб. против 215,1 млрд руб. в предыдущий день.

Торговый объём в паре юань/рубль (расчётами завтра) составил 377,7 млрд руб. против 382,6 млрд руб. в предыдущий день.

Факторы ослабления рубля: снижение поступления валютной выручки из-за ограничительных мер в отношении российской нефти и нефтепродуктов, возросший спрос на валюту со стороны импортёров, рост санкционной премии в рубле в преддверии объявления новых западных санкций против России.

Старт новой недели. Утром в понедельник доллар дешевел к рублю на 54 копейки, до 75,59. Евро терял в цене 53 копейки, до 79,85. Юань дешевел на 14 копеек, до 10,825.

Как мы отмечали в наших комментариях на прошлой неделе, большинство факторов давления уже было заложено в котировки рубля. Тем не менее на российскую валюту оказывала негативное влияние неопределённость в отношении конкретного состава санкционного пакета, а также эффект предстоящих удлинённых выходных. Однако теперь санкции из ожидаемого события перешли в разряд события свершившегося, длинные выходные прошли, а экспортёры несколько активизировали предложение валюты в рамках налогового периода.

Краткосрочные перспективы рубля. Мы считаем, что в перспективе нескольких недель курс доллара к рублю будет тяготеть к возвращению в торговый диапазон 70–75 рублей за доллар. В ближайшие дни более ощутимую поддержку будут оказывать экспортёры. Поэтому считаем, что отметка в 75,00 рублей за доллар может пройти проверку на прочность на этой неделе.

Доллар может продолжить коррекцию, но потенциал ограничен

Краткие итоги минувшей недели. Доллар подорожал против всех валют Большой десятки. Инфляция ускорилась как в США, так и в Европе, заставляя центробанки продолжать повышение ставок. Предпочитаемый ФРС индикатор инфляции вырос в январе на 5,4% г/г (дефлятор PCE), а на базовом уровне — на 4,7% г/г (Core Deflator PCE), что оказалось выше прогнозов после наблюдаемого ранее в течение нескольких месяцев замедления. В Европе базовые цены выросли на 5,3% г/г при прогнозе в 5,2% г/г.

Общее ценовое давление также увеличилось. ЦБ Израиля и Новой Зеландии также повысили ставки на прошлой неделе. Инфляция в этих странах по-прежнему высокая. Тем не менее рост цен замедлился в Мексике, Бразилии и Малайзии.

Пока неясно, куда движется экономика США — к жёсткой или мягкой посадке. Это оказывает давление на акции и стимулирует укрепление доллара.

Старт новой недели. Индекс доллара торговался вблизи достигнутого в пятницу максимума с 6 января. На прошлой неделе доходности казначейских облигаций выросли по всей длине кривой на росте ожиданий того, что ФРС будет вынуждена повысить ставку на каждом из трёх ближайших заседаний на 25 б.п. В понедельник доходности демонстрировали склонность к продолжению роста: более заметно на коротком участке кривой, при этом дальний участок оставался стабильным. Доллар получает поддержку со стороны падения цен на американские облигации. Те отражают минорную динамику на рынках акций. Последние, в свою очередь, постепенно повышают риски того, что ставка ФРС может подняться до 6% или даже превысить это значение. Ни тот ни другой вариант не учтены котировками свопов или фьючерсами на ставку по федеральным фондам.

В фокусе на этой неделе

Понедельник. Индексы экономической уверенности и потребительского доверия в еврозоне.

Понедельник. Заказы на товары длительного пользования в США.

Вторник. Оптовые запасы и индекс потребительского доверия Conference Board в США.

Среда. Индекс деловой активности PMI в обрабатывающей промышленности и в непроизводственной сфере Китая.

Среда. Индекс деловой активности PMI в производственном секторе еврозоны.

Среда. Индекс деловой активности ISM в производственной сфере США.

Четверг. Индекс потребительских цен в еврозоне.

Четверг. Количество первичных заявок на получение пособия по безработице в США за отчётную неделю.

Пятница. Индексы деловой активности PMI в сфере услуг (расчёт S&P Global) для стран еврозоны.

Пятница. Индекс цен производителей в еврозоне.

Как видим, макроэкономический календарь этой недели не изобилует важной статистикой. Среди публикуемых показателей выделим производственный ISM в среду. Как ожидается, показатель будет в феврале (48 п.) чуть лучше февральского значения (47,4 п.), но всё равно ниже 50 п., что сообщает о замедлении активности. Это формирует почву для замедления инфляции, то дезинфляционный эффект может начать снижаться. Это мы сможем увидеть в ценовом компоненте индекса ISM. Если он будет выше прогнозов, доллар получит дополнительную поддержку. Однако замедление ценового компонента этого индекса может застопорить наблюдаемую уже четыре недели подряд коррекцию доллара.

Наш взгляд на краткосрочные перспективы доллара. Индекс доллара поднимался до 105,36. При этом на прошлой неделе мы указывали цель роста в диапазоне 105,50–106,00 п. Цель почти выполнена, но потенциал роста до 106 пунктов пока сохраняется. Несмотря на то что мы всё ещё позитивно смотрим на потенциал коррекции по доллару, мы считаем, что общая тенденция для доллара остаётся медвежьей. Другими словами, мы смотрим на текущую коррекцию, как на возможность входа в короткие среднесрочные позиции по доллару.

Также отметим, что январские статистические показатели зачастую очень волатильны и могут не отражать тенденции или выбиваться из неё. Картину исправят февральские цифры. Они будут более показательны с точки зрения выводов на будущее. Рынок труда всё ещё выглядит сильным. Однако многие компании в январе и декабре объявили о сокращении сотрудников. Однако это не означает, что сотрудников сразу же уволили. Соответственно, есть риск того, что мягкость рынка труда, которой мы не увидели в январе, сможет проявиться в феврале. Если так и случится, то это может завершить коррекцию доллара.

Торговый объём в парах USD/RUB, EUR/RUB и CNY/RUB снизились, что обусловлено эффектом короткой недели из-за празднования Дня защитника Отечества.

Торговый объём в паре доллар/рубль (расчётами завтра) составил 314 млрд руб. против с 406 млрд руб. в предыдущий день.

Торговый объём в паре евро/рубль (расчётами завтра) составил 129,2 млрд руб. против 215,1 млрд руб. в предыдущий день.

Торговый объём в паре юань/рубль (расчётами завтра) составил 377,7 млрд руб. против 382,6 млрд руб. в предыдущий день.

Факторы ослабления рубля: снижение поступления валютной выручки из-за ограничительных мер в отношении российской нефти и нефтепродуктов, возросший спрос на валюту со стороны импортёров, рост санкционной премии в рубле в преддверии объявления новых западных санкций против России.

Старт новой недели. Утром в понедельник доллар дешевел к рублю на 54 копейки, до 75,59. Евро терял в цене 53 копейки, до 79,85. Юань дешевел на 14 копеек, до 10,825.

Как мы отмечали в наших комментариях на прошлой неделе, большинство факторов давления уже было заложено в котировки рубля. Тем не менее на российскую валюту оказывала негативное влияние неопределённость в отношении конкретного состава санкционного пакета, а также эффект предстоящих удлинённых выходных. Однако теперь санкции из ожидаемого события перешли в разряд события свершившегося, длинные выходные прошли, а экспортёры несколько активизировали предложение валюты в рамках налогового периода.

Краткосрочные перспективы рубля. Мы считаем, что в перспективе нескольких недель курс доллара к рублю будет тяготеть к возвращению в торговый диапазон 70–75 рублей за доллар. В ближайшие дни более ощутимую поддержку будут оказывать экспортёры. Поэтому считаем, что отметка в 75,00 рублей за доллар может пройти проверку на прочность на этой неделе.

Доллар может продолжить коррекцию, но потенциал ограничен

Краткие итоги минувшей недели. Доллар подорожал против всех валют Большой десятки. Инфляция ускорилась как в США, так и в Европе, заставляя центробанки продолжать повышение ставок. Предпочитаемый ФРС индикатор инфляции вырос в январе на 5,4% г/г (дефлятор PCE), а на базовом уровне — на 4,7% г/г (Core Deflator PCE), что оказалось выше прогнозов после наблюдаемого ранее в течение нескольких месяцев замедления. В Европе базовые цены выросли на 5,3% г/г при прогнозе в 5,2% г/г.

Общее ценовое давление также увеличилось. ЦБ Израиля и Новой Зеландии также повысили ставки на прошлой неделе. Инфляция в этих странах по-прежнему высокая. Тем не менее рост цен замедлился в Мексике, Бразилии и Малайзии.

Пока неясно, куда движется экономика США — к жёсткой или мягкой посадке. Это оказывает давление на акции и стимулирует укрепление доллара.

Старт новой недели. Индекс доллара торговался вблизи достигнутого в пятницу максимума с 6 января. На прошлой неделе доходности казначейских облигаций выросли по всей длине кривой на росте ожиданий того, что ФРС будет вынуждена повысить ставку на каждом из трёх ближайших заседаний на 25 б.п. В понедельник доходности демонстрировали склонность к продолжению роста: более заметно на коротком участке кривой, при этом дальний участок оставался стабильным. Доллар получает поддержку со стороны падения цен на американские облигации. Те отражают минорную динамику на рынках акций. Последние, в свою очередь, постепенно повышают риски того, что ставка ФРС может подняться до 6% или даже превысить это значение. Ни тот ни другой вариант не учтены котировками свопов или фьючерсами на ставку по федеральным фондам.

В фокусе на этой неделе

Понедельник. Индексы экономической уверенности и потребительского доверия в еврозоне.

Понедельник. Заказы на товары длительного пользования в США.

Вторник. Оптовые запасы и индекс потребительского доверия Conference Board в США.

Среда. Индекс деловой активности PMI в обрабатывающей промышленности и в непроизводственной сфере Китая.

Среда. Индекс деловой активности PMI в производственном секторе еврозоны.

Среда. Индекс деловой активности ISM в производственной сфере США.

Четверг. Индекс потребительских цен в еврозоне.

Четверг. Количество первичных заявок на получение пособия по безработице в США за отчётную неделю.

Пятница. Индексы деловой активности PMI в сфере услуг (расчёт S&P Global) для стран еврозоны.

Пятница. Индекс цен производителей в еврозоне.

Как видим, макроэкономический календарь этой недели не изобилует важной статистикой. Среди публикуемых показателей выделим производственный ISM в среду. Как ожидается, показатель будет в феврале (48 п.) чуть лучше февральского значения (47,4 п.), но всё равно ниже 50 п., что сообщает о замедлении активности. Это формирует почву для замедления инфляции, то дезинфляционный эффект может начать снижаться. Это мы сможем увидеть в ценовом компоненте индекса ISM. Если он будет выше прогнозов, доллар получит дополнительную поддержку. Однако замедление ценового компонента этого индекса может застопорить наблюдаемую уже четыре недели подряд коррекцию доллара.

Наш взгляд на краткосрочные перспективы доллара. Индекс доллара поднимался до 105,36. При этом на прошлой неделе мы указывали цель роста в диапазоне 105,50–106,00 п. Цель почти выполнена, но потенциал роста до 106 пунктов пока сохраняется. Несмотря на то что мы всё ещё позитивно смотрим на потенциал коррекции по доллару, мы считаем, что общая тенденция для доллара остаётся медвежьей. Другими словами, мы смотрим на текущую коррекцию, как на возможность входа в короткие среднесрочные позиции по доллару.

Также отметим, что январские статистические показатели зачастую очень волатильны и могут не отражать тенденции или выбиваться из неё. Картину исправят февральские цифры. Они будут более показательны с точки зрения выводов на будущее. Рынок труда всё ещё выглядит сильным. Однако многие компании в январе и декабре объявили о сокращении сотрудников. Однако это не означает, что сотрудников сразу же уволили. Соответственно, есть риск того, что мягкость рынка труда, которой мы не увидели в январе, сможет проявиться в феврале. Если так и случится, то это может завершить коррекцию доллара.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба