Если февраль можно назвать месяцем ужаса для инвесторов, которые наперегонки переоценивали потолок ставок ФРС и ЕЦБ на основании более высокой инфляции и более сильных отчетов по росту экономики, то март это месяц прозрения, инвесторы либо получат подтверждение своим страхам, либо выдохнут с облегчением.

Главным, конечно же, остается ФРС, ибо динамика долгового и фондового рынков США, сила доллара влияют на весь мир.

Центристы ФРС постоянно твердят о том, что один отчет не может изменить политику ФРС, поэтому они ждут отчетов за февраль по инфляции, рынку труда для решения/прогнозов/ риторики на заседании 22 марта.

ФРС четко понимает, что последствия сильного и быстрого повышения ставок оставят след на экономике США и открытие Китая лишь отсрочило рецессию, поэтому они не спешат с выводами после серии сильных отчетов США за январь.

Именно экономические данные дадут понимание решения и прогнозов ФРС на заседании в марте.

В эту пятницу выйдет ISM услуг США, главное внимание будет на компоненту цен, ибо она больше всего волнует членов ФРС.

7 марта Пауэлл начнет свой первый день свидетельствования перед Конгрессом США с полугодовым отчетом, понятно, что Пауэлл научился говорить уклончиво не только с рынками, но и с представителями власти, тем не менее, на слушаниях в Конгрессе США Джей может дать информации больше, нежели рынкам, ибо откровенно врать представителям власти, которые тебе дали полномочия, нельзя.

Рынки будут реагировать в основном на риски возвращения ФРС к повышению ставки по 0,50%, но Джей вряд ли ответит на этот вопрос, не видя ключевых отчетов за февраль.

Главное в риторике Пауэлла 7 марта – проявит ли Джей аппетит к пересмотру потолка ставок на повышение, когда он видит вероятным переход ФРС в режим паузы, как высоки риски рецессии.

После понимания настроя Пауэлла рынки определят своё отношение к предстоящим ключевым отчетам, т.е. стоит ли при повторно сильных отчетах по инфляции и рынку труда сразу оптом все продавать и уходить в кэш или можно ещё что-то подбирать с лоев на пипсовку, ожидая приговора 22 марта.

Отчет по рынку труда США ключевой для политики ФРС 10 марта, пока рынок труда не начнет падение – ФРС не одумается.

Крайне маловероятно, что рост рабочих мест в США в феврале продолжится январскими темпами, скорость падения и ревизия за январь (вероятно – вниз) дадут аппетит к риску на фоне падения доллара.

Затем внимание переместится на отчет по инфляции CPI США 14 марта, с инфляцией все сложно во всем мире, нужно исходить из динамики компоненты цен в ISM услуг США.

Розничные продажи США 15 марта поставят точку в этой эпопеи подготовки к ФРС и если хотя бы нонфарм и розница удивят негативно, то ФРС вряд ли осмелится повысить ставку больше, нежели на 0,25% (что, впрочем, и без отчетов понятно), но прогнозы членов ФРС по ставкам важны, явное замедление экономики США охладит пыл ястребов ФРС.

С ЕЦБ все проще, голуби, коих в ЕЦБ большинство, при росте инфляции видят явные признаки снижения цен, это искусство они вложат в прогнозы персонала, ибо главный экономист ЕЦБ Лейн тоже является голубем, а на заседании 16 марта будет битва не только за дальнейшие указания по ставкам, но и уроки математики по правильности составления прогнозов по росту инфляции.

В результате будет достигнут какой-нибудь компромисс между потолком ставок ЕЦБ и темпами сокращения баланса с июля, а возможно решение будет отложено до мая/июня, в результате Лагард придется нам час рассказывать о зависимости политики ЕЦБ от последующих данных.

В любом случае, ЕЦБ разочарует быков по евро раньше или позже, а тренд евродоллара находится в зависимости от динамики доллара (политики ФРС) и динамики фунта (соглашения по Брексит).

ВоЕ огласит свое решение по ставке 23 марта, т.е. после заседания ФРС и, скорее всего, после развязки по Брексит, решение ВоЕ зависит от кучи данных Британии, которые выйдут в марте, и от курса фунта, ибо ВоЕ необходим рост фунта для снижения инфляции, промышленность не является главным двигателем роста ВВП Британии.

Сегодня некоторые авторитетные бу члены правительства Британии призвали не оказывать давления на партию DUP и дать ей время для принятия решения по соглашению Брексит.

Даже по высказываниям ярых брекситеров партии тори понятно, что они согласны на соглашение по Брексит Сунака, а значит позитив для фунта впереди.

По ВА/ТА:

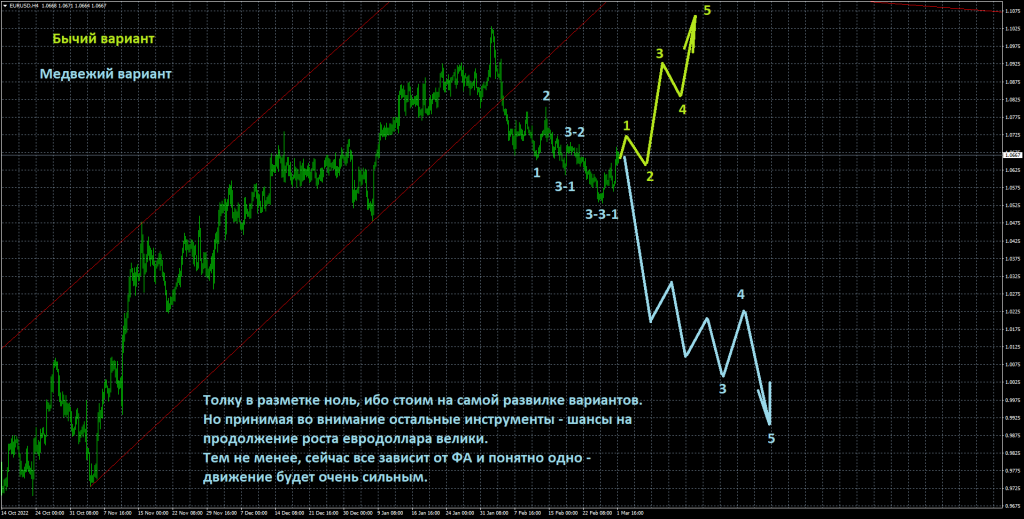

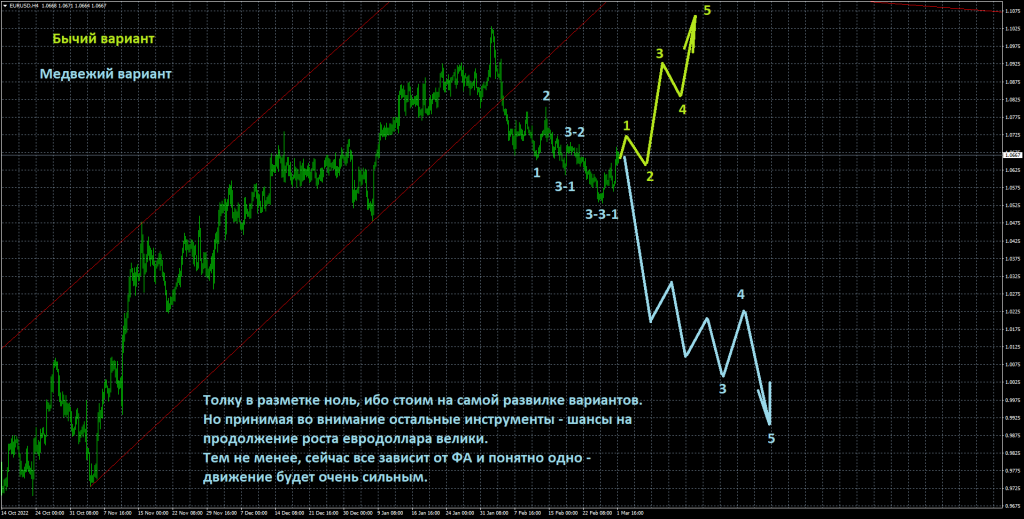

Толку в ВА/ТА сейчас особого нет, рынки стоят на развилках, им нужно ФА, в частности ISM услуг США, нонфарм и CPI США.

Индекс доллара, евродоллар – на развилках, но приоритет на падение доллара.

По фунтдоллару, понятно, что коррекция вниз, он уже развернулся, как и доллариена.

Самая интересная ситуация с фондовым рынком, там хороший шанс если не на разворот на перехай года, то минимум на восходящую коррекцию, в связи с чем нужно принимать во внимание вариант с падением доллара по всему рынку как самый вероятный.

— Евродоллар.

Евродоллар сегодня удивил, вместо того чтобы закончить нормально волну падением и оставить себе все варианты хоть на рост, завершив вниз АВС, хоть на падение, он рванул вверх на спиче главы Бундесбанка Нагеля, игнорируя риторику голубей ЕЦБ, которые и принимают решение, ибо их большинство.

Если евродоллар с текущих уровней, без перехая 1,0703, не уйдет вниз, то ВА перестроится на рост, внизу останется огрызок и буду рассматривать рост на перехай года.

— S&P500.

В отличие от евродоллара на фондовых индексах отчетливо видны признаки формирования дна, если не для роста на перехай года, то, как минимум, на сильную коррекцию вверх.

И это ещё одна монета в копилку в пользу падения доллара.

Ключевые ФА-события марта:

3 марта ISM услуг США (компонента цен);

7 марта Пауэлл свидетельствует перед Конгрессом США;

10 марта нонфарм США;

14 марта инфляция CPI США;

15 марта розничные продажи США;

16 марта заседание ЕЦБ;

22 марта заседание ФРС;

23 марта заседание ВоЕ.

Главным, конечно же, остается ФРС, ибо динамика долгового и фондового рынков США, сила доллара влияют на весь мир.

Центристы ФРС постоянно твердят о том, что один отчет не может изменить политику ФРС, поэтому они ждут отчетов за февраль по инфляции, рынку труда для решения/прогнозов/ риторики на заседании 22 марта.

ФРС четко понимает, что последствия сильного и быстрого повышения ставок оставят след на экономике США и открытие Китая лишь отсрочило рецессию, поэтому они не спешат с выводами после серии сильных отчетов США за январь.

Именно экономические данные дадут понимание решения и прогнозов ФРС на заседании в марте.

В эту пятницу выйдет ISM услуг США, главное внимание будет на компоненту цен, ибо она больше всего волнует членов ФРС.

7 марта Пауэлл начнет свой первый день свидетельствования перед Конгрессом США с полугодовым отчетом, понятно, что Пауэлл научился говорить уклончиво не только с рынками, но и с представителями власти, тем не менее, на слушаниях в Конгрессе США Джей может дать информации больше, нежели рынкам, ибо откровенно врать представителям власти, которые тебе дали полномочия, нельзя.

Рынки будут реагировать в основном на риски возвращения ФРС к повышению ставки по 0,50%, но Джей вряд ли ответит на этот вопрос, не видя ключевых отчетов за февраль.

Главное в риторике Пауэлла 7 марта – проявит ли Джей аппетит к пересмотру потолка ставок на повышение, когда он видит вероятным переход ФРС в режим паузы, как высоки риски рецессии.

После понимания настроя Пауэлла рынки определят своё отношение к предстоящим ключевым отчетам, т.е. стоит ли при повторно сильных отчетах по инфляции и рынку труда сразу оптом все продавать и уходить в кэш или можно ещё что-то подбирать с лоев на пипсовку, ожидая приговора 22 марта.

Отчет по рынку труда США ключевой для политики ФРС 10 марта, пока рынок труда не начнет падение – ФРС не одумается.

Крайне маловероятно, что рост рабочих мест в США в феврале продолжится январскими темпами, скорость падения и ревизия за январь (вероятно – вниз) дадут аппетит к риску на фоне падения доллара.

Затем внимание переместится на отчет по инфляции CPI США 14 марта, с инфляцией все сложно во всем мире, нужно исходить из динамики компоненты цен в ISM услуг США.

Розничные продажи США 15 марта поставят точку в этой эпопеи подготовки к ФРС и если хотя бы нонфарм и розница удивят негативно, то ФРС вряд ли осмелится повысить ставку больше, нежели на 0,25% (что, впрочем, и без отчетов понятно), но прогнозы членов ФРС по ставкам важны, явное замедление экономики США охладит пыл ястребов ФРС.

С ЕЦБ все проще, голуби, коих в ЕЦБ большинство, при росте инфляции видят явные признаки снижения цен, это искусство они вложат в прогнозы персонала, ибо главный экономист ЕЦБ Лейн тоже является голубем, а на заседании 16 марта будет битва не только за дальнейшие указания по ставкам, но и уроки математики по правильности составления прогнозов по росту инфляции.

В результате будет достигнут какой-нибудь компромисс между потолком ставок ЕЦБ и темпами сокращения баланса с июля, а возможно решение будет отложено до мая/июня, в результате Лагард придется нам час рассказывать о зависимости политики ЕЦБ от последующих данных.

В любом случае, ЕЦБ разочарует быков по евро раньше или позже, а тренд евродоллара находится в зависимости от динамики доллара (политики ФРС) и динамики фунта (соглашения по Брексит).

ВоЕ огласит свое решение по ставке 23 марта, т.е. после заседания ФРС и, скорее всего, после развязки по Брексит, решение ВоЕ зависит от кучи данных Британии, которые выйдут в марте, и от курса фунта, ибо ВоЕ необходим рост фунта для снижения инфляции, промышленность не является главным двигателем роста ВВП Британии.

Сегодня некоторые авторитетные бу члены правительства Британии призвали не оказывать давления на партию DUP и дать ей время для принятия решения по соглашению Брексит.

Даже по высказываниям ярых брекситеров партии тори понятно, что они согласны на соглашение по Брексит Сунака, а значит позитив для фунта впереди.

По ВА/ТА:

Толку в ВА/ТА сейчас особого нет, рынки стоят на развилках, им нужно ФА, в частности ISM услуг США, нонфарм и CPI США.

Индекс доллара, евродоллар – на развилках, но приоритет на падение доллара.

По фунтдоллару, понятно, что коррекция вниз, он уже развернулся, как и доллариена.

Самая интересная ситуация с фондовым рынком, там хороший шанс если не на разворот на перехай года, то минимум на восходящую коррекцию, в связи с чем нужно принимать во внимание вариант с падением доллара по всему рынку как самый вероятный.

— Евродоллар.

Евродоллар сегодня удивил, вместо того чтобы закончить нормально волну падением и оставить себе все варианты хоть на рост, завершив вниз АВС, хоть на падение, он рванул вверх на спиче главы Бундесбанка Нагеля, игнорируя риторику голубей ЕЦБ, которые и принимают решение, ибо их большинство.

Если евродоллар с текущих уровней, без перехая 1,0703, не уйдет вниз, то ВА перестроится на рост, внизу останется огрызок и буду рассматривать рост на перехай года.

— S&P500.

В отличие от евродоллара на фондовых индексах отчетливо видны признаки формирования дна, если не для роста на перехай года, то, как минимум, на сильную коррекцию вверх.

И это ещё одна монета в копилку в пользу падения доллара.

Ключевые ФА-события марта:

3 марта ISM услуг США (компонента цен);

7 марта Пауэлл свидетельствует перед Конгрессом США;

10 марта нонфарм США;

14 марта инфляция CPI США;

15 марта розничные продажи США;

16 марта заседание ЕЦБ;

22 марта заседание ФРС;

23 марта заседание ВоЕ.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба