Инвестиции в компании, которые ещё не стали публичными, несут высокий риск, но и прибыль может оказаться впечатляющей. Простому инвестору сложно получить допуск к таким вложениям. Новые акции продаются на IPO, но туда высокий порог входа.

Есть способ получить право на приобретение акций новой публичной компании в режиме основных торгов. SPAC (Special-purpose acquisition company) — это компания специального назначения, которая выводит свои акции на биржу, а после покупает другое предприятие. Сама компания не ведёт предпринимательской деятельности, а только обменивает свои акции-пустышки на долю в реальном бизнесе.

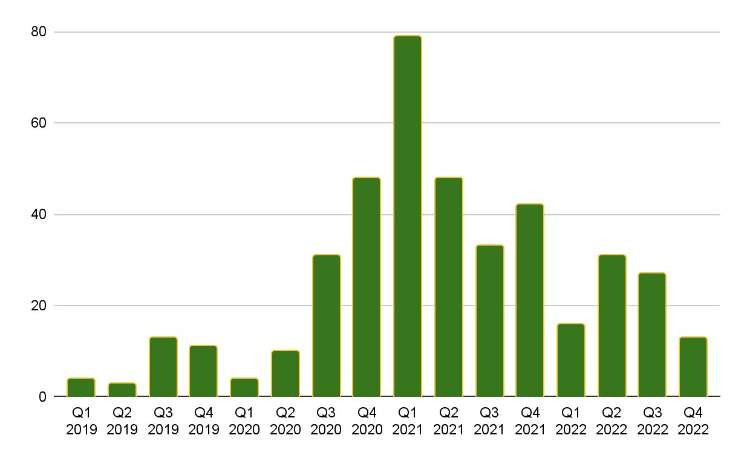

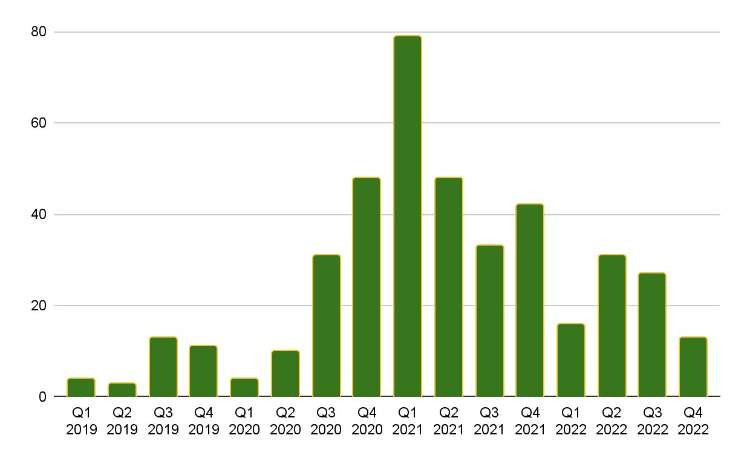

Количество сделок со SPAC на рынке США поквартально в 2019–2022 гг.

В начале 2022 г. обсуждалось снижение количества сделок со SPAC. Но этот показатель сократился только в сравнении с I кварталом 2021 г. Даже в напряжённом 2022-м количество сделок превышало значения, например, 2019-го. А значит, деятельность SPAC остаётся актуальной.

Что такое SPAC

SPAC — формальная организация, главная цель которой заключается в приобретении бизнеса. Она не имеет собственной деятельности или продукта, но её акции торгуются на фондовой бирже. Как правило, управляют компанией профессиональные финансисты. Также для таких организаций используется обозначение blank check («пустые чеки»).

Управляющие привлекают капитал крупных инвесторов на покупку бизнеса, их называют спонсорами SPAC. Они же отвечают за размещение акций. Частные инвесторы в свою очередь покупают акции SPAC на бирже и не несут почти никакой ответственности.

Все риски и обязательства по проведению сделки берут на себя спонсоры, а привлечённые средства инвесторов помещаются на специальный эскроу-счёт. Если сделка происходит, инвесторы получают акции новой компании. Если нет — им возвращают взносы. Компании размещаются на бирже путём слияния со SPAC потому, что это быстрее и дешевле стандартного IPO.

Как регулируется SPAC

Компании-пустышки популярны на американском фондовом рынке. Регулированием их деятельности занимается Комиссия по ценным бумагам и биржам США (SEC). Её представители следят, чтобы соблюдались важные требования.

Запрет слияния с компаниями, как-либо связанными со спонсорами SPAC.

Обязанность потратить от 80% средств на активы только одного эмитента.

Требования к размещению через SPAC сравнительно низкие. К полноценному IPO бизнес готовится несколько лет, а для слияния достаточно нескольких месяцев. Но доверие инвесторов к акциям компаний, размещённым через SPAC, снизилось, так как результаты их разочаровали.

SEC рассматривает эту проблему и вводит новые условия. Так, в марте 2022 г. там предложили применять к размещению через SPAC те же правила, что и при IPO, в отношении предоставляемой информации, а также давать спонсорам только 18 месяцев на поиск бизнеса. За пределами этого срока провести слияние будет можно, но только в соответствии с изначальными обещаниями. В противном случае инвесторы могут подать в суд.

Этапы существования SPAC

Этап 1. Привлечение средств

Спонсоры или менеджмент создают компанию по принципу фонда. Каждому участнику принадлежит определённая доля — их паи или акции. Далее эта компания силами спонсоров проводит IPO. Именно на первичном размещении SPAC приобретает основной капитал.

Как и каждая компания, SPAC в ходе IPO представляет инвесторам план и данные.

Примерные характеристики бизнеса для слияния. Это могут быть показатели рентабельности, условие об отсутствии задолженности, определённый сектор или продукт. Но обещания в отношении потенциального бизнеса могут быть не исполнены.

Пример. SPAC Goldenstone Acquisition Limited (GDST) на IPO заявлял, что будет сливаться с ориентированными на рост компаниями стоимостью 100–500 млн долл. В итоге в I квартале 2023 г. планируется сделка с Roxe Holding стоимостью в 3,6 млрд долл.

Сведения о спонсорах (или менеджменте). Именно они будут отвечать за поиск, оценку бизнеса и проведение сделки. От них будет зависеть, насколько хороший бизнес получат инвесторы в обмен за акции SPAC. Среди спонсоров часто есть известные финансисты или публичные лица. На доверии к ним строится часть успеха IPO.

Пример. Для привлечения внимания спонсорами выступали американский рэпер Джей Зи, баскетболист Шакил О’Нил и телеведущая и писательница Марта Стюарт. К слову, компании не получили успеха. Зато SPAC Дональда Трампа удалось собрать 1 млрд долл.

Условия функционирования. Это правила обмена акций и других финансовых инструментов, последовательность действий при ликвидации, правила бухгалтерской отчётности и так далее.

SPAC не может предоставить операционные результаты бизнеса или другие отчёты, так как не ведёт никакой деятельности.

Полученные в ходе IPO средства помещаются на эскроу-счёт, допуск к которому возможен при соблюдении заранее оговорённых условий. Все затраты на проведение IPO, в том числе 10%-е отчисления инвестиционному банку, обычно берут на себя спонсоры.

Процедура листинга SPAC на бирже проще и быстрее стандартной. Размещаемые акции почти ничем не обеспечены. К бумагам всех SPAC применяется единая начальная стоимость в 10 долл.

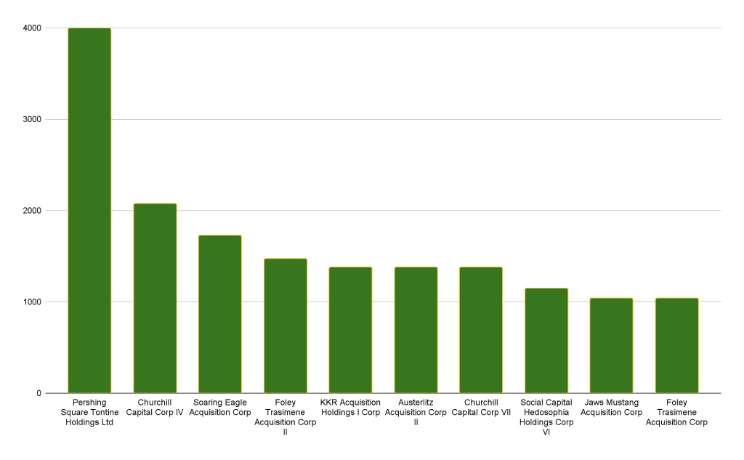

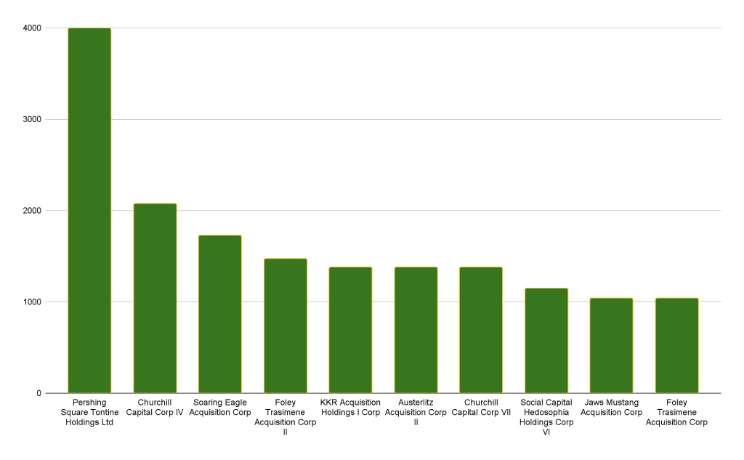

Объём средств, привлечённый на IPO 10 крупнейшими SPAC, тыс. долл., 2019–2022

Варранты

Так называют дополнительные бумаги, которые выдаются инвесторам вместе с акциями. Варрант позволяет приобрести дополнительное количество акций по заранее оговорённой цене — обычно по 11,5 долл. Однако воспользоваться варрантом можно только в случае, если цена актива пересечёт определённую отметку.

Варранты имеют срок действия, а также могут включать ограничения по количеству доступных к покупке акций. Конкретные условия указываются в документах. Часто варрантом можно воспользоваться уже после проведения слияния.

Этап 2. Поиск компании для сделки

Срок поиска обычно ограничен двумя годами. Некоторые SPAC намеренно уменьшают время, например, до 18 месяцев. В дальнейшем срок может быть продлён по решению инвесторов.

Всё время поиска ценные бумаги SPAC могут торговаться на бирже и незначительно колебаться около своих номинальных значений. Новости о предварительной сделке по покупке интересного бизнеса способны поднять цену бумаги. Если сделка не произойдёт, то при ликвидации SPAC обменять купленную на рынке акцию можно будет только на изначальные 10 долл.

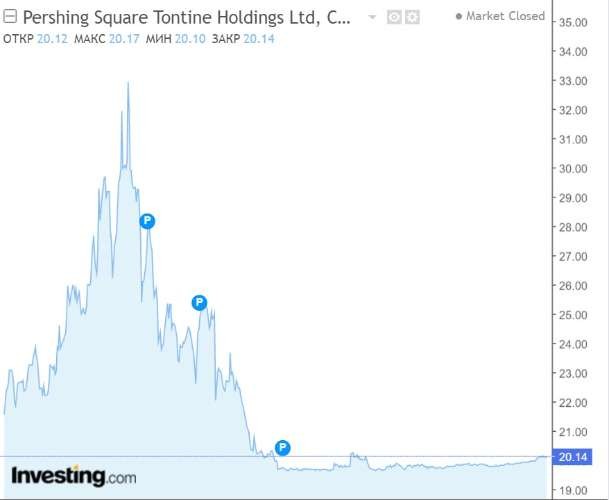

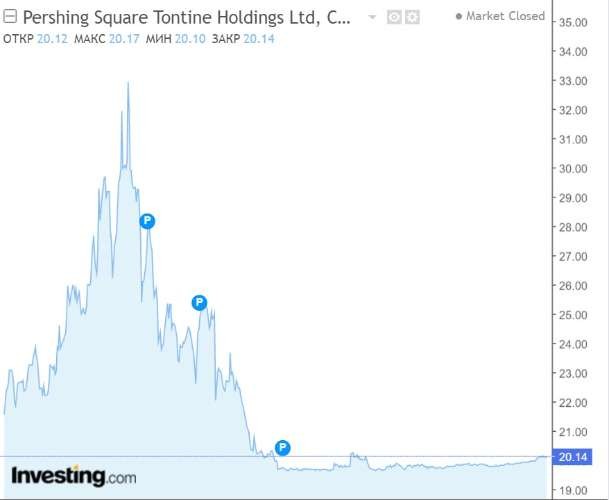

График акций SPAC Pershing Square Tontine, известной в качестве SPAC с самым успешным IPO

На IPO Pershing Square Tontine было привлечено 4 млрд. долл. Интерес к этой компании поначалу был весьма высок. Планировалось её слияние с Universal Music Group, но в 2022 г. сделка сорвалась.

Этап 3. Слияние

При проведении сделки инвестор получает ту же долю в новой компании, которой он владел в SPAC. Преобразование акций может проводиться в соотношении 1 к 1. Если сделки в обозначенный срок не происходит, то все средства возвращаются с эскроу-счёта инвесторам.

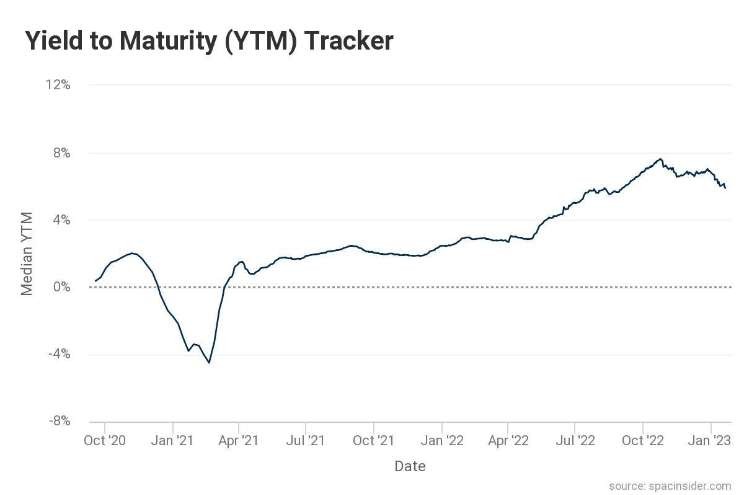

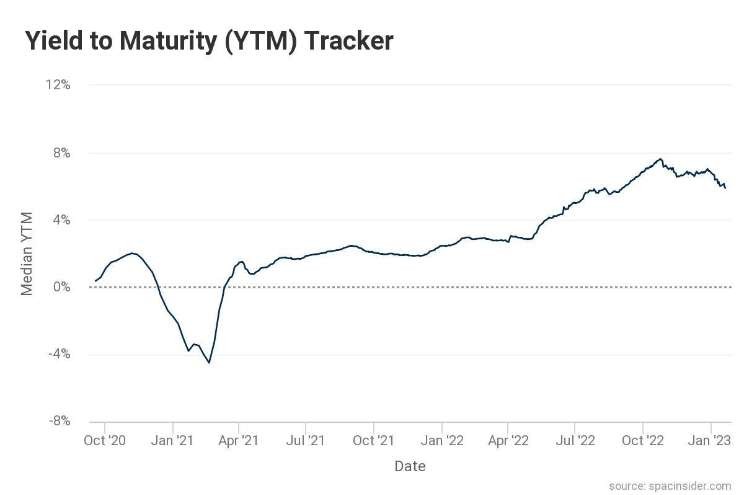

Средняя доходность к погашению SPA, октябрь 2020 – январь 2023

Доходность к погашению SPAC отражает, насколько цена конечных акций в среднем превышала стоимость акций SPAC (подробнее о методах расчёта читайте здесь). Этот показатель имеет возрастающую тенденцию после некоторой просадки в начале 2021 г.

При обнаружении бизнеса-претендента на сделку проводится голосование акционеров. Если со сделкой согласны инвесторы, в руках которых находится контрольный пакет акций (50% плюс одна бумага), то остальных извещают о готовящейся сделке. До обозначенной даты акции SPAC можно продать на рынке или обменять на средства с эскроу-счёта, если это подразумевается условиями. При этом продажа акций SPAC не лишает права воспользоваться варрантом.

По условиям слияния поглощаемая компания должна дополнительно выпустить акции (обычно 20%), которые полностью достаются менеджменту.

После слияния SPAC уже не существует. Весь контроль оказывается в руках руководителей купленного бизнеса, то есть инвестор не сможет обменять акции на начальный взнос.

Что лучше — SPAC или IPO

Для инвесторов и компаний проведение листинга через SPAC имеет свои преимущества и недостатки.

Риски для инвесторов. Если SPAC ликвидируется, то все расходы несут его спонсоры, а не инвесторы. Инвесторам возвращаются вложенные средства. При покупке акций на IPO в случае падения их стоимости инвестор никак не может компенсировать потери.

Если поглощённый SPAC бизнес окажется недостаточно хорошим, то находящиеся во владении инвестора бумаги станут стоить меньше 10 долл. за штуку. В таком случае вернуть деньги уже не получится. Чем дольше существует SPAC, тем выше вероятность, что менеджмент приобретёт низкокачественный бизнес, чтобы покрыть собственные расходы и взятые взаймы средства.

График акций Nikola (размещалась через SPAC), 2019–2022

Nikola (NKLA) — одна из самых неудачных компаний, которая размещалась через SPAC. Руководство планировало производить грузовики на электрических двигателях и даже подписать договор с General Motors (GM), но в ходе проверок в компании обнаружилось много нарушений.

Затраты для компании и инвесторов. Для стандартного IPO требуются большие расходы. По некоторым подсчётам, компания отдаёт за IPO 10–20% привлечённых средств. Затраты для покупающего бумаги инвестора во время IPO также выше, поскольку биржи или посредники берут отдельные комиссии. Учитывается и более высокий порог входа для участия в IPO. При этом затраты будут зависеть от рыночного спроса, а объём привлечённых средств нельзя предсказать заранее.

Затраты компании при заключении контракта со SPAC известны заранее и хорошо предсказуемы, как и объём привлекаемого капитала.

Пример. IPO Xiaomi (1810) оказалось одним из самых провальных из-за изначальной переоценки компании. В результате было привлечено в полтора раза меньше средств, чем планировалось.

Объём привлекаемых средств. В ходе SPAC обычно привлекается меньше средств, так как компании-пустышки уступают в популярности IPO. На маркетинг также тратится значительно меньше.

Самое дорогое в истории IPO Saudi Aramco (2222) привлекло 29,4 млрд долл. Крупнейший SPAC смог собрать 4 млрд долл, но так и не выполнил цель по слиянию.

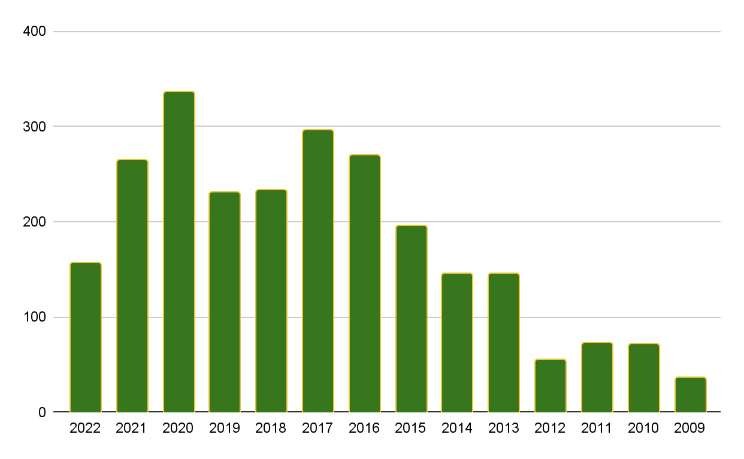

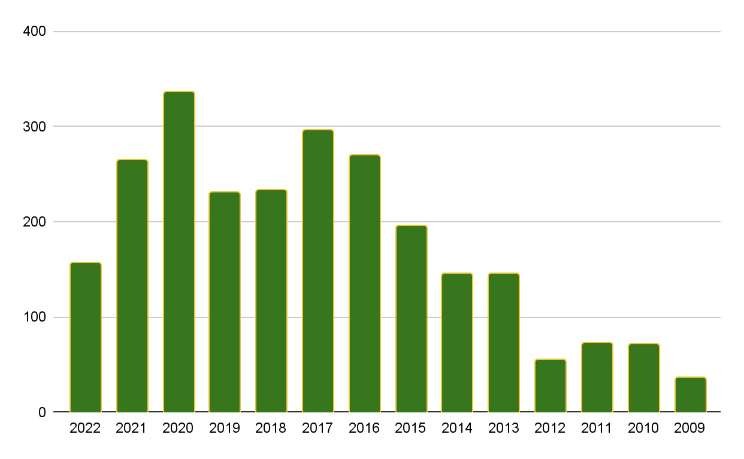

Изменение среднего объёма средств, привлекаемых при IPO SPAC, млн долл., 2009–2022

Несмотря на низкую популярность SPAC в 2016–2017 гг., в это время специальным компаниям удавалось по отдельности привлечь примерно столько же средств, сколько в среднем привлекли SPAC, размещённые во время бума 2021 г.

Прозрачность. При покупке акций на IPO инвестор точно знает, что покупает, а сама компания подвергается тщательным проверкам на соблюдение требований со стороны биржи и других инвесторов. Покупая акции SPAC, инвестор не может знать, акции какой компании достанутся ему взамен. Но есть два важных условия.

Примерные критерии выбора бизнеса, отрасль или даже название потенциальной компании могут быть указаны во время IPO SPAC.

Можно изучить бизнес самостоятельно и проголосовать против слияния или продать свою долю в SPAC.

В сообщении об обнаружении компании для слияния, которое отправляют акционерам, содержатся данные о финансовой отчётности, условиях сделки, структуре бизнеса и капитала, а также об интересах сторон.

Выгода для менеджмента. Спонсоры SPAC в итоге получают дополнительно выпущенные акции. При ликвидации именно спонсоры несут все расходы, в том числе на создание компании.

Стоимость запуска SPAC составляет около 5,1% привлечённого на IPO капитала и как минимум 800 тыс. долл. дополнительно. Две трети суммы нужно внести ещё до IPO. Также менеджмент SPAC рискует своим именем и авторитетом. До завершения сделки менеджмент не имеет права на зарплату или комиссионные.

Критика SPAC

Компании, которые используют SPAC, не просто так избегают процедуру прямого размещения акций. Как показывает практика, IPO позволяет им привлечь меньший объём средств. Выход на биржу через SPAC выгоден только для специфического ряда компаний. Когда в 2020–2021 г. популярность SPAC резко выросла, компании такого типа начали вызывать больше подозрений. Со временем появились разочаровывающие факты и мнения аналитиков.

«Пузырём» с чрезвычайной волатильностью называл SPAC старший аналитик по исследованию акционерного капитала Wolfe Research.

В сентябре 2021 г. почти 70% SPAC, размещённых в том же году, торговались ниже 10 долл. Это фиксированная стоимость акции самой SPAC. Чтобы сделка считалась успешной, акции купленной компании должны торговаться выше.

SPAC, разместившиеся в 2015–2016 г., в 2019 г. торговались ниже стоимости размещения в более половины случаев.

Многие называли SPAC вернувшимися под другим названием обратными поглощениями. В своё время и у них была плохая репутация. Сначала такие «IPO бедняка» также рассматривались как альтернатива стандартному первичному размещению.

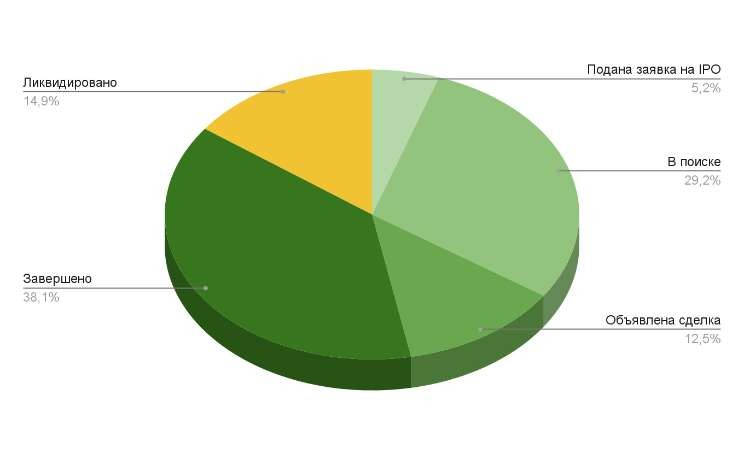

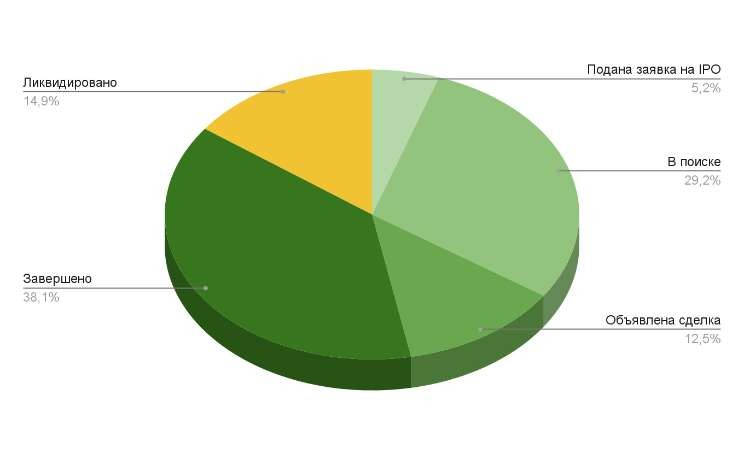

Статус возникших SPAC, 2009–2023

Ликвидированными также признаются компании, статус которых оказался неизвестен. Источник: Spacinsider

Значительная доля SPAC показала не лучшие результаты. Но подобный механизм появился ещё в конце XX века и просуществовал до своего пика. В 2020–2021 г. компании-пустышки постигла такая же участь, которая ожидает почти любой перегретый рынок. При этом важны следующие факты.

Резкий скачок SPAC вызван низкими процентными ставками, программами стимулирования населения со стороны правительства и общим ростом инвестиций, в том числе в основной рынок, высокотехнологичный рынок и стандартные IPO.

В начале 2022 г. экономика стала испытывать затруднения. Начали падать не только SPAC, но и фондовые рынки, а также сократилось количество IPO. Уже в I квартале объём инвестиций в стартапы снизился на 11%.

Первое полугодие 2022 г. стало худшим на рынках США с 1970 г. Это также рассматривают в качестве причины падения SPAC. В таких условиях уже вышедшим на рынок SPAC трудно найти бизнес для слияния.

В начале 2022 г. SEC ввела дополнительные требования к SPAC и сливающимся с ними компаниям. Механизм стал менее удачно выполнять свою основную функцию.

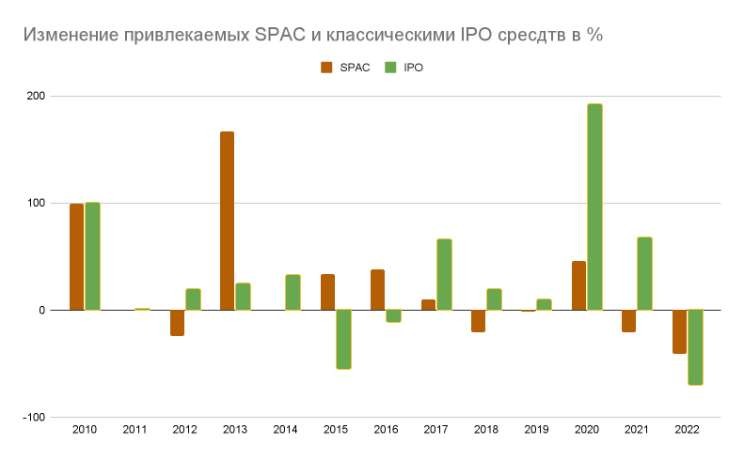

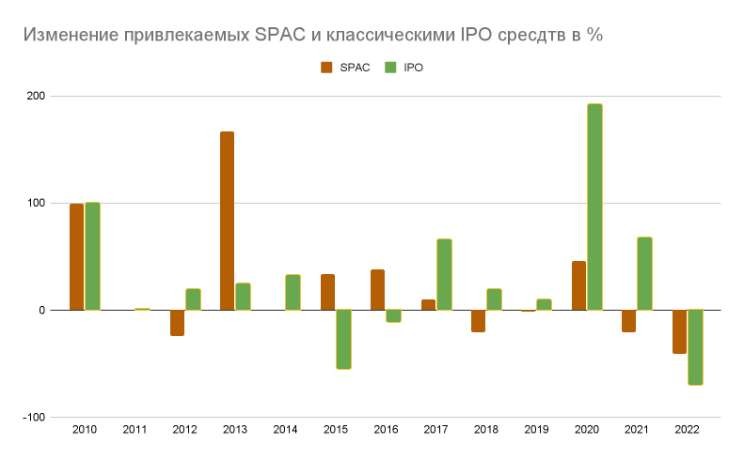

Сравнение динамики привлекаемых средств на IPO SPAC и на IPO обычных компаний, 2010–2022

Повышение или понижение привлечённых средств в процентах к предыдущему году. Источник: Spacinsider и Factset

Несмотря на увеличение размещённых в 2021 г. SPAC, объём привлечённых ими средств уже был ниже значений 2020 г. При этом классические IPO в 2020–2021 г. показали гораздо больший прирост, чем SPAC. В 2022 г. они также продемонстрировали большее снижение.

Подобные резкие скачки SPAC уже переживали. Так, в 2007–2008 г. 31% всех ставших публичными американских компаний прошли размещение через SPAC. В 2019 г. кризис и более жёсткое регулирование привели лишь к двум сделкам.

Позитивное значение SPAC для рынка

SPAC — инструмент высокорискованных инвестиций, который позволяет вложиться в только развивающийся бизнес. Кроме того, SPAC — это обход правил биржи по первичному размещению. Инвесторы продолжают вкладываться в такие компании, а регуляторы рынка развивают в их отношении правовую базу вместо того, чтобы запретить. Это оптимальный вариант для инновационных и технологических компаний, рискованного бизнеса.

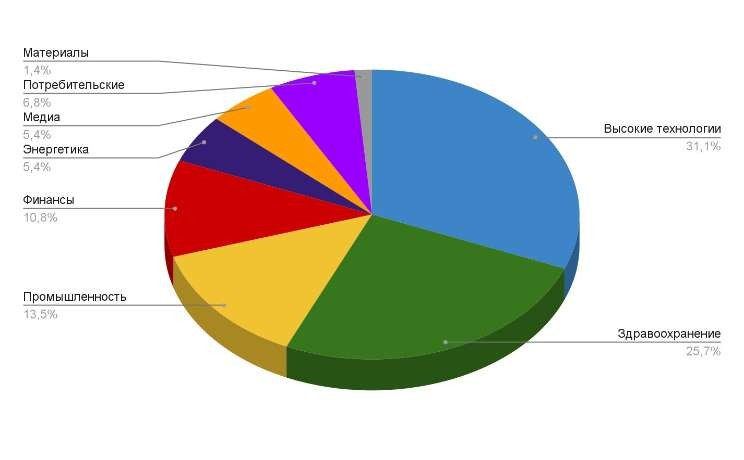

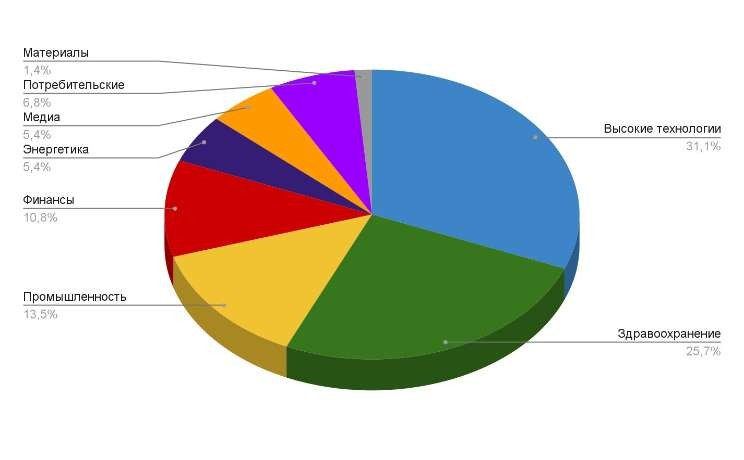

Распределение по отраслям сделок со SPAC, совершённых в первые три квартала 2022 года

Также SPAC — вариант для качественных компаний, которые по каким-либо причинам попали в трудную ситуацию.

Приведём несколько примеров с краткосрочным или долгосрочным успехом, когда SPAC помогли выйти на биржу перспективному бизнесу.

Выход в начале 2021 г. на биржу Lucid Group Inc (LCID) при помощи SPAC Churchill Capital Group. Компания существует с 2007 г., а их электромобили били рекорды, установленные Tesla, по длительности езды на одном заряде и скорости движения. С момента листинга и до ноября 2022 г. акции торговались выше 10 долл., снова превысив это значение в январе 2023 г. Похожая ситуация произошла с ChargePoint Inc (CHPT), которая занимается зарядкой электромобилей и тоже разместилась через SPAC.

В конце 2021 г. через слияние с SVF Investment Corp своё место на бирже получил производитель Symbotic (SYM), который занимается роботизированной автоматизацией складов. До мая 2022 г. акции торговались между 9 и 10 долл., но позже выросли до 17 долл. Сейчас бумаги стоят более 14 долл.

Биофармацевтическая компания Immunovant (IMVT) проходила размещение путём слияния с Health Sciences Acquisitions Corp. в 2019 г. 19 января 2023 г. акции торговались выше 15 долл., а в ноябре 2020 г. поднимались до 50 долл.

Динамика изменения стоимости акций компаний в течение 2022 года

SPAC в России

Сейчас инвестиции в SPAC доступны только квалифицированным инвесторам. В 2021 г. отличился инвестициями в SPAC «Яндекс» (YNDX). Компания вложила в неуказанные компании специального назначения 130 млн долл.

Незадолго до февраля 2022 г. российские власти прорабатывали возможности для SPAC в России. В «Дорожную карту по формированию и развитию механизмов инвестиционного развития РФ» включили создание механизма SPAC. В январе 2022 г. чиновники искали компании для первичного размещения через SPAC.

Ждать ли возвращения SPAC

SPAC — рискованный вариант инвестиций, который стал популярным в США в 2020–2021 гг. Несмотря на критику и введение дополнительных требований со стороны американских регуляторов, в 2022 г. количество таких компаний и объём привлекаемых ими средств сократились меньше, чем ожидалось. А примеры доказывают эффективность размещения на бирже инновационного бизнеса при помощи SPAC.

Вероятно, когда фондовый рынок в России восстановится, также появится схожий со SPAC механизм. Правительство уже начинало внедрять подобные инициативы, а технологические российские компании имели опыт таких инвестиций.

Есть способ получить право на приобретение акций новой публичной компании в режиме основных торгов. SPAC (Special-purpose acquisition company) — это компания специального назначения, которая выводит свои акции на биржу, а после покупает другое предприятие. Сама компания не ведёт предпринимательской деятельности, а только обменивает свои акции-пустышки на долю в реальном бизнесе.

Количество сделок со SPAC на рынке США поквартально в 2019–2022 гг.

В начале 2022 г. обсуждалось снижение количества сделок со SPAC. Но этот показатель сократился только в сравнении с I кварталом 2021 г. Даже в напряжённом 2022-м количество сделок превышало значения, например, 2019-го. А значит, деятельность SPAC остаётся актуальной.

Что такое SPAC

SPAC — формальная организация, главная цель которой заключается в приобретении бизнеса. Она не имеет собственной деятельности или продукта, но её акции торгуются на фондовой бирже. Как правило, управляют компанией профессиональные финансисты. Также для таких организаций используется обозначение blank check («пустые чеки»).

Управляющие привлекают капитал крупных инвесторов на покупку бизнеса, их называют спонсорами SPAC. Они же отвечают за размещение акций. Частные инвесторы в свою очередь покупают акции SPAC на бирже и не несут почти никакой ответственности.

Все риски и обязательства по проведению сделки берут на себя спонсоры, а привлечённые средства инвесторов помещаются на специальный эскроу-счёт. Если сделка происходит, инвесторы получают акции новой компании. Если нет — им возвращают взносы. Компании размещаются на бирже путём слияния со SPAC потому, что это быстрее и дешевле стандартного IPO.

Как регулируется SPAC

Компании-пустышки популярны на американском фондовом рынке. Регулированием их деятельности занимается Комиссия по ценным бумагам и биржам США (SEC). Её представители следят, чтобы соблюдались важные требования.

Запрет слияния с компаниями, как-либо связанными со спонсорами SPAC.

Обязанность потратить от 80% средств на активы только одного эмитента.

Требования к размещению через SPAC сравнительно низкие. К полноценному IPO бизнес готовится несколько лет, а для слияния достаточно нескольких месяцев. Но доверие инвесторов к акциям компаний, размещённым через SPAC, снизилось, так как результаты их разочаровали.

SEC рассматривает эту проблему и вводит новые условия. Так, в марте 2022 г. там предложили применять к размещению через SPAC те же правила, что и при IPO, в отношении предоставляемой информации, а также давать спонсорам только 18 месяцев на поиск бизнеса. За пределами этого срока провести слияние будет можно, но только в соответствии с изначальными обещаниями. В противном случае инвесторы могут подать в суд.

Этапы существования SPAC

Этап 1. Привлечение средств

Спонсоры или менеджмент создают компанию по принципу фонда. Каждому участнику принадлежит определённая доля — их паи или акции. Далее эта компания силами спонсоров проводит IPO. Именно на первичном размещении SPAC приобретает основной капитал.

Как и каждая компания, SPAC в ходе IPO представляет инвесторам план и данные.

Примерные характеристики бизнеса для слияния. Это могут быть показатели рентабельности, условие об отсутствии задолженности, определённый сектор или продукт. Но обещания в отношении потенциального бизнеса могут быть не исполнены.

Пример. SPAC Goldenstone Acquisition Limited (GDST) на IPO заявлял, что будет сливаться с ориентированными на рост компаниями стоимостью 100–500 млн долл. В итоге в I квартале 2023 г. планируется сделка с Roxe Holding стоимостью в 3,6 млрд долл.

Сведения о спонсорах (или менеджменте). Именно они будут отвечать за поиск, оценку бизнеса и проведение сделки. От них будет зависеть, насколько хороший бизнес получат инвесторы в обмен за акции SPAC. Среди спонсоров часто есть известные финансисты или публичные лица. На доверии к ним строится часть успеха IPO.

Пример. Для привлечения внимания спонсорами выступали американский рэпер Джей Зи, баскетболист Шакил О’Нил и телеведущая и писательница Марта Стюарт. К слову, компании не получили успеха. Зато SPAC Дональда Трампа удалось собрать 1 млрд долл.

Условия функционирования. Это правила обмена акций и других финансовых инструментов, последовательность действий при ликвидации, правила бухгалтерской отчётности и так далее.

SPAC не может предоставить операционные результаты бизнеса или другие отчёты, так как не ведёт никакой деятельности.

Полученные в ходе IPO средства помещаются на эскроу-счёт, допуск к которому возможен при соблюдении заранее оговорённых условий. Все затраты на проведение IPO, в том числе 10%-е отчисления инвестиционному банку, обычно берут на себя спонсоры.

Процедура листинга SPAC на бирже проще и быстрее стандартной. Размещаемые акции почти ничем не обеспечены. К бумагам всех SPAC применяется единая начальная стоимость в 10 долл.

Объём средств, привлечённый на IPO 10 крупнейшими SPAC, тыс. долл., 2019–2022

Варранты

Так называют дополнительные бумаги, которые выдаются инвесторам вместе с акциями. Варрант позволяет приобрести дополнительное количество акций по заранее оговорённой цене — обычно по 11,5 долл. Однако воспользоваться варрантом можно только в случае, если цена актива пересечёт определённую отметку.

Варранты имеют срок действия, а также могут включать ограничения по количеству доступных к покупке акций. Конкретные условия указываются в документах. Часто варрантом можно воспользоваться уже после проведения слияния.

Этап 2. Поиск компании для сделки

Срок поиска обычно ограничен двумя годами. Некоторые SPAC намеренно уменьшают время, например, до 18 месяцев. В дальнейшем срок может быть продлён по решению инвесторов.

Всё время поиска ценные бумаги SPAC могут торговаться на бирже и незначительно колебаться около своих номинальных значений. Новости о предварительной сделке по покупке интересного бизнеса способны поднять цену бумаги. Если сделка не произойдёт, то при ликвидации SPAC обменять купленную на рынке акцию можно будет только на изначальные 10 долл.

График акций SPAC Pershing Square Tontine, известной в качестве SPAC с самым успешным IPO

На IPO Pershing Square Tontine было привлечено 4 млрд. долл. Интерес к этой компании поначалу был весьма высок. Планировалось её слияние с Universal Music Group, но в 2022 г. сделка сорвалась.

Этап 3. Слияние

При проведении сделки инвестор получает ту же долю в новой компании, которой он владел в SPAC. Преобразование акций может проводиться в соотношении 1 к 1. Если сделки в обозначенный срок не происходит, то все средства возвращаются с эскроу-счёта инвесторам.

Средняя доходность к погашению SPA, октябрь 2020 – январь 2023

Доходность к погашению SPAC отражает, насколько цена конечных акций в среднем превышала стоимость акций SPAC (подробнее о методах расчёта читайте здесь). Этот показатель имеет возрастающую тенденцию после некоторой просадки в начале 2021 г.

При обнаружении бизнеса-претендента на сделку проводится голосование акционеров. Если со сделкой согласны инвесторы, в руках которых находится контрольный пакет акций (50% плюс одна бумага), то остальных извещают о готовящейся сделке. До обозначенной даты акции SPAC можно продать на рынке или обменять на средства с эскроу-счёта, если это подразумевается условиями. При этом продажа акций SPAC не лишает права воспользоваться варрантом.

По условиям слияния поглощаемая компания должна дополнительно выпустить акции (обычно 20%), которые полностью достаются менеджменту.

После слияния SPAC уже не существует. Весь контроль оказывается в руках руководителей купленного бизнеса, то есть инвестор не сможет обменять акции на начальный взнос.

Что лучше — SPAC или IPO

Для инвесторов и компаний проведение листинга через SPAC имеет свои преимущества и недостатки.

Риски для инвесторов. Если SPAC ликвидируется, то все расходы несут его спонсоры, а не инвесторы. Инвесторам возвращаются вложенные средства. При покупке акций на IPO в случае падения их стоимости инвестор никак не может компенсировать потери.

Если поглощённый SPAC бизнес окажется недостаточно хорошим, то находящиеся во владении инвестора бумаги станут стоить меньше 10 долл. за штуку. В таком случае вернуть деньги уже не получится. Чем дольше существует SPAC, тем выше вероятность, что менеджмент приобретёт низкокачественный бизнес, чтобы покрыть собственные расходы и взятые взаймы средства.

График акций Nikola (размещалась через SPAC), 2019–2022

Nikola (NKLA) — одна из самых неудачных компаний, которая размещалась через SPAC. Руководство планировало производить грузовики на электрических двигателях и даже подписать договор с General Motors (GM), но в ходе проверок в компании обнаружилось много нарушений.

Затраты для компании и инвесторов. Для стандартного IPO требуются большие расходы. По некоторым подсчётам, компания отдаёт за IPO 10–20% привлечённых средств. Затраты для покупающего бумаги инвестора во время IPO также выше, поскольку биржи или посредники берут отдельные комиссии. Учитывается и более высокий порог входа для участия в IPO. При этом затраты будут зависеть от рыночного спроса, а объём привлечённых средств нельзя предсказать заранее.

Затраты компании при заключении контракта со SPAC известны заранее и хорошо предсказуемы, как и объём привлекаемого капитала.

Пример. IPO Xiaomi (1810) оказалось одним из самых провальных из-за изначальной переоценки компании. В результате было привлечено в полтора раза меньше средств, чем планировалось.

Объём привлекаемых средств. В ходе SPAC обычно привлекается меньше средств, так как компании-пустышки уступают в популярности IPO. На маркетинг также тратится значительно меньше.

Самое дорогое в истории IPO Saudi Aramco (2222) привлекло 29,4 млрд долл. Крупнейший SPAC смог собрать 4 млрд долл, но так и не выполнил цель по слиянию.

Изменение среднего объёма средств, привлекаемых при IPO SPAC, млн долл., 2009–2022

Несмотря на низкую популярность SPAC в 2016–2017 гг., в это время специальным компаниям удавалось по отдельности привлечь примерно столько же средств, сколько в среднем привлекли SPAC, размещённые во время бума 2021 г.

Прозрачность. При покупке акций на IPO инвестор точно знает, что покупает, а сама компания подвергается тщательным проверкам на соблюдение требований со стороны биржи и других инвесторов. Покупая акции SPAC, инвестор не может знать, акции какой компании достанутся ему взамен. Но есть два важных условия.

Примерные критерии выбора бизнеса, отрасль или даже название потенциальной компании могут быть указаны во время IPO SPAC.

Можно изучить бизнес самостоятельно и проголосовать против слияния или продать свою долю в SPAC.

В сообщении об обнаружении компании для слияния, которое отправляют акционерам, содержатся данные о финансовой отчётности, условиях сделки, структуре бизнеса и капитала, а также об интересах сторон.

Выгода для менеджмента. Спонсоры SPAC в итоге получают дополнительно выпущенные акции. При ликвидации именно спонсоры несут все расходы, в том числе на создание компании.

Стоимость запуска SPAC составляет около 5,1% привлечённого на IPO капитала и как минимум 800 тыс. долл. дополнительно. Две трети суммы нужно внести ещё до IPO. Также менеджмент SPAC рискует своим именем и авторитетом. До завершения сделки менеджмент не имеет права на зарплату или комиссионные.

Критика SPAC

Компании, которые используют SPAC, не просто так избегают процедуру прямого размещения акций. Как показывает практика, IPO позволяет им привлечь меньший объём средств. Выход на биржу через SPAC выгоден только для специфического ряда компаний. Когда в 2020–2021 г. популярность SPAC резко выросла, компании такого типа начали вызывать больше подозрений. Со временем появились разочаровывающие факты и мнения аналитиков.

«Пузырём» с чрезвычайной волатильностью называл SPAC старший аналитик по исследованию акционерного капитала Wolfe Research.

В сентябре 2021 г. почти 70% SPAC, размещённых в том же году, торговались ниже 10 долл. Это фиксированная стоимость акции самой SPAC. Чтобы сделка считалась успешной, акции купленной компании должны торговаться выше.

SPAC, разместившиеся в 2015–2016 г., в 2019 г. торговались ниже стоимости размещения в более половины случаев.

Многие называли SPAC вернувшимися под другим названием обратными поглощениями. В своё время и у них была плохая репутация. Сначала такие «IPO бедняка» также рассматривались как альтернатива стандартному первичному размещению.

Статус возникших SPAC, 2009–2023

Ликвидированными также признаются компании, статус которых оказался неизвестен. Источник: Spacinsider

Значительная доля SPAC показала не лучшие результаты. Но подобный механизм появился ещё в конце XX века и просуществовал до своего пика. В 2020–2021 г. компании-пустышки постигла такая же участь, которая ожидает почти любой перегретый рынок. При этом важны следующие факты.

Резкий скачок SPAC вызван низкими процентными ставками, программами стимулирования населения со стороны правительства и общим ростом инвестиций, в том числе в основной рынок, высокотехнологичный рынок и стандартные IPO.

В начале 2022 г. экономика стала испытывать затруднения. Начали падать не только SPAC, но и фондовые рынки, а также сократилось количество IPO. Уже в I квартале объём инвестиций в стартапы снизился на 11%.

Первое полугодие 2022 г. стало худшим на рынках США с 1970 г. Это также рассматривают в качестве причины падения SPAC. В таких условиях уже вышедшим на рынок SPAC трудно найти бизнес для слияния.

В начале 2022 г. SEC ввела дополнительные требования к SPAC и сливающимся с ними компаниям. Механизм стал менее удачно выполнять свою основную функцию.

Сравнение динамики привлекаемых средств на IPO SPAC и на IPO обычных компаний, 2010–2022

Повышение или понижение привлечённых средств в процентах к предыдущему году. Источник: Spacinsider и Factset

Несмотря на увеличение размещённых в 2021 г. SPAC, объём привлечённых ими средств уже был ниже значений 2020 г. При этом классические IPO в 2020–2021 г. показали гораздо больший прирост, чем SPAC. В 2022 г. они также продемонстрировали большее снижение.

Подобные резкие скачки SPAC уже переживали. Так, в 2007–2008 г. 31% всех ставших публичными американских компаний прошли размещение через SPAC. В 2019 г. кризис и более жёсткое регулирование привели лишь к двум сделкам.

Позитивное значение SPAC для рынка

SPAC — инструмент высокорискованных инвестиций, который позволяет вложиться в только развивающийся бизнес. Кроме того, SPAC — это обход правил биржи по первичному размещению. Инвесторы продолжают вкладываться в такие компании, а регуляторы рынка развивают в их отношении правовую базу вместо того, чтобы запретить. Это оптимальный вариант для инновационных и технологических компаний, рискованного бизнеса.

Распределение по отраслям сделок со SPAC, совершённых в первые три квартала 2022 года

Также SPAC — вариант для качественных компаний, которые по каким-либо причинам попали в трудную ситуацию.

Приведём несколько примеров с краткосрочным или долгосрочным успехом, когда SPAC помогли выйти на биржу перспективному бизнесу.

Выход в начале 2021 г. на биржу Lucid Group Inc (LCID) при помощи SPAC Churchill Capital Group. Компания существует с 2007 г., а их электромобили били рекорды, установленные Tesla, по длительности езды на одном заряде и скорости движения. С момента листинга и до ноября 2022 г. акции торговались выше 10 долл., снова превысив это значение в январе 2023 г. Похожая ситуация произошла с ChargePoint Inc (CHPT), которая занимается зарядкой электромобилей и тоже разместилась через SPAC.

В конце 2021 г. через слияние с SVF Investment Corp своё место на бирже получил производитель Symbotic (SYM), который занимается роботизированной автоматизацией складов. До мая 2022 г. акции торговались между 9 и 10 долл., но позже выросли до 17 долл. Сейчас бумаги стоят более 14 долл.

Биофармацевтическая компания Immunovant (IMVT) проходила размещение путём слияния с Health Sciences Acquisitions Corp. в 2019 г. 19 января 2023 г. акции торговались выше 15 долл., а в ноябре 2020 г. поднимались до 50 долл.

Динамика изменения стоимости акций компаний в течение 2022 года

SPAC в России

Сейчас инвестиции в SPAC доступны только квалифицированным инвесторам. В 2021 г. отличился инвестициями в SPAC «Яндекс» (YNDX). Компания вложила в неуказанные компании специального назначения 130 млн долл.

Незадолго до февраля 2022 г. российские власти прорабатывали возможности для SPAC в России. В «Дорожную карту по формированию и развитию механизмов инвестиционного развития РФ» включили создание механизма SPAC. В январе 2022 г. чиновники искали компании для первичного размещения через SPAC.

Ждать ли возвращения SPAC

SPAC — рискованный вариант инвестиций, который стал популярным в США в 2020–2021 гг. Несмотря на критику и введение дополнительных требований со стороны американских регуляторов, в 2022 г. количество таких компаний и объём привлекаемых ими средств сократились меньше, чем ожидалось. А примеры доказывают эффективность размещения на бирже инновационного бизнеса при помощи SPAC.

Вероятно, когда фондовый рынок в России восстановится, также появится схожий со SPAC механизм. Правительство уже начинало внедрять подобные инициативы, а технологические российские компании имели опыт таких инвестиций.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба