10 марта 2023 Открытие Шульгин Михаил

Российский фондовый рынок незначительно просел по итогам торгов в четверг, 9 марта.

На 19:00 мск:

Индекс МосБиржи — 2 290,14 п. (-0,24%), с нач. года +6,3%

Индекс РТС — 950,93 п. (-0,05%), с нач. года -2,0%

Рубль несколько укрепился против основных конкурентов, при этом цены на нефть немного подросли после двухдневного падения. Сильных драйверов для роста российский рынок не нашел. Отчетность по МСФО от Сбербанка также не стала стимулом для роста: данные ожидались в позитивном ключе, таковыми и оказались, без дополнительного сюрприза. Корпоративные новости оказали поддержку акциям «Белуги». В целом в четверг неплохо смотрелись металлурги и компании, ориентированные на внутренний рынок. Однако нефтяники и финансовый сектор, а также IT-сектор не позволили российскому рынку записать день в актив и завершить его ростом.

Внешний фон был слабо негативным российского рынка. Акции в Европе умеренно подешевели. Панъевропейский Stoxx Europe 600 оказался под давлением, как и все рискованные активы, после публикации низких цифр по инфляции в Китае за февраль. Темпы роста потребительских цен в стране замедлились до 1,0% г/г с 2,1% г/г, заметно ниже консенсуса на уровне 1,9% г/г. Это — самое низкое значение с февраля 2022 г. на фоне замедления роста цен как на продовольствие, так и на другие товары. Инвесторы восприняли эти данные в качестве сигнала о том, что экономика страны восстанавливается не слишком быстро.

Акции в США пытались подрасти. Число первичных заявок на пособие по безработице на неделе до 4 марта неожиданно подскочило до 211 тыс. со 190 тыс., превысив консенсус на уровне 195 тыс. ФРС считает охлаждение рынка труда США одним из главных факторов обуздания инфляция, поэтому опубликованные сегодня цифры являются позитивом для рынка акций.

Нефть дорожала на фоне общего улучшения аппетита к риску на мировых рынках и снижения доллара против валют G10. Поддержку черному золоту также оказывает неожиданное и первое в этом году снижение коммерческих запасов в США на 1,69 млн баррелей на прошлой неделе, о котором Минэнерго США сообщило в среду.

На 19:15 мск:

Brent, $/бар. — 82,95 (+0,35%), с нач. года -3,4%

WTI, $/бар. — 76,99 (+0,43%), с нач. года -4,1%

Urals (инд. Средиземноморье), $/бар. — 56,25 (+0,82%), с нач. года -12,2%

Золото, $/тр. унц. — 1 827,50 (+0,76%), с нач. года +0,2%

Серебро, $/тр. унц. — 20,16 (+0,66%), с нач. года -15,8%

Алюминий, $/т — 2 327,50 (-1,13%), с нач. года -2,1%

Медь, $/т — 8 841,50 (-0,77%), с нач. года +5,6%

Никель, $/т — 23 510,00 (-1,94%) с нач. года -21,8%

Дивидендная доходность индекса МосБиржи составляет 9,1 %. Индекс торгуется с коэффициентом 2,3 к прибыли за прошедший год (P/E).

На 19:15 мск:

EUR/USD — 1,0567 (+0,21%), с начала года -1,3%

GBP/USD — 1,191 (+0,55%), с начала года -1,4%

USD/JPY — 136,35 (-0,74%), с начала года +4,0%

Индекс доллара — 105,315 (-0,32%), с начала года +1,7%

USD/RUB (Мосбиржа) — 75,845 (-0,23%), с начала года +8,5%

EUR/RUB (Мосбиржа) — 80,25 (-0,42%), с начала года +8,0%

Ключевые новости дня

В январе — феврале 2023 года экономическая активность продолжила восстанавливаться. Потребительский спрос увеличивался, но оставался сдержанным, отметил Банк России в опубликованном докладе «Региональная экономика». Предприятия розничной торговли и сферы услуг ожидают дальнейшего улучшения ситуации со спросом. Рекордный ввод нового жилья и более умеренный спрос сдерживали рост цен на рынке недвижимости. В условиях перестройки логистических цепочек вырос грузооборот морских портов. Большинству предприятий удалось найти аналоги попавшего под санкции импортного оборудования и запчастей, но в ряде отраслей сложности сохраняются.

Основными нетто-покупателями на фондовом рынке в феврале оставались физические лица, купившие акции российских компаний на сумму 3,9 млрд руб., сообщил ЦБ в «Обзоре рисков финансовых рынков. В феврале доля розничных инвесторов в торгах акциями в среднем составила 80%. Покупки акций также осуществляли нефинансовые организации и СЗКО на сумму 2,3 и 0,4 млрд руб. соответственно. НФО в рамках доверительного управления и за счет собственных средств совершали продажи на сумму 1,1 и 2,2 млрд руб. соответственно. Нерезиденты из дружественных стран в феврале также осуществляли продажи акций в целом на 3,5 млрд руб. (в январе – на сумму 2,8 млрд руб.)

В фокусе

Набсовет «Мосбиржи» (MOEX) 10 марта рассмотрит рекомендации по дивидендам за 2022 г. Реестр для получения дивидендов закроется 4 апреля. ГОСА состоится 27 апреля. Компания планирует 10 марта опубликовать финансовые результаты за 2022 г.

ТМК (TRMK) 10 марта планирует опубликовать отчетность по МСФО за 2022 г.

ТГК-1 (TGKA) 10 марта планирует опубликовать отчетность по МСФО за 2022 г.

Совет директоров «Совкомфлот» (FLOT) 16 марта обсудит предварительные рекомендации по размеру дивидендов за 2022 год.

Совет директоров «Белуга групп» (BELU) 13 марта планирует рекомендации о размере дивидендов по результатам 2022 года.

Итоги российского рынка

Из 10 отраслевых индексов 4 выросли и 6 снизились по итогам дня.

Худшими по динамике, как и во вторник стал индекс «Информационных технологий» (-0,9%). Расписки «ЦИАН» (CIAN) подорожали на 4,5% и стали лидерами роста в секторе. В лидерах снижения были акции «Яндекса» (YNDX), расписки HeadHunter (HHRU) и Ozon Holdings (OZON), потерявшие в цене порядка 0,9-1,0%.

Лидером роста снова стал индекс «Транспорта» (+1,3%). Все бумаги сектора завершили день в плюсе, кроме расписок Globaltrans (GLTR). Лидировали акции «Совкомфлота» (FLOT), НМТП (NMTP), ДВМП (FESH), «Аэрофлота (AFLT).

Индекс «Телекоммуникаций» (-0,6%). Все бумаги сектора в минусе. Лидировали по темпам снижения префы МГТС (MGTSP), чуть менее в процентах потеряли в цене обычка «Ростелекома» (RTKM) и акции МТС (MTSS). Наименьшее снижение продемонстрировали префы «Ростелекома».

Индекс «Строительных компаний» (+1%). Все девелоперы в плюсе, кроме акций «Самолета» (SMLT). Бумаги «Группы ЛСР» (LSRG) прибавили почти 4%. Заметно более скромно подросли акции ГК «ПИК» (PIKK) и расписки «Эталона» (ETLN).

Индекс «Металлов и добычи» (+0,3%). Здесь лидировали по темпам роста акции «Мечела» (MTLR) и ММК (MAGN). В аутсайдерах были акции «ВСМПО-Ависма» (VSMO) и «Норникеля» (GMKN).

Индекс «Нефти и газа» (-0,1%). Лучшими по темпам роста стали префы «Башнефти» (BANEP) и акции «Роснефти» (ROSN). Худшую динамику показали акции «Газпрома» (GAZP).

Из ТОП-25 акций лидеров по объему торгов 14 подорожали и 11 подешевели. Лидировали по объему акции Сбербанка (SBER), «Газпрома» (GAZP) и «Лукойла» (LKOH). Наиболее существенный рост показали акции «Белуги» (BELU, +7,8%). Наиболее существенное снижение – акции «СПБ Биржи» (SPBE).

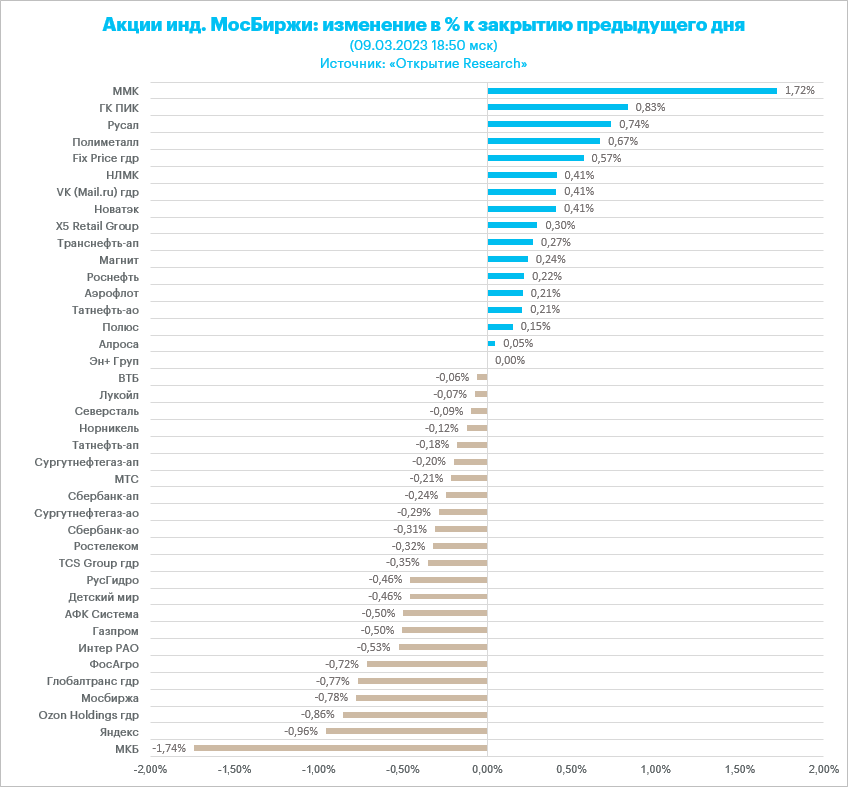

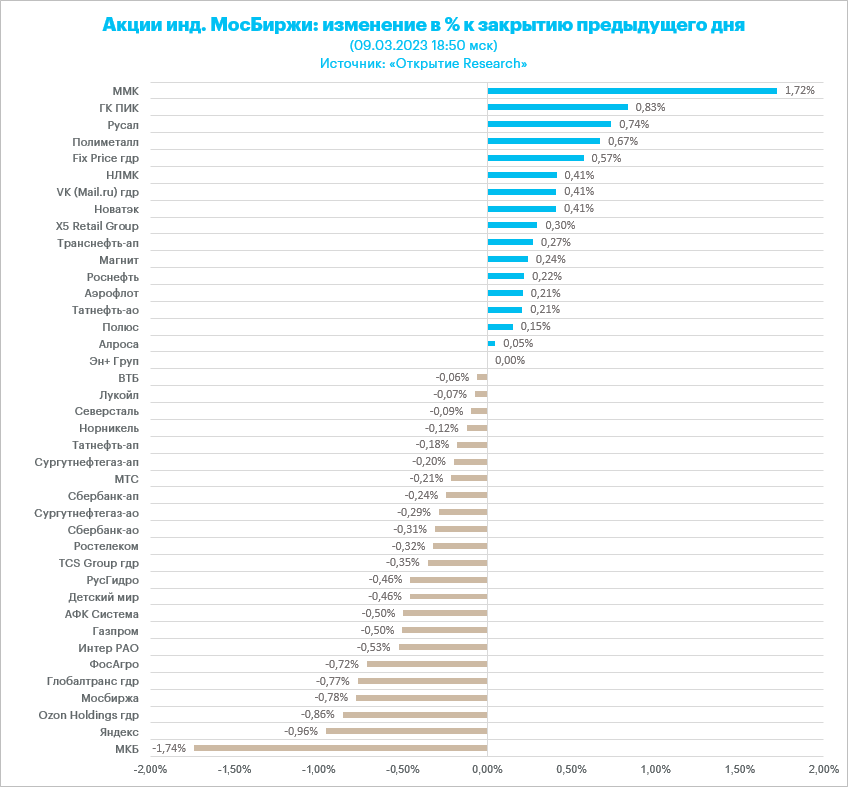

Из 40 акций индекса МосБиржи 16 подорожали и 23 подешевели по итогам дня.

88,1 % компаний индекса торгуются выше своей 50-дневной МА, 76,2 % торгуются выше своей 100-дневной МА, 71,4 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Сбербанк опубликовал сокращенную отчетность по МСФО за 2022 г. В целом мы увидели схожую картину, которая ранее была представлена по РПБУ. Результаты по МСФО подтвердили надёжность «Сбера» в виде высокого уровня достаточности капитала в размере 14,8%. В текущем году также ожидается снижение стоимости риска до исторически приемлемых уровней в размере 1,0–1,3%. Данный запас прочности позволяет «Сберу» вернуться к рассмотрению вопроса о выплате дивидендов по итогам 2022 г. При условии выплаты в размере 50% от прибыли по МСФО дивиденд на акцию может составить примерно 6,2 руб. Рекомендация совета директоров по выплате дивидендов ожидается уже в текущем месяце.

На 19:00 мск:

Индекс МосБиржи — 2 290,14 п. (-0,24%), с нач. года +6,3%

Индекс РТС — 950,93 п. (-0,05%), с нач. года -2,0%

Рубль несколько укрепился против основных конкурентов, при этом цены на нефть немного подросли после двухдневного падения. Сильных драйверов для роста российский рынок не нашел. Отчетность по МСФО от Сбербанка также не стала стимулом для роста: данные ожидались в позитивном ключе, таковыми и оказались, без дополнительного сюрприза. Корпоративные новости оказали поддержку акциям «Белуги». В целом в четверг неплохо смотрелись металлурги и компании, ориентированные на внутренний рынок. Однако нефтяники и финансовый сектор, а также IT-сектор не позволили российскому рынку записать день в актив и завершить его ростом.

Внешний фон был слабо негативным российского рынка. Акции в Европе умеренно подешевели. Панъевропейский Stoxx Europe 600 оказался под давлением, как и все рискованные активы, после публикации низких цифр по инфляции в Китае за февраль. Темпы роста потребительских цен в стране замедлились до 1,0% г/г с 2,1% г/г, заметно ниже консенсуса на уровне 1,9% г/г. Это — самое низкое значение с февраля 2022 г. на фоне замедления роста цен как на продовольствие, так и на другие товары. Инвесторы восприняли эти данные в качестве сигнала о том, что экономика страны восстанавливается не слишком быстро.

Акции в США пытались подрасти. Число первичных заявок на пособие по безработице на неделе до 4 марта неожиданно подскочило до 211 тыс. со 190 тыс., превысив консенсус на уровне 195 тыс. ФРС считает охлаждение рынка труда США одним из главных факторов обуздания инфляция, поэтому опубликованные сегодня цифры являются позитивом для рынка акций.

Нефть дорожала на фоне общего улучшения аппетита к риску на мировых рынках и снижения доллара против валют G10. Поддержку черному золоту также оказывает неожиданное и первое в этом году снижение коммерческих запасов в США на 1,69 млн баррелей на прошлой неделе, о котором Минэнерго США сообщило в среду.

На 19:15 мск:

Brent, $/бар. — 82,95 (+0,35%), с нач. года -3,4%

WTI, $/бар. — 76,99 (+0,43%), с нач. года -4,1%

Urals (инд. Средиземноморье), $/бар. — 56,25 (+0,82%), с нач. года -12,2%

Золото, $/тр. унц. — 1 827,50 (+0,76%), с нач. года +0,2%

Серебро, $/тр. унц. — 20,16 (+0,66%), с нач. года -15,8%

Алюминий, $/т — 2 327,50 (-1,13%), с нач. года -2,1%

Медь, $/т — 8 841,50 (-0,77%), с нач. года +5,6%

Никель, $/т — 23 510,00 (-1,94%) с нач. года -21,8%

Дивидендная доходность индекса МосБиржи составляет 9,1 %. Индекс торгуется с коэффициентом 2,3 к прибыли за прошедший год (P/E).

На 19:15 мск:

EUR/USD — 1,0567 (+0,21%), с начала года -1,3%

GBP/USD — 1,191 (+0,55%), с начала года -1,4%

USD/JPY — 136,35 (-0,74%), с начала года +4,0%

Индекс доллара — 105,315 (-0,32%), с начала года +1,7%

USD/RUB (Мосбиржа) — 75,845 (-0,23%), с начала года +8,5%

EUR/RUB (Мосбиржа) — 80,25 (-0,42%), с начала года +8,0%

Ключевые новости дня

В январе — феврале 2023 года экономическая активность продолжила восстанавливаться. Потребительский спрос увеличивался, но оставался сдержанным, отметил Банк России в опубликованном докладе «Региональная экономика». Предприятия розничной торговли и сферы услуг ожидают дальнейшего улучшения ситуации со спросом. Рекордный ввод нового жилья и более умеренный спрос сдерживали рост цен на рынке недвижимости. В условиях перестройки логистических цепочек вырос грузооборот морских портов. Большинству предприятий удалось найти аналоги попавшего под санкции импортного оборудования и запчастей, но в ряде отраслей сложности сохраняются.

Основными нетто-покупателями на фондовом рынке в феврале оставались физические лица, купившие акции российских компаний на сумму 3,9 млрд руб., сообщил ЦБ в «Обзоре рисков финансовых рынков. В феврале доля розничных инвесторов в торгах акциями в среднем составила 80%. Покупки акций также осуществляли нефинансовые организации и СЗКО на сумму 2,3 и 0,4 млрд руб. соответственно. НФО в рамках доверительного управления и за счет собственных средств совершали продажи на сумму 1,1 и 2,2 млрд руб. соответственно. Нерезиденты из дружественных стран в феврале также осуществляли продажи акций в целом на 3,5 млрд руб. (в январе – на сумму 2,8 млрд руб.)

В фокусе

Набсовет «Мосбиржи» (MOEX) 10 марта рассмотрит рекомендации по дивидендам за 2022 г. Реестр для получения дивидендов закроется 4 апреля. ГОСА состоится 27 апреля. Компания планирует 10 марта опубликовать финансовые результаты за 2022 г.

ТМК (TRMK) 10 марта планирует опубликовать отчетность по МСФО за 2022 г.

ТГК-1 (TGKA) 10 марта планирует опубликовать отчетность по МСФО за 2022 г.

Совет директоров «Совкомфлот» (FLOT) 16 марта обсудит предварительные рекомендации по размеру дивидендов за 2022 год.

Совет директоров «Белуга групп» (BELU) 13 марта планирует рекомендации о размере дивидендов по результатам 2022 года.

Итоги российского рынка

Из 10 отраслевых индексов 4 выросли и 6 снизились по итогам дня.

Худшими по динамике, как и во вторник стал индекс «Информационных технологий» (-0,9%). Расписки «ЦИАН» (CIAN) подорожали на 4,5% и стали лидерами роста в секторе. В лидерах снижения были акции «Яндекса» (YNDX), расписки HeadHunter (HHRU) и Ozon Holdings (OZON), потерявшие в цене порядка 0,9-1,0%.

Лидером роста снова стал индекс «Транспорта» (+1,3%). Все бумаги сектора завершили день в плюсе, кроме расписок Globaltrans (GLTR). Лидировали акции «Совкомфлота» (FLOT), НМТП (NMTP), ДВМП (FESH), «Аэрофлота (AFLT).

Индекс «Телекоммуникаций» (-0,6%). Все бумаги сектора в минусе. Лидировали по темпам снижения префы МГТС (MGTSP), чуть менее в процентах потеряли в цене обычка «Ростелекома» (RTKM) и акции МТС (MTSS). Наименьшее снижение продемонстрировали префы «Ростелекома».

Индекс «Строительных компаний» (+1%). Все девелоперы в плюсе, кроме акций «Самолета» (SMLT). Бумаги «Группы ЛСР» (LSRG) прибавили почти 4%. Заметно более скромно подросли акции ГК «ПИК» (PIKK) и расписки «Эталона» (ETLN).

Индекс «Металлов и добычи» (+0,3%). Здесь лидировали по темпам роста акции «Мечела» (MTLR) и ММК (MAGN). В аутсайдерах были акции «ВСМПО-Ависма» (VSMO) и «Норникеля» (GMKN).

Индекс «Нефти и газа» (-0,1%). Лучшими по темпам роста стали префы «Башнефти» (BANEP) и акции «Роснефти» (ROSN). Худшую динамику показали акции «Газпрома» (GAZP).

Из ТОП-25 акций лидеров по объему торгов 14 подорожали и 11 подешевели. Лидировали по объему акции Сбербанка (SBER), «Газпрома» (GAZP) и «Лукойла» (LKOH). Наиболее существенный рост показали акции «Белуги» (BELU, +7,8%). Наиболее существенное снижение – акции «СПБ Биржи» (SPBE).

Из 40 акций индекса МосБиржи 16 подорожали и 23 подешевели по итогам дня.

88,1 % компаний индекса торгуются выше своей 50-дневной МА, 76,2 % торгуются выше своей 100-дневной МА, 71,4 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Сбербанк опубликовал сокращенную отчетность по МСФО за 2022 г. В целом мы увидели схожую картину, которая ранее была представлена по РПБУ. Результаты по МСФО подтвердили надёжность «Сбера» в виде высокого уровня достаточности капитала в размере 14,8%. В текущем году также ожидается снижение стоимости риска до исторически приемлемых уровней в размере 1,0–1,3%. Данный запас прочности позволяет «Сберу» вернуться к рассмотрению вопроса о выплате дивидендов по итогам 2022 г. При условии выплаты в размере 50% от прибыли по МСФО дивиденд на акцию может составить примерно 6,2 руб. Рекомендация совета директоров по выплате дивидендов ожидается уже в текущем месяце.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба