20 марта 2023 РБК Quote Копытина Ольга

Период нулевых ставок по ипотеке заканчивается. Какие альтернативные ипотечные программы предлагают застройщики для сохранения привлекательности прямых инвестиций в недвижимость — в разборе «РБК Инвестиций»

Период нулевых ставок по ипотеке заканчивается

Банк России неоднократно предостерегал об опасности околонулевых ставок по ипотеке. Основная претензия регулятора к банкам и застройщикам, которые их предлагали, была обусловлена повышенными рисками денежных потерь при необходимости продать недвижимость, так как реальная стоимость таких квартир может оказаться ниже, чем изначально за нее заплатил с помощью ипотечного кредита покупатель.

Эксперт «ЦИАН.Аналитики» Виктория Кирюхина отметила, что основные риски «нулевых ипотек» связаны с наценкой, которую делали застройщики к базовой стоимости квартир. Надбавка, которая в 2022 году доходила до 25-30%, не означала, что реальная рыночная стоимость квартиры повышалась на этот же размер. «Банки получали «необеспеченные» займы, а покупатель при возникновении проблем с платежами не мог рассчитывать на продажу по той стоимости, в которую обошлась квартира с наценкой. Продав жилье, покупатель мог оставаться должным банку или же терял первый взнос», — сказала эксперт.

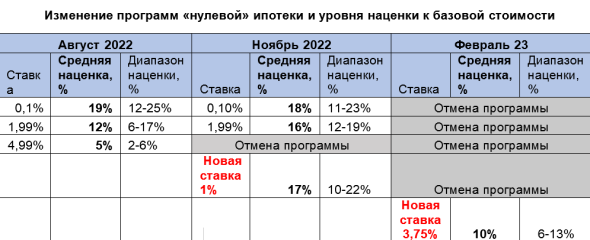

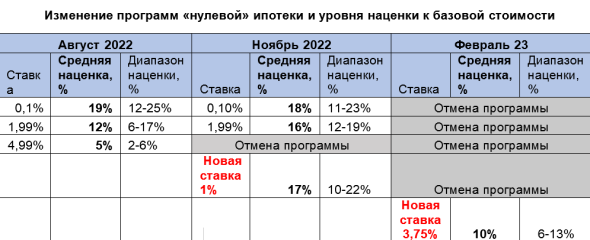

Кирюхина привела расчеты удорожания жилья по программе со сниженной ставкой на примере условий, предлагавшихся девелоперской компанией ПИК: «При ставке 0,1% осенью 2022 года средняя наценка была 18%. При ставке 1,99% наценка сокращалась до 16% в среднем. А при ставке 1% наценка имела промежуточный показатель: 17%. В феврале 2023 года минимальная ставка по ипотеке состояла уже 3,75%, наценка при этом снизилась до 10%».

Изменение программ «нулевой» ипотеки и уровня наценки к базовой стоимости на примере программ со сниженной ставкой девелоперской компании ПИК (Фото: «Циан.Аналитика» по данным pik.ru)

«Ипотека от девелоперов выросла в цене под давлением мер Центробанка. Однако пока что ипотечные ставки не вернулись к привычным значениям — 6-9% годовых. Вероятнее всего, ЦБ ближе к лету примет новые меры против дополнительного субсидирования», — считает совладелец группы «Родина» Владимир Щекин.

В начале 2023 года девелоперы полностью отказались от околонулевых программ, подтверждает директор департамента ипотечных программ и банковского кредитования компании «Метриум» Дмитрий Веселков. «Минимальные ставки по субсидированным кредитам от застройщиков повысились до 3%. Некоторые компании предлагают клиентам программы со ставкой 0% на период строительства, но это разновидность траншевой ипотеки, а не модификация околонулевой. Число субсидированных программ, возможно, начнет сокращаться с мая, когда станут действовать макропруденциальные надбавки по кредитам с низкими ставками», — говорит Веселков. Тем не менее, эксперт уверен, что девелоперы не откажутся от стимулирующих программ полностью, так как это один из самых эффективных маркетинговых инструментов.

Какую ипотеку выбрать инвесторам в недвижимость

Инвесторам, которые рассматривают вариант вложения в недвижимость, из-за сворачивания программ с нулевыми ставками по ипотеке нужно рассмотреть другие варианты.

Для получения доходности по инвестициям в недвижимость кредитная ставка должна быть ниже, чем ставка аренды, объяснил эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов.

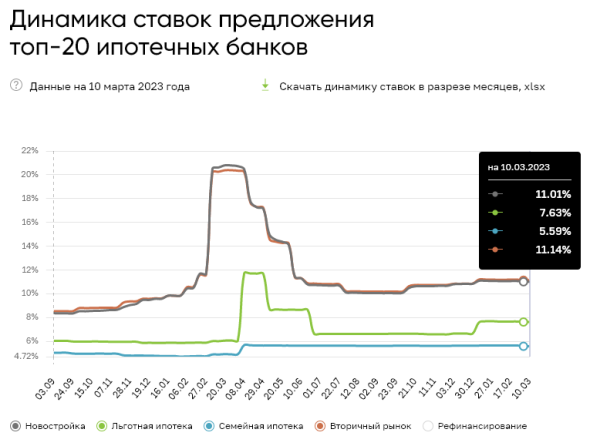

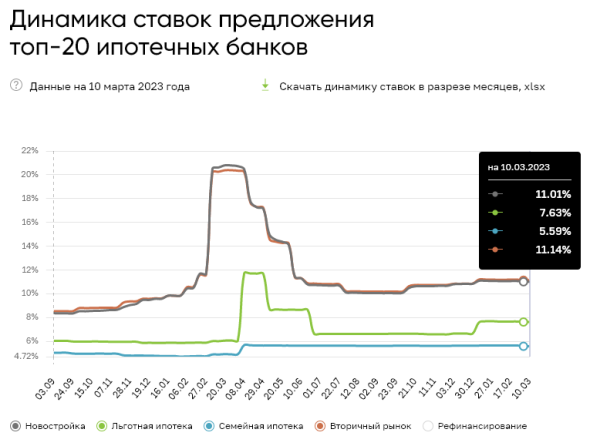

По данным Банка России, на 1 февраля 2023 года средневзвешенная ставка по ипотеке составила 7,86% годовых. По данным «Дом.РФ» на 10 марта 2023 года, ипотечные ставки среди топ-20 ипотечных банков на новостройки составляет 11,01%, на вторичном рынке — 11,14%, по семейной ипотеке — 5,59%, по льготной ипотеке — 7,63%. Ставки перешли к росту в начале октября 2022 года, несмотря на то, что Банк России понизил ключевую ставку до 7,5% в конце сентября и удерживает ее на этом уровне по состоянию на март 2023 года.

Динамика ставок предложения топ-20 ипотечных банков (Фото: Дом.РФ)

Субсидированная ипотека со сверхнизкими ставками точно не подходит для инвесторов, считает директор департамента ипотечных программ и банковского кредитования компании «Метриум» Дмитрий Веселков. «Учитывая закладываемую в тело кредита переплату, шансов выгодно реализовать приобретенное жилье практически нет. А доход от сдачи купленной квартиры в аренду максимум будет покрывать размер ежемесячных взносов. Соответственно, на быструю окупаемость рассчитывать не приходится», — уверен он.

Эксперт «ЦИАН.Аналитики» Виктория Кирюхина также согласилась, что если речь идет о перепродаже объекта, то есть выходе из проекта в течение двух-трех лет, то «нулевая ипотека» оказывается невыгодным инструментом для инвестора, поскольку наценка за снижение процентов по кредиту фактически приближает стоимость объекта на старте к рыночной цене квартиры в уже сданном доме. «В среднем по рынку наценка по «нулевой» ипотеке компенсировала сумму процентов за 3-8 лет вперед. И только после этого срока заемщик получал бы выгоду. Инвестор при перепродаже выходит из проекта за меньший срок, поэтому программы со сниженными ставками для такой категории покупателей были мало актуальны», — отметила она.

Отмена ипотеки с нулевыми ставками на весь период даже выгодна инвесторам, которым теперь проще конкурировать с девелоперами. «Нулевая» ипотека позволяла снизить платеж в сравнении со стандартной льготной программой господдержки в два раза. Теперь такого снижения платежа нет для тех, кто покупает от застройщика, и они будут рассматривать варианты от инвесторов на вторичном рынке», — пояснила Кирюхина.

По мнению эксперта, инвесторам стоит обратить внимание на траншевую ипотеку или программы отсрочки. Она объясняет, что ипотечные платежи будут минимальны, а после ввода в эксплуатацию квартира будет выставляться в продажу с наценкой. «Таким образом инвестор фактически получает «беспроцентный» кредит на время, пока дом строится и стоимость жилья растет», — приводит аргументы Кирюхина.

Какие ипотечные программы предлагают застройщики инвесторам весной 2023 года

Анализ ипотечных продуктов, которые провели «РБК Инвестиции », показал, что минимальные ставки по ипотеке на первичное жилье повысились до 3-3,75% годовых. Примеры «нулевых» ставок на рынке остались, но теперь они действуют только на первые несколько месяцев или лет кредита.

В качестве альтернативы ипотеке с нулевыми ставками появляются различные программы отсрочки платежа, когда вносится определенная сумма, а остальное — перед вводом дома в эксплуатацию. «Это особенно выгодно тем, кто продает свою старую квартиру и планирует погасить остаток долга на вырученные от продажи средства», — говорит Виктория Кирюхина.

ГК «Самолет»

Среди программ, которые предлагает группа «Самолет» в марте 2023 года, для инвестиционных целей можно рассмотреть ипотеку траншами, считает коммерческий директор группы «Самолет» Кирилл Храпов. «При траншевой ипотеке требуется только первоначальный взнос — 15%, при этом платежи на время строительства составляют ₽1. На такую ипотеку отсутствует какая-либо наценка, переплата за пользование кредитом до ввода объекта в эксплуатацию минимальна», — аргументирует Кирилл Храпов.

Кроме того, у «Самолета» действуют программы:

рассрочка от застройщика, не требующая одобрения ипотеки. Первоначальный взнос — 15% от стоимости объекта, промежуточный платеж через один год — 10%, и остаток 75% за три месяца до ввода здания.

внутренний trade-in, в рамках которого инвесторы могут приобрести любой строящийся объект в «Самолете». «По этой программе после получения дохода можно перенести капитал в новый проект. Например, тот, который на старте продаж или просто заменить на объект с большей площадью», — пояснил представитель застройщика.

ООО «Сэтл Групп»

В Setl Group в январе 2023 года вновь запустили траншевую ипотеку. «Условия программы в этом году трансформировались. Речь уже не идет об одном рубле, как это было в 2022 году, но платеж по ипотеке траншами по-прежнему минимальный на весь период строительства», — отметила директор по ипотеке «Петербургской Недвижимости» (эксклюзивный продавец объектов девелопера Setl Group) Юлия Мошкова.

Кроме того, недвижимость в проектах Setl Group можно приобрести по программе ипотеки в рассрочку с минимальной процентной ставкой на период строительства — от 1% годовых, а также по программе эскроу-дисконта со ставками от 0,01%. «Ни по одной из этих программ у нас нет удорожания самой квартиры, в отличие, например, от программ субсидирования», — подчеркнула Юлия Мошкова.

В «Петербургской Недвижимости» также запустили программу ипотеки с отсрочкой первого взноса — покупатель квартиры вносит сумму первоначального взноса в течение полугода. Это позволяет приобрести квартиру тем людям, кто не готов сразу внести всю сумму первоначального взноса по кредиту, так как находится в процессе продажи вторичного жилья.

ГК ФСК

В группе компаний ФСК ставки на уровне от 0,01% предлагают на короткий срок — на год или два, а далее ставка повышается. На весь период кредитования (до 30 лет) по «семейной» ипотеке есть условия со ставкой от 3,75%.

В ФСК также есть ипотека траншами в партнерстве со Сбербанком: сумма ипотечного кредита делится на два транша — 10% выплачиваются сразу после заключения договора, и 90% — не позднее, чем за месяц до даты ввода объекта в эксплуатацию. «Проценты начисляются не на всю сумму кредита, а только на 10% от нее, благодаря чему ежемесячный платеж на этот период будет существенно снижен. Ставка фиксируется на весь срок кредитования — до 30 лет», — рассказала «РБК Инвестициям» коммерческий директор ГК ФСК Ольга Тумайкина. По ее оценке, в ближайшем будущем ставки будут не ниже 4,5% по семейной ипотеке, и 6,5% по госпрограмме.

Низкие ставки могут увеличить доходность инвестиций, поскольку меньший процент по ипотеке означает меньшие затраты на кредит и более высокую прибыль. «Если покупатель планирует сдавать недвижимость в аренду, то более низкие платежи по ипотеке помогут увеличить чистую прибыль от арендных платежей. Для тех, кто приобретает недвижимость как долгосрочную инвестицию, низкие ставки могут помочь сократить общую сумму выплат по ипотеке, снизить риски и повысить потенциальную прибыль. Однако важно всегда оценивать возможности, исходя из стратегии инвестирования и конкретных обстоятельств самого инвестора и рынка», — напомнила директор по ипотеке «Петербургской Недвижимости» Юлия Мошкова.

Период нулевых ставок по ипотеке заканчивается

Банк России неоднократно предостерегал об опасности околонулевых ставок по ипотеке. Основная претензия регулятора к банкам и застройщикам, которые их предлагали, была обусловлена повышенными рисками денежных потерь при необходимости продать недвижимость, так как реальная стоимость таких квартир может оказаться ниже, чем изначально за нее заплатил с помощью ипотечного кредита покупатель.

На пресс-конференции по ключевой ставке 17 марта глава Банка России Эльвира Набиуллина отметила, что регулятор по-прежнему планирует бороться с рискованными ипотечными схемами, в том числе траншевой ипотекой и ипотекой с кешбэком.

«Что касается разных ипотечных схем от застройщиков, траншевой ипотеки, с возвратом на кешбэк, нас абсолютно не устраивают эти схемы. Черт знает какие, как вы сказали. Согласна с этим. Мы не только мониторим эту систему, [но] и готовы принять решение по ней», — сказала Эльвира Набиуллина в ответ на вопрос журналиста.

Траншевая ипотека — это кредит, по которому деньги выдаются заемщику частями (траншами). Как правило, их бывает два: первый выдается в размере 10–30% от общей суммы и на эту долю начисляется процент до ввода жилья, второй транш (оставшиеся 70-85%) выдается после сдачи жилья в эксплуатацию.

«Что касается разных ипотечных схем от застройщиков, траншевой ипотеки, с возвратом на кешбэк, нас абсолютно не устраивают эти схемы. Черт знает какие, как вы сказали. Согласна с этим. Мы не только мониторим эту систему, [но] и готовы принять решение по ней», — сказала Эльвира Набиуллина в ответ на вопрос журналиста.

Траншевая ипотека — это кредит, по которому деньги выдаются заемщику частями (траншами). Как правило, их бывает два: первый выдается в размере 10–30% от общей суммы и на эту долю начисляется процент до ввода жилья, второй транш (оставшиеся 70-85%) выдается после сдачи жилья в эксплуатацию.

Эксперт «ЦИАН.Аналитики» Виктория Кирюхина отметила, что основные риски «нулевых ипотек» связаны с наценкой, которую делали застройщики к базовой стоимости квартир. Надбавка, которая в 2022 году доходила до 25-30%, не означала, что реальная рыночная стоимость квартиры повышалась на этот же размер. «Банки получали «необеспеченные» займы, а покупатель при возникновении проблем с платежами не мог рассчитывать на продажу по той стоимости, в которую обошлась квартира с наценкой. Продав жилье, покупатель мог оставаться должным банку или же терял первый взнос», — сказала эксперт.

Кирюхина привела расчеты удорожания жилья по программе со сниженной ставкой на примере условий, предлагавшихся девелоперской компанией ПИК: «При ставке 0,1% осенью 2022 года средняя наценка была 18%. При ставке 1,99% наценка сокращалась до 16% в среднем. А при ставке 1% наценка имела промежуточный показатель: 17%. В феврале 2023 года минимальная ставка по ипотеке состояла уже 3,75%, наценка при этом снизилась до 10%».

Изменение программ «нулевой» ипотеки и уровня наценки к базовой стоимости на примере программ со сниженной ставкой девелоперской компании ПИК (Фото: «Циан.Аналитика» по данным pik.ru)

«Ипотека от девелоперов выросла в цене под давлением мер Центробанка. Однако пока что ипотечные ставки не вернулись к привычным значениям — 6-9% годовых. Вероятнее всего, ЦБ ближе к лету примет новые меры против дополнительного субсидирования», — считает совладелец группы «Родина» Владимир Щекин.

В начале 2023 года девелоперы полностью отказались от околонулевых программ, подтверждает директор департамента ипотечных программ и банковского кредитования компании «Метриум» Дмитрий Веселков. «Минимальные ставки по субсидированным кредитам от застройщиков повысились до 3%. Некоторые компании предлагают клиентам программы со ставкой 0% на период строительства, но это разновидность траншевой ипотеки, а не модификация околонулевой. Число субсидированных программ, возможно, начнет сокращаться с мая, когда станут действовать макропруденциальные надбавки по кредитам с низкими ставками», — говорит Веселков. Тем не менее, эксперт уверен, что девелоперы не откажутся от стимулирующих программ полностью, так как это один из самых эффективных маркетинговых инструментов.

Макропруденциальные надбавки — это инструмент Банка России по ограничению циклических уязвимостей в сегменте розничного кредитования, например, увеличения долговой нагрузки населения. Кроме того, они помогают накоплению буферов капитала банков и микрофинансовых организаций (МФО). Простыми словами, макропруденциальные надбавки работают так: чем больше банк выдает рискованных ипотек, тем больше он должен откладывать средств в свои резервы.

Какую ипотеку выбрать инвесторам в недвижимость

Инвесторам, которые рассматривают вариант вложения в недвижимость, из-за сворачивания программ с нулевыми ставками по ипотеке нужно рассмотреть другие варианты.

Для получения доходности по инвестициям в недвижимость кредитная ставка должна быть ниже, чем ставка аренды, объяснил эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов.

По данным Банка России, на 1 февраля 2023 года средневзвешенная ставка по ипотеке составила 7,86% годовых. По данным «Дом.РФ» на 10 марта 2023 года, ипотечные ставки среди топ-20 ипотечных банков на новостройки составляет 11,01%, на вторичном рынке — 11,14%, по семейной ипотеке — 5,59%, по льготной ипотеке — 7,63%. Ставки перешли к росту в начале октября 2022 года, несмотря на то, что Банк России понизил ключевую ставку до 7,5% в конце сентября и удерживает ее на этом уровне по состоянию на март 2023 года.

Динамика ставок предложения топ-20 ипотечных банков (Фото: Дом.РФ)

Субсидированная ипотека со сверхнизкими ставками точно не подходит для инвесторов, считает директор департамента ипотечных программ и банковского кредитования компании «Метриум» Дмитрий Веселков. «Учитывая закладываемую в тело кредита переплату, шансов выгодно реализовать приобретенное жилье практически нет. А доход от сдачи купленной квартиры в аренду максимум будет покрывать размер ежемесячных взносов. Соответственно, на быструю окупаемость рассчитывать не приходится», — уверен он.

Эксперт «ЦИАН.Аналитики» Виктория Кирюхина также согласилась, что если речь идет о перепродаже объекта, то есть выходе из проекта в течение двух-трех лет, то «нулевая ипотека» оказывается невыгодным инструментом для инвестора, поскольку наценка за снижение процентов по кредиту фактически приближает стоимость объекта на старте к рыночной цене квартиры в уже сданном доме. «В среднем по рынку наценка по «нулевой» ипотеке компенсировала сумму процентов за 3-8 лет вперед. И только после этого срока заемщик получал бы выгоду. Инвестор при перепродаже выходит из проекта за меньший срок, поэтому программы со сниженными ставками для такой категории покупателей были мало актуальны», — отметила она.

Отмена ипотеки с нулевыми ставками на весь период даже выгодна инвесторам, которым теперь проще конкурировать с девелоперами. «Нулевая» ипотека позволяла снизить платеж в сравнении со стандартной льготной программой господдержки в два раза. Теперь такого снижения платежа нет для тех, кто покупает от застройщика, и они будут рассматривать варианты от инвесторов на вторичном рынке», — пояснила Кирюхина.

По мнению эксперта, инвесторам стоит обратить внимание на траншевую ипотеку или программы отсрочки. Она объясняет, что ипотечные платежи будут минимальны, а после ввода в эксплуатацию квартира будет выставляться в продажу с наценкой. «Таким образом инвестор фактически получает «беспроцентный» кредит на время, пока дом строится и стоимость жилья растет», — приводит аргументы Кирюхина.

Какие ипотечные программы предлагают застройщики инвесторам весной 2023 года

Анализ ипотечных продуктов, которые провели «РБК Инвестиции », показал, что минимальные ставки по ипотеке на первичное жилье повысились до 3-3,75% годовых. Примеры «нулевых» ставок на рынке остались, но теперь они действуют только на первые несколько месяцев или лет кредита.

В качестве альтернативы ипотеке с нулевыми ставками появляются различные программы отсрочки платежа, когда вносится определенная сумма, а остальное — перед вводом дома в эксплуатацию. «Это особенно выгодно тем, кто продает свою старую квартиру и планирует погасить остаток долга на вырученные от продажи средства», — говорит Виктория Кирюхина.

ГК «Самолет»

Среди программ, которые предлагает группа «Самолет» в марте 2023 года, для инвестиционных целей можно рассмотреть ипотеку траншами, считает коммерческий директор группы «Самолет» Кирилл Храпов. «При траншевой ипотеке требуется только первоначальный взнос — 15%, при этом платежи на время строительства составляют ₽1. На такую ипотеку отсутствует какая-либо наценка, переплата за пользование кредитом до ввода объекта в эксплуатацию минимальна», — аргументирует Кирилл Храпов.

Кроме того, у «Самолета» действуют программы:

рассрочка от застройщика, не требующая одобрения ипотеки. Первоначальный взнос — 15% от стоимости объекта, промежуточный платеж через один год — 10%, и остаток 75% за три месяца до ввода здания.

внутренний trade-in, в рамках которого инвесторы могут приобрести любой строящийся объект в «Самолете». «По этой программе после получения дохода можно перенести капитал в новый проект. Например, тот, который на старте продаж или просто заменить на объект с большей площадью», — пояснил представитель застройщика.

ООО «Сэтл Групп»

В Setl Group в январе 2023 года вновь запустили траншевую ипотеку. «Условия программы в этом году трансформировались. Речь уже не идет об одном рубле, как это было в 2022 году, но платеж по ипотеке траншами по-прежнему минимальный на весь период строительства», — отметила директор по ипотеке «Петербургской Недвижимости» (эксклюзивный продавец объектов девелопера Setl Group) Юлия Мошкова.

Кроме того, недвижимость в проектах Setl Group можно приобрести по программе ипотеки в рассрочку с минимальной процентной ставкой на период строительства — от 1% годовых, а также по программе эскроу-дисконта со ставками от 0,01%. «Ни по одной из этих программ у нас нет удорожания самой квартиры, в отличие, например, от программ субсидирования», — подчеркнула Юлия Мошкова.

В «Петербургской Недвижимости» также запустили программу ипотеки с отсрочкой первого взноса — покупатель квартиры вносит сумму первоначального взноса в течение полугода. Это позволяет приобрести квартиру тем людям, кто не готов сразу внести всю сумму первоначального взноса по кредиту, так как находится в процессе продажи вторичного жилья.

ГК ФСК

В группе компаний ФСК ставки на уровне от 0,01% предлагают на короткий срок — на год или два, а далее ставка повышается. На весь период кредитования (до 30 лет) по «семейной» ипотеке есть условия со ставкой от 3,75%.

В ФСК также есть ипотека траншами в партнерстве со Сбербанком: сумма ипотечного кредита делится на два транша — 10% выплачиваются сразу после заключения договора, и 90% — не позднее, чем за месяц до даты ввода объекта в эксплуатацию. «Проценты начисляются не на всю сумму кредита, а только на 10% от нее, благодаря чему ежемесячный платеж на этот период будет существенно снижен. Ставка фиксируется на весь срок кредитования — до 30 лет», — рассказала «РБК Инвестициям» коммерческий директор ГК ФСК Ольга Тумайкина. По ее оценке, в ближайшем будущем ставки будут не ниже 4,5% по семейной ипотеке, и 6,5% по госпрограмме.

Низкие ставки могут увеличить доходность инвестиций, поскольку меньший процент по ипотеке означает меньшие затраты на кредит и более высокую прибыль. «Если покупатель планирует сдавать недвижимость в аренду, то более низкие платежи по ипотеке помогут увеличить чистую прибыль от арендных платежей. Для тех, кто приобретает недвижимость как долгосрочную инвестицию, низкие ставки могут помочь сократить общую сумму выплат по ипотеке, снизить риски и повысить потенциальную прибыль. Однако важно всегда оценивать возможности, исходя из стратегии инвестирования и конкретных обстоятельств самого инвестора и рынка», — напомнила директор по ипотеке «Петербургской Недвижимости» Юлия Мошкова.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба